-

内训学员投资报告之三:对银行股的一些思考

孙成刚

/ 2017-08-31 23:47 发布

/ 2017-08-31 23:47 发布这是我们内训学员写的一篇报告原文:

对于银行股的一些思考

一、 为什么要关注银行股?

1. 因为 银行股是目前所有上市行业中估值最低的品种之一。

下面这张表格是截止2017年8月30日为止的市场上股票基本估值情况:

再详细看一下目前A股有25家上市银行,基本情况如下图:

我再把它们细分一下:

下图是五家国有大行基本情况,平均市值为13955亿,平均PB为1.00,平均PE为7.43。

五大行中PB低于1的是交行,中行,农行。交行估值最低。

下图是八家全国性股份制银行基本情况,平均市值为3231亿,平均PB为1.04,平均PE为7.46。

股份制银行中估值最低的是民生和光大,招商最贵。

下图是12家地方性银行基本情况,平均市值为623亿,平均PB为1.88,平均PE为17.01。

地方性银行中估值最低的是北京银行。

2. 因为有很多机构会买银行股,包括:

中报显示国家队资金在增仓银行股票。

养老金,社保基金等稳健型大机构一定会买银行股。

沪深港通香港的资金,一直在增仓银行股。

从周期股中调仓换股的公募私募基金,QFII基金,都会买银行股。

股市走好时,大量新进入股市的稳健资金,融资资金,以及价值投资者。

二.银行股的资产质量到底好不好?

A股的银行股为什么这么便宜,一个很重要的原因,是很多投资者对银行股有偏见,一个最大的偏见是:中国的银行都有巨大的坏账隐患,隐形负债太高,账面的盈利数据都要打折扣。事实是不是这样的呢?

其实,无论是从拨备水平,还是银行业自身的发展来看,这些担忧都是杞人忧天。中国的银行业风控程度极高,不可能出现大规模破产倒闭。而上市银行的拨备水平,早已覆盖了坏账担忧。

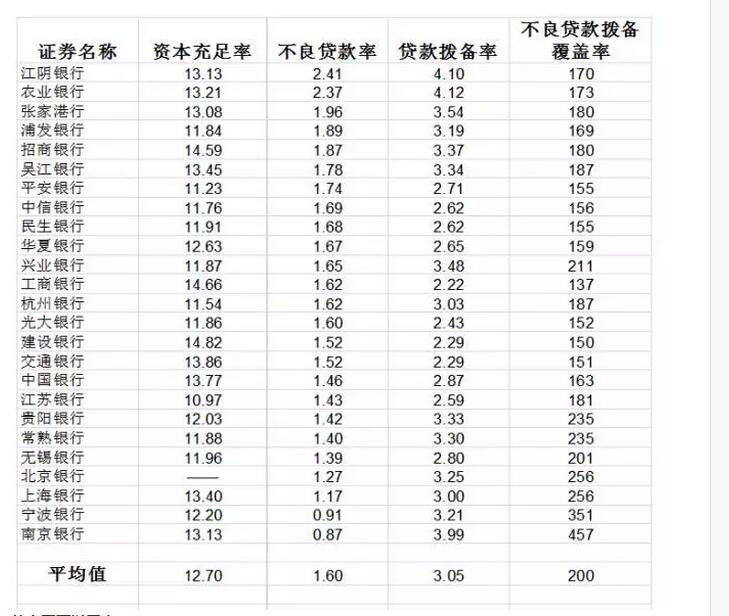

让我们用事实来说话,下图是银行股的主要资产质量指标。

从上图可以看出:

银行股的资产质量整体上是很好的,平均不良贷款率1.6%,远低于国家设定的警戒线(5%),而且不良贷款拨备覆盖率平均为2倍。

地方性银行中资产质量最好的是南京银行。

八家股份制银行的资产质量差距不大,招商银行略好些。

五大行中中国银行资产质量最好,农行最差。

三.银行股的成长性。

我觉得银行股的成长性没什么可说的,只要你还相信中国的经济还会继续增长,银行股成长性就是确定性的事情。

另外今年还有一个很重要的因素是:周期性行业盈利改善必将驱动银行不良压力缓解和盈利改善。这将在银行股股价上加速体现与深化。

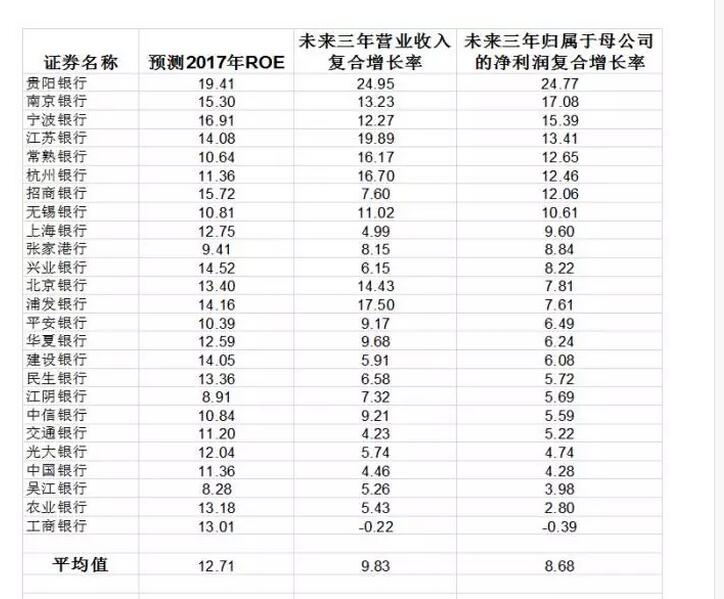

让我们用数据来说话,下图是22家研究机构对银行股未来三年的盈利预测综合后的平均值:

从上图可以看出:

银行股的成长性整体上看是很好的,平均净资产收益率12.71%,未来三年营业收入复合增长率平均为9.83%。

地方性银行中成长性最好的是贵阳银行。

八家股份制银行中招商银行成长性最好,光大银行最差。

五大行中建设银行成长性最好,工商银行最差。

四.银行类个股的选择。

主要遵循两个原则:一是具备低成本负债的银行,二是零售转型领先的银行。前者主要依靠负债端优势,后者主要依靠资产端的收益率上升,都是实现净息差的有效修复。

具体的个股推荐将在下一次报告中展开。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号