-

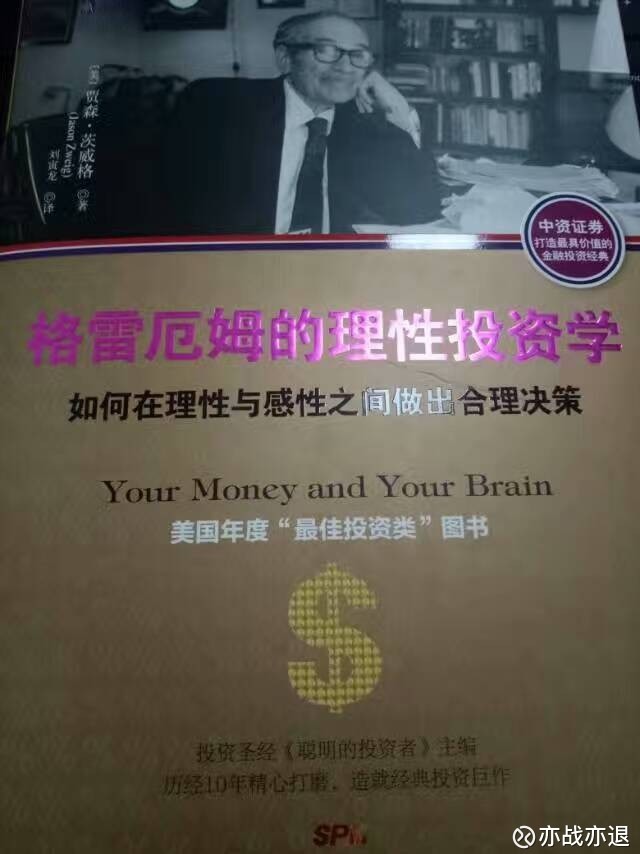

推荐阅读——《格雷厄姆的理性投资学》

亦战亦退 / 2017-04-08 14:30 发布

这本书是一个集神经学、经济学和心理学为一体的新型领域。书名及实际内容与格雷厄姆并无太大关系,内容主要讲述的是神经经济学的范畴。通过这个新研究的领域,我们才能从生物的本能层次去认识投资行为的原动力,而不只是单纯依赖传统的投资理论和实践。神经学突破性研究表明,人们的大脑天生会感知趋势,即使趋势并不存在。假设,一只股票连续上涨了三天,人们就会自动预感第四天它还会上涨。如果第四天这支股票真的上涨了,多巴胺就会释放出来,从而使大脑充斥着一定程度的快感。如此往复,人们就会不自觉的染上预测瘾;我们的大脑常常会驱使我们做出非理性行为,“知道正确的答案”和“采取正确的行为”完全是两回事。然而,人类大脑的使命就是尽可能帮助我们求得生存,规避风险。深藏在我们大脑中的情感回路,会本能的让我们去追求一切具有回报色彩的东西,同时规避任何可能的风险。

如果投资者自己因为所持有证券的市场价格不合理的下跌而盲目跟风或过度担忧的话,那么他就是不可思议的把自己的基本优势变成了基本劣势。其失败的主要原因在于,他们过于在意股市当前的运行情况。股票就像天气,永远都在变化且捉摸不定,难以把握,而企业价值则是气候,始终在缓慢而有规律的变化,而且是可预测的。尽管在短期内,抓住我们眼球、决定环境的似乎是天气;但就长期而言,真正决定一个地区环境的还是气候。所有变化都有可能会分散我们的注意力,因此沃伦.巴菲特曾这样评价自己的投资策略:“我喜欢在不看价格的情况下去研究投资本身,因为在你盯着价格时,它就会自然而然的影响你的投资决策。” 而历史告诉我们,好公司未必总是会成为投资的好去处。一只股票是否能带来巨大收益,不仅取决于这个公司的潜力到底有多大,还取决于有多少人了解它的巨大潜力。有时候,运气也十分的重要,运气绝不仅仅是在正确的时间处在正确的位置,而是把握正确的时间和正确的地点,从而最大限度的挖掘它们的价值。

一个没有信心的投资者永远都不应该去投资,因为投资本身就需要对某种不确定性作出判断并采取措施。股市中唯一可以确定的就是不确定,想象不到的事情注定会发生,因为如果有人能想象到的话,这件事就不会发生。成功的投资在于管理风险,而不是回避。轻而易举就可以想到风险,这本身就会让风险显得更加真切现实。事实上,人们对风险的判断是极为主观和易变的,我们的目标就是尽可能保证不要让自以为知道的多于自己确实知道的。知道多少并不重要,重要的是我们是否清醒地认识到自己到底不知道什么。即使一无所知也不是什么问题,只要我们知道自己一无所知就已经足够了。沃伦.巴菲特认为,他的成功之道在于自知之明:“清楚自己不知道什么。对任何事物,我们都有无数的未知领域,不过,我们总习惯于忘掉这些东西。”

拥有幸福快乐的人生才是最大的价值投资!正如哲学家亚瑟.叔本华的警示一样,财富“像海水:喝的越多,就越感到口渴。”所以不朽的真理并非是金钱不能换来幸福,而是一旦你有了能够达到基本需求的金钱之后,额外的金钱所能买来的幸福就不会如你想象的那么多了。萧伯纳说过:“生活中有两种悲剧:一种是丧失了欲望,另一种则是实现了欲望。”想要成为一名真正聪明的投资者,我们就必须牢记:金钱只是我们追求幸福的手段,绝不是幸福本身。最重要的并不是增加我们的净资产,而是不断增加我们的自我价值。最成功的价值投资,就是用我们的金钱去实现那些能让生活更有价值的目标。究其根本,快乐不是取决于你能买到多少,而是你能做到什么!

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号