-

手把手教你、使用杜邦分析看企业赚钱的能力!

读懂上市公司 / 2016-12-02 09:58 发布

杜邦分析法是分析企业盈利能力的重要指标,但很多的解释让大家望而却步——好像解释地越深奥,越显得自己学问渊博,有意让你看不懂。

解释净资产收益率,何必故弄玄虚?

一、杜邦分析法揭示了企业赚钱的秘密

企业如何赚钱,赚钱的效率如何,正是杜邦分析法向我们解释的。杜邦分析法以净资产收益率为核心,然后对这个指标进行分解,是这样的一个体系。官方语言是,该指标反映了股东权益的收益水平,白话就是,股东每投入一分钱,能赚回来多少钱呢?

假设某公司年末净利润是4个亿,该年的净资产是40个亿,那么本年的净资产收益率=4/40*100%=10%。也就是说,股东投入了40个亿,赚了4个亿,收益率是10%。

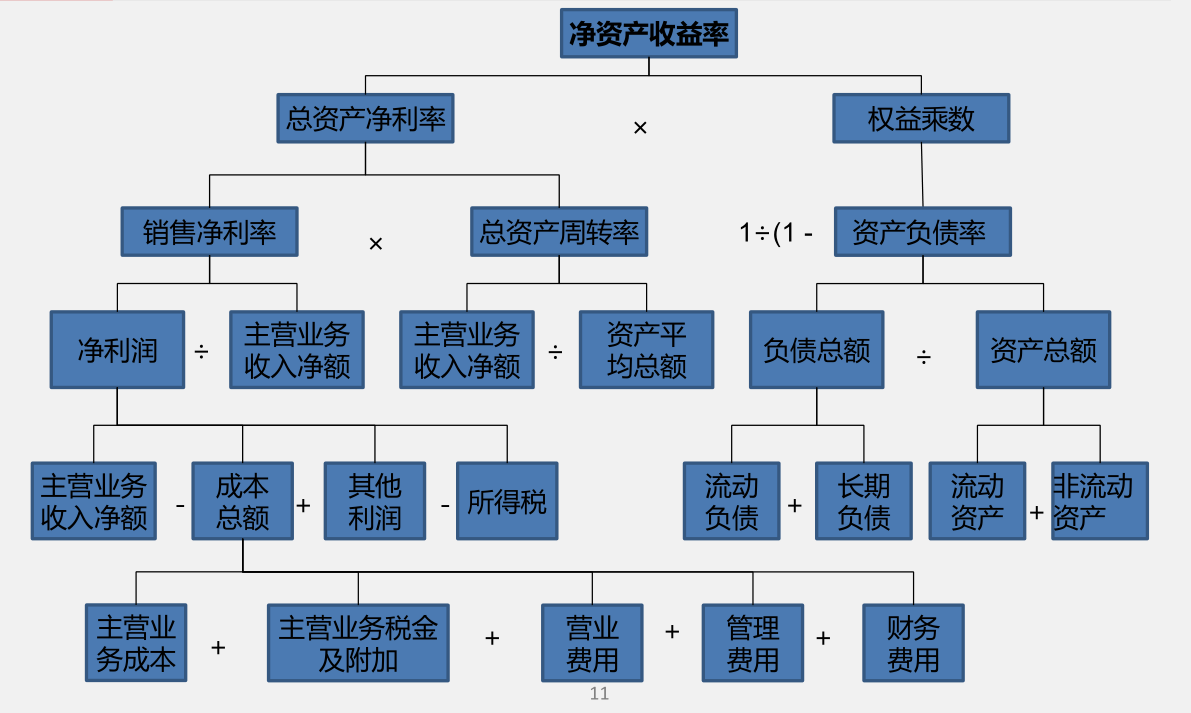

1、净资产收益率分解图

将净资产收益率逐层分解,可大致分为4个层次。我们主要看第二层,净资产收益率=销售净利率×总资产周转率×权益乘数。这三个指标共同构成了净资产收益率。

2、谁在决定股东赚钱的能力?

①销售净利率:你卖这件产品,在多大程度上能赚钱;

②总资产周转率:一年能挣几回钱。把这些资产投入到企业,按照这样的挣钱能力,一年能挣几回钱。周转一次挣一回钱,周转几次就挣几回钱。

③权益乘数:借别人的钱来挣钱,能力有多大。投入的那些钱,除了股东自己的,还有借了别人的钱。借钱就是使用杠杆,杠杆大小用负债/所有者权益的比率表示。自己投入的越少,说明你能撬动的外部资源越多。

也就是说,股东投的每一分钱带来的利润这样来的,赚钱的能力是由下面这些因素决定的。

①产品的盈利能力。你投入的自己的生意赚不赚钱,成本费用如何,毛利如何,定位影响有没有问题。

②供应链的管理能力。赚钱的话,一年赚几次。总资产周转率反映了企业与上游和下游的关系,营运资金周转率、应收转款周转率以及存货周转率都是怎样的,整个供应链的管理水平如何。

③运用杠杆的能力。除了用自己投入的钱赚钱,还能不能用别人的钱赚钱,资本杠杆的运用大还是小。

二、格力PK美的,哪家股东更赚钱?

学以致用。我们看下两大冤家格力和美的,哪家的股东回报率更高。

1、净资产收益率PK

2014年以前,格力一直优于美的;2014年以后,两家的厮杀愈发激烈,美的有后来者居上的态势,但格力也不是吃素的,2016年洗去2015年净资产收益率不如美的尴尬。商场如战场,两家难分伯仲。所以,我们这时就需要把净资产收益率分解开来,比较分析。

2、销售净利率PK

两家的销售净利率都呈上升趋势表现不俗,且格力表现更为突出,一直由于美的至少一个百分点。可见格力的产品盈利能力要比美的强。

3、总资产周转率PK

两家的总资产周转率2015年以来都有所下滑,但美的总资产周转率一直都要高于格力,且格力下滑比较明显。一年能赚几回钱?格力在赚钱次数方向就不如美的了。

由于总资产有流动资产和非流动资产。流动资产周转率是多少;非流动资产周转率是多少;固定资产;无形资产;以及其它的一些资产。这每一项资产的周转是什么情况,我们可以这样分解比较来看,找出总资产周转率低的原因。在此不展开。

4、资产负债率PK

两家的资产负债率都呈下降趋势,但格力一直要高于美的至少10个百分点,可见格力撬动杠杆的能力要比美的好很多。能借到钱,能使用很大的杠杆,用别人的钱来赚钱,这与企业的资信品牌也有很大的关系。

5、小结

从净资产收益率这个指标看,美的发展强势挑战老牌权威,两家公司似乎旗鼓相当,而且美的的资产周转率要好于格力。但格力的品牌优势摆在那里,产品盈利能力过硬,用钱生钱的本事也不赖。

那么,您更看好哪家企业呢?

That’s all。

另外,使用杜邦分析法,选择标的的时候不妨将茅台作为模范。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号