-

【行业挖掘】大输液企业转型

承周资产

/ 2016-11-24 14:35 发布

/ 2016-11-24 14:35 发布摘要 | 我们对医院的印象也许就是从抗生素大输液开始的。而随着国内对大输液的限制和打压,整个大输液市场也在发生深刻的变化。国内医疗门诊部过度输液的现状将得到扭转,对于大输液企业而言就是一次迫切的供给侧改革。

大输液政策环境

国内近年来引人注目的限抗政策始于2011年,当时4月份卫计委开始对抗生素滥用进行专项整治。正式颁布《抗菌药物临床应用管理办法》(84号令)是在2012年。我国对抗生素的滥用是不争的实施,以药养医的体制推波助澜。抗生素滥用的后果非常严重,将会导致细菌耐药性增强,并产生超级细菌。卫计委一方面在医院层面限制医生开具抗生素大输液的诊疗行为,不同级别医院的抗生素输液处方会受到限制。另一方面,加强对临床医师抗生素用药的指南推出,指导正确用药。2016年又提出了《遏制细菌耐药国家行动计划2016-2020年》,对相关大输液的长期合理应用也埋下了大背景。

从产能需求来看,2011年统计出的大输液产能在110亿袋(瓶)以上,实际需求在80亿袋,因此从产业政策上也是希望淘汰过剩产能,使得行业集中度的。2010年新版药品生产GMP给予无菌注射剂生产企业的大限是2013年12月31日。这对淘汰部分小产能起到了很好的作用。

经过5年的抗生素大整治,目前已经进入政策平稳期,相比于其他专科用药的滥用,大输液已经进入到平稳期。

大输液产业升级

大输液领域早就是一片红海,国内大输液60%以上是基础输液。也就是大输液的低端产品,俗称“盐水”。一般提到的大输液过剩产能,都是以基础输液为主。主要包括氯化钠,葡萄糖,氯化钠葡萄糖。这几种基础输液占到整个用量的80%以上。之后是各种抗生素和基础营养补充剂,如左氧氟沙星,甲硝唑,复方氨基酸等。

这些产品的传统竞争模式就是成本,成本,还是成本的控制。当然每一个成本的含义略有区别,主要包括原辅料(含包材)成本,生产中的能耗成本,运输的成本。最后可能还要看渠道分销成本。

产业升级的方向无外乎这几个方面,第一,升级包装材料差异化竞争。这个想法比较中国特色,玻璃瓶子换软袋,PVC软袋换非PVC,单腔换双腔,普通软袋换直立式软袋。表面上都说是要产品更安全,更容易被医生患者接受。实际上主要是因为原来的大输液产品已经竞争到毫无利润的地步。通过包材创新可以达到招标中价格维护甚至提升的作用。

第二,产品从基础输液调整到治疗性输液,需要扩充更多的治疗性输液。抗生素已经没有太多开发大输液的必要。常用的抗生素输液已经被做烂。国外贝朗,费森尤斯等企业在肠外营养剂,血液透析等领域都找到了自己的盈利点,这些输液针对不同的专科,定位更细分。这些产品原料和生产制备工艺要高于基础输液。只要是有特色,且有临床价值的产品,毛利率都不会低。

第三,转型专科药企业。这一步的跨越是有壁垒的。不仅有研发的壁垒,还有销售的壁垒。这条转型之路是充满挑战的,但如果脱离了大输液的帽子,在整个医药工业的地位也会显著提高,并进一步提高企业的净资产收益率(ROE)。

上市大输液公司业绩和利润变化

在上述背景下,我们以科伦药业和华润双鹤的业绩情况来研究大输液公司的业绩和利润变化。

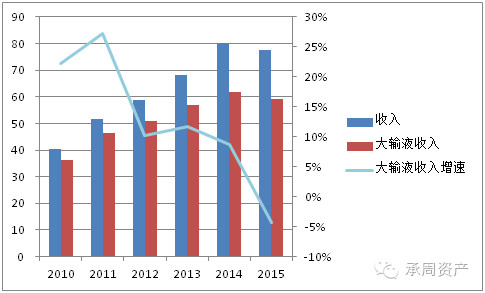

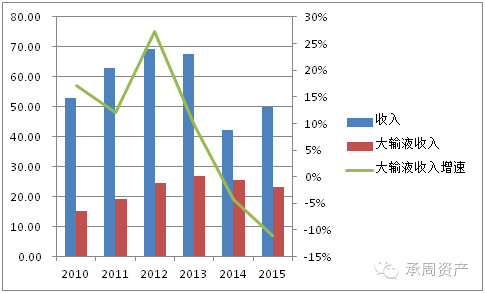

从科伦药业营业收入增速来看,2012年开始,公司收入增速由25%以上的速度下降到15%左右,按照业务分类单独看,输液产品已经下降到10%以下,2015年转为下滑。这并非科伦药业一家如此。国内排行老二的华润双鹤情况还更明显一些。双鹤从2013年开始就转入下滑的通道。科伦作为民营企业还是具备一定韧性的。

收入和盈利的变化会综合影响公司的现金流。科伦药业从2011年到2014年应收账款增速一直保持在20%以上,即便2015年营业收入是下滑的,但是应收账款增速仍然为正。由此应收账款相比于销售收入占比逐年提高,从2010年的22.95%,逐年上升到34.41%,回款速度在放缓,间接反应了产品消化的难度加大。华润双鹤的应收账款占比相对比较稳定,近5年都在20%以内,但2015年同样是应收账款占销售额的历史最高点,达到17%。两个企业的存货也达到历史最高点,产能过剩问题已经显露无疑。

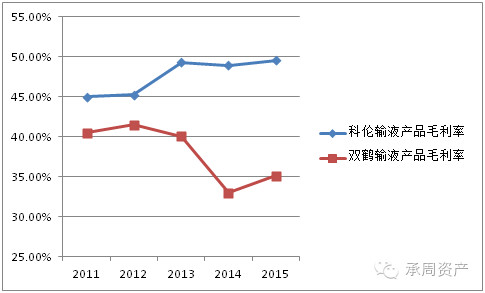

从毛利率来看,双鹤的产品线毛利是明显在降低的,而科伦反而是上升的。再次体现出在同样的大环境下,民营企业对成本和产品结构的调控优势。

盈利能力对比

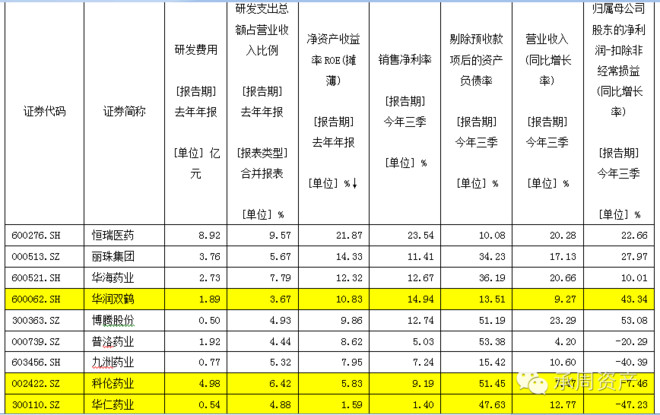

将输液企业放在原料药CMO企业和制剂企业中进行比较,我们可以发现一些规律。在营业收入增速和净利率增速上,制剂企业有着明显优势。在净资产收益率(ROE)上更是完胜输液企业和原料药CMO企业。仅从去年的数据上看,制剂企业的研发投入从相对收入占比,以及绝对研发费用支出来看,都是显著高于原料药CMO企业和部分大输液企业的。因此可以说较强的盈利能力和研发投入强度是正相关的。如果说以前还可以靠营销投入拉动产品销售,在今年大规模整顿药品申报和推行药品质量升级以后,产品本身的竞争实力将逐渐凸显出来。这三个医药细分行业都需要投入开发更多的新产品。高的ROE意味着相对资金投入效率更高,这为企业转型提供了指引,但是不同行业从研发到生产和销售都有很大区别,企业在抉择的时候不得不面对不确定性风险。

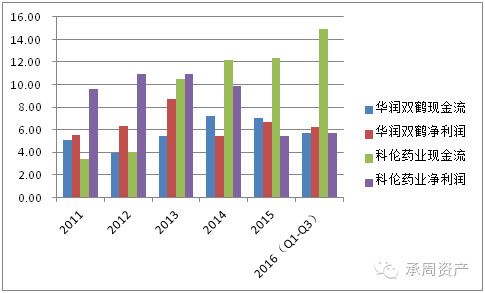

对比现金流量表,我们可以看到科伦的现金流是非常良好的,这为其提供了新产能扩充,研发转型升级提供了资金基础和腾挪空间。

转型探索之路

个人认为,大输液在目前大背景下,转型是必然的,而且比较迫切。从国际上看,输液公司基本都走向垄断格局,原因和化工行业的规模成本效应一致。分级诊疗下沉以后,基层医院对输液的限制增多,实际需求可能还会有一定下降空间,之后基础输液领域整体需求就维持在一个相对低的水平,三五年不容易再有大的爆发机会了。这是一个基本判断,当然治疗性输液和肠外营养补充剂输液还有不小的空间。

大输液的产品虽然说没有多大技术含量,但是无菌生产的液体制剂工艺与治疗性注射剂还是比较接近了。相比于众多传统口服制剂,其生产车间的质量要求还是比较高的。因此大输液企业往专科药注射剂领域转型是比较容易被认可的。许多生产车间和设备也不用完全推倒重来,节省了部分转型成本。

转型专科药,产品线是核心看点,因此从转型开始注定了需要积累产品线的过程。只依靠研发的话,这个过程没有3-5年是看不到成效的,尤其要最终销售额做到与原有输液产品线相当的体量,更是非常艰难。外延并购也并不容易找到好品种。于是输液企业目前基本都是以原有输液产品作为利基,所获得资金用于补充高毛利产品线。来源是收购产品批文或者自己投入研发。好在对于大型输液企业而言,行业集中度提升以及相对稳定的需求给这些企业充分的转型空间。唯一比较尴尬的地方,是还有多少现成的仿制药专科品种值得再投入去分一杯羹。因此接下来要观察的,是这些企业无论收购还是自己储备品种,最后是否有真正拿得出手的专科产品线落地。再来把握这些企业股票的投资机会。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号