-

【公司分析】三棵树-产能扩张和收购兼并是近期和远期成长路径

承周资产

/ 2016-11-24 14:33 发布

/ 2016-11-24 14:33 发布摘要 | 涂料行业应用范围较广,而且二次重涂消费占比更高,因此下游需求受地产等投资的影响较小;目前国内涂料行业集中度较低,行业增速放缓的过程中,将是优势企业通过内生以及收购等方式提高自身市场份额的时候。三棵树实际控制人持有公司67%的股份,较高的持股比例有利于公司通过股权的方式收购业内优质公司。三棵树未来的净利润大概率的能够看到不错的成长性。

国内的涂料市场空间,格局及行业特征

2014年我国涂料总产量为1648.2万吨,同比增7.87%,2015年涂料总产量达1711万吨,同比增3.8%。收入方面,2014年行业销售收入3867.6亿元,同比增11.94%,2015年为4142.2亿,同比增7.1%。

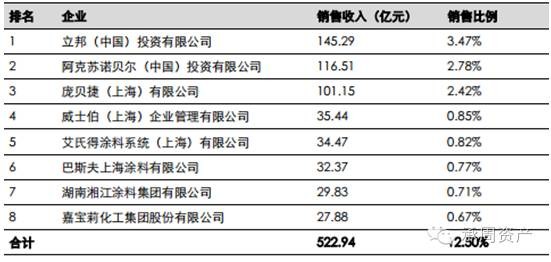

相较国际市场,我国涂料行业的集中度是很低的,15年国内前十的市场份额总和还不到14%,但是全球涂料行业前十的市场份额约为29.8%的水平。国内销售收入排名靠前的基本上是国际巨头,本土最大的湖南湘江涂料也就只有0.71%的份额,三棵树的份额0.3%还不到。

从另外一个数据来看,截止2014年底,国内共有规模以上涂料生产企业1344家,众多中小规模的涂料企业合计仍然获得了较高的市场份额,随着行业增速的放缓,优质企业通过规模,上市获得的融资渠道等优势,不断的去侵吞这些中小型,没有发展后劲的企业份额,从而实现成长性。

表:2015年我国涂料企业销售额CR8约为12.5%

对比全球前三的巨头,美国的PPG,宣伟以及荷兰的阿克苏诺贝尔,其全球范围内的年收入基本上在110亿至160亿美元的收入体量。这些巨头的收入体量能够达到这么大,成功的因素大概有如下几点:产品的技术创新,成本的控制(有时采用更便宜的原材料来降低成本),品牌(由于有不断地收购,基本上采取的是多品牌策略),渠道的建设;由于涂料的品种较多,这些巨头的涂料涉及的领域较多;同时并购是这些巨头成长起来的一个非常重要的手段,并购能够在产品,渠道,品牌的布局上获得快速的补充,但是这些巨头基本上是经过长达10年以上的持续并购才达到现在的这个收入体量的。

以成熟的美国市场为例,美国国内涂料行业的市场集中度就很高,2013年PPG在北美建筑涂料市场的份额达到了28%的水平,宣伟达到了35%的水平,2016年宣伟通过收购全球第六大的威士伯涂料,市场份额进一步提升,也就说在一个成熟的市场,涂料细分行业最终很可能是寡头的竞争。

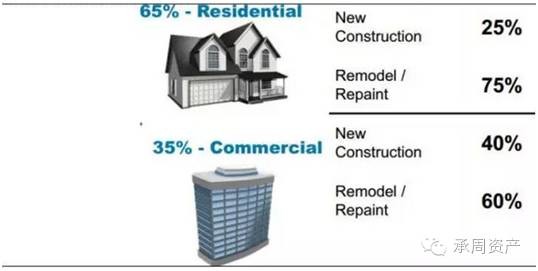

涂料行业的需求与宏观经济中的相关性并不是特别强,其具有更强的消费属性。住宅领域的涂料需求占到了65%,而且住宅领域的重涂比例达到了75%,商业领域的重涂需求占比也达到了60%的比例,这就说明涂料行业的需求与房地产以及商业等领域的投资相关性并不高,而且重涂领域的购买决策权基本上是消费者自行决定,因此对于品牌,渠道,产品,服务的综合实力对于这一领域的消费决策更加重要。

二次重刷消费占比更大

表:在住宅以及商业领域,二次涂装的消费占比都高于初次消费

这里面要阐述的观点是涂料与宏观经济有一定的相关性,但不是强相关的,具有更多的消费品属性。

三棵树未来的成长点

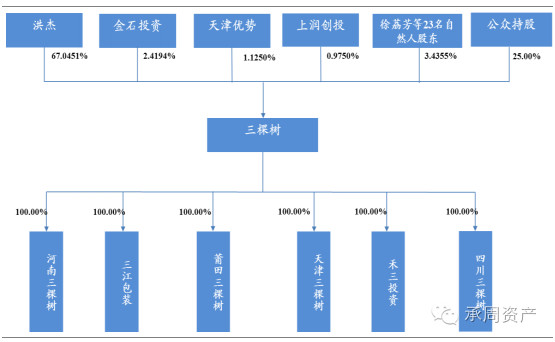

目前实际控制人持股比例达到了67%的水平,其他核心团队也持有一定数量的股份(公司前十名自然人股东全部在公司担任重要的管理岗位)。实际控制人较高的持股有利于公司发展壮大后,通过股权等方式收购行业内其他有协同效应的公司。

公司的经营特色:公司在营销网络构建初期选择了“农村包围城市”的营销策略,先进入三四线城市,通过为经销商配送物料,统一设计装饰风格等方式,大力协助经销商开设以“自然,健康,绿色”为主题的形象统一的装修漆标准专卖店。三棵树通过优先拓展三四线成熟,能够避免外资品牌占据的一二线市场的竞争,生存下来并获得较好的成长性。

公司未来业绩增长点的展望

近期展望:

产能释放带来的业绩增长:四川三棵树目前处于基建阶段,河南三棵树16年上半年处于试生产阶段。2015年公司水性涂料的总产能为11.5万吨,这一次募投项目全部投向了水性涂料,募投产能8万吨,由于公司经营性现金流每年基本上都高于净利润,随着市场的逐步开拓,可预见的是未来还将有其他新的产能建设。公司在招股书中也提到不排除通过收购的方式扩充现有产能,如果收购,预计收购的产能很可能仍然是墙面漆相关的产能,毕竟公司在这单一产品的市场占有率太低。

为了更好地开拓市场,这一次募投项目还涉及三个物流中心(连云港,武汉,营口)的建设,将有效的降低物流成本以及缩短配送周期。

直销继续拓展:绑定大地产商进入一二线城市。公司与恒大,万科,金科地产,绿地,富力地产,合生创展,中信地产,复地地产,华远地产,宝龙实业,华夏幸福等建立了合作关系,通过这些客户,公司工程墙面漆进入了北京,天津,广州,沈阳,重庆,西安,南京等一二线城市,这也是公司这1-2年墙面漆快速增长的主要原因。

经销市场的拓展:15年年底,共有装修漆标准店2600家,主要位于三四线城市。公司在一二线城市初步发展了部分装修漆经销商,并协助他们设立了一定数量的标准专卖店。未来三年内公司将争取在一二线城市的营销服务中心数量达到40家,实现对直辖市,省会的全覆盖,在1-2线城市的标准店数量达到400家。

远期展望:在若干年之后,公司在墙面漆相关的涂料发展相对成熟,市场占有率也有较大的提升之后,公司也有可能通过收购其他品类的涂料公司来完善自身的布局,如汽车涂料等等。但这属于边走边看的跟踪,有待观察。

风险:风险主要来自于管理层,野心不够大,执行力不够强。或者来自于上市后开始尝试多元化,比如公司上市后公布投资1.5亿元用于认购华通银行5%的股份,真没有弄明白这一投资对于公司今后发展涂料业务有什么帮助。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号