-

【公司分析】光迅科技简要分析

承周资产

/ 2016-11-01 17:13 发布

/ 2016-11-01 17:13 发布摘要 | 公司目前是国内光通讯器件龙头,全球排名第5。公司业务分3大块:传输,数据和接入,子系统。光通讯模块种类很多,按照有源和无源进行产品分类,有源产品主要包括光纤放大器,分立组件和有源收发器。无源产品主要包括分离器和波分复用器,其中分离器包含一系列的光纤耦合器,公司产品线基本全覆盖。

业务介绍

光通信模块价格

上表价格仅供参考,不同传输距离和速率的光通信模块价格差别很大,用在传输的光模块,长的传输里程可以达到几千或上万公里,而短的比如数据中心内的连接可能也就几十米。此外不同传输速率,10G和40G,100G的定价也是大不一样。

PON介绍

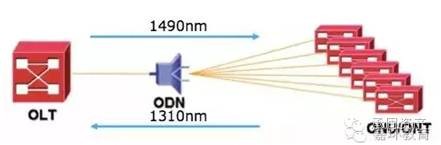

PON(Passive Optical Network ,无源光网络)是指ODN(光配线网)中不含有任何电子器件及电子电源,ODN全部由光分路器(Splitter)等无源器件组成,不需要贵重的有源电子设备。一个无源光网络包括一个安装于中心控制站的光线路终端(OLT),以及一批配套的安装于用户场所的光网络单元(ONUs)。在OLT与ONU之间的光配线网(ODN)包含了光纤以及无源分光器或者耦合器。

PON模块大多数用于数据与接入侧

PON网络的优势

1.相对成本低,维护简单,容易扩展,易于升级。PON结构在传输途中不需电源,没有电子部件,因此容易铺设,基本不用维护,长期运营成本和管理成本的节省很大。

2.无源光网络是纯介质网络,彻底避免了电磁干扰和雷电影响,极适合在自然条件恶劣的地区使用。

3.PON系统对局端资源占用很少,系统初期投入低,扩展容易,投资回报率高。

4.提供非常高的带宽。EPON目前可以提供上下行对称的1.25Gb/s的带宽,并且随着以太技术的发展可以升级到10Gb/s。GPON则是高达2.5Gb/s的带宽。

5.服务范围大。PON作为一种点到多点网络,以一种扇形的结构来节省CO的资源,服务大量用户。用户共享局端设备和光纤的方式更是节省了用户投资。

6.带宽分配灵活,服务质量(QoS)有保证。G/EPON系统对带宽的分配和保证都有一套完整的体系。可以实现用户级的SLA。

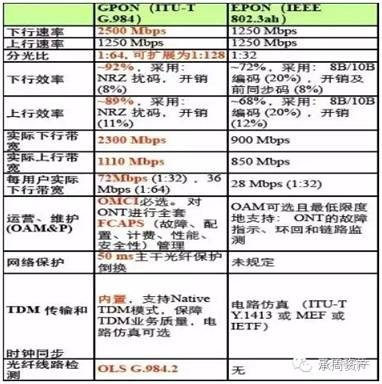

GPON与EPON对比

最早的时候GPON、EPON都是在几百M或1G以下的,现在到了10G网络,今年号称是10G PON的元年,很多做PON的公司在做10G PON,现在一些主流的技术比较高的公司都集中于100G的产品,完成到从10G到100G的过渡,大部分公司都推出100G的产品,甚至400G、600G的产品都在演化中了。

未来看点

1)10G光芯片自产后高端光通信业务占比提升,同时预期切入IDC大客户贡献增量。

10GDFB激光器和10G APD探测器 芯片能否顺利大规模出货十分关键。10G单芯片如果能量产,公司在40G(4个10G组成)及以上的高端产品的出货数量上将大大提升,10G光芯片放量,将带动公司总体毛利率提升。公司目前10G以下的绝大多数芯片都能自产,10G光芯片已经通过内部可靠性验证,正在通过核心客户认证。公司目前以华为中兴等国内客户为主,因缺少高端光模块,尚未打开国际IDC大客户,如果10G光芯片放量则市场预期有望切入国际大客户(谷歌,亚马逊等),公司来自数据中心的业务收入高速增长,今年上半年收入增长70%,15年数据中心增速是80%多,但是具体利润占比较低(具体数字没有披露,这块利润目前占到公司总利润的7%左右)。

一旦来自数据中心的光模块接入业务起来,就很容易引起想象空间,因为国际光通信模块巨头菲尼萨,75%的收入都来自于数据中心。IDC的需求与规模全球目前持续高速增长,未来数据中心会是整个光通信市场的很大的一块蛋糕。

2)光通信行业景气度预期可维持2-3年。

目前来看今年开始主力供应商的订单处于饱和状态,都是订到今年年底的情况,光芯片还一直处于缺货的状态。行业整体的光器件市场今年20%-30%增长,明年20%增长,预计今年市场整体规模在140亿左右,明年到160亿。其中数据中心的光器件市场规模预计今年30亿,整体增速在30%以上。行业整体驱动力来自于下游移动视频流量增长,4G基站光通讯模块升级(从原来的2.5G,向6G/10G过渡),IDC机柜大量投入。此外光通讯器件的技术革新与升级换代(光通讯模块的高速率与小型化趋势)也会带来不少机会。

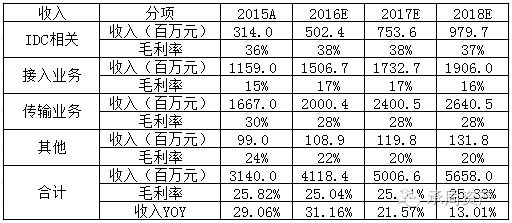

盈利预测

16年净利润3亿左右,预期17年净利润可达4亿左右(按8%的净利率计算),预计17年利润增速33%。目前股价对应16年PE在52倍左右,对应17年PE在40倍左右,略显高估。

感谢您的关注!

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号