-

岭南控股:资产注入 能否完美复刻四川双马?

拿了橘子跑 / 2016-09-12 09:27 发布

上最严借壳新规出来后,对有借壳预期,但重组标的没有通过审核的票,无论短期还是长期,都是比较大的负面影响。但是对岭南控股这类重组确定的个股确实利好,稀缺性进一步凸显。

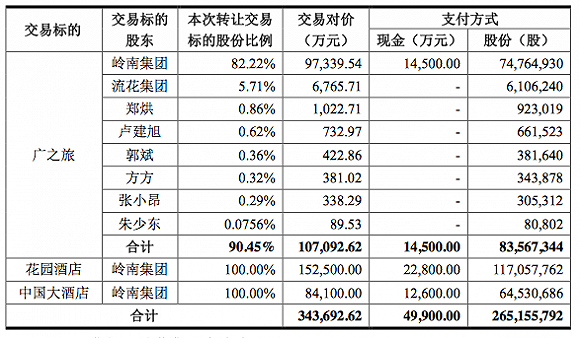

岭南控股发布修订后的重组方案显示,公司拟向重组交易对方发行股份及支付现金收购其所持有广之旅90.45%股权、花园酒店100%股权及中国大酒店100%股权,对应交易价格分别为10.71亿元、15.25亿元、8.41亿元,合计34.37亿元。

根据报告书,重组交易对方各自转让所持标的公司股份应获得的转让对价具体如下:

此次注入的是公司大股东广州岭南国际企业集团有限公司(下沉岭南集团)旗下的旅行社和酒店资产,公告称交易不构成借壳上市。

交易前岭南集团直接持有公司14.36%的股份,通过东酒集团间接持有公司37.19%的股份,合计持有公司51.55%的股份,为公司的控股股东。广州市国资委持有岭南集团100%股权,为公司的实际控制人。交易完成后,岭南集团直接和间接持有公司59.90%的股份,仍为公司的控股股东。因此不会导致公司控制权发生变化。

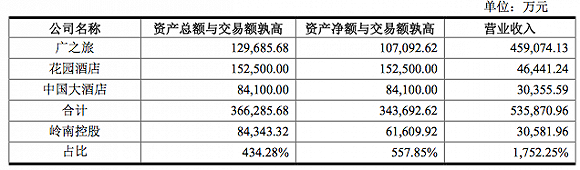

不过,重组标的的资产规模显然已经大大超出岭南控股,此前,公司的经营主体主要由全资子公司广州岭南国际酒店管理有限公司(下称岭南酒店)、母公司下设的广州岭南集团控股股份有限公司东方宾馆分公司(下称东方宾馆)及全资子公司广州市东方汽车有限公司(下称东方汽车)组成。而根据经审计的最近一年的财务数据以及交易作价情况,单单是广之旅的营业收入已达到岭南控股的15倍之多。

岭南控股(000524)资产注入事件点评(原作者:投机的智慧)

大股东优势资产注入,员工持股计划 参与显信心。大股东优势资产注入:公司拟以发行股份及支付现金购买花园酒店 100%股权、中国大酒店 100%股权,广之旅 90.45%股份(发行价 11.08 元/股)。并且,通过员工持股计划参与配套融资,本次增发方案不光是收购了优质资产,更在很大程度上解决了国企员工激励难题, 不但有助于调动员工整体积极性,而且管理层释放业绩的动机十分充足。

资本有望加速广之旅外延扩张+平台布局,打造泛旅游生态 圈。广之旅作为华南旅行社龙头, 在珠三角 出境游领域优势凸显,近几年业务发展相对平稳主要与外延和平台布局相对不足有关。伴随本次募投项目推进,尤其是获得了发展资金后,资本有望加速广之旅外延扩张和平台布局,发展有望全面提速。中长期,公司拟打造涵盖旅游出行、品牌酒店、会展运营、 IP 互娱、饮食文化、全球导购、休闲养生于一体的并以消费 体验为核心的泛旅游生态圈泛旅游生态圈。

国企改革破局,后续还有持续资产注入预期。本次从重组后,集团的资本证券化率达到 26-27%,仍有进一步资本化的空间,不排除未来岭南集团持续的资产注入预期,这为公司成长带来持续看点。目前集团还包括民生食品、休闲食品(手信类)等,其中不乏皇上皇、智美斋等区域优势品牌, 其后续成长仍有期待。

为什么保守估计有至少50%的套利空间?

1.与凯撒旅游相比,岭南控股低估了至少50%。

此次岭南控股收购的是广之旅、花园酒店、中国大酒店,抛开两家酒店的资产不算,单就一个广之旅就已经看点十足。广之旅是国内旅游集团的前五强,立足广东,称霸华南,在华南深耕了多年之后,已经在华南地区形成极高的壁垒。并且现在已经开始线上旅游和外部扩张的格局,布局湖南后,湖南广之旅目前年营收增长超过50%。2015 年, 广之旅旗下智慧旅游 服务平台“易起行” (ecwalk.com)正式上线。2015年广之旅的营收 10%来自线上。全国性布局加上在线旅游 。让岭南控股在A股当中成为与中国国旅、中青旅、众信旅游、凯撒旅游比肩的纯以旅游为主业的上市公司。

目前岭南控股增发完成后的市值大概在100亿元左右。按照广之旅目前的营收,每年在50亿元左右,A股上与广之旅类似的是凯撒旅游,凯撒旅游去年旅游业 务的营收是44亿左右,但凯撒旅游的总市值居然有150亿左右,如果考虑岭南控股收购的花园酒店和中国大酒店的资产增厚,显然岭南控股增发完成后100亿左右的总市值是被明显低估了,至少要在150亿以上才能算基本合理。因此,岭南控股未来的套利空间再有5个涨停才算基本合理。

2.广之旅的扩张预期

刚才讲的50%的低估仅仅是说的现在,把未来预期考虑进去,其实低估的幅度不止50%的。此次资本运作,主要是为了给广之旅的发展迎来扩张的资本,未来广之旅一个是要走全国式扩张之路,走出华南,从区域龙头升级为全国旅游巨头;二个是取得低成本的发展资金投入线上旅游,015 年, 广之旅旗下智慧旅游服务平台“易起行” (ecwalk.com)正式上线。 2015

年广之旅的营收 10%来自线上。 不同于一般 B2C电商平台 ,“易起行” B2B2C平台既销售公司自营产品, 同时也可以面向供应商开放,提高与供应商的对接效率,并且可以成为自由执业的导游线上交易,形成共享经济式的发展模式。 公司之前以零售业务为主,而通过上述平台将扩展至批发业务。

3.岭南控股的资产二次注入预期

公司大股东岭南集团是一家以酒店旅游和主副食品为核心主业的大型国有企业集团。 主营业务涵盖了酒店、旅行社、食品加工、食品贸易与物流、零售连锁、餐饮 、汽车服务 等多个领域。

今年,广州市政府 1 月印发的《广州市国家旅游综合 改革试点实施方案》中也将公司控股股东岭南集团列为唯一的广州旅游 企业改革试点单位,这些都将对公司的未来发展继续产生积极影响。 从集团目前其他拥有的资产来看,主要包括民生食品(柴米油盐酱醋茶)、休闲视频(手信类)等, 其中包括皇上皇、智美斋等区域优势品牌, 此外还包括连锁便利店等资源。

本次重组前,上市公司资产占总集团的8%,重组后,上市公司占集团的26-27%(按资产口径),仍有进一步资本化的空间。因此也并不排除未来岭南集团持续的资产注入预期,这为公司成长带来持续看点。

综上所述,岭南控股(000524)按照目前的可比公司横向比较的话,再有50%以上的升幅才算是回归基本合理的价值,而考虑到收购标的广之旅未来的全国性扩张和在线旅游对公司估值的提升,则空间更大。如果考虑大股东岭南集团的后续资产注入,则公司未来的股价升幅远远不止50%可以诠释的。预计岭南控股有望复制四川双马的表现,再度掀起重组复牌股炒作的大潮!

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号