-

哪些分级基金出现整体溢价的概率最高?

分级掌柜 / 2016-09-07 19:20 发布

级掌柜最近发现一个现象:分级基金的整体溢价消失得越来越快。

比如:昨天是环保主场,相关分级B们乘风而起,近乎涨停,整体溢价率普遍高企至2%+。然而到了今天收盘,环保板块虽一片飘红,但整体溢价率却萎缩至1%左右,不知昨日进场申购裸套的客官们明天还能否吃到一点整体溢价的小肉;

再比如:今天煤炭板块虽表现不佳,但客官们仍旧表现得兴致勃勃,或许是对煤炭现货价格充满信心的缘故,煤炭B基(150322)下跌之路并未乘杠杆而加速,跌幅几乎等同于指数,整体溢价一度达到1%左右。但尾盘时分,整体溢价明显小幅回落,底仓套利资金的暗潮涌动或有迹可循。

整体溢价消失得越来越快,背后原因种种,总结下来,级掌柜以为主要有二:

1. 行情不佳、客官们情绪不振,对分级B频繁的高抛低吸导致整体溢价难以持续;

2. 以底仓套利为主的套利资金越发聪明、积极,在这般艰难行情中,他们以不放过一切小机会的宗旨游走在尾盘时分,快速打压整体溢价率,使得高溢价无法维持。并且据级掌柜观测,当下对于无申购费的分级基金来说,整体溢价在0.5%左右时,就已经有套利资金出没的身影。

如此游(sang)刃(xin)有(bing)余(kuang)的底仓套利资金在将整体溢价之肉酣畅的囊入自己怀中后,裸套的客官就很难再从其中分一杯羹。所以级掌柜以为,想准确的进行分级基金套利,以目前的行情来说,底仓套利或许才是王道。

底仓套利虽好,但风险也是摆在面前。根据底仓套利的操作步骤,客官们虽能瞬时捕捉套利收益,但一直持有底仓所要承担的母基金波动风险也比裸套高。

底仓套利步骤:

T日:按比例买入分级A+分级B持有,此过程中享受母基金上涨收益(风险);

T+N日:若临近尾盘观测到底仓分级整体溢价高于0.5%(对于无申购费的分级基金来说),卖出分级A+分级B的同时申购母基金,瞬时将整体溢价收入囊中;

T+N+1日:将昨日申购的母基金盲拆成分级A+分级B,持仓回归T日,此后再有整体溢价,可重复T+N日操作,循环套利。

为解决这一问题,客官们大概有两法:

1. 找长期来看确定性最强的板块,比如:未来实体行业发展路径确定的新能车、体育、工业4等,客官们可看《如何既抓得住短期热点,又拿得到长期红利?》找思路;

2. 找整体溢价概率最高的板块,整体溢价机会多意味着能更大幅度的弥补底仓波动风险、并增加吃肉的可能。

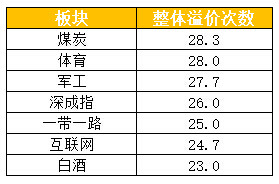

级掌柜特统计了今年以来各大板块出现整体溢价(整体溢价率高于0.5%)的累计次数,统计结果表明,对于流动性较好的分级基金来说,煤炭、体育两大行业整体溢价次数最多,今年以来平均溢价次数达到 28次。其次是军工板块,27.67次的好成绩也是杠杠的。

表:整体溢价平均次数板块排行榜

客官们也可依照这个思路布局底仓套利,毕竟经常有肉吃确实是人生一大幸事。

表:流动性较好的相关分级基金一览

数据来源:分级乐 截止日期:2016-9-7

(PS:上述分级基金申购费均为0)

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号