-

摘要 | 公司是国内最大的饲用酶制剂生产企业。一般会被归类为农业养殖板块,细分领域属于养殖业的上游。这一主业收入和饲料的用量成正比,也自然会随着大的养殖周期起伏。但实际上公司对酶制剂行业的理解是超出农业领域的。近年来随着国家对环境保护和污染的要求越发严格,生物酶作为一种“绿色”的化学工具,正在被应用到医药、纺织、洗涤、造纸等更多的工业生产领域。这一行业的壁垒又在于前端生物工程对菌种的开发和改造和后端应用解决方案的探索,许多技术也是最先由国际一流企业开发垄断。可观的“绿色”应用前景和市场空间将给公司带来机遇。

溢多利基本情况分析

承周资产

/ 2016-06-14 11:29 发布

/ 2016-06-14 11:29 发布

饲料生物酶的应用现状

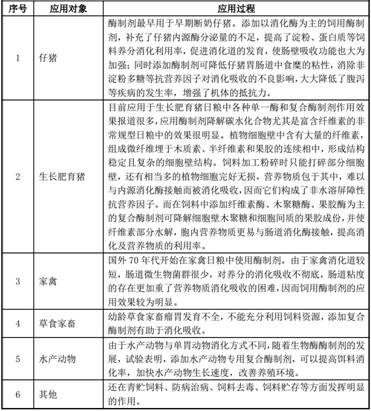

酶是一类高效专一的生物大分子,可以用于特定底物的催化分解。在农业中,饲用酶属于一种营养性饲料添加剂。一般营养添加剂包括饲料级氨基酸、维生素、矿物质微量元素、酶制剂、非蛋白氮等。饲料一般包含能量饲料、蛋白质饲料和矿物质饲料。配合添加剂使用能够完善饲料的营养、提高饲料利用率、促进动物生长发育、预防疾病、减少饲料养分损失及改善畜产品品质等重要作用。这在提高效率,降低成本方面起着微妙的作用。

尽管酶的种类十分繁多,但农业部目前规定能够作为饲料添加剂的酶种类只有13种。根据动物体内外分泌情况分为外源酶和内源酶。外源酶有植酸酶和非淀粉多糖酶(木聚糖酶、 β-葡聚 糖酶、甘露聚糖酶、果胶酶、纤维素酶),内源酶有蛋白酶、淀粉酶、脂肪酶等。使用过程中还分单酶制剂和复合酶制剂。另外在使用的饲料情况有更多不同的酶产品可供选择。

从应用原理来看,养殖的动物可能存在内源性消化酶不足,而饲料中也存在难以消化的成分甚至有毒物质。通过添加合适的酶制剂,能够显著改善这一情况,增进饲料在动物体内的生物利用度,减少饲料营养流失。在猪、家禽、水产等养殖中都有应用案例。

查看原图

查看原图

饲用酶的使用顺应了绿色农业的趋势。和化学添加剂不同,酶制剂成分使用安全、无残留,能够有效减轻使用过程中的农畜粪便和废料所造成的环境污染。另一方面,我国人均粮食产量不到400公斤,处在偏低的水平,“人畜争粮”现象一直存在。只能通过提高常规饲料的利用率和开发利用非常规饲料资源来解决。这两种途径都可以通过酶制剂的使用来逐步实现。根据招股书披露的统计数据,在肉仔鸡玉米——豆粕型基础日粮中添加复合酶制剂,平均日增重提高2-14%,料肉比改善 1-17%,死淘率也显著降低;在产蛋鸡玉米-豆粕日粮中添 加复合酶制剂,其产蛋率提高2.2-21.1%,料蛋比改善 0.8-23.7%;复合酶制剂 可提高猪的生产性能,其中日增重提高 3-20%,料肉比改善4-14%,腹泻率也显著降低;复合酶制剂可提高鱼类的生产性能,其中日增重提高 18.6%,料肉比提高5.6%。在节约饲料用粮方面,饲用酶制剂能提高饲料转化率 5-25%。在鱼类饲料中添加植酸酶,可使磷的利用率提高 20-60%。

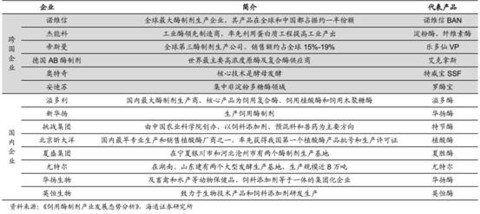

饲用酶竞争格局和趋势

根据招股书的数据,国际上从事饲用酶制剂的公司主要有丹尼斯克(被杜邦收购)、杰能科(被丹尼克斯收购)、德国AB酶制剂、安迪苏(中国蓝星收购)、帝斯曼、奥特奇、巴斯夫、建明等。国内则是以溢多利、新华扬、挑战集团、北京昕大洋、夏盛集团、湖南尤特尔为代表的饲用酶企业。国内饲用酶生产企业有上百家,多数是从专业酶制剂行业转移过来的产能,各自的销售规模受限于农业的专业推广能力,普遍规模偏小,因此融资扩产能力也受限。

查看原图

查看原图

饲用酶的销售受到大的养殖周期影响,同时也会受到季节性因素影响。每年的一季度为行业淡季,三、四季度为行业旺季。随着规模化养殖和食品安全溯源的趋势,农户无序散养的模式将随着时间淡出历史,饲用酶的需求波动也会得到改善。

工业酶制剂应用领域及竞争格局

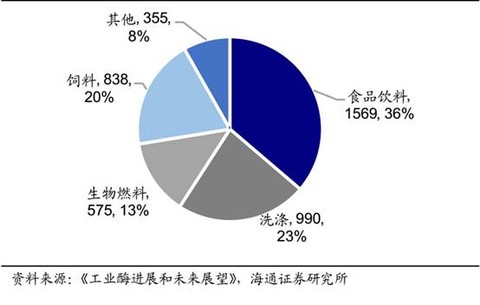

根据2013年的统计,从全球生物酶制剂的应用领域来看,食品工业占比最大(36%),而接下来是洗涤(23%)。除了饲料添加(20%)以外,生物燃料(乙醇)生产也占有13%的份额。除了农业以外的工业领域应用已经为酶行业提供了更为广阔的空间。而这一领域的标杆企业是丹麦的诺维信(Novozymes,是2001年从诺和诺德分离出来的)。目前市场份额在全球工业酶中占到48%。其余工业酶企业还有杜邦(20%)、帝斯曼(6%)等。

在中国,由于起步晚,目前国内工业酶市场还是以进口为主导。2013年仅110万吨,而诺维信则占有国内三分之二的市场。仅次于诺维信的有杰能科(杜邦)。

查看原图根据诺维信的年报及海通证券的研报披露,2015年世界工业酶整体规模达到250亿丹麦克朗(约240亿人民币)。而诺维信的年收入达到140.02亿丹麦克朗,实现盈利29.48亿丹麦克朗,年终市盈率34倍(近10年稳定在25倍以上),市值1002.98亿丹麦克朗。

查看原图根据诺维信的年报及海通证券的研报披露,2015年世界工业酶整体规模达到250亿丹麦克朗(约240亿人民币)。而诺维信的年收入达到140.02亿丹麦克朗,实现盈利29.48亿丹麦克朗,年终市盈率34倍(近10年稳定在25倍以上),市值1002.98亿丹麦克朗。

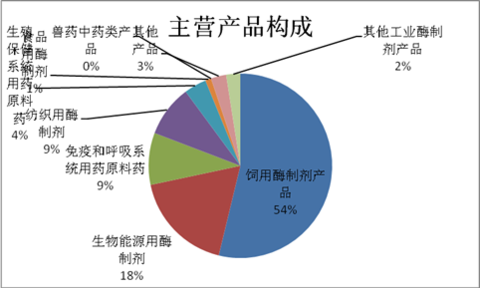

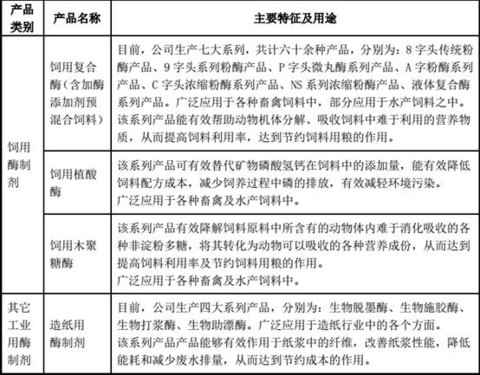

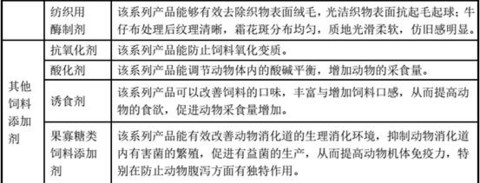

溢多利公司主营情况

公司主要产品为饲料用酶制剂、生物能源用酶、纺织用酶、食品用酶、造纸用酶。2015年年报显示,饲用酶制剂还是占比最大的(并表以后)。

查看原图

查看原图

公司饲用酶产品主要有植酸酶,木聚糖酶和复合酶。根据招股书的披露,2012年植酸酶生产了9366吨,木聚糖酶134吨,复合酶6620吨。单价方面,公司上市前三年,公司饲用酶制剂整体销售均价分别为 1.77 万元/吨、 1.83 万元/ 吨和 1.97 万元/吨,呈现逐年提升趋势。观察公司毛利率来看,2010-2014年,毛利率由52.16%提升到63.95%,也体现出一定的涨价所带来的毛利水平提升。

公司的销售模式基本为直销为主,占到总销售额的95%左右,仅少量产品通过经销商出售。

查看原图

查看原图 查看原图

查看原图

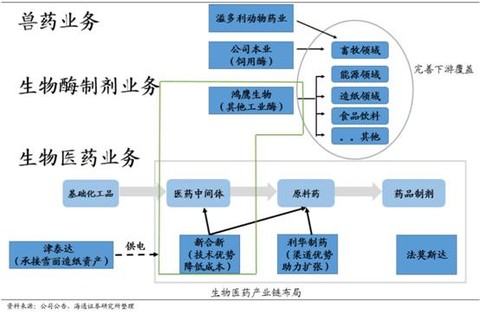

公司战略延伸

公司上市以后,借助资本市场进行了一系列并购,包括鸿鹰生物(70%,1.875亿,工业酶),新合新(70%,5.25亿,化学制药),利华制药(100%,化学制药),瑞康生物(100%,工业酶)。

官方首页显示,湖南鸿鹰生物在纺织酶,食品用酶,造纸酶,能源用酶方面都有不少品种。然而公司的经营似乎并不好,毛利率相比溢多利明显较低(不到20%),而负债率则较高。

新合新主营业务为甾体激素类医药中间体和原料药的研发、生产和销售。关于收购,公司提到该公司能利用基因工程技术,获得高转化率的菌种并用于自身医药产品,将医用酶制剂直接延伸至下游制药行业,用于生产甾体激素中间体及原料药。也表明了溢多利将手伸向了医药生产领域。近年来,原料药和中间体行业受到环保的压力很大,而利用酶催化法改进传统的化学催化法将大大减少对环境的污染,使得这一工艺生产的改进将成为一种趋势。

而类似的,收购的利华制药主要是甾体类的原料药。根据这两个企业的布局,公司将会进入到甾体激素产业。新的生产工艺将改变原来依靠皂素双烯的路线,使得原材料价格的波动逐渐被完全工业化的方法替代。

查看原图

查看原图

总结:

公司处于一个比较小众的细分行业,但行业内有成熟的标杆企业做为参照。上市以后,借助资本市场,公司可以迅速扩展自己的业务领域,巩固自己的主业优势,并增加研发投入储备新品种。饲用酶行业全球来看,总体还是在增长的趋势中,而中国的现代化规模养殖业还在稳步推进,目前养殖业景气度在持续回升,也有利于国产饲用酶的销售。除了饲用酶,其他工业用酶是公司打开销售规模的突破点,食品工业,能源化工用酶都比饲用酶市场空间更大,因此可以循着这一路径去观察公司的发展步伐。

感谢您的关注!

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号