-

中简科技:25Q1业绩持续倍增,军民航需求爆发

梭哈一次 / 04月29日 14:30 发布

事件概述:

公司披露2024年年报及2025年一季报。2024年营业收入8.12亿元,同比增长45.39%,归母净利润3.56亿元,同比增长23.16%;25Q1营业收入2.39亿元,同比增长62.89%;归母净利润1.13亿元,同比增长91.29%。

分析判断:

► 连续三季度业绩高增,25Q1盈利能力回升明显

自24年下半年以来,公司连续三季度业绩大幅增长,24Q3、24Q4、25Q1利润增速分别254%、182%、91%。我们认为,新一轮订单已开始下发,上游材料厂商已进入业绩释放周期。全年来看,在“十四五”收官冲刺与“十五五”规划衔接的双重推动下,今年订单有望实现爆发式增长,未来几个月需求或持续释放。我们预计公司全年净利有望突破5亿元。

分析一季报情况,25Q1公司经营活动现金流1.76亿元,为23Q2以来表现最好的单季,表明回款加速。从前瞻性指标来看,截止25Q1,公司存货达1亿元,也是近年高点,我们认为公司前期产能瓶颈基本解决。同时,在产能提升、产线运转良好的状态下,公司毛利率由24年的63.12%回升到67.23%,费用方面,研发费率由23年20.70%、24年10.56%,降至25Q1的5.87%,带动净利率由24年的43.83%回升至47.40%,符合我们此前对公司盈利能力稳健的判断。同时,据公司25年4月16日投关活动记录表,“三期项目产量尚未达到设计产能,生产成本较高,后续随着三期产量的提升和客户需求的增长,规模效应会逐渐显现。”

► 军机产业链需求爆发,公司高附加值新品需求量预计显著提升

市场此前担忧公司供货型号后续需求乏力,但我们认为,短期补偿式增长确定,上游材料厂商将最早兑现业绩;中长期看,美军已披露六代机(F-47)项目,预计在现有放量型号交付稳定后,我军新一代机型将会迅速跟上。同时,在电子战背景下,下一代战机价值量也将提升。根据新华网,F-47单价预计至少3亿美元,远超F-22的1.43亿美元。此外,包括无人僚机在内的无人装备也将快速放量。

从近期披露订单来看,成飞产业链需求爆发。4月,中航重机、三角防务分别公告17.07亿元和8.75亿元锻件订单,分别占2024年未经审计营收的16.49%、47.90%。三角防务上一次披露重大合同为22年11月,金额为5.26亿元(覆盖22-24三年),与新一代战机放量节点较吻合。同时,三角防务公告中提到,本次合同履约期限为2025年4月起,具体根据客户下发交货计划执行,我们预计新订单已开始加速交付生产。

据公司25年4月16日投关活动记录表,“2025年ZT9H需求量预计较2024年显著提升,公司正与客户就2025年新合同条款展开磋商,预计需求量将明显增加。”“四期项目应用户急迫需求启动的,要求我们做好新一代产能倍增的各项准备工作”。综上,我们判断此次订单规模有望超过前次,军机天花板仍有向上可能。

► 商飞交付提速,公司发力T800及以上纤维预浸料

C919产能目标提升至200架/年,商飞交付加速。据凤凰网,3月20日商飞召开2025年供应商大会,C919的2025年产能从原计划50架/年提升至75架/年,上修50%;2029年产能目标为200架/年,较2027年150架上限再提33%。2026年产能为100架,2027年和2028年的产能均为150架。根据《中国商飞公司市场预测年报(2024-2043)》,未来20年预计全球将有约43863架新机交付。中国的航空公司将接收其中的9323架新机(其中单通道客机6881架)。据我们测算,假设C919未来20年在国内窄体客机市场中市占率达1/3(比肩竞争机型空客A320neo和波音B737MAX),则仅中国市场需求将达到2300架。同时,据财联社,24年12月商飞披露,比C919座级更大的C929已在详细设计阶段,C939正进行预研。据航空产业网、从复材用量上看,C919大飞机复材用量12%,首次使用T800级高强碳纤维,未来C929复材用量超50%。

公司积极与商飞对接,发力T800及以上纤维预浸料。据投资者问答平台,公司近年来持续与商飞相关的研制单位积极展开了技术对接。公司在民用航空领域及其他领域的验证工作正积极推进中。据公司25年4月16日投关活动记录表,“今年成立江苏常宏功能材料子公司,专项推进碳纤维预浸料研发生产。公司做好了长期陪伴商用航空一起成长的各方面准备。从公司产品来讲,会根据商飞的选型要求,以T800和T800以上的纤维做成的预浸料为主参与到商飞的评价体系中。”我们认为,随着C919大批量交付,C929加快研制,未来公司有望深度受益。

► 引进中石化,助力民航领域市场开拓

3月2日,公司公告中石化资本以6.5亿元受让公司5%股份。中石化资本成为中简科技股东后,承诺将尽合理商业努力,充分发挥其央企优势,与中简科技及其子公司进行业务合作,推动中简科技及子公司产品在商用大飞机等应用领域的市场开拓。中石化拥有碳纤维全产业链,实现了从原油到复材的一体化布局。下属上海石化是大丝束碳纤维龙头,2021年收购的廊坊万泰复材供应大批新能源车身轻量化材料。据上海石化24年半年报,其正在推进航空复材中试项目。我们认为,此次合作战略协同价值突出,有望强化公司在民用航空领域等不用场景的应用拓展。

投资建议

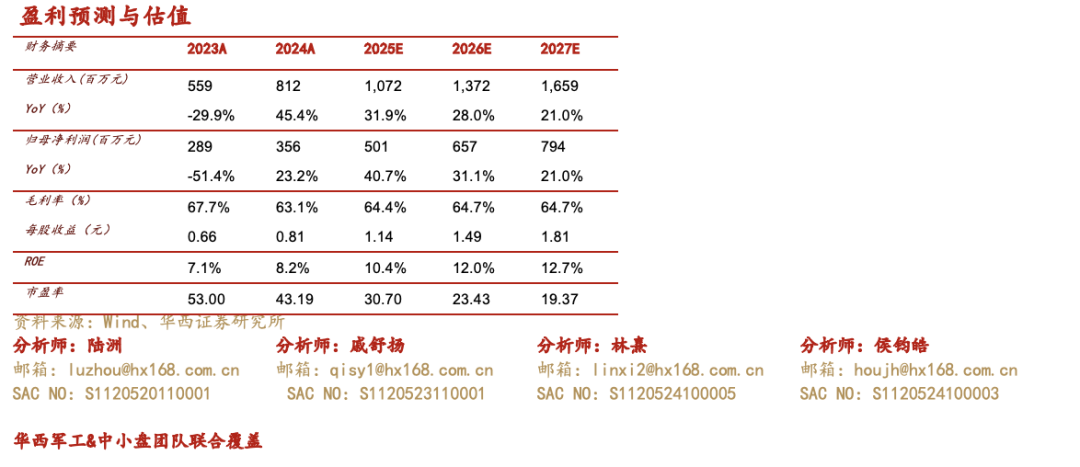

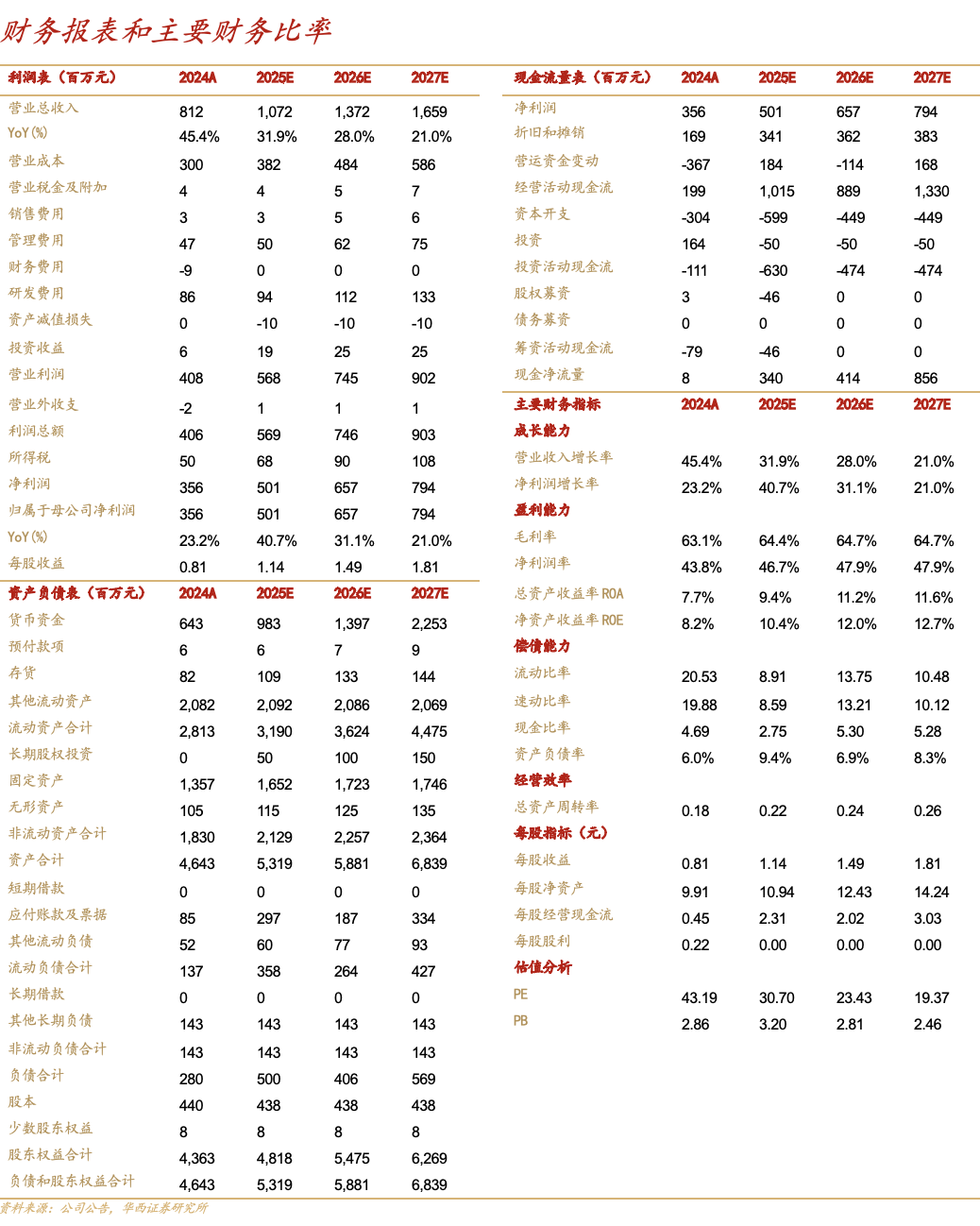

公司是国内航空航天高端碳纤维龙头,目前产能瓶颈突破,高附加值产品开始放量,基本面改善明显。需求端,军品方面,新型战机持续迭代,军贸出口订单加速,无人机需求开始释放;民品方面,C919大飞机启动规模化量产,eVTOL催生百亿市场,我们认为,公司增长迎来新拐点。考虑到下游需求旺盛,我们调整公司2025-2026年盈利预测,并增加2027年盈利预测,预计2025-2027年公司营业收入分别为10.72/13.72/16.59亿元(此前25、26年为9.84、12.76亿元),归母净利5.01/6.57/7.94亿元(此前25、26年为5.01、6.57亿元),EPS 1.14/1.49/1.81元(此前25、26年为1.14、1.49元)。对应2025年4月25日34.98元/股收盘价,PE分别为31/23/19倍,维持“买入”评级。华西军工&中小盘研报

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号