-

浑瑾李岳最新交流:关注涌现出的三大新刚需,消费老白马或许是下半年最大的预期差……

股海鲸鱼 / 04月16日 21:00 发布

“投资这件事的终极意义在于战胜货币供应量,全球货币供应量是以每年8%~10%的速度在增长,只有全球最稀缺的优质资产才能穿越周期。” “打个比方,美国人是用龙虾、鲍鱼才能做出了米其林,中国人用小米粥就熬出了米其林。所以,出现了科技平权。”

“以往消费刚需聚焦于衣食住行,未来则涌现出三大新刚需:IP消费、悦己消费以及国产平替。”

以上是浑瑾资本李岳在4月14日的一场线上路演中分享的最新观点。

在AI大趋势如火如荼的当下,李岳从消费中看到了更多的机会。

成立浑瑾之前,2009年至2011年李岳曾在华夏基金担任消费行业分析师和国际业务部研究副主管,2011年加入高瓴,于2020年离任,离开时是高瓴二级市场大消费组合的负责人,主导超过百亿美元基金的大消费板块投资工作。

在过往十几年的投资生涯中,李岳专注于大消费领域,以及制造业等投研工作。

本次交流会中,通过李岳对于大量公司案例的分析,不难看出他对这些领域的生意非常了解。

尤其是对于新消费中IP消费的理解,李岳并非简单探讨了趋势,而是从本质出发,理解趋势出现的背景,再从内及外,分析了行业海外对标公司的情况,以及行业供需出现的新变化,从而指出IP消费是一个全球性的机会。

这也契合了李岳过往研究体系的基本框架“生意本质上是个宿命的问题,因为生意宿命的研究是解决有可能的终局和演进路径的问题。”

此外,李岳指出,当下中美各有各的问题,但从多重因素来看,今年“东升西落”已经展开了,但中国也进入需要更多证据助推市场走势的过程。

而美国在今年的二季度末或纳斯达克跌了20%~25%时,是一个重要的观察点。虽然很难说未来一定会如何,但李岳强调短期AI的做空相对比较确定。

对于中国市场而言,李岳认为当下,应该更聚焦于结构性机会,淡化宏观经济因素。市场或许存在一些Beta机会。

本次交流主要包括三部分内容:

第一,过去两三个月,中美市场发生了比较明显的变化。“东升西落”被多次提起,该现象是否在发生?底层原因是什么?

第二,今年一季度,恒生科技指数表现不错,但其他板块变化较小,围绕未来会如何演绎,谈一些我们的看法。

第三,海外,这也是我们所关注的方向。

“东升西落”已经展开,特拉普制造了不确定性

我认为“东升西落”正在展开之中。

其中有两个催化剂:第一,1月20日特朗普上任;第二,DeepSeek的出现改变了大家对中国很多东西的预期。

从现象本质而言,中美两国正处在一个历史周期的交汇点上。

为什么美国过去两三年市场表现得非常好,但中国表现一般?主要有三个原因:

第一,美国过去三年的经济周期比我们要好。

中国在过去三年中致力于去地产化的经济结构转型,经济增速放缓;而美国这两年虽面临通胀略有抬头的挑战,但整体经济增长态势依然稳健。

第二,政治周期方面,中国近年来监管措施较多,而美国则相对保持稳定。

第三,最重要的是,两年前Open AI的Chat GPT出来之后,让大家觉得美国要在未来十年领先全球,在人工智能时代独步天下。

这三件事结合起来,这导致中国资产被大量净卖出,而美股则吸引了全球资金的涌入。

但从特朗普上任的第一天开始,以上都发生了变化。

而且美国也面临一些内部问题,比如美债杠杆较高,还有特朗普近期的一系列政策,总之算账算得很清楚,加关税简单来说就是捞钱解决美债违约问题。

因为现在美债每年的利息支出占美国财政支出的25%~30%,这是一个很惊人的数字,利率又很高,所以特朗普天天要求美国降息。

总结他做的所有事,就是几句话:

第一,对内进行反腐,同时集中权力。

第二,打击外部盟友。过去几十年美国所坚持的“世界警察”角色发生了很大转变。

第三,要去杠杆。

经济是有周期的,中美都遇到了各自的周期问题,现在在重新校正。

但值得注意的是,中国处于底部,过去两年由于经济转型,各方面有一些好的变化;政治上也在重新团结经营群体。

更重要的是,DeepSeek的创新技术打破了美国在AI领域的独有优势。

稍微展开一下,为什么这件事的影响这么大?

过去三年间,以Open AI的Chat GPT为例,耗费数百亿美金方才叩开人工智能时代的大门,而中国投入几亿人民币就打造出了DeepSeek,打破了前者的领先优势。

当然,也有两个核心因素:

第一个,先驱者可能有十条路要走;但后进者只需要走前者走通的那条路就可以,这是很大的成本节约;

第二个,美国的铺张浪费特别厉害,只要有问题解决不了,就要换最先进的设备。中国没有这么多条件,只能用最普通的设备压榨出最极限的性能。

打个比方,美国人是用龙虾、鲍鱼才能做出了米其林,中国人用小米粥就熬出了米其林。

所以,出现了科技平权。

再加上过去美股扎堆的资金过于集中,对中国又非常低配;今年还有很多振奋人心的东西,比如《哪吒2》与《美国队长4》之间的对比等等,两个国家所处周期出现了预期改变。

二季度中后期,可能是美股重要的做多观察点

短期来看,中国对美国的估值优势还会持续存在,两边估值差也有一些收窄。

比如,恒生科技和纳斯达克的估值现在相差百分之五六十,但让这两个值无限接近的可能性也很低。

对标到具体公司,比如腾讯和Meta,估值差在20%左右。当然,美国经济可能会遭遇小幅衰退,其盈利预期或面临下调,而中国则可能迎来盈利上调。

因此,从估值层面分析,两者之间的差距或许能进一步缩小10%~15%,但此后的空间相对有限。

长期看,我们认为二季度中后期,可能是美股重要的做多观察点。

核心的判断基于两个方面:

第一,长期看,中美都有非常明显的优势。

美国擅长生产力创新,颠覆性思维比较多,擅长从0到1的事,其本质和教育体制有很大关系。

中国则更擅长于生产关系的革新,主要聚焦于分配问题而非创造。例如抖音的崛起,便展示了中国在从1到10的扩展过程中的优势。

所以,基于这两个核心资产的聚集地,应该密切关注。

第二,特朗普把自己定位为“变革者”,简单来说就是“去精英化”。

给大家举一个很微观的例子,医药行业里有三个参与者:需求方即看病的人,供给方是医生、药厂,最后是支付方。

美国是典型的保护供给,医生收入很高,药厂赚很多钱,创新能力很强,股票也涨了很多。但用户体感并不好,第一,贵;第二,慢。急诊等一两个星期是常态。

中国是明显的保护用户,医生比较辛苦,药厂这两年因为带量采购,也几乎没有太多成长。

所以,从本质来看,美国保护精英、保护资本、保护股东回报;中国保护民众,保护社会利益优先。

由此发展至今,双方都遇到了一些挑战。

但特朗普的改革能否持续?我认为要打一个很大的问号。

特朗普的想法本身并无不妥,但中美两国的国情差异显著,且美国实施的各项政策在同时进行,因此我认为一旦改革进入深水区阶段,所遭遇的阻力将会异常巨大。

而且,美国是职业经理人制度,只有4年的任期。在这一制度的背景下,如何做好一个长期利好但短期砸坑的事?

任何改革一定会在短期出现阵痛,比如衰退、大量失业等等。

所以,美股是否会再次迎来入场时间?关键在于特朗普改革其实难以持续,或许会以更大级别的放水收尾。

再次评估的时间点可能在二季度末,或者纳斯达克指数从高点下跌20-25%。

长期来看,投资这件事的终极意义在于战胜货币供应量。

过去二十多年,中国核心学区房的回报率,包括奢侈品价格都在8%~10%,不是价格变得更贵,而水涨船高。

全球货币供应量是以每年8%~10%的速度在增长,只有全球最稀缺的优质资产才能穿越周期。

从“科技牛”到“内需牛”

对于中国,我们的观点是,2024年是中国正常化投资的第一年。

简单总结过去几年的经历,就是一个惨烈的降估值过程。

之前对于成长股,大家还愿意给20倍的估值,但过去两三年里,由于种种悲观因素,被交易到八九倍,比如恒生指数,沪深300可能高一点有10倍。

这一过程促使成长股向价值股转变。

2024年,由于估值极低,指数股息回报率接近5%,市场底部显现,但尚不足以驱动股价上涨。

随着牛市的序幕已经拉开,经历过去三年的压力测试后,很多公司都有不错的表现,比如小米、老铺黄金,还有传统行业里的宇通、宁德。

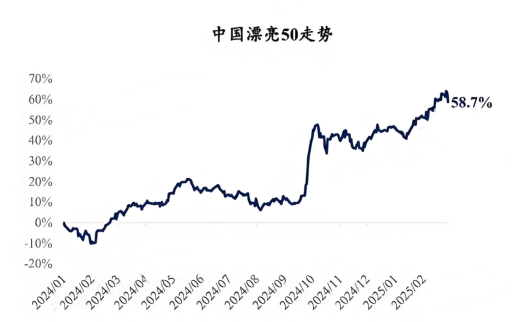

我们自己内部做了个指数,即中国新50指数,从去年到今年一路上涨。

来源:浑瑾投资

更有意思的是,从整体估值看,这些公司从今天往后,大概上升到十五六倍,但未来每年可能有15%的增长,再加3、5个点的股息回报率。

即便市场没有特别大的好转,这个指数正常也能有15%以上的回报,因为它经历了预期从非常乐观到悲观的过程。

这些公司均存在一个共性。

中国新漂亮50里质地较好的公司,去年近70%~80%的上涨是由盈利上调带来的,这也意味着估值根本就没有怎么涨。

未来,中国可能也会进入一个新常态,即只有20%的行业里20%的公司比较有价值。

例如,电影行业没有太大增长,但《哪吒2》有150亿的票房;饰品市场销量一般,但老铺黄金可以有200%的增长,市值超千亿。

自年初以来,恒生科技板块进入了一个“偏休息”的状态,风险相对较低。从估值角度看,当前已摆脱严重低估的局面,回归至正常偏低水平;同时,AH股的差价也已触及历史低位,后续市场走势需更多证据来支撑。

简单总结,中国进入了新常态,必须接受我们进入了3%~5%的中低速增长区间。低于3%时政府会出手,到5%的时候继续调结构。

其本质原因在于两个超级大周期的见顶。

第一,过去以资本开支驱动的经济增长周期见顶,未来的重要驱动力逐渐转向制造业升级、科技自主。

第二,美国主导的一元世界走向了瓦解,未来是二元或多元世界。

所以,我们对今年的判断,市场上是有Beta的,但对于Beta的预期不应该太高。

而且,并非3%的GDP增长股市就没机会了,反而股市可能会更健康。

美国过去20年,基本维持2%~30%的GDP增长,且极少数公司贡献了过去十年的市值增长。

对比标普500和沪深300在过去十年的市值增长、指数回报,从结果来看,市值增长幅度差不多,之所以指数回报差、体感差别大,核心在于中国是融资型市场,其市值增长依靠不停地发新股票、融资,融资多导致股东回报下降,这方面正在发生变化。

过去两年,很多公司增长率下降、资本开支下降后,也愿意把钱分给股东和回购。未来,中国市场预计将进入市值增长放缓阶段,但指数回报有望开始呈现稳定上升的趋势。

以苹果公司为例,拆分过去十年股价上涨的驱动力,利润增速年化10%,并不算高,核心在于其PE的扩张,包含两方面内容:第一,商业模式被认可;第二,分红回购大幅提高股东回报。

消费的三大新刚需,主宰新的需求变化

中国资产我们聚焦两个方面:

第一,结构性机会。与有没有政策刺激以及经济总量的持续成长关系不大。

第二,可能的惊喜。但目前证据不足,位置很好,即传统老白马的复苏。

首先是结构性机会的第一大主题——新消费。

从2010年到2020年,消费股涌现众多大牛股,关键在于中国3000万中产阶级的崛起,以及其庞大的房产持有量,随着房价上升,形成了双重驱动力。

但2020年之后,在经济转型过程中,与地产、金融相关的行业都是受损的。

3000万的中产家庭遇到了挑战,然而,新富阶层尚未崛起,出现青黄不接的现象。

在此过程中,消费的刚需也发生了重大变化。

以往消费刚需聚焦于衣食住行,未来则涌现出三大新刚需:IP消费、悦己消费以及国产平替。

IP消费可以理解为泡泡玛特、乐高等等,我在看这些公司的过程中,也研究了日本本土的上市公司,比如大家所熟知的奥特曼、宝可梦的母公司。

我发现这是一个全球性的机会。

IP消费之所以在2020年之后开始爆发,从本质来看,是对现实社会投反对票。

举例来说,现在的年轻人可能不愿意生孩子,但愿意去养IP,核心是世界贫富差距很大,尤其是科技进步和印钱都会加剧贫富分化,导致很多年轻人对现实世界感到倦怠。

所以,这类企业形成了全球共振,这是需求端的因素。

供给端也出现了很有意思的变化。

第一,与奈飞的崛起有关。

以奥特曼系列为例,在各个国家的电视台播放时会遇到一定阻力,需要翻译成当地语言,并与当地电视台协商合适的播放档期。

但是,奈飞的崛起让很多日本的经典动漫,在众多国家之间流传,提升IP知名度。

第二,与玩法创新密切相关。

迪士尼是最经典的IP公司,但迪士尼的毛绒玩具、杯子等商品可玩性不强,可能买一两次就满足了。而现在,卡牌对战游戏以及以乐高为代表的积木玩具,在供给端实现了创新。

所以,IP消费的崛起是供需双方在全球形成了共振。

以前在大家的共识中,国产品牌代表的就是便宜,后来进化为质量还可以,但在高端产品方面,依然是以海外为主。

今年,电影市场出现了显著变化:首先,《哪吒2》与《美队4》同期上映,而《美队4》的票房表现不佳,相比之下,《哪吒2》的票房屡创新高,目前全球票房已超过150亿元。

其次,小米SU7 Ultra的市场表现强劲,根据最新销量数据,该车型在50万以上汽车市场中占据了近15%的份额。特别是在整体汽车市场增长有限的背景下,小米SU7 Ultra的销量走势尤为引人注目。

还有最近很火的老铺黄金、毛戈平,都有类似特点,所处行业表现平庸。

举个例子,北京的SKP属于北京最高端的商场,卡地亚、蒂芙尼、梵克雅宝加起来,2024年的在店销售额大概13亿到14亿,老铺黄金一家店去年的销售额达到10个亿,今年又是100%多的增长,但这三家是20%的下降。

在中国,一批真正地在产品、细节、营销等多个方面实现更高品质、更高档次的公司开始崭露头角。国产产品在高端市场的全面替代刚刚开始。

悦己消费简单来说就是让自己高兴,但其表现形式并不单一,一批原来有10亿-20亿利润的公司依然保持着20%以上的增速,并逐步成长为50亿利润级别的新消费公司。

重视制造业的全面升级与AI应用的爆发

第二个大的主题,制造业的全面升级和国产替代。

近两年制造业的全面升级如火如荼,不仅仅是DeepSeek、宇树机器人,在传统行业里,也有很多公司在逆势成长,比如说我们在2021年买的一家做汽车变速箱里精密齿轮的企业。

在新的时代里,从原来的三四线企业成长为超级龙头,逆势拿下中国汽车市场70%的份额,占全球市场份额的40%。

这家公司很有意思,在电动车Beta不太好的背景中,该公司股价在今年又创下历史新高。

同样,这种情况在各个传统制造领域发生。

机器人的所有产业链都跟EV电动车高度重叠,如果未来机器人崛起,全世界最大的赢家又是中国人。

再举一个例子,是我们今年新建的一个仓位。

这家企业原来生产的是一些很糙的产品,但现在开始做航空发动机高温叶片和燃气轮机叶片。

从财务报表来看,该企业过去十年每年的利润都在两个亿左右,每年的资本开支有六七个亿,研发费用支出占收入的13%,基本挣的钱都花出去了。

但正是十年如一日的长期投入和沉淀,实现了技术突破。

而且航空发动机有很高的安全要求,不是简单的今天符合标准,明天就能使用,至少需要5~10年的时间,在不同环境里进行复杂的测试。

这种公司的份额增长在0%到5%的阶段很难,但5%~50%的突破会非常容易,未来该企业在全球的份额也会实现很大突破。

此外,我们一直比较看好出海,美国是以科技向全球征税,而中国更多是输出产品和服务,而且我们的产品确实很好。

美的大概40%的利润来自海外,宇通的海外收入接近90%,泡泡玛特也超过60%,中国全方位在全球逐渐形成优势。

但具体投资我们有几个原则:

第一,避免美国;第二,避免卖价值观和卖数据的公司;第三,避免重要国家的支柱产业。

比如,我们对轿车出海到欧洲是相对悲观的,因为汽车是德国、法国的支柱产业之一,去抄对方的家底,对国际关系有一定风险。

因此,我们更倾向于探索一些小众市场,如潮流玩具和大巴车销售,这些领域的风险相对较低。

第三大主题就是AI应用,当AI平权之后应用一定会爆发。

我认为中国公司大概率复制美国走过的路,甚至因为更低的成本,发展得更快,因为中国本身在规模化应用方面有领先优势。

消费老白马或许是下半年最大的预期差

今年一季度是TMT行业的重估,A股主要炒机器人、芯片,其他股票都没涨。

但如果科技持续进步,宏观慢慢复苏,可能会出现“内需牛”,即全面资产的重估,但幅度不会特别大。

港股涨的多是因为过去在水位之下,现在回到基本水位。

我们很关注消费老白马,只是现在没有足够的证据,更多的是一些前导信号,比如二手房的交易量,今年放量明显,上海、深圳的价格开始反弹;2024年三季度开始爱马仕内地门店销售增速逐渐恢复。

回归消费本质,有三个关键因素:当期收入、当期储蓄和预期收入。它们共同决定了不同商品在消费者心中的价值权重。

目前来看,当期收入的变化并不大,但大家对于预期收入有轻微改善。

第一,我们通过对一百多位用户的持续跟踪,以及每年两次的回访调查,统计出大家对“不会失业”、“收入不一定上涨但下降可能性不大”等预期的细微改善。

第二,中国人的安全垫一直比较厚,比如一个月挣1万,花5000存5000,这样的储蓄习惯使得安全垫得以持续累积。

因此,整体情况呈现出边际好转的趋势。

更重要的是,很多公司在近两年的竞争力更强了,底部份额不断提高,尽管当前需求稍显疲软,但预计未来仍有两三倍的增长空间。

如果整体环境变好,可能就会出现重估。

当前最危险的是美国的硬件企业

海外我们聚焦三类机会:AI产业链的多空交易、独特顶级商业模式的公司、深度价值的好生意,尤其是股价跌了很多的。

首先是AI产业链的多空交易。

如果将AI分成四个象限,中美的应用和硬件,其中最危险的就是美国的硬件,即使没有DeepSeek,这个故事也已经接近尾声。

美国MAG7的资本开支基本占企业经营现金流的60%~70%,即公司一年挣100块钱,其中六七十块钱都去买显卡了。

这就要求要么做出(可盈利的)产品形成闭环,要么证明这个产品明年会更好,但如果再增长百分之二三十(的资本开支),就达到百分之八九十了,无法对公司股东出解释。

过去资本开支多是大家怕错过AI时代,所以拼命购置最先进的显卡,但DeepSeek出现之后,大家会疑惑是不是真的需要买这么多先进的显卡?

其次,硬件公司挣了三部分钱,第一部分是能力的钱,其竞争力没有太大变化。

值得关注的是另外两部分钱:一是供需缺口带来的溢价,近年来因过度采购导致供不应求现象频发,价格随之攀升;二是制造商通过营销策略,诱导企业购买最先进的产品以满足训练需求。

尽管这种做法本身并无不妥,但当前训练和推理的比重正在悄然变化,业界对训练的投入预计会有所减少,而对应用和推理的投入则将增加。

随着AI技术的快速发展,AI总用量的增长趋势明显,但市场数据显示,高性能显卡的租赁率开始下滑,普通显卡租赁率却呈现上升趋势。这种变化反映了市场供需关系的调整,以及硬件公司面临的挑战。

硬件公司开始边际变化走平,股票就见顶了,一旦出现问题就开始暴跌,大相关的资产都将面临挑战。

所以,在春节后,我们很快降低了海外仓位,主要是美股,所以今年我们纯海外公司的持仓还是盈利的,但在中概股上亏了一些钱。

另外,全球还有很多很稀缺的顶级商业模式的公司。

比如说航空发动机,这是我非常喜欢的一个行业,未来可能有很大的战略机会。

第一,航空发动机最大的特点是格局非常稳定,由于被替代犯错风险极大,所以航空发动机的维修保障的利润占比极大,其前装跟售后比约为1:3。

飞机发动机基本上都是原厂生产,售后维保环节利润率高且确定性强。

第二,飞机的严重短缺,特别是2021年疫情之后,波音比较冒失的关停了很多产业链,但随着社会复苏,出现了严重短缺。

飞机的关键所在是发动机,而发动机的瓶颈则在于叶片。

我之前讲的叶片公司,之所以能进入到这么顶级的产业链,一方面是其自身能力强,第二确实存在天时。海外缺口较大,如果不用中国的产品,其飞机生产就会出现短缺。

另外,还有两个较大的变化。

第一,新一代发动机会极大节约燃油的消耗,给产业链创造很多价值,但是代价是需要更多的维保。

第二,以前宽体机RR和GE可能各有50%的份额,但发动机不是插件,它牵涉整架飞机气动结构,所以航空公司不需要两个供应商来同时竞价。

因此,未来在自己的客户,发动机企业独占100%的份额,行业格局变得更好,企业的定价能力会不断上升。

最后,美国很多深度价值的公司在过去两年跌了很多。

核心在于老百姓过去三年的收入涨了15%,但物价涨了一倍,体感当然较差。

所以,很多顶级的消费类企业都跌了很多,耐克跌了50%多,比中国公司都多,但是一些公司仍具备了长期投资价值。文章来自:聪明投资者

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号