-

再谈REITs分派率、溢价率计算及风险

弯弯爱财 / 03月24日 14:22 发布

一、REITs怎么计算分派率和溢价率 (一)分派率计算:

公式:分派率 =(年度分红 ÷ 当前价格)× 100%

注意:二级市场价格上涨会降低实际分派率

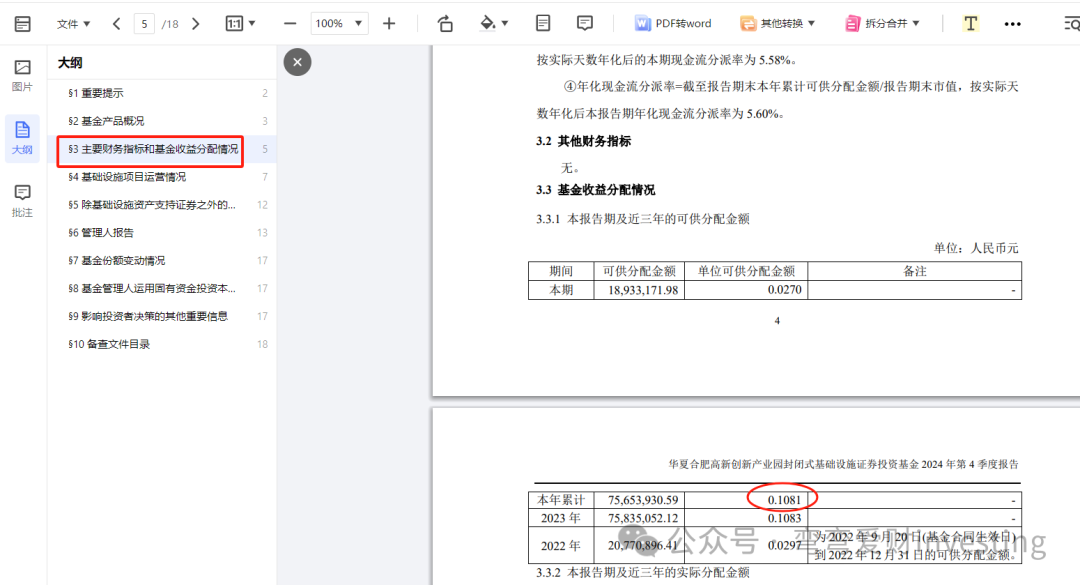

(年度分红从基金报告中查找单位可供分配金额本年累计金额,下图为4季报,若是3季报就多算一个季度的。)

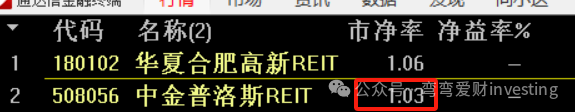

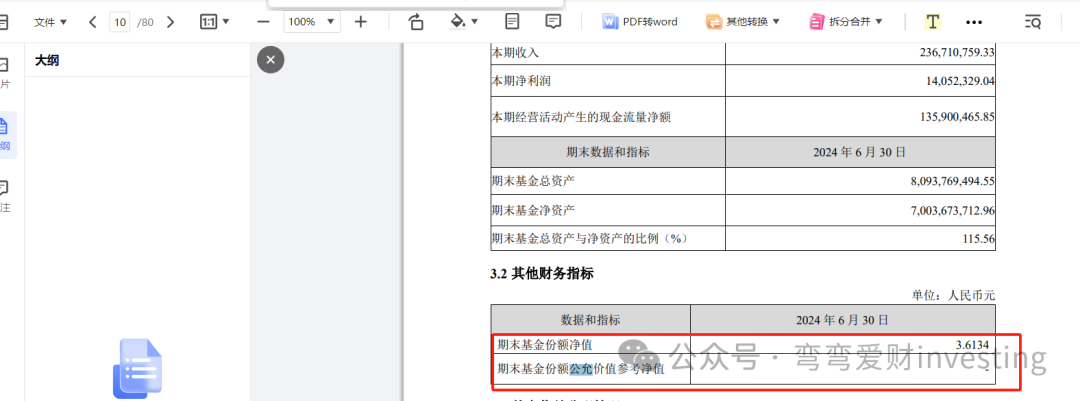

(二)溢价率计算: 股票软件里面有显示溢价率和净资产,它显示的这个市净率就是溢价率=3.724/3.61=1.0316 公式: 溢价率=(市价 ÷ 基金净值NAV - 1)× 100% 或=(市场价格÷公允价值参考净值−1)×100%

2024年中期报告:

它公允价值参考净值为空。 在投资REITs时,单位净值和公允价值净值(Fair Value NAV)各有侧重,选择需结合投资目标和决策场景。以下是具体对比及实操建议:

1、两者的核心区别

指标 单位净值 (NAV) 公允价值净值 (Fair Value NAV) 定义 基金资产原值扣除负债后的账面价值 按当前市场价评估的资产价值 计算依据 历史成本、折旧、摊销 市场可比交易、现金流折现、评估报告 更新频率 定期(如季度/半年) 更灵活(可能季度或实时估算) 稳定性 较稳定(账面价值变动小) 波动大(反映市场实时变化) 适用场景 长期持有者、分红参考 短期交易者、资产重估参考 案例对比:

某物流REITs仓库5年前购置成本3亿元(单位净值),当前同地段同类仓库市价已涨至5亿元(公允价值净值)。2、投资者应如何选择?

①. 看单位净值(NAV)的情况

适合人群:

长期持有者:关注分红稳定性(如中金普洛斯REITs 2023年分红率5.7%)。

风险厌恶型:需避免市场波动干扰决策。

核心用途:

判断分红能力(单位净值对应现金流覆盖率)。

计算溢价率(市价 ÷ 单位净值 -1)。

②. 看公允价值净值的情况

适合人群:

短期交易者:捕捉市场定价偏差(如某REITs市价较公允价值折价20%)。

资产重组期:评估扩募或收购时的资产真实价值。

核心用途:

发现低估机会(市价<公允价值净值)。

跟踪资产增值潜力(如租金上涨导致公允价值提升)。

3、实操建议:三类决策场景

场景1:买入决策

优先看公允价值净值:

若市价较公允价值净值折价>15%(如某REITs公允价值净值4元,市价3.4元),可能存在低估机会。辅助验证:结合单位净值判断泡沫(如单位净值3元,市价3.4元溢价13%仍可接受)。

场景2:持有期管理

长期持有者:盯单位净值 + 现金流数据

单位净值稳定 + 出租率>90% → 继续持有吃分红。

单位净值下滑(如资产折旧)但公允价值上升 → 综合评估是否调仓。

短期交易者:盯公允价值净值 + 市场情绪

公允价值净值上涨但市价未反应 → 逢低买入。

公允价值净值下跌且市价高溢价 → 及时止盈。

场景3:卖出决策

高溢价预警:

市价/单位净值>1.3 且 市价/公允价值净值>1.2 → 果断减仓(如2022年某产业园REITs溢价50%后暴跌)。

折价修复机会:

市价/公允价值净值<0.8 → 持有等待价值回归(需确认无底层资产恶化)。

4、注意事项

公允价值评估的局限性:

依赖评估机构主观判断,不同机构对同一资产估值可能差异>10%。

流动性差的资产(如偏远仓储)公允价值可能虚高。

单位净值的滞后性:

若市场租金暴涨但单位净值未更新,可能低估真实价值。

5、总结:一张表搞定选择逻辑

你的目标 重点看哪个净值? 辅助指标 长期收分红、抗通胀 单位净值(NAV) 现金流覆盖率、出租率 短期低买高卖、赚价差 公允价值净值 市场溢价率、成交量 评估REITs资产真实价值 两者对比 同类资产交易价、租金增速 最终建议:

长期投资者以单位净值为主,结合分红稳定性决策;短期交易者紧盯公允价值净值,捕捉市场定价偏差。两者冲突时,优先相信底层资产数据(如出租率、租金增长)。二、REITs的风险 1、REITs在极端情况下可能面临重大亏损,其潜在损失幅度取决于风险类型和市场环境。以下是不同极端场景下的亏损分析及典型案例:

2、REITs 打新风险

① 破发风险

历史破发率:2023年新上市REITs首日破发率约 35%(首批9只REITs中4只破发)

典型案例:

平安广州交投广河REIT:上市首日跌 4.5%,最大回撤 22%(2022年)

建信中关村REIT:上市首周跌幅 9.3%,因底层资产租金调整不及预期。

② 流动性陷阱

成交低迷:部分REITs日均成交量不足 10万份(如东吴苏州产业园REIT),卖出时可能折价 5%-10%。

资金占用:打新资金冻结期 3-5天,若未中签将损失货币基金收益(按年化2%计,每10万元冻结5天损失约 27元)。

③ 底层资产暴雷

极端案例:某环保REIT因排放标准升级,需追加 2亿元技改投入,导致可供分配金额下降 15%,上市后价格腰斩。

尽管REITs具有分红稳定、分散风险等优点,但其风险特征与可转债存在显著差异:

①底层资产运营风险

租赁型REITs:依赖租金收入,若出租率下降或租金波动(如消费基础设施受经济周期影响),直接影响收益。

非租赁型REITs(如交通、能源):需主动管理运营(如高速公路车流量、发电效率),风险更高,分派收益中可能包含本金偿还,实际收益低于表面分派率。

②市场流动性风险

REITs二级市场流动性较低,部分产品溢价率超过50%,价格波动剧烈,尤其在政策调整或市场情绪变化时易引发抛售。

③政策与监管风险

税收优惠、发行规则等政策调整可能直接影响REITs估值。例如,若政策收紧资产证券化要求,部分项目可能无法达标。

国际经验显示,美国REITs市场曾因监管法案调整引发机构投资者占比大幅波动。

④ 行业与资产形态风险

新兴行业REITs(如新能源、冷链物流):成长性高但基础性弱,易受技术变革或需求波动冲击。

无形资产类REITs(如特许经营权):经营权期限有限,到期后价值归零,需警惕剩余期限风险。

⑤与可转债的风险对比

可转债风险:主要集中于信用风险(发行人违约)和利率风险,且具有债底保护,下行空间有限。

REITs风险:无固定收益保障,风险来源多元(运营、政策、流动性等),且部分产品杠杆率较高,波动性显著大于可转债。

三、谁在买REITs?

1. 机构投资者占据主导地位

中国REITs市场以机构投资者为核心,其参与比例远超个人投资者:

战略配售机构(战配):占比约34.2%,主要包括券商(31%)、保险(22%)和国资(20%),三者合计占战配总额的74%。

网下机构投资者:占比15.6%,多为基金、私募等专业投资机构5。

原始权益人:通常为资产持有方(如房企、基建公司),占比43.5%,但这一比例预计将逐渐下降。

2. 不同类型机构的偏好差异

券商:偏好非租赁型REITs(如交通基础设施、无形资产类),追求短期收益和高波动性机会。

保险资金:青睐租赁型REITs(如保障房、消费基础设施),因其稳定的现金流和保值属性符合险资长期配置需求。

国资机构:侧重固定资产类REITs(如能源基础设施、园区),偏好行业基础性强、政策支持明确的领域。

3. 个人投资者参与度低

公众投资者仅占6.7%,主要因REITs的复杂性和流动性限制,且战配阶段77.77%的份额被机构锁定,个人投资者更多通过二级市场间接参与。

四、散户投资REITs怎么控制风险?

(一)、选项目:像挑房子出租一样严格

只选“能收租”的类型

保障房REITs:比如北京、上海的保障房,租客是政府或国企,租金按月到账(如华夏北京保障房REIT,出租率常年98%以上)。

仓库REITs:电商物流仓库,租给京东、顺丰这种大公司(如中金普洛斯REIT,平均租约5年以上)。

高速路REITs:选经济发达地区的老牌高速,比如沪杭甬高速(日均车流30万辆,比新高速稳得多)。

打死不碰的雷区

经营权快到期:比如某高速REITs经营权剩8年,到期后资产归零,每年分红里其实在还你本金。

虚高分红陷阱:表面分红率8%,但现金流只够覆盖分红的1.1倍(覆盖率<1.2倍=危险信号)。

政策高风险行业:比如新能源充电桩REITs,万一政府补贴取消,分分钟亏钱。

(二)、看价格:别当冤大头

算清楚真实价值

每只REITs都有基金净值(NAV)。

举例:某产业园REITs净值3元/份,如果市价炒到4.5元,溢价50%——这就是泡沫,别买!

安全线:溢价超过20%的REITs,风险大于机会。

上市首日别上头

2023年REITs首日平均涨20%,但之后3个月跌了15%。

正确操作:打新中签的,首日涨超15%就卖掉;没中签的,等上市1个月后再看。

(三)、分散买:鸡蛋分10个篮子

单只REITs别超过5%

如果你有10万本金,每只REITs最多投5000元。

案例:小白买了5只REITs各5%,其中1只暴雷亏30%,总损失仅1.5%(=5%×30%)。

类型对冲搭配

老基建:高速、电站(政策风险低)

新基建:物流园、IDC数据中心(收益高但波动大)

稳收租:保障房、仓储REITs(年波动率约10%)

博增长:环保、数据中心REITs(年波动率25%,但可能赚超额收益)

60%稳收租+40%博增长

70%老基建+30%新基建

(四)、盯数据:每月必做3件事

查底层资产健康度

仓库REITs:看出租率(低于90%预警)、租金涨跌(合同是否每年涨3%)。

高速REITs:对比车流量(如节假日数据是否下滑)、维修成本(养护费是否超预算)。

跟踪机构动作

险资撤退:比如某REITs被中国人寿连续2季度减持,可能预示长期价值下降。

原始股东减持:若原始权益人(比如房企)抛售,可能对新项目注入失去信心。

政策预警信号

税收变化:如果REITs分红税从免税变成收10%,实际收益立马缩水。

扩募新规:如果要求原始股东必须持有20%以上,说明监管在防圈钱跑路。

(五)、交易纪律:散户最容易亏钱的3个坑

把REITs当股票炒

错误操作:天天看盘,涨3%就追,跌5%就割。

正确做法:设定目标收益率(比如年化8%),不到目标不卖,吃分红+长期增值。

误信“高分红”

案例:某高速公路REITs宣传分红率8%,但其中4%是还你本金,真实收益只有4%。

避坑方法:看招募说明书里的“现金流分派率”,减去本金偿还部分。

盲目抄底

血泪教训:某环保REITs从5元跌到3元,散户以为便宜狂买,结果跌到2元(因项目污染被整改)。

正确抄底:只有满足两点才考虑——①溢价率<10%;②底层数据连续3个月好转。

(六)、终极总结:一张表搞定REITs风险控制

风险类型 应对方法 案例 价格泡沫 溢价>20%不买 净值3元,市价>3.6元放弃 分红陷阱 选现金流覆盖>1.3倍的REITs 某REITs分红8%,覆盖1.5倍 政策暴雷 避开新兴行业,仓位<30% 新能源REITs只配10%仓位 流动性差 只买日成交>500万的REITs 冷门REITs挂单3天卖不掉 本金损失 经营权剩余<10年坚决不碰 某高速REITs2035年到期 我感觉REITs还挺复杂的,风险也不小,就当是多了解一个投资工具吧。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号