-

为梦飞翔: 大力出奇迹,价值挖掘开启!

山石资本 / 02月13日 21:32 发布

妖王:抢筹吗?

价值挖掘低位猛飙有

梦想果然猛

!

!大妖的节奏!

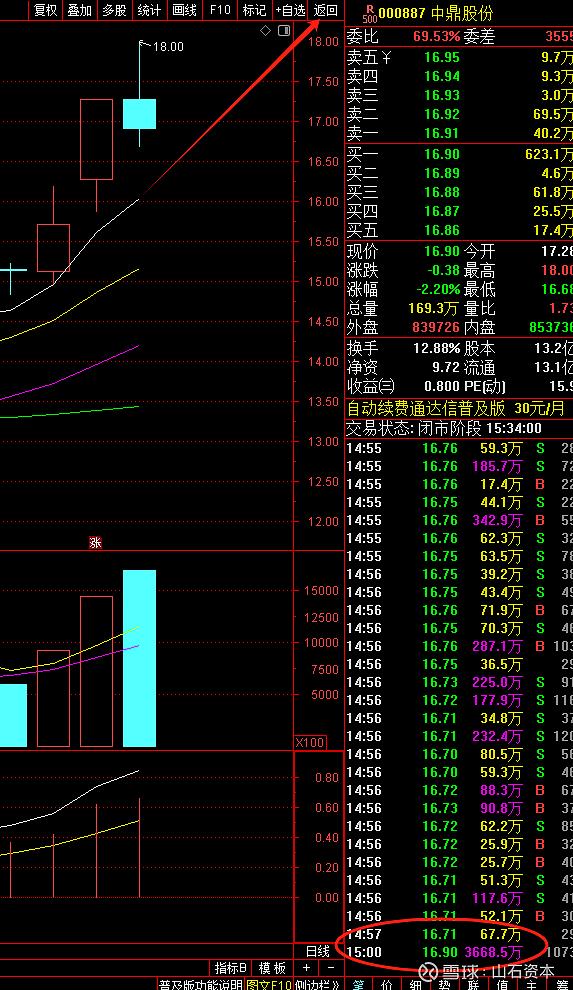

如何看尾盘强力封板?

弱势回调逆势强换手 抢筹码概率大 ;为梦飞翔: 大力出奇迹,价值挖掘开启!

逆势的数据要素—深桑达a,易华录 的利好终于要来了。

数据挖掘方向建议查看前文,深桑达 易华录 有望逆势狂标走趋势。

同是弱市拉尾盘抢筹的低估低位中鼎股份 值得研究学习。

重点看下中鼎股份———低位切换赛道重估价值

中鼎股份(000887.SZ)作为一家传统汽车零部件企业,近年来提出向人形机器人赛道转型的战略,尤其是通过布局机器人关节总成等核心零部件,这一策略具有显著的行业前瞻性,但也存在一定挑战。以下从战略逻辑、基本面估值及投资价值角度展开分析:

一、战略转型的逻辑与可行性

行业趋势与市场空间

人形机器人被视为下一代智能硬件的核心方向,特斯拉Optimus、波士顿动力等头部企业的技术突破加速了行业商业化进程。核心零部件(如关节总成、减速器、传感器等)是产业链中技术壁垒和附加值最高的环节,市场空间广阔。据高盛预测,2035年全球人形机器人市场规模或达千亿美元级别。中鼎的核心能力迁移

中鼎在汽车领域积累的精密制造技术(如密封件、减震件)与机器人关节总成的精密传动、材料工艺需求存在技术协同。公司通过与五洲国际合作,可能借助其在机电一体化或精密加工领域的经验,弥补算法和运动控制等短板。若能在核心零部件(如行星滚柱丝杠、谐波减速器)实现突破,将显著提升估值。竞争壁垒与风险

人形机器人关节总成需突破高精度、高耐久性、轻量化等技术难点,目前国产化率低(依赖日本哈默纳科、德国舍弗勒等)。中鼎需证明其技术研发能力能否比肩头部厂商,且需警惕行业初期“概念炒作”风险(如技术落地慢、客户验证周期长)。二、基本面与估值分析

1. 当前业务基本盘

传统业务:中鼎主营汽车密封系统、冷却系统等,客户覆盖全球主流车企。2023年上半年营收约80亿元,净利润约6亿元,毛利率约22%(受原材料成本压制)。传统业务增速平稳,但面临新能源车技术迭代(如一体化压铸降低密封件需求)的潜在风险。

新兴布局:机器人关节总成仍处于研发或小批量验证阶段,尚未贡献显著收入,需关注后续订单或客户合作进展。

2. 财务健康度

资产负债表:截至2023年Q3,公司资产负债率约45%,处于制造业合理水平;货币资金约25亿元,短期偿债压力较小,具备一定转型投入能力。

现金流:经营性现金流稳健,但研发投入加大可能对短期利润造成压力。

3. 估值水平

当前估值:按PE(TTM)约12倍,低于汽车零部件行业平均(约20倍),反映市场对其传统业务增长放缓的定价,但未充分计入机器人业务的潜在溢价。

对标参考:

绿的谐波(谐波减速器龙头):PE(TTM)约70倍(高估值反映机器人稀缺性);

双环传动(RV减速器):PE约25倍。

若中鼎能证明其在关节总成的技术实力,估值有望向机器人细分龙头靠拢,估值天花板打开;24年净利润13.5亿,按照最低汽车零部件20倍pe,市值保底270亿;明年机器人方向释放业绩,合理估值区间300亿-500亿以上。所以目前资产确实低估;三、投资价值判断

核心逻辑

短期看预期:市场可能给予转型策略一定的估值溢价(类似2022年特斯拉机器人概念带动相关标的上涨),但需警惕技术落地不及预期的回调风险。

长期看落地:关键验证节点包括:① 关节总成技术参数(精度、寿命等)达到行业标准;② 获得头部机器人厂商订单或战略合作;③ 产能建设与量产成本控制。

投资建议

乐观情景(技术突破+订单落地):估值可对标绿的谐波(70倍PE),对应目标市值弹性较大。

中性情景(转型缓慢但传统业务稳健):PE修复至行业平均20倍,存在约40%上行空间。

悲观情景(技术卡脖子+市场拓展失败):依赖传统业务支撑,估值维持12-15倍区间。

决策建议:

激进投资者:可小仓位布局,博弈人形机器人产业趋势及公司技术突破,但需紧密跟踪研发进展和订单信号。

保守投资者:等待技术商业化验证(如年报披露研发成果、客户合作公告)后再介入,规避早期不确定性。

四、风险提示

技术研发风险:关节总成涉及精密传动、材料科学等多学科交叉,研发周期可能长于预期。

行业竞争加剧:国内外企业(如特斯拉自研、国产减速器厂商)可能挤压市场空间。

传统业务下滑:新能源车技术变革可能导致密封件需求萎缩。

总结:中鼎股份向人形机器人转型具备战略想象力,且当前估值安全边际较高,但需警惕技术落地的不确定性。投资者应将其视为“期权型标的”,配置比例需与自身风险承受能力匹配,并持续关注技术突破和产业合作进展。

#拓息# #梦网科技# #中鼎股份#

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号