-

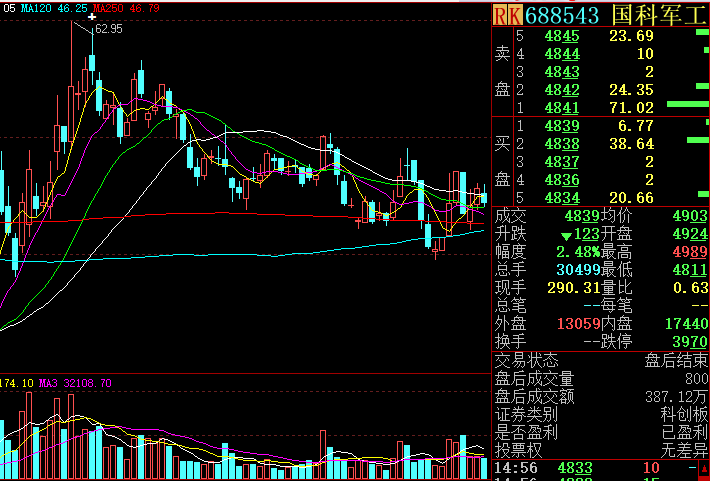

国科军工:新签7.39亿弹药订单,业绩有望保持较快增长

兄弟连 / 01月15日 16:43 发布

公司发布公告,公司全资子公司先锋公司与九江国科收到与某单位签署的两型主用弹药等弹药产品2025年年度订货合同,合同金额为合计人民币7.39亿元。

点评

1、新签7.39亿弹药订单,弹药业务有望保持较快增长。1月9日,公司发布公告,全资子公司先锋公司与九江国科收到与某单位签署的两型主用弹药等弹药产品2025年年度订货合同,合同金额为合计7.39亿元。对比之前,2024年1月3日,公司公告某军方单位按2024年度计划实施采购子公司某型号主用弹药3.16亿元;2023年,先锋公司与九江国科营收合计为5.66亿元,2025年公司新签7.39亿订单表明公司弹药业务有望保持较快增长。

2、公司承担我军现役多型导弹/火箭弹固体发动机装药的研制批产任务,未来将受益于导弹/火箭弹放量。目前我国固体发动机市场空间约为100亿元,国内从事相关业务的主要为国有院所单位,壁垒较高。公司承担我军现役多型导弹/火箭弹固体发动机装药的研制批产任务,具备全产业链能力,未来将受益于导弹/火箭弹放量;另外,随着公司技术水平不断提升,市占率有望进一步提升。

3、2024年前三季度,公司归母净利润同比增长61.20%。2024年前三季度,公司实现营收7.64亿,同比增长12.70%,整体毛利率为37.25%,同比提升3.01%;实现归母净利润1.49亿,同比增长61.20%。

4、2024年12月,公司完成股权激励授予。公司此次激励计划考核年度为2025年-2027年三个会计年度,业绩考核要求为,以2023年扣非归母净利润为基数,2025-2027年扣非归母净利润年复合增长率应不低于15%,且不低于对标企业75分位水平或同行业平均值,彰显公司信心。

5、盈利预测与投资评级:我们预计公司2024-2026年归母净利润为2.00、2.79和3.71亿元,同比增长42%、40%、33%,当前股价对应PE为45、32和24倍,维持“买入”评级。

风险提示

导弹下游需求不及预期;固体发动机和弹药行业竞争恶化;装备采购价格变动等。

(中邮证券-国科军工-688543-新签7.39亿弹药订单,业绩有望保持较快增长-250109)

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号