-

不愿抄底大A,就去买港股吧!

薛洪言

/ 2024-09-14 07:54 发布

/ 2024-09-14 07:54 发布近期,上证指数跌破2800点,向2700点震荡寻底。对长期投资者来说,A股已经迎来布局窗口,底部买入、长期持有,有望获得不错的投资收益。

不过,受悲观情绪裹挟,很多投资者在底部反而变得悲观,不敢下手,总想再等一等,希望以更低的位置买入。但这么做也有风险,万一指数迎来反转行情,迟迟不下手可能错过底部买入的机会。

有没有折中的方案呢?港股,可能是一个替代性选择。

相比A股,港股估值更低,以恒生AH溢价指数(AH溢价指数=∑(A股价格*总股本*汇率)/∑(H股价格*总股本)*100,衡量两地上市公司在A股与港股的估值倍数)衡量,同一家上市公司A股股价平均比港股高出约51%。反过来看,港股比A股便宜33%左右。

从分红的角度看,港股通投资者的港股综合红利税高达28%左右,而A股可通过延长持有时间免税,所以,站在港股通投资者视角,港股比A股便宜30%左右是合理的。

问题是,港股通投资者占比较低,并不掌握港股定价权。数据显示,截至2024年8月,南向资金对港股通标的股整体持股比例约为14.8%。对于非港股通投资者,港股红利税或可减免,或税率较低,相比A股,港股的低估值会带来实打实的超额股息收益,红利税不是折价的理由。在这个意义上,港股与A股的估值差距,有内在收敛的动力。

此外,相比A股,港股的优势还在于基本面。

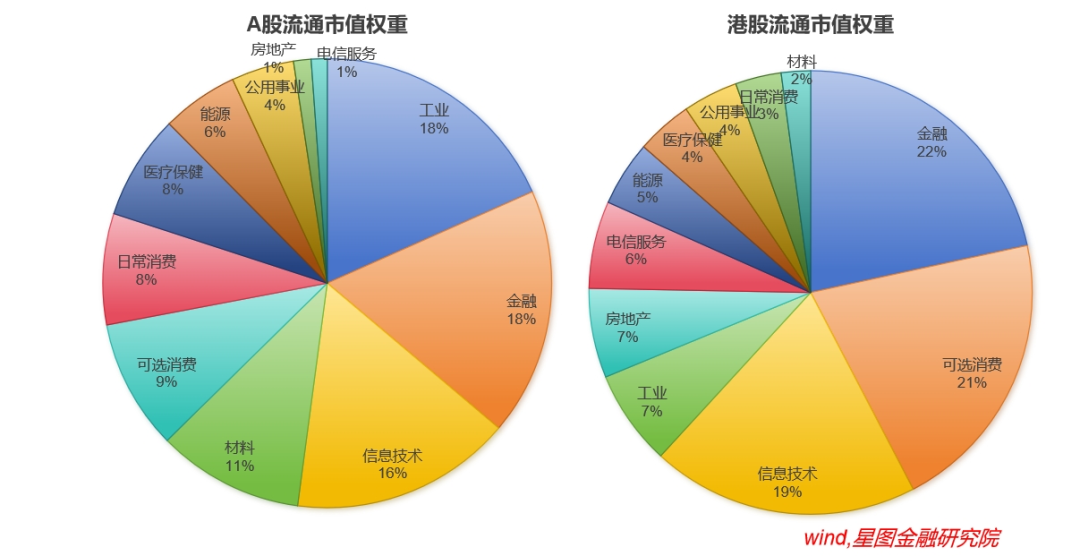

通常来说,港股与A股共享一个基本面,但两个市场产业结构不同,基本面情况并不完全同步。现阶段看,与A股相比,港股可选消费、信息技术权重占比更高,基本面前景更加稳健。

今年上半年,全部港股实现净利润2.7万亿港元,同比增长7.5%,较2023年全年增速提升0.26个百分点。其中,港股非金融实现净利润1.2万亿港元,同比增长17.66%,较去年全年增速提升9个百分点。相比之下,上半年A股归母净利润2.9万亿元人民币,同比下降3.1%,其中,非金融同比下降5.5%。

行业层面,港股可选消费、信息技术上半年净利润分别增长76.37%和22.38%,流通市值合计权重40%(以9月11日收盘价计算,下同),是港股盈利增长的主要拉动项。个股层面,腾讯控股(73.88%)、美团(109.93%)、京东(55.55%)、比亚迪股份(25.71%)、小米集团(19.06%)等,均取得不错业绩。此外,房地产、材料、公用事业上半年利润增速分别为-10.32%、-5.27%和-1.61%,是主要拖累项,但流通市值合计权重仅为12.8%,拖累有限。

反观A股,日常消费(33.9%)、公用事业(16.9%)、可选消费(5.9%)、电信服务(5.9%)等板块上半年利润增速较高,但流通市值合计权重仅为23%;房地产(-129%)、信息技术(-38.3%)、材料(-15.2%)等板块利润降幅较大,流通市值合计权重高达27.7%,成为主要拖累项。

因此,从基本面角度看,港股半年报释放积极信号,且行业结构更偏可选消费、信息技术等新动能,受制造业产能过剩拖累更小,基本面预期更加稳健。叠加更低的估值,港股具备更好的抄底价值。

此外,随着全球进入降息周期,人民币汇率贬值压力解除,资金回流驱动下,A股和港股等人民币资产有望迎来估值抬升。

2022年以来,人民币对美元整体进入贬值周期,从6.3060一路贬值至7.3745。在此期间,大量出口型企业选择持有美元资产。随着美元进入贬值周期,这部分资金会逐步回流国内。具体金额很难估算,据彭博社8月27日报道,英国对冲基金Eurizon SLJ Capital首席执行官Stephen Jen表示,随着美联储降息,中国企业可能会出售1万亿美元的美元计价资产。

此外,美联储降息落地仍有可能引发日元套息交易逆转,高估值背景下,美日股市或再次面临调整压力。跷跷板效应下,作为全球资产估值洼地,人民币资产对全球资金的吸引力也将提升。相比A股,港股资本可自由兑换,估值更低,且不存在汇率风险,对全球资金吸引力更大。

综上,当前位置,若想抄底,又不敢抄底,可以将港股作为一个更好的替代性选择。

具体操作上,考虑到国内经济仍处于新旧动能转换期,且欧美经济衰退、美国11月大选等不确定因素发酵,港股红利类资产属于更为稳健的选择。以红利打底,叠加可选消费、信息技术等成长风格(如恒生科技ETF),打造一个哑铃型组合,有望取得更好的投资体验。

附:港股代表性指数

1、恒生指数(HSI.HI):恒生指数是香港市场最具代表性的指数,于1969年11月24日推出,指数基日追溯至1964年7月31日,基日值为100。基日至今(2024年9月12日,下同),恒生指数年化涨幅为9.96%,近三年表现较差,年化下跌13.24%。

恒生指数以港股自由流通市值为权重,综合考虑成交活跃度情况,目前已纳入82只成分股,未来将扩容并固定至100只;经调整的流通市值加权,单只成分股权重上限为8%,每季度调整一次。当前,恒生指数前十大权重股分别为阿里巴巴、腾讯控股、汇丰控股、美团、友邦保险、建设银行、中国移动、小米集团、工商银行和中国海洋石油,合计占比55.83%。

2、恒生科技指数(HSTECH.HI):2020年7月推出,以2014年12月31日为基日,基点为3000点,基日以来年化收益为1.55%,近三年年均下跌20.16%。

恒生科技指数主要涵盖与科技主题高度相关的香港上市公司,包括网络、金融科技、云端、电子商贸及数码业务,与A股中制造业硬科技概念有所不同,故将其理解成恒生互联网指数更为贴切。指数共纳入30只个股,流通市值加权,权重上限为8%,每季度调整一次,针对大型科技公司设有快速纳入机制。

当前,恒生科技指数前十大重仓股分别为阿里巴巴、美团、京东集团、小米集团、腾讯控股、快手、理想汽车、网易、联想集团和中芯国际,合计占比67.99%。

3、恒生中国内地企业高股息率指数(HSMCHYI.HI):2019年9月9日推出,以2014年12月31日为基日,基点为3000点,基日以来年化下跌4.13%,近三年年均下跌10.88%。

指数编制方法为,(1)以互联互通下交易的恒生综合指数成份股为样本空间;(2)挑选市值最高的100只证券;(3)通过换手率、波动性测试,剔除最近一年波动率最高的20%个股;(4)连续3年现金派息记录;(5)股价表现测试,剔除过去12个月跌幅超过50%或样本内排名后10%的证券;(6)选择净股息率排名前50只证券作为指数成分股。指数每半年调整一次。

当前,指数前10大权重股分别为建发国际集团、兖矿能源、信义玻璃、周大福、中信银行、建设银行、中国光大银行、中信股份、粤海投资、滔搏,合计占比26.59%。

【注:市场有风险,投资需谨慎。在任何情况下,本文所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。】

本文由“薛洪言微语”原创,作者为星图金融研究院副院长薛洪言

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号