-

迈为股份:光伏第一大白马,市占率70%全球寡头,手握90亿订单

大张 / 2024-05-22 21:14 发布

光伏,冰火两重天。 这种局面,主要体现在2方面; 一个是供需端,一边是需求的持续旺盛,2023年全球新增光伏装机375GW,同比大增32%,继续保持旺盛的局面;一边是产能的严重过剩,2023年全球光伏需求才375GW,但是光伏组件总产能达到了1034GW,同比大增64.7%。并且今年扩产还在加码,2024年前4个月,硅料、硅片、电池片和光组件等扩产项目超80个,投资额超5500亿。 一个是业绩端,一边是光伏产品价格战下,隆基绿能、通威股份、TCL中环、晶澳科技等巨头业绩大幅下滑;一边却是迈为股份、帝科股份、宇邦新材、奥特维等辅材设备企业业绩大好。 造成业绩巨大差异的原因,也是很清晰的,本身这轮光伏周期中,设备辅材环节并没有进行较大的扩产,这些企业作为铲子型公司,具备极强的抗风险能力。同时,辅材是光伏核心但价格敏感度低的产品,继续享受光伏装机增长的红利。 未来几年,光伏装机高增长确定性依然极强,这是AI对电力需求和碳中和的目标推动。 数据显示,全球的光伏新增装机有望在2025年达到547GW,到2030年达到1200GW。

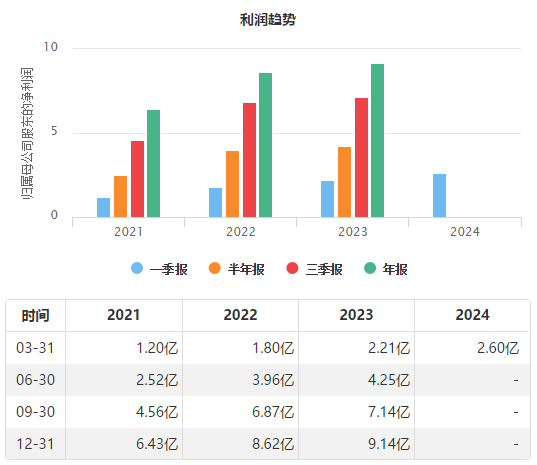

现在,光伏唯一担心的就是上游扩产的持续,压制了行业景气度的回升。如果这个一旦扭转,光伏行业将彻底改变冰火两重天的局面,重回景气度上行周期。 就在5月21日,明确提到“鼓励光伏行业兼并重组,畅通市场退出机制”,行业无序扩张的局面有望得到缓解,光伏行业迎来加速筑底。 这其中,设备辅材企业依然会率先受益,并且快速释放业绩弹性,比如设备第一龙头迈为股份已经开始释放订单,并且4月底有234家机构进行调研。 迈为股份作为光伏核心龙头,其表现却和通威股份、晶澳科技、爱旭股份、钧达股份等截然不同,公司业绩从2019年以来持续维持高增长,2024年一季度公司实现营收22亿,同比大增91%,在龙头们苦于周期下行环境下,实属难得。

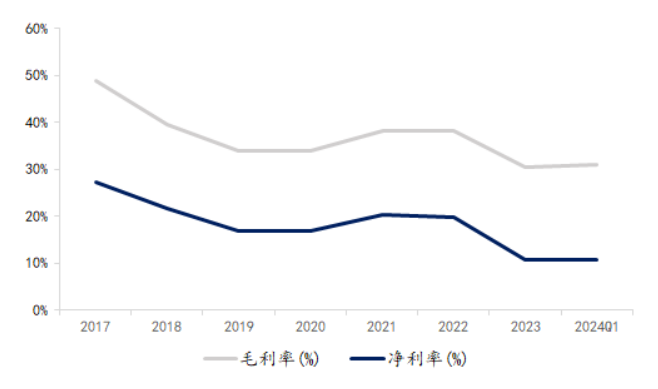

在公司业绩大好的同时,迈为股份的盈利能力也出现了提升,2023年以来尽管公司营收、利润增长都不错,但是还是受到了周期的一定影响,出现了增收不增利的局面。 最直接的就是体现在毛利率和净利率上,比如净利率从2021年20%下滑到了2023年的10%附近,但是到2024年一季度出现了小幅回升到了10.84%,是非常好的迹象。

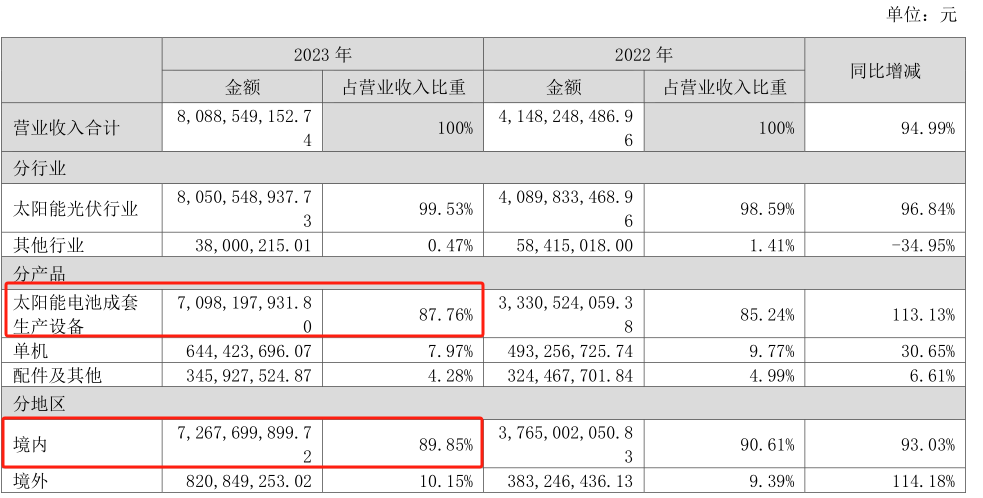

那么,迈为股份为何表现突出? 第一,产品结构优势。 迈为股份核心产品就是电池丝网印刷设备,主要用在电池片的生产环节。 从2023年公司年报可以看到,电池丝网设备营收占比高达87.8%,是核心营收来源,并且业务主要面向国内。

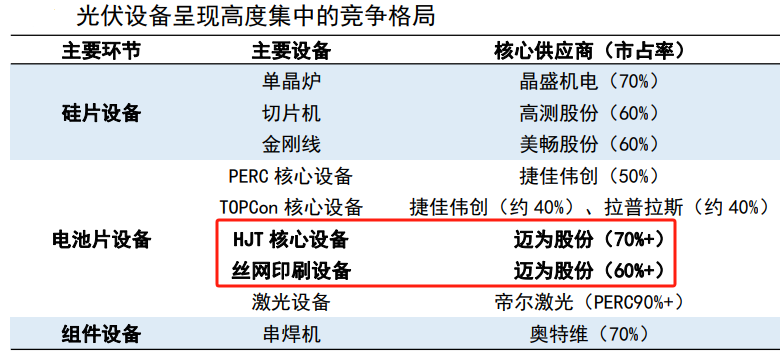

但是,迈为股份在电池丝网印刷设备领域却做到了极致,市占率高达70%全球第一,客户涵盖了隆基、通威股份、天合光能、晶科能源等核心光伏龙头。 在巨头们持续扩张产能下,对设备的需求在攀升,让迈为释放了订单。

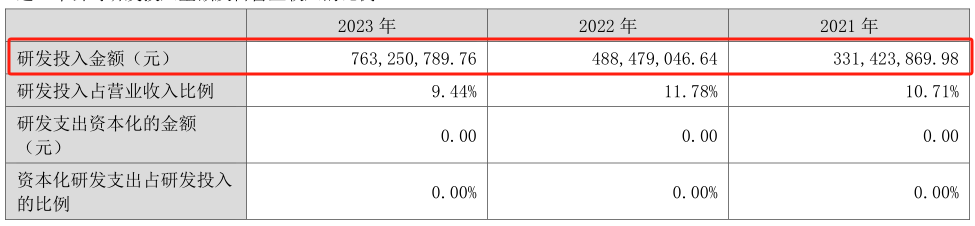

同样,公司保持业绩的另一个关键,就是布局光伏N型技术,迈为布局的是HJT,因为转化效率更高。 在HJT电池的四个核心环节,包括清洗制绒、非晶硅薄膜沉积、TCO透明导电膜沉积、丝网印刷,迈为股份全产业链布局,成为了HJT电池最稀缺的整线设备商,并且在HJT设备市占率高达60%,近两年也保持全球第一。 HJT技术目前正迎来加速渗透,迈为股份通过焊接0BB、银包铜等技术,大幅降低HJT成本,客户覆盖安徽华晟、金刚光伏等,2023年实现600MW HJT量产设备批量交付。 第二,半导体打造第二增长曲线。 迈为股份凭借着在光伏领域的技术积累,开始布局半导体领域。 公司切入半导体切割、先进封装领域,产品已经交付长电科技、华天科技等封测龙头。 同时在2023年,迈为和深天马达成了Micro LED设备采购协议,而Micro LED是目前最先进和渗透最快的显示技术,这一块对设备的需求到2030年将超过3000亿元,有望再造一个迈为。 当然,这依赖于公司持续增长的研发投入,2023年公司研发投入高达7.6亿,同比大增60%,并且全都费用化,显示了公司的信心。

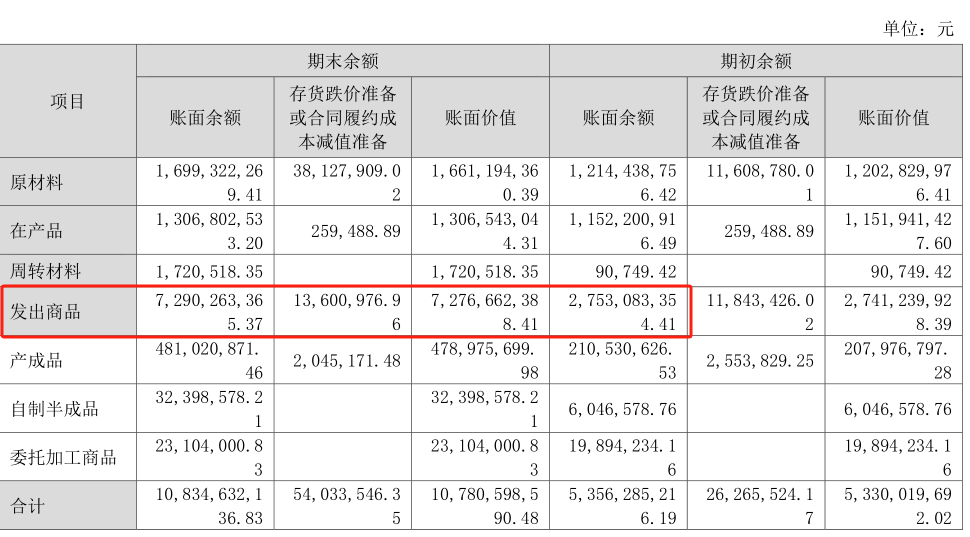

所以,尽管光伏行业整体周期下行,但是龙头扩产和新技术渗透下,反而大大释放了迈为股份的订单,增强了业绩稳定性。 并且,在光伏装机增速不减,和新技术继续渗透下,这个增长确定性依然很强。 那么,对于迈为股份,目前市场担忧两个问题。 1、存货问题。 数据显示,迈为股份的存货从2022年以来持续攀升,在2022年一季度还只有32亿元,到2024年一季度增长到了110亿元,幅度非常迅猛。 这也导致市场有担忧,难道产品卖不动了么?

其实恰恰相反,从公司2023年年报存货详细数据中我们能清晰的看到,公司110亿的存货中,发出商品就高达73亿,这是正在交付的产品并不是库存,说明公司正在加速交货,需求端非常旺盛。 而真正的库存产品不过才几个亿,微不足道。

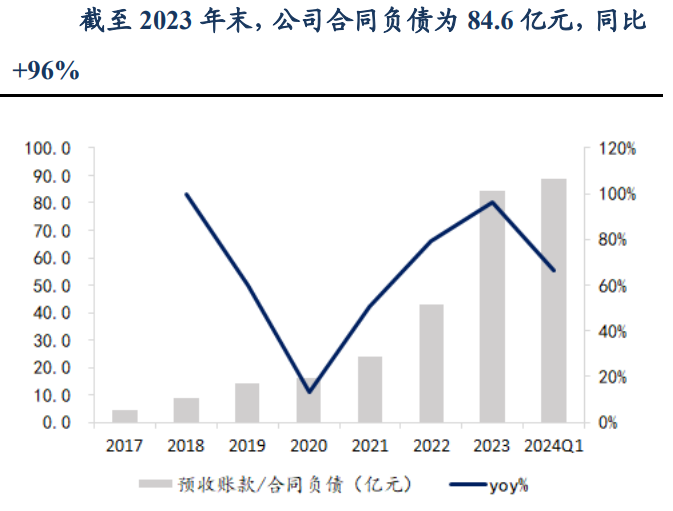

2、光伏限制产能扩张,订单增长存疑。 前面我们提到,公司业绩增长是光伏巨头扩产导致的。那么一旦产能收缩,会不会影响订单释放。 这个其实不用担心,因为光伏N型技术这块正在加速渗透,这才是公司未来成长的看点,由于HJT效率要优于TOP,并且价值量也高于TOP设备,迈为具备量价齐升的逻辑。 最直接的就是公司的合同负债,也可以理解为预收账款或者在手订单,就是接下来等待交付的产品,是未来业绩增长的关键。从2021年的24亿元,攀升到了2024年一季度的89亿元,增强了成长的确定性。

所以,迈为股份作为光伏设备大白马,具备极强的产品和技术优势,拥有全球绝对的市场份额,在光伏回暖中会率先迎来订单弹性的释放。 老张投研

-

请先登录水晶球财经网再评

公安备案号 51010802001128号

公安备案号 51010802001128号