-

搭建基金组合可以“照葫芦画瓢”吗?

金基研

/ 2024-05-09 13:07 发布

/ 2024-05-09 13:07 发布《金基研》 祁玄/作者

2024年3月15日,证监会发布《关于加强证券公司和公募基金监管加快推进建设一流投资银行和投资机构的意见(试行)》,该意见指出要督促高质量发展,引导行业机构坚持功能型、集约型、专业化、特色化发展方向。2024年4月12日,国务院发布的“国九条”指出,深刻把握资本市场高质量发展的主要内涵,其中包括必须始终践行金融为民的理念,突出以人民为中心的价值取向,更加有效保护投资者特别是中小投资者合法权益。

在高质量发展的背景下,资产升值成为许多基金的一项重要目标。那么,基金管理人是管理基金的“一把手”,它们把优质的资产组合“打包”起来,然后组成现在我们看到的在市场上公开发售的基金。这些优质的资产可以是股票、债券等。当基金管理人在管理基金时充分发挥配置资产和管理的能力时,这些基金产品或能有助投资者获取超额收益和管控风险。

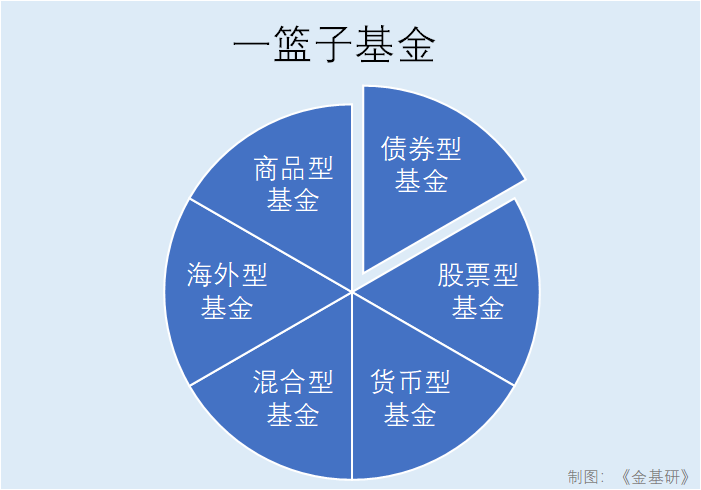

可以看出,基金是优质资产的组合,那么,市场上公开发售的基金众多,普通的个人投资者,是否也可以也像基金管理人一样,“照葫芦画瓢”,尝试买入不同类型的基金,用“一篮子基金”来构建适合自己的基金组合呢?

一、“进可攻退可守”的“一篮子基金”

投资市场上,“不要把鸡蛋放在同一个篮子里”这句话代表的是“风险分散”的理念。而投资者买入“一篮子基金”,构建适合自己的基金投资组合,也离不开“风险分散”这个目的。

一般地,鸡蛋易破,它类比的对象是单个债券、股票资产等等。而基金与鸡蛋有所不同,它是多类资产的组合,而每只基金应对的风险各有不同。也就是说,基金组合用“整体性”而不是“单枪匹马”去应对风险。因此,相比单独的一只基金,“一篮子基金”还具备风险分散的能力。

此外,面对市场轮动,基金组合也能在一定程度上平衡风险与收益。例如,在市场行情向好时,股票型基金等权益类基金能发挥自身优势,去尝试追逐超额收益;而当市场行情下行时,债券型基金等固收类产品一定程度上可以筑起“大坝”,抵御倾泻的“洪水”。

所以,投资者搭建好属于自己的基金投资组合后,就如同拥有一名能够在战场上运筹帷幄的军师,进可攻,退可守。而适时调整基金投资组合,如同为自身的资产加入了一个“稳定器”,能适应市场的不同变化。

如今,“一篮子基金”衍生出多种类型的表现形式,像常见的FOF、基金组合、投顾服务等。其中,“基金组合”是投资者自身的主动操作,而FOF和投顾服务则有不少特有的优势。

二、“大巧不工”的FOF

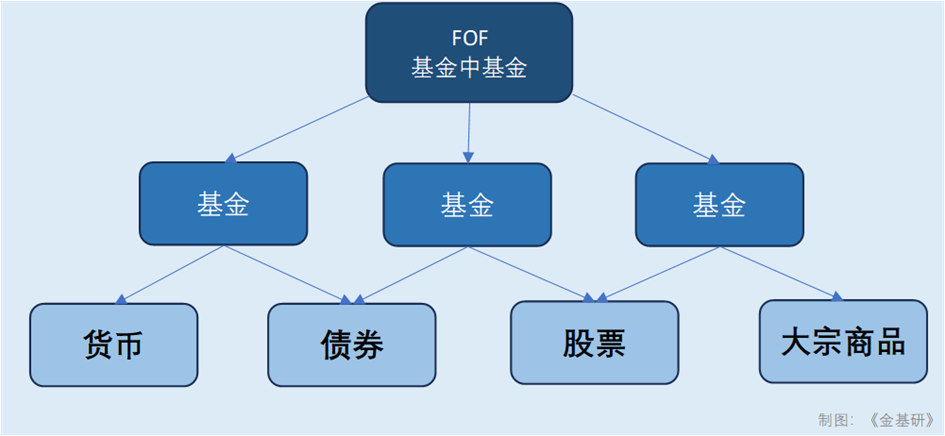

FOF,也称为“基金中基金”,本质上还是一只基金。但与其他常见类型的基金不同,FOF产品是“投资基金的基金”。例如,股票型基金主要由各类股票资产组合而成;而FOF所投资的却是各类基金,是各类基金资产的组合。像华夏聚惠(FOF)A、摩根尚睿混合(FOF)A等,就是FOF基金。

在FOF投资的各种类型的基金当中,它们可以是股票型基金、债券型基金等不同类型的基金,也可以将其称为子基金。

子基金与在市场上常见的基金一样,也能投资如股票、债券、货币等各类资产。

可见,FOF能够具有相对更大的投资范围,其能够用来构建资产组合的选择更为丰富,其面临的风险也能再度被分散。进一步说,FOF基金或更适合基金投资“新手”或风险承受能力较弱的投资者。此外,得益于其简便易行的投资方式,投资者可以节省时间和精力,轻松便捷地进行投资管理。

在复杂的市场上,FOF基金颇有“重剑无锋,大巧不工”之意,运用得当之时,或能“以重克轻,克敌制胜”。

三、“既要排兵布阵又要上场指挥”的基金组合

相比投资FOF基金以“一次性解决问题”,搭建“基金组合”时,投资者可能要主动出击,参与到基金的调整当中。

“基金组合”不是一个基金产品,本质上,它是“一篮子基金”,投资者可以按照自身的看法和喜好挑选适合自己的基金,建立自身的投资组合。这或与“足球教练”的职位相似,在比赛场上,教练需先挑选合适自己战术的队员,再展开战术调整团队的进攻和防守。

在构建“一篮子基金”时,投资者要在债券型基金、股票型基金、混合型基金、货币市场基金、商品型基金等类型的基金中选择出适当的产品。各类基金的投资占总基金资产比重的多少,也需要依赖投资者自身的能力,如若管理基金组合得当,相比单独购买FOF基金,或能获取更高的收益;若管理失误,也要承受相应的风险。

值得注意的是,在网络上也会有一些“专家”分享自身的投资组合,也有不少投资者看到相关内容之后去“抄作业”。面对此类分享,投资者需保持警惕之心,增强辨别的能力,防范欺诈行为,审慎评估每一次投资决策。

四、以“信任”作托付的“投顾服务”

“投顾服务”与上面另外两种有所不同,其重点落在“服务”二字之上。

拥有投顾试点资质的机构才可以开展投顾服务,投资者可以将资金全权委托给该机构,机构会对投资者的这笔资金进行投资管理,并收取相应的服务费用。

FOF基金的相关交易和市场信息一般会在每季度末、年中、年末披露,不发生特殊情况时,FOF并不会进行信息披露。而投顾服务的相关交易和持仓信息的披露则会更加密集,且直接给到投资者,但是,相较于投资者自己着手进行投资、构建基金组合,投顾服务有一定的滞后性,持仓信息的反馈仍可能会不够及时。

不难发现,投顾服务与FOF的信息披露相似,依赖于基金经理的专业性与经验,将投资者的“信任”予以托付。对于新手投资者或者经验欠缺且不太敢实盘操作的投资者来说,FOF或投顾服务,或都是合理的选择。

不论投资者选择何种投资形式,以“一篮子基金”为基石搭建的基金组合,具备一定的风险分散能力。需要指出的时,是切身参与基金投资以构建自己的基金组合,还是委托他人,取决于投资者自身的选择,且需要结合实际情况考虑。有经验的投资者可以自行选择搭建投资组合;想要“省时省心”,投资者可以则选择投资FOF;若未有充分的投资经验,想从基金经理的投资过程中获得投资经验,投资者也可尝试投顾服务。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号