-

港股爆涨,请火速加仓!

薛洪言

/ 2024-04-28 18:00 发布

/ 2024-04-28 18:00 发布本周,人民币资产全面上涨。A股万得全A指数上涨1.96%,港股恒生指数和恒生科技指数更是分别大涨8.8%和13.4%,在全球主要市场中遥遥领先。

港股大涨,驱动因素之一是港股和日股的跷跷板效应。4月以来,恒生指数上涨6.7%,日经225指数下跌6.03%,一个居首,一个垫底。因美联储降息时点不断后移,日元贬值预期不断升温,而港币挂钩美元,人民币对美元汇率也保持稳定,减配日股、增配港股就成为理性选择。

近年来,在全球股市普涨的大环境下,港股作为全球市场估值洼地,极高的性价比也成为亮点。以最新收盘价计算,2016年至今,日经225和标普500指数的市净率分位值均高于90%,而恒生指数仅为11.2%,在全球主要市场中垫底。

同时,我国一季度GDP增长超市场预期,房地产政策密集出台、触底临近,国际大行看多做多人民币资产,也为港股和A股带来增量资金。以A股为例,本周北向资金净流入258亿元,一举扭转连续3周净流出趋势。周五(4月26日)更是单日净流入224.49亿元,创历史新高。

个股层面,港股互联网龙头腾讯、美团、京东等23Q4盈利增速均超市场预期,叠加近期腾讯、阿里相继宣布24年分红回购计划,瑞银、高盛等外资行纷纷上调港股评级,也提振了市场情绪。

就内资来看,本就偏好红利资产,相比A股,港股股息率更高,北水南流成为趋势。据统计,内地公募基金重仓股中主动偏股型基金的港股仓位由23Q4的8.7%提升至24Q1的9.3%。期间,香港证监会主席提议优化互联互通股息红利税务安排,降低港股通个人投资者的红利税收水平,也进一步增大了港股的吸引力。

以上种种,共同驱动了港股的上涨。

趋势一旦逆转,不但具有持续性,还会自我加速。港股市场受到内外资共同青睐,叠加极高的性价比,接下来几周的行情依旧值得期待!

中期展望,港股作为以美元计价(港币挂钩美元)的中国资产,随着国内基本面反转,叠加美元降息周期来临,港股中长期行情同样值得期待,具有长期配置价值。

回到A股市场,本周市场表现也是特征鲜明:红利板块全面回调,红利指数逆势下跌4.12%;受益于风险偏好抬升,前期跌幅较大的小微盘风格全面跑赢,万得微盘指数上涨7.3%,涨幅靠前。

月内来看,红利板块依然领涨,短期回调不改中长期上涨趋势。继续看好红利板块中期表现,逢跌买入,长期持有。

此外,随着市场风险偏好抬升,叠加全球半导体周期反转、国内消费电子复苏,科技成长类板块行情可期。继续看好新质生产力主题行情,以科创100指数为映射标的。

配置上,仍推荐哑铃结构,一端高股息,一端新质生产力。

一周来看,上证指数涨幅0.76%,收于3088.64点。主要宽基指数以上涨为主,万得全A涨幅1.96%;中证A50、沪深300、中证500、中证1000和中证2000涨幅分别为1.43%、1.2%、1.08%、2.88%和4%。小盘风格明显跑赢,与上周恰好相反。

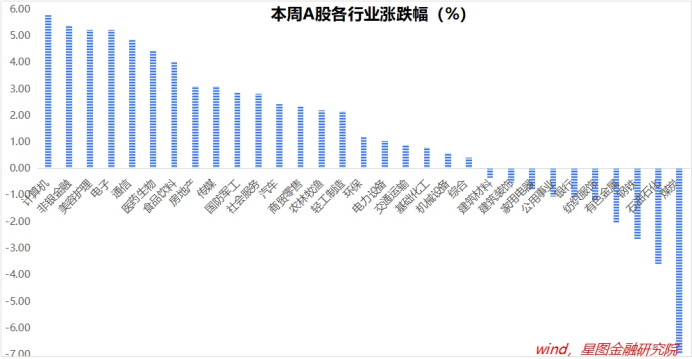

行业层面,计算机(5.78%)、非银金融(5.37%)、美容护理、电子等板块领涨,涨幅均超过5个百分点;煤炭(-7%)、石油石化(-3.57%)、钢铁、有色金属等板块领跌,跌幅均超过2个百分点。

成交金额看,本周日均成交额8521亿元,较上周下降799亿元,活跃度有所回落,但周五单日成交再次破万亿,创月内新高,市场情绪已有触底回升迹象。北向资金净流入258亿元,扭转连续三周净流出趋势。

附:市场热点点评

1、日元汇率大幅贬值

近期,日元贬值引发市场广泛关注。

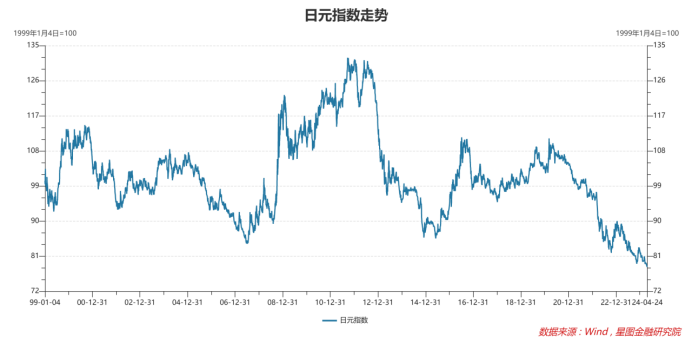

2024年初至4月24日,日元指数从83.47点降至78.02点,下降6.53%。若从2020年3月110点的高点算起,至今降幅达29%。换言之,2020年以来,日元一直处于贬值通道中。

以日元兑美元汇率衡量,年初至4月26日,从1美元兑141.03日元贬至1美元兑158.33日元,贬值幅度高达10.93%。

从货币比价角度看,日元贬值的对立面是美元升值。受美联储降息预期不断后移影响,10年期美债利率快速回升,年初至4月26日,从3.88%升至4.67%,带动美元升值,非美货币纷纷对美元贬值。

结构上,在主要非美货币中,日元对美元贬值幅度更大,也有其内在原因。

3月19日,日本央行17年来首次结束负利率,放弃了YCC政策,将短期政策利率上调至0.0-0.1%区间。支撑日元的唯一念想落地后,日元不涨反跌。面对货币贬值,日本央行一直采取口头干预政策,口惠而实不至,日元不断走弱。

近期,受美国1季度GDP增速弱于预期、PCE指数强于预期影响,美债利率快速上行,带动日元快速贬值,在交易层面出现了自我强化趋势,引发市场广泛关注。

后续,日本央行大概率会出手干预,日元贬至趋势有望得到缓解。若任由日元贬值,或对日本金融市场带来较大影响,日本股市将面临外资流出驱动的大跌风险,日本经济好不容易走出“失去的三十年”的希望也将毁于一旦。

2、美国公布1季度数据,经济初现滞胀格局

2024Q1,美国实际GDP环比折年率1.6%(前值3.4%),不及市场预期的2.4%。美国核心PCE指数环比折年率3.7%(前值2%),超过市场预期值3.4%。

“低增长、高通胀”,美国经济初现滞胀格局。受此影响,市场对于美联储降息预期推迟至12月(2024年仅降息一次)。

一季度美国GDP增速不及预期,主要原因在于进口超预期,个人消费支出也有所放缓。细项来看,进口环比折年率7.2%,净出口拖累GDP增速0.9个百分点(前值为贡献0.3个百分点),进口高增佐证内需强劲;个人消费支出环比折年增速2.5%(前值3.3%),拉动GDP增速1.7个百分点(前值2.2个百分点)。整体看,美国经济仍有韧性。

通胀方面,服务通胀仍是罪魁祸首。2024Q1,美国商品价格指数下跌0.5%,服务价格同比上涨5.4%(前值3.4%)。服务通胀,主要包括住房房租、医疗教育、交通运输等细项,与房价走势、薪资增速高度正相关。当前,美国房价仍处于上行趋势,劳动力薪资也保持较快增长,意味着服务通胀仍有较大粘性,易上难下。

通胀高粘性,将持续压制美联储降息预期,成为未来一段时间美国市场的主要风险源。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号