-

A股顶住了压力,后市继续看涨

薛洪言

/ 2024-04-02 21:56 发布

/ 2024-04-02 21:56 发布受美元指数大涨、离岸人民币贬值等因素影响,今天市场情绪明显回落,成长性板块明显回调,避险属性的红利板块逆势收涨。

截至收盘,万得全A上涨-0.41%。中证A50、沪深300、中证500、中证1000和中证2000涨幅分别为-0.4%、-0.42%、-0.37%、-0.5%和-0.44%。大小盘风格并不明显。

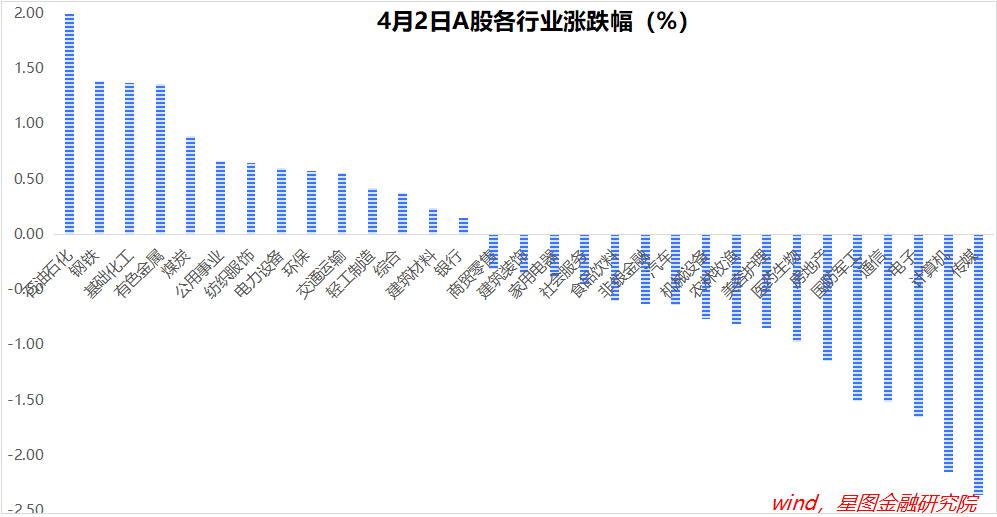

行业层面,石油石化(1.99%)、钢铁(1.38%)、基础化工、有色金属等板块领涨,涨幅均超过1个百分点;传媒(-2.36%)、计算机(-2.15%)、电子、通信、国防军工等板块收跌,跌幅均超过1.5个百分点。

两市成交金额9676亿元,较昨日略有缩量;北向资金净流出16.18亿元。

消息面上看,美国3月制造业PMI为51.9%,连续3个月处于扩张区间。经济数据的强劲表现,又一次动摇了市场降息预期,6月降息概率降至50%以下。受此影响,10年期美债利率和美元指数大涨。

美元指数突破105关口,10年期美债利率再次来到4.3%以上。离岸人民币汇率贬值,北向资金净流出。

从A股表现看,指数微跌,顶住了压力。

当前,A股市场正演绎基本面复苏逻辑。国内3月制造业PMI数据同样超预期,开了个好头,接下来两周内,其他宏观经济数据陆续发布,会继续强化基本面逻辑。今日上游资源类板块逆势领涨,即是证明。

在此背景下,外围因素更多地是情绪性冲击,主导逻辑仍是国内基本面,下跌仍是买入机会。

接下来两周内,A股顺周期逻辑大概率会继续演化,带动宽基指数震荡上涨。

展望4月,受益于强劲的经济数据和利好政策密集出台,上涨动能仍然充足,宽基指数大概率继续震荡上涨。但鉴于行业分化,指数层面上涨空间有限,只有选对行业,才能有赚钱效应。结合现阶段信息看,依旧看好顺周期和新质生产力两大主线。

先看顺周期逻辑。宏观层面,全年5%左右的GDP增速目标已定。相比前两年平均4.1%的增速,经济基本面迎来确定性反转。基于三大需求视角,对应着消费稳步复苏、出口增速回正、投资适度加力。

消费方面。1-2月,社零消费同比增长5.5%。全年来看,汽车、家电以旧换新成为“消费促进年”的政策重点;服务消费有望维持高景气;疫情疤痕效应逐步消退,消费意愿和信心逐步回升,带动可选消费回暖。映射到资本市场,食品饮料、家用电器、汽车产业链、社会服务、美容护理、商贸零售等大消费板块均会有不同程度表现。

出口方面。受益于欧美库存周期见底回升、一带一路深化发展等因素提振,2024年出口增速转正是大概率事件。1-2月,出口金额(美元口径)同比增长7.1%,取得开门红。机械设备、服装、文教体娱、家具等行业出口依赖度较高,有望显著受益于出口增速的改善。

投资方面。旧动能趋稳,新动能发力,助力固定资产投资适度加力。房地产投资仍是拖累项,降幅有望收窄;制造业投资将受益于消费回升和出口转正,继续保持韧性,结构上,新质生产力相关产业投资有望保持高增长;基建投资方面,财政加杠杆提供资金支持,新基建、产业升级、绿色投资、乡村振兴、三大工程等或为主要发力方向。映射到资本市场,建筑建材、有色金属等均有望受益。

就顺周期逻辑看,上游原材料、社会服务、商贸零售、美容护理、食品饮料、建筑建材以及家电3C、汽车产业链等,胜率和赔率均值得期待。

再看新质生产力逻辑。在政府工作报告中,“大力推进现代化产业体系建设,加快发展新质生产力”被列为2024年十大工作任务之首。后续,相关产业政策相继落地,“新质生产力”主题行情有望在资本市场中持续发酵。

根据官方解读,新质生产力是指创新起主导作用,摆脱传统经济增长方式、生产力发展路径,具有高科技、高效能、高质量特征,符合新发展理念的先进生产力质态。落实到产业层面,现阶段以战略性新兴产业和未来产业为主要载体,包括但不限于新一代信息技术、智能网联新能源汽车、高端装备、新兴氢能、新材料、创新药、生物制造、商业航天、低空经济、量子技术、生命科学等新领域。

产业升级,要素先行,就2024年看,可重点关注数据、算力、基础软件、新型材料、基础装备、核心元器件、科学仪器等要素层面的投资机会。

具体操作上看,新质生产力涉及领域比较广、比较新,个股很难把握,更适合以指数的形式进行布局。就A股主要的宽基指数中,科创100指数是较好的映射标的。

最后总结一下,继续对4月行情持乐观态度。结构上,顺周期和新质生产力相关板块。

附:近期个别行业演绎逻辑

宏观目标:2024年GDP增长目标5%左右。财政方面,3.0%赤字率 + 1万亿特别国债 + 3.9万亿地方政府专项债,力度不弱,此外,去年增发国债还有大量结余,今年年初PSL扩容5000亿,还有可能继续扩容。结构上,科技创新、产业升级、绿色投资、乡村振兴、三大工程等,或为主要发力方向,保障GDP增速达标。

全年看,汽车家电以旧换新、服务消费高景气等推动消费稳步回暖;海外补库存、一带一路提速、出口新三样等助力出口增速回正;“旧动能趋稳、新动能求进”助力投资保持韧性。

宏观数据:1-2月,宏观经济数据有喜有忧,实体数据偏暖,据测算1-2月实际GDP增速大概率高于5.5%,金融地产数据偏冷。

喜的一面,1-2月,财政靠前发力,全国一般公共预算支出同比增长6.7%;全国统调发电量同比增长11.7%,工业用电量增长9.7%,出口金额(美元口径)同比增长7.1%,固定资产投资同比增长4.2%(制造业9.4%,基建投资8.9%,地产投资-9%),社会消费品零售总额同比增长5.5%,工业增加值同比增长7;2月,CPI同比增长0.7%,为去年4月份以来的最高值……有助于提振市场对于经济基本面的信心。

忧的一面,1-2月,全国房地产开发投资同比下降9.0%,其中,全国房屋新开工面积同比下降29.7%,房屋竣工面积同比下降20.2%;全国商品房销售额同比下降29.3%,销售面积同比下降20.5%;社会融资规模增量累计为8.06万亿元,比上年同期少1.1万亿元,其中,对实体经济发放的人民币贷款增加5.82万亿元,同比少增9324亿元;临近一季报披露期,绝大多数行业2023、2024年盈利预测持续下修……对市场情绪产生压制。

3月,制造业PMI为50.8%(前值49.1%),终于来到荣枯线以上,虽有春节基数因素影响,但依旧超市场预期。细项上看,新订单指数53%(前值49%)、新出口订单指数51.3%(前值46.3%)均明显改善,预示内需、外需均明显改善,对市场情绪有较好提振。

粗略估算,1季度GDP增速大概率超市场预期,对于4月行情提供基本面支撑。

美国经济超预期,降息节奏生变:3月议息会议上,美联储上调了2024年美国GDP增速预测,从1.4%上调至2.1%,将2025年增速预测从1.8%上调至2.0%,表明美国经济仍有很强韧性。

当前,美国居民部门资产负债表健康,失业率处于低位,薪资持续上涨,消费强劲;同时,拜登政府力推再工业化,固定资产投资持续回升;叠加制造业库存周期触底回升,2024年美国经济大概率表现亮眼。

受经济向好驱动,美元和美股或将持续有较好表现,对全球资本流动产生虹吸效应。同时,需求强劲,通胀压力仍大,甚至不排除二次通胀风险,降息之路注定坎坷。

当前,市场普遍预期6月为首次降息时点,再过几个月,市场预期或继续修正,降息节奏或再生变。

地产链:3月22日,国常会再次提及稳地产,提到“房地产产业链条长、涉及面广,事关人民群众切身利益,事关经济社会发展大局”,要求“要进一步优化房地产政策,持续抓好保交楼、保民生、保稳定工作,进一步推动城市房地产融资协调机制落地见效,系统谋划相关支持政策,有效激发潜在需求,加大高品质住房供给,促进房地产市场平稳健康发展”。

在市场看来,或预示着新一轮地产政策即将出台,A股市场地产链迎来普涨行情。其中,“系统谋划相关支持政策,有效激发潜在需求”属于需求端新表述,相比此前“支持刚性和改善性购房需求”,表态更加积极,给了市场较大的想象空间。

低空经济:3月27日,工信部、科技部等四部委联合印发《通用航空装备创新应用实施方案(2024-2030年)》,推动低空经济发展。就政策要点看,方案提出到2027年实现通航公共服务装备体系基本完善,在城市空运、物流配送、应急救援等领域实现商业应用落地,并形成20个以上典型应用示范;到2030年通用航空全面融入人民生产生活各领域,成为低空经济增长强大推动力,形成万亿级市场规模。

同日,深圳市交通运输局官网显示,中国民用航空局明确支持深圳市建设国家低空经济产业综合示范区,开展多类研究试点。

受此消息提振,A股低空经济再次迎来主题行情。3月28日,万得低空经济指数大涨7.41%。周度层面,低空经济指数已实现7连涨。

2021年2月,低空经济首次进入国家级规划,被写入《国家综合立体交通网规划纲要》;2023年12月,低空经济被确立为国家战略性新兴产业;2024年3月,“低空经济”首次写入政府工作报告,提出“积极打造低空经济等新增长引擎”。据中国民用航空局预测,2023年我国低空经济规模超5000亿元,2030年有望达到2万亿元。

低空经济是指以垂直高度1000米以下、根据实际需要延伸至不超过3000米的低空空域为主要活动场域,以垂直起降型飞机和无人驾驶航空器为载体,以载人、载货及其他作业等多场景低空飞行活动为牵引,带动相关领域融合发展的综合性经济业态。常见民用领域包括客货运输、农林作业、搜索救援、公务飞行、城市消防、航空摄影、海洋监测、地质勘探等。

就低空经济的构成来看,主要包括航空器研发制造、飞行服务、运营保障、基础设施建设、数据与信息服务,以及航空金融保险、航空教育培训、航空信息服务等服务业态。现阶段,市场关注焦点为通航领域整机制造、高端材料、软件系统等相关赛道公司。

机械设备:设备更新逻辑,利好。2024年3月13日,国务院印发《推动大规模设备更新和消费品以旧换新行动方案》,明确了设备更新、消费品以旧换新、回收循环利用、标准提升和政策保障等5方面共20项重点任务。明确到2027年,工业、农业、建筑、交通、教育、文旅、医疗等领域设备投资规模较2023年增长25%以上,报废汽车回收量较2023年增加约一倍,二手车交易量较2023年增长45%,废旧家电回收量较2023年增长30%,再生材料在资源供给中的占比进一步提升。

据发改委郑栅洁主任2024年3月6日记者会表示,“本轮设备更新市场需求初步估算年规模5万亿以上、汽车及家电换代市场也有万亿规模”。预计后续会综合采用财政贴息、税收优惠、会计折旧、政府及国企采购、专项贷款、设备能效及淘汰标准等措施,推动设备更新。

汽车&家用电器:以旧换新逻辑,利好。具体同上。2024年1月26日,商务部长曾表态,汽车和家电以旧换新将成为今年促消费的重点。“2023年,我国汽车保有量3.4亿辆,冰箱、洗衣机、空调等主要品类的家电保有量超过30亿台”。距上一轮大规模“家电下乡”活动结束已超10年,彼时累计销售的2.93亿台产品已到需要更新换代的阶段,更新换代的需求和潜力很大。

1-2月,家用电器和音像器材类社零总额1,310亿元,同比+5.7%;汽车产销累计完成391.9万辆和402.6万辆,同比分别增长8.1%和11.1%。

有色金属:3月以来,有色金属板块走出超额收益。细分领域看,贵金属板块受益于黄金价格的不断创新高,在全球去美元化(央行加大黄金配置)、美联储进入降息周期等驱动下,黄金价格仍有支撑;工业金属板块,受益于铜价的快速飙升,供给侧,资本开支长期不足限制新增供给,需求侧,国内新开工提振需求,电力设备+热交换铜管需求旺盛,海外供应链重构带来增量需求,供需失衡支撑铜价上涨。

在金价、铜价上涨驱动下,有色金属板块或持续跑出超额收益。

顺周期板块:宏观基本面反转逻辑,利好。3月5日,政府工作报告明确了5%的经济增长目标。相比过去两年4.1%的GDP平均增速,2024年增长5%,预示宏观基本面迎来拐点。银行、白酒、能源、资源、建筑材料、社会服务、商贸零售、美容护理等,均属于典型的顺周期板块。

新质生产力:政府工作报告将“大力推进现代化产业体系建设,加快发展新质生产力”被列为2024年十大工作任务之首。新质生产力,是劳动力红利、城镇化红利和全球化红利逐渐消失背景下,我国经济发展新动力的必然选择。

新质生产力主要包括战略新兴产业和未来产业。产业升级,要素先行,就2024年看,可重点关注数据、算力、基础软件、新型材料、基础装备、核心元器件、科学仪器等要素层面的投资机会。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号