-

突然宣布!利率政策迎重大转向

薛洪言

/ 2024-03-20 11:06 发布

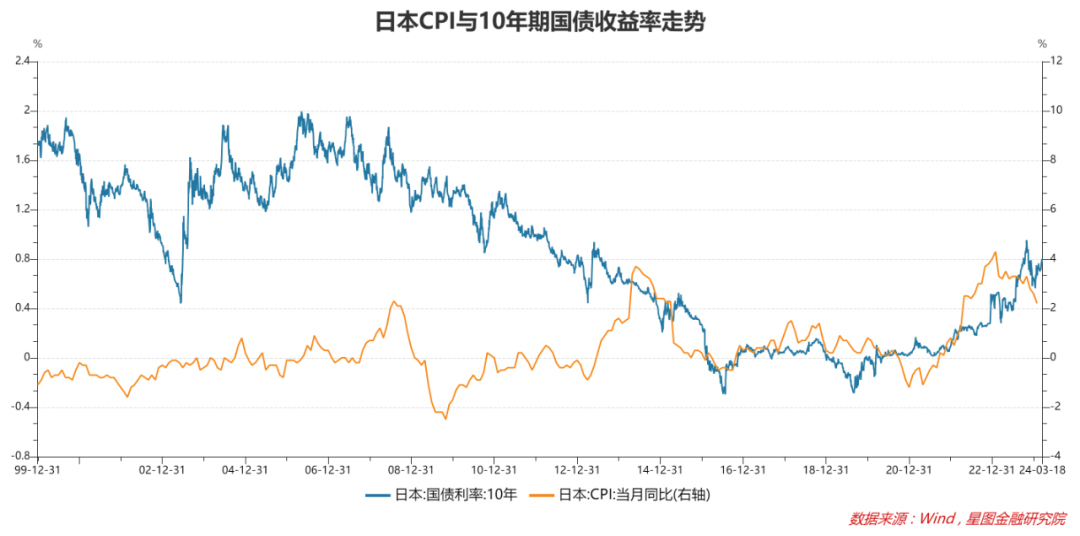

/ 2024-03-20 11:06 发布近日,日本利率政策迎来重大拐点。 日本央行宣布取消收益率曲线控制(YCC)政策,并将短期政策利率(货币市场无抵押拆解利率)目标从-0.1%-0%上调至0%-0.1%左右,标志着2016年以来的负利率时代正式终结。同时,日本央行将停止购买交易所交易基金和日本房地产投资信托基金,并将缓慢减少购买公司债券,不过,仍会继续以与之前大致相同的金额购买国债。 作为全球重要经济体和全球低成本资金的来源,日本货币政策的重大转向,引发全球关注,也将对全球金融市场带来深远影响。 2016年9月21日,日本央行宣布引入收益率曲线控制(Yield Curve Control,YCC)政策,目标是将长端利率目标设定为0(变化幅度约为±0.1%)。 操作上,日本央行通过买卖本国国债等操作来控制国债收益率的上下限,将10年期日债收益率控制在目标范围内。央行买卖国债为市场提供大量流动性,并对公司债券收益率、贷款利率以及其他融资利率产生影响,确保日本国内利率水平维持在零附近,达到刺激经济的目的。 YCC推出后,标志着日本货币政策从QE注水式量化宽松转为直接的价格控制。2018年、2021年、2022年和2023年,日本央行分别调整长端利率的浮动范围。2023年7月从±0.5%调整至±1.0%,10月又将1%的绝对上限改为参考上限,实质性放松了YCC控制。 此次,日本央行将短期利率目标从-0.1%上调至0%-0.1%左右,变动幅度极小,对市场的直接影响有限,但信号意义不容忽视:迈出了一小步,就会迈出更多步,这是小变化,也是质的变化。17年来首次加息10个BP,下一次加息不必再等17年了。 过去几年,随着通胀率的回升,10年期日债利率一直缓慢爬升。日本央行通过YCC政策控制利率走势,成本越来越高,副作用也越来越大。去年开始,市场就屡次交易日本央行会放弃YCC,日央行努力保持定力,希望日本通胀再持续一段时间,生怕一个错误决策,让日本经济重回通缩的二十年。

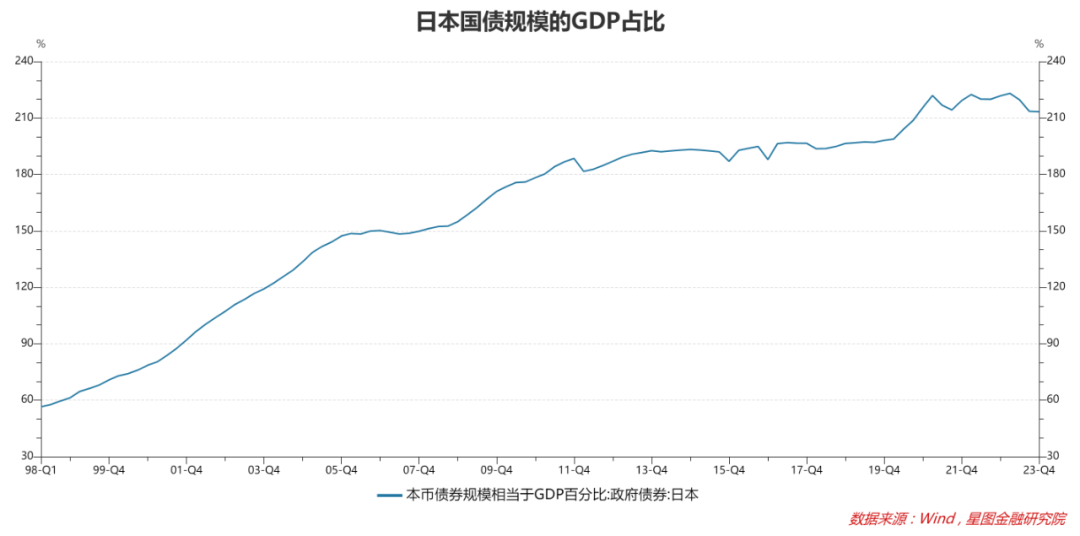

2024年1月,日本CPI同比2.2%,连续22个月超过2%;核心CPI 3.5%,连续14个月超过3%;叠加工资在通胀驱动下上涨,市场交易日本央行退出YCC的预期再次升温。 上周,日本大型企业与工会的年度薪资谈判结束。根据日本工会联合会数据,今年薪资谈判平均涨薪5.28%,是33年来的最高水平。薪资上升强化了工资与物价之间的“良性循环”,日本央行在近期发言中称,相信日本经济将持续温和复苏,并预计能够以理想的、伴随着工资增长的方式实现2%的通胀目标。 当日本央行不再担心加息会重蹈通缩泥潭,终于放弃YCC,宣布了17年来的首次加息。 就影响来看,日本央行放弃YCC在市场预期之内,短期会产生预期兑现效应,消息公布后,10年期日债利率不升反降;中长期看,日本退出负利率时代,意味着全球低成本资金洼地的消失,将对全球金融市场和投资者行为产生深远影响。 一是吸引国际资金回流日本,加大美债利率上行压力。日本作为全球净债权方,在零利率政策下,日本国民不得不持有大量海外资产,尤其是美元资产。数据显示,截至2023年底,日本的外国投资组合约4.2万亿美元,其中很大一部分来自日本养老基金和保险公司。 随着日债收益率上行,不仅日本国民会抛售部分海外资产回流国内,全球投资者也会适度加大对日本资产的配置。跷跷板效应下,美债会成为血包,抛售美债加大美债利率上行压力,加大全球资本市场震荡。 二是日债利率走高支撑日元升值,加速全球资产再配置。日债利率走高,叠加即将来临的美联储降息,日美国债利差有望收窄,将带动日元升值。作为美元指数中的高权重货币,日元升值带来美元指数下行,利好非美元货币,包括人民币。 日元升值趋势一旦形成,将推动更多全球投资者将美元资产换成日元资产,加大美债抛售压力,对全球风险资产带来负面影响。 三是中长期看,日债利率走高会加大日本国债偿还压力,压缩财政扩张空间。零利率环境下,日本国债貌似可以无限攀升,但一旦日本利率趋势性上行,或市场预期日本利率会趋势性上行,就会引发市场对日本国债可持续性的担忧。届时,投资者会倾向于抛售日债,导致日债利率快速抬升,进一步加大利率上行预期,形成正反馈循环。

当然,这是个中长期逻辑,而且日本央行还可以下场做市场的对手盘,投资者卖多少,日本央行就买多少。其实,这些年日本央行一直在这么做,也就是所谓的YCC。 但凡事有个度。当前,日本国债约50%都被日本央行买去,日债供需结构已极度不均衡,流动性下降。短期看,似乎没啥问题,但中长期看,当日债市场只剩下日本央行单一需求方时,这个市场离崩溃也就不远了。 最后,对A股市场影响看,基本可以忽略。传导机制上,日本加息通过影响美债利率和全球资金再配置间接对A股产生影响,但一则日本加息并非影响美债利率的主要因素,二则美债利率对A股的影响有限,综合看,日本央行加息对A股影响可以忽略,更不会逆转A股震荡向上的趋势。 随着2024年经济发展目标的明确,国内宏观基本面迎来拐点,A股市场已经迎来牛熊转折点。2月6日开启的这轮行情,其性质也从“反弹”确定为“反转”。 2月6日-23日,上证指数8连涨,驱动逻辑是超跌反弹,前期跌幅越高,反弹力度越大; 2月26日-3月8日,上证指数在3000点上下盘整,行业涨跌规律性不再明显,主要受行业自身消息面驱动。 3月11日至今,盘整行情已有结束迹象,指数层面变动虽不大,行业层面显著分化,主线行业已有明显涨幅。 行情总是在绝望中产生,在半信半疑中成长。近期,市场震荡加大、行业轮动加快,投资者可轻指数、重结构,抓住行情演绎主线,基于中期逻辑耐心持有,把该吃到的行情吃完,就能取得不错的投资收益。 结构上,继续看好顺周期板块和新质生产力主题行情。 【注:市场有风险,投资需谨慎。在任何情况下,本文所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。】

本文由“薛洪言微语”原创,作者为星图金融研究院副院长薛洪言

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号