-

上证科创板100指数:聚焦科创板中小盘股 布局科创新锐成长企业

金基研

/ 2024-01-16 09:05 发布

/ 2024-01-16 09:05 发布《金基研》铂隹/作者 杨起超 时风/编审

创业板开板以来,主要服务符合国家战略、突破关键核心技术的科技创新企业,截至2024年1月12日,科创板挂牌公司已达567家,总市值增长至5.65万亿元。上证科创板50指数(以下简称“上证50”)发布后,跟踪科创50的ETF及其联接基金数量也在不断增加,成为了不少投资者布局科创板大盘股的捷径。

在绿色经济与数字经济重要性不断提高的背景下,半导体、新能源等科创板重仓板块具有独立景气,中小科创或将走出一批政策核心受益企业。结合科创板上市公司不断增加的情况,市场或需要一只能反映科创板中小盘新锐科创企业整体情况的指数。

2023年8月7日,科创板第一只中小盘风格指数上证科创板100指数(以下简称“上证100”)正式发布,其与科创50存在定位差异,成分股互不重合,能够有效反映科创板中小盘股票的整体走势。值得注意的是,科创100的行业分布更加均衡和多元、研发投入比例更高、具有更突出的上涨弹性。华夏上证科创板100ETF联接A等基金或能成为投资者布局科创板新锐中小盘成长企业的利器。

一、科创板上市公司数量持续增加,绿色经济与数字经济重要性提高

科创板的设立是落实创新驱动和科技强国战略、推动高质量发展、支持上海国际金融中心和科技创新中心建设的重大改革举措,是完善资本市场基础制度、激发市场活力和保护投资者合法权益的重要安排。

科创板的定位,是主要服务符合国家战略、突破关键核心技术的科技创新企业,聚焦“硬科技”及“卡脖子”领域。与主板、创业板对比,科创板的科创属性及行业定位特征鲜明。

在此条件下,自2019年6月开板以来,创业板的上市企业数量不断增加,截至2024年1月12日,创业板上市企业已达567家。与此同时,科创板总市值也在不断增长,截至2024年1月12日,科创板总市值已达5.65万亿元。

科创板的开板,除了吸引到一批符合国家战略、自主创新含量高、市场认可度高的企业挂牌上市,也吸引到了一批基金公司布局基金产品。

2020年7月23日,在科创板开市一年之际,科创50发布,其成份股为科创板市值大、流动性好的50只证券,能反映最具市场代表性的一批科创企业的整体表现。紧随科创50的发布,首批跟踪科创50的ETF及其联接基金顺势上报、发行。

截至2023年12月31日,份额分开计算,跟踪科创50的ETF及其联接基金数量已达30只,而规模则已经超过1,700亿元。

目前,国内经济的发展正处于从老模式切换到新模式的过程之中,绿色经济与数字经济的重要性不断提高。其中,绿色投资集中在电力设备、交通设备等领域,数字化投资则体现在大数据、人工智能、5G基站等领域。据中金公司测算,未来5年绿色投资+数字化投资将占到总投资的41.39%,新经济板块重要性逐步提升。

展望未来,在政策支持和高质量发展要求下,半导体、新能源等科创重仓板块具有独立景气,中小科创或将走出一批政策核心受益企业,而以新经济为主的科创板相关指数及跟踪科创板指数的相关基金产品或具有一定的增长潜能。

随着科创板上市企业数量的不断增加和板块市值的不断增长,投资者对科创板不同市值规模上市公司的投资需求也在增加,市场或需要一只能反映科创板中等市值整体表现的指数。

二、科创板中小盘风格指数发布,与科创50定位互补

2023年8月7日,科创100正式发布,成为了科创板第一只、目前唯一一只中小盘风格指数。

作为继科创50后的新锐小盘成长指数,科创100具备鲜明的规模特征、产业分布和成长属性,且科创100与科创50存在定位差异,成分股互不重合。

科创100的选样空间为上市时间超过6个月科创板上市股票和红筹企业发行的存托凭证,且不为退市风险警示证券。

科创100的样本,为样本空间内符合可投资性筛选条件的证券,且剔除科创50样本以及过去一年日均总市值排名样本前40名的证券。选样时,按照过去一年的日均总市值将证券由高到低排名,选取排名在100名之前的证券。

也就是说,科创100的样本为科创板市值中等且流动性较好的100只证券,该指数能够代表科创板中等市值的表现,与科创50共同构成了科创板规模指数系列,分别反映科创板市场不同市值规模上市公司证券的整体表现。

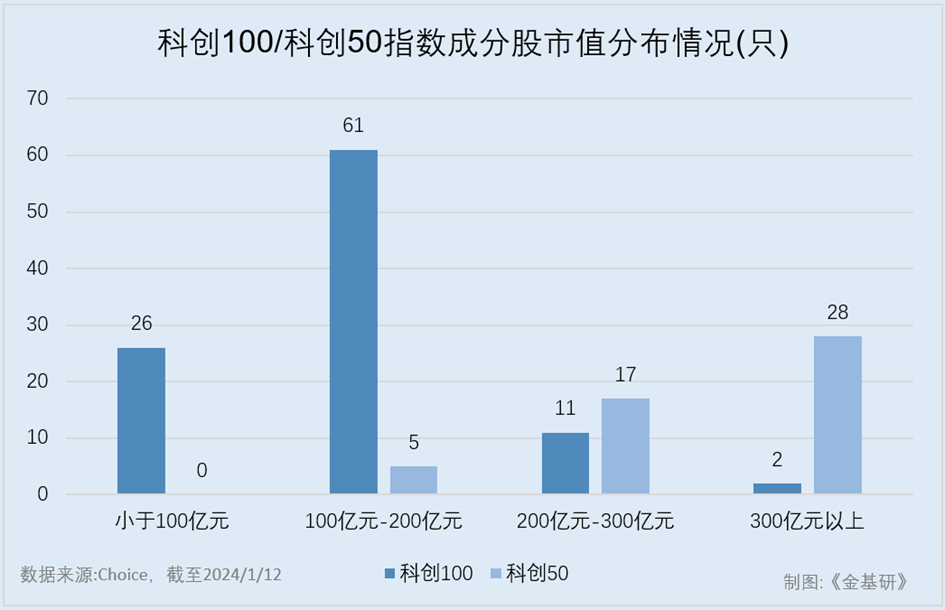

从成分股的市值范围角度看,科创50的成份股由科创板中市值大、流动性好的50只证券组成,Choice数据显示,截至2024年1月12日,科创50的50只成份股中,有45只的总市值超过200亿元,其中总市值超过300亿元的就有28只。

与之形成对比的是,作为科创板第一只中小盘风格指数,截至2024年1月12日,科创100的100只成分股中,有87只的市值低于200亿元,与科创50形了有效互补。

简言之,科创100能够有效反映科创板中小盘股票的整体走势,且能够有效代表科创中小盘的成长风格。

三、反映科创板股票科创属性,行业分布均衡多元

除了能反映科创板中小盘企业的整体走势,科创100成分股的行业分布同样值得留意。

由于科创板的定位是吸引符合国家战略、突破关键核心技术、市场认可度高的科技创新企业挂牌上市,科创板上市公司的科创属性突出,而这也充分体现在了科创100的行业分布中。

而与科创50对比,科创100的行业分布更加均衡和多元。

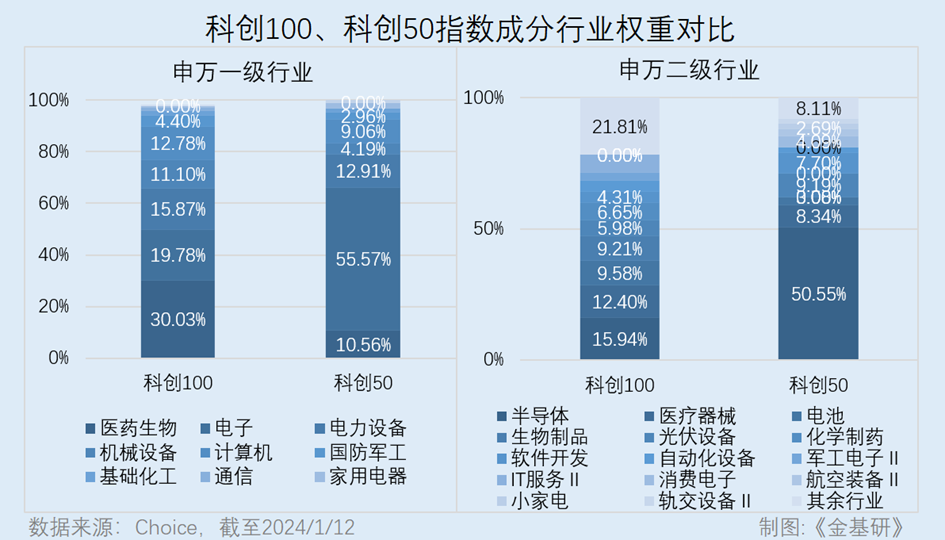

Choice数据显示,截至2024年1月12日,按申万一级行业分类,科创100权重占比前五的行业分别为医药生物、电子、电力设备、计算机、机械设备,行业权重占比分别为30.03%、19.78%、15.87%、12.78%、11.1%,合计权重为89.56%。

按申万二级行业分类,截至2024年1月12日,科创100权重占比超过5%的行业分别有半导体、医疗器械电池、生物制品、IT服务Ⅱ、化学制药、光伏设备,行业权重占比分别为15.94%、12.4%、9.58%、9.21%、6.8%、6.65%、5.98%,合计权重为66.56%。

也就是说,按申万一、二级行业分类划分,科创100的行业分布均较科创50更为均衡,从行业分布上看,科创100的新经济特性显著。

同时,不难看出,科创100的成分股大部分属于半导体、电力设备等领域,而这些行业或领域的发展空间或都不容小觑。

在本轮周期中,半导体行业的下行已接近2年,板块股价回调至接近2022年10月的位置,目前或已经到达底部。

与此同时,半导体的国产替代或已经进入加速期,而随着国产半导体质量的进一步提升,不少厂商将国产半导体导入了工业、汽车等门槛更高领域的应用。换言之,目前半导体产业兼具周期、成长双重属性,行业整体的性价比较高

随着新能源汽车销量的稳步提升以及电网、储能设备建设的加速,电力设备行业持续发展的动力充足。从政策角度看,提出要“加快规划建设新型能源体系”,这是为国内新时代能源产业转型升级提出的重要指南,也为国内能源体系发展描绘的新蓝图。未来五年,以非化石能源为代表的新能源消费比重年均增长1个百分点;2035年,新增电量80%来自非化石能源发电;到本世纪中叶,非化石能源将成为主体能源。

从投资价值的角度看,新能源产业的估值处于近年来的低位,投资性价比或正在显现。

数据显示,截至2023年10月8日,电力设备与新能源的行业整体市盈率为19.10倍,处于3年来估值底盘;而根据中信证券二级行业口径,新能源动力系统行业整体市值为23.36倍,同样处于市场估值中部以下。

四、重权股研发投入比例高于10%,指数研发投入比例高于A股整体

除了政策支持,高比例的研发投入也是科创100成分股成长的动力来源。

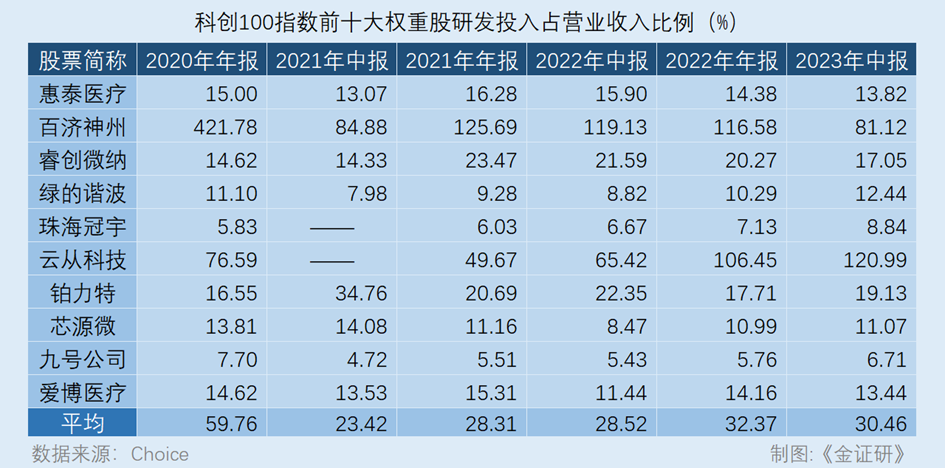

截至2024年1月12日,科创100的成分股中,权重排名前十的成分股分别有惠泰医疗、百济神州、睿创微纳、绿的谐波、珠海冠宇、云从科技、铂力特、芯源微、九号公司、爱博医疗。

2020年以来的各年年报显示,科创100前十大权重股研发投入占营业收入的比例平均值超过10%。

值得注意的是,睿创微纳惠泰医疗、铂力特近年来研发投入占营业收入的比例均超过10%。

2020-2022年各年中报、年报及2023年年报显示,睿创微纳研发投入占营业收入的比例分别为14.62%、23.47%、20.27%、17.05%; 11.16%、10.99%;惠泰医疗研发投入占营业收入的比例分别为15%、16.28%、14.38%、13.82%;铂力特研发投入占营业收入的比例分别为16.55%、34.76%、20.69%、22.35 %、17.71%、19.13。

在成分股高研发投入的带动下,创业板整体研发支出占营收的比例高于全部A股。

数据显示,2019-2022年,科创100研发支出占营收的比例分别为11.1%、10.9%、11.1%、11.1%,连续4年保持在11%左右,高于全部A股4%左右的水平。

值得注意的是,2021年及2022年,创业板研发支出占营收比例仅在5%左右,分别为4.78%和5.25%。

简言之,从指数的整体角度看,与全部A股及创业板相比,科创100研发投入比例更高,创新属性更强,创新性特征突出。

五、反弹幅度高于大盘指数,2年一致预期盈利复合增速超47%

在成分股高研发投入占比的带动下,科创100整体的研发投入占比自然“水涨船高”。

与此同时,科创100还表现出了较科创50、沪深300等大盘指数以及中证500、中证1000等中小盘指数更好的弹性。

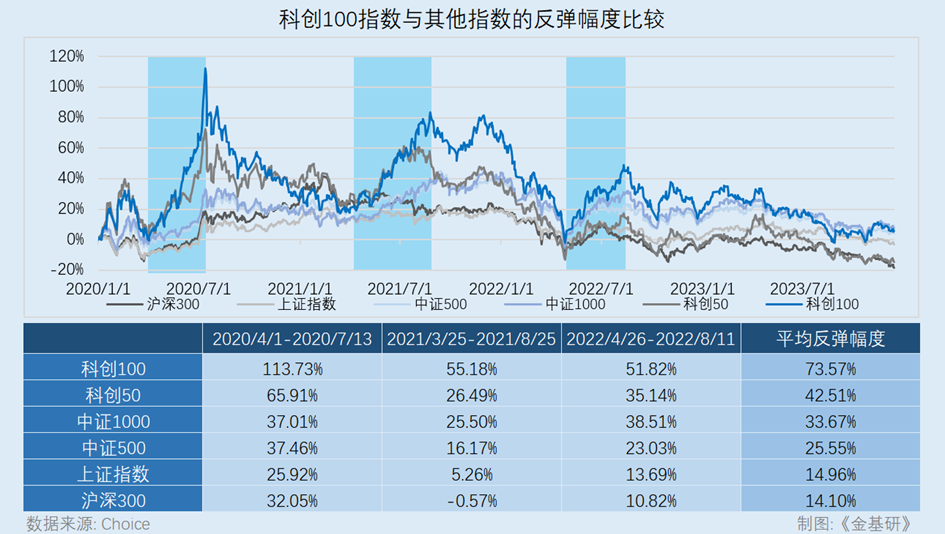

在2020年以来的三轮科创行情中,科创100的涨幅远超中证500、中证1000等主要成长性指数,体现出了更突出的上涨弹性。

在2020年4月1日至2020年7月13日、2021年3月25日至2021年8月25日、2022年4月26日至2022年8月11日三个科创行情期间内,科创50、中证1000、中证500、上证指数、沪深300的反弹幅度(涨幅)平均为42.51%、33.67%、25.55%、14.96%、14.1%;在同样的三个区间内,科创100的涨幅平均为73.57%,远高于上证指数等指数的平均反弹幅度。

需要指出的是,在2020年4月1日至2020年7月13日的科创行情中,科创100涨幅超过100%,达到了113.73%,在2021年3月25日至2021年8月25日、2022年4月26日至2022年8月11日两轮科创行情中,科创100的涨幅均超过50%,分别为55.18%和51.82%。

除了较好的弹性,从预期盈利的角度看,科创100表现出了更强的成长性特征。

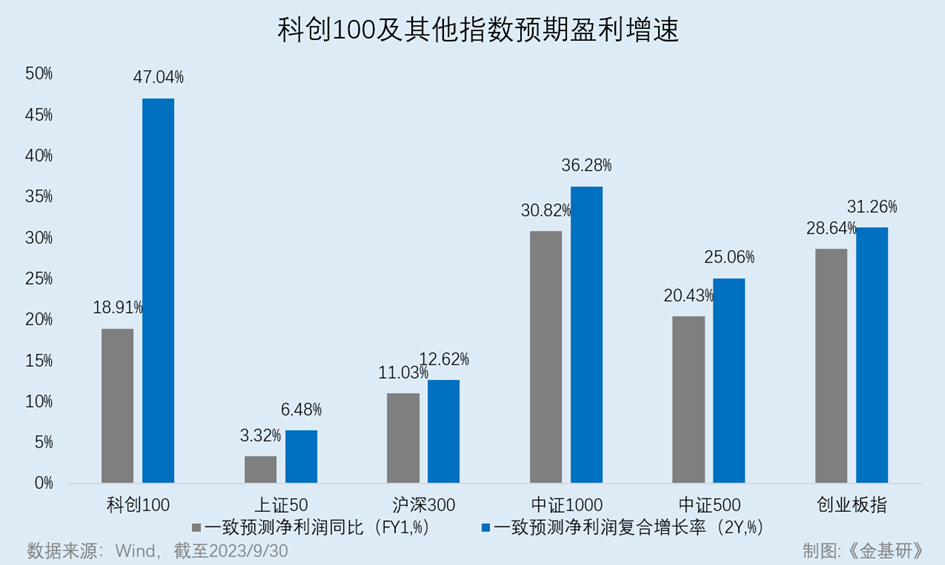

数据显示,科创100近2年的一致预期盈利复合增速为47.04%,与之形成对比的是,上证50、沪深300、中证1000、中证2000、创业板指近2年的一致预期盈利复合增速分别仅为6.48%、12.62%、36.28%、25.06%、31.26%。

简言之,相比主要的宽基指数,科创100的成长特征更强,投资性价比凸显。

在此背景下,一些基金管理人已经基金布局以科创100指数为标的指数的ETF产品,截至2024年1月12日,已有科创100ETF华夏(代码:588800)等8只产品正在运行。

值得注意的是,相比普通的开放式基金,ETF可上市交易,流动性强,且规模越大的ETF拥有越强的流动性。

东方财富Choice数据显示,截至2024年1月12日,以科创100指数为标的指数的8只ETF产品平均规模为16.69亿元,平均份额为39.35亿份,而科创100ETF华夏(代码:588800)的规模为38.95亿元,在8只基金中排名第一,份额为72.22亿份,同样在8只基金中排名靠前。

换言之,相较其他以科创100指数为标的指数的ETF产品,科创100ETF华夏的流动性更好。最近上新了对应的联接基金——华夏上证科创板100ETF联接基金(A类:020291;C类:020292),感兴趣的投资者可以先关注起来。

六、资金持续流入科创板,ETF联接基金助力布局科创中小盘

对于科创板整体及科创100的投资价值,除了从成分行业成长空间、指数的历史反弹、预期盈利复合增速等角度进行分析,从资金流入的角度切入或也能略知一二。

尽管2023年年初以来A股市场走了一段震荡行情,但2023年7月以来,“政策底”渐成明牌,“活跃资本市场”的定调及强力的减持新规规范实质上却构成了对科创企业资金面的长期利好;在2023年8月以来,科创板减持受到严格规范,进行回购的科创板上市公司已超过80家。

而在此前,机构资金就已持续增配科创100的成分股。

2023年二季度内,机构增持及基金增持的科创100成分股占到了2023年二季度流通股的7.65%及3.61%,截至2023年二季度末,科创100的成分股中,机构持有的比例超过40%,基金持有占比达14.47%。

从长期看,目前,科创100本轮的调整已超过3年,指数或已得到充分调整;在今年二季度以来,A股持续下行,市场情绪悲观。而截至今年三季度末,科创100在年内的跌幅已达10%,在此回到了历史的低位附近。

回顾过往,当市场或板块接近底部时,主要机构加仓入市的选择多数是指数产品,对于普通投资者而言,ETF等指数基金或ETF联接基金,或也是底部投资的理性选择。

随着市场容量不断扩充,对于投资者而言,直接择股投资或将面临较大的选择成本、交易管理成本与集中暴露等风险,而ETF等指数基金产品除了能为中小投资者参与股票市场提供快速便捷的途径外,还具有费用低、买卖时机限制小、透明度高等特点。另外,投资者还可以通过持有指数基金,构建一篮子股票组合进行更加广泛的分散投资,分散风险。

值得注意的是,近年来,ETF联接基金作为一类新型的指数基金,受到了不少投资者的关注。

ETF联接基金主要投资于目标ETF基金份额、标的指数成份股、备选成份股等,且部分ETF联接基金限定了投资于目标ETF的比例,一般不低于基金资产净值的90%,以此追求跟踪标的指数,获得与指数收益相似的回报。

在市场的多轮回调后,目前,多重悲观因素或已经被过度定价,市场或正处于“冰点”。在政策底进一步夯实后,相对主题投资及其他宽基指数,更包容兼济、代表科创板中小盘的科创100,或能从这些新兴战略行业的成长中获得持续的动能。关注科创板中小盘上市公司的投资者,或可以通过科创100ETF华夏(代码:588800),场外投资者可选择持有华夏上证科创板100ETF联接基金(A类:020291;C类:020292),布局科创板新锐中小盘成长企业。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号