-

工业涂料小巨人,麦加芯彩:涂料市场空间广阔,国内企业逐步突围

老范说评 / 2023-11-27 16:19 发布

工业涂料专精特新小巨人,风电、集装箱涂料市场整体领先

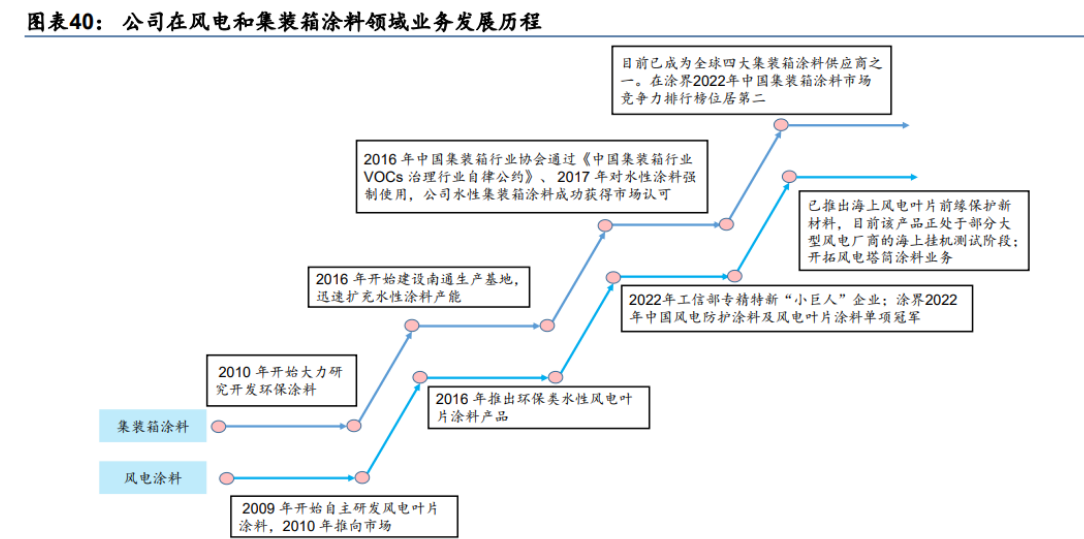

麦加芯彩新材料科技(上海)股份有限公司(以下简称“麦加芯彩”或“公司”)专注于环保高性能涂料的研发、生产和销售,主营业务以风电涂料和集装箱涂料为主,公司凭借多年的技术积累和市场拓展,已成为国内领先的涂料供应商之一。

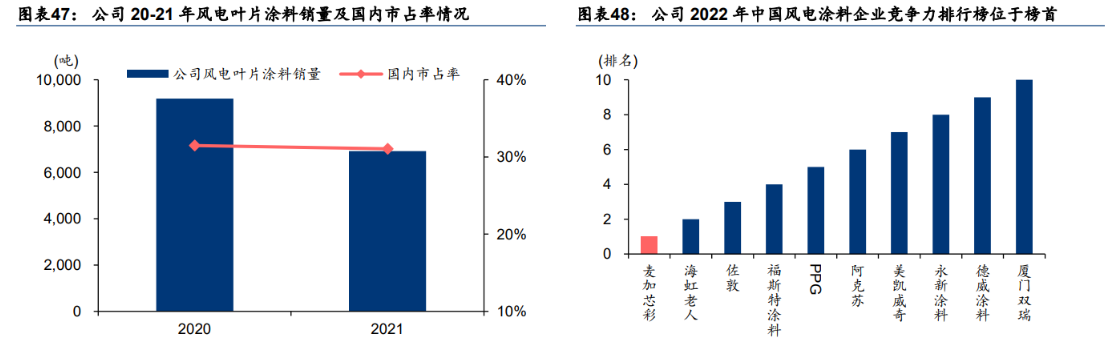

据公司招股说明书,公司系目前国内主要的四大集装箱涂料供应商之一;风电涂料方面,公司系涂界 2022 年中国风电防护涂料及风电叶片涂料单项冠军企业;公司同时获得 2022 年工信部专精特新“小巨人”企业称号。

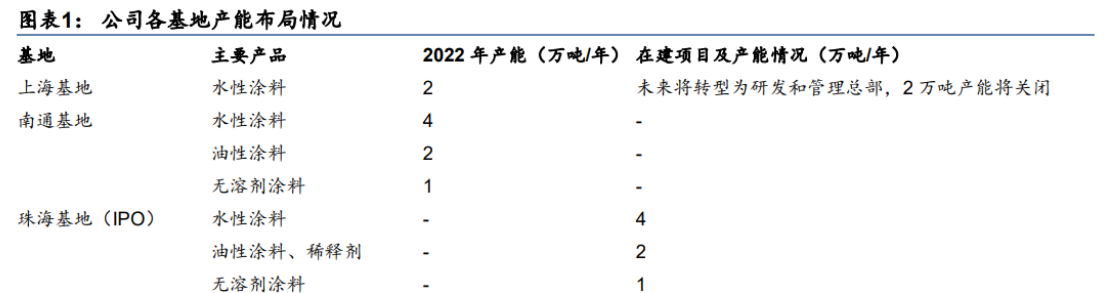

截至 2022 年底,公司拥有涂料产能 9 万吨,其中水性涂料产能 6 万吨/年、油性涂料产能 2 万吨/年、无溶剂涂料产能 1 万吨/年,IPO 项目规划新增各类涂料总产能 7 万吨/年(其中水性、油性和无溶剂涂料分别 4/2/1 万吨/年),未来产能规模进一步扩充。

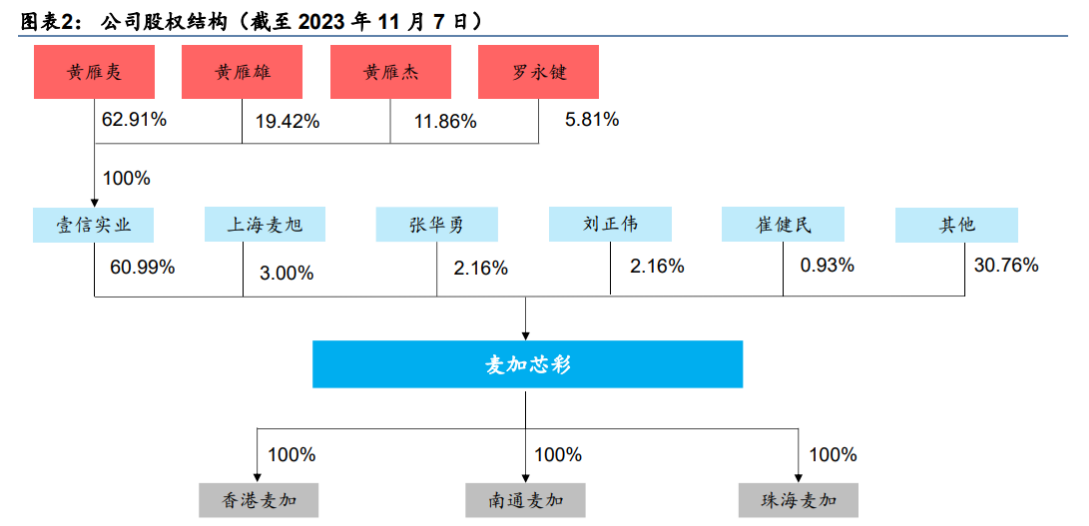

公司控股股东为壹信实业,持有公司 60.99%股权,公司实控人为黄雁夷与罗永键,两人系 母子关系,分别持有壹信实业 62.91%和 5.81%股权,同时,黄雁雄和黄雁杰为公司实控人 的一致行动人,二者与黄雁夷为姐弟关系,分别持有壹信实业 19.42%和 11.86%股权。

黄雁夷女士现任公司董事长、总经理,黄雁雄先生现任公司市场总监,黄雁杰先生现任公司 董事,罗永键先生现任公司副董事长。

其他股东方面,上海麦旭为员工持股平台,刘正伟先生现任公司董事、技术总监,张华勇先生现任公司董事、市场总监,崔健民先生现任公司董事会秘书。整体而言,公司股权结构较为稳定。

公司拥有南通麦加、珠海麦加和香港麦加 3 家全资子公司。

南通麦加成立于 2016 年 7 月,位于江苏省南通市,系目前公司涂料业务的主要生产和销售基地,22 年总资产/净资产/营收/净利润分别为 7.0/2.4/8.4/0.25 亿元(23H1 分别为 6.4/2.5/3.2/0.17 亿元);珠海麦加成立于 2021 年 1 月,位于广东省珠海市,尚未实际开展业务,系 IPO 项目主要建设基地,未来主要负责各类防腐涂料产品的生产与销售,2022 年总资产/净资产均为 0.22 亿元(23H1 均为 0.28 亿元);香港麦加成立于 2023 年 6 月,股本/实收资本 136.64/120 万美元,尚未实际开展业务,未来作为发行人营销及服务网络建设项目的境外实施主体。

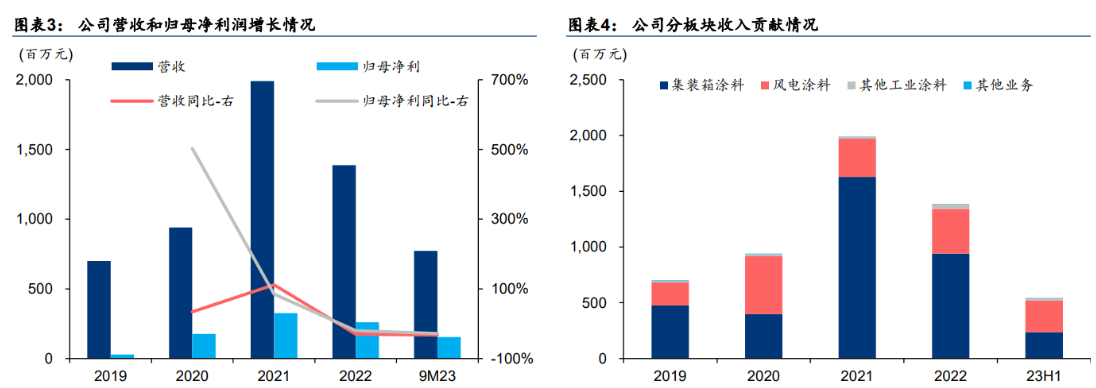

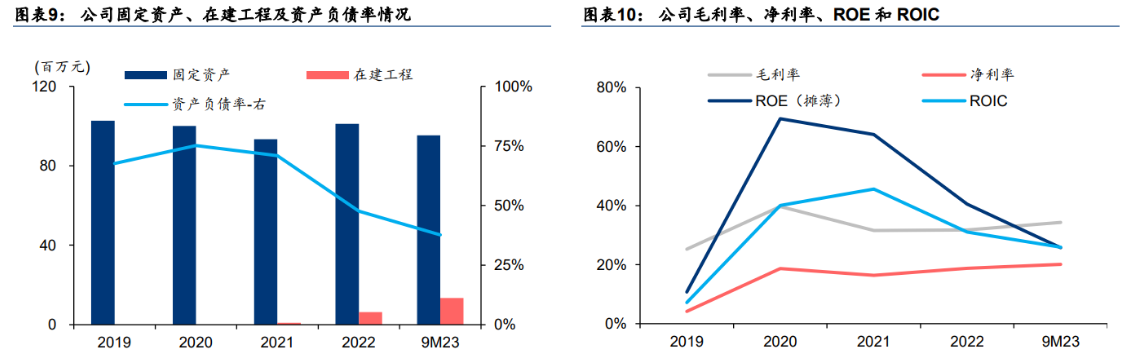

受益于风电涂料业务需求增长,以及疫情和地缘冲突等影响下全球集装箱运力需求提升等因素,20-21 年公司营收和归母净利润持续增长,21 年公司实现营收 19.9 亿元(yoy+112%)、归母净利 3.3 亿元(yoy+85%);22 年因集装箱领域需求景气有所回落等因素,公司盈利同比有所下滑,实现营收/归母净利分别为 13.9/2.6 亿元,yoy-30%/-20%;9M23 由于集装箱领域需求仍偏弱,实现营收/归母净利分别为 7.7/1.55 亿元,yoy-32%/-28%。

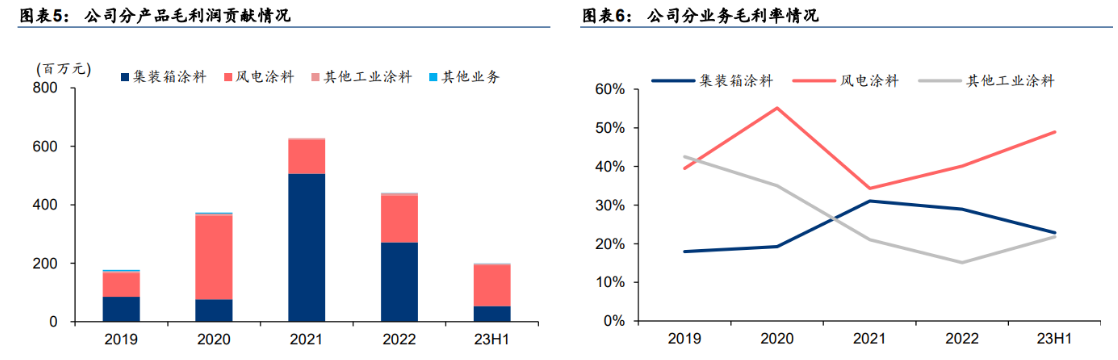

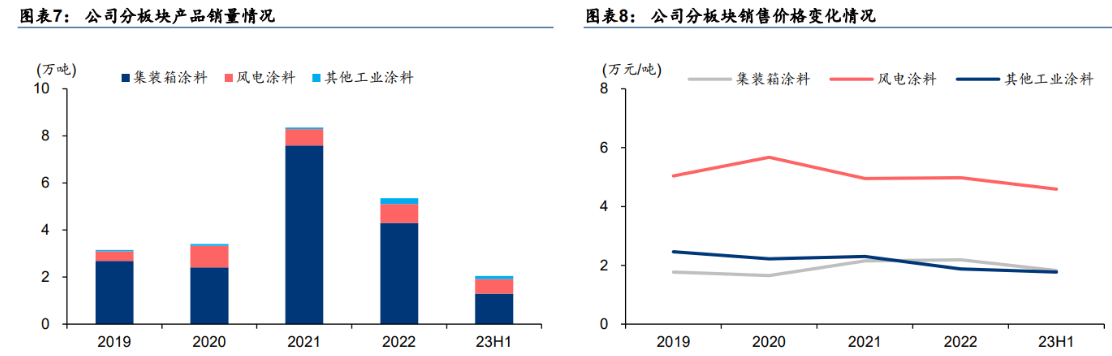

分板块来看,集装箱涂料和风电涂料系目前公司主要盈利来源,22 年集装箱涂料和风电涂 料分别实现营收 9.4/4.0 亿元(yoy-42%/+17%),23H1 分别为 2.4/2.8 亿元;22 年集装箱 涂料和风电涂料毛利 2.7/1.6 亿元(yoy-46%/+37%),23H1 分别为 0.54/1.39 亿元。

毛利率方面,22 年集装箱涂料、风电涂料业务毛利率分别 yoy-2.2pct/+5.8pct 至 28.9%/40.1%,23H1 分别为 22.83%和 48.91%。由于 22 年以来集装箱行业景气有所下行,集装箱涂料业务毛利贡献占比和毛利率有所下降,而风电涂料业务整体呈现改善趋势。

产销方面,据公司招股说明书,22 年由于全球集装箱航运需求景气下降,集装箱涂料销量 yoy-43%至 4.3 万吨(23H1 销量 yoy-40%至 1.3 万吨);22 年风电涂料销量同比+16%至 0.8 万吨,23H1 销量 yoy+54%至 0.62 万吨。

单价方面,虽 22 年整体需求有所下滑,但 22H1 需求相对景气,叠加原料高价以及集装箱涂料竞争格局较为稳定等因素,22 年集装箱涂料均价同比+1.9%至 2.19 万元/吨,23 年以来由于原料价格回落及需求下降等影响,23H1 均价 yoy-17%至 1.8 万元/吨;风电涂料 22 年单价保持相对稳定,同比+0.6%至 4.98 万元/吨,23H1 由于原料跌价和产品结构调整等因素,均价 yoy-8%至 4.59 万元/吨。

23Q3 末公司固定资产、在建工程分别 0.95 亿元和 0.13 亿元,其中在建工程主要系珠海新 建生产基地工程、上海朱宝路研发中心工程等,未来伴随 IPO 项目陆续实施,新产能贡献 增量叠加客户和市场不断拓展,公司工业涂料细分领域领先优势有望巩固。

涂料市场空间广阔,国内企业逐步突围

全球涂料千亿美金广阔市场,下游应用场景丰富

涂料是涂覆在被保护或被装饰的物体表面,并能与被涂物形成牢固附着的连续薄膜,起到保护、装饰或其他特殊功能的物质。

根据溶剂种类不同,涂料可分为水性涂料、油性涂料、无溶剂涂料及粉末涂料;根据应用领域不同,涂料可分为工业涂料、建筑涂料、其他通用涂料及辅助材料。

据涂界,2022 年全球涂料产量约 1 亿吨,销售额约 2129 亿美元,11-22 年 CAGR 分别达到 10%和 6%,其中国内产量和销售额分别约 3488 万吨、4525 亿元,11-22 年 CAGR 分别约 11%和 7%。

据 Orr & Boss,2022 年全球涂料销售额以亚洲、欧洲和北美为主,占比分别约 45%、23% 和 19%。

下游应用方面,据 WCC 数据,2021 年全球建筑涂料占比约 49%,工业涂料合计占比约 51%(其中一般工业涂料、防护涂料、粉末涂料、木器涂料、汽车修补&OEM 漆、船舶涂料占比分别 11%、8%、7%、6%、9%和 3%)。

国内方面,据涂界数据,2020 年建筑、汽车、木器、工业防护和粉末涂料产量分别约 1640/150/175/1110/240 万吨,占比分别约

46.7%/4.3%/5.0%/31.6%/6.8%;工业防护涂料中,2020 年船舶涂料和集装箱涂料产量分别约 90 万吨和 55 万吨,占国内涂料产量比重约 2.6%和 1.6%。据 Fortune Business Insight,2021 年全球涂料市场约 1600 亿美元(规模与涂界统计数据 2021 年全球约 2047 亿美元有一定差异,或因统计口径存在差异),至 2029 年有望增长至 2351 亿美元,CAGR 达 5%,其中建筑维修市场、工业防护市场等需求均有望保持增长。

国内方面,据《中国涂料行业“十四五”规划》(中国涂料工业协会,2021 年 3 月),2021 年国内涂料产量 2852 万吨(规模与涂界数据 2021 年产量约 3800 万吨存在一定差异,亦 或因统计口径不同,中国涂料工业协会通常以规模以上企业的产量和销售额作为统计范围),预计至 2025 年产量可达到 3000 万吨(CAGR 约 4%),届时对应产值约 3700 亿元。

行业转型升级,环保、高性能涂料前景向好

涂料由于存在 VOCs 排放等问题,近年来国内外均对涂料的环保性能要求愈加严格,欧美 等发达国家对于涂料 VOCs 的控制起步较早,国内产业政策方面,近年对涂料企业发展水 性、无溶剂型环保涂料亦进行大力支持。

同时,随着涂料市场和新型材料的发展,下游客户对涂料的功能化要求提升,高固体含量涂料、特种水性涂料、高耐腐蚀性涂料等细分需求和个性化涂料产品需求亦不断增长。

环保型涂料包括水性涂料、粉末涂料、无溶剂涂料、光固化涂料和高固体份涂料等,水性涂料以水作为分散剂,有时需要少量的有机溶剂辅助溶解和分散,粉末涂料则几乎 100%固含量,水性和粉末涂料是目前环保型涂料的主流品种。

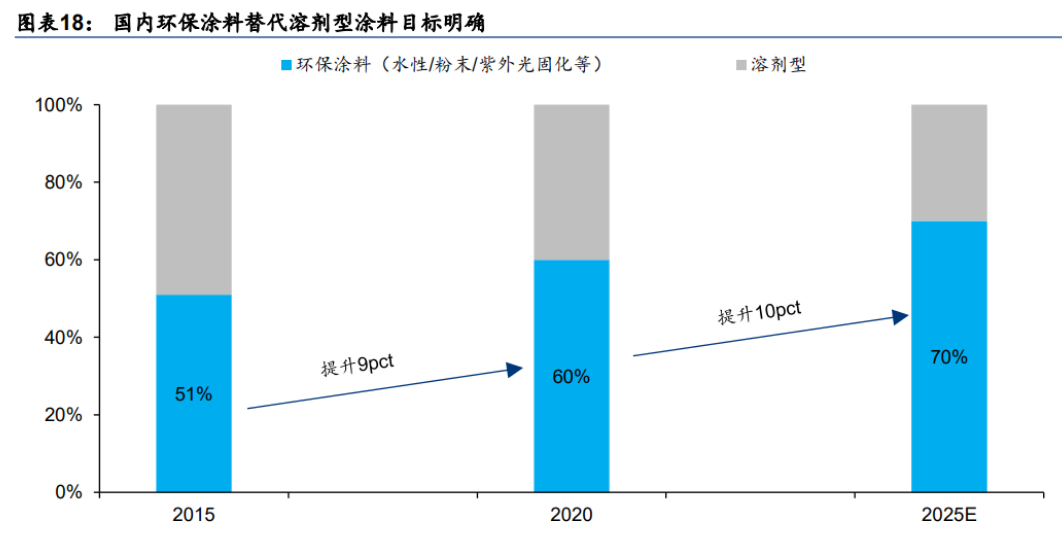

据涂界数据,欧美等市场溶剂型涂料产量占比已较低,其中美国、德国等 2017 年溶剂型涂 料占比便已减少至 30%以下,显著低于国内水平,据中国涂料工业协会,2020 年国内溶剂 型涂料占比约 40%,水性涂料占比约 60%,水性占比较 15 年已提升 9 个 pct,按照中国涂 料行业“十四五”规划要求,25年国内水性涂料占比需提升至 70%左右(较 20年提升10pct),整体而言国内涂料水性化进程有望持续推进,水性涂料需求有望保持增长态势。

高性能涂料方面,以工业防腐涂料为例,为适应复杂化工、海洋和高温等环境,重涂涂膜厚度一般要求 150μm 以上,而高固体份和水性等环保型涂料受限于涂膜附着力和施工因素(如冬季温度低,水性涂料施工难度加大)等问题,对于产品的性能要求较高,目前仍以国外企业为主。据涂界 2022 全球工业涂料品牌 20 强榜单,中国企业仅占据 2 席。因此,国内高性能涂料国产化发展空间较大,且高性能配方和配套施工技术等仍需持续突破。

外资企业主导,国内企业逐步突围

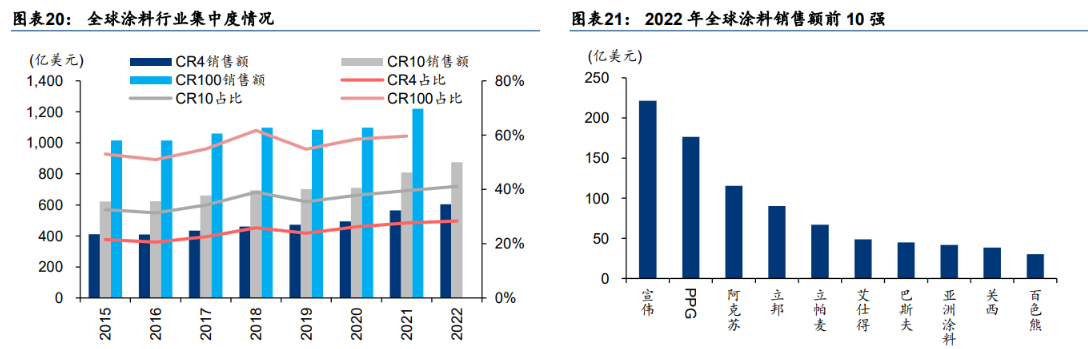

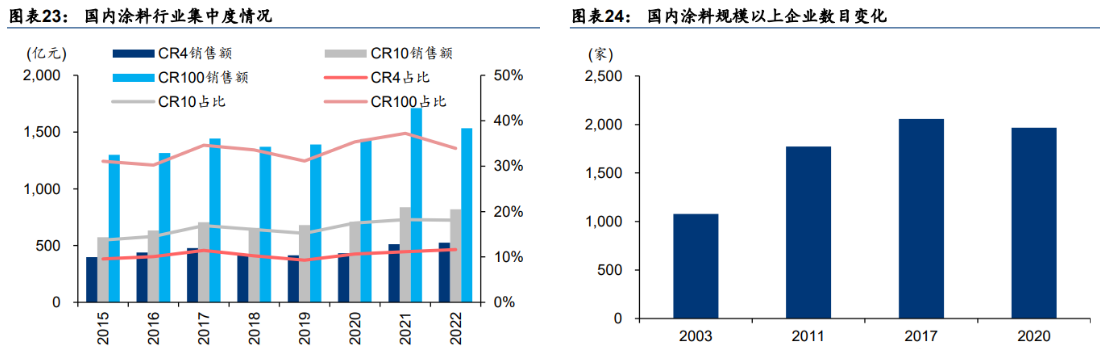

据涂界,22 年全球涂料销售额 CR4 和 CR10 约 28%和 41%,较 15 年提升约 7pct 和 8pct,但集中度仍不高,且 21 年 CR100 占比亦仅有 60%。同时,22 年全球涂料销售额前 10 强企业均以外企为主。

工业涂料方面,据涂界数据,2021 年全球工业涂料销售收入约为 1009 亿美元,前 20 强企业销售额合计约 463.2 亿美元,占比 45.9%,整体集中度亦不高,其中前 20 强企业中国内企业 2 家,分别位居第 15 和 17 位。

据涂界,22 年中国涂料销售额 CR4、CR10 和 CR100 分别约 12%/18%/34%,虽较 15 年 集中度略有提升,但整体亦处于较低水平,且相较全球而言,国内竞争格局更加分散。

按照中国涂料行业“十四五”规划要求,到 25 年,国内销售额 100 亿元以上的涂料生产企业 达到 2 家以上,销售额 50 亿元以上的涂料生产企业达到 8 家,销售额 10 亿元以上的涂料 生产企业达到 20 家,整体而言未来国内涂料集中度提升空间较大。

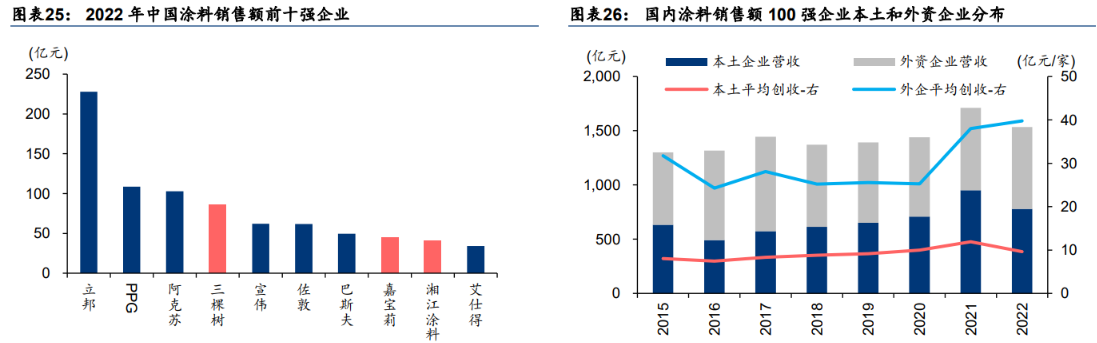

另据涂界,22 年国内涂料销售额前十强企业中,本土企业亦仅占据 3 席,22 年中国涂料前 100 强销售额企业中,19 家外资企业销售额 756 亿元,占比达 49.3%,外资企业平均创收 水平显著高于本土企业,因此未来本土企业抢占外资市场的空间亦较为广阔。

产品和渠道是行业重要竞争因素,国内品牌细分领域逐步占据优势

目前外资企业依托技术和产品品质等优势,在国内涂料产品的销售均价相对较高,同时,细分领域如汽车漆、风电涂料等因性能要求更高,涂料产品价格亦相对较高。

在涂料产品环保化、高性能等需求日益增长的环境下,技术和品质成为涂料企业关键的竞争因素。

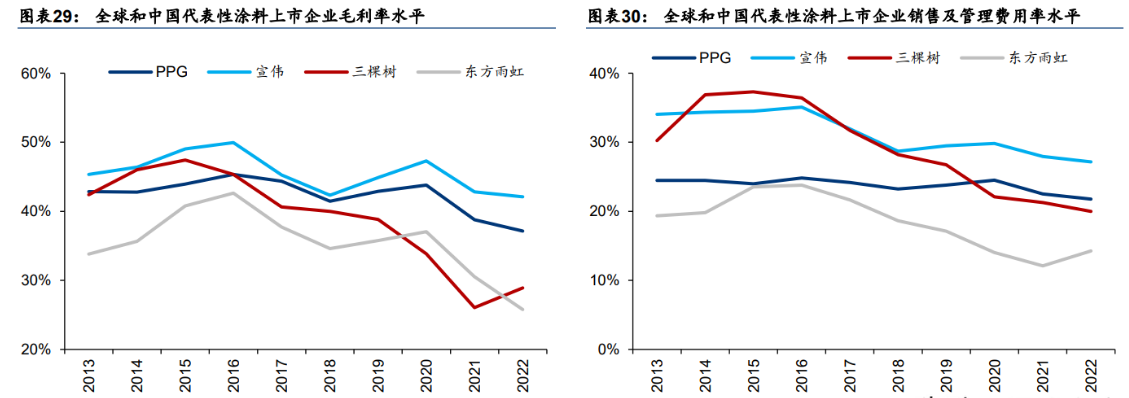

另一方面,涂料下游应用偏向终端领域,消费属性使得渠道成为企业形成竞争优势的第二护城河,行业企业通常具有较高的毛利率、销售及管理费用率。

13-22年全球涂料巨头PPG、宣伟毛利率均在 35%以上,销售及管理费用率均维持 20%以上;国内代表性涂料上市企业中,三棵树、东方雨虹的 13-22 年毛利率、销售及管理费用率保持较高水平。

由于下游应用广阔,涂料企业通常围绕细分领域打造竞争力,进而不断拓展客户和市场。

据涂界,2022 年全球涂料头部企业在细分领域业务布局和竞争力各有差异,如巴斯夫以汽 车涂料为主,PPG 汽车和工业涂料占比更高,亚洲涂料、百色熊均以建筑涂料为主。

近年本土企业依托水性化机遇、技术和品质提升、客户渠道拓展等,在细分领域市场亦逐步具备一定竞争力,据涂界,2022 年中国涂料细分市场竞争力排行榜中,工业重防腐涂料、风电涂料、集装箱涂料等细分市场国内企业均已具备一定的领先优势,未来有望持续突围。

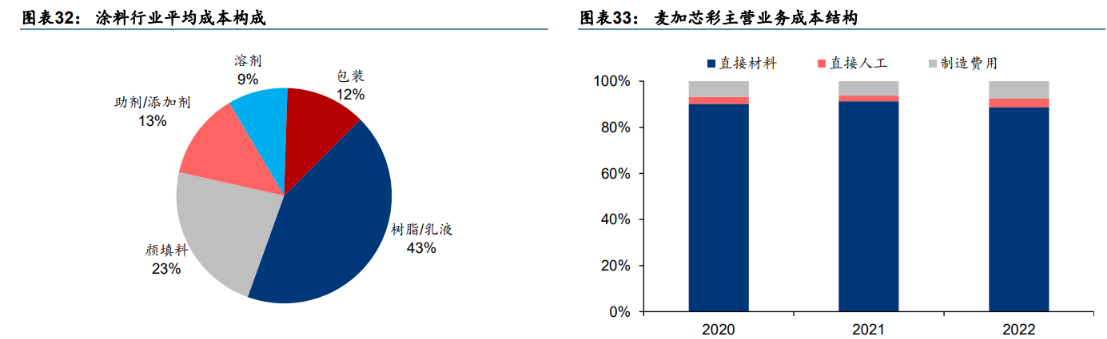

涂料原料成本占比高,上游跌价助力盈利改善

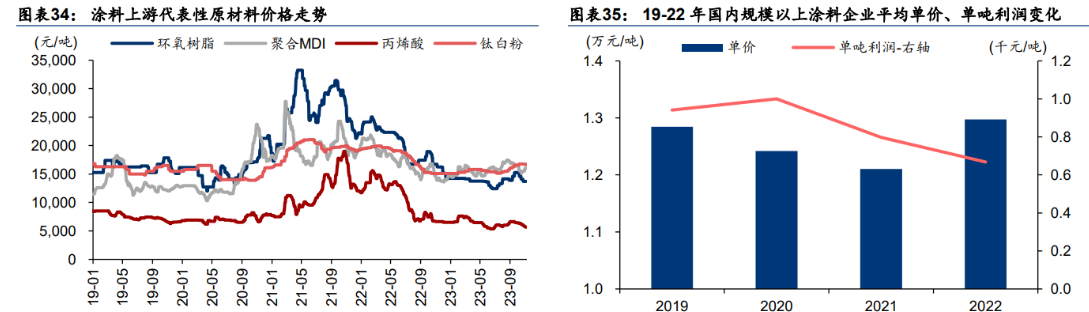

产业链角度,涂料上游主要为树脂/乳液、颜填料、助剂/添加剂、溶剂等材料,据涂界数据,涂料行业平均成本构成中,树脂/乳液、颜填料、助剂/添加剂、溶剂比重约 41%-45%、 22%-25%、12%-15%、8%-9%,原材料是涂料生产过程中的主要成本来源,据麦加芯彩招 股说明书,公司 20-22 年主营业务成本中,直接材料占比平均约 90%,因此涂料产品的成 本、价格和盈利变化等受上游原料供应和价格波动影响亦较大。

由于上游树脂、钛白粉等原材料价格相对高位,据中国涂料工业协会,21-22 年国内规模以 上涂料行业平均单吨利润水平整体下移,而 22H2 以来由于终端需求偏弱及行业新增供给释 放等因素,树脂、钛白粉等原料价格中枢逐步下移,且部分品种价格回落至近 10 年相对低 位,另外煤炭、天然气等能源价格自 23 年初以来亦有所回落,我们认为阶段性而言,原料 和能源价格的下降,将有望助力涂料行业成本压力改善,有助于盈利水平提升。

公司风电、集装箱涂料领域竞争力突出,未来优势有望巩固

兼具技术、规模和渠道优势,细分领域竞争力凸显

麦加芯彩专注于工业涂料,目前在风电、集装箱涂料市场占据领先优势,据涂界数据,2022 年公司在国内涂料 100 强企业中排名 23 位,较 2019 年提升 21 位,同时公司获得 2022 年中国风电防护涂料及风电叶片涂料的单项冠军,公司整体规模已处于国内相对领先位置。

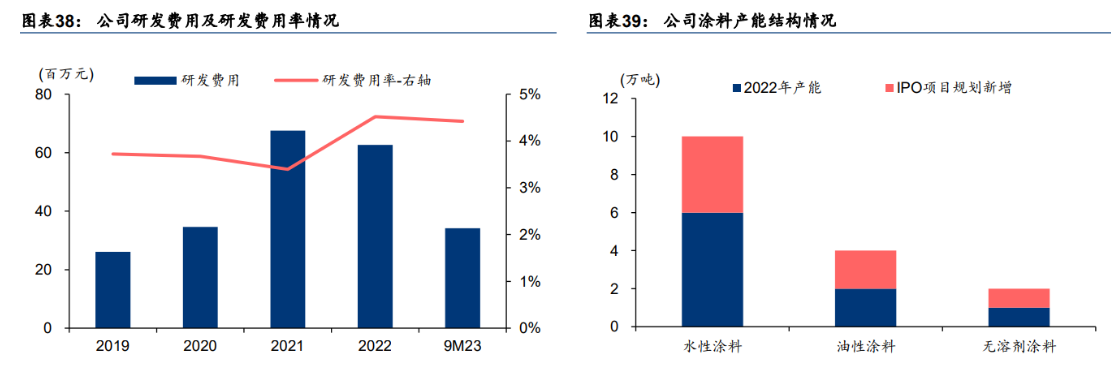

技术方面,据公司招股说明书,截至 2022 年底公司及子公司拥有专利权 72 项(其中发明、 实用新型、外观设计专利分别 8/63/1 项)。

目前公司核心技术体系包括油性风力发电机叶片涂层配套体系、水性风力发电机叶片涂层配套体系、风力发电机叶片前缘防护涂层和水性集装箱防护涂料配套体系。

近年公司研发费用率整体保持增长态势,22 年公司研发投入 0.63 亿元,占营收比重 5%,较 19 年提升约 1pct。

产品结构方面,截至 22 年底 9 万吨/年涂料产能中,水性和无溶剂涂料分别 6 万吨和 1 万吨,未来 IPO 项目规划建设 7 万吨/年涂料产能,其中水性和无溶剂涂料分别 4 万吨和 1 万吨,整体而言,公司产品布局以环保性、高性能涂料为主;据公司招股说明书,公司目前主要的风电涂料、集装箱涂料和工业涂料性能与行业标准相比,整体亦保持相对领先的水平。

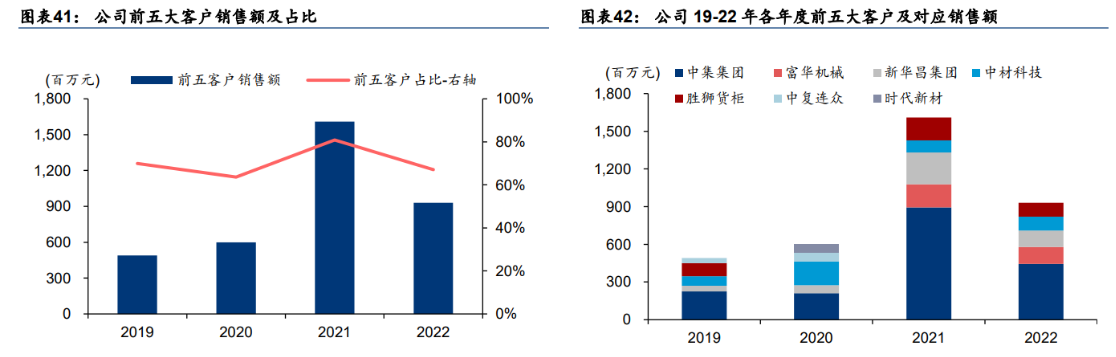

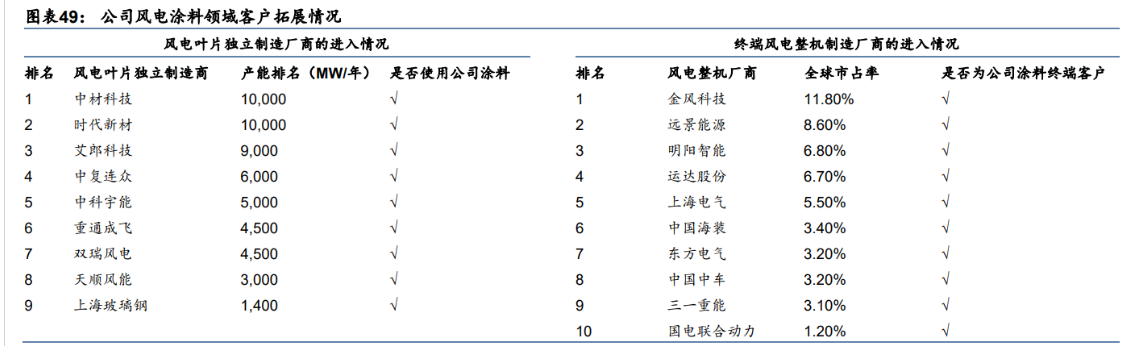

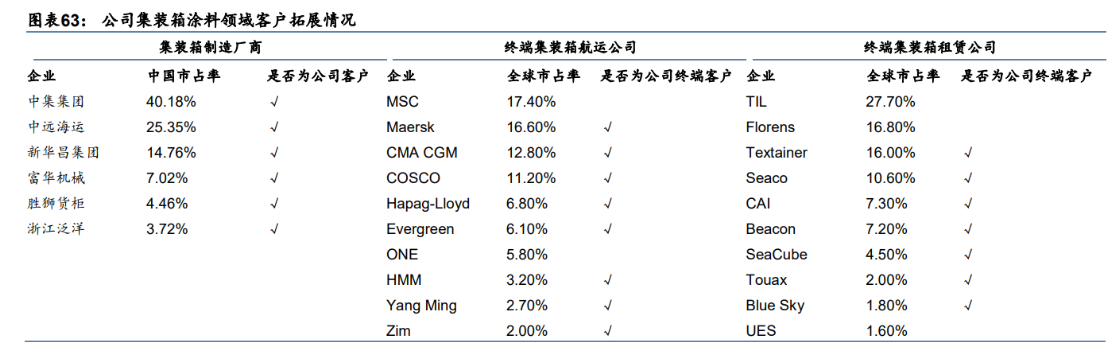

客户方面,公司在风电和集装箱领域耕耘均超过 10 年时间,据公司招股说明书,公司目前 已进入全国市占率前十的全部主要风电整机厂商,以及全国产能排名前九的全部头部风电叶片制造企业的供应商名录;集装箱涂料方面,公司主要客户包括中集集团、中远海运、新华昌集团、富华机械、胜狮货柜 5 家头部集装箱制造商(2021 年 5 家箱厂的国内市占率约 92%),并完成多家箱东和箱厂的验证流程(据公司招股说明书,涂企和箱东接触至进入合格供应商名录通常需 1-3 年的时间)。

据公司招股说明书,19-22 年公司前五大客户销售额占比整体高于 60%,中集集团、新华昌集团、中材科技等下游集装箱、风电叶片等头部企业近年均为公司重要客户。整体而言,公司在风电、集装箱涂料领域客户和渠道优势显著。

风电涂料:受益于下游需求持续增长,拓展塔筒涂料前景向好

碳中和背景下,全球各主要国家不断提高可再生能源装机目标,风电作为可再生能源中一种重要形式,将迎来更快的发展和更广阔的市场空间。

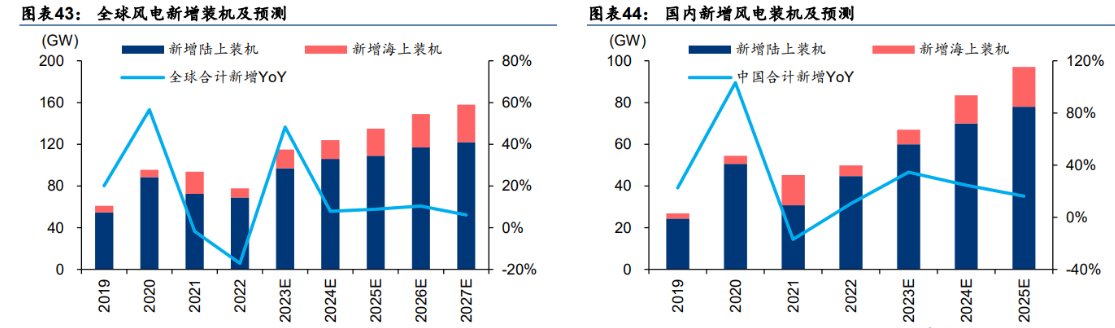

据 GWEC,22 年全球新增海上、陆上风电装机分别约 69/9GW,预计 25 年将分别新增 109/26GW,整体而言,23-25 年全球新增风电总装机(陆风+海风)有望以 48%/8%/9%的速度增长,各年新增装机分别达 115/124/135GW;国内方面,参考华泰电新团队 2023 年 11 月 3 日发布的报告《海风、国内大储高景气,关注新技术》,23-25 年国内新增风电总装机量(陆风+海风)有望达 67/83.5/97GW,yoy+34%/+25%/+16%。

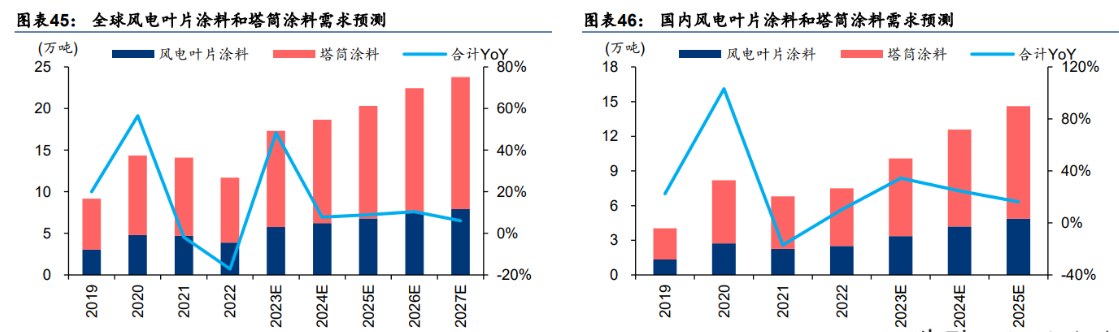

据公司《发行人及保荐机构回复意见》(2023 年 5 月 29 日),单位风电新增装机对应风电 叶片涂料约 502 吨/GW,而单个风电整机塔筒涂料使用量约为叶片的 2 倍(即塔筒涂料使 用量约 1004 吨/GW),由此结合上述全球和中国风电新增装机预测数据,我们测算 23-25 年全球风电叶片涂料、塔筒涂料合计需求量约 17.3/18.7/20.3 万吨,同比+48%/+8%/+9%, 其中风电叶片涂料需求量 5.8/6.2/6.8 万吨、塔筒涂料需求量约 11.5/12.4/13.6 万吨;国内风电叶片涂料、塔筒涂料合计需求量约 10.1/12.6/14.6 万吨,同比+34%/+25%/+16%,其中风电叶片涂料需求量 3.4/4.2/4.9 万吨、塔筒涂料需求量约 6.7/8.4/9.7 万吨。

据公司《发行人及保荐机构回复意见》(2023 年 5 月 29 日)公告内容,20-21 年公司风电 叶片涂料销量分别约 0.92/0.69 万吨,国内市占率均约 31%左右,处于国内领先水平,据涂 界数据,公司在 2022 年中国风电涂料企业竞争力排行榜位于榜首位置。

据公司招股说明书,公司已进入全国市占率前十的全部主要风电整机厂商,以及全国产能排名前九的全部头部风电叶片独立制造厂商的供应商目录外,国外方面,公司已完成美国风电整机厂 GE 下属的 LM Windpower 风电叶片厂的国内试单并开始供货,同时,公司正积极拓展 Siemens Gamesa 等境外头部风电整机厂商认证。

另外,2022 年公司已完成风电叶片高性能前缘保护材料 3650PF 的研发,并已取得中复连众的订单,产品对公司海上风电涂料具备补强作用,有望成为未来风电叶片涂料新的增长点。

另外,公司已开始进行风电塔筒涂料业务的开拓,目前已进入国内最大终端风电整机厂金风科技,以及全国头部的风电塔筒制造企业泰胜风能的认可供应商名录,并已取得泰胜风能塔筒涂料订单,未来塔筒涂料有望成为公司风电涂料领域快速成长的业务。

集装箱涂料:下游需求有望逐步回暖,公司领先优势巩固

集装箱行业产量与全球贸易水平相关度较高,据 Clarksons,2020 年全球集装箱海运量和 总海运量受疫情等因素影响显著下滑,经过 21 年全球经济复苏下海运量的显著增长后,22 年由于疫情反复、地缘冲突、运价上涨等因素,海运量同比再度下滑,而伴随中国防疫和出行政策优化、地缘冲突和高运价等不利因素边际缓解,23E/24E 全球总海运量和集装箱海运量有望逐步恢复增长,分别约 122.66/125.87 亿吨和 18.45/19.13 亿吨。

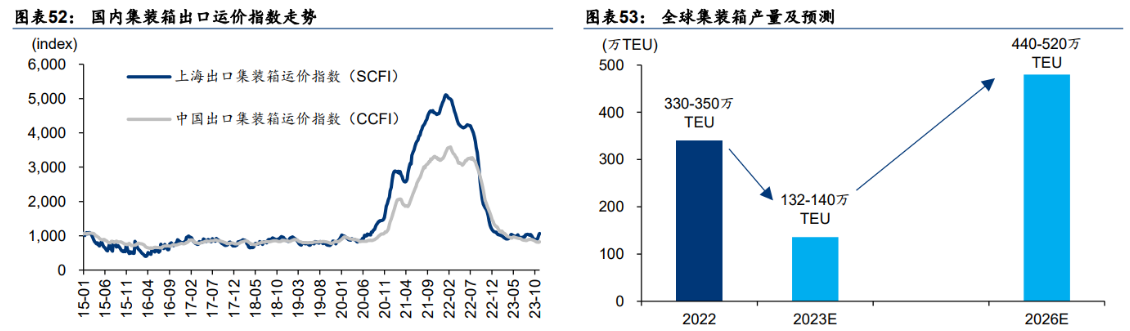

由于 20H2-22H1 疫情、地缘冲突等因素导致全球集装箱运输需求大幅增长,集装箱出口价 格指数亦大幅攀升,20-22 年全球集装箱产量亦处于较高水平,而 22H2 以来由于集装箱供 给释放和全球运力回升,集装箱运价指数回落,据 Drewry,23Q1 全球集装箱新箱产量同比下滑 71%至 30.6 万 TEU,参考 Drewry 和公司公告《发行人及保荐机构回复意见》(2023 年 5 月 29 日)的预测,23 年国内集装箱产量在 132-140 万 TEU,较 2022 年同比或显著 下降,但 2026 年有望恢复至 440-520TEU 左右。

虽然 23 年全球集装箱产量同比或显著下滑,但由于 22Q4/23Q1 运价的快速下跌和集装箱 需求的迅速下滑,集装箱行业产量和需求于此两个季度或已处于低谷水平,伴随贸易需求复苏、船舶更新需求等带动,集装箱产量有望逐步回暖,进而对集装箱涂料需求亦有望逐步修复。据国家统计局和海关总署数据,23Q2 以来国内集装箱产量和出口量已逐渐回升。

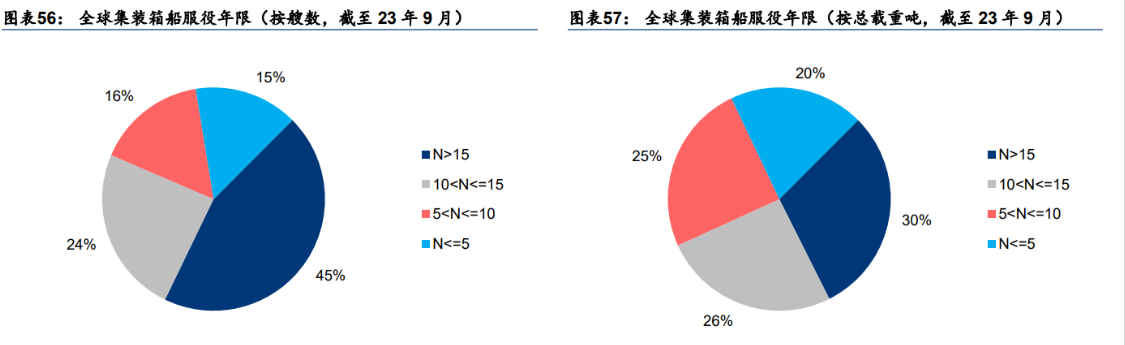

据 Clarksons,截至 23 年 9 月全球集装箱船服役年限(按艘数)15 年以上的占比约 45%, 介于 10-15 年之间的占比约 24%,而由于 20-22 年集装箱运力需求旺盛,期间集装箱船拆 解量较少,23 年初以来伴随运价回落等因素,集装箱船拆解量显著增加,同时考虑到船企 20-22 年利润和现金流大幅改善,对于集装箱船等更新和改造的意愿亦有望增强,因此集装 箱船更新改造等需求亦有望助力集装箱及集装箱涂料市场的增长。

据公司《发行人及保荐机构回复意见》(2023 年 5 月 29 日)公告内容,21-22 年公司集装 箱涂料销量分别约 7.6/4.3 万吨,国内市占率均 20%左右,公司系目前国内主要的四大集装 箱涂料供应商之一。

据中国涂料工业年鉴,2020 年国内四大集装箱涂料供应商合计市占率达到 92%,且由于行业内竞争对手都已形成稳固的客户关系和供应链渠道,具备较高的准入门槛,因此集装箱涂料行业竞争格局稳固。

据中国涂料工业协会,除 2017 年集装箱涂料强制推广水性化带来的新一轮竞争格局的变革外,长期以来集装箱涂料市场格局少有变更。

据公司招股说明书,公司已取得全国排名前六的全部集装箱制造厂商认可,2023 年成为集 装箱涂料最大客户中集集团的战略合作伙伴,未来将继续深化合作。

同时,公司产品已成功应用于前十大集装箱航运公司中的 8 家,以及前十大集装箱租赁公司中的 7 家,目前正推进与行业排名第一的集装箱租赁公司 TIL、行业排名第7的航运公司 ONE的供应商认证,其中 TIL 已完成现场试单和多批次涂装,后续有望审核进入合格供应商名录。

此外,公司冷藏集装箱水性化产品开拓亦进展顺利,目前已取得 CMA CGM、Hapag Lloyd 以及 Evergreen 等终端客户的冷藏集装箱涂料订单。

整体而言,依托良好的竞争格局,以及公司的技术、品种和客户等优势,公司集装箱涂料领域领先地位有望巩固,且伴随下游需求逐步复苏和新产品拓展等,未来集装箱涂料业务盈利亦有望回归增长。

延伸工业涂料其他领域应用,未来有望持续成长

工业涂料具有优异的防腐蚀性、耐磨性、导电性等,广泛应用于钢结构、混凝土等基材上, 涉及汽车业、航空业、船舶业、木器结构、包装业、卷材、轨道交通、通用设备制造等诸多领域。

据 Precedence Research,2021 年全球工业涂料市场规模约为 856 亿美元,预计 2030 年将超过千亿美元,达 1120 亿美元,年复合增速约 3%。

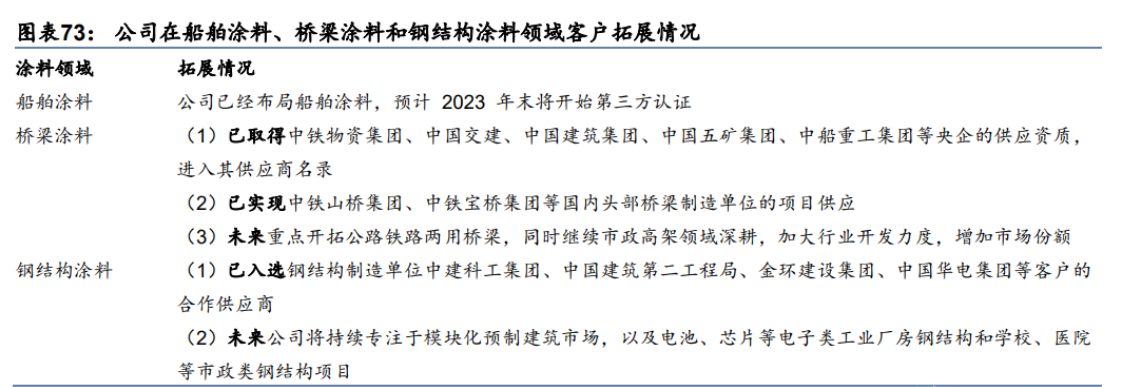

近年来公司基于集装箱、风电涂料领域客户积累和新产品研发等,在其他工业涂料领域亦不断拓展,据公司招股说明书,公司在工业涂料领域发力拓展的领域包括船舶涂料、桥梁涂料和钢结构涂料等。

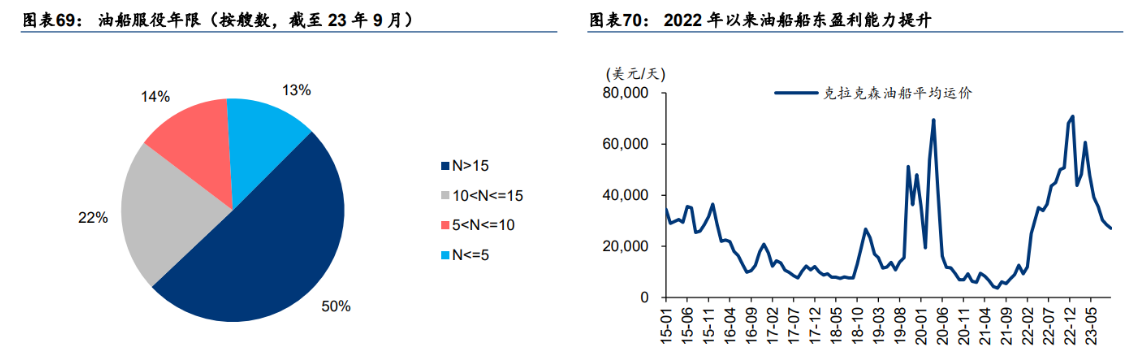

船舶涂料方面,据 Clarksons,23 年以来全球新造船舶价格指数仍在相对高位水平。据中国船舶工业行业协会,23 年以来中国造船产能利用监测指数处于高位,1-8 月重点监测船企利润总额和利润率水平亦显著提升。

参考华泰机械团队 2022 年 12 月 15 日发布的研报《船舶大周期的量价时钟与当前位置判断》,船舶复苏的大周期会经历量价齐升、量降价升、量升价稳、量降价降四个完整的阶段,23 年全球船舶周期将处于量降价升的阶段,后续需求端受益于 EE 等环保政策及油船船东资本支出意愿提升,因此未来船舶行业景气周期仍有望延续,亦将带动船舶涂料需求。

据 Clarksons,截至 23 年 9 月全球油船服务年限(按艘数)15 年以上占比达 50%,在船东盈利能力提升等背景下,油船船东资本开支意愿增强等因素有望支撑油船的需求。

据涂界,2021 年全球船舶涂料品牌前 10 企业合计销售额约 39.2 亿美元,占全球船舶涂料 市场份额约 93.3%(同比+1.0pct),全球船舶涂料市场集中度较高,而前十榜单中尚无中国 涂料企业。

据公司招股说明书,公司船舶涂料预计于 2023 年开始第三方认证,基于集装箱涂料等领域积累的客户和渠道等优势,未来船舶涂料业务布局有望逐步取得突破。

桥梁涂料主要应用于新建的铁路、公路、跨海大桥的初次涂装或维修涂装,主要基材为钢结构和混凝土。

据中研普华产业研究院,2020 年国内桥梁钢结构产量约 866 万吨,受益于国内基建投入的增长,至 2025 年有望增长至 1159 万吨,CAGR 约 6%,将带动桥梁涂料需求。

据公司招股说明书,桥梁涂料方面,公司已取得中铁物资集团、中国交建、中国建筑集团、中国五矿集团、中船重工集团等央企的供应资质,进入其供应商名录,并已实现中铁山桥集团、中铁宝桥集团等国内头部桥梁制造单位的项目供应;钢结构涂料方面,已入选钢结构制造单位中建科工集团、中国建筑第二工程局、金环建设集团、中国华电集团等客户的合作供应商,未来伴随公司募投产能释放、客户和应用拓展等,在工业涂料细分领域份额有望进一步提升,长期成长性可期。

报告总结

(一)销量和单价假设

公司新增产能主要系 IPO 募投项目(建设期 2 年),规划建设 7 万吨/年涂料产能,22 年底 上海基地拥有水性涂料产能 2 万吨/年,由于未来上海工厂将停产并改建成为总部及研发中 心,珠海工厂投产后,公司涂料总产能将达到 14 万吨/年,较现有产能净增 5 万吨/年。

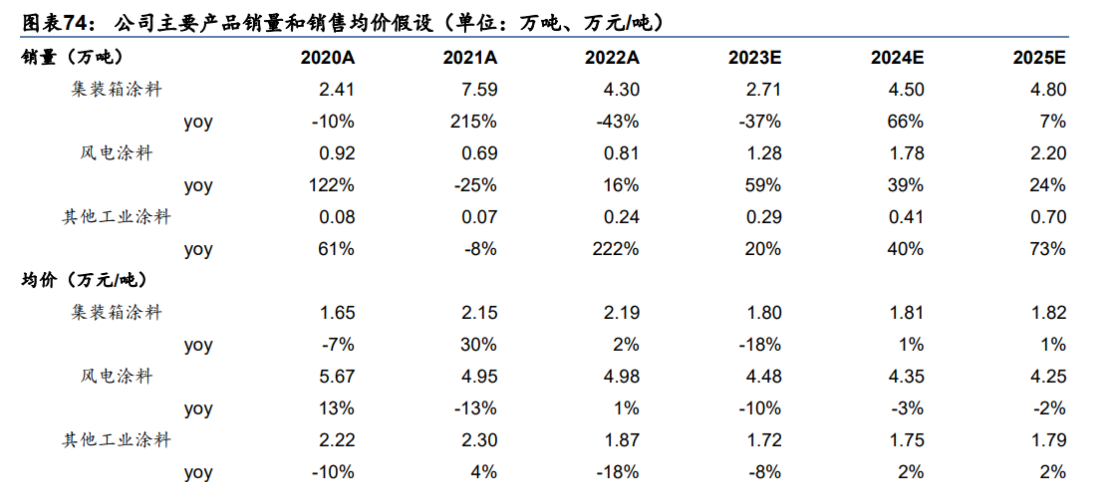

1)集装箱涂料,22 年销量 4.30 万吨,同比-43%,主要系 21 年集装箱需求高景气导致高 基数,23H1 集装箱涂料需求仍有承压(公司销量 1.29 万吨),但 23H2-25 年有望逐步回暖,叠加公司市场和客户拓展,以及新产能贡献,我们预计 23-25 年销量分别为 2.7/4.5/4.8 万吨,同比-37%/+66%/+7%;22 年虽全年整体需求有所下滑,但 22H1 仍景气,叠加原料高价等因素,22 年集装箱涂料均价同比+2%至 2.19 万元/吨。

考虑 23 年需求有所承压,叠加原料价格下跌,预计全年均价同比下滑(23H1 均价 1.82 万元/吨),而 24-25 年伴随需求复苏,价格有望回暖,由此假设 23-25 年单价 1.80/1.81/1.82 万元/吨,同比-18%/+1%/+1%。

2)风电涂料,22 年销量 0.81 万吨,同比+16%,主要系公司在风电行业回暖的背景下大力开拓市场,23H1 实现销量 0.62 万吨。

考虑风电行业需求持续增长,叠加公司塔筒领域应用开拓,我们预计 23-25 年销量分别 1.28/1.78/2.20 万吨,同比+59%/+39%/+24%;22 年公司单价 4.98 万元/吨,同比+1%,主要系需求景气等因素。

23H1 均价 4.59 万元/吨,主要系产品结构调整和原料采购价格显著下降,24-25 年伴随塔筒涂料放量,产品结构继续调整叠加拓展客户,我们预计价格中枢或有所下移,假设 23-25 年单价 4.48/4.35/4.25 万元/吨,同比-10%/-3%/-2%。

3)其他工业涂料,22 年公司销量 0.24 万吨,同比+222%,公司切入其他工业涂料领域的 时间较晚,销量基数不高,23-25 年伴随桥梁涂料、船舶涂料等领域发力,预计销量有望持 续增长(23H1 销量为 0.13 万吨),我们假设 23-25 年销量分别 0.29/0.41/0.70 万吨,同比 +20%/+40%/+73%;22 年公司单价 1.87 万元/吨,同比-19%,主要系当期部分新增客户采 购单价较低,23H1 单价 1.77 万元/吨,主要系原材料跌价影响。

考虑到未来公司船舶涂料等需求有望增长及公司市场拓展,我们假设 23-25 年单价分别 1.72/1.75/1.79 万元/吨,同比-8%/+2%/+2%。

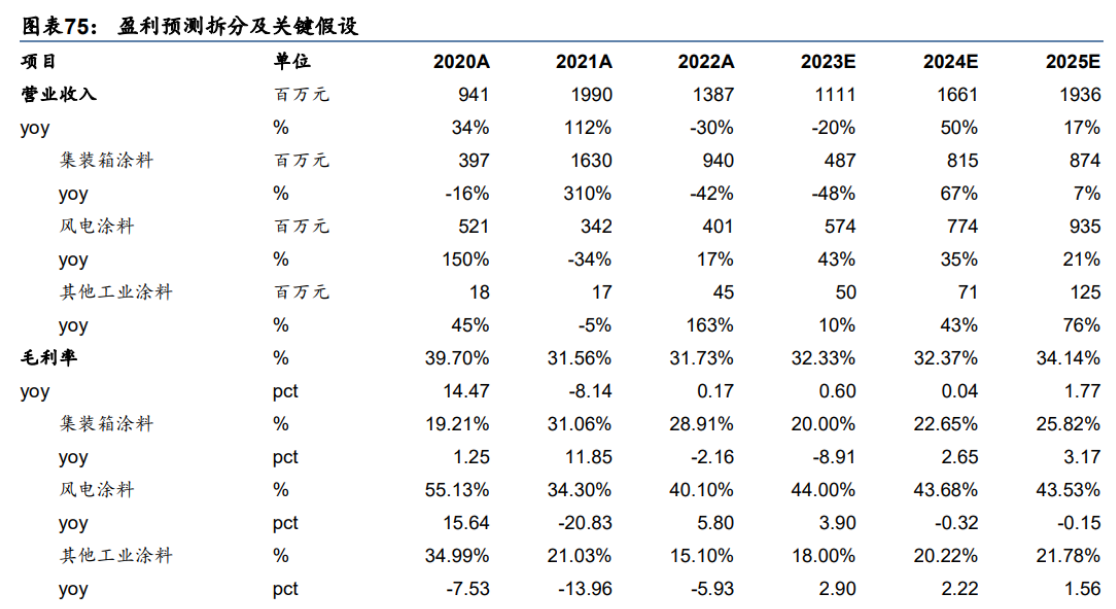

(二)毛利率和期间费用率假设

1)集装箱涂料,22 年毛利率 yoy-2.2pct 至 28.9%,主要系 22H2 需求下滑及原料高价等影响。23 年由于需求承压,毛利率同比或下滑(23H1 为 22.8%);24-25 年考虑上游原料需求和价格亦有望伴随内需复苏而有所回升,单位成本或略有上行,但集装箱涂料需求和价格有望回升、以及规模优势提升有望降本,我们预计 24-25 年集装箱涂料毛利率逐步改善。由此假设 23-25 年集装箱涂料毛利率 20%/23%/26%,同比-8.9/+2.7/+3.2pct。

2)风电涂料,22 年毛利率 yoy+5.8pct 至 40.1%,23 年需求端仍景气,叠加原料成本下降,毛利率有望改善(23H1 为 48.9%),24-25 年考虑产品结构调整及市场拓展需要,我们预计24-25年风电涂料毛利率中枢有所下移。由此假设23-25年毛利率44.0%/43.7%/43.5%,同比+3.9/-0.3/-0.2pct。

3)其他工业涂料,22 年由于拓展新客户,单价和毛利率同比有所下滑,考虑到未来公司船舶涂料等需求有望增长及公司市场拓展,叠加原料跌价、规模优势助力降本,我们假设 23-25 年毛利率 18%/20%/22%,同比+2.9/+2.2/+1.6pct。

期间费用率,考虑公司拓展客户和市场,23-25 年费用额或保持增长,但营收快速增长下, 预计费用率逐年下降,假设为销售费用率分别 4.5%/4.2%/4.0%、管理费用率分别 3.5%/3.4%/3.2%、研发费用率分别 4.5%/4.4%/4.2%。

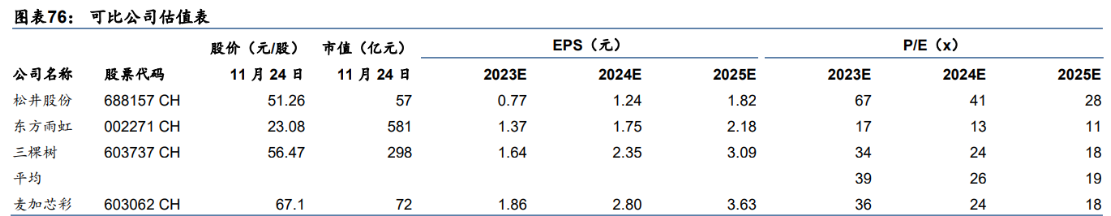

预计 23-25 年归母净利 2.0/3.0/3.9 亿元,对应 EPS1.86/2.80/3.63 元。选取松井股份(主 营消费电子和汽车等领域功能性涂料)、东方雨虹(主营防水涂料和卷材等)、三棵树(主 营建筑涂料、防水材料等)作为可比公司,可比公司 24 年平均 26xPE 的 Wind 一致预期, 考虑公司细分领域优势巩固,给予 24 年 30xPE,目标价 84 元。

风险提示

1)下游需求不及预期:

若未来国内及全球新增风电装机不及预期,或集装箱和船舶等领域需求不及预期,将对公司产品产销和价格均造成不利影响,进而影响公司盈利水平。

2)新项目进度不及预期:

伴随 IPO 落地,公司未来涂料产能有望逐步扩张,若未来新项目建设进展不及预期,可能 对公司产销和市场拓展造成不利影响,进而影响公司盈利水平。

3)原材料价格波动:

公司主要原材料包括树脂、颜填料、固化剂用树脂、助剂和溶剂等,树脂、固化剂用树脂、 助剂、溶剂等作为石油化工产业链下游产品,价格受原油价格和原料自身供需波动影响。若未来原材料价格发生较大波动,将对公司盈利造成不确定性影响。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号