-

想大规模申赎却在半路遇见“搅局者”?

金基研

/ 2023-11-20 20:07 发布

/ 2023-11-20 20:07 发布《金基研》 祁玄/作者

试想一下,此时你正在持有一只基金净值“蒸蒸日上”的基金,与此同时,你突然发现有一个投资者也在持有这只基金,但他正在进行大规模赎回。

看到此情此景,一些同样持有这只基金的投资者可能会开始“惶恐不安”了,这个投资者大规模地赎回基金份额,会不会导致基金净值下跌?这只基金的净值会不会“缩水”?

遇上类似的情况,投资者不必恐慌,随着基金份额的变动,摆动定价机制会出场。

一、“因时制宜”的摆动定价机制

为什么说摆动定价机制会在投资者情绪变动时“搅局”?

我们先来看看摆动定价机制的作用过程。

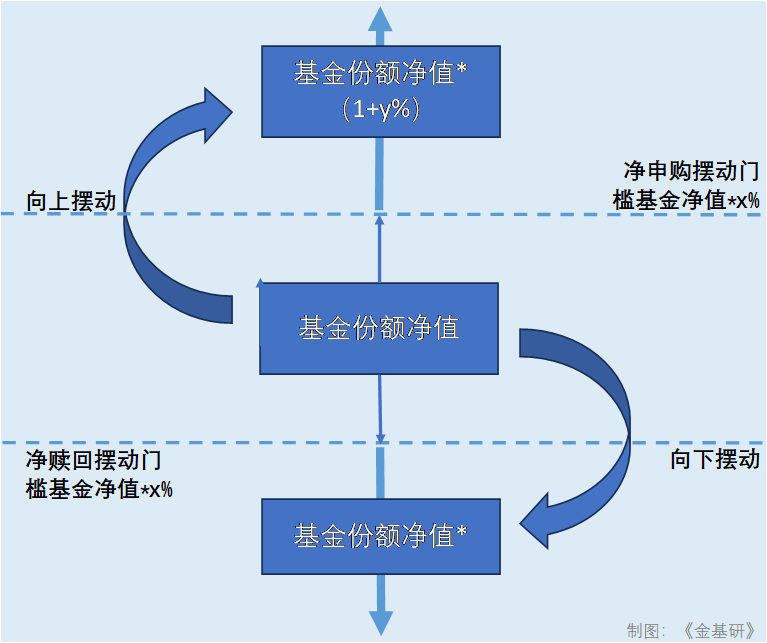

在开放式基金遭遇大额申购或赎回时,摆动定价机制通过调整基金份额净值的方式,将基金调整投资组合的市场冲击成本分配给实际申购、赎回的投资者,从而减少对存量基金份额持有人利益的不利影响,维护其他投资者的合法权益。

在某个投资者大量申购基金份额后,基金的总份额增加,基金经理调仓难度加大,基金获得收益的难度可能会加大,且若此后基金将进行分红,会摊薄原有持有者的分红收益;在某个投资者大量赎回时,基金的对外表现为“供过于求”,可能会造成基金净值的下跌,也损害了其他在持有者的利益。

简言之,如果基金遇到了大额申购或大额赎回,基金净值也会随之适当地“摆动”一下,进一步,这会影响到一些分批进行大额申购或赎回的投资者的投资收益,从而影响到其大额申购或赎回的行为。这便是“摆动定价”。

这里所说的“摆动”,其实和我们常说的“随机应变”、“因时制宜”有些相似。如同夏天穿短袖,冬天穿棉袄一样平常,一切具体问题具体分析。

二、摆动定价机制是怎么运行的呢?

那么,如果从细节上看,“摆动定价”到底如何影响一些想要大规模申购或赎回的基金持有者?

其实,摆动定价机制的运行并不难理解。

用白话文来说,当有人大规模进行申购时,基金的供给需求表现为“供不应求”,此时,每单位基金的“价格”,即基金份额的净值会增加。此时,该名投资者后续的投资成本会相应增加。

例如,有人申购了10%基金份额的富国价值成长混合A,净值增加,那么此人如果想继续买入这只基金的份额,就需要用比以往更多的资金申购该基金,此时成本增加。

当有人大规模进行赎回的时候,基金份额的净值降低,此时该名投资者仍未赎回的基金份额投资收益会减少。

再比如,有人赎回了10%易方达瑞景混合基金,净值因摆动下跌,此后,这位投资者再赎回的基金份额对应的收益便不如此前赎回得到的收益。

可以看出,摆动定价机制的主要目的,是“增加”大额申购的成本、“削弱”大额申购的投资收益,减少基金价格的波动,从而保护还在持有基金的持有者的利益。

值得注意的是,摆动定价机制涉及到两个要点,分别是“摆动门槛”和“摆动因子”。

摆动门槛就是机制的“触发点”,它决定这个机制何时“启动”。例如,基金的净资产为1亿元,摆动门槛为10%,那么当基金的净申购或赎回超过了1,000万元时就会触及摆动门槛,摆动定价机制便会启动。

摆动因子决定基金份额净值“调整”的幅度。当净申购资金过多时,基金管理人会调高当日申购净值;而当净赎回资金过多时,则会调低当日赎回净值。摆动因子的具体数值会根据不同的申购或赎回比例来确定,一般小于1。通过使用摆动因子,基金管理人可以在一定程度上缓解持有人申赎行为可能对基金份额净值的摊薄效应。

摆动定价机制就像一个水桶,水位(摆动门槛)从10%上升至12%,在摆动因子的作用下,调整回到水位10%上。

三、摆动定价分类知多少

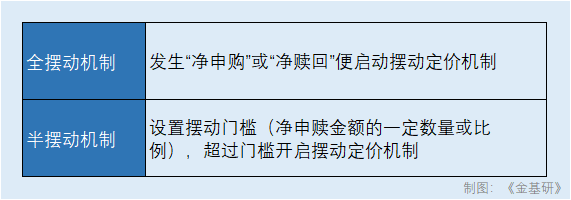

按照触发前提,摆动定价机制又可以被分为全摆动机制与半摆动机制。

全摆动机制,是指基金只要发生了“净申购”或“净赎回”就需要启动的摆动定价机制。但由于大部分交易日中净申赎的操作较少,因此,全摆动机制并不常见。

另外,,摆动定价机制要触发,前提是存在大额申赎,在国内,大额申购或赎回的限制时常发生,所以,或并不适合采取全摆动机制进行分析国内的基金。

半摆动机制,是指需要达到一定“门槛”才能被触发的摆动定价机制,摆动门槛一般设置为净申赎金额的一定数量或比例。

所以,“半摆动”机制,实质是存在启动门槛的摆动定价。

四、摆动定价非完美,大幅申赎需审视

首先,摆动门槛及幅度计算复杂,存在一定主观性,普通的个人投资者或难以理解,容易产生误会,从而影响自身的投资。

另外,摆动定价机制被处罚时,基金的净值具体被影响了多少,还需要在计算摆动浮动和相关的审批机制完成后才能得知。而且,在投资过程中,进行投资决策前需要进行的准备工作繁杂,其所需要耗费的时间或难以被压缩,因此,摆动定价机制触发时,留给投资者操作的时间或并不充分。进一步说,个人投资者或难以利用摆动定价机制进行投资决策。

同时,对于个人投资者而言,摆动定价机制还存在另一个问题,即当因为某个投资者进行大额申购或赎回而触发了摆动定价门槛后,基金的净值会上升或下跌,这个效应会影响到持有这只基金的所有投资者。而由于其他投资者或不能及时得知这位投资者的大额交易操作,在做正常申赎时,也可能会因摆动定价机制而受到波及。

简言之,摆动定价机制的触发可能仅由一个投资者的大额申赎引起,而受其影响的可能会是同期内进行正常申赎的投资者。

摆动定价机制在一定程度上可以“摆平”大额申赎的问题,安抚基金持有者的情绪。但不论基金市场上如何变化,长期持有基金应该发挥它的时间价值。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号