-

【新股必读】新相微上市值得申购吗及中签盈利预测

大铭法度 / 2023-05-23 13:23 发布

上海新相微电子股份有限公司,简称:新相微(代码:688593)

公司主营业务聚焦于显示芯片的研发、设计及销售,致力于提供完整的显示芯片系统解决方案。公司的显示芯片主要采用 Fabless 的制造模式,将产品的生产、封装和测试环节分别委托晶圆厂商和芯片封测厂商完成。公司产品主要分为整合型显示芯片、分离型显示驱动芯片、显示屏电源管理芯片,覆盖了各终端应用领域的全尺寸显示面板,适配当前主流的 TFT-LCD 和 AMOLED 显示技术。公司整合型显示芯片广泛应用于以智能穿戴和手机为代表的移动智能终端和工控显示领域,分离型显示驱动芯片、显示屏电源管理芯片主要用于平板电脑、IT 显示设备和电视及商显领域。

1.主要服务和产品情况

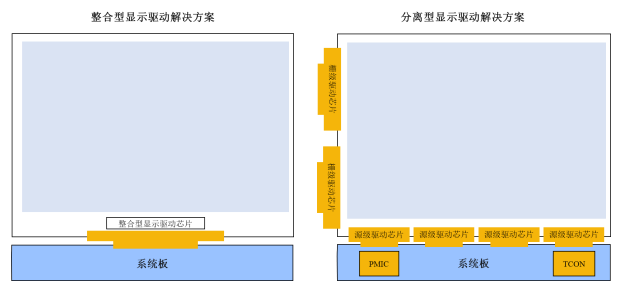

公司产品涵盖整合型显示芯片、分离型显示驱动芯片、显示屏电源管理芯片,其中后两者统称为分离型显示芯片。受应用场景、客户需求的影响,不同尺寸显示面板在显示驱动系统解决方案上侧重有所不同。中小尺寸3的显示设备对轻薄便携和功耗有较高要求,通常采用整合型显示驱动方案,而大尺寸4显示设备需要多颗显示驱动芯片同时进行驱动,采用分离型显示驱动解决方案为业内主流选择。

1)、整合型显示芯片

整合型显示芯片指集成了源极栅极显示驱动、时序控制、电源管理等各类显示相关电路的芯片,一颗芯片即可完成对显示面板的驱动。公司整合型显示芯片主要适用于中小尺寸显示面板,应用领域包括智能穿戴、手机、工控显示等。

目前公司的整合型显示芯片以 TFT-LCD 显示驱动芯片为主,整合型 AMOLED 显示驱动芯片已于2020 年开始量产出货。

公司的整合型显示芯片产品具体情况如下:

2)、分离型显示驱动芯片

大尺寸显示面板需要多颗显示驱动芯片同时进行驱动,采用分离型显示驱动解决方案为业内主流选择。公司的分离型显示驱动芯片是分离型显示驱动解决方案的构成部分之一,主要应用于大尺寸 TFT-LCD 显示面板,终端应用领域包括 IT 显示设备、电视及商显、平板电脑等液晶显示产品。

公司的分离型显示驱动芯片产品具体情况如下:

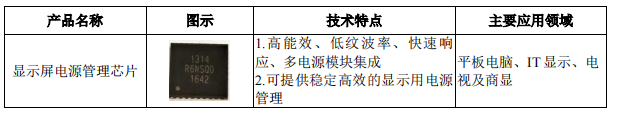

3)、显示屏电源管理芯片

显示屏电源管理芯片需要搭配分离型显示驱动芯片使用,是分离型显示驱动解决方案的构成部分之一。目前公司的显示屏电源管理芯片产品主要系向致新科技定制化采购成品并对外销售。除此之外,公司还有向致新科技定制化采购晶圆并自主封测后对外销售产品,以及自主研发并自制的产品,但报告期内该等产品的收入规模及占比均较小。

公司的显示屏电源管理芯片产品具体情况如下:

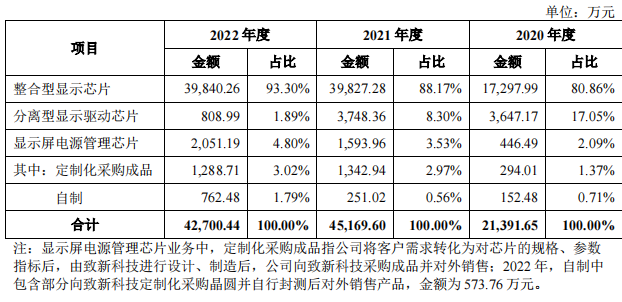

报告期内,公司主营业务收入的构成情况如下表所示:

2.行业的发展情况和未来发展趋势

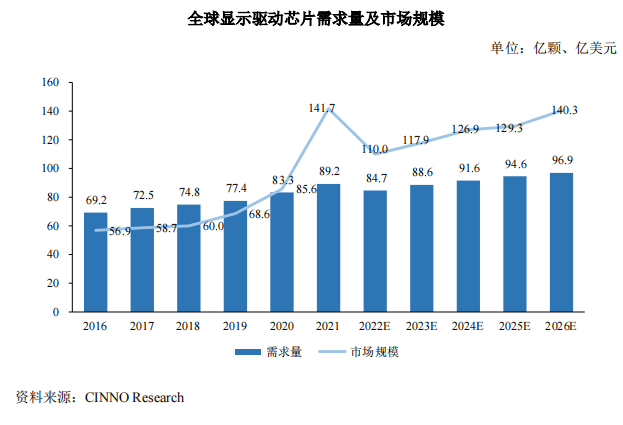

① 全球显示驱动芯片市场规模

显示驱动芯片是显示面板产业链重要的一环,受益于整体产业链的持续发展,显示驱动芯片市场近年增速也较为可观。根据 CINNO Research 统计数据,2021 年全球显示驱动芯片出货量约 89.2 亿颗,整体市场规模为 141.7 亿美元,预计 2022 年出货量为 84.7 亿颗,整体市场规模为 110.0 亿美元。

未来,随着电视、智能穿戴、移动终端等下游应用领域的持续发展,AMOLED 渗透率持续提升,带动显示驱动芯片单价整体迅速上涨,叠加芯片短缺、芯片价格整体上涨等因素,持续推动显示驱动芯片市场规模逐步扩大。

2026 年全球显示驱动芯片出货量有望达到约 96.9 亿颗,整体市场规模预计将超过 140 亿美元。

② 中国内地显示驱动芯片市场规模

由于全球显示面板产业持续向中国转移,中国内地显示驱动市场增长速度相较于全球增速更高。根据 CINNO Research 数据,2021 年中国内地显示驱动市场规模为64.7 亿美元,至 2026 年将上涨到 71.7 亿美元。

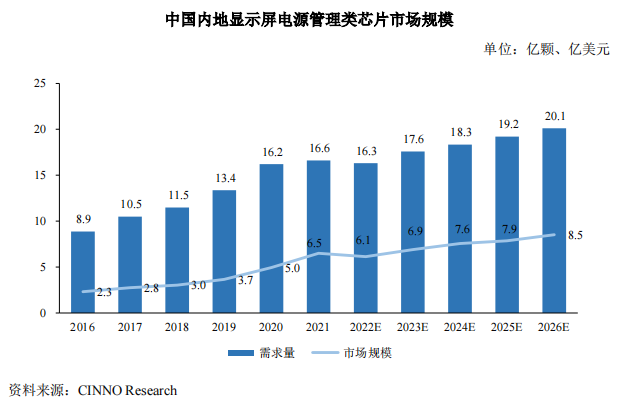

电源管理类芯片市场规模

根据 CINNO Research 统计数据显示,预计全球显示屏电源管理类芯片市场 2022年整体规模约为 16.3 亿美元。其中,中国内地显示屏电源管理类芯片市场预计 2022年整体规模为 6.1 亿美元,预计 2026 年将达到 8.5 亿美元。

3.同行业可比公司

① 天德钰(688252.SH)

深圳天德钰科技股份有限公司成立于 2010 年,公司专注于移动智能终端领域的整合型单芯片的研发、设计和销售。公司目前拥有智能移动终端显示驱动芯片(DDIC)、摄像头音圈马达驱动芯片(VCM Driver IC)、快充协议芯片(QC/PD IC)和电子标签驱动芯片(ESL Driver IC)四类主要产品,产品广泛应用于手机、平板/智能音箱、智能穿戴、快充/移动电源、智能零售、智慧办公、智慧医疗等领域。2019 年至 2021 年其显示驱动芯片销售收入占主营业务收入比重分别为 78.67%、80.21%、74.87%。

② 格科微(688728.SH)

格科微有限公司注册地为开曼,其境内主要经营实体为格科微电子(上海)有限公司,格科微主要从事 CMOS 图像传感器及显示驱动芯片的研发、设计和销售,公司目前主要采用 Fabless 经营模式,专注于产品的研发、设计和销售环节,并参与部分产品的封装与测试环节。2019 年至 2021 年其显示驱动芯片销售收入占主营业务收入比重分别为 13.17%、9.16%和 15.17%。

③ 集创北方

北京集创北方科技股份有限公司成立于 2008 年,是一家显示控制芯片整体解决方案提供商,公司围绕移动显示、面板显示、LED 显示三大领域,形成了多元化的产品布局,主要产品包括全尺寸面板驱动、触控、指纹识别芯片、电源管理芯片、信号转换、时序控制及 LED 显示驱动等。

④ 中颖电子(300327.SZ)

中颖电子股份有限公司成立于 1994 年,是一家专注于单片机集成电路设计与销售的企业。2016 年公司投资成立子公司芯颖电子,专注于 OLED 显示屏驱动芯片的设计与销售,并提供与之相关的售后服务和技术服务。

⑤ 云英谷

深圳云英谷科技有限公司成立于 2012 年,主要从事显示技术的研发、IP 授权以及显示驱动芯片/电路板卡的生产与销售,其显示驱动芯片产品系列主要包括 AMOLED显示驱动芯片、时序控制芯片等。

⑥ 奕斯伟

北京奕斯伟科技集团有限公司成立于 2016 年,是一家集成电路领域产品和服务提供商,核心事业涵盖芯片与方案、硅材料、先进封测三大领域。其芯片与方案业务围绕移动终端、智慧家居、智慧交通、工业物联网等应用场景,产品线包含显示驱动芯片、触控芯片、时序控制芯片和电源管理芯片等。

4.募集资金用途

5.财务分析

发行人 2023 年 1-6 月业绩预计

公司预计 2023 年 1-6 月营业收入为 21,743.26 万元至 24,743.26 万元,与上年同期相比变动-0.76%至 12.93%;预计 2023 年 1-6 月净利润为 4,294.92 万元至 4,994.92 万元,与上年同期相比变动-45.52%至-36.64%;预计 2023 年 1-6 月扣除非经常性损益后归属于母公司股东的净利润为 2,973.01 万元至 3,673.01 万元,与上年同期相比变动-58.67%至-48.93%。

公司主要客户保持稳定,公司产品结构与销售模式不存在重大变化。2023 年 1-6 月公司营业收入、净利润、扣除非经常性损益后归属于母公司股东的净利润较上年同期有所变动,主要系显示驱动芯片市场前期供给短缺情形有所恢复叠加终端市场需求下降导致公司产品销售价格下降,同时生产成本由于原材料采购价格仍相对处于高位而未有显著下降,使得产品毛利率、净利率水平相较上年同期有所下降,导致公司净利润、扣除非经常性损益后归属于母公司股东的净利润同比有所减少,但公司预计 2023 年 1-6 月营业收入、净利润及扣除非经常性损益后归属于母公司股东的净利润指标环比 2022 年 7-12 月将有所增加。

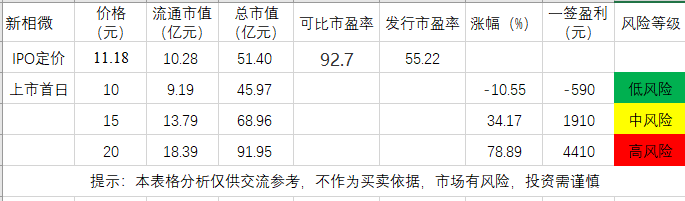

6.IPO估值

本次发行价格 11.18 元/股对应的市盈率为:

55.22 倍(每股收益按照 2022 年度经会计师事务所依据中国会计准则审计的扣除非经常性损益后归属于母公司股东净利润除以本次发行后总股本计算)。

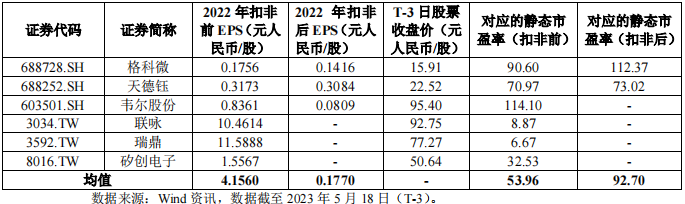

截至 2023 年 5 月 18 日(T-3 日),可比上市公司的市盈率水平如下:

刚刚上市的模拟芯片设计板块的美芯晟破发6%,发行人是数字芯片设计板块,且出现今年业绩继续下滑的同时募集的资金市场给的估值比公司本身给的低,说明市场机构至少比公司自身还对公司不看好,因此我认为发行人有较大破发风险。

7.申购建议及盈利预测

结论:新相微(代码:688593)IPO上市估值稍高,性价比一般,有较大破发风险,建议谨慎申购,我选择申购。

预计一签获利:0.2万左右

免责申明:这是个人操作记录,仅供学习交流,不构成 投资建议,最终是否买卖自己定,盈亏自负!

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号