-

跳出“经验和现象”总结的陷阱,进入“逻辑透视”的境界

小韭菜淘金 / 2023-05-17 23:17 发布

最近,收到很多朋友的来信和留言,反映比较集中的有一个问题:

为什么以前总结的很多方法和模型,突然失效了。

有的朋友甚至抱怨说:

越努力总结,越亏钱。

我想,很多朋友也有同样的感慨。那么,这到底是为什么?

当然原因很多,但我认为有一个原因可能是相对根本的原因,那就是:

很多人所谓的总结和努力,只是在经验和现象层面,没有进入逻辑层面。

什么意思?

就是很多人得出一个结论或者总结一个模型的时候,只是用现象和经验层面的东西,没有对其进行逻辑加工和取舍。

举几个例子:

某路人甲,连续在几个强势股上低吸赚钱,于是就惊呼:低吸真有效,低吸比追高安全。于是研究一套低吸模型,遇到某个类型的股回踩到某个低点就去低吸。

某路人乙,连续在几个龙头上做T和高位缠打,赚了大钱,于是发现一个超级的“秘密”,就是龙头出现后,敢于格局锁仓,一路做T。

某路人丙,发现股票只要竞价能够弱转强,竞价能够抢筹,就喜欢涨停。于是果断试仓,屡试不爽,于是竞价模型诞生。

某路人丁,是价值投机的信奉者,有段时间发现只要按照对标去挖掘价值低估股,总能赚钱。于是总结一套对标补涨模型,专门挖掘价值类的股。

这四类人,甲乙丙丁,都是勤奋且善于思考和总结的人,其总结的方法和模型,表面上没有什么问题。而且,如果市场一直好下去,他们还一直屡试不爽且赚钱无数。

可问题是,股市是“变化”的地方。市场不可能永远按照一个节奏和风格走下去。如果甲乙丙丁总结和发明自己的模型和方法的时候,仅仅是对某短时间的经验和现象进行总结,而没有考虑自己方法背后的底层逻辑,那么随着市场现象和风格的变化,其受伤是肯定的。

对甲来说,低吸成功难道就是因为买的"低"吗?

对乙来说,龙头高位格局的大赚,是格局本身的问题吗?

对丙来说,是弱转强让模式成功吗?还是有其他原因?

对丁来说,补涨挖掘大赚,是因为补涨本身还是市场是原因?

我敢说,很多人没往更深逻辑上去追问。

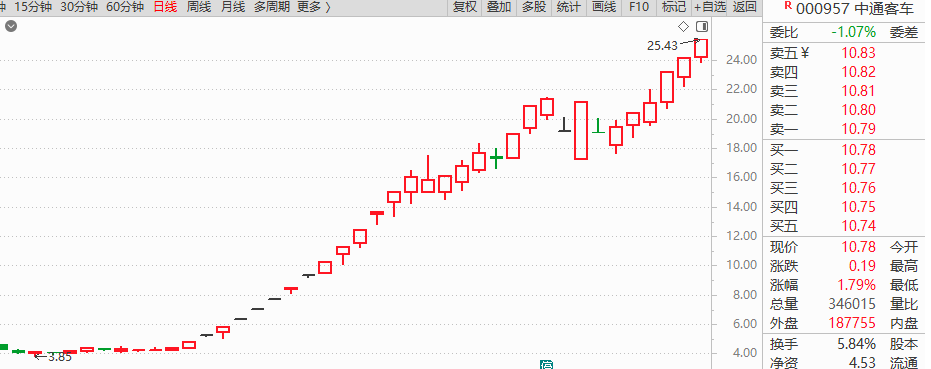

大家还记得去年有一个股票吗,叫中通客车,如下图:

很多龙头选手在上面赚到钱。但这个股也给很多龙头选手一个误区,那就是龙头战法不过如此。不就是在高位反复缠打吗?

就是这个现象的总结,害了很多人。

这几天,好几个重仓套在某某某某几个龙头上的人给我发信息:我错在哪了?

我反问道:你为什么这个时候还重仓XXXXX?

对方说:龙头不就是这样的吗?

我说:谁跟你说的?

对方说:你看那XXX个股,不就是这样的吗?

......

当然,聊天过程比这个更多,但大意就是这个大意。即,拿过去某几个同类股票的走势,得出一个结论,然后按照那个结论,去做下一个股票。

这样做,在方法论上,叫归纳法。表面上,本身没有什么大的错。

但,问题是,仅仅停留在表象和直觉经验上去归纳总结,而没有深入更深层的逻辑。

那什么是更深层的逻辑呢?

我随便深入几下,给大家看看。

其一,中通客车也好,上一个XXX龙头也好,其高位敢于反复震荡走高,给缠打的空间和利润,是因为图形本身吗?还是因为当时整个主线的阶段支持?如果是后者,你仅仅用图形归纳,不是抓住现象忘记本质,又是什么?

其二,有的龙是十年难遇的千年老妖,有的龙是板块普通的魁首而已,前者具有极大的稀缺性,后者如过江之鲫,二者对流动性的吸引性远远不可同日而语。怎么可以用在前者身上总结的经验规律,去简单粗暴的套在后者身上?

其三,龙头的走势图形背后,支持它的未必是图形本身,而是板块补涨的风起云涌。如果看不到后者,仅仅在龙头本身去皓首穷经,得出的结论不是肤浅的现象总结,又是什么?

当然,还有很多更深刻的逻辑,我这里暂且抛砖引玉。我要强调的不是具体的某个逻辑,而是说,我们不要简单的从直觉经验和现象图形去总结,而是要深入逻辑背后。

这个世界上,有很多东西,眼睛看到的,未必是实的;耳朵听到的,未必是真的。而逻辑能够透彻抵达的,才是可信的。

一个股票的走势图,肉眼看到的那个样子,未必就是那个样子。图形只是它背后逻辑的承载而已。

我们要归纳和总结的是图形背后的东西,而不是对这个图形给我们的现象感觉和直觉经验。

很多人所谓总结的方法和模型失效了,其根本原因就是一直是在外围现象上打转和总结,没有深入到逻辑透视层面。

感觉忙忙碌碌,实则未深入本质半寸。

现象和经验,必须借助逻辑的透视,才能有意义。否则,如果一直在这个层面,确实容易越总结、越努力,越亏钱。

说句极端的话,甚至还不如,不去总结。因为那样 ,至少敬畏。

苏格拉底说过的一句话:未经审视的人生是不值得过的。

同理,在股票的世界里,未经审视的现象和经验,是不值得去总结的。

注:去年,也就是 2022年9月15日,我发表过 一篇文章,叫《断事易早 是投资路上最容易犯的毛病》

那篇文章里也讨论的这个问题,不过,当时我是从时间和案例积累的角度去回答这个问题。我也可以把那篇文章的核心观点分享下:

很多人容易根据最近成功的交易,得出一个普世的规律和模型。

我不知道这些人得出结论前,是否进行过深入的思考。我只知道,一个规律和认知,必须建立在至少N年数据的基础上,或者至少一轮牛熊的基础上。怎么可以以过去一两个月甚至一两个星期的感受,来轻易得出结论呢?

股市里任何模型和方法,都具有挂一漏万性。你以为你抓住了它的精髓,殊不知随着时间的推移和案例的增加,你会发现遗漏的更多。

只有无尽的时间,无尽的岁月,千锤百炼,对模型进行无数次的拷问和敲打,那个模型才能称之为模型,那个认知才能称之为认知。没有脱一层皮得出的结论,都不能称之为结论。没有差点丢半条命得到的方法,很难称之为方法。

这篇文章结合本文,我相信,会对大家产生新的启发。希望我的思考,能对在投资路上探索的人们,有所帮助。

分享智慧、启迪思考,才是真正的正能量和干货,也才是本号区别于其他自媒体最大的地方。

对了,本文不仅仅是为你而写,也是为了为我自己,警醒和提示自我。

我们共勉,谢谢!来源-股市的逻辑

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号