-

【新股必读】金海通上市值得申购吗及中签盈利预测

大铭法度 / 2023-02-20 09:04 发布

天津金海通半导体设备股份有限公司,简称:金海通(代码:603061)

公司是一家从事研发、生产并销售半导体芯片测试设备的高新技术企业,属于集成电路和高端装备制造产业,公司深耕集成电路测试分选机(Testhandler)领域,主要产品测试分选机销往中国大陆、中国台湾、欧美、东南亚等全球市场。

1.主要服务和产品情况

公司主要为知名半导体封装测试企业、测试代工厂、IDM 企业(半导体设计制造一体化厂商)、芯片设计公司等提供自动化测试设备中的测试分选机及相关定制化设备。

公司的产品在集成电路封测行业有较高的知名度和认可度,产品遍布中国大陆、中国台湾、欧美、东南亚等全球市场;客户涵盖安靠( AMKOR )、 联 合 科 技 ( UTAC )、 嘉 盛 ( CARSEM )、 南 茂 科 技(CHIPMOS)、长电科技(600584.SH)、通富微电(002156.SZ)、益纳利(INARI)、环旭电子(601231.SH)、甬矽电子、欣铨科技(ARDENTEC)等

国内外知名封测企业,博通(BROADCOM)、瑞萨科技(RENESAS)等知名IDM 企业,兴唐通信、澜起科技(688008.SH)、艾为电子(688798.SH)、英菲公司(INPHI)、芯科科技(SILICON LABS)等国内外知名芯片设计及信息通讯公司,以及国内知名研究院校和机构。

公司深耕平移式测试分选机领域,产品根据可测试工位、测试环境等测试分选需求分为 EXCEED6000 系列、EXCEED8000 系列、SUMMIT 系列、PUPPY&COLLIE 系列、NEOCEED 系列等;具体如下图:

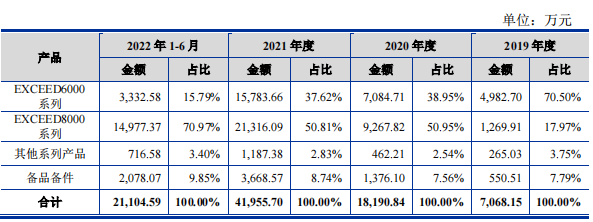

发行人报告期内,主营业务收入按产品构成情况如下:

2.行业的发展情况和未来发展趋势

根据 SEMI(国际半导体产业协会)数据显示,中国大陆半导体设备市场在 2013 年之前占全球比重小于 10%,2014-2017 年提升至 10-20%,2018 年之后保持在 20%以上,2020 年中国大陆在全球市场占比实现 26.30%,较 2019 年增长了 3.79 个百分点,2021 年中国大陆在全球市场占比实现 28.86%,中国大陆半导体设备市场份额保持上升趋势。

测试设备市场需求主要来源于下游封装测试企业、晶圆制造企业和芯片设计企业,其中又以封装测试企业为主。根据 SEMI 数据显示,从 2015 年开始,我国大陆集成电路测试设备市场规模稳步上升,其中 2020 年我国大陆集成电路测试设备市场规模为 91.35 亿元,2015-2020 年复合增长率达 29.32%,高于同期全球半导体测试设备年复合增长率(2019 年全球半导体设备销售额较 2018 年下降 7.40%,全球半导体测试设备销售额较 2018 年下降约 11%)。

随着我国集成电路产业规模的不断扩大以及全球产能向我国大陆地区转移的加快,集成电路各细分行业对测试设备的需求还将不断增长,国内集成电路测试设备市场需求上升空间较大。

近年来,我国集成电路封测行业市场规模不断扩大,2020 年中国大陆集成电路封测行业销售规模为 2,509.50 亿元,同比 2019 年增长 6.80%,2010-2020年我国集成电路封测行业销售规模年复合增长率达 14.79%,2021 年中国大陆集成电路封测行业销售规模为 2,763.00 亿元,同比增长 10.10%。集成电路封测行业发展迅速,将由制造业向设备业传导,对于测试分选机的需求也不断上升,测试分选机行业有望维持高景气度。

3.同行业可比公司

目前,全球集成电路测试分选机行业内的主要企业情况如下:

1)、美国科休(Cohu)

2)、日本爱普生(Epson)

3)、日本爱德万(Advantest)

4)、台湾鸿劲

5)、长川科技

该公司成立于 2008 年,深交所创业板上市公司(股票代码 300604.SZ),主营产品包括测试设备和分选设备。2022 年半年度,长川科技营业收入为 11.89亿元,净利润为 2.45 亿元。

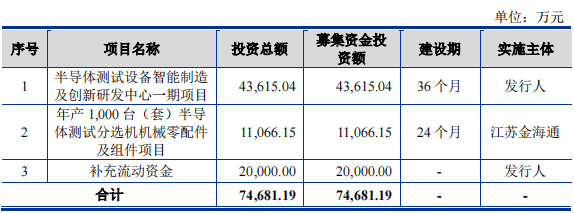

4.募集资金用途

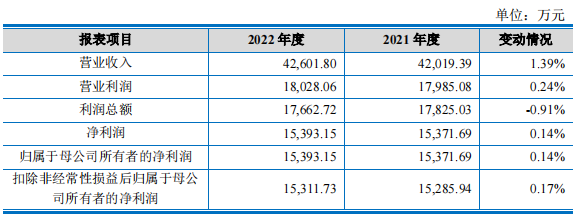

5.财务分析

2023 年 1-3 月业绩预计情况

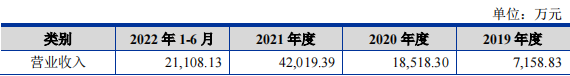

2023 年 1-3 月预计实现营业收入 1.06 亿元至 1.11 亿元,比上年同期小幅增长;2023 年 1-3 月预计实现归属于母公司股东的净利润为 0.37 亿元至 0.39 亿元,比上年同期增长 4.90%至 10.14%;2023 年 1-3 月预计实现扣除非经常性损益后归属于母公司股东的净利润为 0.37 亿元至 0.38 亿元,比上年同期增长0.56%至 5.59%。

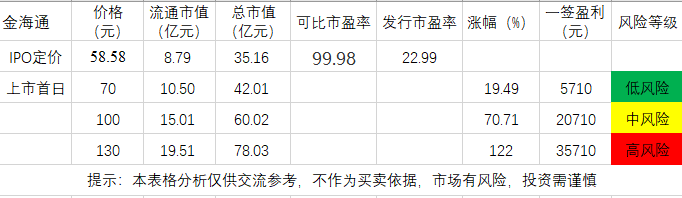

6.IPO估值

本次发行的发行价格为人民币58.58元/股。此价格对应的市盈率为:22.99倍(每股收益按照经会计师事务所遵照中国会计准则审计的扣除非经常性损益前后孰低的2021年归属于母公司股东净利润除以本次发行后总股本计算);

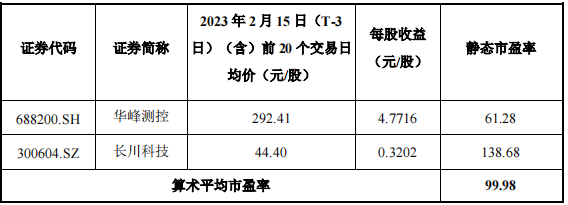

发行人可比上市公司市盈率水平如下:

发行人的IPO估值市盈率倍数偏低,总体估值偏低,募集资金运用于扩产能,说明产能能进一步提升,未来业绩继续增长的概率大,因此几乎无破发风险。

7.申购建议及盈利预测

结论:金海通(代码:603061)IPO上市估值偏低,性价比极高,几乎无破发风险,建议申购,我选择申购。

预计一签预获:2万左右

免责申明:这是个人操作记录,仅供学习交流,不构成 投资建议,最终是否买卖自己定,盈亏自负!

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号