-

多业务驱动成长,万润股份:化工新材料定制平台全面开花

老范说评 / 2023-02-10 14:22 发布

1. 依托卓越的合成及工艺放大能力,打造化工新材料定制平台

公司前身创立于1992年,2008年改制为股份有限公司,2011年成功登录深证证券交易所中小板。

公司自成立以来一直专注于化学合成技术的研发与产业化应用,为客户长期提供各类稳定、优质的产品,实现了由小到大、由弱到强的迅速发展。

公司年均开发产品数百种,现拥有超过6000种化合物的生产技术,其中2000余种产品已投入市场,获得国内外发明专利四百余项。

三轮驱动的精细化工及新材料定制生产龙头。

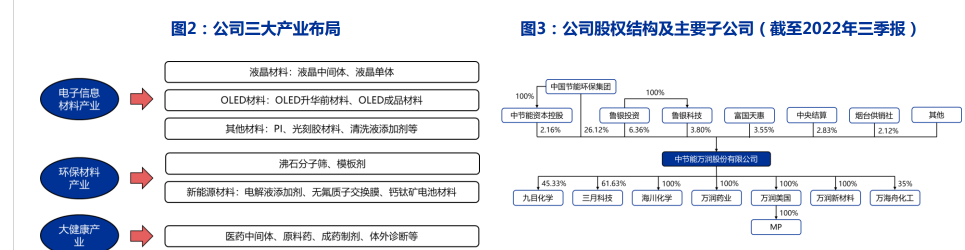

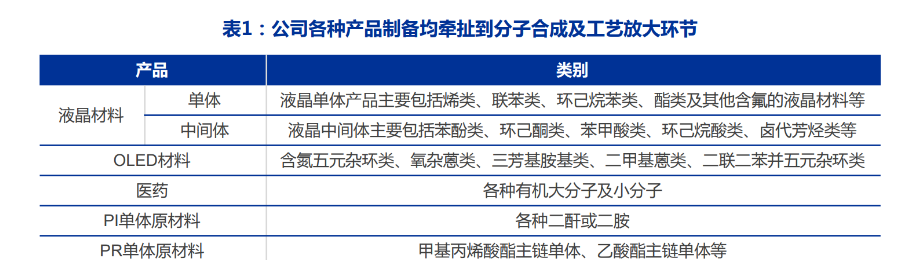

公司以显示材料液晶单体、中间体起步,依托核心有机合成及纯化技术,不断进行多元化业务布局,形成了电子信息材料产业、环保材料产业、医疗大健康产业三大主营业务板块。公司形成以分子合成、工艺放大为技术核心,通过原材料下游延伸切入不同行业的发展模式,化工新材料定制平台全面开花。

央企体制,民营管理。

公司控股股东和实际控制人是中节能环保集团有限公司,直接持股比例26.12%,间接持股比例2.16%。央企子公司的背景为公司提供较强资源支持,有利于公司高端业务的拓展。同时 公司管理作风灵活,市场化程度较高,管理层激励到位。2021年公司以定向发行A股普通股股票的方式,向公司部分董事、高级管理人员和核心骨干人员等共计610名激励对象授予限制性股票2120.2万股,占股权激励计划公告时公司股本总额的2.33%。

1.1 业务呈现多元化发展,营收及净利润稳健增长

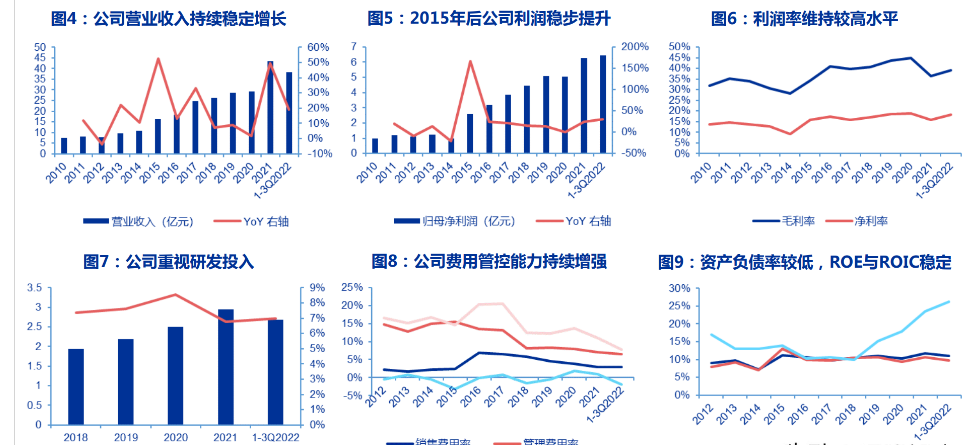

近年来公司业务朝着多元化方向发展,业绩稳步提升,费用管控能力持续增强。

1.2 分子合成及工艺放大的技术实力+下游大客户深度绑定的代工模式

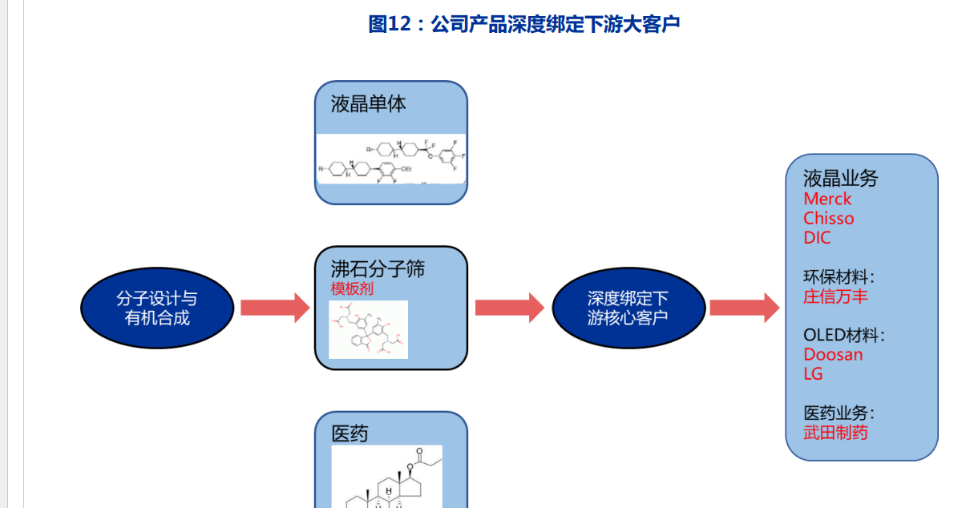

公司长期发展的核心驱动力:分子合成及工艺放大的技术实力+下游大客户深度绑定的代工模式。

公司长期发展的核心驱动力:分子合成及工艺放大的技术实力+下游大客户深度绑定的代工模式。

立足技术核心,万润多项业务下游均为高度垄断的行业格局,公司凭借产品质量稳定、供应稳定,吸引大客户进行长期的战略绑定,在高毛利的赛道中赚取稳定的代工利润。

1.3 大额资本开支项目陆续落地,公司开启新一轮成长

资本开支持续进行,新项目建设赋能公司长期成长。

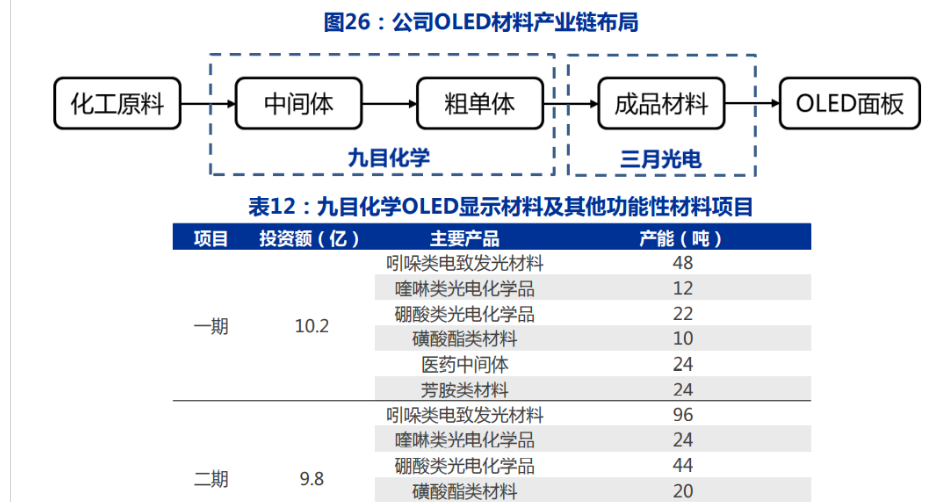

近年来,公司启动多个建设项目,万润环保材料建设项目、九目化学股份有限公司OLED显示材料及其他功能性材料项目、万润工业园一期项目、万润工业园二期VH项目、万润工业园二期C01及配套项目、中节能万润(蓬莱)新材料一期项目、年产65吨光刻胶树脂系列产品项目等,高额资本开支保障了公司未来高质量可持续发展。

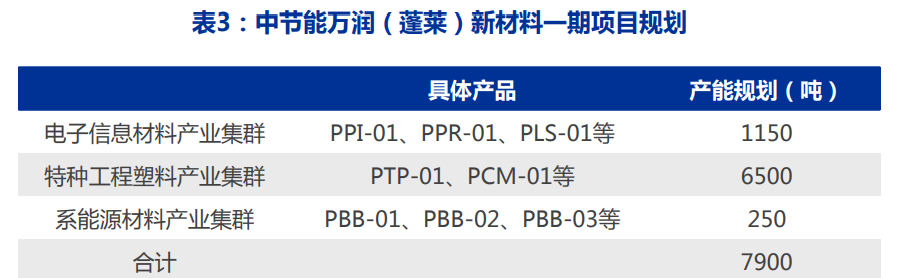

2022年,公司正式启动中节能万润(蓬莱)新材料一期项目,规划新材料整体产能7900t/a,其中电子信息材料产业集群总产能1150t/a,包括电子与显示用聚酰亚胺单体材料PPI-01、半导体制程中清洗剂添加材料PPR-01、显示用液晶单体材料PLS-01等;

特种工程材料产业集群总产能6500t/a,包括热塑性聚酰亚胺材料PTP-01、工程涂覆用助剂材料PCM-01等;新能源材料产业集群总产能250t/a,包括新能源电池用电解液添加剂PBB-01、PBB-02、PBB-03等。

该项目计划总投资18.05亿元,预计将于2024年年中陆续建成投产。

2. 国六标准全面执行带来沸石增长空间,发力新能源材料领域

2.1 国六标准正式实施催生国内分子筛需求

尾气排放标准持续趋严,促进了尾气处理装置和材料的更新升级。

机动车尾气排放出的污染物主要有:一氧化碳、氮氧化物、碳氢化合物、颗粒污染物等,对生态环境及人体健康有着长远的危害。

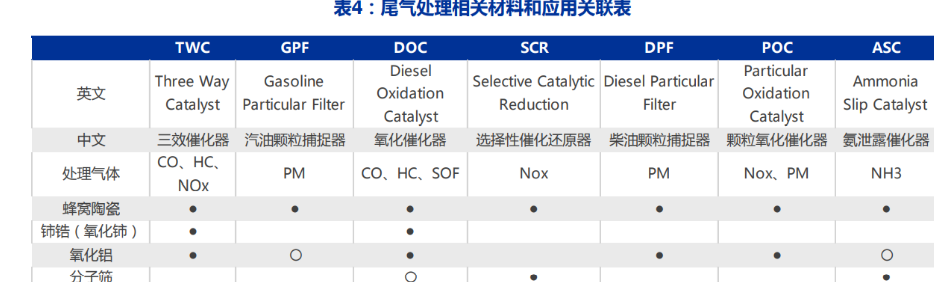

随着各国对于汽车尾气排放标准持续提高,基于氧化催化和还原催化这两大类反应,汽车尾气催化系统衍生出TWC、GPF、DOC、SCR、 DPF、POC、ASC 等技术装置。

不同的处理模块分别需要不同的制备工艺与材料、对应处理不同的尾气、适用于不同的车型。

通常而言,TWC和GPF主要应用于汽油车,而DOC、SCR、DPF、POC、ASC主要应用于柴油车。

国六标准引领柴油车净化技术革新。国六标准对柴油车的尾气中碳氢化合物、氮氧化物、氨气、PM、PN等多个指标做了全方位的提升。

1)对于轻型柴油车:由于SCR技术需要加装尿素箱,对于空间和成本要求较高,因此轻型柴油车很少采用,国四标准下大部分采用EGR+DOC的技术路线,国五标准基本采用EGR+DOC+DPF技术路线。

进入到国六阶段,NOx的排放标准大幅提高,必须加装SCR后处理以降低 NOx排放。因此轻型柴油车在国六标准阶段后处理路线为EGR+DOC+DPF+SCR,同时未处理过量的NH3,需要加装ASC系统。

2)对于重型柴油车:国四、国五阶段基本采用SCR为主,国六标准将升级为SCR+DPF+DOC+EGR+ASC为主。

3)对于SCR处理装置,国四、国五下催化剂主要使用钒基催化剂,但由于国六对NOx限制要求和测试循环要求的提高,钒基催化剂已不能满足要求,将升级为铜基沸石分子筛催化剂。因此国六标准下,国内柴油车SCR和 ASC两个模块中的沸石分子筛市场规模即可看作新的市场增量。

国六标准带动国内柴油车分子筛每年需求量近7000吨。

依据Wind数据以及第一商用车网,假设我国重型柴油车以及中、轻、微型柴油车未来年产量平均分别约100、222万辆,国六标准的实施,带动国内沸石分子筛步入从0到1的增量需求。

尾气催化剂载体与汽车排量有关,假设轻型柴油车平均排量2.5L,重型柴油车平均排量10L,催化剂载体体积为排量的1.5倍,分子筛用量对应载体为150g/L,考虑轻型柴油车加装SCR和ASC,重型柴油车沸石分子筛SCR替代以及加装ASC,则对应分子筛整体需求量近7000吨,其中中、轻、微型柴油车需求近2500吨、重型柴油车需求约4500吨。

2.2 公司携手庄信万丰,沸石分子筛有望持续放量

公司深度绑定下游客户庄信万丰,沸石分子筛业务将随着国内市场需求逐步落实持续增长。2012年欧洲新标准即将推行,客户急需产能支持扩张,公司凭借快速扩产的能力及前期较好的口碑,切入庄信万丰的直接供应体系。

庄信万丰是全球汽车尾气净化催化剂龙头企业,与巴斯夫、优美科共同占据72%的全球市场以及80%的国内市场(柴油车市场庄信万丰市占率60%)。

环境催化剂技术(ECT)作为庄信万丰公司四大部门之一,在全球拥有10个制造厂和7个技术中心,具有最大的汽车尾气催化剂生产量,生产全球1/3以上的汽车尾气催化剂。截止目前,公司具备产能9850吨,其中4000吨新增产能将有利支撑公司业务的持续增长。

公司积极拓展非车用领域产品,建设300吨新领域沸石分子筛项目,目前吸附用产品已形成销售。

2.3 发力新能源材料领域,钙钛矿电池材料业务有望快速发展

公司发力新能源材料领域,电解液添加剂、氢燃料电池无氟质子交换膜、钙钛矿太阳能电池材料等均取得积极进展,收入端实现较快增长。

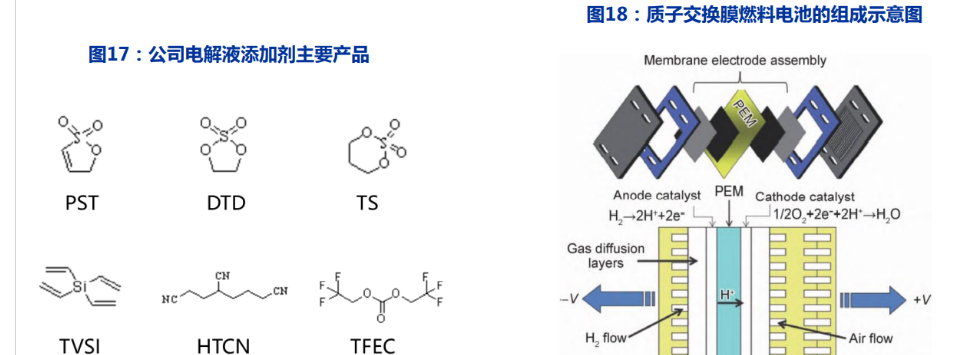

公司电解液添加剂主要产品为PST、DTD、TS、TVSI、HTCN、TFEC等附加值较高的小品种添加剂,目前已经实现量产供应;公司承接山东省新旧动能转换项目“无氟高稳定支状多元嵌段式燃料电池质子膜材料项目”,开发氢燃料电池无氟质子交换膜,可避免在生产过程中产生氟污染的风险,目前中试线产品已实现小批量销售。

钙钛矿电池产业化进程加速,产业链内企业关注度攀升。

钙钛矿太阳能电池凭借其工艺简单、可卷对卷生产、成本低廉等优点,成为最受瞩目的新一代光伏器件。

近日经中国计量院第三方测试认证,北京曜能科技有限公司自主研发的小面积钙钛矿/晶硅两端叠层电池稳态输出效率达到32.44%,再次刷新国内转换效率纪录,钙钛矿电池关注度再度攀升。

随着钙钛矿产业化进程加速和技术进步,相关中试线项目纷纷上马,据统计2023年行业内扩产规模或达到1000-1200MW,较2022年350MW增长近2倍,预计产业链内企业均将迎来快速发展。

单结钙钛矿电池结构主要分为介孔结构、正式平面结构、反式平面结构。

早期的钙钛矿太阳能电池多为介孔结构,平面结构的钙钛矿太阳能电池更像是固态p-n结,其中钙钛矿作为本征半导体(i)夹在两个电荷选择层(p型材料和n型材料)之间。

正式平面结构有利于提升其光电转换效率,多用于科研学术领域;反式平面结构制备工艺简单,被广泛用于产业界。

对于正式平面结构的钙钛矿电池,其电子传输层主要材料为:TiOx,SnOx(涂布工艺)等;空穴传输层主要材料为:Spiro材料(成本较高,涂布工艺),PTAA等。

对于反式平面结构的钙钛矿电池,其电子传输层主要材料为:富勒烯类(成本较高,蒸镀工艺)、SnOx、Wox(比较难做)等;空穴传输层主要材料为:NiOx(溅射工艺),PDOT:PSS,PTAA等。

钙钛矿吸光层主要材料:CsFAPbI3等。

公司提前布局钙钛矿太阳能材料,相关材料已给下游头部光伏面板厂送样。

公司自2014年就开展钙钛矿太阳能电池材料,2016年起陆续获得相关专利,涉及材料包括电子传输层材料(富勒烯类衍生物)、空穴传输层材料(芴类及咔唑类树枝状化合物、二苯并呋喃衍生物、含苯并二氧六环基团的空穴传输层材料)以及钙钛矿层非金属材料等。目前公司与数家光伏面板企业展开合作,已有材料完成送样工作。

3. OLED材料持续放量,PI、PR材料加速发展

3.1 消费电子悲观预期逐步触底,面板行业有望复苏,公司液晶业务否极泰来

消费电子终端市场有望逐步回暖,面板产业迎来拐点。

2021年Q3以来,受新冠疫情反复、战争、海外通胀和欧洲能源危机交错影响,全球消费需求低迷,电子终端产品作为可选消费品类需求疲软,各大面板厂商均大幅减产。

在传统消费电子创新迭代乏力,需求增速放缓的背景下,汽车电子、VR智能穿戴等领域兴起,为消费电子行业提供了新的增长动力。叠加稳增长、促消费相关政策不断发布实施,市场需求将逐渐回暖。

面板价格开启试探性涨价,行业复苏带动产业链相关材料需求回暖。随着行业库存逐步出清,叠加需求逐渐回暖,面板价格出现试探性上涨,产业链相关材料企业业务将迎来转机。

公司是国内液晶材料龙头,客户关系稳定。液晶制造过程中有三个主要环节:中间体制备、单体合成及提纯、混晶配制。公司是全球领先的高端液晶单体材料供应商,和国际三大主要TFT混合液晶生产商Merck、Chisso及DIC有着长期稳定的合作关系,也是全球液晶龙头Merck液晶单体的唯一供应商。

3.2 面板产业持续向我国转移,OLED材料国产化加速推进

面板产业持续向我国转移,OLED发光材料国产化替代加速推进。我国LCD产能全球占比超过一半并持续增长,2023年 OLED 面板产能全球占比也有望提高至40%。

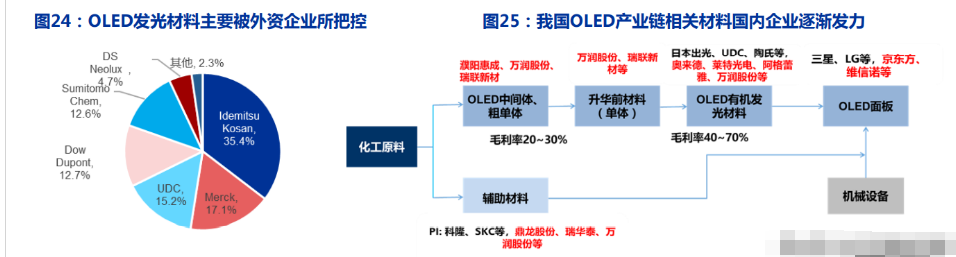

根据 UBI Research数据2021年全球OLED发光材料市场规模约15.2亿美元,同比增长17%。受制于专利,OLED终端材料基本被国外垄断,国内主要集中在中间体及粗单体阶段,为国外企业代工。

材料环节来看偏上游毛利率在20~30%,终端材料毛利率在40~70%,盈利能力差距明显。近年来国内企业终端专利材料进步明显,万润股份、奥来德、莱特光电、阿格蕾雅等终端材料有望实现国产化替代。

3.3 公司OLED材料业务持续增长,未来发展有望进一步加速

公司OLED材料业务持续增长,未来发展有望进一步加速。公司控股子公司九目化学的OLED升华前材料业务处于业内领先地位,控股子公司三月科技目前已有自主知识产权的OLED成品材料通过下游客户验证并实现供应,将逐步贡献利润。

2022Q3季度公司少数股东损益0.19亿元,同比增长40%,1-3Q 累计0.63亿元,同比增长32%,主要为九目化学的贡献。同时随着九目化学一期新产能于2022年年末投入使用,缓解了业务发展的产能问题,公司OLED材料业务将持续快速增长。

3.4 积极布局发展PI材料,业务将进入快速增长期

柔性OLED显示屏应用已成主流,电子与显示用PI单体材料需求快速增长。随着OLED取代LCD成为显示行业趋势,显示面板正沿着曲面→可折叠→可卷曲的方向前进。为了实现柔性可折叠,现有显示屏中的刚性材料要逐步替代为柔性材料。

与普通高分子薄膜相比,PI材料以其优良的耐高温特性、力学性能及耐化学稳定性,是目前柔性OLED手机中最佳的应用方案,在柔性OLED中得到了大量的应用,其中黄色PI在柔性OLED里主要应用于基板材料和辅材,CPI(透明PI)主要应用盖板材料和触控材料。

折叠手机快速增长带动CPI薄膜需求旺盛。随着下游手机厂商旗舰折叠手机的推出,折叠手机逐渐成为手机新形态,而CPI薄膜作为大部分折叠手机的屏幕盖板材料,将受益于折叠手机市场的爆发。

公司聚酰亚胺单体与成品材料均实现批量销售,业务将进入快速增长期。

公司聚酰亚胺材料主要应用在电子与显示领域, 单体材料方面,公司生产技术目前可覆盖大部分高端产品;成品材料方面,公司控股子公司三月科技自主知识产权的聚酰 亚胺成品材料已通过下游客户验证并实现供应。

另外,三月科技于2021年3月成立烟台三月科技有限责任公司,主要经营范围包括聚酰亚胺等新材料技术研发、推广服务,电子专用材料制造、销售等,为聚酰亚胺成品材料持续发展奠定基础。

热塑性聚酰亚胺材料打破国外长期垄断。

据ARC预测,到2026年公司热塑性聚酰亚胺首个产品PTP-01的全齐市场规模将达 8.45亿美金,公司在蓬莱一期扩产千吨级产能,是国内首套通过化工工艺安全可靠性论证评审的装置。第二款产品PTP-02 是目前玻璃化转变温度最高的热塑性材料,应用领域广泛,目前公司具备百吨级产能

3.5 光刻胶树脂逐步贡献利润,业务进入加速成长期

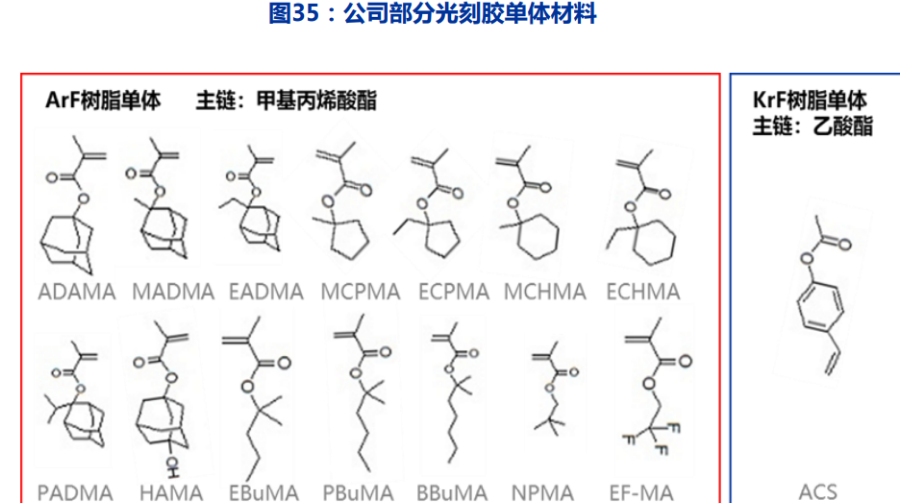

光刻胶是集成电路制造的关键基础材料之一,作为配方性的产品,主要包括树脂、感光剂、溶剂、添加剂等组成。其中感光剂能够在紫外光区或可见光区吸收一定波长的能量,产生自由基、阳离子等,从而引发单体聚合交联固化的化合物,包括光增感剂、光致产酸剂等。

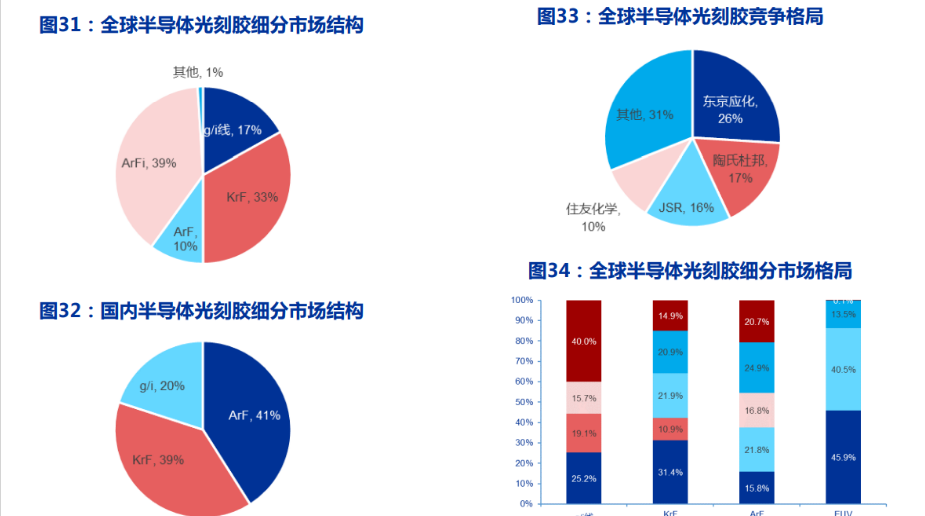

树脂聚合物,是光刻胶的主要成分,对整个光刻胶起到支撑作用,使光刻胶具有耐刻蚀性能。溶剂使光刻胶呈液态,负胶中一般为二甲苯等,正胶中一般是乙酸乙氧乙酯或二甲氧基乙醛。按照曝光波长分类,半导体光刻胶包含g线光刻胶、i线光刻胶、KrF光刻胶、ArF光刻胶等,其适用的光刻极限分辨率不同,通常来说,在使用工艺方法一致的情况下,波长越小,加工分辨率越佳。

据SEMI统计,2021年全球半导体光刻胶市场规模达24.71亿美元,较上年同期增长19.49%,2015-2021年复合增长率(CAGR)为12.03%;2021年中国大陆半导体光刻胶市场规模达4.93亿美元,较上年同期增长43.69%,远超全球增速。

光刻胶树脂逐步贡献利润,业务进入加速成长期。

公司光刻胶材料产品包括光刻胶单体、光刻胶树脂以及光致产酸剂,产品种类和生产技术覆盖大部分主要产品。为应对未来光刻胶市场的快速发展,公司于2021年启动“年产65吨光刻胶树脂系列产品项目”,目前产品正在验证中,今年有望逐步放量。

4. 医疗大健康产业稳健发展,竞争力逐步增强

4.1 万润药业:医药B02车间投用,CDMO业务有望加速发展

公司经过多年对医药市场的开拓和医药技术的储备,先后涉足医药中间体、成药制剂、原料药、生命科学、体外诊断等多个领域。

公司2012年设立烟台万润药业,专业从事原料药和口服固体制剂及保健食品的研制、生产与销售。2021年,万润药业的诺氟沙星胶囊进入国家第四批全国药品集中采购目录;维格列汀片按照新的要求获得注册批件;奥美沙坦酯片获得生产批件。同年,公司成立了医药研究院,为未来公司医药业务的发展提供更有利的研发支撑。

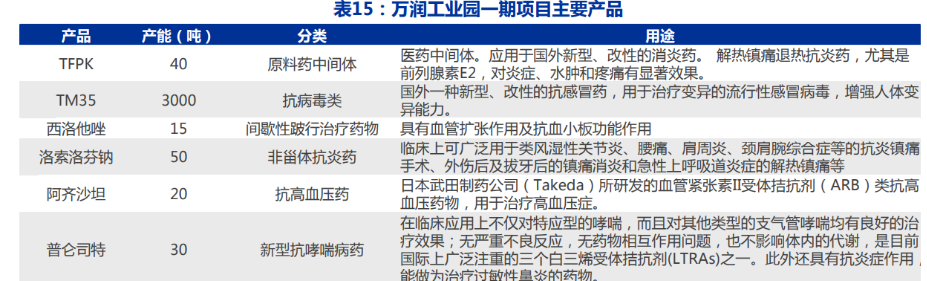

万润工业园一期项目延续公司定制化生产模式,B02车间投用加速业务增长。万润工业园一期主要制备医药中间体及原料药3155吨,项目达产后预计销售收入9.5亿元,利润总额1.5亿元。目前新建医药车间(B02车间)已完成GMP认证,后续投入使用将缓解公司医药产品产能不足的问题,公司医药CDMO业务有望加速发展。

4.2 MP:生命科学和体外诊断双轨并行

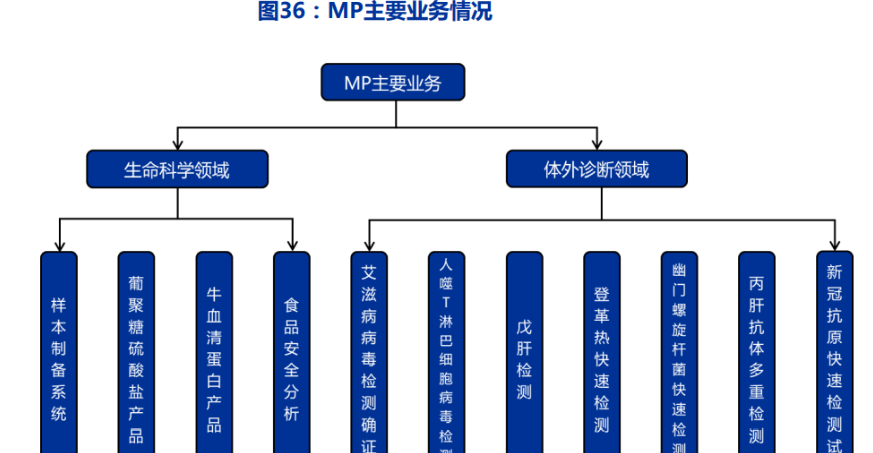

收购MP进军生命科学和体外诊断领域,拓宽大健康产业布局。2016年3月公司顺利完成对MP公司的收购,进军生命科学和体外诊断领域,拓宽大健康产业布局。

MP公司具有完备的全球生产、销售与管理体系,总部位于美国圣安娜,在北美、欧洲、亚太等各地区设有生产、销售与管理型子公司,公司管理体系完善,经营业务遍及世界各地。MP公司生产和销售的产品种类较多,拥有全球性制造和分销渠道,在全球多处设有通过ISO认证和FDA批准的生产和销售机构,业务可以分为生命科学业务和体外诊断业务两个板块。

5. 盈利预测与估值

5.1 盈利预测

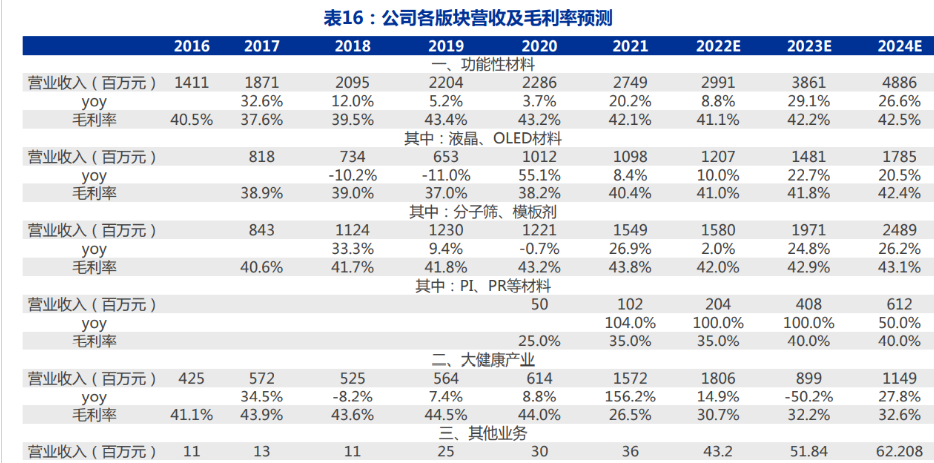

关键假设:

1)主要产品销量假设:预计公司2022-2024年沸石分子筛销量分别为5000、6500、8500吨;

2)主要产品价格假设:预计公司2022-2024年沸石分子筛价格分别为25、25、25万元/吨(不含税);

3)项目进度假设:预计公司 “年产 65 吨光刻胶树脂系列产品项目”于2023年逐步放量,万润工业园一期B02车间于2023年投入使用,中节能万润(蓬莱)新材料一期建设项目于2024年年中陆续建成投产。

5.2 估值

可比公司:选择中触媒(沸石分子筛)、国瓷材料(电子材料、催化材料、生物医疗材料等)、飞凯材料(显示材料、半导体材料、紫外固化材料、医药中间体等)作为可比公司。

盈利预测与估值:依托卓越的合成及工艺放大能力,打造化工新材料定制平台,公司电子信息材料、环保材料、医疗大健康三大产业持续成长。

鉴于2022年下半年MP新冠抗原快速检测试剂盒销量大幅下滑,下调公司2022-2024年归母净利润预测为:7.58、8.65、11.45亿元(原值为9.05、10.86、13.23亿元),对应PE分别为22、20、15X,考虑公司OLED材料业务持续高增长,沸石分子筛业务随国内经济复苏恢复增长,医药业务稳健发展,PI、PR、钙钛矿太阳能电池材料等多项新业务均有积极进展,资本开支持续进行赋能公司长期成长。

5.3 风险提示

1)下游需求不及预期:沸石分子筛、液晶及OLED等显示材料下游需求低于预期将影响公司经营业绩;

2)新项目进展不及预期:公司在建项目较多,建设进度不及预期将影响公司经营业绩;

3)汇率大幅波动:公司面临汇率变化对经营业绩带来波动的风险。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号