-

光学元件领军者,蓝特光学:车载+消费领域深度布局蓄力长期成长

老范说评 / 2023-02-07 13:39 发布

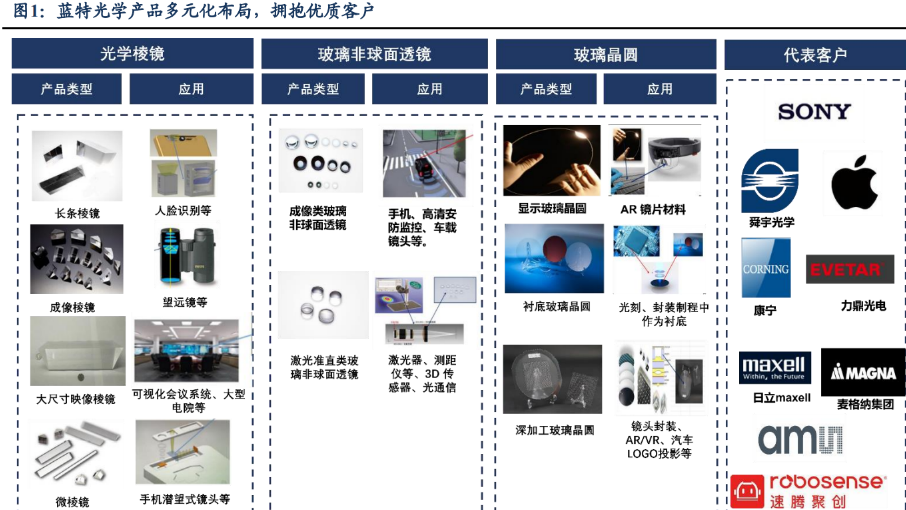

1 国内光学元件领军者,多领域布局构筑长期增长力

1.1. 国内光学元件领先供应商,业务布局持续完善

深耕光学元件二十余载,产品品类、下游应用及客户持续拓展蓄力长期成长。

公司成立于1995年,是国内多品类光学元件领先供应商,起步于光学镀膜技术及其应用,自设立起始终专注于光学产品研发、生产与销售,目前形成了光学棱镜、玻璃非球面透镜以及玻璃晶圆三大产品系列;

应用领域从消费电子智能手机应用、光通信、半导体等向AR/VR智能穿戴、汽车(镜头、激光雷达)等领域拓展;

客户方面,公司凭借优秀的研发设计与生产能力,已成为AMS集团、康宁、麦格纳集团、舜宇集团、索尼等国内外知名企业的优质合作伙伴,公司产品已被应用于A客户、速腾聚创等知名企业的终端产品中。

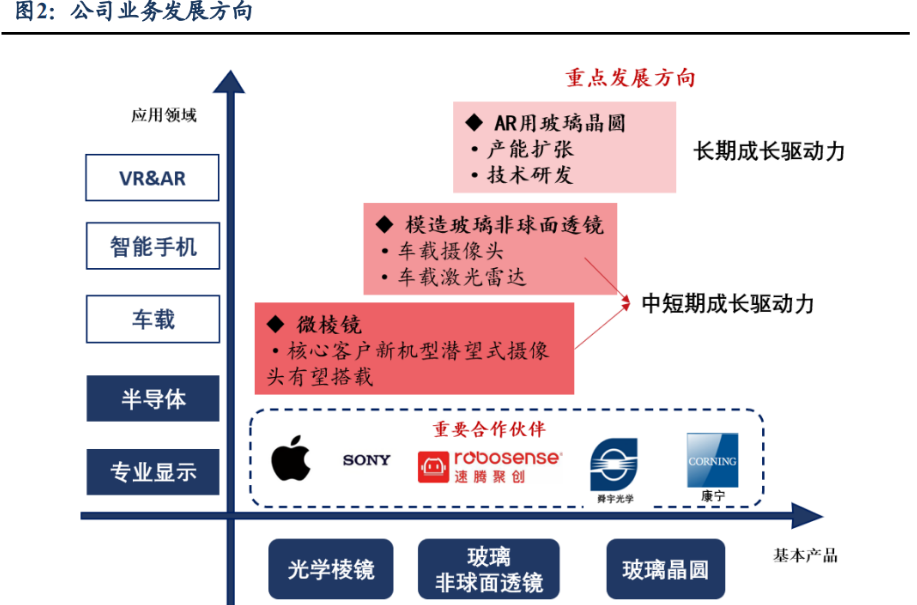

产品技术升级叠加下游应用领域拓宽,公司不断完善业务布局蓄力长期成长。

微棱镜方面,智能手机像素提高、成像效果升级以及镜头模组微型化使得潜望式镜头成为手机摄像头未来发展趋势,微棱镜系实现潜望式镜头横向变焦的关键部件。

公司于2020年开始布局微棱镜,目前核心工艺水平行业领先,有望进入A客户供应链。

玻璃非球面透镜方面,自动驾驶渐行渐近,车载摄像头和激光雷达规格与用量加速上行,玻璃非球面透镜凭借更优异的光学性能将迎来渗透率拐点,公司车载摄像头已切入舜宇、maxell等知名厂商,激光雷达方面将随着速腾聚创出货而贡献营收,且摄像头与激光雷达未来有望受益索尼、日立maxell、力鼎等优质客户进一步增厚相关营收。

玻璃晶圆方面:前瞻布局AR用玻璃晶圆,与产业链领先厂商深度合作,未来有望充分受益AR行业未来几年的快速成长,并有望切入核心客户相关产品供应体系。

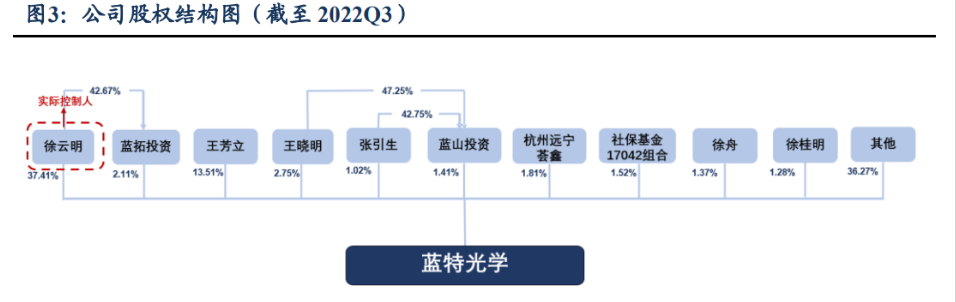

股权结构稳定且集中,助力基本面稳中向好。

公司实控人/控股股东徐云明担任董事长和总经理,同时也是核心技术人员,直接持股37.41%;第二大股东为董事王芳立,持股13.51%。

实控人徐云明直接持股比例远高于其他股东,并通过员工持股平台蓝拓投资间接持股2.11%,合计39.52%,且多年来始终保持控制权稳定,是基本面稳中向好发展的坚实后盾。

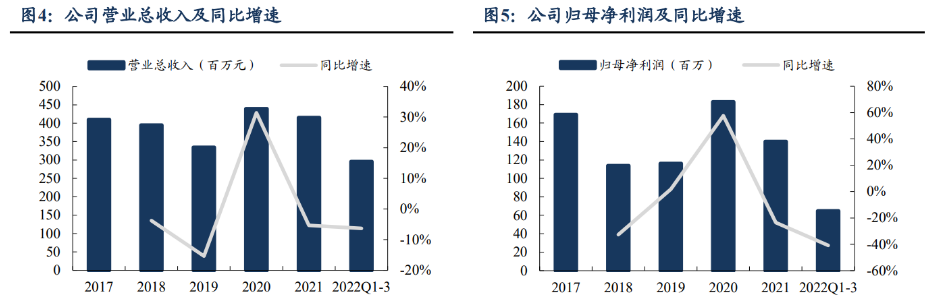

1.2. 营收结构优化,注重研发构筑长期成长力

车载领域产品迎来放量,有望助力公司营收重回增长轨道。受终端产品技术更迭及设计方案变更,公司长条棱镜营收相应下降,导致2021年直至今年公司整体营收同比下滑。

公司积极调整产品结构,着重布局车载领域玻璃非球面透镜及手机潜望式镜头用微棱镜,借力长条棱镜蓄力公司长期成长。

2022年上半年,公司玻璃非球面业务实现销售收入0.68亿元,同比增幅49%,未来随着公司玻璃非球面产品在车载领域进一步放量,微棱镜产品实现销售量产,公司营收将重回增长。

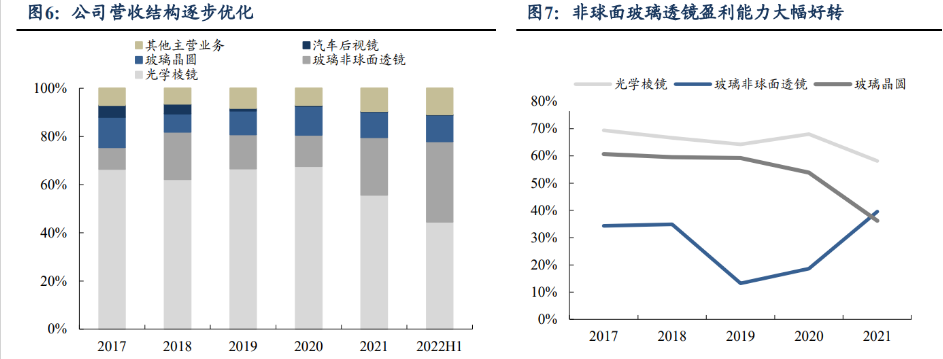

关停低附加值产品业务,专注车载和消费电子领域高附加值产品开发,营收结构加速优化。

公司于2019年逐步关停汽车后视镜业务线,专注于车载领域、潜望式摄像头用微棱镜等高附加值产品研发,增强公司盈利能力。

随着公司玻璃非球面透镜产品逐步切入车载领域摄像头和激光雷达,玻璃非球面透镜产品营收占比逐步提升,2022H1占比提升至33.7%,产品营收结构向更均衡方向发展。

玻璃非球面透镜产品随着下游产品应用结构改善,毛利率逐步向上提升,2021年增长至40%。

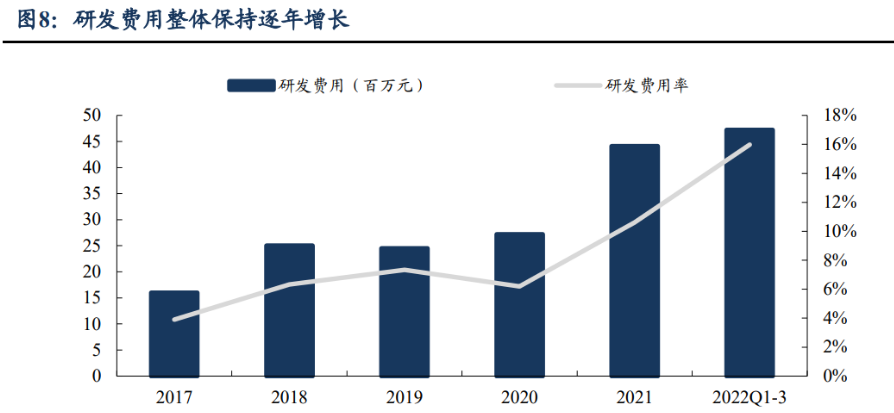

研发投入持续加大,拓宽技术护城河。

公司专注于核心技术能力的积累与新产品开发,持续加强研发资源的投入,2022Q1-3研发支出0.47亿元,同比增长49%,研发费用率达16%,主要用于公司主要布局产品微棱镜、玻璃非球面透镜、高精度晶圆的研究开发,进一步提升竞争力。

同时,公司在知识产权方面取得较大进展。截至2022年H1,公司累计获得发明专利11项,实用新型专利59项,外观专利2项,技术护城河不断拓宽。

产能扩张助力业绩增长。

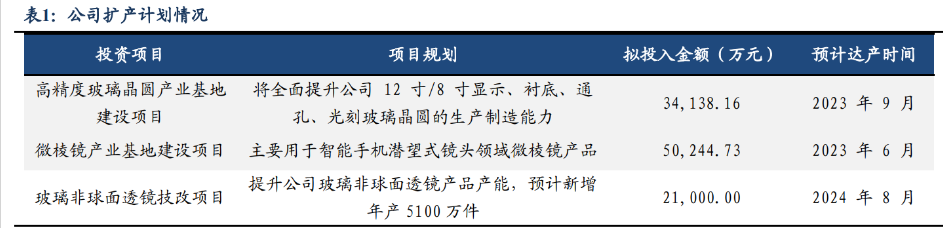

公司不断加大对三大重点布局产品的投资扩产力度。

微棱镜方面:公司拟投资合计5.02亿元用于微棱镜产业基地建设,提升公司微棱镜研制和量产交付的能力,并对生产线进行技改,提升产品精度和功能,增强产品的核心竞争力,助力公司把握智能手机摄像头未来发展趋势—潜望式镜头的机会。

玻璃非球面透镜方面:公司拟自筹资金投资2.1亿元用于玻璃非球面透镜技改项目,预计新增年产5100万件,有效缓解公司玻璃非球面透镜产品的产能及交期压力,满足汽车智能驾驶、5G商用等新兴领域新增的客户需求。

玻璃晶圆方面:公司拟投资3.41亿元用于高精度玻璃晶圆产业基地建设,该项目预计全面提升公司玻璃晶圆的生产制造能力,不断加深在AR领域的研发能力与量产交付能力,有望在VR/AR行业快速放量时获得较大的市场份额。

2 核心客户有望搭载,微棱镜业务增量可期

2.1. 手机潜望式镜头需求高景气,微棱镜长赛道扩容

智能手机摄像清晰度要求日益提升,光学变焦清晰度优势显著。

从近两年手机新品来看,摄影/摄像是厂商最看重的性能,越来越多的厂商将支持4K、8K像素摄影作为最大卖点,智能手机摄像清晰度要求日益提升。

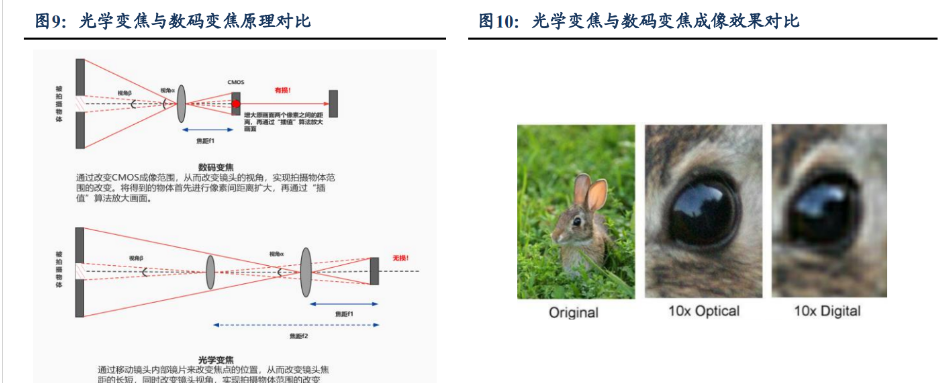

手机实现高清晰度有数码变焦、光学变焦、混合变焦三种方式,其中数码变焦利用算法将每个像素面积增大实现变焦,图片会因像素不足而模糊,拍摄效果差;混合变焦通过组合不同焦距的镜头放大或缩小图片,拍摄效果较差;而光学变焦通过移动镜片从而改变镜头焦距实现无损拍照,在三种变焦方式中拍摄效果最好。

潜望式镜头通过微棱镜实现横向光学变焦,同时满足高变焦与轻薄化,是行业重要发展方向。

以往手机主要采用数码变焦,拍摄效果差,无法满足手机日益提升的摄像清晰度要求;而常见手机光学变焦属于纵向变焦,通过机械控制伸缩来实现变焦,高变焦意味着镜头突起过大,既不美观又易磕碰。使用微棱镜的潜望式镜头通过折射光线使之在手机内部横向传输,能够同时实现高变焦与机身轻薄化,并有效避免镜头吸入灰尘,因此成为高端智能手机发展的趋势,2019年各大手机厂商在手机上纷纷内置了潜望式长焦镜头,2020年主流手机厂商旗舰均搭载潜望式长焦定焦镜头,而微型棱镜作为实现高倍数光学变焦技术的重要配件将因此得到广泛应用。

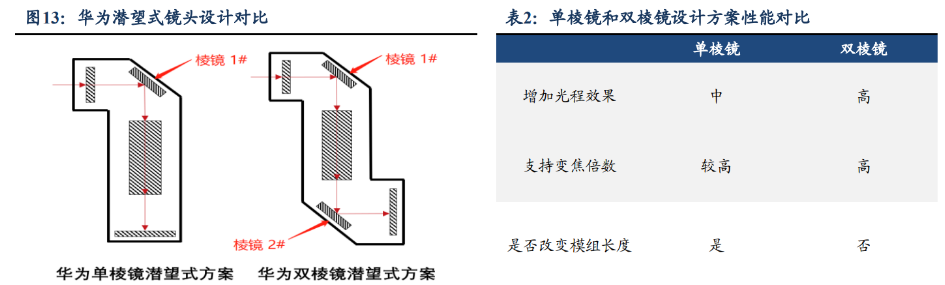

双棱镜设计可在保证手机轻薄的同时进一步提升成像质量,有望进一步提振微棱镜需求量。

一方面,双棱镜设计可以使图像传感器平放在手机主板上,增加传感器的可用空间,在保证手机轻薄的前提下,为通过增加传感器尺寸进一步提升成像质量提供可能。

另一方面,双棱镜、三棱镜可使摄像头在模组长度保持不变的同时,通过增加反射次数实现光程增加与焦距延长,从而在保持手机的轻薄的同时提升潜望式镜头的成像质量。

目前已有多家厂商采用多反射潜望式长焦方案,其中三星Galaxy S21 Ultra潜望式镜头配备了双棱镜,华为P40 Pro+潜望式镜头配备了三颗棱镜,未来双棱镜方案有望继续渗透,进一步提振微棱镜需求。

潜望式摄像头在手机端加速渗透,微棱镜市场前景广阔。

各大品牌不断推出新型应用潜望式变焦的智能手机,潜望式镜头从高端机向低端机逐渐渗透,出货量保持高速增长,根据观研天下,全球潜望式摄像头出货量将从2020年的3500万颗增加到2025年的1.28亿颗,20-25年CAGR为29.6%。随着潜望式摄像头出货量高速增长,以及双棱镜、三棱镜方案更广泛的应用,微棱镜将迎来广阔市场。

多家厂商布局潜望式镜头用微棱镜。微棱镜是潜望式镜头必不可少的元件,多家光学厂商具备潜望式微棱镜以及潜望式摄像头模组等元件供应能力,其中舜宇光学和中光学是华为棱镜模块主要供应商,欧菲光与舜宇光学具备潜望式变焦模组供应能力,中光学可直接提供潜望式镜头,另外水晶光电、五方光电等公司也表示在布局微棱镜相关产能。

2.2. 前瞻布局微棱镜产品,有望抢先受益市场红利

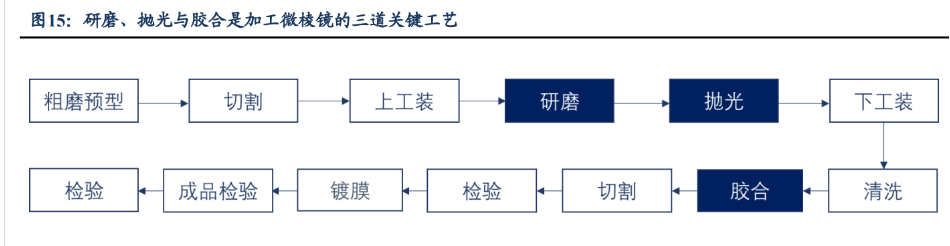

微棱镜制作工艺复杂,印刷、光刻、镀膜、胶合等工序近百道,加工工艺是决定微棱镜质量与性价比的关键。

微棱镜质量优劣取决于其反射、折射以及透过光线的精准度,最终取决于微棱镜达到的尺寸精度、角度精度与面型精度,而精度直接受研磨、抛光与胶合三道关键工序影响,其中就胶合而言,胶合夹具、胶层以及操作手法都会影响角度精度,加工工艺成微棱镜关键技术壁垒。

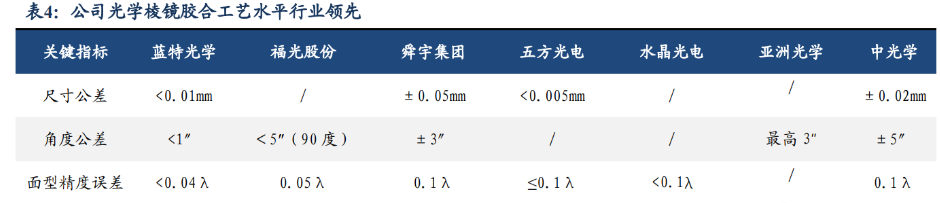

公司掌握研磨、抛光与胶合工序核心技术,微棱镜工艺水平行业领先。研磨与抛光环节,公司自主研发了超高精度玻璃靠体加工技术,通过自主研发的光胶工艺配合专门定制的抛光模具,可以将玻璃靠体的角度精度最高控制在1″以内,尺寸精度控制在 1μm 以内。

胶合环节,公司自主研发的超高效大批量胶合切割技术可将微棱镜产品尺寸公差控制在0.01mm以内,角度公差控制在1秒以内,面型精度误差小于0.04λ,居于行业领先水平。核心技术的掌握使得公司提升加工效率的同时将产品质量做到行业领先。

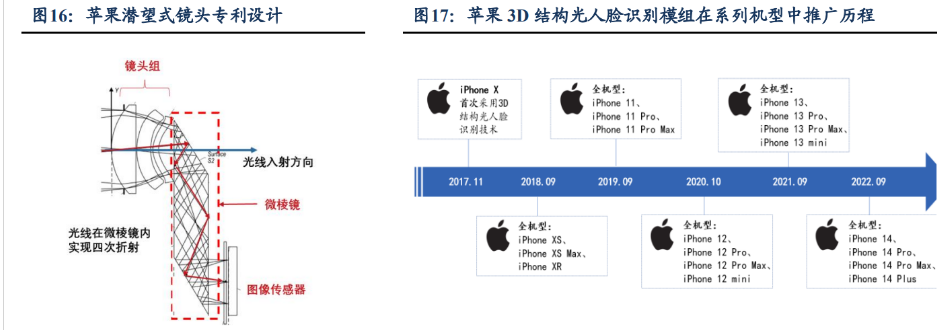

A客户有望在新机搭载潜望式镜头,公司作为其长期合作伙伴有望参与微棱镜项目,接力长条棱镜增厚公司营收。

苹果公司于2021年7月发布新型潜望式镜头专利,该系统包括一个微棱镜与一个镜头组系统,光线从镜头组进入微棱镜后实现4次折射最终进入图像传感器中,可实现高倍光学变焦,并预计将于2023年搭载在iPhone 15系列高端机型上。

公司与A客户合作多年,有望凭借精湛的微棱镜工艺,成为其潜望式镜头微棱镜供应商。A客户潜望式镜头有望复制其3D结构光人脸识别的推广历程,从系列中单个最高配置机型采用推广至全系列机型采用,供应链相关公司有望充分受益。

3 玻璃非球面透镜,迎接车载新风口

3.1. 激光雷达渐行渐近,打开玻璃非球面透镜成长空间

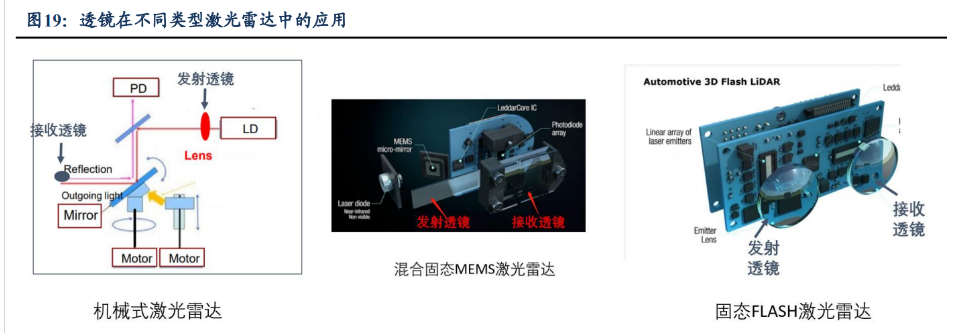

激光雷达发射光线需要准直透镜进行准直。

激光雷达激光器发射的原始激光存在光斑形状不规则、发散角过大等缺点,要提高测量精度就必须要使激光发射光束的发射光斑尽可能小,发射能量尽可能高,因此需要使用一系列光学系统对激光器射出光线进行压缩分散角、校正象散、整形、匀化准直等操作。

准直透镜在不同技术路线的激光雷达中均需要使用。激光雷达三种技术路线均需要使用准直透镜将半导体激光器发散的激光准直为平行光线,再由接收透镜将反射光线聚焦到探测器上,从而将光信号转化为电信号。

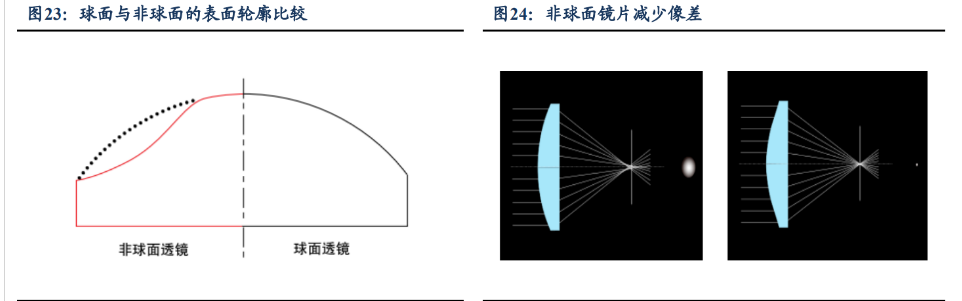

玻璃非球面透镜准直性能优异,是车载激光雷达准直透镜的主流选择。

一方面,半导体激光器是激光雷达发射器主流方案,发散角不同使得非球面透镜成为必需。非球面透镜的面型根据光线特性而设计,面型改变后可用于准直发散角不一致的激光束,因此可用于半导体激光器,而球面透镜对各个方向的光改变的角度相同,因此常用于全固态激光器各个方向发散角较一致的激光器上。柱面透镜作为非球面透镜的一种类型,由于仅对单一方向准直,一般仅用于大功率半导体激光的快轴预准直。

另一方面,玻璃热膨胀系数极低, 是准直端透镜主流选择材料。玻璃热膨胀系数为9,而塑料类的热膨胀系数普遍在70以上,与玻璃性能差距巨大。热膨胀会导致焦距变化,从而产生光损失,影响激光雷达性能。因此玻璃非球面透镜有望成为车载激光雷达准直透镜的主流选择。

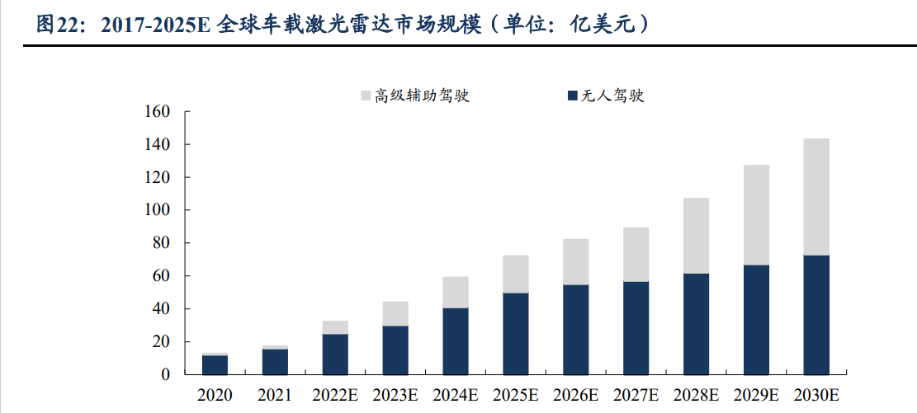

全球车载激光雷达市场持续扩容。

随着自动驾驶加速落地,激光雷达凭借优异感知技术日益成为高阶自动驾驶解决方案中不可或缺的感知硬件,造车新势力引领装配推动乘用车迎来激光雷达装车小高潮;叠加Robotaxi/Robotruck 的商业化落地推动该领域的车队规模加速扩大,沙利文研究预计,至 2025 年新落地车队规模将突破 60 万辆,届时将进一步打开激光雷达下游空间,二者共同驱动激光雷达市场迎来繁荣。

预计至2025 年全球车载激光雷达市场规模将达 72 亿美元,21-25 CAGR 预计高达41%。作为激光雷达重要组成部分,模造非球面玻璃透镜也将凭借其优势受益于激光雷达市场空间的释放。

3.2. 车载摄像头渗透加速,带动玻璃非球面透镜快速起量

车规级摄像头要求高,模造非球面玻璃镜片成像效果优异且可靠性高,将成为车载摄像头主流选择。摄像头需要镜片进行收缩光线、阻挡杂波、校正色彩等光学信号处理,镜片关乎成像质量,高低温冲击实验、耐腐蚀实验、耐振动试验、IPX9K 防水等级要求、耐盐雾实验、耐擦拭实验、紫外线照射试验等,因此对于车载镜头的结构设计和原材料选择具有更高要求。

相较于塑料镜片,玻璃镜片成像效果更佳且可靠性更高。按材质来分,车载摄像头的镜片可由玻璃、塑料制成。车载安全以及感知需求对摄像头防震性、持续聚焦特性、杂光强光抗干扰性、工作时间和使用寿命等都提出了较高的要求,镜片需要具有高耐用性和热稳定性。

塑料镜片价格便宜但是透光率、折射率、色散等性能较差,成像效果差,且在汽车恶劣的使用环境中容易造成镜片变形,影响成像质量,限制其很难满足车规级要求;而玻璃镜片具有高耐用度和防刮伤性,且温度性能较好,因此更多用在高端产品中。目前主流厂商车载镜头以玻塑混合镜头为主,高端镜头采用全玻方案。

相较于球面透镜组合,非球面透镜成像质量更好、透光率高可且节省空间。非球面镜片表面不规则,可以有效校正场曲、像散、球差等7种像差,聚焦光斑直径更小,视场范围更大,能够消除光在边缘产生的畸变,因此使用相同片数的镜片时,非球面成像效果相比球面透镜更好。

为达到相同的成像效果,通常需要2-3 片球面玻璃镜片才能替代1片非球面玻璃镜片,不仅使镜头体积、重量增加,也降低了透光率。所以单片非球面透镜相比球面透镜组合更具优势。可通过对圆锥常数和非球面系数进行调整,自由设计光线和光路,对球面像差进行校正,从而提高成像质量,显著减小球面玻璃镜片间的空隙、降低镜片组整体体积。

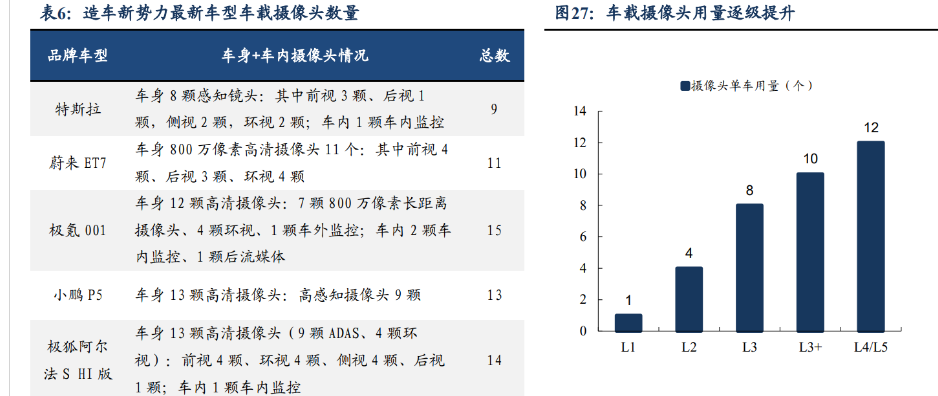

高性能车载摄像头需要搭载更多玻璃非球面透镜。

玻璃非球面透镜相比玻璃球面透镜工艺更难,成本更高,因此多应用于ADAS镜头等对像素和广角等要求高的镜头, 而且2M以上像素的高清广角摄像头也会应用非球面玻璃镜片;而要求较低的后环视类车载镜头通常会采用塑料非球面来兼顾性能与成本,目前ADAS镜头一般采用1~3片玻璃非球面镜片,具体由镜头的应用及需求决定,像素越高的车载摄像头需要搭载的玻璃非球面镜片数量越多。

高性能摄像头用量增加,带动非球面玻璃需求提升。

单车用量方面,新能源造车势力采取激进硬件配置方案,高清摄像头单车用量普遍在10个以上;传统车企诸如奥迪和奔驰先后于 18、20 年率先推出的 L3 级别的自动驾驶车型也分别搭载了5颗和7颗高清摄像头,预计未来也将紧跟造车新势力的步伐,提升单车用量。

渗透率方面,ADAS系统渗透率提升,将带动高清摄像头渗透,有望进一步拉动玻璃非球面透镜需求量。

车载摄像头将进一步打开玻璃非球面透镜市场空间。

我们作出以下假设,1)自动驾驶汽车销量数据参考 ICV Tank、Canalys;

2)单车摄像头用量:L1 级别车辆搭载一个后视镜头,L2 级别车辆搭载高像素前视+低像素环视及后视,且平均搭载数量逐年提升,L3 级别车辆高像素前视、侧视、后视平均搭载数量快速提升;

3)单摄像头模造玻璃非球面镜片用量:随着产业链的成熟以及产能的释放,我们预计 20-25 年模造玻璃非球面镜片单价将逐步下降,将加速其在较高像素摄像头及车规要求较高的前视和侧视摄像头中的渗透。

测算出车载摄像头所需玻璃非球面透镜市场规模将从2021年6.6亿元增长至2025年的18.7亿元,21-25年CAGR为30%。

模造成型工艺高精度、低成本,是制备玻璃非球面透镜的主流工艺。

传统制备玻璃镜片需要经过粗磨、细磨、抛光等多种工艺,程序繁琐,产品品质稳定性不易控制,效率较低,且成本较高;而模造工艺,通过将玻璃材料加热,并用非球面模具压制成非球面形状,随后逐渐冷却至室温形成非球面透镜,相比传统方法缩减多道工序,可快速制备生产良率高的高精度光学元件,并且成本更低,是目前制备玻璃非球面透镜的主流工艺。

模具设计与加工难度大,模造工艺壁垒高,仅少数厂商掌握该技术。

模具方面,模仁需要耐高温并具有强加工性,硬膜需要耐高温腐蚀,因此材料要求很高;模具开发难度高,使用寿命短,只有4~5个月,要求企业积累大量经验保证模具更换后迅速适应,因此模造玻璃生产良率很难提升,量产难度大,进入门槛高。

加工方面,需要选择特定形状的初胚,并在模造过程中冲入氮气,一般控制含氧量在100ppm以下,难度较高。

目前只有日本豪雅、联创电子、蓝特光学、舜宇光学数几家厂商能够实现量产。

3.3. 卡位车载蓝海,拥抱核心客户创增长

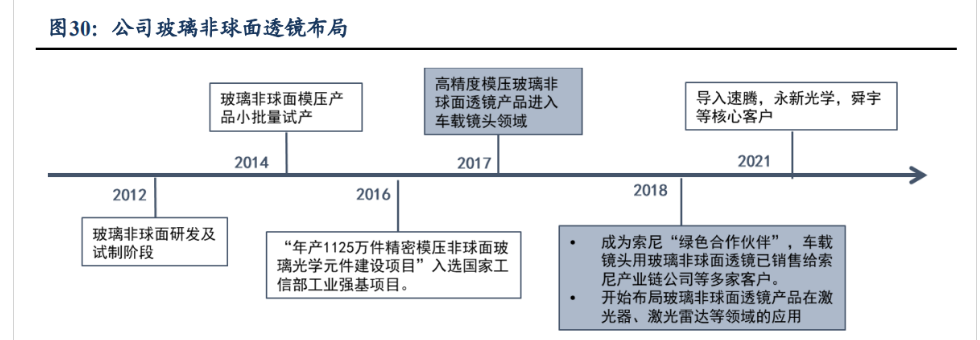

卡位车载新蓝海。公司2017 年通过高精度模造玻璃非球面透镜进入车载镜头领域,卡位车载新蓝海,2018 年车载镜头用玻璃非球面透镜销售给索尼产业链公司等多家客户,并开始布局玻璃非球面透镜产品在激光器、激光雷达等领域的应用。

2021年导入了速腾聚创、永新光学以及舜宇等核心客户,业绩有望在下游车载传感器需求驱动下迎来向上加速拐点。

模具设计与量产能力打造蓝特领先优势。蓝特能够通过模具制造补偿技术设计并生产折射角度、膨胀系数、致密性良好的模具,再通过多模多穴热模压加工技术批量生产玻璃非球面透镜,生产成本低、生产效率高。目前生产出的产品在偏心度、面型、外径精度上具备先进性,大幅提升公司的核心竞争力。

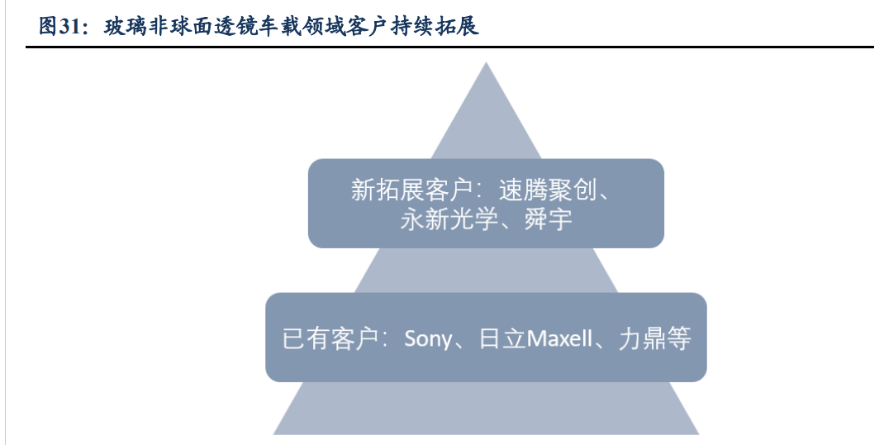

核心客户陆续取得进展,客户资源优势显著。公司深耕玻璃非球面透镜领域已10年,积累了大量的技术诀窍(Know-How)。

车载玻璃非球面透镜领域,公司凭借快速响应、产品质量稳定、及时交付及量产保证的能力已与Sony、日立maxell、力鼎等客户达成合作,并于2021年Q4 开始导入速腾、永新光学、舜宇等核心客户,其中速腾聚创单台激光雷达共有5个EEL激光器,而EEL激光器受制于其远场发散角、快慢轴发散角不对称的特点,对于准直镜的需求量很大,公司与速腾聚创等客户合作,有望推动公司在准直透镜方面的技术进步与业绩增长。

4 AR景气提升带动玻璃晶圆需求,拥抱核心客户有望充分受益

4.1. AR设备量产出货在即,打开玻璃晶圆需求空间

光学显示设计直接影响AR设备体验感,光学元件成本占比超40%。

AR设备不同于VR设备仅需要看到虚拟信息,AR设备需要让使用者同时看到真实的外部世界也要看到虚拟信息,所以成像系统不能挡在视线前方,这就需要多加一个或一组光学组合器通过“层叠”的形式, 将虚拟信息和真实场景融为一体,互相补充,互相“增强”。

光学元件的性能决定了终端设备的显示视野、分辨率、刷新率、延时、 眩晕、定位跟踪精度等,对AR设备的体验感起到至关重要的作用。

AR光学技术种类多,其中光波导技术优势显著是未来主流应用趋势。

AR的本质是将设备生成的影像与现实世界重叠,其核心技术在于通过光学组件进行反射、折射、衍射,最终在使用者的视网膜上成像。

目前比较成熟的AR光学技术主要有棱镜方案、BirdBath方案、曲面反射方案和光波导方案,其中,棱镜方案会遮挡使用者视线且无法做成眼镜形态,曲面反射方案体积较大且外界透光率低影响使用体验,相较而言,光波导方案以其轻薄、视场角较大等优势成为当前最佳的AR光学方案。

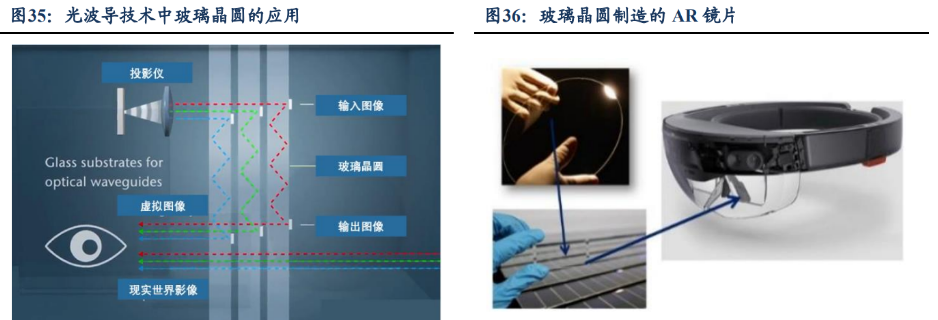

玻璃晶圆是AR设备光波导技术实现的重要元件。

光波导技术的原理是,当光机完成成像后,波导将光耦合进玻璃晶圆制造的玻璃基底中,通过“全反射”原理将光传输到眼睛前方再释放出来。

光波导的这种特性,一方面使得AR设备可以将显示屏和成像系统移到额头顶部或者侧面,极大降低了光学系统对外界视线的阻挡;另一方面由于波导结构的基础是玻璃晶圆基底,镜片轻薄透明(一般厚度在几毫米或亚毫米级别),极大改善设备的佩戴体验。

玻璃晶圆直接决定AR设备性能,高折射率、更薄更大尺寸的玻璃晶圆是未来主流技术发展趋势。

由于光波导结构中光是在玻璃上下表面之间来回“全反射”前进,因此只有大于特定角度的入射光能够在波导中传输,从而限制了AR设备的视场角范围(FOV),具备更高折射率的玻璃晶圆能实现的近眼显示视场角更大;为了减少色散问题,下游厂商通常要采用多层玻璃晶圆制作多层波导传输不同波段的光信号,因此要求玻璃晶圆厚度达到0.3mm 甚至更小;为了进一步提高性能、减少生产成本,下游厂商要求玻璃晶圆尺寸更大、表面加工精度更高。

因此传统玻璃制造商比如康宁和肖特,近年来都在为近眼显示市场研制专门的高折射率并且轻薄的玻璃基底,还在努力不断扩大晶圆尺寸以降低生产的单位成本。

AR设备从To B走向To C,即将迎来规模化放量,上游光学元件厂商有望充分受益。

2022年以来,各AR设备厂商集中发力,针对消费级应用的AR设备不断推出,推动AR设备从专业级企业应用走向消费领域,打开消费端需求。

未来几年,AR设备有望在消费端和企业端需求的共同推动下加速放量,据Strategy Analytics预测,2025年全球AR设备出货量有望达到2400万台。

4.2. 深度绑定核心客户,玻璃晶圆未来可期

公司玻璃晶圆产品下游应用领域广泛。公司玻璃晶圆产品主要分为三种,显示玻璃晶圆、衬底玻璃晶圆和深加工玻璃晶圆,其中显示玻璃晶圆和衬底玻璃晶圆是采用切片、粗磨、铣磨、抛光、镀膜等工序加工制造而成,显示玻璃晶圆主要用于AR设备,衬底玻璃晶圆主要在半导体光刻、封装制程中作为衬底使用。

深加工玻璃晶圆是根据下游客户需求,在显示玻璃晶圆和衬底玻璃晶圆上进行通孔、切割、光刻等深加工,主要用于晶圆级镜头加工、手机屏下指纹和汽车 LOGO 投影等领域。

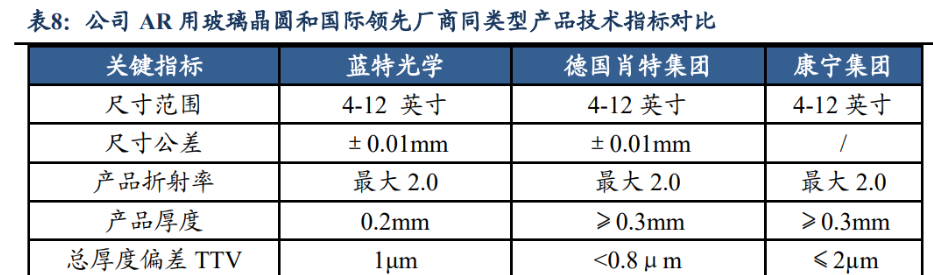

公司玻璃晶圆性能指标行业领先。公司的玻璃晶圆产品主要应用了高精度中大尺寸超薄晶圆加工技术,生产出的玻璃晶圆产品可以达到最高折射率 2.0、厚度 0.2mm、直径 12 英寸的技术参数要求,产品在最大折射率、表面粗糙度、单片厚度差、表面弯曲度方面具有先进性。公司目前是全球少数几家具备折射率2.0、12英寸玻璃晶圆量产能力的企业之一。

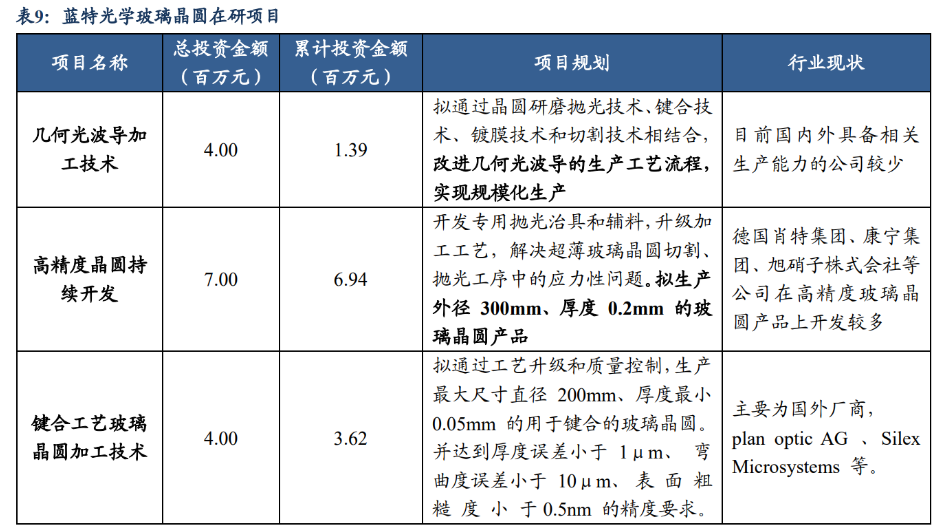

注重技术研发,为AR行业未来需求增长蓄力。公司与全球知名玻璃厂商在玻璃晶圆产品系列上合作历史悠久,协同研发经历赋予公司在玻璃晶圆方面深厚的技术积累。

在此基础上,公司不断深化玻璃晶圆产品技术,自主研发玻璃晶圆几何光波导加工工艺,有望助推公司产品直接进入更多AR光学模组厂商供应体系,拓展AR设备客户,抢先受益AR行业增长红利。

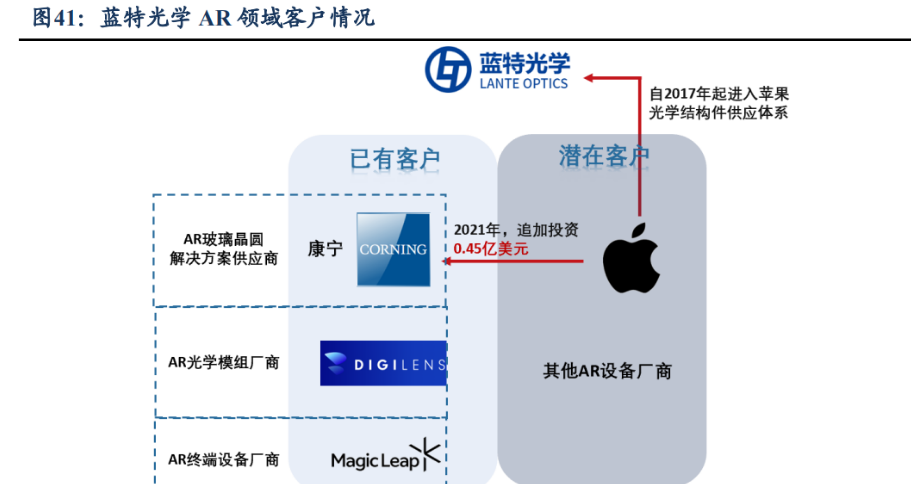

深度绑定全球知名玻璃厂商,未来有望进入A客户AR设备供应体系。公司玻璃晶圆产品已经凭借优异的产品性能进入康宁集团、DigiLens、Magic Leap等知名厂商供应链。

公司与康宁集团具有长期稳定合作关系,康宁作为苹果消费电子产品玻璃制品的长期供应商,公司有望凭借深厚的技术积累借助康宁集团切入A客户AR产品以及其他AR设备厂商供应链,打开玻璃晶圆未来成长空间。

5 盈利预测与估值

5.1 盈利预测

核心假设与收入拆分:

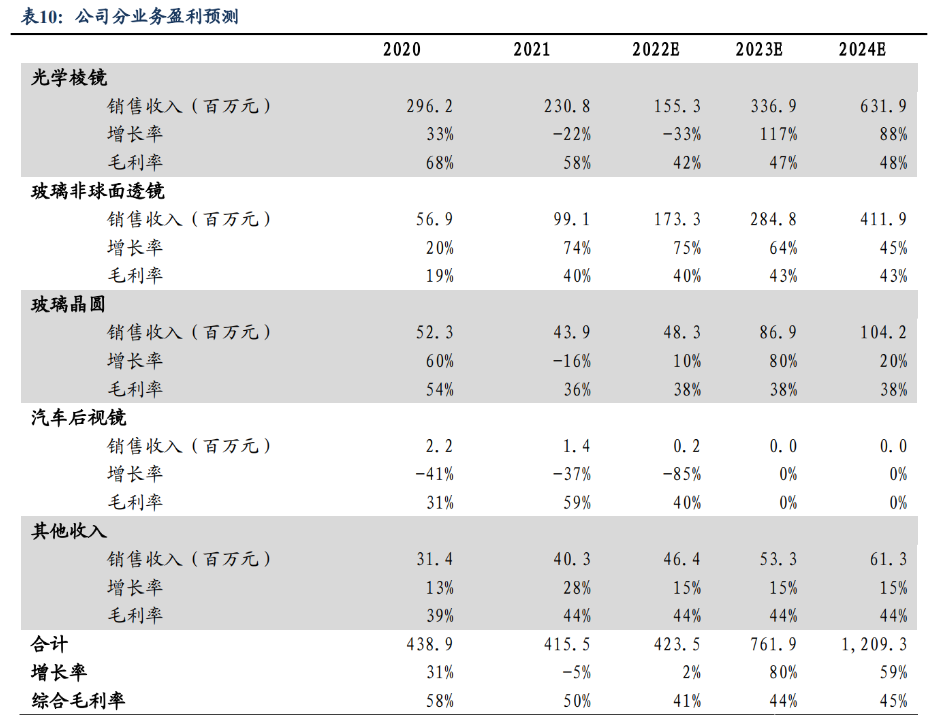

光学棱镜业务:公司重点布局智能手机潜望式摄像头用微棱镜产品,技术水平在国内处于领先地位,未来该产品有望切入A客户新机型中应用,接力长条棱镜产品驱动公司该板块业务恢复稳定增长。

我们预计公司该板块2022-2024年收入为1.6/3.4/6.3亿元,同比增速为-33%/117%/88%。

公司微棱镜产品还在量产出货阶段的初期,良率较低导致毛利率较低,同时高毛利产品长条棱镜逐步停止出货,因此预计光学棱镜板块2022-2024年毛利率为42%/47%/48%。

玻璃非球面透镜业务:公司玻璃非球面透镜产品技术国内领先,同时公司产品已经成功切入知名车载摄像头和激光雷达厂商供应链中,有望充分受益自动驾驶等级提升趋势下车用传感器用量和性能提升。

我们预计公司该板块2022-2024年收入为1.7/2.8/4.1亿元,同比增速75%/64%/45%。同时,伴随公司玻璃非球面透镜业务中高毛利车载产品出货量占比稳步提升,预计玻璃非球面透镜业务板块2022-2024年毛利率分别为40%/43%/43%。

玻璃晶圆业务:公司玻璃晶圆产品技术指标处于全球前列,同时前瞻布局AR光波导加工技术,有望充分受益未来几年AR产品量产出货。我们预计公司该板块2022-2024年收入为0.48/0.87/1.04亿元,同比增速为10%/80%/20%,2022-2024年毛利率分别为38%/38%/38%。

综上,我们预计公司2022-2024年收入为4.2/7.6/12.1亿元,同比增速为2%/80%/59%。

我们预计2022-2024年公司整体毛利率为41%/44%/45%,费用率基本保持稳定,公司归母净利润为0.9/2.2/3.5亿元,同比增速为-34%/137%/59%。

5.2 报告总结

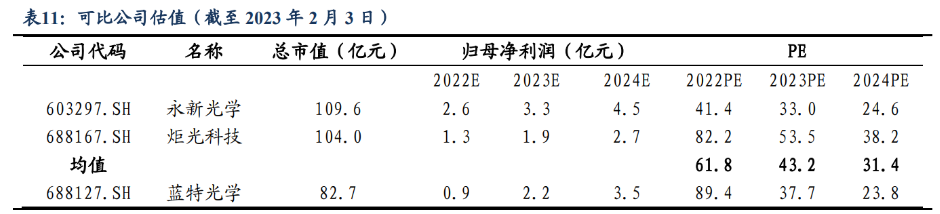

我们选取同样为车载摄像头和激光雷达提供光学元件的永新光学和炬光科技作为可比公司,可比公司2022PE为62倍,2023PE为43倍。

蓝特光学作为国内领先的光学元件厂商,产品广泛应用于手机、汽车摄像头、传感器、AR等高速增长行业中,且与各领域国内外知名厂商深度合作,有望充分受益下游行业增长红利。

我们预计公司2022-2024年归母净利润为0.9/2.2/3.5亿元,同比增速为-34%/137%/59%,当前市值对应2022-2024年PE分别为89/38/24倍。

风险提示

1) 下游需求不及预期风险。若下游自动驾驶汽车对激光雷达、高清车载摄像头需求不及预期,则有可能影响公司车载领域玻璃非球面透镜出货量,对公司业绩产生不利影响。

2) 对大客户依赖程度较高。若公司微棱镜产品后续在A客户手机中的认证和量产出货无法满足A客户公司预期,可能对公司业绩产生不利影响。

3) AR设备出货不及预期。公司玻璃晶圆产品主要终端应用为AR设备,若终端设备出货量不及预期将会对公司玻璃晶圆业务产生不利影响。

4) 疫情反复风险。若未来国内外疫情反复,可能影响终端产品出货或者对光学产业链造成不利影响,给公司业绩带来不利影响

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号