-

千亿赛道稳健耕耘,紫燕食品:佐餐卤味掌舵手,百味展望千城万店

老范说评 / 2023-02-07 09:56 发布

1、佐餐卤味头部品牌,潜心耕耘加速布局

公司为国内佐餐卤味龙头,提供高品质、多样化的卤制产品是公司始终追求的目标。紫燕食品作为国内熟食行业的领先品牌,拥有卤制食品研发、生产、销售的一体化产业链,是佐餐细分赛道的龙头企业。

公司凭借独特的配方以及寸积铢累的工艺,形成了丰富的产品线,确立了“以鲜货产品为主、预包装产品为辅”的产品策略。

鲜货产品定位佐餐卤味,消费场景以居家为主,紫燕的鲜货有散装和简易包装两种形式,从线下门店直接销售,属于保质较短、可食用的卤制食品。预包装产品定位休闲以及礼盒食品,推出锁鲜系列以及真空系列,延长产品的保质期,提升产品的便携性。

1.1、 深耕行业三十余载,多元化产品备受青睐

公司的发展主要分为以下三个阶段:

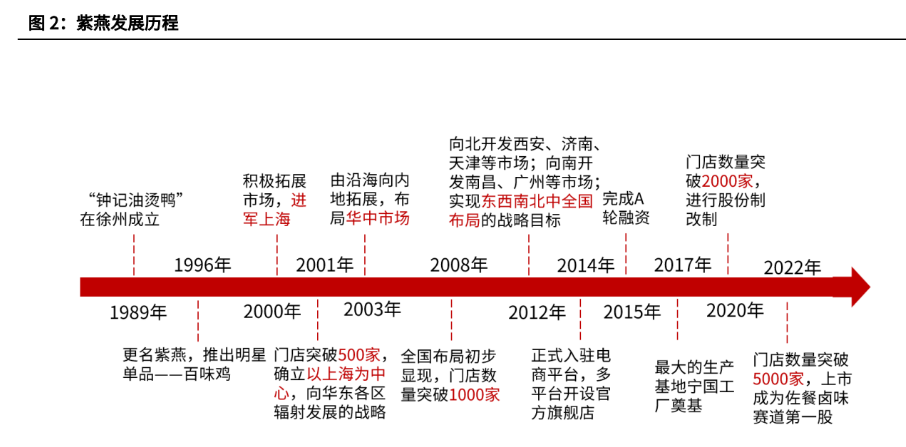

第一阶段(1989-1999 年):1989 年,紫燕食品的创始人钟春发夫妻融合乐山 甜皮鸭以及徐州本地卤鸭的做法,在徐州开设了“钟记油烫鸭”。1996 年,公 司现任董事长钟怀军接任企业,为了尽快打开知名度以及拓展新市场,决定进 军南京市场。面对“鸭都”南京激烈的竞争市场,钟记鸭类产品并未有明显优 势,公司另辟蹊径,将主打菜品改为鸡,产品链向鸡肉、猪肉、牛杂等扩展, 同时正式更名为“紫燕”。

第二阶段(2000-2015 年):2000 年,紫燕门店扩充至上海,次年确立了以上 海为中心,并向华东各区域辐射的发展战略。2003 年,公司逐步布局华中市 场,将门店由沿海地区延伸至内陆。2008 年,旗下门店突破了 1000 家, 产品 实现全面冷链配送。2012 年,向北重点开拓西安、济南、天津等市场,向南重点开拓南昌、广州等市场,实现全国战略布局。 2014 年,紫燕正式入驻电商 平台,推动线上线下协同发展。

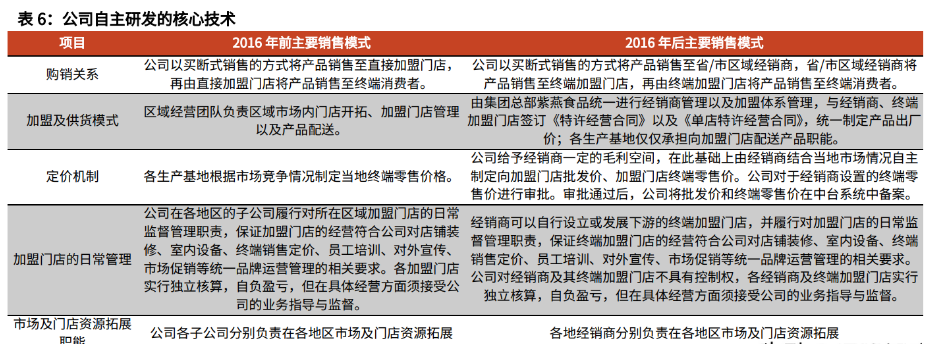

第三阶段(2016 年-至今):公司建立初期为区域团队分散化管理,但随着公 司业务规模整体扩张,原有的管理模式已经不能适应公司发展与融资需求,为 实现集团化运营,公司逐步整合各区域经营主体,将管理职能收归母公司。

2016 年,紫燕开始进行渠道改革,将原本由区域负责的加盟及供货改为由总公 司负责,采用经销商加盟的销售模式,即公司——加盟商——终端门店——消费 者,由经销商负责特定区域的门店开拓及管理。同时多位前区域管理团队的核 心人员,在 2016 年底公司调整销售模式时成为公司经销商。改革之后的紫燕 门店数量与日俱增,以每年千家店的速度“跑马圈地”。2022 年公司上市,成 为佐餐卤味赛道第一股。

1.2、 营业收入稳定增长,扎根华东布局全国

紫燕营收较为稳健,整体呈增长态势。

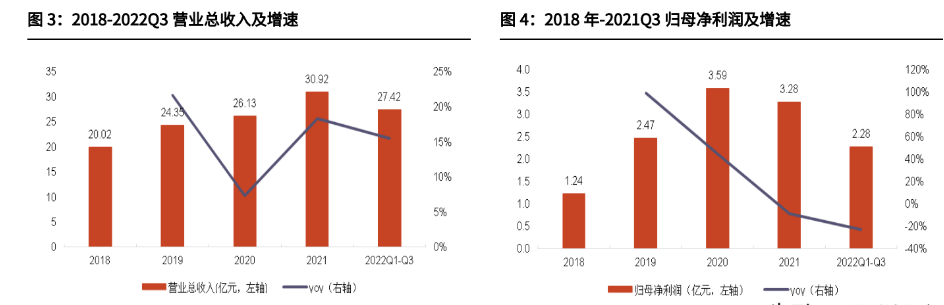

公司收入以鲜货类为主,总收入由 2018 年的 20.02 亿增长至 2021 年的 30.92 亿,CAGR 为 15.59%,一方面,渠道改 制后,公司门店拓展速度加快, 2020 年之后虽然受到疫情影响,公司仍然依 托渠道拓展支撑收入,2020/21 年收入同比增长 7.3%/18%,颇为稳健;另一 方面,公司通过预包装产品积极拓展电商、O2O、团购等渠道平抑疫情影响, 2018 年至 2021 年,预包装产品在公司收入中占比从 2.35%提升至 7.82%。 盈利能力显著提升,短期业绩承压。

得益于经销商店铺数量的快速增加释放规 模效应,叠加成本处于下行周期,公司归母净利润从 2018 年的 1.24 亿提升到 2020 年的 3.59 亿,CAGR 为 70.15%;2021 年和 2022 前三季度,公司归母 净利润分别为 3.20 亿和 2.28 亿,较上年同期下降 8.64%和 22.47%,主要原 因为疫情影响门店销售,以及原材料价格大幅上涨,致使公司各大主要产品成 本有所抬升,毛利率下降。

考虑到公司 2020-21 年其他收益增长较快(主要为 政府补助),剔除其他收益后,2018 -2021 年,公司归母净利润 CAGR 为 33.59%。

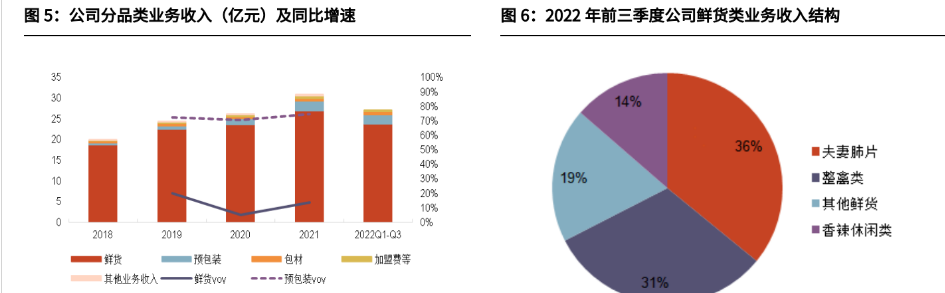

夫妻肺片、整禽类产品贡献近 6 成业绩,新渠道拓展提供增量。

公司拥有 50- 60 个 SKU,实际门店经营品类数或在 30-40 个 SKU,与休闲卤味 SKU 数相 当,能够在保障一定品类丰富度的同时兼顾供应链效率。

2021 年鲜货类/预包 装食品/包材/加盟费等/其他业务实现收入 26.9/2.4/0.7/0.5/0.4 亿元,鲜货类 为公司核心业务,2021 年公司夫妻肺片/整禽类实现收入 9.3/8.4 亿元,分别占 鲜货类收入的 35%/31%,2022 年前三季度该比例分别为 36%/31%。

2020 年受疫情影响,公司各业务均有所承压,但 2021 年均有所修复,同时, 得益于生鲜电商(盒马生鲜,叮咚买菜)、商超等渠道拓展,公司预包装食品 及其他业务产品收入增长较快,成为熨平疫情影响的重要因素。

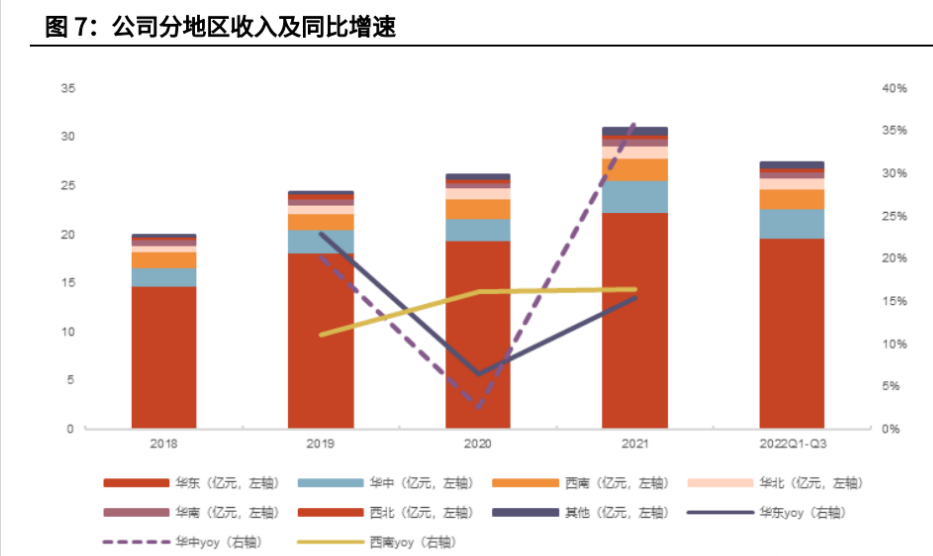

公司销售区域以华东、华中、西南为主。

华东地区经济发达,人口密集,人均 消费能力强,因此公司以华东地区为主要市场。餐桌卤味类似于十年前的休闲 卤味,仍处于全国化的早期。

公司将立足现有的市场,逐步向低线城市进行渗 透,并逐步建立起覆盖区域的全国性网点,加速公司在国内的深度发展。

1.3、 供应链布局全国,信息系统管理有道

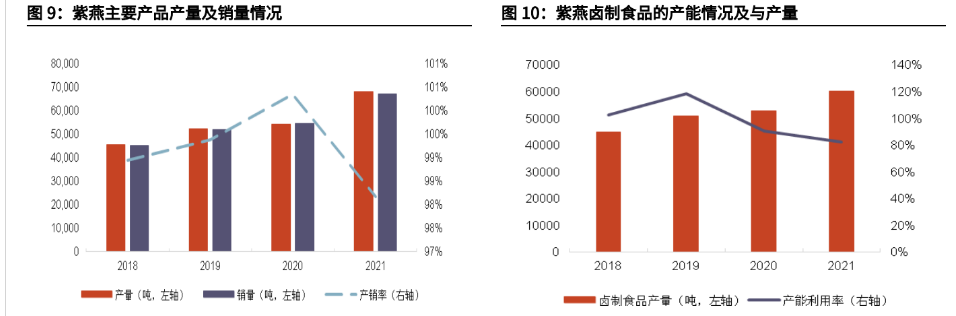

产销率、产能利用率始终保持高水平。2018-2019 年,公司凭借优秀的销售预 测系统,确保了生产和供货的及时性和新鲜度,2019 年公司产销率及产能利用 率分别达到 99.38%和 118.61%,产能利用率基本达到饱和状态。

为缓解产能 瓶颈,降本增效,公司对生产资源进行了集中式的整合,关停了规模较小或租 赁的生产基地,将原有的 8 个小型工厂的产能资源逐步转移至新建大型生产基 地。

2020 年,大型生产基地陆续建成落地,以宁国、武汉、连云港、山东和重 庆五个工厂为基础,使公司的生产能力得到有效地提高。

1.4、 IPO 资金安排:强化供应链全国布局,提升信息化及技术能力

2022 年 9 月,公司通过 IPO 募集资金净额 5.65 亿元,募集资金将主要用于宁 国食品生产基地二期、荣昌食品生产基地二期、仓储基地建设项目、研发检测 中心建设项目、信息中心建设项目、品牌建设及市场推广项目等建设。

筹备宁国、荣昌生产基地二期项目,产能有望进一步提升。公司拟用 IPO 募资 资金筹建“宁国食品生产基地二期”和“荣昌食品生产基地二期”,扩建完成 后,“宁国食品生产基地二期”将新增产能 11,000 吨/年,预期年新增销售收 入 5.28 亿元;“荣昌食品生产基地二期”预计新增产能 8,000 吨/年,预期年 新增销售收入 3.23 亿元。两项目投资回收期均为 5.67 年。

此次扩产能够快速 生产标准化产品,并在各个工厂之间建立起连锁反应,协同合作,同时根据区 域餐饮特点及顾客喜好,持续开发具有核心竞争力的新品。

筹建原材料仓储基地,提升储存及抗风险能力,降本增效。

公司采购的原材料 中,超过 50%为鸡、牛、猪等原料。近几年,由于受到自然灾害、牲畜疾病、 养殖成本、通货膨胀以及市场供需等多重因素的影响,原料的价格变动较大。

公司将使用 IPO 募集资金新建一座大型原材料仓储基地,面积达 3.1 万平米, 建成后可极大地提高仓库的存货容量。公司可在原材料销售淡季或价格相对较 低时,进行相应采购,防止由于价格变动带来的整体性风险。

强化研发能力建设,提升信息管理水平。公司将从研发检测环境、软硬件设施 建设、人才培养等多个层面提高公司研发创新能力,建设一座卤制食品研发、 检测、研发人才培养、技术成果转化等多项技术服务的研发检测机构。同时通 过对内部流程管理和组织管理的整合和更新,提高内部的协调管理效能,实现 各个部门之间的信息传递和共享,有助于管理层做出科学、准确的管理。

1.5、 股权高度集中,员工深度绑定

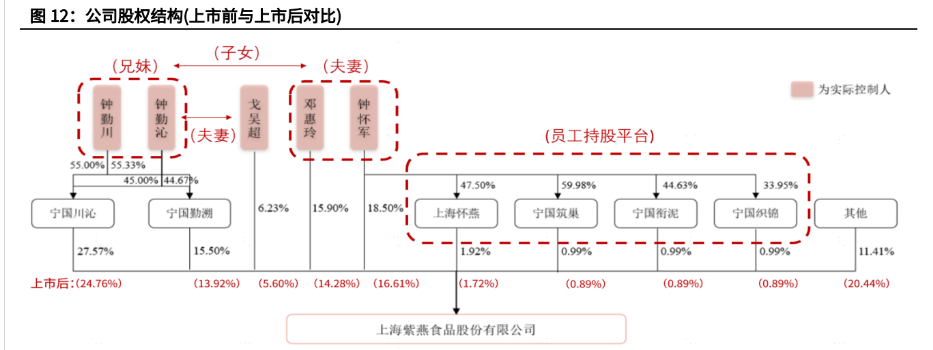

公司为家族控股型企业,控制权集中。截至 2022 年三季度末,紫燕第二代掌 门人钟怀军直接持有公司 16.61%股权,钟怀军、邓惠玲、钟勤川、钟勤沁、 戈吴超合计持有公司 75.17%的股权,为公司共同实际控制人。

公司设立四大员工持股平台,管理人员与公司紧密相连。公司成立了上海怀 燕、宁国筑巢、宁国衔泥、宁国织锦四大员工持股平台,合计持有公司 4.39% 的股权,覆盖近百名企业内中高层员工,使得员工利益与股东利益一致,将员 工与企业效益捆绑在一起,很大程度提升了员工的积极性。

公司的管理层拥有多样化的背景以及丰富的管理经验。

公司不仅有始终深耕公 司业务的董事长钟怀军以及董事、总经理戈吴超,还有众多来自金融、食品、 零售等行业的核心管理人员:副董事长桂久强,曾就职于普华永道、凯捷咨 询、思爱普等,在金融、咨询、投资方面有着丰富的背景;董事、副总经理、 财务总监、董秘曹澎波,曾是晨光集团的财务总监;董事兼副总经理崔俊锋, 曾任三全食品副总裁;董事蒋跃敏曾经在华润集团任总经理、深创投任董事 等。

公司董事及高管人员可以在财务、法律、投资、供应链、产品研发等多方 面为公司提供全面发展战略和充分的社会资源。

2、 佐卤赛道前景广阔,竞争格局高度分散

中国卤菜工艺历史悠久,品类丰富。卤制食物是以畜禽肉类、蔬菜、豆制品、 水产品为原料,经过卤煮处理,达到“色、香、味、型”俱佳的特色。

中国卤味早在夏商代就已有了一定的规模,随着各地的食谱不断的发展,中国的卤菜 工艺不断吸陈纳新,卤菜的原料也不断地变得丰富起来,根据成色和卤料,大 致上可以划分为红卤、白卤和黄卤三种类型;根据地域,又可以划分为川卤、 湖卤、潮卤、粤卤等。

设备技术升级,卤制品行业迎来改革。20 世纪 90 年代,川味美食已经具有相 当的市场规模,但是产品的销售范围非常分散,多是以“路边摊”、“夫妻 店”等形式存在的个体经营者,经营规模较小。

20 世纪 90 年代以后,随着生 产设备的机械化、食品保鲜技术的改良升级、冷链物流行业的快速发展,以及 卤制食品的工业化进程逐渐加快,部分企业已经实现了标准化生产、跨区域布 局、品牌化营销和连锁店运营。 食品要求不断提高,规模企业加速成长。

随着消费者对卤制产品的安全性认知 逐步提高以及我国食品安全控制标准的进一步提升,一些规模小、技术较弱的 小作坊、个体户和小型品牌的市场空间将会逐渐缩小,而规模较大的卤制品公 司则有较大的发展潜力。

2.1、 千亿赛道,紫燕领航

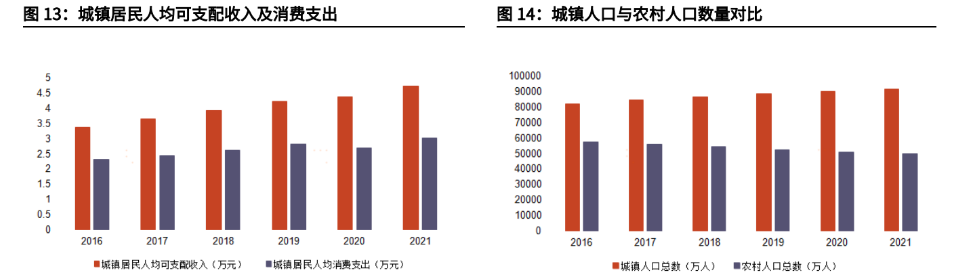

我国居民人均收入水平以及城镇居民数量的增长,推动卤制食品市场规模的蓬 勃发展。

我国城镇居民人均可支配收入由 2016 年的 3.36 万元增长至 2021 年 的 4.74 万元,年复合增长率为 7.12%;城镇居民人均消费支出相应从 2016 年 的 2.31 万元增长至 2021 年的 3.03 万元,年复合增长率为 5.60%。

根据国家 统计局的统计数据,2021 年我国城镇人口进一步增加至 9.14 亿人,占总人口 的比重已经超过 60%,但仍低于发达国家 75%的城镇化率,我国城市人口数量 仍有望继续增长。随着生活水平和购买力的提高,必将推动城镇卤制食品消费 的持续增加。

餐桌卤味仍为成长性赛道,随着居民消费水平提升及品牌连锁化推进,市场有 望持续扩容。

根据艾媒咨询的数据,中国卤制品行业 2021 年规模达到 3296 亿 元,2018 年-2021 年 CAGR 为 12.26%;预计 2023 年中国卤制品市场将达到 4051 亿元,预计 21-23 年 CAGR 为 10.86%;根据 Frost& Sullivan 的数据, 估计 2021 年中国佐餐卤制品行业市场规模为 1814.44 亿元,2015 年-2021 年 CAGR 为 7.52%; 2023 年佐餐卤制食品的市场规模预计将达到 2239.60 亿 元,2021 年-2023 年复合增长率为 11.10%。佐餐卤味仍为成长性赛道,随着 消费者教育逐步推进,以及以紫燕为首的连锁品牌逐步跨市场经营,市场有望 持续扩容。

市场高度分散,龙头份额提升空间较大。

目前业内无牌或者小品牌加工生厂企 业较多,大型生产企业数量很少,根据 Frost& Sullivan 调查显示,国内调味料 卤味产业零售额排名前五的企业分别为:紫燕百味鸡、卤江南、廖记棒棒鸡、留夫鸭、九多肉多,2019 年零售额 CR5 低于 5%,其中紫燕占据佐餐卤制食物 零售额的 2.62%。

值得一提,尽管份额分散,但紫燕在佐餐卤味行业内处于龙 头地位,份额超过前五的其余品牌总和,参考绝味相对于周黑鸭、煌上煌逐步 扩大的体量差距,我们认为依靠优于竞品的供应链及渠道优势,餐桌卤味赛道 龙头有望持续走出高于行业的发展速度。

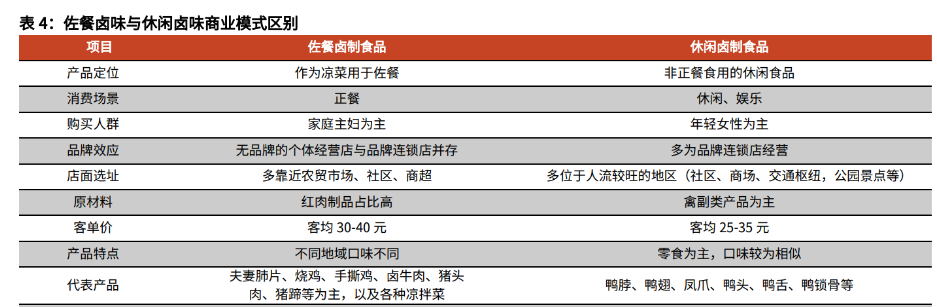

2.2、 相较休闲卤味,佐餐卤味客户复购率高,存在门店二次加工

佐餐卤味行业竞争激烈程度低于休闲卤味。休闲卤味因不存在门店二次加工环 节,且绝味依托优秀的加盟管理体系已拥有较大体量,因而休闲卤味行业集中 度及龙头体量均要大于佐餐卤味。当前佐餐卤味行业的竞争主要源于大规模经 营品牌对小微作坊的冲击,而品牌之间的竞争氛围相对较弱。

根据窄门餐眼统 计的数据,紫燕百味鸡的门店数量遥遥领先,远远超过了同行业其他品牌,而 廖记棒棒鸡的销售网络全行业覆盖最广。龙头企业多起源于川卤风味,具有明 显的地域性特征,主要客户以川渝地区和华东地区为主。

我们认为,佐餐卤味与休闲卤味有较大区别,具体来讲:

消费场景:休闲卤制品是休闲食品与卤制工艺相结合的享乐型食品,拥有多元 化的食用场景(休闲零食、加班、逛街、出游、代餐等)和消费渠道(社区、 商场、交通枢纽,公园景点、电商、直播等),而佐餐卤制食品则是相当于饭 桌上的一道料理,以餐桌场景为主(家庭正餐、餐厅);

用户画像:佐餐卤味以家庭客户为主,而休闲卤味食品年轻女性购买居多,佐 餐卤味拥有更加深厚的客户基础;

消费品类:佐餐卤味的牛脯类产品居多,成本价格相对于休闲卤味的禽类产品 较高,同时企业对成本控制力度较弱;休闲卤味多以鸭副制品居多,且头部企 业对上游享有一定议价权;

门店加工:佐餐卤味针对一些调料和产品现场进行二次加工,休闲卤味则多在 工厂端加工成型,这也是休闲卤味更容易实现门店扩张的一大原因;

人员要求:佐餐门店的员工更像厨师,因存在二次加工及拌料过程,门店的操 作要求、技能要求均比休闲门店高,工资水平相应也会提高;

门店形式:休闲卤味有鲜货门店、专柜门店、电商门店等多种门店形式,门店 可设立于商外;佐餐卤味则以鲜货门店为主,门店基本位于商圈外围。

2.3、 产业链分析:餐桌卤味生产成本相对较重

卤制品制造企业处于卤制品产业链中游,为原料提供深加工业务。卤制食品上 游产业主要包括畜禽养殖业、农产品种植业及水产品养殖业等,下游则包括线 上以及线下销售渠道。在餐桌卤味的消费习惯上,禽类和红肉类产品占主导, 在休闲卤味上则是以禽类产品为主导。

下游分销网络渠道丰富,以农贸市场 店、社区门店以及商超门店为主,近年来受疫情影响线上渠道销售占比有所上 升。

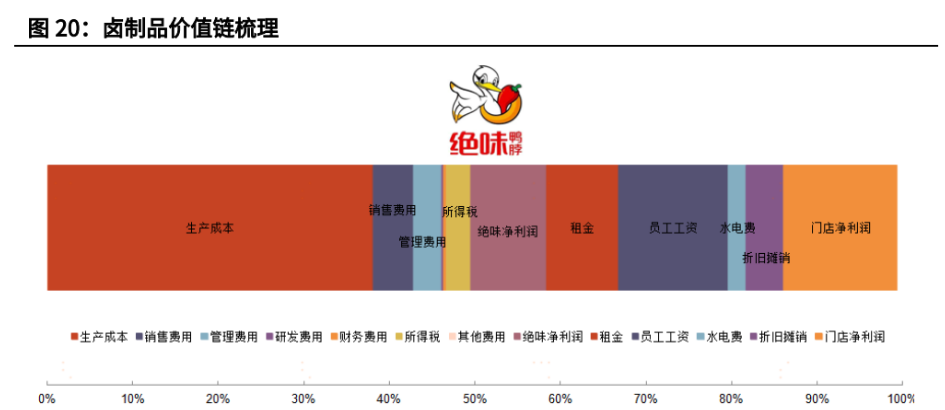

从产业价值链拆解上看,与休闲卤味相比,佐餐卤味生产成本比重更大,门店 端得益于店销较高,期间费用摊销较优。

因 2020 年之后存在疫情扰动、原料 上涨明显等情况,我们选取 2019 年绝味与紫燕的财务数据作为价值链拆分的 基础,不难看出,生产成本在佐餐卤味价值链中占比较重,主要因为佐餐卤味 含有牛肉等品类,以及绝味多年全国化工厂布局,故以紫燕为代表的佐餐卤味 规模效应不如以绝味为代表的休闲卤味明显。

但得益于佐餐卤味高复购率、高店销的优势,门店端如租金、人工的费用摊销较休闲卤味略有优势。因此,从 整个产业链角度上看,卤味食品的利润空间提升更多需要从供给端下手。

3、 产品分析:鲜货产品引航前行,多重渠 道并肩发力

3.1 打造夫妻肺片+多元化产品矩阵

紫燕以鲜货产品为主,预包装产品为辅,构建多元化品类体系。

早期公司以油烫鸭作为核心产品,进军南京后突破传统的限制,逐渐拓展到其它种类。

现已将鲜货产品分成四大类:夫妻肺片、整禽类、香辣休闲类和其他鲜货;将预包 装产品分成三大类:锁鲜类、真空类以及礼盒类,品种齐全,可适应不同人群 的需求。与其它的卤制品门店相比,紫燕门店拥有专属的制作工作人员,配备 工作台和调料区,根据顾客的要求当场制作,满足顾客的个性化需求。

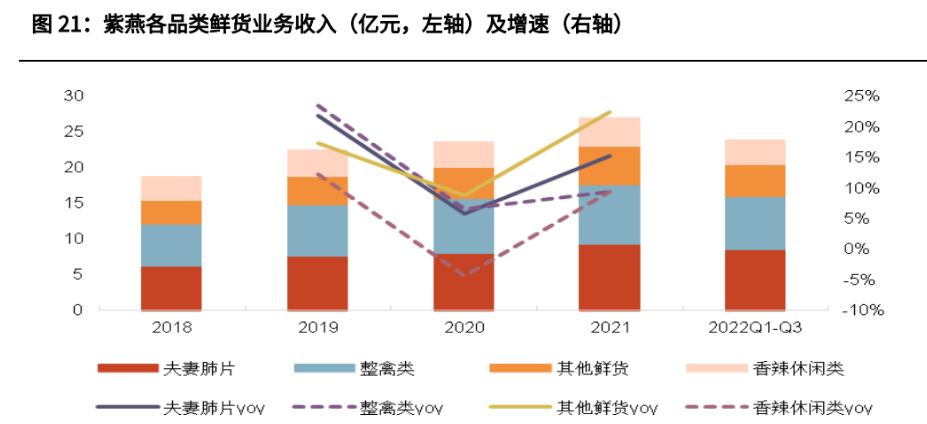

鲜货业务稳扎稳打,产品营收持续增长。

2018-2021 年,紫燕鲜货业务收入 CAGR 为 12.72%,占公司收入 9 成。

拆分来看,鲜货业务中的夫妻肺片是紫燕 核心的单品,紫燕的夫妻肺片是以传统的肺片为原料,加入牛肚、牛筋、猪 耳、花生米等十多种新鲜优质原料,提升了口感。

2021 年夫妻肺片的营收为 9.3 亿元,2018-2021 年复合增速为 14.1%,是紫燕第一大单品。

整禽类和其 他鲜货类收入提升比较明显,2021 年营收分别为 8.4 亿元、5.4 亿元, 2018- 2021 年复合增速分别为 12.9%、16.1%;香辣休闲类鲜货规模相对稳定,2021 年收入 3.8 亿元,2018-2021 年复合增速为 5.5%。四大品类并驾齐驱, 拉动公司业务进一步拓展。

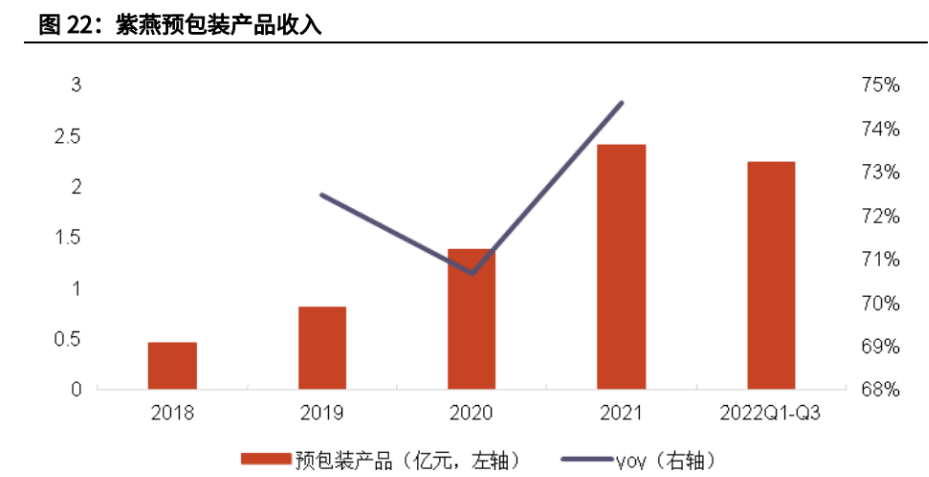

紫燕预包装业务扶摇直上,有望助力实现“鲜货+预包装”双轮驱动。

由于鲜 货食品更多的应用在正餐场景,为了扩大业务范围,紫燕也正积极布局预包装 赛道。与鲜货食品比较,预包装食品具有较长的货架寿命和更加广阔的食用范 围。

针对传统的卤味食品储存保鲜、携带不便等问题,紫燕开发出一种新型的 “气调锁鲜产品”,既可以将保鲜期延长到 5 日,又可以保持其原有的风味。

此外,紫燕还推出一系列真空包装产品,采用真空包装技术将紫燕的保鲜期延 长到 6 -9 个月,并组合成一系列的礼盒产品。

2021 年紫燕预包装食品收入 2.42 亿元,2018-2021 年 CAGR 达到 72.58%,收入占比从 2018 年的 2.35% 提升至 2021 年的 7.82%,疫情期间公司花生米、坚果业务快速扩张,同时大 力发展生鲜电商渠道,预包装产品发展速度与日俱增。

川菜遍布全国,备受喜爱和推崇。

根据联合利华饮食策划——UFS 大数据显 示,截至 2022 年第二季度,全国川菜门店数量 32 万家,占比 31.3%,占据各 地方菜系之首,远高于排名二三位的江浙菜及粤菜;关于食客对各地方菜系的 菜品推荐上,川菜占比 26.2%,同样高居各地方菜系第一,而且近几年推荐占比上升明显。

根据艾媒咨询的调查,中国卤制品消费者最喜欢的是香辣口,占 比达 61.3%,其次是占比 51.0%的麻辣口味。紫燕产品以川卤风味为基础,主 要目标为喜爱川菜客群,可根据不同客户的口味,在门店现场制作辣或不辣的 卤味产品,在各地均有较高的接纳度。

紫燕凭借独特的口味、强大的产品优势,拥有广泛的消费基础。

紫燕的竞争优势在于:

1)与菜市场的农贸店、夫妻老婆店相比,紫燕的成本和价格优势不 大,但是紫燕专注于打造好产品+好口味,获取品牌溢价,主要竞争对手为其他 卤味品牌。

2)紫燕产品坚持乐山川味特色为主,华东和华南地区基本保持同一 口味不变,塑造品牌口味记忆,成功培养大批忠实消费者。

3)紫燕门店多位于 农贸市场,能与顾客搭建深厚联系,复购率较高。门店终端会针对一些调料和 产品进行二次加工。

4)紫燕门店拥有较强的生存能力,老店闭店率 5%-8%, 在业内处于较低水平。依靠多重优势,紫燕近年获奖无数,2020 年同时斩获 “中国最具影响力餐饮品牌”、“中国餐饮特殊贡献奖”两项大奖,2021 年荣 获“品牌卓越企业”奖。

加强自身品牌建设,增加新产品的研发和投入。

紫燕将在现有产品研发和行业 经验的基础上,不断开发新产品,将公司打造成为佐餐卤制食品创新品类的市 场开拓者。

公司目前已经开发了几百种不同的卤制品,近两年推出了“吮指香 辣翅”、“钵钵鸡片”、“酸汤肥牛”、“藤椒板鸭”、“酸辣柠檬拆骨凤 爪”等多款新品,深受消费者好评。

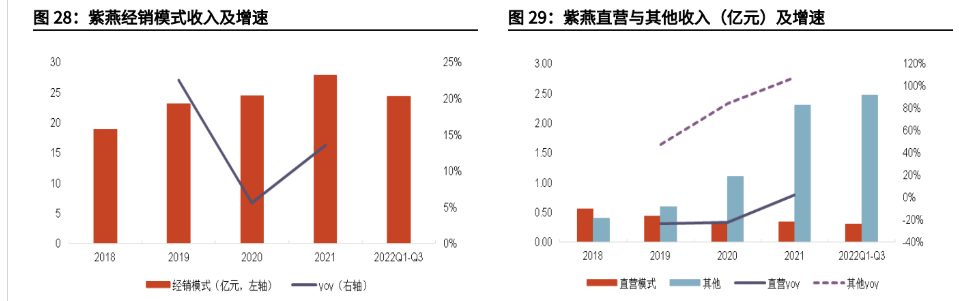

4、 渠道分析:单店模型优秀,渠道向心力强

经销为主,直营为辅,建立多元化销售渠道。2021 年紫燕经销模式营收 27.85 亿元,占比达 91.31%,2018-2021 年 CAGR 为 13.73%。直营方面公司仅保留 少数门店,2021 年直营模式营收仅为 0.35 亿元。除了连锁店模式之外,公司 还进行了营销网络规划。电商渠道覆盖天猫、京东、有赞、等主流电商平 台,基本涵盖了大部分网购用户。

另外,公司还与其他 O2O 的生鲜电商如盒马 鲜生和叮咚买菜等进行深度合作,根据顾客的需要,提供个性化团购渠道。其 他渠道 2021 年营收 2.30 亿元,占比为 7.55%,2018-2021 年 CAGR 为 77.96%。经销渠道以及线上渠道为公司提供了充足的发展动力。

单店模型比肩绝味,具备万店基础与潜力。

基于渠道调研数据,我们选取紫燕 华东成熟门店及绝味中线城市门店进行对比(由此测算时紫燕房租成本绝对额 较高,但不影响分析):

1)店销:佐餐卤味具有主食属性,客户黏性、复购率 较高,店销较休闲卤味更高;

2)人工:与休闲卤味门店相比,佐餐卤味门店需 要提早花时间对鲜佐料进行加工、清洗、切片准备,以及在售卖时会针对一些 调料和产品进行二次加工,华东区域一个店往往需要 2 个人,人工成本绝对额 相对更高,但得益于高店销,紫燕人工成本率低于绝味。

3)房租:因选取门店 城市水平有所区别,测算过程中紫燕房租高于绝味,但同样得益于高店销,紫 燕房租摊薄较优,若在菜场开店,房租成本有望更低;

4)净利率&投资回收期:我们测算得出紫燕门店净利率与绝味相当,投资回收期低于绝味。

区域化管理经营向集团化过渡,搭建新型经销网络。

从 2016 年开始,紫燕将 各个地区的业务单位进行了整合集权,实现集团化运营,将直接加盟模式调整 为“公司——经销商——终端加盟门店”两级销售网络,有效降低公司的拓店费 用以及门店端的管理费用,提升经营管理效率,有助于构建成熟稳固的供应链 体系和销售系统。

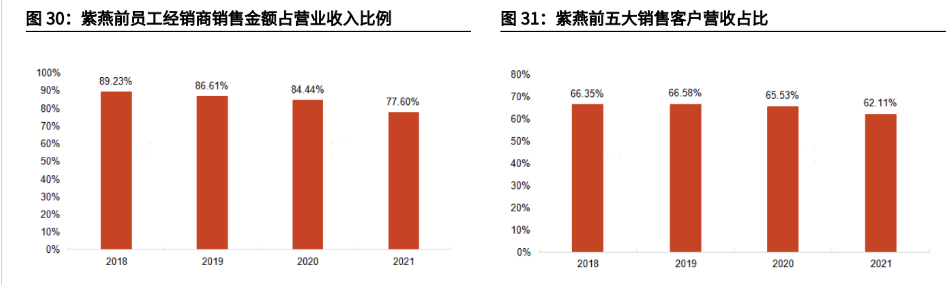

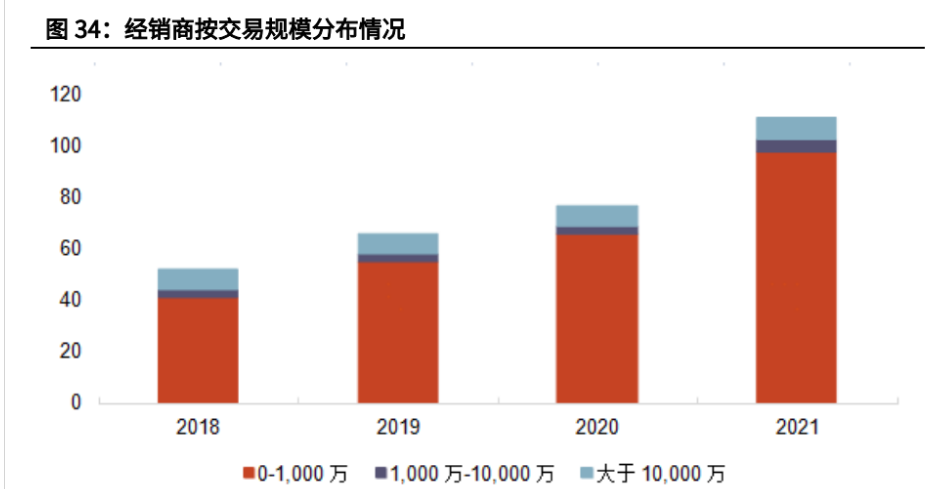

紫燕经销商主要由前员工构成,前五大经销商均为前员工。

2016 年公司调整销 售模式时部分地区的核心管理层骨干成员成为公司经销商,这些人具有较为丰 富的地区资源及管理经验。

2021 年公司向前员工经销商销售金额占营业收入比 例为 77.60%。前五大客户销售占比超过 60%,负责上海、南通、南京、合 肥、济南、武汉等核心区域的销售业务,合计拥有及发展超过 50%的加盟门 店,销售结构较为稳定。

拓店速度明显加快,门店拥有较大潜力。

随着经销新政的落实,紫燕每年新增 终端加盟门店数量从 2018 年的 940 家上升至 2021 年的 1440 家。尽管受到疫 情影响,2021 年闭店率达到 15.42%,但关闭门店以新门店为主,老店闭店率 不足 8%。

公司开店数量已有所提升,待疫情影响减弱,闭店率进一步可控, 万店规模有望实现。另外随着新市场的开拓以及疫情影响,2018 年-2021 年平 均单店收入有所承压,未来随着新增市场的品牌认可度以及产品影响力的不断 提升,叠加消费复苏,门店收入有显著上升空间。

5、 ROE 分析:净利率处于行业平均水平, 周转率远高于行业

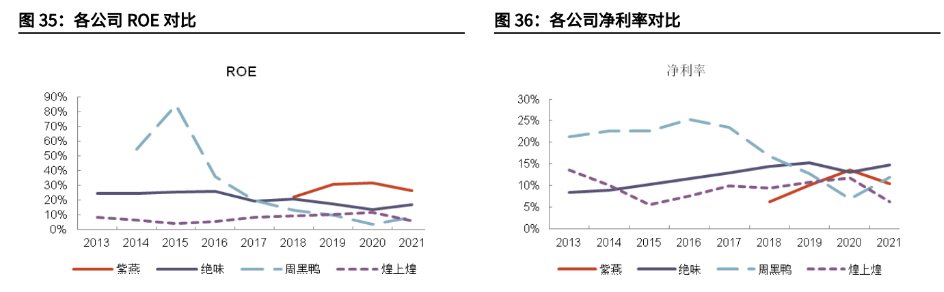

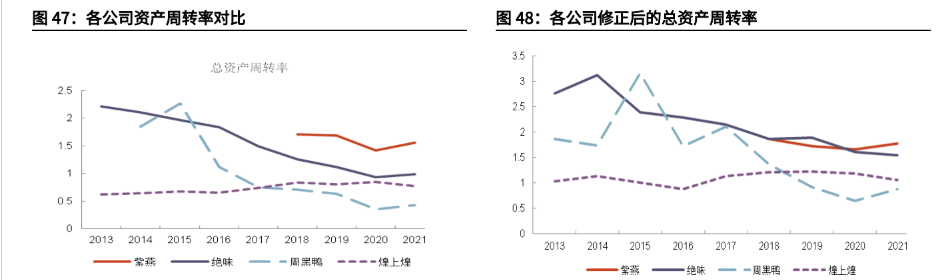

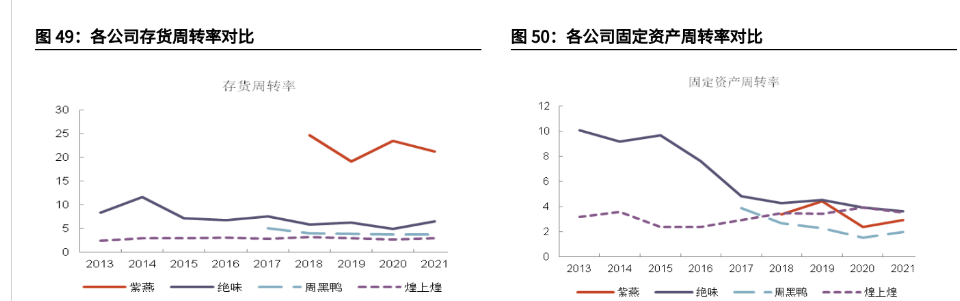

在卤味食品赛道中,公司 ROE 较高,主要得益于相对较高的资产周转率及杠杆 率。

1)净利率:因上游原料包括牛肉等难以实现明显采购优势的品类,公司净 利率低于绝味,但仍处于卤味赛道中游水平;

2)资产周转率:公司资产周转率 明显高于休闲卤味企业;

3)杠杆率:公司杠杆率较高,主要系新建产能形成的 应付非流动资产构建款、应对疫情为经销商提供的预提返利增加,但随着公司 上市及疫情逐步缓解,我们推测公司杠杆率有望持续降低。

5.1、 净利率分析:原料多元化导致规模效应相对较弱,但仍达到行业平均水平

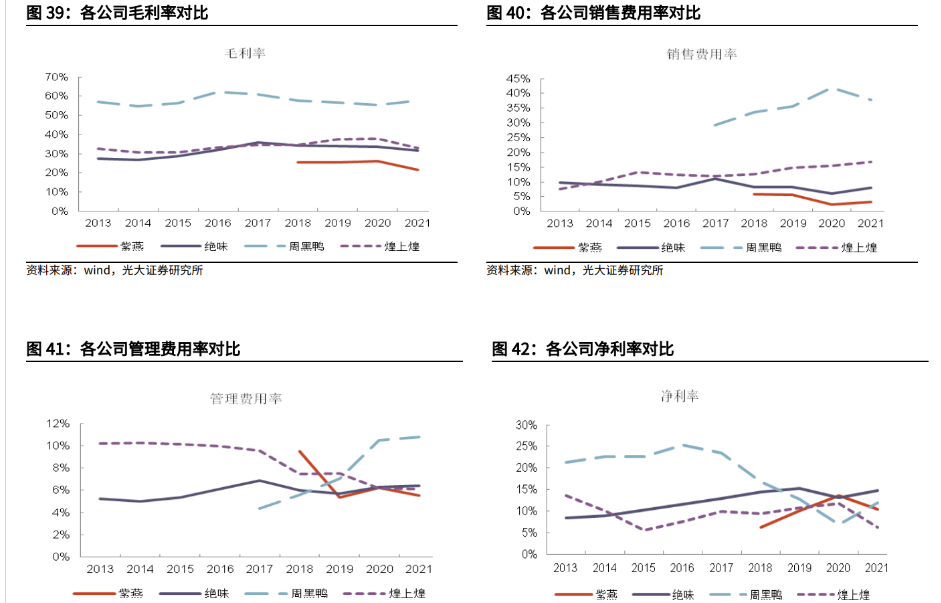

公司毛利率低于行业,但期间费用率优于行业。公司净利率的波动主要由于毛 利率波动导致,对比休闲卤味,紫燕毛利率水平更低,但公司销售费用率明显 低于竞品,系佐餐卤味复购率高,客情稳定,无需过多营销投入,基于此,公 司净利率仍实现行业平均水平。

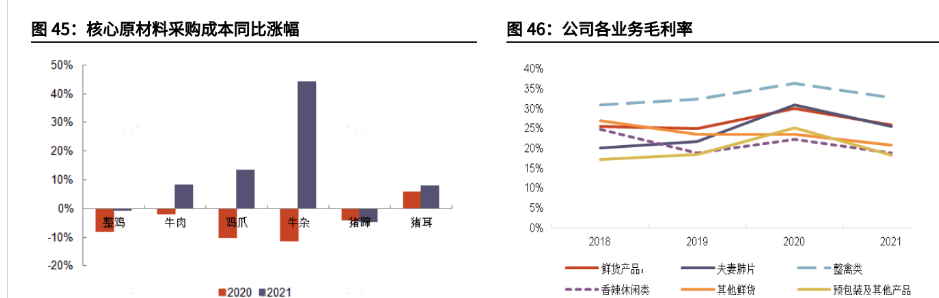

低毛利率品类丰富,且短期内原料价格上涨增加成本压力。公司品类丰富,且 难以实现规模效应的牛肉类原料占比较大,因此相比竞品,公司毛利率难以体 现出优势,同时 2021 年多项原料成本上涨明显,其中牛肉/鸡爪/牛杂同比上涨 8%/13%/44%,成为公司各业务毛利率下滑的最主要原因。

5.2、 高资产周转率分析:得益于低现金占比+高存货周转支撑

公司现金资产相对较少,存货周转率高是其获得高资产周转率的原因。

一方面,全国化起步较慢+利润空间相对休闲卤味较薄,公司现金类资产较休闲卤味 类企业较低,同时绝味已开启第二成长曲线的投资布局,长期股权投资占比较 大,若剔除现金类资产和长期股权投资,紫燕修正后的总资产周转率与绝味不 相上下,但仍然高于周黑鸭和煌上煌。

另一方面,公司固定资产周转率处于行 业平均水平,但是存货周转率远优于休闲卤味品牌,我们推测系公司仍未实现 全国化,库存周转压力相对较弱,当前区域性经营存货周转能力更强。

6、 盈利预测

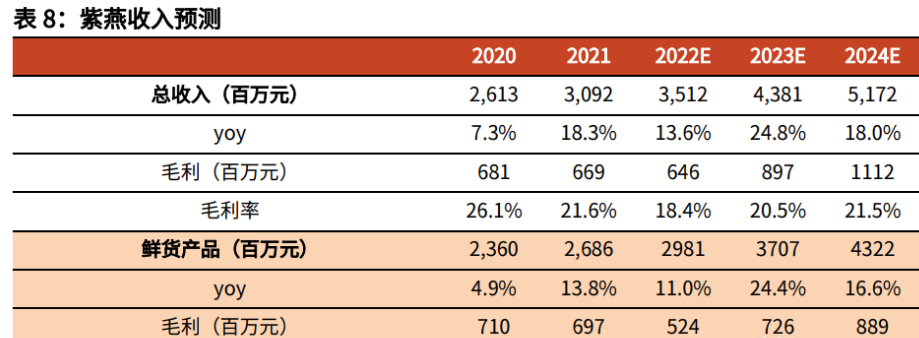

收入预测:综合来看,预计 2022-24 年公司总收入为 35.12/43.81/51.72 亿 元,同比增长 13.6%/24.8%/18.0%。

鲜货类:

1)开店数:预计随着 2023 年后消费环境的好转,公司闭店率将开始 下降,叠加公司上市资金及品牌影响力支持,公司开店有望加速,预测 2022- 24 年新增门店 800/900/900 家;

2)单店收入:餐桌卤味具有一定主食属性, 估计 2022 年单店收入有所下滑,但优于休闲卤味,2023 年若消费回暖,单店 收入有望体现出明显弹性,预计 2022-24 年单店收入同比增速为-4%/8%/ 3%。

预包装食品:得益于生鲜电商(盒马生鲜,叮咚买菜)、商超等渠道拓展,公 司预包装食品收入增长较快,成为熨平疫情影响的重要因素,其增长动能也有 望延续,预计 2022-24 年预包装食品收入同比增速为 40%/30%/30%。

包材&其他业务:这两项业务非公司核心业务,参考历史数据,预测 2022-24 年收入同比增速均为 20%/20%/20%。

加盟费、门店管理费、信息系统使用费:该类业务与鲜货产品收入的比值趋于 一个稳定值,参照历史数据,假定加盟费/鲜货产品收入为 1.8%,并以此预测 2022-24 年收入。

毛利率:2022 年牛肉、禽类等成本压力仍然较大,核心业务鲜货类及预包装产 品毛利率有所承压,故预计 2022 年毛利率有所下调,但核心原料成本已有高 位见顶趋势,预期 2023 年后毛利率有望改善,预计鲜货类 2022-24 年毛利率 为 17.6%/19.6%/20.6%,预包装产品毛利率为 14.2%/18.2%/20.2%,综合来 看 2022-24 年公司毛利率为 18.4%/20.5%/21.5%。

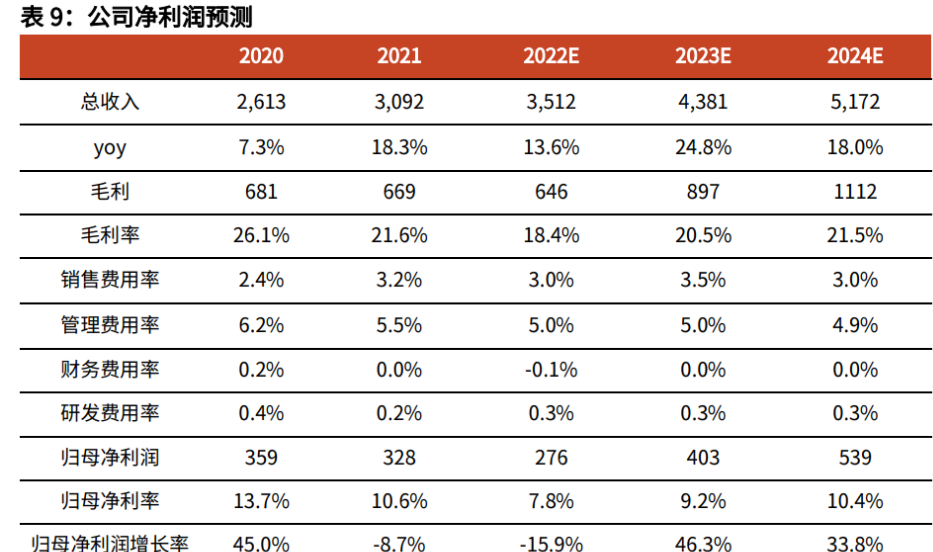

利润预测:

根据 2022 年前三季度数据,推测 2022 年销售费用率及管理费用率低于2021年,同时2023 年随着消费修复,营销投入会有所加大,2024 年再随规 模效应摊薄,假设2022-24年销售费用率为 3.0%/3.5%/3.0%,管理费用率保 持相对稳定,2022-24年管理费用率为5.0%/5.0%/4.9%。综上,预计2022-24年归母净利润为2.76/4.03/5.39亿元,同比增长-15.9%/46.3%/33.8%。

7、 估值水平与总结

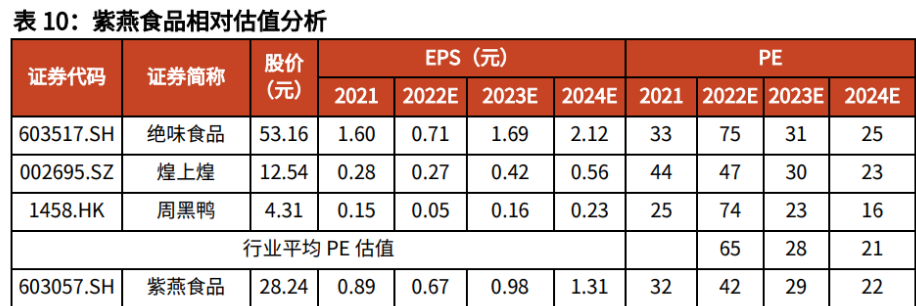

7.1、 相对估值

我们选取休闲卤味的三家上市标的作为估值参照,从行业平均上看,2022-24 年估值为 65/28/21 倍,紫燕食品 2022-24 年估值为 42/29/22 倍,因 2022 年 疫情及原料成本扰动明显,各公司利润明显偏离正常经营水平,因而 2022 年 估值不具备参考性,从 2023-24 年估值上看,紫燕与行业估值相当。考虑到消费修复带来的单店提升弹性,可能会阶段性实现业绩的加速增长,估值仍有提 升可能。

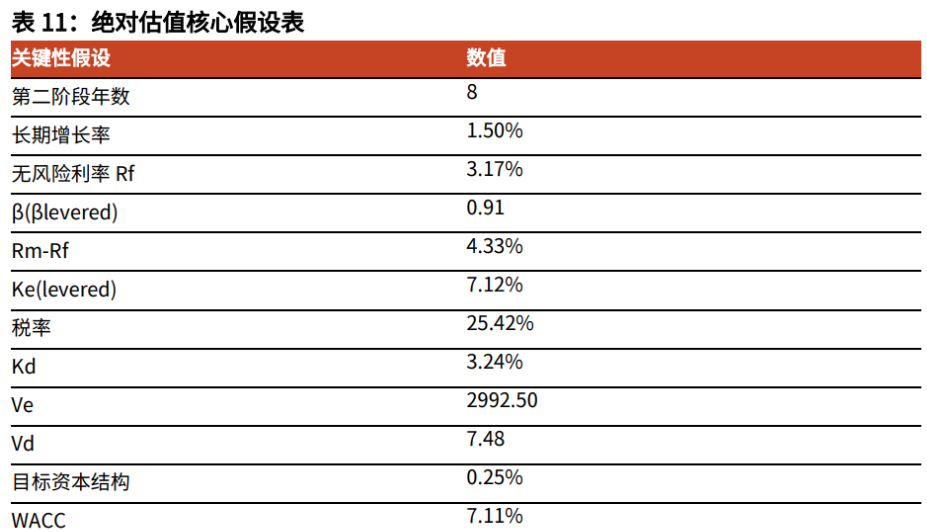

7.2、 绝对估值

关于基本假设的几点说明:

1、长期增长率:食品行业与餐饮行业紧密相关,因而与整体经济有相关性,假 定长期增长率维持在 1.5%的增长水平;

2、β值选取:选取食品加工行业(申万分级)的调整β作为参考;

3、税率:我们预测公司未来税收政策较稳定,结合公司过去几年的实际税率, 假设公司未来税率为 25.42%。

FCFF 敏感性分析:按照 WACC 和长期增长率都以 1%变动,分别对 WACC 和 永续增长率进行敏感性分析,得出结论:公司绝对估值的每股合理价格区间为 30.86-58.17 元。

7.3、 估值结论

公司作为餐桌卤味第一龙头,深耕市场 30 余年,在华东区域已拥有较好的品 牌及渠道基础,产品的主食属性为业绩的稳定性及疫后的弹性提供底层支撑, 高配合度的渠道构筑了业内领先的门店基本盘以及稳健的拓店能力。

紫燕深耕华东及全国化进程,预计 2022-24 年归母净利润为 2.76/4.03/5.39 亿 元,当前股价对应 PE 估值 42/29/22 倍。

8、 风险分析

经营风险

大经销商拓店在公司门店体系中仍扮演重要角色,若未来新商开发或门店拓展 不及预期,或影响公司增长中枢。

市场风险

公司业务为门店模式为主,因此若后续疫情扰动较大,或对公司门店经营造成 影响。

成本上涨风险

公司毛利率波动受原材料价格波动影响较大,若禽类、牛肉类价格未来波动加 大,或维持高位,均会对公司盈利能力带来压力。

次新股股价波动风险

公司于 2022 年 9 月 26 日在上交所上市,交易时间相对较短,存在次新股股价波动风险。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号