-

计算机行业专题:A3打印机开辟国产化新赛道,汉光奔图或成双寡头

老范说评 / 2023-02-06 10:14 发布

一、打印机国产化加速

1.1 打印机整体市场规模可观,A3打印机渗透率低

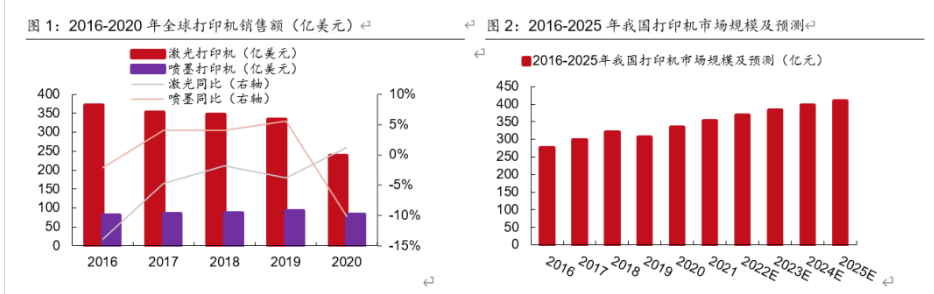

2020年受疫情冲击影响,全球打印机销售额下降。赛迪顾问数据显示,全球打印机整机加耗材2020年918亿美金市场空间。全球打印机整机市场规模420亿美金,其中喷墨打印机82.9亿美金,激光打印机338.3亿美金。

近年来我国打印机市场规模呈现稳定增长态势。根据观研报告网数据显示,2021年我国打印机市场规模从2016年的276.5亿元增长到了352.1亿元。预计到2025年,我国打印机市场规模将达到408.4亿元左右。

与全球市场不同的是,2020年由于学生在线学习和员工在家远程办公带来大量作业及文件打印需求,家庭打印需求快速增长,从而带动了打印机出货量大幅增长。

从销售额看,激光打印机构成国内打印机市场主要部分。根据观研报告网数据显示,2021年激光打印机出货量占总出货量的51%,将近一半;喷墨打印机出货量占总出货量的38%,针式打印机出货量占总出货量的11%。

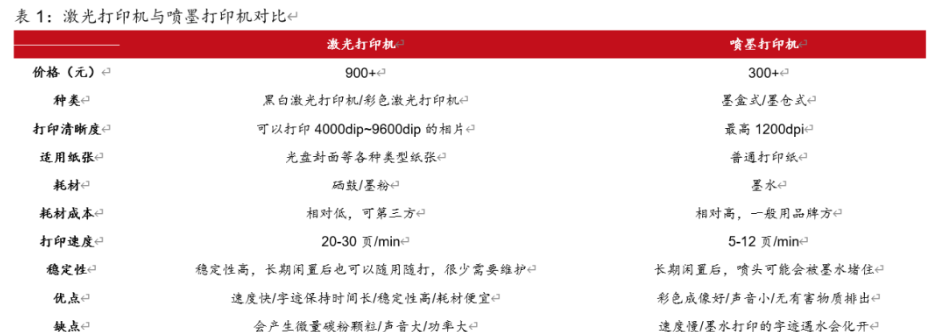

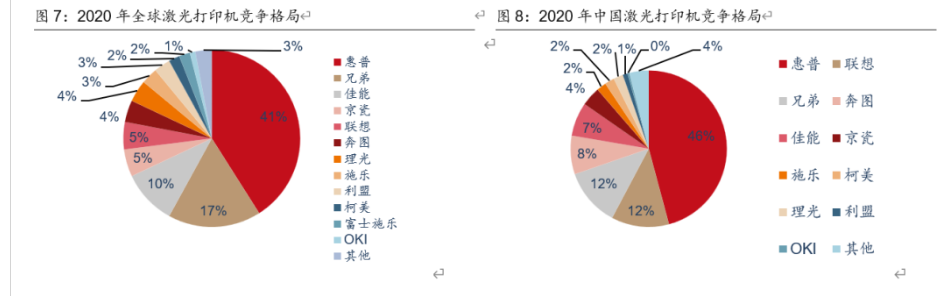

激光打印机单机价值量高于喷墨打印机,优点主要是打印速度快,稳定性高,焊材便宜,缺点主要是会产生有害物质,声音大以及功率大;喷墨打印机优点主要是声音小,无有害物质排出以及彩色成像好,缺点是打印速度慢,墨水打印的字迹遇水会化开。

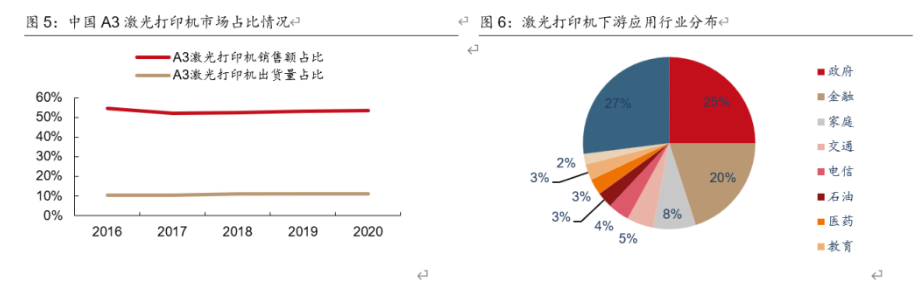

A3激光打印机销售额已经占领打印机市场2/3,但是目前行业出货量渗透率低,从下游行业应用分布来看,未来国产化占比能够超过50%以上。赛迪顾问数据显示A3单机价值量是A4的10倍,目前A3渗透率不到5%。A3激光打印机2020年销售额占比达到53.3%,出货量占比达到11.30%。激光打印机下游应用行业主要集中在政府和金融,分别占比25%和20%,跟行业办公日常需要的文件和文书数量有关。

从激光打印机市场竞争格局来看,外资为主,美日系垄断市场,目前惠普占据国内和国外绝对领导地位。从我们产业链了解看A3市场柯美、富士施乐垄断高端产品,理光占据中端市场;A4往往通过利盟、惠普等ODM。

1.2 打印机国产化:安全性保密性是行业发展主要驱动力,未来空间可达143亿元

商用市场和国产化打印机产品外观相似,核心部件自主化程度高。国产化市场产品需要通过保密性和安全性考量,商用市场没有保密性需求。

性能方面,国产化市场更加强调安全性,产品需要适配国产化生态系统,国产化操作系统和软件;商用市场产品更加强调成本和易用性,例如移动打印,WiFi连接等。

另外价格方面,商用市场价格主要看竞争对手和行业情况,国产化市场主要根据政府指导定价。

中船汉光招股说明书显示,目前在国产化打印机的核心技术除了基础专利和关键元器件外,还体现在:固件、软件等领域。

1)固件:屏蔽Wifi、传真、U盘打印、Air print、Mac和Linux系统支持的各种功能模块,同时有些功能加入密码打印和有线网络端口等。

2)软件:全自主开发利盟产品打印机国产打印、扫描驱动软件、扫描应用软件、状态监视器,全面适配国产CPU、操作系统、流式、版式软件;相关软件由奔图制作光盘,并放置到机器包装中。

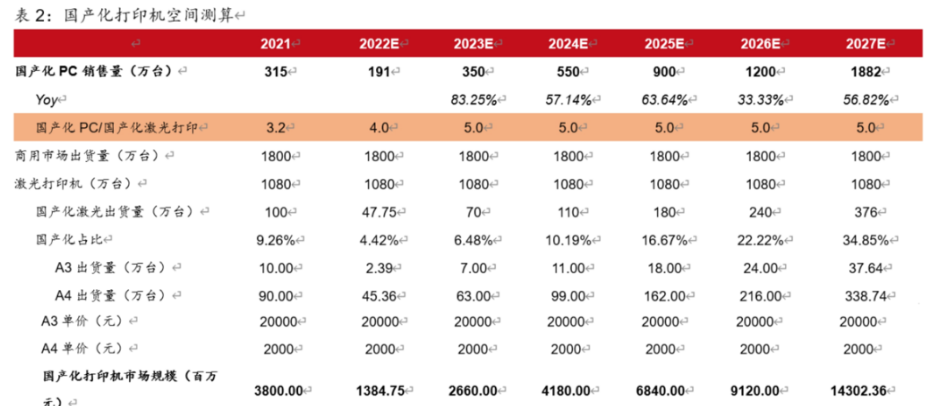

国产化打印机市场规模27年可以达到143亿元。23年受22年国产PC出货低基数以及国产化节奏加速影响,我们预计未来几年出货量将会提速。根据IDC数据显示,2021年商用打印机出货量为1800万台,其中激光打印机占比60%,A3与A4打印机出货量占比为1:9,我们假设未来商用市场和激光打印机市场出货量保持不变,22年国产化PC/国产化激光打印机为4,23年及之后为5,根据国产化激光打印机出货量及A3/A4国产化打印机单价情况,综合算下来未来27年国产化打印机市场规模可以达到143亿元。

二、打印机耗材是厂商重要利润来源,耗材随打印机国产化发展

打印机耗材是厂商重要利润来源。从彩色激光打印耗材全产业链进行分析,处于行业中游的打印机耗材成为各大原装耗材和兼容性耗材厂商最重要的利润来源,其中彩色碳粉,打印机耗材芯片和显影辊是耗材中最重要的三大部件,这些关键耗材都需要通过硒鼓销售给终端客户。

硒鼓是打印耗材的销售终端成为各大耗材厂商争相布局的重点市场,不同的硒鼓品牌和型号需要对应不同的彩色碳粉类别,不同的耗材芯片种类,耗材厂商都希望能够获得硒鼓这个各类打印耗材的终端入口,实现自身行业竞争力的提升。

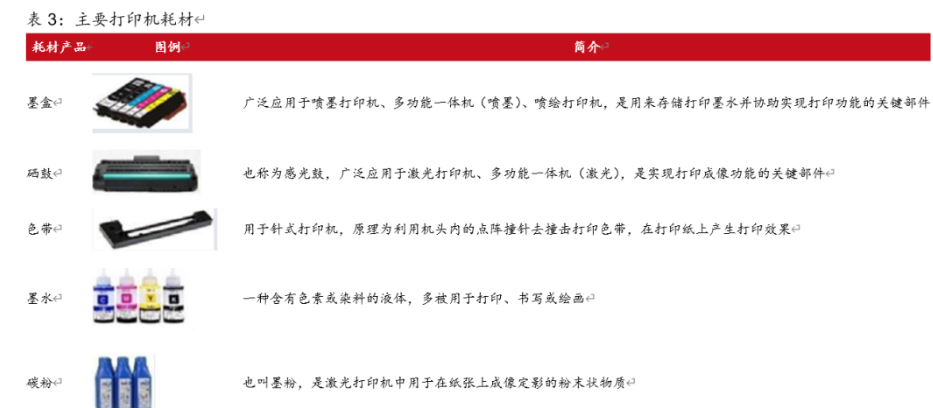

打印耗材主要包括硒鼓、墨盒等,通常被设计为一次性消耗品。硒鼓用于激光打印机,墨盒用于喷墨打印机,色带用于针式打印机,墨水为墨盒内容物,碳粉为硒鼓内部工作介质。

耗材也是打印机市场不可分割的一部分。据华经产业研究院数据统计,2020年全球打印耗材销售额为518亿美元,同比下降4.1%。

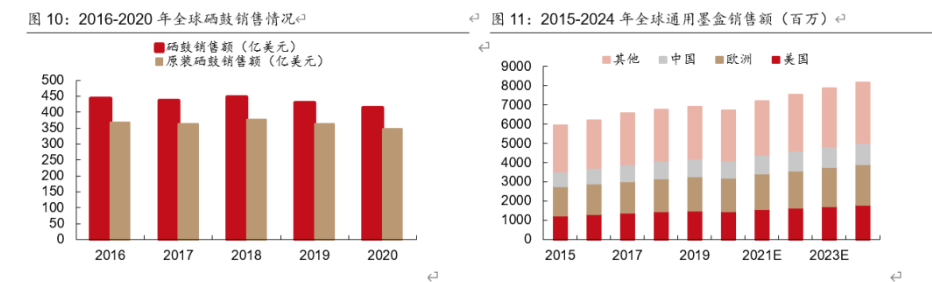

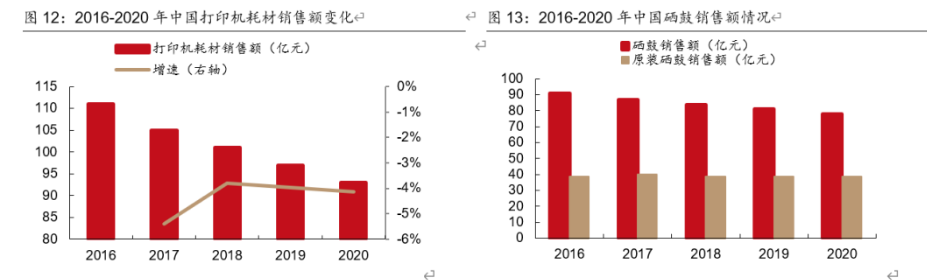

原装耗材凭借稳定的性能和质量占据了耗材市场的主要份额,而通用耗材凭借性价比的优势,未来还存在替代原装耗材的可能。2020年全球硒鼓销售额达到414亿美元,占全部打印耗材销售额达80%,其中原装硒鼓销售额为348亿美元,原装耗材仍为市场主流;通用墨盒耗材方面,全球通用墨盒市场从2015年的59.4亿美元增长到2019年69.3亿美元,复合增长率约为3.9%。

硒鼓占据在我国占据大部分打印机耗材市场。2020年中国打印耗材销售额为93亿元,同比下降4.1%,2016-2020年我国打印耗材销售额逐年下降,2016-2020年CAGR为-4.3%;2020年我国硒鼓销售额为78亿元,占据全部打印耗材销售额达84%。其中原装硒鼓销售额为39亿元,占据硒鼓销售总额的50%。

三、中船汉光:国有股东背景,打印机国产化进程推动者

3.1 公司自主国产化A3打印机有望迎来增量

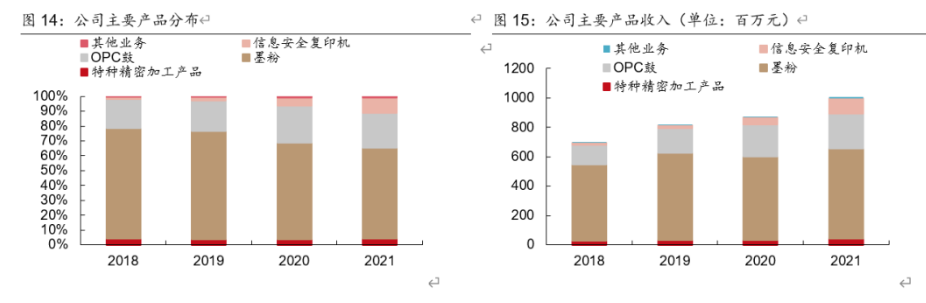

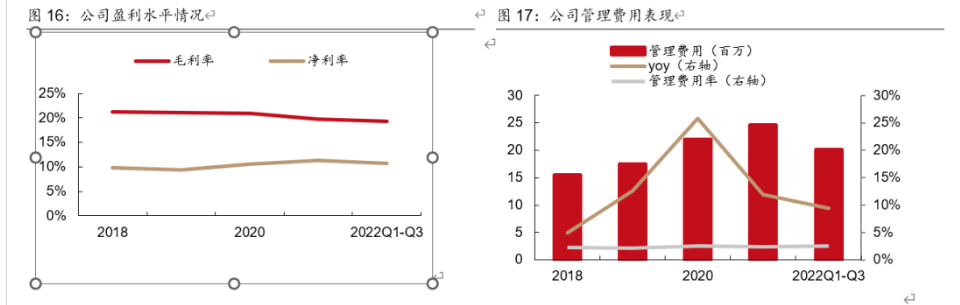

公司主要营收来源于墨粉和OPC鼓,为公司贡献主要利润。公司最早实现 OPC 鼓的国产化和产业化,同时也是早期实现墨粉国产化的企业之一,在耗材产业国产化的进程中发挥了重要的推动作用及引领作用,凸显了民族品牌的力量及价值,是国内既能大规模生产墨粉又能大规模生产 OPC 鼓的企业。2021年公司墨粉收入实现6.16亿元,OPC为2.38亿元,分别占比61.20%和23.70%。

公司盈利水平稳定,在同行对比中,费用控制能力优秀。公司管理费用率2021年同比-0.07pct,研发费用率同比+0.11pct,销售费用率同比+0.5pct,与竞争对手纳思达相比,公司费用率水平控制优秀。

公司信息安全复印机业务分为安全增强复印机和信息化安全复合机,在国产型号机型中种类最为丰富,产品形态最多。其中,信息化安全复合机是采用国产核心部件生产的集复印、打印、扫描功能于一体,且打印、扫描系统与安装了国产芯片和操作系统电脑适配的多功能复合机,支持国产基础软硬件通用系统平台。

国有股东背景,渠道市场化运作,信创产品技术能力强,有强大的背景优势。中船汉光成立汉光福州,实现高度市场化的营销和渠道管理;打印机出厂价到终端价空间大,渠道利润率相对竞争对手较高;公司A3有专业的销售和售后渠道,发展迅速,高度成熟,A3技术能力强、产品稳定,员工对产品售后熟悉,擅长行业国产化市场;凭借公司中船重工集团军工央企背景,有望实现党政军市场逆袭。

3.2 公司耗材业务随打印机国产化发展

公司可同时大规模生产墨粉和OPC鼓,是国内最早实现OPC鼓国产化和产业化及较早实现墨粉国产化的企业。公司主流墨粉型号可适用于多达70余款打印设备,同时可适应低温干燥、高温潮湿等不同环境。耗材行业近年来市场集中度逐步提升,市场份额逐渐集中至头部生产商。公司墨粉年产能达1.55万吨,2019年产量2.22万吨,居龙头地位;OPC鼓年产能达4657万支,2019年产量4915万支,也居行业前列,公司将持续收益于行业集中度提升。

公司逐年缩小差距并达到原装耗材厂商水平,在原装耗材市场已经具备了与海外厂商展开竞争的要素。经过公司多年的技术跟踪、合作开发、进口替代和自主研发,公司墨粉、OPC鼓产品的技术、产品质量等方面实现了持续提升,与国外厂商正在逐年缩小各方面的差距,逐步达到跟原装耗材厂商水平,并以进入OEM市场。

公司耗材业务随着行业国产化进程发展。国家产业政策大力支持,耗材国产化替代市场空间广阔。墨粉、OPC鼓属于国家引导和支持的产业领域。

墨粉的研制生产时《产业关键共性技术发展指南(2015年)》中鼓励发展的技术方向,被列入《国家火炬计划优先发展技术领域2008年》》,是《国家中长期科学和技术发展规划纲要(2006-2020年)》重点发展领域。

OPC鼓的国产化、产业化一直是国家高技术产业政策中极为重视和长期支持的,曾2次列入国家863重大高科技攻关项目,被列入《当前优先发展的高技术产业化重点领域指南(2011年度)》和《国家火炬计划优先发展技术领域(2008年)》,是《国家中长期科学和技术发展规划纲要(2006-2020年)》重点发展的领域。

四、纳思达:打印机全产业链布局

4.1 公司业务多元化布局,内生盈利能力提升

纳思达成立于2000年,公司专注打印显像行业二十一年,目前已成为全球第四的激光打印机厂商和行业内优秀的集成电路设计企业。

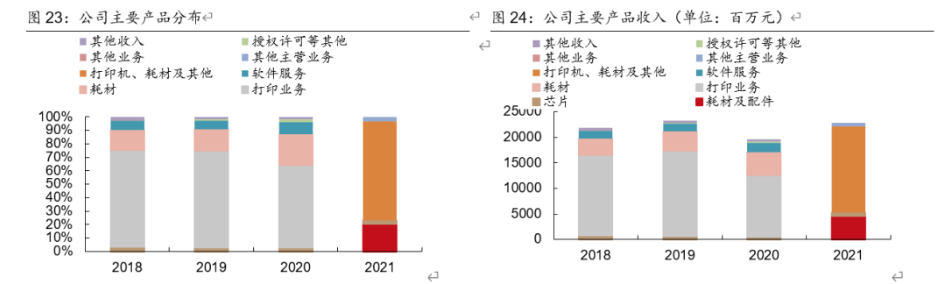

公司已实现打印全产业链覆盖,业务遍及全球 150 多个国家和地区,拥有包括“艾派克 APEXMIC”、“格之格”、“G&G”、“Static Control”、“Lexmark”、“奔图(PANTUM)”等多个行业内的知名品牌。公司产品技术 涵盖激光打印机及配套耗材、集成电路芯片、打印机核心零部件、通用耗材等领域。

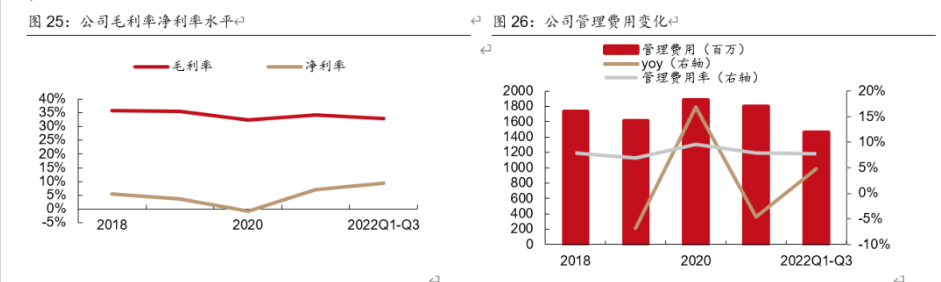

2021年,公司实现营业总收入227.92亿元,比去年同期+7.94%;归属于上市公司股东的净利润11.63亿元,同比+701.23%。

1)利盟全年营业收入21.77亿美元,较去年同期增长约8.75%。

2)奔图各项经营数据持续快速增长,2021年全年营业收入38.70亿元,同比增长约72%;净利润6.79亿元,同比增长约140%。

3)2021 年艾派克微电子(以下简称“艾派克”)出货量为4.44亿片,营业收入14.32亿元,其中打印机通用耗材芯片业务营收10.60亿元。

4)公司通用打印耗材业务营业收入54.94亿元,同比上升5.55%;净利润2.53亿元,同比下降32.15%。主要原因是受全球大宗物料与海运成本上涨,以及海外市场和电商竞争激烈所影响。

未来随着芯片收入占比的提升,公司的毛利率继续上行。2022 年,随着芯片收入占比进一步提升,以及通用耗材业务毛利率回升,公司综合毛利率显著高于打印机及原装耗材业务毛利率。

公司打印机业务整体出货量在全球激光打印机市场份额中排名第四位。其中,奔图激光打印机业务全球出货量增速引领行业,利盟激光打印机在全球中高端激光打印机细分市场的占有率行业领先。

4.2 耗材:随打印机保有量增长而增长

通用耗材:面对行业竞争带来的挑战,公司持续推行差异化产品策略,不断完善品牌销售工具,提升了海外品牌的知名度。

海外电商方面,公司的耗材品牌从亚马逊(Amazon)平台顺利扩展到易贝(eBay)和沃尔玛(Walmart)平台;高端市场方面,公司有效拓展海外渠道,与美国、加拿大等地的代理伙伴合作,进一步打开北美市场,扩大销量,同时积极在欧洲打造自主品牌,锁定目标客户群体。

2021年,公司通用打印耗材业务营业收入54.94亿元,同比上升5.55%;净利润2.53亿元,同比下降32.15%。主要原因是受全球大宗物料与海运成本上涨,以及海外市场和电商竞争激烈所影响。

公司作为全球细分市场领先企业,凭借专利技术优势、渠道优势、品牌优势、质量优势及市场占有率优势,在行业竞争激烈的背景下,通用打印耗材销量仍然保持增长,盈利能力在行业内得到印证。

原装耗材:原装耗材产品销售毛利维持在 50%以上的较高水平,而打印机毛利率仅为 25%左右。成熟的品牌打印机整机厂商原装耗材收入会超过整机,如惠普 2021 财年原装耗材业务收入占比在整体打印机业务中占比达 63%。随着高端打印机比例提升,打印机厂商实现价值更高的持续收费。

随着奔图打印机保有量和消耗速度的上升,公司原装耗材销量有望进一步增长。奔图电子 2019/2020 年耗材平均消耗速度为 0.73/0.76(每年单个激光打印机消耗的硒鼓量:支),与主流厂商相比有较大提升空间,主要由于奔图目前打印机集中在中低端市场。

4.3 芯片:SoC芯片自主可控性强,实现真正国产化

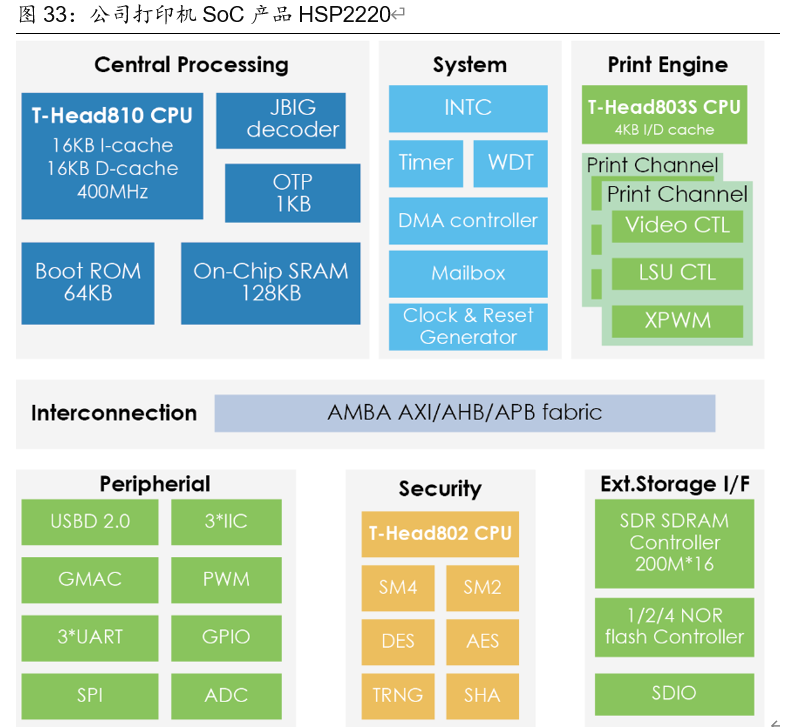

公司的SoC芯片设计包括:处理器内核设计定制、特殊应用功能硬件系统设计、存储子系统设计、IO外设控制器设计等。

公司具有国内领先且成熟高效的自主SoC芯片定制设计能力,依托于处理器设计、国家密码SM算法的安全架构、高容错可靠的硬件设计三大技术。公司可以针对不同应用领域需求,差异化定制设计各类通用或专用芯片产品,从180nm到7nm不同工艺制程,从数十万门到数亿门的电路规模,从10MHz到2GHz的工作时钟频率,各类芯片都可基于国产CPU、RISC-V CPU或业界成熟商业化CPU,设计多核并行处理架构,与DSP处理器核、GPU处理器核、NPU神经网络处理器核等协同工作,提高系统芯片整体性能。

打印机主控 SoC 芯片是打印机的核心部件,也是信息泄露的主要源头,公司自主研发的基于国产 CPU 打印机主控 SoC 芯片支持彩色打印、复印、彩色扫描、传真等,具有完全自主的芯片安全架构,具备高性能、突出安全策略、支持国密、商密算法和安全防护机制等特点。支持处理系统下载工作和运行Linux 操作系统;支持打印机接口实时响应;支持反熔断OTP,可实现密钥存储以及CPU的限制访问。

2021 年艾派克微电子出货量为4.44亿片,营业收入14.32亿元,其中打印机通用耗材芯片业务营收10.60亿元,工控/安全芯片业务营收1.91亿元,消费电子芯片业务营收1.42亿元,车规级芯片业务营收0.32亿元,其他收入0.07亿元。

打印机通用耗材芯片业务方面,2021年率先推出的两款战略级新品,全面领先竞争对手,带动芯片价值提升,推动销售业绩上涨。

MCU业务方面,2021年公司凭借稳定可靠的质量,实现在工控,汽车等中高端应用领域的快速增长,与知名厂商(通力电梯、汇川、长虹、美的、上汽五菱、小鹏、长城等)达成合作。

五、行业主要公司

1、中船汉光:国有股东背景,打印机国产化进程推动者

2、纳思达:打印机全产业链布局

六、风险提示

1、下游需求不及预期

国产打印机出货量和下游需求密切相关,如若下游需求发展不及预期,会影响行业国产打印机出货量,进而影响行业发展进程。

2、市场竞争加剧

国产化打印机趋势加强,如若行业竞争加剧,会对行业内公司产品价格形成冲击,进而影响行业发展。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号