-

技术驱动,德龙激光:深耕激光精细微加工,产业链一体化优势显著

老范说评 / 2023-02-03 11:02 发布

1. 公司介绍:深耕激光精细微加工领域,持续拓展下游应用

1.1. 技术驱动型企业,专注于激光精细微加工

公司成立于 2005 年,作为一家技术驱动型企业,始终专注于激光精细微加工领域,凭借先进的激光器技术、高精度运动控制技术以及深厚的激光精细微加工工艺积淀,聚焦于半导体及光学、显示、消费电子及科研等应用领域,为各种超薄、超硬、脆性、柔性及各种复合材料提供激光加工解决方案。

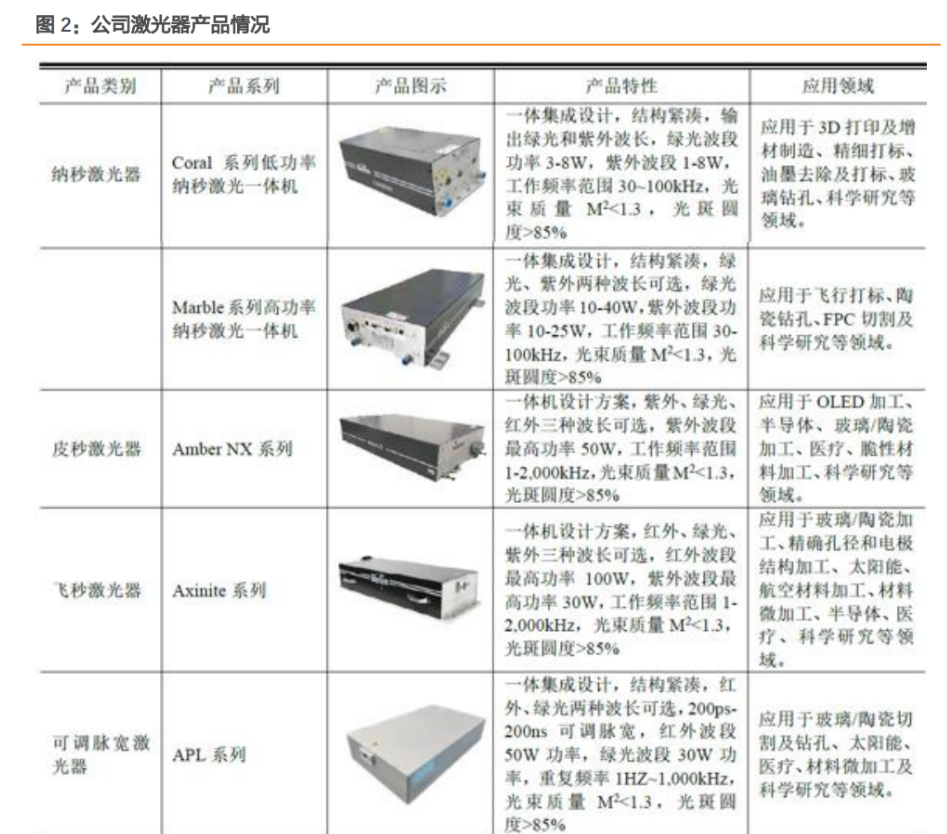

同时,公司通过自主研发,目前已拥有纳秒、超快(皮秒、飞秒)及可调脉宽系列固体激光器的核心技术和工业级量产的成熟产品。

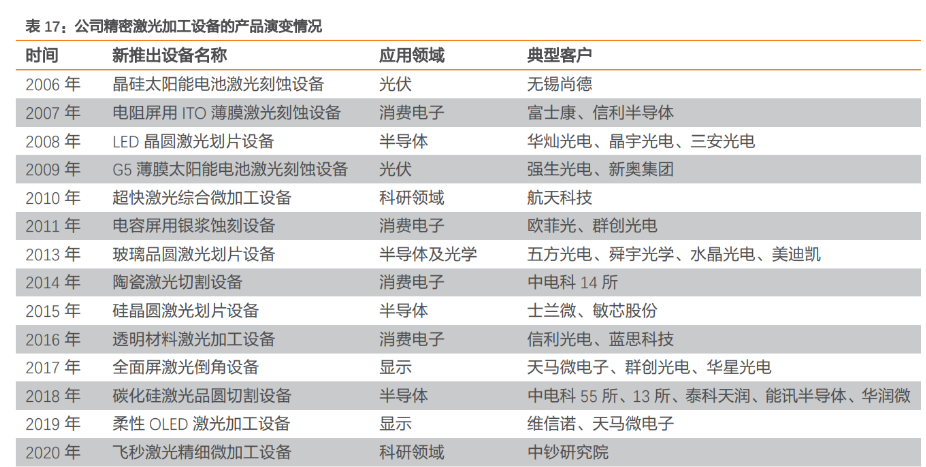

公司着眼于技术含量高、应用前沿高端的方向,对各种激光应用材料及工艺进行了前沿性的研发,及时推出精密激光加工解决方案,不断拓展激光精细微加工应用领域。

目前,公司产品批量应用于碳化硅、氮化镓等第三代半导体材料晶圆划片、MEMS 芯片的切割、Mini LED 以及 5G 天线等的切割、加工等。

1.2. 股权结构较为集中,管理层行业经验丰富

公司董事长兼总经理 ZHAO YUNG(赵裕兴)博士持股 22.97%,为公司第一大股东兼实 际控制人;前十大股东合计持股 62.7%,股权结构较为集中;目前公司已形成了一支以 ZHAO YUNG 博士为核心的稳定、卓越的研发技术团队,ZHAO YUNG 博士拥有 30 年以上的激光、光电行业领域学术研究经验,为行业内有重要影响力的技术研发专家之一。

图 1:公司股权结构(截至 2022 年三季度末)

1.3. 产业链一体化优势显著,产品聚焦半导体、新型电子等领域

公司是业内少有的同时覆盖激光器和精密激光加工设备的厂商,相较于专攻激光器或激光设备的其他厂商,公司可以充分发挥产业链一体化优势,此外公司也为客户提供激光设备租赁和激光加工服务。

(1)精密激光加工设备:根据下游应用领域和技术路径的不同,公司精密激光加工设备主要分为半导体领域激光加工设备、显示领域激光加工设备、新型电子领域激光加工设备及新能源领域激光加工设备。

(2)激光器:主要包括固体激光器及光纤超快激光器;按激光脉冲宽度划分主要包括纳秒激光器、皮秒激光器、飞秒激光器及可变脉宽激光器等;公司自产激光器主要用于公司配套生产精密激光加工设备,部分激光器对外销售;2022 年,公司正式推出工业级飞秒紫外 30W 激光器,并已进入量产阶段。

(3)激光设备租赁:公司租赁业务模式主要集中于显示和消费电子领域。由于近几年显示领域技术更新迭代较快,消费电子下游客户需求和市场变化迅速,下游客户在不确定该项产品或技术的应用前景和市场规模时,通常不会大规模上生产线,而是采用租赁的方式采购加工设备,以满足自身的生产需求。

(4)激光加工服务:公司依托较强的研发实力和深厚的激光加工工艺,采用自主研发、生产的各类激光加工设备为客户进行激光切割、钻孔、刻蚀及焊接等激光加工服务;该等服务主要应用于半导体领域晶圆划片、陶瓷封装基板的切割加工,消费电子领域的高硬度玻璃切割、陶瓷钻孔等,用以实现下游产品的精密加工制造。

激光加工服务是公司在激光加工设备产业链的延伸,以满足产业链客户的不同需求。

募资扩产满足下游需求,加大研发投入并提升客户服务能力:公司产能扩建项目顺利实施 后,将实现年新增 380 台精密激光加工设备以及 1700 台激光器的产能,进一步满足下游市场日益增长的需求;同时在 AOI 检测技术、百瓦级超快激光器、柔性超薄玻璃精细切割等领域进行深入研究开发,提高公司新产品开发的技术创新能力,为公司未来发展储备产品;并在苏州新增客户服务网络总部,在深圳、厦门、宁波、上海等城市新增 8 个客户服务网点,进一步提高客户服务能力。

1.4. 激光产业国产化进程加速,公司经营业绩逐年增长

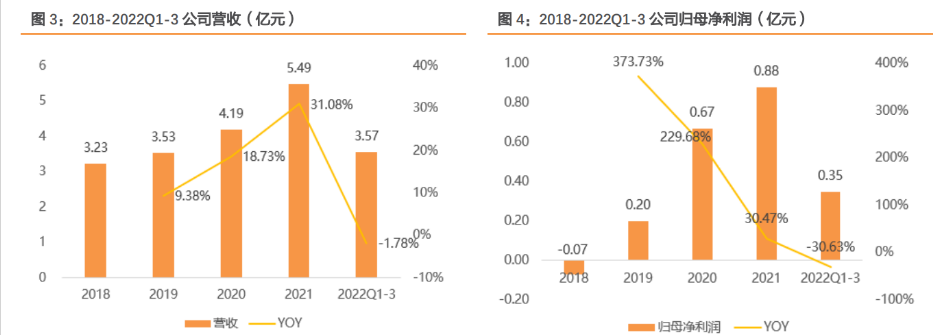

近年来公司业绩持续增长:公司着眼于技术含量高、应用前沿高端的方向,不断拓展激光精细微加工应用领域,助力中国制造业转型升级,发展态势良好;2018-2021 年公司营收 CAGR 为 19.34%,归母净利润则由 2018 年的负值迅速转正并持续增长;2022 年前三季度受疫情及市场需求影响,产品验收不及预期,公司营收及归母净利润分别同比-1.78%、-30.63%。

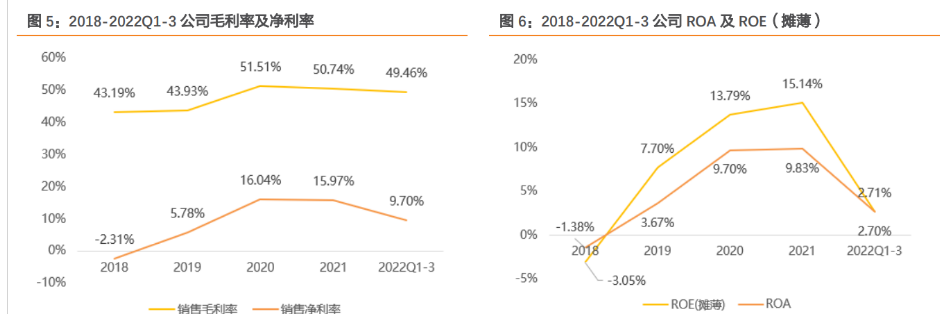

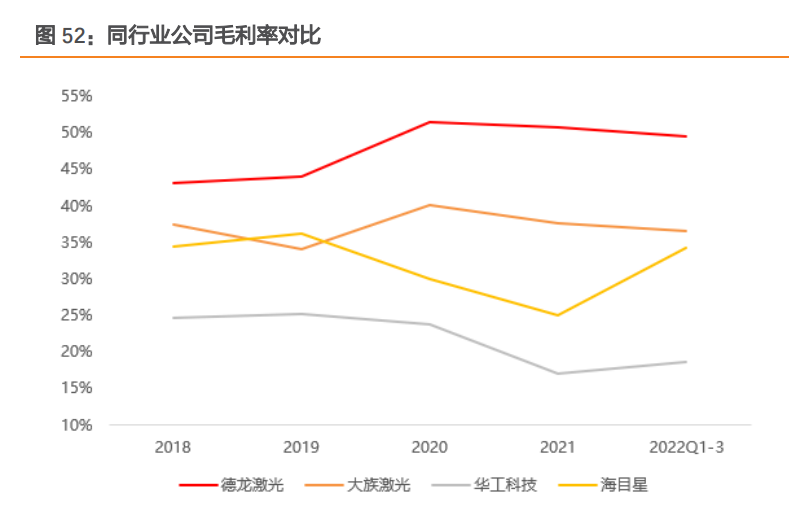

公司盈利能力稳中向好:2018-2021 年公司毛利率及净利率呈现上升趋势,2021 年相较2018 年分别提升 7.55pct、18.28pct;2022 年前三季度有所回落,同比分别-0.98pct、-4.04pct。

2018-2021 年公司 ROA 及 ROE(摊薄)上升明显,ROA 由-1.38%上升至 9.83%,ROE(摊薄)由-3.05%上升至 15.14%,2022 年前三季度均有所下降,主要由于收到首次公开发行股票募集资金导致总资产及所有者权益增加明显。

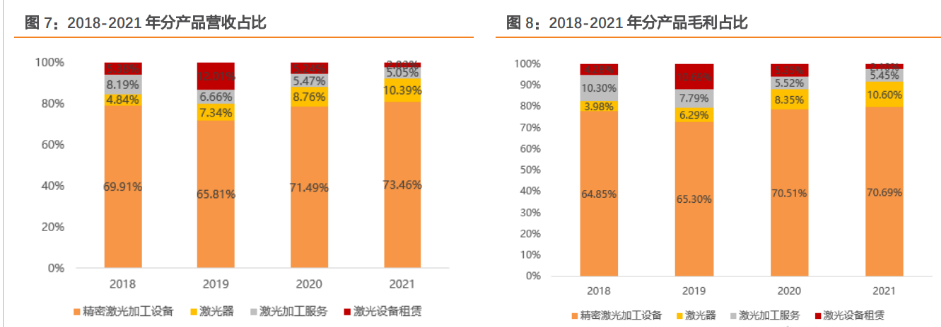

精密激光加工设备贡献公司主要营收和毛利:公司主要产品为精密激光加工设备和激光器, 其中精密激光加工设备 2018-2021 年贡献公司 70%的营收及 68%的毛利,激光器的营收及 毛利占比自 2018 年来逐年增长,2021 年营收及毛利均占比 10%左右。

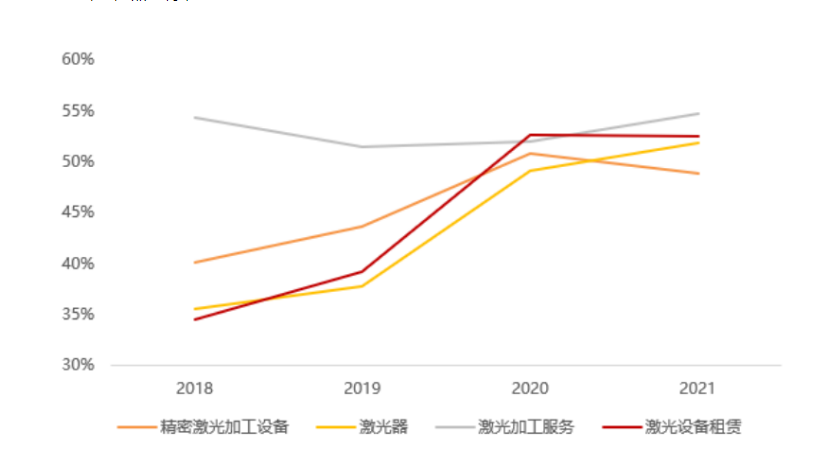

从毛利率来看,公司激光加工服务的毛利率最高,整体维持在 53%左右;2018-2021 年公司精密激光加工设备和激光器毛利率整体呈现增长趋势,公司在大部分激光设备上搭载了公司自产的激光器,这是公司保持较高水平的设备收入毛利率的主要原因所在。

图 9:2018-2021 年分产品毛利率

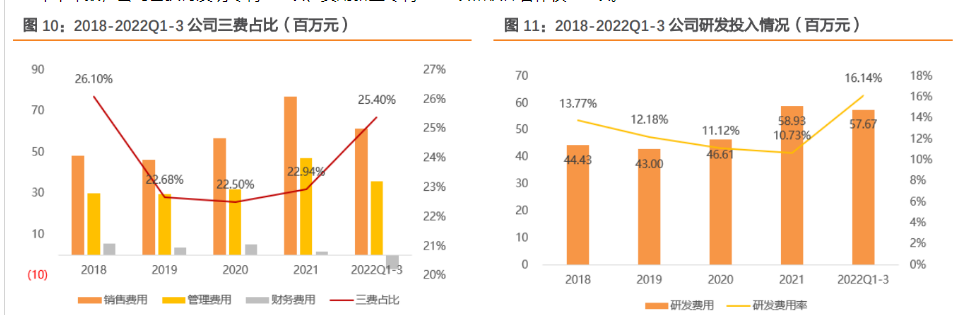

三费占比整体回落,持续加大研发投入:2018-2021 年公司三费占比整体来看有所回落,体现出公司优秀的费用管控能力;2022 年前三季度三费占比同比+1.85pct,经拆分主要系销售费用率及管理费用率分别+2.95pct、+1.25pct,主要由于新市场的开拓导致销售费用增加、上市服务费以及人力薪酬增加导致管理费用增加。

作为技术驱动型企业,近年来公司进一步加大新产品、新技术开发力度,始终把研发技术工作作为公司生存和持续发展的驱动力,截至 22 年半年报,公司已获得发明专利 34 项、实用新型专利 110 项和软件著作权 63 项。

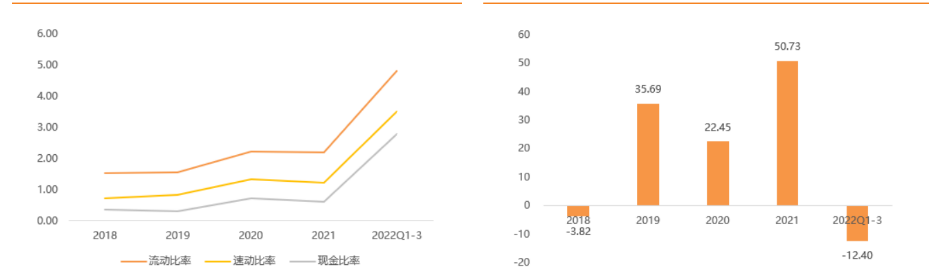

偿债能力表现优异,现金流改善明显:公司流动比率、速动比率、现金比率整体呈现上升趋势,分别由 2018 年的 1.53、0.71、0.37 增长至 2022 年前三季度的 4.79、3.49、2.78;从经营性现金流净额来看,整体改善明显,2022 年前三季度大幅下滑主要系公司加大研发投入及市场开拓;从应收账款来看,应收/营收近年来平均在 34%左右,整体回款状况良好。

图 12:2018-2022Q1-3 公司偿债能力情况

图 13:2018-2022Q1-3 公司经营性现金流净额(百万元)

公司精密激光加工设备在半导体及显示领域市占率靠前:根据 CINNO Research 统计,2020 年中国大陆泛半导体激光设备销售额排名,公司位列第三,销售额占比为 15%,仅次于日本 DISCO 公司和大族激光;在显示领域,2016-2020 年中国大陆主要面板厂的激光切割类设备数量,公司销量占比为 12%,排名第三,仅次于韩国 LIS 公司和大族激光。

此外公司产品国产化率高,技术与产品得到了下游领先企业的一致认可,确立了公司在激光精细微加工行业中的市场地位。

3. 公司竞争力:核心部件及关键技术自主可控,产业链一体化优势显著

3.1. 超快激光国产替代正当时,公司具备较强竞争力

近年来,全球加工行业精细化程度不断提升,我国制造业转型升级加速。

与此同时,以皮秒、飞秒为代表的超快激光器应用越来越广泛,但超快激光器市场尤其是高端应用市场基本被国外公司主导,如美国相干、Spectra-Physics、德国通快、EdgeWave、丹麦 NKT 光子等,它们占据全球超过 80%的市场份额。

国内的超快激光研究起步较晚,但近年来政府、科研机构及企业加强了对超快激光的重视程度,依靠政策倾斜及企业的大力投入,不断追赶国际先进水平,从低到高逐步打破国外技术的垄断;乘风破浪会有时,国内正陆续打破核心器件的垄断,超快激光器行业有望迎来发展新契机。

公司超快激光器产品技术先进,市场份额较高:公司是少数几家可以提供稳定、工业级固体超快激光器的厂商之一,是国内较早少数几家可以实现超快激光器激光种子源自产的厂商之一;公司掌握了激光谐振腔光学设计技术、长寿命皮秒种子源技术、高功率高增益皮秒放大器技术、长寿命飞秒种子源技术、高功率高增益飞秒放大器技术、高效率的波长转换技术、激光器控制技术等整套的激光器技术,拥有较强的技术优势和市场竞争地位。

根据《2021 中国激光产业发展报告》统计,2020 年公司皮飞秒超快激光器出货量为 235 台,市场占有率 11.19%。

公司超快激光器产品性能具备较强竞争力:在超快激光器方面,德国通快采取了独特的技术路线,产品性能指标最为领先;在紫外皮秒激光器以及红外、绿光飞秒激光器方面,公司产品性能指标略逊于美国光谱物理,与美国相干公司相当;在紫外飞秒激光器方面,公司已量产最大输出功率为 30W 的激光器;此外公司新开发的光纤超快激光器也在做进一步可靠性验证,有望在公司半导体领域部分设备上批量导入。

3.2. 核心部件及关键技术自主可控,持续拓展下游应用

公司具备各类应用的激光精细微加工整套解决方案能力,在精密运动控制、激光加工工艺、 特殊光学系统设计等诸多方面形成了关键核心技术;公司的精密激光加工设备依托在激光 器、运动控制平台、控制软件、自动化部件等方面的自主可控的关键核心技术,大量采购国产化元器件及各类零部件,部分设备实现国产化率 96%以上,服务于华为、中电科、中钞研究院等高端客户,符合国家战略。

3.3. 产业链一体化优势显著,毛利率显著高于同行公司

公司是业内少有的同时覆盖激光器和精密激光加工设备的厂商,相较于专攻激光器或激光设备的其他厂商,公司可以充分发挥产业链一体化优势,在实际生产过程中实现激光器和激光设备之间的交流互动,将下游客户需求及时顺畅地反馈到激光器的研发和改进之中,以及激光加工新工艺开发对激光器不同性能、指标的要求,具有一体化协同效应。

产业链一体化可以使公司实现快速交货,快速满足客户的即时需求。

3.4. 深耕行业多年,品牌与客户资源优势明显

公司自成立以来深耕激光器和精密激光加工成套设备领域,立足高端,经过十多年的长足发展,在同行及在客户中赢得了口碑和信任,与众多优质客户建立了深度业务合作关系。

公司主要下游客户分别在其所在的领域占据市场优势地位,为公司业务的发展奠定了坚实的基础;同时,优质的客户对产品设计和质量等方面要求也更为严格,有利于公司的技术发展和进步。

4. 盈利预测

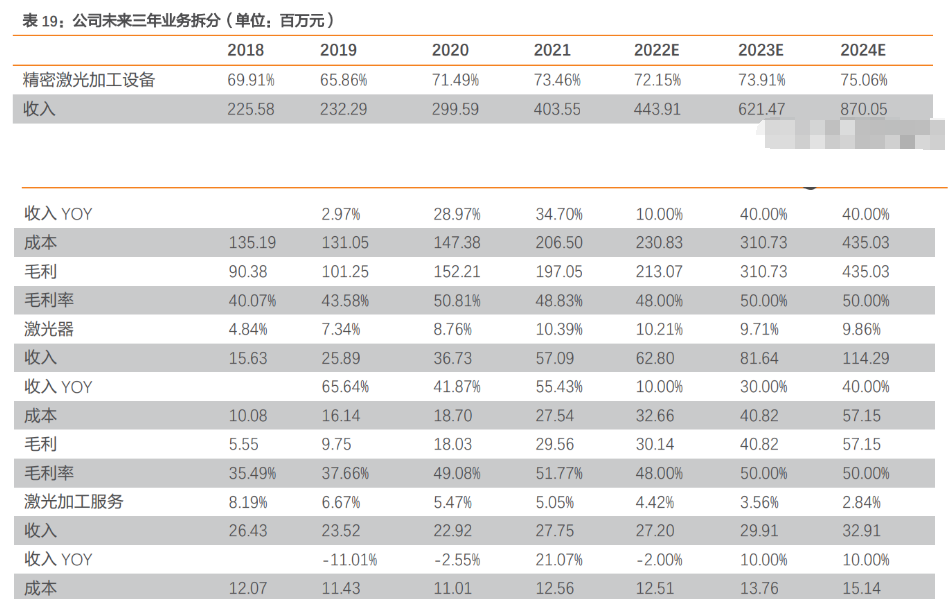

我们对公司业务进行拆分,主要可分为精密激光加工设备、激光器、激光加工服务、激光设备租赁服务以及其他业务,2021 年公司合计收入为 5.49 亿元,收入 YOY 为 31.08%,毛 利为 2.79 亿元,毛利率为 50.74%。

我们对公司未来三年业务的预测主要基于以下假设:

1)精密激光加工设备:

公司精密激光加工设备主要应用于半导体及光学、显示、消费电子、新能源领域,受制造业产业升级、国家持续大力推动智能制造行业的发展等因素影响,上述行业都处于较好的上升通道中;此外随着钙钛矿、Micro LED 等新兴领域需求凸显,公司激光加工设备有望迎来新增量;因此我们假设 2022-2024 年公司精密激光加工设备收入同比增长 10%/40%/40%;

2)激光器:

目前激光器领域国产化趋势明显,公司的 30W 飞秒紫外激光器已经完成研发,实现工业化量产,有很好的国产替代前景;公司新开发的光纤超快激光器也在做进一步可靠性验证,有望在公司半导体领域部分设备上批量导入;我们认为公司激光器业务有望起量,假设 2022-2024 年公司激光器收入同比增长 10%/30%/40%;

3)激光加工服务:

公司激光加工服务主要应用于半导体领域晶圆划片、陶瓷封装基板的切割加工,消费电子领域的高硬度玻璃切割、陶瓷钻孔等;我们认为随着疫情影响逐渐消退,下游客户对于加工服务的需求将持续增长,假设 2022-2024 年公司激光加工服务收入同比增长-2%/10%/10%;

4)激光设备租赁服务:

公司租赁业务模式主要集中于显示和消费电子领域,由于近几年显示领域技术更新迭代较快,消费电子下游客户需求和市场变化迅速,下游客户在不确定该项产品或技术的应用前景和市场规模时,通常不会大规模上生产线,而是采用租赁的方式采购加工设备,以满足自身的生产需求;假设 2022-2024 年公司激光设备租赁服务收入同比增长 40%/35%/30%。

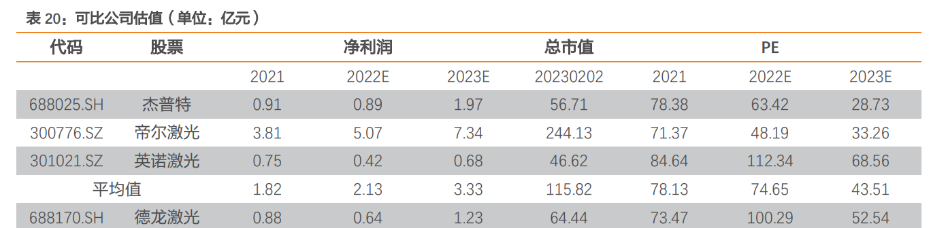

我们选取杰普特、帝尔激光以及英诺激光作为公司的估值参考,根据测算得到可比公司 2022/2023 年的 PE 算术平均值分别为 74.65/43.51X,而公司 2022-2024 年预测期归母净利润分别为 0.64/1.23/2.06 亿元;

相比英诺激光(2023 年 PE 68.56 倍)而言,公司超快激光器产品性能具备较强竞争力,且公司具备产业链一体化优势,除激光器外还布局精密激光加工设备;故我们看好公司在行业内的核心竞争力,因此给予公司 2023 年 65X 估值,目标市值为 79.72 亿元,对应目标价为 77.13 元。

5. 风险提示

(1)市场竞争加剧的风险:

由于区域性和下游应用广泛的特点,制造业领域的激光加工市场难以形成较为集中的竞争格局,目前国内从事激光加工领域的设备类企业已超过 300 家。细分领域中的企业规模普遍较小,资金实力不足,容易进一步加剧市场竞争,行业的抗风险能力相对较低。

(2)与行业龙头企业相比,存在较大差距的风险:

公司在各细分领域与国内外龙头企业直接竞争,综合实力与其存在较大差距:(1)国外激光设备龙头企业起步较早,品牌知名度更高,具备市场先发优势,在技术、规模等方面优于国内激光公司;(2)国内激光设备龙头企业较公司而言则具备更强的规模优势,拥有更丰富的产品线及更加全面、综合的服务能力。

(3)发出商品长期未验收金额较大的风险:

截至 2021 年半年度财务数据更新日,2019 年末和 2020 年末发出商品的未验收金额分别为 1,764.91 万元和 6,358.19 万元,占当期末发出商品的比重分别为 17.44%和 41.81%,未验收金额较大,占比较高。公司发出商品未验收主要系客户因产线设计发生变更、新产品新工艺调试、量产延期、产线磨合、经办人员变更、内部审批流程延迟等因素导致验收时间增加。

(4)下游行业波动的风险:

公司专注于精密激光加工应用领域,公司产品和服务主要用于泛半导体、新型电子、新能源等领域。公司主要产品精密激光加工设备系装备类产品,与下游客户的固定资产投资相关性较强,下游行业的景气度和波动情况直接影响行业固定资产投资和产能扩张,进而影响对激光加工设备的需求。

(5)激光器产品客户导入及业务增长不及预期;激光设备租赁市场需求不及预期等等;

(6)文中假设及测算具有一定主观性,仅供参考。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号