-

休闲食品领军企业,甘源食品:产品厚积薄发,渠道兼程并进

老范说评 / 2023-02-01 11:12 发布

1、坚果炒货领先企业,定位五谷小吃龙头

休闲食品领军企业之一,深耕口味型坚果领域。甘源食品成立于 2006 年,于 2020 年在深交所上市。公司以研发及生产销售籽类休闲食品起家,经过多年深耕发展,目前形成以炒货、坚果果仁和谷物酥类为主导的休闲食品矩阵。

公司优秀的产品力为其核心竞争力之一,老三样在市场上广受好评,多年以来确立领军地位,近年研发的新品贡献收入也增加明显,2022 年开始推进多层级渠道开拓,产品渠道双重作用下二季度收入增长加速。公司 2022 年第三季度实现营业收入 9.96 亿元,同比增长 13.26%,归母净利润 0.90 亿元,同比增长 15.83%。

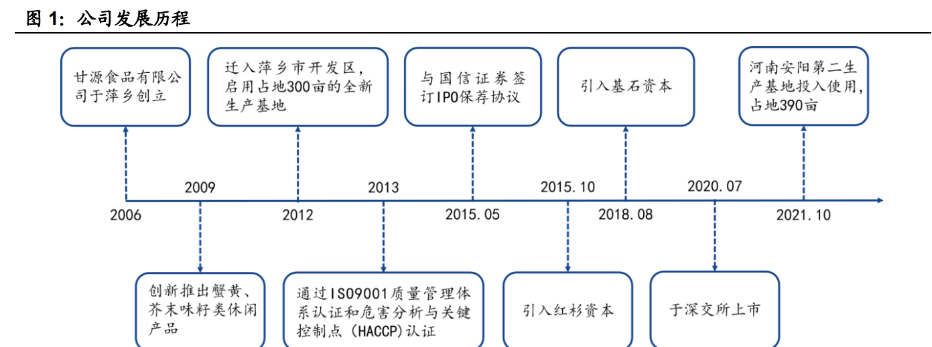

根据公司的发展历程,我们将公司历史分为初创期、渠道建设期、蓄势发力期。

2006-2011 年(初创期):确定细分赛道,打造籽类创新品牌。

2006 年 2 月,甘源食品创始人、董事长严斌生在老家江西萍乡创办甘源食品。管理层在深入了解产业链后,发现“豆类”零食的产品开发率不足,围绕大众接受度较高的咸味、肉味、辣味进行口味研发和延展,2009 年起又创新推出蟹黄、芥末味等较为新奇的口味。公司凭借蟹黄味瓜子仁、蟹黄味蚕豆、原味青豆等系列爆款产品获得市场好评,其中蟹黄味瓜子仁获得了第十六届中国国际农产品交易会参展农产品金奖。

2012-2019 年(渠道建设期):搭建营销网络体系,引入专业投资机构。

2012 年 8 月,公司扩建产能为后续发展做准备,迁入萍乡开发区后的生产基地占地 300 余亩,厂房面积 18 万平方米,年产量超 5 万吨。2014 年 3 月,甘源天猫旗舰店正式上线。截至 2019 年底,甘源食品陆续入驻京东等数十家电商平台,2020 年甘源食品销量为淘宝(含天猫)豆类制品销量第一。

截至 2021 年底,公司拥有 1694 家稳定高效的经销商队伍,公司终端门店覆盖大卖场、仓储式会员店、超市、连锁店、学校、交通站等多个场景,基本实现了渠道从核心商圈到流通门店的多层次覆盖。同时,公司分别在 2015 年 10 月、2018 年 8 月引入专业风险投资机构红杉资本、基石资本等,助力公司发展。

2020 至今(蓄势发力期):储备新品打造进入新渠道的敲门砖,公司成长开启新阶段,第二曲线逐步显现。2020 年 7 月,公司正式登陆 A 股市场成功上市,成为萍乡市民营企业首家本土上市公司,开启新发展阶段。

产品方面:公司把创新提高到发展的战略层面,提出了“产品研发创新、管理变革创新、人才引进创新、销售渠道创新”的发展策略,着力研发提升产品力、丰富产品品类,在原有经典 产品系列的基础上增加了新口味,品类也延伸至花生、兰花豆、炒米等,产品从包装、口味重新设计并进行了优化升级,SKU 持续增加。

产能方面:2021 年 10 月,公司投产河南安阳第二生产基地,占地面积 328 亩,总建设面积 14 万平米,形成南北两大现代化生产基地的产能布局,产能辐射全国。

渠道方面:2022 年 3 月,公司在全国高端会员店选取近 200 家导入产品;5 月,公司与零食很忙达成战略合作意向,目前合作了近 10 个豆类单品,7 月销售规模实现 210 万元,会 员店和零食店渠道均有望开拓公司业绩天花板。

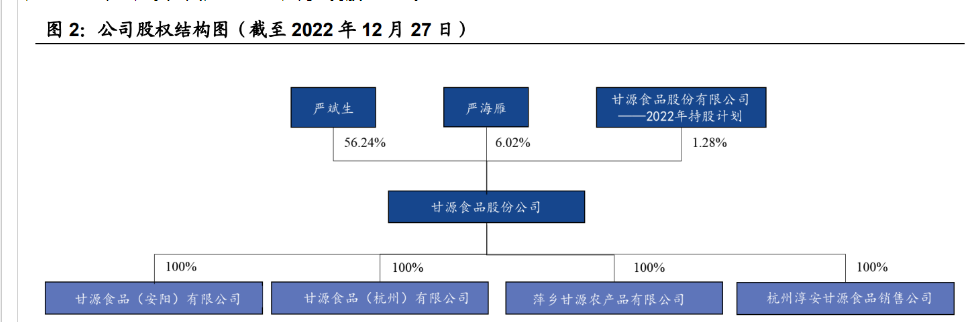

1.1、股权结构稳定,员工持股平台绑定核心员工利益

公司股权集中,公司实际控制人为董事长及创始人严斌生。截至 2022 年 12 月 23 日,公司董事长严斌生持股 56.24%,股权集中,严斌生先生为公司实控人;副董事长严海雁持股 6.25%。

推出员工持股计划,充分让利员工,调动员工积极性。

公司于 2022 年 4 月 28 日推出员工持股计划,授予数量合计不超过 125.58 万股,受让价格为 25.66 元/股,仅为持股计划推出当日股价的一半左右,考核目标为 2022-2024 年营业收 入和净利润增速(相比 2021 年)分别≥20/56/103%,同比增速分别≥ 20/30/30%,彰显公司发展信心,锚定业绩增速底线;核心高管(7 人)人均获得 54.51 万股,其他核心骨干(不超过 148 人)人均获得 18.13 万股。公司通过股权激励计划和员工持股计划绑定管理层和核心人员利益,分享公司成长红利,有利于提高经营效率。

1.2、管理层从业经验丰富,深耕食品行业多年

主要控股股东及管理层从业经验丰富,与公司共同成长。

公司董事长严斌生先生食品行业从业经验丰富,严先生曾任职于广东省七宝一丁等多家食品有限公司,具备资深经营管理经验,带领甘源食品成功上市。

公司其他核心高管及董事成员均有较长的食品行业从业经验或财务工作经验,在公司任职时间均较长,高管变动少、构成稳定。

(3)口味坚果是小而优的细分赛道,甘源食品具备先发优势。

与原味坚果相对,是将坚果通过裹粉、调味、油炸等生产工艺加工成的食品。

头部休闲食品企业目前主要聚焦的仍是单品坚果和混合坚果两大类,如三只松鼠官方旗舰店坚果炒货项目中近 70 款产品里,仅有多味花生、蟹黄味瓜子、蟹香蚕豆、炭烧腰果四款口味产品;洽洽食品目前无口味坚果系列产品。

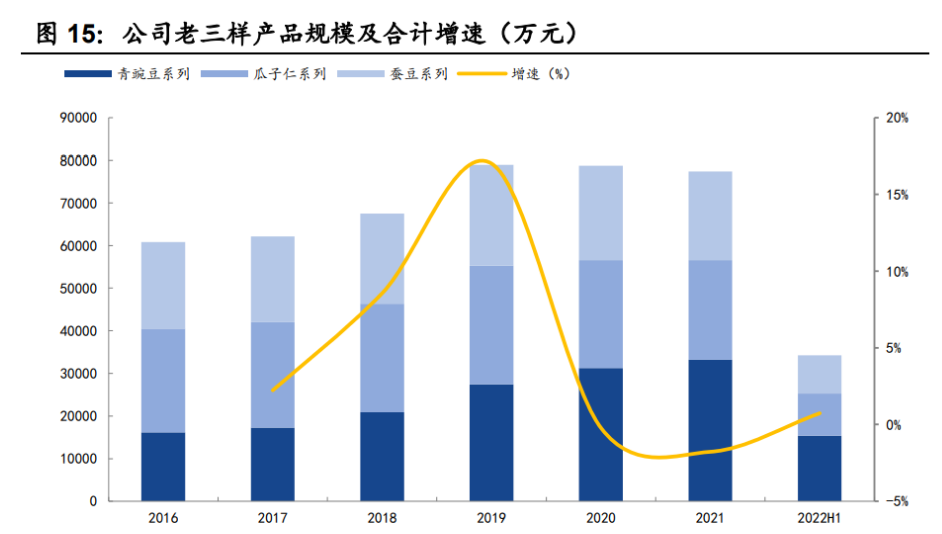

因此口味坚果竞争相对较小,甘源食品深耕口味坚果多年,积累了品牌知名度,具备一定先发优势,目前已有青豌豆、瓜子仁、蚕豆三大过亿的系列产品,2021 年实现收入 3.32/2.34/2.08 亿元,成功经营老三样的经验也有助于公司运营新的口味坚果大单品。

2.2、新品销售反馈良好,公司坚持创新满足消费者多元化需求

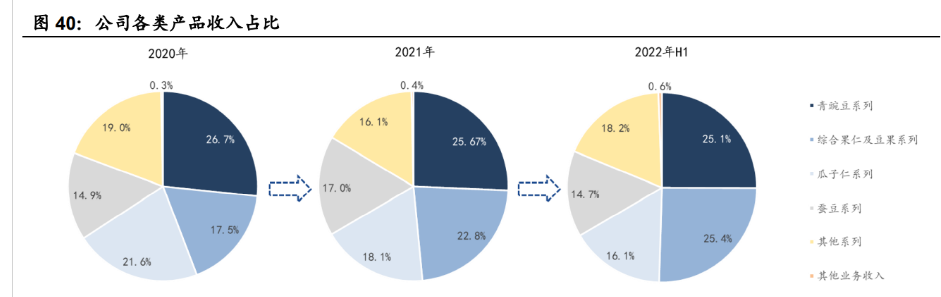

老三样产品力强,基本盘稳固,仍有发力空间。青豌豆、瓜子仁和蚕豆三大经典单品推出以来持续热销,均已经发展为过亿的大单品,2022H1 合计贡献收入 55.86%,仍占据主要位置。

2020 年开始受疫情影响、社区团购冲击商超渠道、品类相对单一导致经销商动力不足等因素,表现略微疲软,但整体仍增长稳健,2017-2021 年三款产品合计收入 CAGR 为 5.63%。

另外公司已成功打造的安阳工厂新品有望与老三样搭配,带动老三样实现渠道下沉,零食系统等新渠道也有望贡献增量,预计老三样在渠道扩展、触及更多消费人群的背景下,未来仍将有小幅稳健增长。

公司持续进行产品创新,在品种、口味方面进行了多种改良,产品持续丰富。

公司从设立初期就重视口味的创新和研发,率先将蟹黄味、芥末味、台式卤肉味等新式口味引入籽坚果品类,后又推出了酱香肉汁味、蒜香味、香辣味等十多种口味,在口味与产品丰富度上进一步完善。

2020 年公司察觉到花生品类缺乏大单品,切入该细分领域并研发了南乳花生、五香花生、蒜香味花生、山核桃味花生、鱼皮花生等多个口味的花生类产品,反响良好。除口味外,公司也重视其他方面的产品呈现,打造了多种规格的产品包装以适应不同渠道。如 KA 卖场有散称小包装、75-100g 左右常规袋装、500g 左右及以上分享装等,满足不同消费需求和消费场景。安阳工厂新品上市后也为了适应零食店等渠道的发展,对包装、规格、价格进行调整和再次打磨后重新推出。

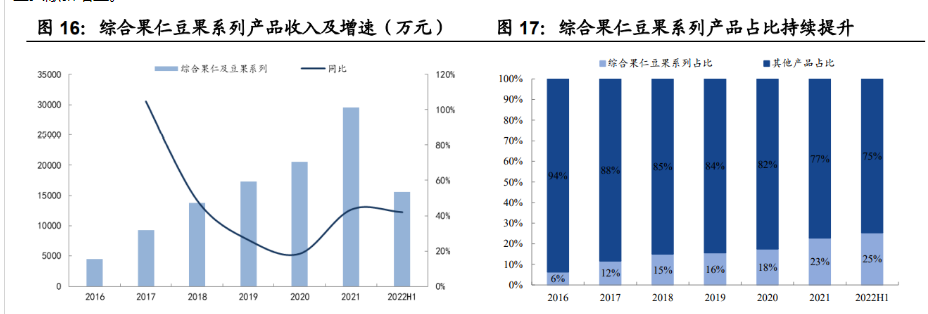

第二增长曲线渐显,新品反馈优秀。

2021 年公司研发出综合果仁及豆果、膨化米制品两大系列,其中为山姆代工的芥末夏果成为爆款,2021 年年底持续贡献 2000 万以上出货额,顺利为公司向山姆输入新 SKU 打下基础。

综合豆果系列报表端表现亮眼,2022H1 同比大幅提升 42.08%至 1.56 亿元,收入贡献同比提升 5.22pct 至 25.42%,发展趋势迅猛,反应公司较强的产品打造力。

当前公司安阳工厂新品尚未完全发力,7-8 月调整包装后,预计 9 月已出货完毕,预计随着公司对产品结构和渠道方向的调整,新品有望贡献新增量。

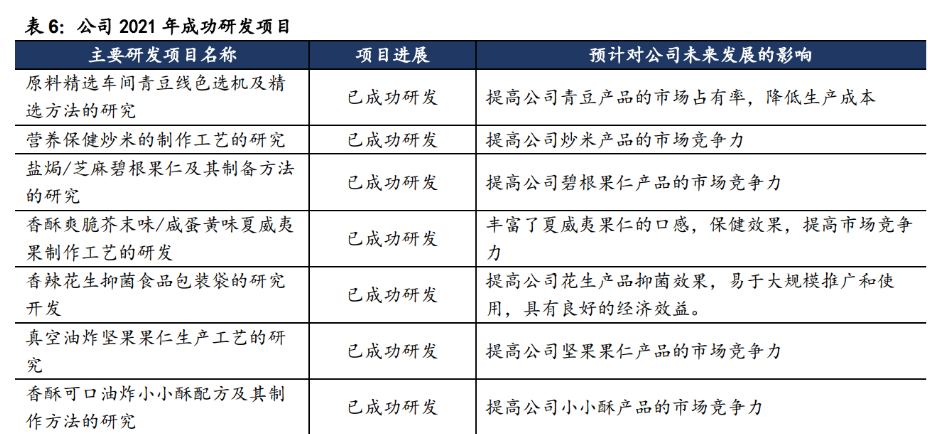

2.3、重视新品研发,产品品质要求严格

口味坚果具备一定研发壁垒,公司在技术方面积累深厚,具备研发优势。

相比于普通带壳瓜子坚果类产品,口味坚果类产品需要在去皮后增加裹粉、油炸、调味等工序,坚果仁、裹皮的入味,坚果仁和外皮的融合均有技术壁垒。公司深耕行业多年,在调味、口感、外皮与坚果的结合性等方面具备丰厚的经验和技术积累。

经过多年发展,截至 2019 年 12 月 31 日,公司已获得超过 100 项各类专利。

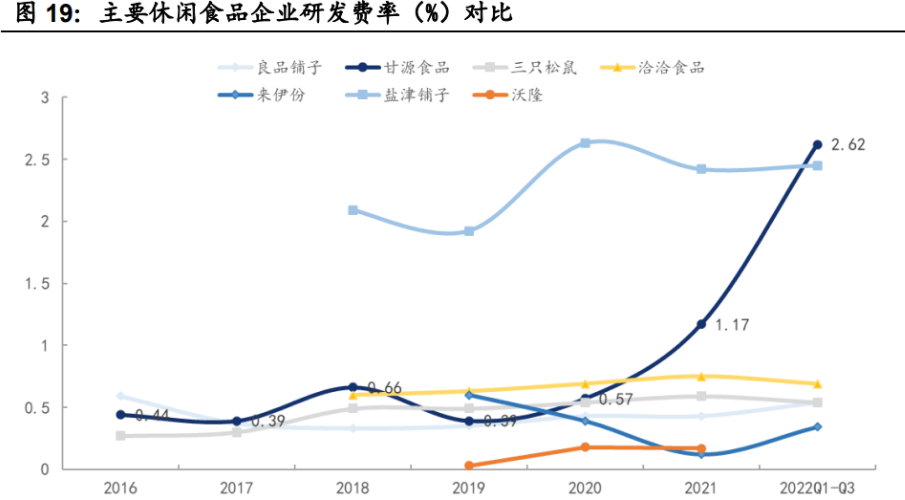

重视研发,持续增加研发投入。

公司 2021 年底技术人员数量为 75 人,近年来研发投入持续增加,2022 年前三季度研发费率达到 2.62%,在行业内领先,并且仍有增加趋势。董事长亲自抓研发,在对口味和工艺的追求上具备工匠精神。

2020 年下半年和 2021 年全年公司定位为产品年,董事长亲自在工厂抓产品,口味型坚果 2021 年初已研发出一批新品,但由于对口味不满意,持续打磨至年底才研发完毕。安阳工厂也在研发成功后重新回炉打造新包装,适应新的渠道组合。

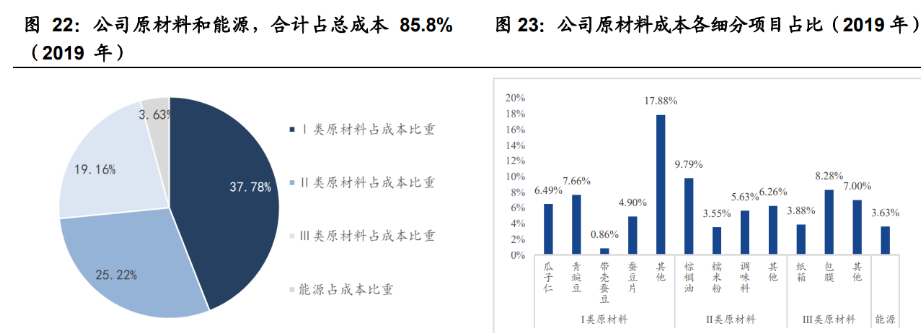

2.4、成本管控能力较优,产品议价权强

原材料成本对公司影响较大,公司持续提价应对成本上涨,彰显较高议价权。公司原材料、包材、能源等合计占成本比重超 80%,其中坚果原材料和辅料原材料分别占比 38%和 25%,价格变化对成本影响较大。

2021 年棕榈油、瓜子等成本上升,公司于 4 月率先提价,4-5 个月完成传导,基本覆盖公司成本上涨。先于行业提价、提价顺利传导均彰显了公司较强的议价能力。2022 年二季度公司又及时用价格较低的稻米油替代棕榈油,成功缓解棕榈油价格持续攀升带来的成本压力。

3、渠道:全方面多层级覆盖,积极调整渠道策略

3.1、休闲食品渠道日趋碎片化,休食厂商多寻求全渠道布局

休闲零食行业进入全渠道布局阶段,但线下仍是主要消费渠道。

休闲零食渠道经历过多次变革,从最开始零食企业借助经销商主攻大卖场、零食连锁来伊份和良品铺子扩张门店、到三只松鼠为代表的电商零食品牌崛起、再到社交电商平台及社区团购等新渠道涌现,消费者触达的渠道更加多元化和碎片化,零食品牌多开始进行全渠道布局。

但从占比来看,由于休闲零食偏即时、冲动的需求特点,因此当前我国休闲食品渠道仍以线下为主,根据弗若思特沙利文数据,2020 年我国休闲食品线下渠道销售规模占比 82%,远高于线上占比。根据三只松鼠公布数据,树坚果行业线下销售额占比达 2/3。

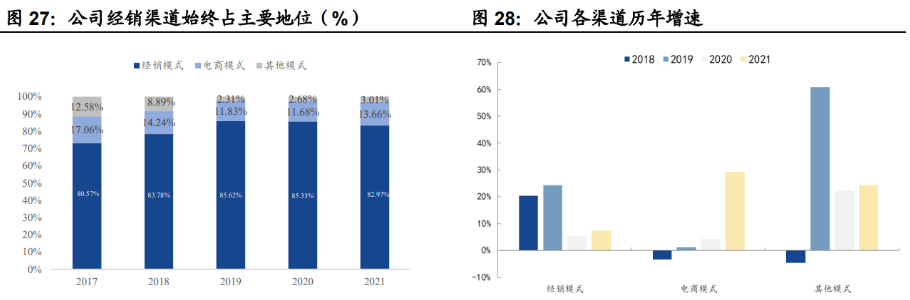

3.2、以线下渠道为主,紧跟渠道发展趋势拥抱新渠道

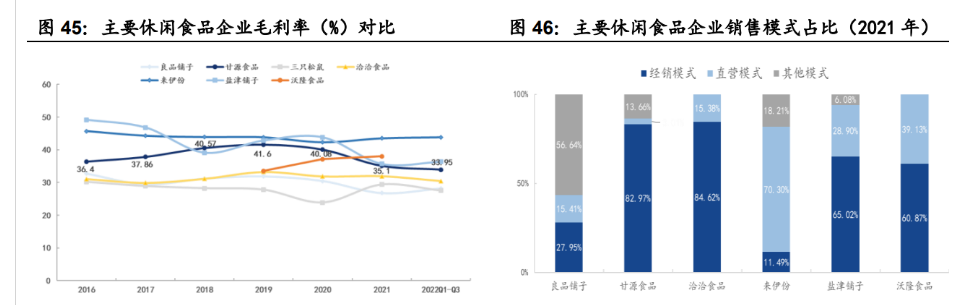

甘源食品的渠道结构始终是以线下为主,电商为辅。2021 年经销模式占比达到 82.97%,2022H1 占比为 81.29%,占据主导地位。

公司通过经销商将产品覆盖至商超及流通渠道,目前拥有超过一千家稳定高效的经销商队伍,经销商数量仍在持续增加,单个经销商贡献收入稳定在 40 万元左右。

因此规模较大的新经销商进入将为公司规模带来较大弹性。根据中报数据,公司 2022 年上半年第一大客户贡献销售收入 6166.65 万元,占整体经销收入达 12.35%,拉升整体收入表 现。

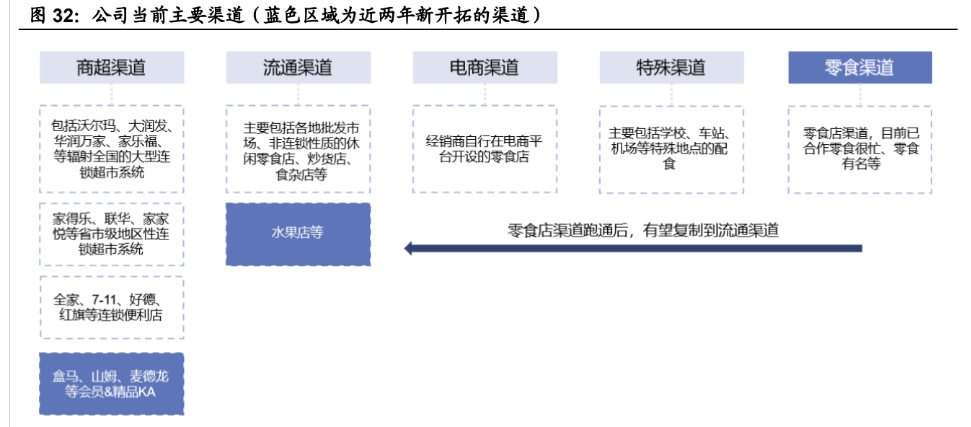

目前公司的终端门店覆盖大卖场、仓储式会员店、超市、连锁便利店、生鲜水果店、交通站等多个场景,实现了从核心商圈到流通门店的多层次覆盖。

电商渠道方面,公司已入驻淘宝、京东、拼多多等平台,除了旗舰店外另有多个经销商开设的店铺,2021 年电商渠道占总收入比重达到 13.66%。

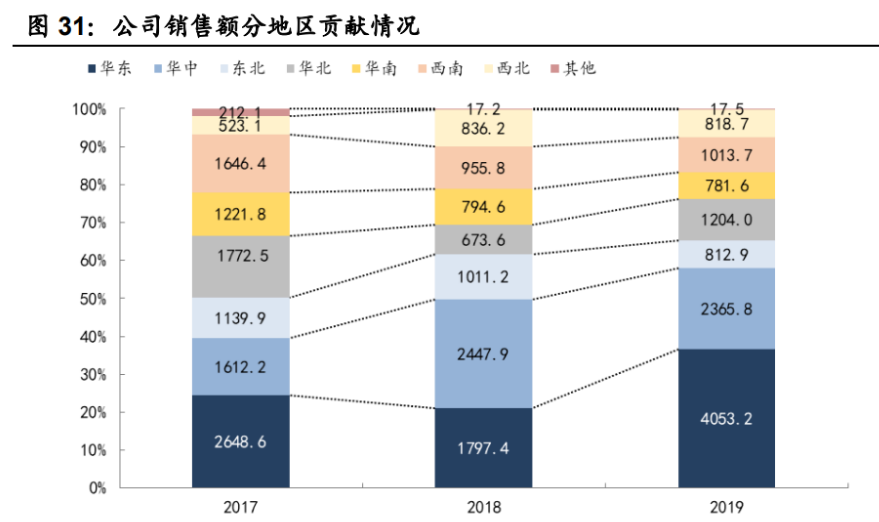

从地区来看,甘源食品 2019 年销售以华东及华中区域为主,合计占比超 50%,经销商数量也较其他地区较多,而单个经销商贡献收入并未有明显优势,预计主要是因为运营时间较久,在华东和华中地区合作伙伴较多。

公司积极拥抱零食新渠道,审时度势调整渠道策略。

公司跟随市场渠道变迁步伐开拓新渠道:2014 年 3 月,甘源天猫旗舰店正式上线。截至 2019 年底,甘源食品陆续入驻京东等数十家电商平台;2020 年甘源食品销量为淘宝(含天猫)豆类制品销量第一;积极与直播平台和 KOL 合作;2021 年开始拥抱山姆会员店等量贩式大卖场,公司为山姆代工的芥末味夏威夷果 2021 年 10 月成为爆款,单月贡献收入达千万,2022 年山姆渠道又新增咸蛋黄夏果等新品,持续扩大收 入贡献。

此外,公司原本渠道策略以 KA 为主,2021 年社区团购冲击 KA 商超、零食店渠道开始快速增长后,公司及时调整渠道策略,与零食很忙、零食有名等零食连锁店达成合作,进入零食很忙渠道后单月贡献销售额已超 200 万元。

3.3、 同时推进性价比与高品质渠道,规模+品牌宣传两手抓

当前公司渠道策略明晰有效,优秀的产品力也成为公司进入新渠道的敲门砖和弹药库。

得益于公司丰富的产品储备和产品研发力、创新力,公司针对不同渠道都有多个 SKU 储备,并且可以持续进行规格和口味调整,为与新渠道合作奠定良好基础。

公司当前的渠道策略由 KA 渠道向零食系统和流通渠道倾斜,打法明确,由低到高分层针对性储备产品,打出以性价比产品进入零食渠道提升规模,同时价格偏高的分享装产品进入会员店&精品 KA 拔高品牌势能的组合拳:

(1)零食系统:高性价比模式走量,积累经验便于进入流通渠道。

目前公司主 要合作的零食店有零食很忙、零食有名等。其中零食很忙集中在湖南地区,2017 年开设以来,目前已超过 1500 家门店,门店扩张迅速。

根据窄门餐眼数据,零食很忙单店月均营业额 21-39 万元,客单价 37.34 元,对比来伊份 60.72 元的客单价较低,但是来伊份单店月均销售额仅为 29.15 万元。零食系统的主要特点即为较高性价比、走量模式,但由于直接对接厂家,因此尽管厂商销售的产品单价较低,但利润率表现并不弱。

公司目前为零食渠道准备了 50~60 款针对性产品,其中零食很忙合作了 16~17 个 SKU(8 月份仅有 10 个 SKU 左右)、零食有鸣合作 20+个 SKU,未来随着品类增加,收入贡献有望增加。另外,公司还可通过零食系统打造大单品,获得规模效应,产品性价比提升后更有利于走入流通渠道、水果店等。

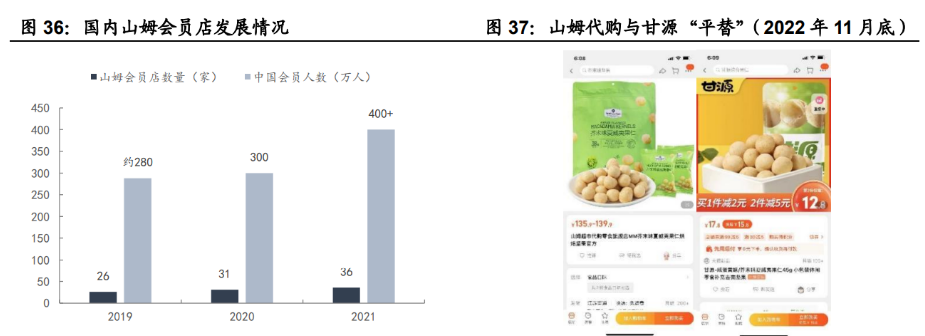

(2)精品会员店&精品 KA:较高单价优质产品提高美誉度,引流消费者寻找平价替代。

公司凭借芥末夏果进入山姆渠道后,连续贡献千万出货额,2022 年咸蛋黄味夏果等新品也进入山姆渠道。同时风味坚果产品已经进入沃尔玛、盒马、麦德龙全线门店,高客单价、大包装的口味型坚果契合会员类超市消费者的需求。8 月公司产品在山姆月销约 1800 多万,表现亮眼,长期持续放量可期。

一方面,量贩式会员店的产品基本是优质的代名词,目标群体是有一定消费力的中产家庭,甘源进入山姆渠道有利于拔高品牌势能、提高美誉度。

山姆进入中国市场后通过优质产品如麻薯、烤鸡、芝士牛肉卷、提拉米苏等持续吸引消费者,淘宝上山姆代购需求较热,通过山姆会员店产品的畅销,山姆渠道供应商也被消费者判断为品质优、口味佳的优质食品厂商。

分享式大包装也适合中产家庭囤货消费,山姆门店数和会员人数持续增加,2021 年山姆会员店数量已经达到 36 家,会员人数自 2019 年的 280 万人以 20%的复合增速增长至 400 万人。另一方面,量贩式会员店产品火爆后,部分消费者会转而寻求高性价比平价替代,拉动甘源品牌产品推广。

以芥末夏威夷果为例,山姆门店售卖 139 元/500g,甘源旗舰店有 45g、15.8 元的产品,消费者评价中多条提到“山姆”词条,为山姆产品销售爆火后较为成功的引流案例。

4、收入增长加速,盈利能力领先行业

4.1、规模及成长性:收入增长超预期,新品及渠道开拓

有望带来新突破营收扭转颓势,公司打造新品和开拓渠道缓解疫情影响。

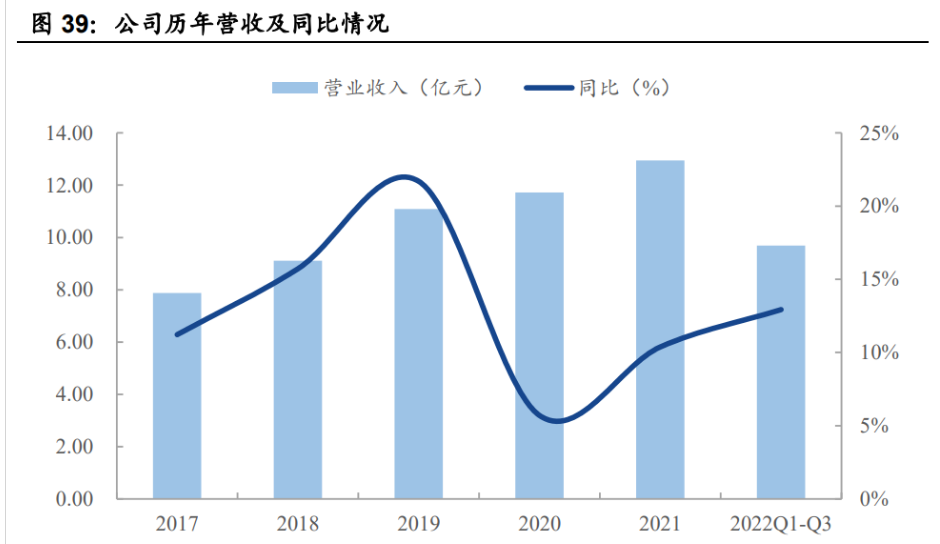

公司 2017-2019 年营收快速增长,2020 年增速放缓,主因疫情影响线下渠道、核心产品增速疲软等因素。2021 年公司着力打造新品类开发推广(例如烘焙类、口味花生、带壳籽类 等),开拓新销售渠道(例如社区团购、线上直播等),营收增速恢复至 10.38%。

2022 年 Q1 受华东地区疫情影响,KA 渠道销售下滑,公司营收同比下降 5.19%。Q2 疫情影响下收入端开始扭转颓势,增速达 42.67%,超市场预期,主要得益于:公司产品力强劲,山姆渠道销售亮眼;新品增长较快,综合果仁及豆果收入贡献增加;渠道开拓稳步推进,如进入大型 KA 核心店铺、零食系统等。

老三样增速放缓影响整体收入表现,新品逐步走出第二成长曲线。

核心产品老三样营收占比逐渐下降,2020 年、2021 年、2022 年 H1 占比分别为 67.2%、59.8%、55.8%,2019-2021 年营收复合增速-6.3%。

综合果仁及豆果系列在 2020-2021 年占比由 17.5%上升至 22.8%,超越瓜子仁系列成为占比第二的品类,2019-2021 年营收复合增速 30.5%;2022 年上半年增长亮眼,营收占比跃居第一,增速高达 42.08%,领跑全品类。

其他系列 2019-2021 年营收复合增速 23.9%,新品开始放量,随着三季度安阳工厂米酥类制品铺货完成,其他系列贡献收入预计继续增加。

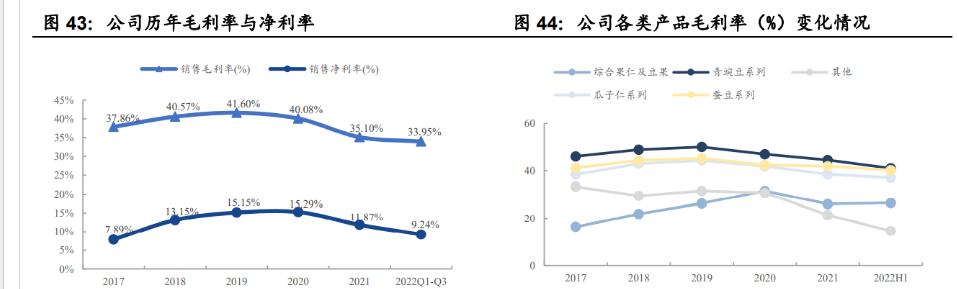

4.2、盈利能力:短期盈利能力受损,均价提升+成本控制等举措稳定毛利率

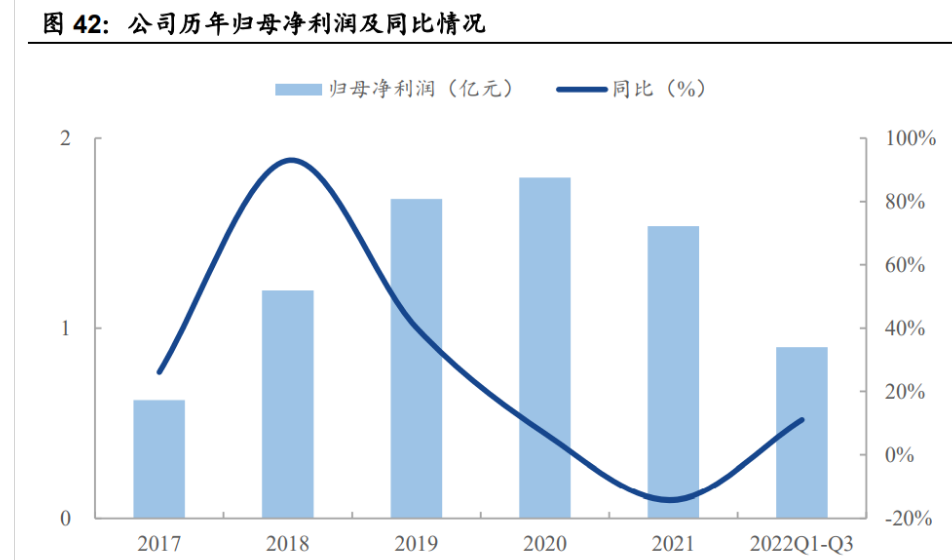

公司近年利润增速放缓,主要受成本上升、品牌费用增加影响。公司 2017-2021 年归母净利润 CAGR 为 25.40%,2022 年前三季度实现归母净利润 0.90 亿元,同比增长 15.83%。

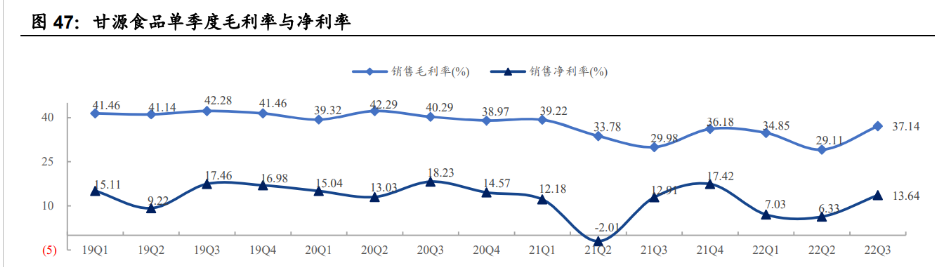

原材料成本上涨短期影响毛利水平,渠道端议价权较强部分抵消成本压力。

公司 2020 年利润增速下滑,主因原材料成本上涨和媒体广告投放推广费用增加。

2021 年 4 月公司开始提价,历经四个月于 8 月传导完毕,但由于 Q2 商超渠道客流下滑,公司广告支出、研发支出等费用增加,同时提价过程中给予经销商原价补贴,使得净利润进一步下滑。

2021 年下半年开始,棕榈油采购成本大幅上升至历史高位,叠加安阳新品短期运营成本较高的影响,2022 年上半年毛利率为 32.10%,下降明显。

分品类看,老三样青豌豆、瓜子仁、蚕豆系列产品较为成熟,且均已达到亿元以上规模,规模效应下毛利率稳定在相对较高水平,而综合果仁及豆果、其他系列仍在培育初期,毛利率较低,新品占比加大后也会对公司毛利率水平有一定影响,预计未来随着公司新品放量,规模效应逐步显现,叠加原材料储备战略的执行管控成本,毛利率有望逐步回升。

公司整体毛利率位于行业中游位置,抗风险能力弱于洽洽食品。

同业对比来看,公司整体毛利率处于行业中游水平,高于三只松鼠、良品铺子等线上渠道营收占比较高的企业,以及同样专注炒货坚果的洽洽食品,同时低于来伊份、盐津铺子和沃隆食品,在模式相似的企业中已处于较高的位置。

主因公司销售模式以线下销售经销为主,经销模式占营收比重达 82.97%,而盐津铺子和沃隆食品均有较高直营占比。

但从毛利率的变化来看,公司毛利率受成本端影响较大,相比之下洽洽食品、良品铺子、三只松鼠等近两年毛利率变化幅度较小,一方面与盐津良品松鼠的全品类经营的产品结构有关,对单一原材料成本变化的反应有限,另一方面,洽洽食品规模较大,采购时存在一定议价能力,因此抗风险能力更强。

净利率与毛利率下降走势及幅度基本一致,2021Q2 公司在媒体广告投放、新产品研发投入以及组织调整带来的人力成本增加导致短期出现亏损(计提了 1634 万元电梯媒体广告费),随后到 2021 年底净利率随着毛利率回升至正常水平,但 2022 上半年,由于疫情影响+毛利率下降明显,公司净利率短期受损严重。

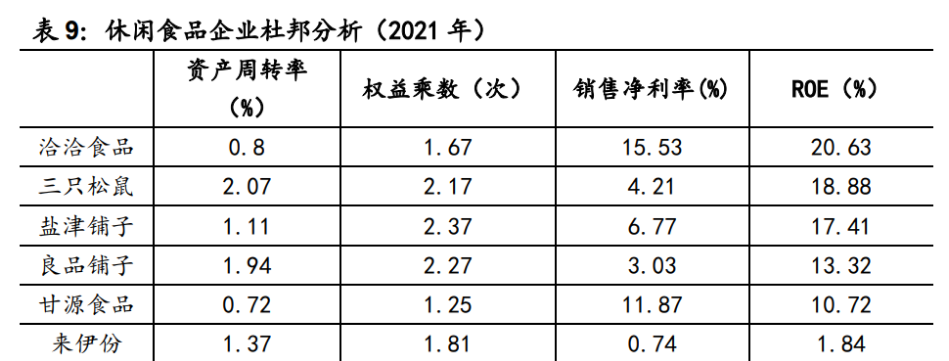

横向对比来看,2021 年公司净利率水平在休闲食品中较优,仅次于洽洽食品。

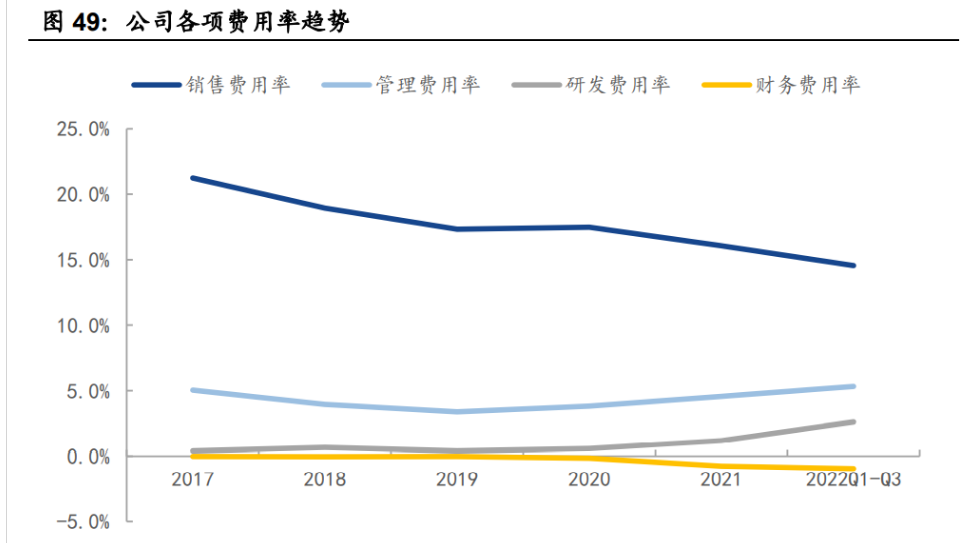

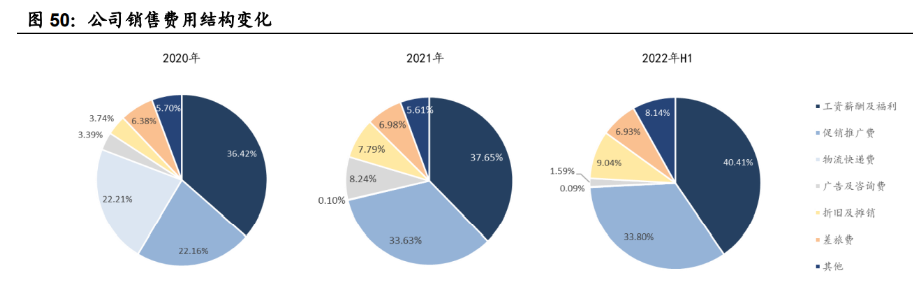

公司整体费用控制较好,此前广告宣传费用较少,管理费率也低于同行,因此净利率领先行业。近年来尽管加大广告宣传费用投放,但由于品宣费增速低于收入增速,整体销售费率仍延续下降趋势。

同业对比来看公司销售费率、广告费率在行业均位于偏低位置。

公司 2021 年销售费用率为 16.06%,2022 年 H1 为 16.64%,在休闲食品企业中处于中等偏下水平。

此前公司广告宣传费用投放较少,2020 年起公司加大广告推广投入,2020 年、2021 年广告费率分别为 0.6%、1.32%,广告投入在销售费用中的占比分别为 3.39%、8.24%。

2022 年在 KA 渠道、大媒体广告的投放更加谨慎,广告费率下降至 0.26%,公司将精力聚焦在产品结构的打磨,销售费用的稳定性增强;8 月之后公司重点发展的便利渠道、流通渠道销售费用都不大,预计未来将保持稳定的销售费用结构。

4.3、杜邦分析:ROE 与洽洽食品类似,未来有望依托盈利与营运能力改善而提升

公司权益乘数处于业内偏低水平。公司净利率位于行业前列,但是 ROE 表现仅在中游水平,对比渠道及业务模式相近的洽洽食品,两家公司资产周转率和权益乘数数据差别不大,洽洽食品 ROE 较高主要因为销售费率更低、净利率较高。

5、盈利预测与估值

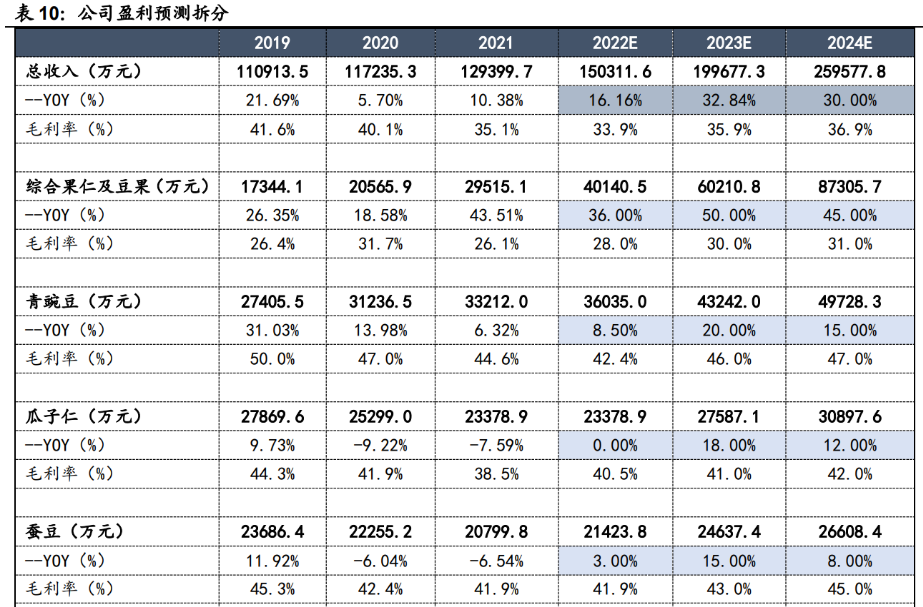

我们认为新品综合果仁及豆果 2022 年新品仍在持续推进铺货中,仍在培育阶段,未来随着零食渠道、流通渠道的逐渐进入,以及新品矩阵的持续丰富,还有较大发展空间,因此 2023-2024 年我们仍预计有 45%左右增长。

老三样中青豌豆系列增速表现相对较优,瓜子仁和蚕豆近两年有一定疲软,我们认为随着安阳工厂新品的推出,老三样有望实现渠道下沉、触及更多消费群体,因此 2023-2024 年青豌豆、瓜子仁、蚕豆预计有双位数左右增长。

利润方面,2022 年由于棕榈油成本急剧攀升,尽管公司及时采用稻米油替代棕榈油,毛利率受影响仍较大,因此短期我们预计 2022 年公司毛利率仍有下滑,今年开始毛利率水平预计逐步恢复,且未来随着公司规模扩大、规模效应显现,毛利率有望持续提升。

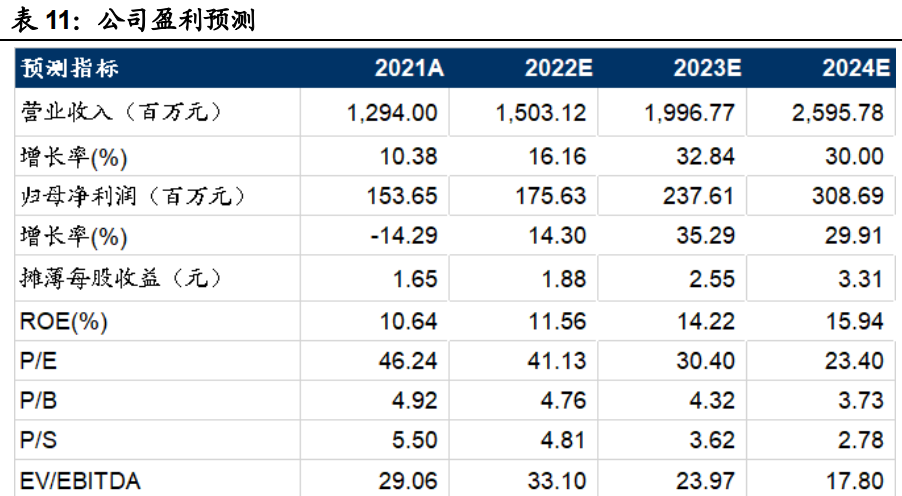

据此我们计算得到公司 2022-2024 年预计实现收入 15.03、19.97、25.96 亿元,同比增速 16.16%、32.84%、30.00%,归母净利润 1.76、2.38、3.09 亿元,同比+14.30%、35.29%、29.91%,对应 EPS 1.88、2.55、3.31 元/股,PE 41、30、23 倍。

6、风险提示

1)新品推广不及预期;2)棕榈油价格持续攀升风险;3)坚果进口价格波动风险;4)渠道合作不及预期;5)食品安全问题风险等。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号