-

赋能万物,瑞芯微:国内AIoT SoC芯片龙头,迈向高端化、平台化

老范说评 / 2023-02-01 10:43 发布

一、瑞芯微:国内 AIoT SoC 龙头厂商,产品向多元化转型

(一)国内 AIoT SoC 芯片龙头厂商

瑞芯微成立于 2001 年,2020 年 2 月 7 日在上交所主板上市。

公司主要从事大规模集成电路及应用方案的设计、开发和销售业务,在大规模 SoC 芯片设计、数模混合芯片设计、图像信号处理、高清视频编解码、人工智能及系统软件开发上具有丰富的经验和技术储备,形成了多层次、多平台、多场景的专业解决方案,赋能智能硬件、机器视觉、行业应用、消费电子、汽车电子等多元领域,经过 20 余年的创新发展,公司在音视频编解码、视觉影像处理、软硬件协同开发、多应用平台开发等方面积累了深厚的技术优势,已经成为国内集成电路设计行业的优势企业。

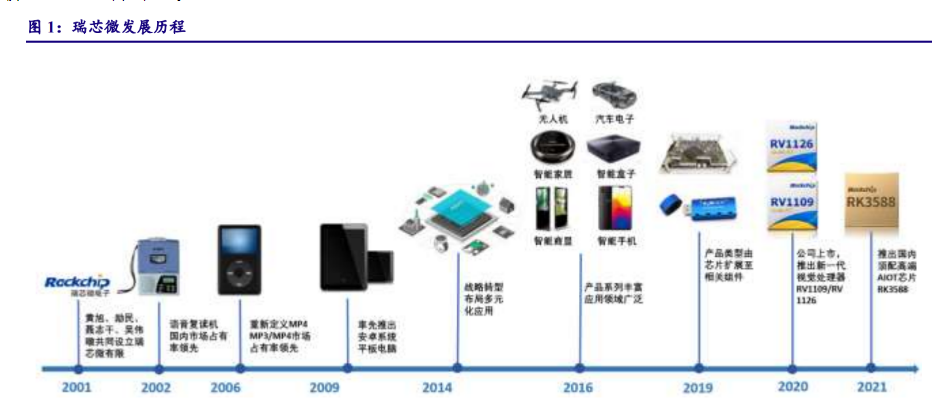

复读机起步,赋能向千行百业,公司已成为国内 AIoT 领先芯片供应商。

2006 年公司进入 MP3/MP4 领域,取得国内领先的市场占有率。2009 年,公司率先推出安卓系统平板电脑,促进国内平板电脑制造厂商的发展。2016 年公司战略转型成功,进入了全新的发展阶段,公 司芯片产品逐步进入多元化智能应用市场。

近年来,公司大力研发 AIoT 产品、开拓相关市场,积极打造 AIoT 生态,推广和发展人工智能技术在各个行业的应用,已经成为国内领先的 AIoT 芯片供应商。

产品矩阵丰富,应用领域广泛。

公司作为国内领先的集成电路设计企业,主要产品为智能应用处理器芯片、电源管理芯片及其他芯片,同时提供专业技术服务。

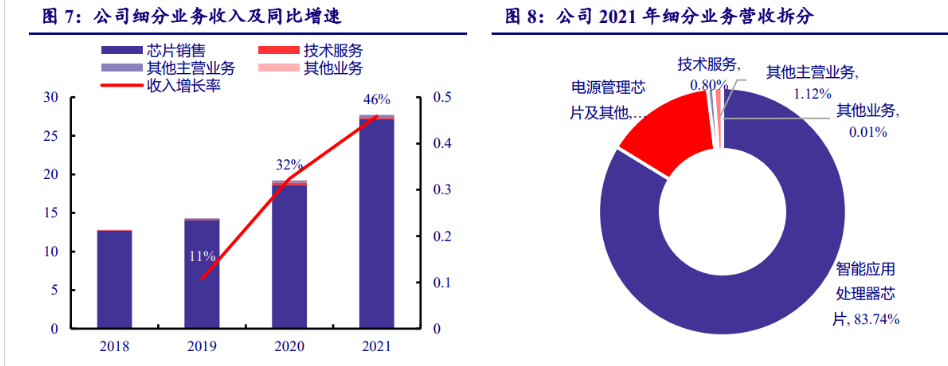

2021 年,公司智能应用处理器芯片产品收入在总营收中占比 83.74%,电源管理芯片及其他芯片占比 14.33%。

公司的主要产品智能应用处理器芯片,是 SoC 芯片的一种,属系统级的超大规模数字 IC,主要应用于智能物联和消费类电子两个领域。在智能物联方面,公司产品主要面向商业、金融、教育、办公、政务、汽车、工业等领域,满足各个产业 AI 化升级需求。

在消费电子方面,公司产品主要面向个人消费者,产品形态涵盖扫地机器人、词典笔、智能音箱、智能家电、平板电脑、电视盒子等智能硬件产品,公司的 AIoT 芯片满足了消费电子智能化升级需求,可以实现智能语音、智能 AI 处理等新兴技能,极大提升用户体验并推动行业发展。

(二)公司股权集中稳定,管理团队稳定

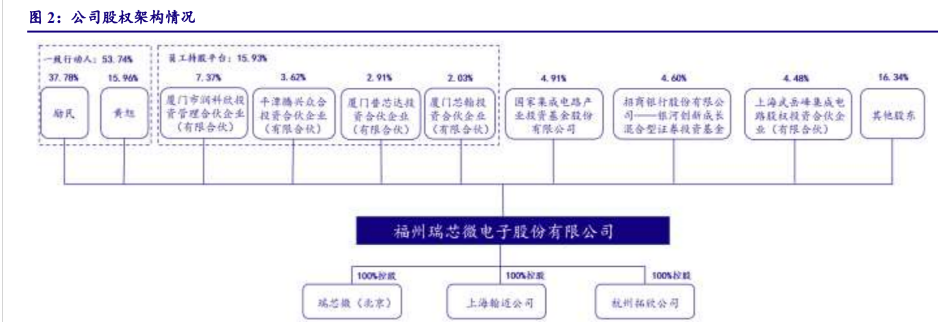

公司股权集中,管理层稳定。公司实际控制人和控股股东为励民先生和黄旭先生,两人为一致行动人,截至 2022 年 9 月 30 日,两人合计持有公司 53.74%的股份,同时公司的 4 家员 工持股平台合计持有公司股份 15.93%。

此外,国家集成电路产业投资基金股份有限公司持有公司 4.91%的股份,是公司的第四大股东。

管理团队市场经验丰富,重视研发人才与科技创新。

现任董事长励民技术背景出身,市场嗅觉敏锐,从复读机到平板再到 AIoT,带领瑞芯微多次成功转型,紧跟市场需求走在行业前列。

同时公司重视高质量研发人才,截至 2021 年 12 月 31 日,公司共有员工 865 人,其中研 发人员占比 78.2%,公司拥有一支以系统级芯片设计、算法研究为特长的研发团队,骨干技术人员均有一定技术背景。

(三)智能应用处理器芯片动力强劲,电源管理芯片快速增长

下游需求波动短期承压,经营趋势稳定向好。

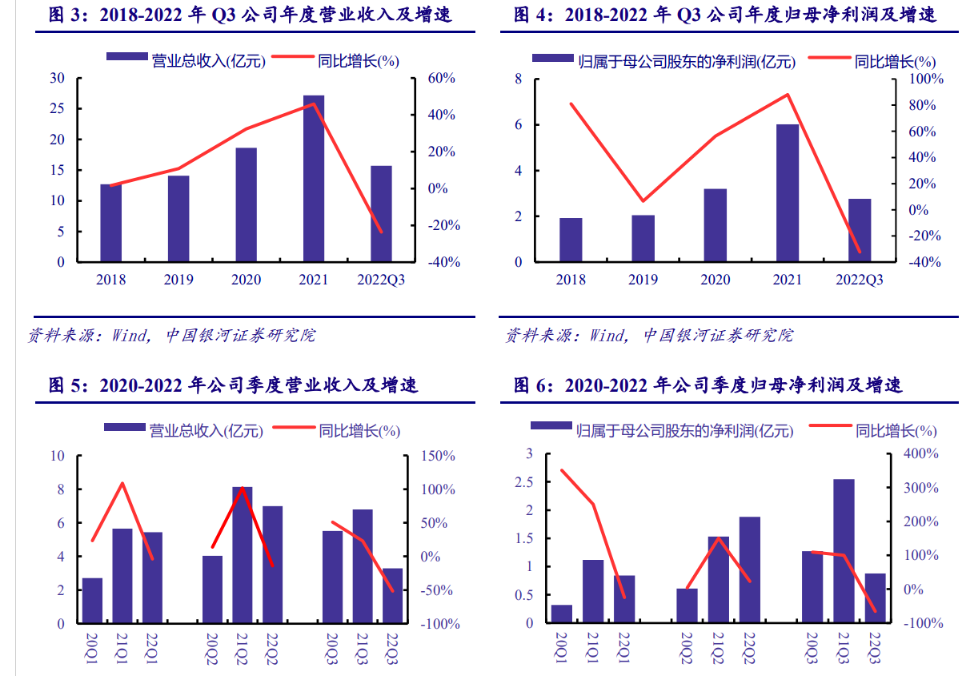

2018-2021 年,得益于智能物联与消费类电子两大领域对 SoC 芯片需求持续上涨,公司的营业收入与归母净利润均实现了高速增长。2021 年公司营收达到 27.19 亿元,同比增长 45.90%,归母净利润达到 6.01 亿元,同比增长 88.07%。

2022 年前三季度受新冠疫情、宏观经济及客户备货策略调整等因素,需求侧波动对公司业绩造成一定影响。

2022 年前三季度,公司营收达到 15.70 亿元,同比下降 23.66%,归母净利润达到 2.76 亿元,同比下降 32.31%。

公司致力于大规模集成电路及应用方案的设计、开发和销售,产品以智能应用处理器芯片和电源管理芯片为主。

从公司整体收入来看,芯片销售业务是公司收入的主要来源,2021 年度公司芯片销售实现营业收入人民币 26.66 亿元,同比增长 45.90%,销售收入占比 83.74%,主要受缺芯和供应链国产化等因素导致相关 AIoT 芯片呈现量价齐升的趋势。

从细分业务来看,智能应用处理器芯片实现营收占比 83.74%,同比增长 47.03%,其中内 置 NPU 的智能应用处理器芯片业务实现快速增长,占比从 2.19%提升至 20.64%,同比增长 1375.73%;电源管理芯片及其他芯片实现营业收入的占比为 14.33%,同比增长 43.37%,其他主营业务及技术服务快速增长贡献收入。

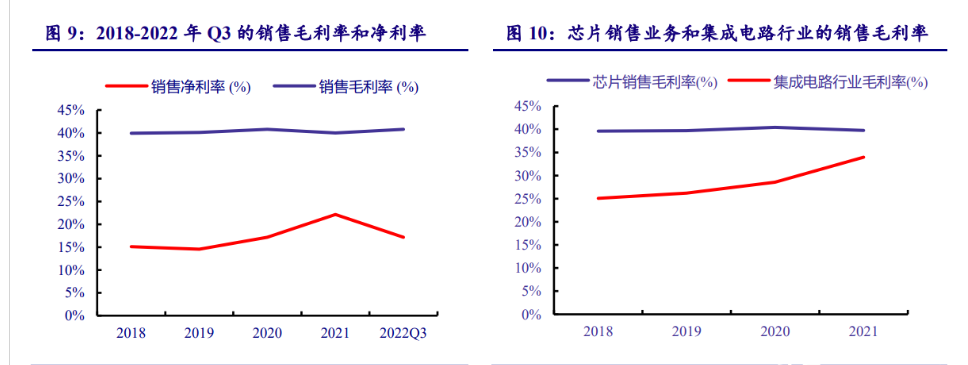

整体利润率保持稳定,在费用率方面呈现短期承压。

在毛利率方面,公司在 2018-2022 年前三季度基本保持在 40%左右;净利率方面 2018-2021 年由 15.12%稳步提升至 22.14%,2022 年前三季度下降至 17.17%,主要是系短期需求不足所致。

从业务角度看,公司核心芯片销售业务的毛利率稳定高于集成电路行业平均水平,2021 年公司芯片销售毛利率超出行业平均水平 5.78%。

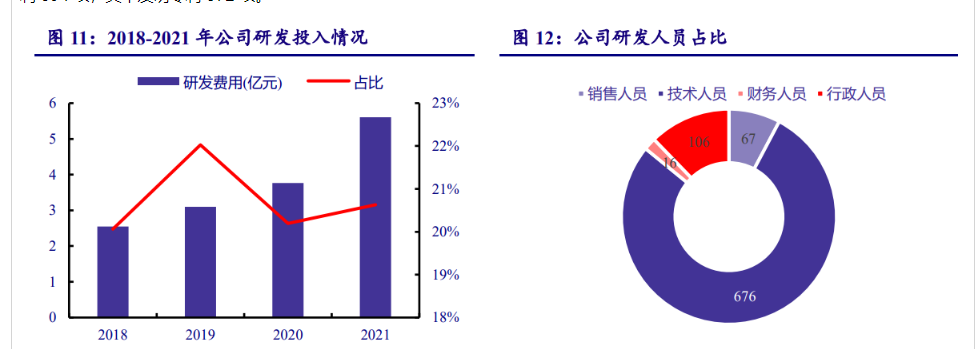

高研发占比拓宽技术生态,核心技术持续突破创新。

从研发投入来看,公司整体研发支出保持高位且趋于稳定,2021 年公司研发费用投入 5.61 亿元,整体研发费用率为 20.63%,整体 研发投入比例维持在 20%以上水平。

从研发人员来看,2021 年末公司共有研发人员 676 人,占公司员工总数 78.15%;公司硕士及以上学历者 317 人,占比 36.6%;本科及以上学历者 787 人,占比 91%。

从研发成果来看,公司具备较强的核心技术研发能力,截至 2022 年 6 月 30 日,已有布图设计权 27 项、软件著作权 232 项,有效专利 594 项,其中发明专利 572 项。

二、AIoT 下游应用驶入快车道,国产 AIoT 芯片龙头未来可期

(一)AIoT 前景广阔,公司领跑 AIoT SoC 智能终端主导芯片

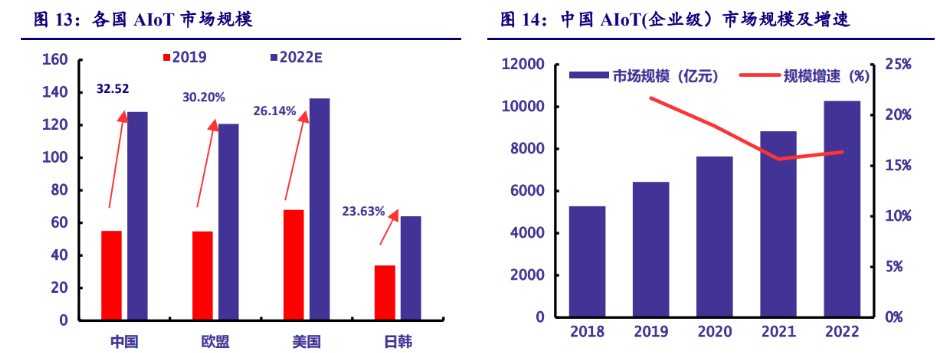

AIoT 市场空间广阔,中国是最有潜力的 AIoT 市场。随着 5G、车联网、自动驾驶、工业互联网和人工智能等新兴技术的融合发展,AI 技术与 IoT 设备逐步深度融合,渗透赋能到云、 边、端及应用的各个方面,国内 AI 应用场景不断落地实现,用户对于智能的需求呈现爆发式 增长。

AIoT 市场空间广阔。

根据 IDC 最新预测数据,2021 年全球物联网(企业级)支出规模达 6902.6 亿美元,并有望在 2026 年达到 1.1 万亿美元,2022-2026 年复合增长率达 10.7%。

而中国是最有潜力的 AIoT 市场,根据挚物产业研究院测算,中国 AIoT(企业级)市场规模 2022 年将达到 10280 亿元,同比增速 16.4%,在全球市场规模中占比将近 20%,物联网市场体量全球最大,预计至 2026 年这一比例有望提升至 26%。

传感器/芯片生产商在 AIoT 产业中价值量占比 10%,SoC 芯片占据智能终端芯片市场主导地位。

AIoT 是赋能多个行业的产业综合体,入局玩家囊括感知层、传输层、平台层、应用及服务层的多个角色。

其中感知层是 AIoT 的底层基础部件,主要包括底层设备芯片、传感器等硬件及 AI 算法等软件开发或服务,负责对各类信息进行采集和输入。

传输层是 AIoT 进行信息传输的网络通道,主要包括局域网、低功耗广域网、蜂窝网等无线通信,5G 高速率、低时延和大连接特性将赋能 AIoT 更多场景的落地应用。

平台层主要负责数据存储和数据增量信息的挖掘,包括连接管理平台、设备管理平台、应用使能平台和业务分析平台等类型。应用及服务层是最接近下游应用的一环,负责 AIoT 技术的需求挖掘及落地应用。

在产业链中,传感器/芯片生产商的价值量约占总价值链的 10%,SoC、MCU、Wifi/蓝牙 芯片和传感器是 AIoT 四大核“芯”。

SoC 是在一块芯片上集成一整个信息处理系统,拥有整个数字和模拟电路系统的完整功能,主要集成处理器、图形处理器、视频编解码器、显示控制器、总线控制器、内存子系统、音频处理器、输入输出子系统以及各类高速模拟接口等功能模块,具有性能高、功耗低、可编程、灵活度高等优点,目前已经占据智能终端芯片市场的主导地位。

公司深耕 AIoT 生态多年,是中国领先的 AIoT SoC 芯片设计公司。

公司围绕 AIoT 应用需求,重点研发了人工智能处理、图像及视觉处理、智能语音、光电一体化等核心技术,同时改进优化原有的视频编解码、多屏幕显示等技术,已形成完善的高精度感知、认知、交互的整体解决方案。

AIoT 产业包含“云、管、边、端、用、服务”六大板块,公司 SoC 产品主要应用于端侧,作为设备的大脑,执行 AI 算法、输入输出、用户交互等功能,是端侧产品的核心部件。

公司部分中高端芯片也用于边侧的小型服务器,对多路终端进行智能分析和管理,从而减轻网络和终端的压力。

公司也与云服务客户合作,高端芯片作为云服务服务器的核心处理器,承担模拟器、AI 分析等功能。

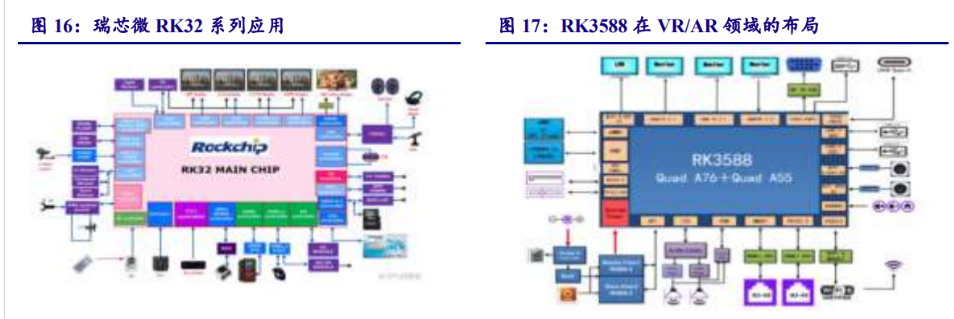

公司大力研发 AIoT 产品,2021 年年末公司推出的新一代高端旗舰芯片 RK3588 是目前国内顶配高端 AIoT 芯片,面对 ARM PC、平板、高端摄像头、NVR、8K 和大屏设备、汽车智能座舱、云服务设备及边缘计算、AR/VR 等八大方向市场已陆续批量销售,其卓越的性能受到多领域头部企业的青睐,有望补充公司在高端芯片的市场份额,进一步巩固公司国产 AIoT 龙头的地位。

(二)数字化进程加速商显渗透,中高端芯片布局顺应技术潮流

2021 年中国大陆传统商用显示市场规模达 1554 亿元,企业对商显需求不断提升。

商用显示产品指的是在非家庭、公共环境中使用,可向单个及多个个体传达信息的具有显示功能的产品。

相对民用显示产品,商用显示产品稳定性高、色域广、亮度高、芯片运算能力强、软件定制化程度高。

在社会数字化转型背景下,各行各业智慧场景应用不断落地,叠加疫情的影响,远程办公、在线教育成为人们生活的新常态,而显示终端是数据产生和呈现的核心载体,这也让商显产业在各行各业加速渗透。

据洛图科技数据,近 5 年中国大陆传统商用显示市场规模复合增长率达 24.33%,2021 年中国大陆传统商用显示市场规模达 1554 亿元,同比增长 37.52%。

产品广泛覆盖商显应用场景,各场景需求趋势向好。

在智慧商显领域,瑞芯微 SoC 产品主要定位为中高端,可广泛应用于大型售货机、快递柜等工业级大型互动显示设备,以及数字标牌、会议一体机、广告机等其他商显设备,下面以数字标牌、广告机为例考察瑞芯微在智能商显领域的下游需求。

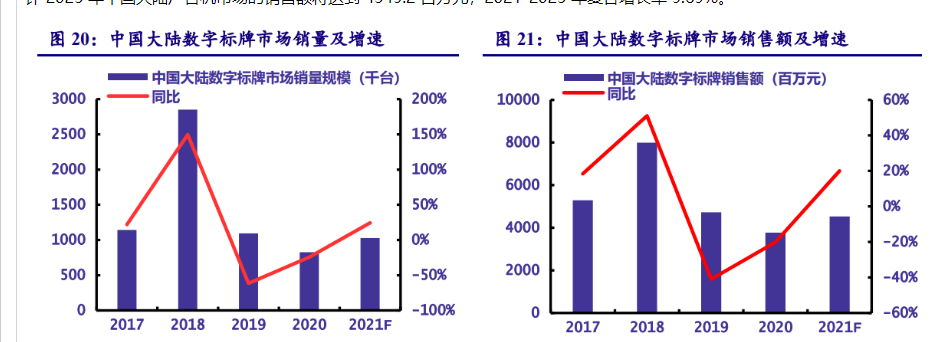

在数字标牌方面,2018 年数字标牌受益梯媒需求呈现爆发式增长,而 2019 年传媒公司竞争趋缓,对数字标牌的需求收缩,面临 2020 年疫情数字标牌需求更是大受打击,销量急速下滑,2021 年疫情缓解同时物联网迅速发展,智慧应用场景落地重新催发数字标牌需求,数字标牌市场回暖,销量呈现上升趋势。

据奥维云网数据,2021 年中国大陆数字标牌销量达 1027.5 千台,同比增长 24.29%,销售 额达 4529.5 百万元,同比增长 20.01%。

在广告机方面,广告机在零售和传媒领域应用最广,一方面受疫情影响而收缩的购物中心等零售场景有望在疫情后展开新一轮扩张,零售市场复苏给广告机带来新一轮的增长机会,另一方面国家正在加快物联网和智慧城市建设,传媒行业有望迎来新一波市场红利,广告机或受益于此而扩大市场空间。

据奥维云网预测数据,中国大陆广告机市场销量 2025 年预计可达 1317.6 千台,2021-2025 年复合增长率 10.26%,同时奥维云网预计 2025 年中国大陆广告机市场的销售额将达到 4549.2 百万元,2021-2025 年复合增长率 9.69%。

产品定位中高端,覆盖领域内多个知名厂商。

随着大数据、云计算等技术在各行各业的逐步渗透,商业显示设备的应用将不再仅局限于图像信息显示和传输,能对海量数据信息进行存储、分析和呈现是商显产品的发展趋势,而这也对商显芯片的算力和集成提出了更高要求。

瑞芯微 SoC 产品定位中高端,在商业显示应用领域有 RK3399、RK3288、RK3188、RK3128 等芯片覆盖商显中高端不同的应用场景,芯片应用客户包括分众传媒、视源股份、富士康、百度等知名厂商。

(三)智能家居升级换代进行时,公司全面布局多点开花

智能家居是 AIoT 增长最快领域之一,后疫情时代有望继续增长。智能家居应用在家庭生活场景中的一类 IOT 设备,是通过各种感知技术,接收探测信号并予以判断后,给出指令让 家庭中各种与信息相关的通信设备、家用电器、家庭安防、照明等装置做出相应的动作,以便更加有效服务用户且减少用户劳务量。

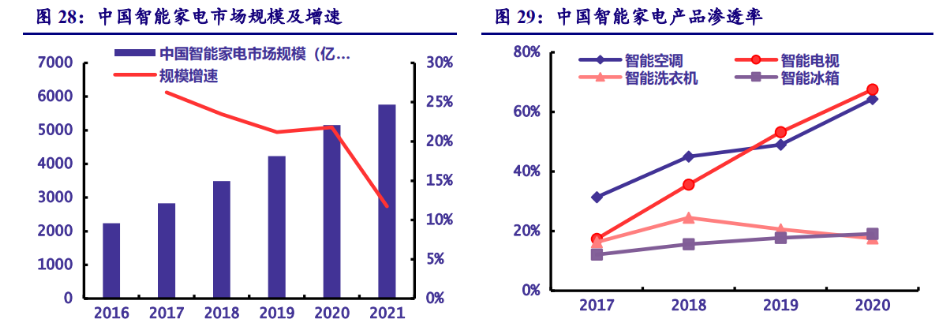

智能家居是 AIOT 增长最快的细分领域之一,据 IDC 数据,2021 年中国智能家居设备的出货量已经超过 2 亿台,且 IDC 中国智能家居设备市场季度跟踪报告预计 2022 年中国智能家居设备市场出货量将突破 2.6 亿台,同比增长 17.1%。

在市场规模上,CSHIA 预计 2022 年中国智能家居设备的市场规模将超过 6500 亿元,同比增长 12.33%。

部分智能家电产品正处于导入期,未来仍有发展潜力。

随着家电消费人群逐渐年轻化,目前智能化、高端化已经成为家电业发展的重要趋势,据奥维云网统计数据中国智能家电市场规模近年来均保持超过 20%的增速快速发展,2021 年受到疫情影响增速放缓,但与 2020 年相比仍同比增长 11.74%。目前智能电视和智能空调的渗透率较高,已经超过 60%,而智能冰箱和智能洗衣机还处于产品导入阶段,渗透率均低于 20%,未来发展空间广阔。

抓住智能音箱黄金发展期机遇,成功入局智能音箱巨头供应链系统。

智能音箱作为智能家居语音交互入口在智能家居生态中占据重要地位,2017 年至 2019 年中国智能音箱市场迎来爆发式增长,据奥维云网数据,中国智能音箱出货量从 2017 年的 176 万台一跃到 2019 年的 3682 万台,两年间出货量增长约 20 倍。

从 2020 年开始,在疫情环境的冲击下大环境消费需求低迷,另外智能音箱产品同质化严重,消费者对智能音箱的新鲜度下降,同时智能音箱作为智能家居唯一交互入口的地位也在不断面临逐步由触屏交互向语音交互过渡的智能手机、智能电视、智能中控屏的挑战,智能音箱出货量增速逐步放缓。

但据观研报告网数据,2020 年美国智能音箱产品渗透率在全球排名第一达到 40%,中国智能音箱市场渗透率仅为 14%,根据洛图科技数据目前中国智能音箱家庭渗透率已经达到 23%,未来仍有成长空间。

瑞芯瑞跟随市场需求及时发布高质量产品,2017 年在谷歌 I/O 开发者大会上,瑞芯微电子发布基于 Android 系统平台的 RK3229 谷歌语音助手解决方案,定位中高端智能音箱产品及智能语音交互系列产品,支持声源定位、声源增强、回声消除、噪音抑制技术,颇受谷歌青 睐。

2018 年瑞芯微推出 RK3308 和 RK3326 两款 AI 智能语音方案,均采用高性能、低功耗的 架构,为纯音频和带屏幕的 AI 智能音箱提供整体芯片解决方案,能更好地满足市场对多形态语音交互音箱方案需求。

扫地机器人市场潜力巨大,公司产品已被国内扫地机器人龙头应用。

随着生活水平提升,新一代年轻消费者用智能产品解决家庭琐碎家务的需求不断抬升,懒人经济催生出广阔的智能清洁市场。

据奥维云网统计数据,虽然 2019 年以来国内消费市场持续放缓,中国扫地机器人零售量增速大幅下降,而在疫情宅经济和安全健康消费兴起的影响下,扫地机器人市场逐步回暖,2022 年预计扫地机器人零售量达到 601 万台,同比增长 3.98%,销售额达到 138 亿元,同比增长 15%。

根据 iRobot2019 年年报美国家庭渗透率约为 12%-13%,而目前中国扫地机器人市场渗透率不足 5%,未来市场还有巨大潜力。

扫地机器人形态正向着智能化、自动化、全能化的趋势不断发展,目前扫地机器人历经随机式、规划式、导航式三代演进,在交互方式、智能规划、硬件能耗等方面还存在痛点亟待解决。

瑞芯微发布旗下四款基于 Linux 系统的芯片级整体解决方案,其中,旗舰级 RK3399 芯片采用 AI+VSLAM 定位导航技术,RV1108 及 RK3326 支持 VSLAM 图像视觉定位导航技术,RK3308 可实现主流激光导航技术,助力行业高效解决产品痛点,全面覆盖从入门级到高端的 扫地机器人产品。

此外,瑞芯瑞与国内扫地机器人龙头科沃斯一直保持良好合作关系,据奥维云网数据 2021 年扫地机器人科沃斯线上销售市占率达 38.66%,线下销售市占率更是高达 80.15%,远超其他扫地机器人厂商。

瑞芯微产品已经进入科沃斯供应链系统,近年来科沃斯已瑞芯微发布旗下四款基于 Linux 系统的芯片级整体解决方案,其中,旗舰级 RK3399 芯片采用 AI+VSLAM 定位导航技术,RV1108 及 RK3326 支持 VSLAM 图像视觉定位导航技术,RK3308 可实现主流激光导航技术,助力行业高效解决产品痛点,全面覆盖从入门级到高端的扫地机器人产品。

此外,瑞芯瑞与国内扫地机器人龙头科沃斯一直保持良好合作关系,据奥维云网数据 2021 年扫地机器人科沃斯线上销售市占率达 38.66%,线下销售市占率更是高达 80.15%,远超其他扫地机器人厂商。瑞芯微产品已经进入科沃斯供应链系统,近年来科沃斯已

(四)汽车智能化快速发展,智能座舱 SoC 芯片大有可为

新能源汽车持续保持高速增长,产销量节节攀升。

在汽车电动化和智能化变革浪潮的引领下,中国新能源汽车市场迅速发展,根据中汽协的统计数据,2022 年 11 月新能源汽车产销分别完成 76.8 万辆和 78.6 万辆,同比分别增长 65.6%和 72.3%。

2022 年 1-11 月,新能源汽车产销分别完成 625.3 万辆和 606.7 万辆,同比均增长 1 倍。

座舱智能化浪潮势不可挡,汽车智能座舱 SoC 芯片市场大有可为。

智能座舱是目前智能汽车差异化竞争的关键要素,也是当下汽车业最为炙手可热的领域。

据 IHS 预测数据,中国智能座舱产品渗透率为 53.3%,到 2025 年有望超过 75%。而根据威尔森的数据,目前 50 万元以上的汽车智能座舱装备率达到 75%,而低端车型装备率较低,未来仍然较大增长空间。

汽车智能座舱主要由软硬件和人机交互技术构成,硬件包括液晶仪表盘、HUD、显示屏、芯片等,软件包括操作系统、中间件等,人机交互技术包括语音识别、触控识别等技术。

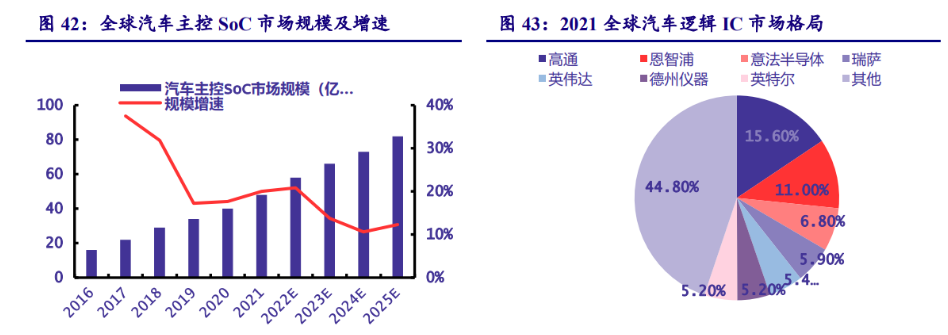

车载芯片作为硬件设备、软件服务基础的基础,承载着座舱高性能、高算力的需求,算力较弱的功能芯片 MCU 逐渐不再适用,以智能运算为主、算力更强的 SoC 芯片以其功能集成度、性能和硬件延展性优势,取代 MCU 成为汽车座舱核心控制芯片,目前智能座舱的核心一般会搭载 1-2 颗 SoC 芯片。

据 IHS 预测,到 2025 年汽车主控 SoC 芯片的市场规模将达到 82 亿美元(2016-2025 年 CAGR 19.9%)。

入局汽车 SoC 市场,智能座舱 SoC 芯片业务或将迎来爆发。

汽车座舱市场过去由以恩智浦、瑞萨、德州仪器等为代表的“传统汽车芯片”厂商主导,传统汽车芯片厂商顺应汽车的智能化趋势目前也在座舱芯片领域发力,产品主要面向中低端市场。

而车载芯片巨大潜力空间同时也吸引了高通、英伟达、三星、英特尔、联发科等消费电子芯片厂商,国内入局的座舱芯片厂商则包括聚焦汽车芯片的芯驰科技、芯擎科技、杰发科技、地平线等,和从消费电子芯片领域切入的华为海思、全志科技、晶晨、瑞芯微、紫光展锐等。

目前高通、三星等消费电子厂商凭借性能及迭代优势已经迅速在中高端芯片市场占据一席之地,高通凭借在智能手机芯片开发积累的多年技术经验和对智能化的深厚理解,开发出的汽车芯片具备更好的软硬件兼容性,高度契合汽车智能化方向,超越传统汽车芯片厂商一跃成为目前行业出货最多的厂商,甚至在高端市场高通占据了约 80%的市场份额。

而在国内目前还没有出现市占率特别高的国产智能座舱芯片厂商,但在国产化替代趋势下自主品牌车企已经逐渐开始接受国产芯片。

瑞芯微于 2021 年 1 月首次推出符合 AEC-Q100 的芯片 RK3358M,目前已经应用于多个车型的液晶仪表等产品中。RK3568M 预计也在 2022 年上半年完成 AEC-Q100 测试。

2021 年 12 月推出的新款高性能处理器 RK3588M 芯片解决方案主要应用于智能汽车领域的智能座舱及 ADAS 产品领域,采用 8nm 先进架构,四核 A76+四核 A55 八核 CPU,大核主频 2.1GHz,小核主频 1.7GHz,具备 8K 显示/视频、原生七屏显示、6TopsNPU、QNXHypervisor、原生 2 路 TypeC、双 16MISP+至少 12 路摄像头特性,公司 RK3568M 和 RK3588M 目前已被知名车厂采用,整车预计在 2023 年陆续上市,预计会成为公司新的营收增长点。

(五)全面布局泛安防领域,持续接棒海思中高端市场

泛安防时代来临,智能化需求打开安防新空间。AI 安防是人工智能技术落地商业应用发展最快、市场容量最大的主赛道之一。

在新兴技术推动下,安防正从传统的视频监控走向智能安防,传统的安防产品主要包括公共场所记录视频监控数据的监控设备,而进入智能化时代,安防领域的产品正逐步拓展到智能监控、智能门禁、无人机、智慧家居等“泛安防”产品。

不同行业对防控的立体化、系统化、机动化的要求不断提升,在各种场景下对安防覆盖、视频采集、感知运用、防控能力、效率提升等方面的智能化需求打开了安防市场新的成长空间。

根据艾瑞咨询数据,2021 年中国安防市场总产值达到了 9020 亿元,尽管受到疫情影响增速有所回落,但总体保持较好增长态势,2021 年同比增长 5.99%,2022 年总产值有望破万亿。此外,AI+安防软硬件市场规模也保持较高增速,据艾瑞咨询预计 2025 年 AI+安防软硬件市场规模或将超 900 亿元。

智能视频监控设备市场产销量规模高速增长。

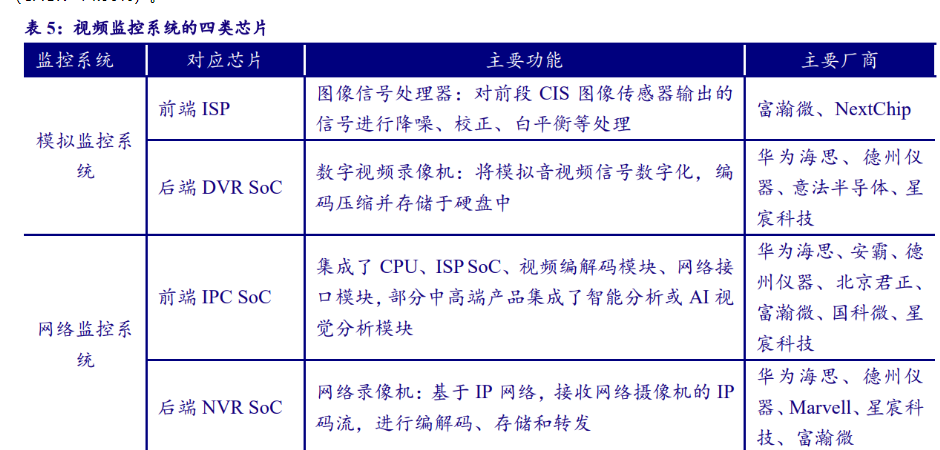

智能视频监控产业链中游为软硬件设备设计、制造和生产供应商,提供的产品主要包括前端摄像机、后端储存录像设备(如 DVR、NVR、CVR 等)、显示屏等。

根据观研报告网数据,中国智能视频监控设备产量从 2017 年的 2886.6 万件增长到 2021 年的 9422.47 万件(CAGR=34.41%),中国智能视频监控设备销量从 2017 年的 2282.72 万件增长到 2021 年的 5869.06 万件(CAGR=26.63%)。

中游视频监控设备市场产销量的高速增长拉动上游芯片的需求。

安防领域主要涉及到前端的 ISP、IPC SoC 芯片和后端的 DVR SoC、NVR SoC 芯片。其中 ISP 主要是对前段 CIS 图像传感器输出的信号进行降噪、校正等处理使图像得以复原和增强,根据 Maximize Market Research 测算数据,2021 年全球 ISP 市场规模为 37.6 亿美元,预计 2027 年将达到 56 亿美元(CAGR=6.88%)。

前端 IPC SoC 由 IPC 芯片集成 MCU、CPU、ISP、外设接口等部件将从图像传感器收集到的信号通过内部的 ISP 模块处理后分别送到音视频编解码模块和音视频智能处理模块进行处理,据观研报告网数据显示,2020 年中国安防领域 IPC SoC 市场规模为 23.9 亿元,预计到 2023 年达到 67.1 亿元(CAGR=41.07%)。

后端 DVR SoC 主要是将模拟音视频信号数字化,编码压缩并存储于硬盘中,NVR SoC 则主要是基于 IP 网络,接收网络摄像机的 IP 码流,进行编解码、存储和转发。

据观研报告网数据,中国安防领域 DVR/NVR SoC 市场规模在 2020 年市场规模为 7.3 亿元,2023 年将增长到 11.1 亿(CAGR=14.99%)。

海思供应受限,瑞芯微把握窗口期,及时推出 RK3588 有望接棒国内中高端市场。

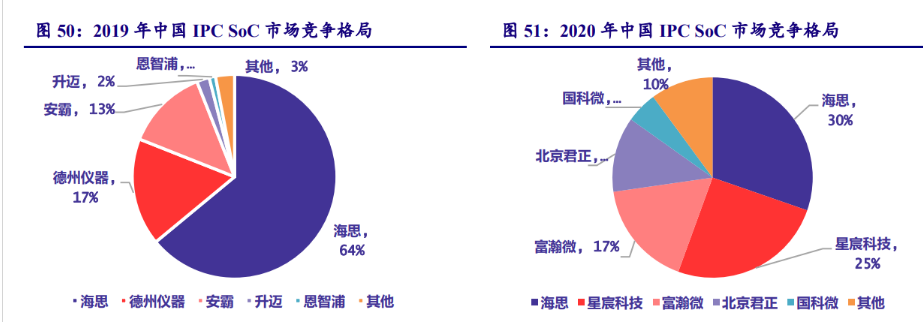

在被封锁前,华为海思是海康威视、大华股份的主要供应商,稳居安防领域 IPC SoC 龙头地位,2019 年在国内 IPC SoC 市场的份额占到 60%以上。

在受到美国制裁之后,海思的市场份额急剧萎 缩,2020 年 IPC SoC 市场的份额下降到 30%左右。

海思逐渐淡出安防芯片市场空出来的市场缺口也给予了国产厂商很好的替代机会,富瀚微、北京君正、星宸科技等公司在中国安防芯片市场的份额明显提升。

安防行业迎来大洗牌,瑞芯微在安防领域在借机推出了全面覆盖安防前端及后端应用的智慧安防类产品芯片方案,主要包括聚焦前端产品的 RV1126、RV1109 和专注后端 NVR/XVR 产品的 RK3568 和新一代顶级旗舰芯片 RK3588,覆盖家庭、社区、交通、消防及办公园区等多个领域的应用,产品形态涵盖 IPC、门禁闸机、面板机、NVR 等。

前端芯片 RV1126、RV1109 是公司 2020 年推出的视觉处理器芯片,二者均采用 14nm 工艺,RV1109 芯 片是双核 ARM Cortex-A7,1.2GHz,RSIC-V 200MHz CPU,NPU1.2Tops;RV1126 芯片是四核 ARM Cortex-A7,1.5GHz,RSIC-V200 MHz CPU,NPU2.0Tops。

RV1126 和 RV1109 能够实现 4K HDR、黑光夜视功能的高清晰、低码流视频采集,以及多麦克风阵列处理,具有多级降噪、3 帧 HDR、锐度&对比度、Smart AE 智能自动曝光、AWB 白平衡及畸变校正六大技术特点,满足安防产品和 AIoT 应用对图像、声音的采集要求,有利于客户实现户外强光、夜晚场景的人工智能应用,能够较好填补海思 Hi3519AV100 和 Hi3516DV/Hi3516CV 等芯片的市场空缺。

在后端 NVR/XVR SoC 方面,瑞芯微 2021 年先后推出了 NVR/XVR 芯片方案 RK3568 和 RK3588。RK3568 采用 22nm 工艺,四核 Cortex-A55 CPU,Mali-G522EE 双核心架构 GPU,图像 API 支持 OpenGL ES 3.2,2.0,1.1,Vulkan1.1;内置 NPU RKNN,算力达 0.8Tops。

新一代 顶级旗舰芯片 RK3588 具有高算力、低功耗、超强多媒体、丰富数据接口等特点,采用先进的 8nm 制程,搭载四核 A76+ 四核 A55 的八核 CPU 和 ARM G610MP4 GPU,内置 6 TOPs 算力的 NPU,支持 PCI-e/USB3.0/RGMIIMP,可对 32 路 1080P 网络摄像头进行视频结构化识别和 分析。

RK3588 是目前国内市场能够替代海思高端安防 AI 芯片 Hi3559AV100 唯一有竞争力的芯片产品,海思逐渐淡出安防市场,瑞芯微 RK3588 的及时推出有望接棒海思的中高端市场。

瑞芯微的产品在各业务领域都占据一定优势。

在安防领域,瑞芯微产品主要对标华为海思,海思在前后端均有布局且处于领先地位,在海思受到制裁逐步退出安防市场后,国内北京君正、晶晨股份等公司在安防芯片领域的市占率有所提升,而瑞芯微 2021 年推出的 RK3588 从性能和性价比上均处于国内领先水平,能形成对海思更有竞争力的替代。

在汽车电子领域,从消费电子侧切入的瑞芯微、晶晨、全志等 2021 年均有推出针对汽车电子的高性能芯片,但目前仍然是高通一家独大,在 SA8155P 广受市场好评后,高通 2021 年又推出了 SA8295P,性能碾压一众汽车芯片厂商,在国产化趋势下,目前国内仅有瑞芯微 RK3588M 从性价比方面能对高通 SA8155P 形成有竞争力的替代。

在智慧商显和智能家居领域,瑞芯微、晶晨和全志在各细分领域均有一定布局。

总体而言,瑞芯微以 RK3588 为代表,在芯片制程、CPU&GPU 架 构设计、NPU 算力、视频编解码能力及屏幕支持上均与国外一线厂商对标,处于领先水平。

产品布局上,瑞芯微同样是目前国内市场上少有的可提供高、中、低不同性能档次的智能芯片公司,在各细分领域均占据一定优势。

三、拓展电源管理芯片业务,市场份额快速提升

瑞芯微的主营产品除了智能处理器芯片外,还包括电源管理芯片及其他芯片,2021年电源管理芯片及其他芯片在总营收中占比为14.33%。电源管理芯片是承担对电能的变换、分配、检测及其他电能管理职责的芯片,公司现有电源管理芯片主要有与公司应用处理器芯片相配套的电源管理芯片和快充协议芯片。

(一)布局电源管理芯片业务,提升国产化步伐

电源管理芯片市场稳步增长,国产替代率逐渐爬升。

电源管理芯片广泛运用于各类电子产品设备中,电源管理芯片是电子设备的电能供应心脏,其性能优劣直接影响电子产品的性能和可靠性。

随着数字化进程中电子产品数量的逐步增长和形态品类的逐渐丰富,与之相适配的电源管理芯片市场也随之呈现出逐步增长的态势。

据 Transparency Market Research 数据显示,全 球 2020 年电源管理芯片市场已经达到了 330 亿美元的规模,同比增长 13.79%。

中国的电源管理芯片市场规模也正逐步扩大,据 Frost & Sullivan 预测,2025 年中国电源管理芯片市场的规模将达到 235 亿美元,2020-2025 年复合增长率达 14.77%。

同时在电源 IC 供应紧张的局势下,下游厂商对本土电源管理产品的接纳度逐渐上升,本土厂商迎来国产化替代机遇,国产替代率不断提升。

(二)与多家公司达成协议,市场份额快速提升

手机及消费在电源管理芯片市场应用中占比最高,公司是 OPPO 快充芯片的战略合作伙 伴。根据观研报告网数据,在电源管理芯片的下游应用市场中,2020 年手机及消费占据近 50% 的市场。

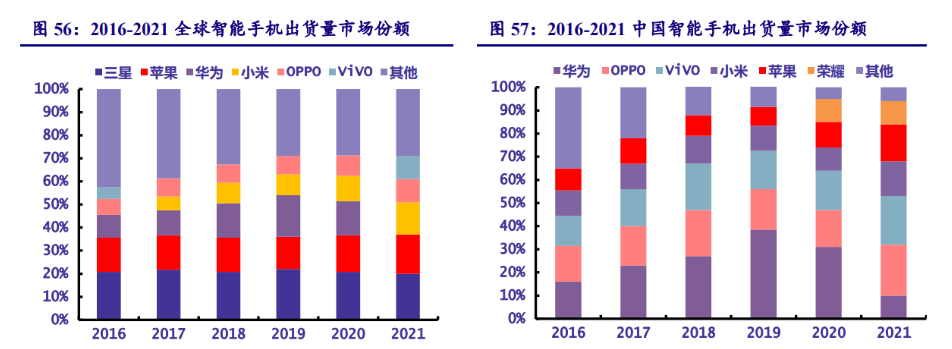

2016 年底,瑞芯微与国内主要手机厂商之一的 OPPO 达成战略合作,OPPO 是国内外智能手机出货量名列前茅的厂商,根据 IDC 数据,OPPO 在智能手机出货量的市场份额从 2016 年至 2021 年在全球一直排名前五,且份额有不断扩大的趋势。

在国内市场,OPPO 是国内智能手机出货量排名第二的手机厂商,2021 年华为市场份额大跌,OPPO 成为国内智能手机 出货量最多的品牌。

瑞芯微为 OPPO 定制开发了低压大电流高集成度快速充电管理芯片,与普通的电源管理芯片相比,在占用体积、能量转换效率和散热量等方面均有较大程度的优化,定制化快充芯片在可靠性、稳定性和功耗方面具有较强的性能优势,可优化手机厂商的成本,适用于大品牌的手机厂商。

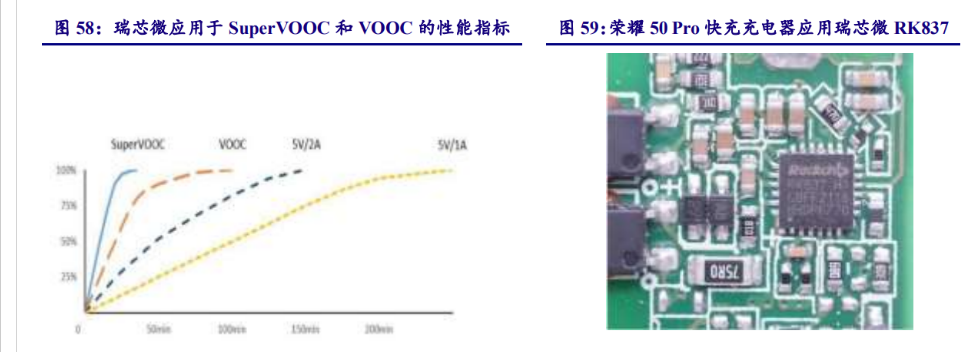

持续研发新品快充芯片,产品广受市场认可。

根据公司招股说明书,公司募集的资金拟投资 2,218 万元用于 PMU 电源管理芯片升级项目,实施电源管理类芯片的开发及产业化,主要研究和开发快速充电芯片,包括适配器端以及设备端芯片。

继 VOOC 闪充协议芯片之后,瑞芯微 2021 年又推出了 RK835、RK837 两款通用快充协议芯片,均采用 ARM Cortex-M0 核心和大容量 Flash,优点在于:

1)可支持 10 万次以上的重复烧录,方便客户根据产品更换协议;

2)均具备数字 I²C 接口,支持丰富的主流快充协议;

3)具备完善的保护功能,引脚支持过压保护,可实现简单可靠的适配器设计。目前瑞芯微快充协议芯片已经批量生产并广泛在国内头部手机品牌中应用,获得市场好评。

四、盈利预测及估值

(一)盈利预测与基本假设

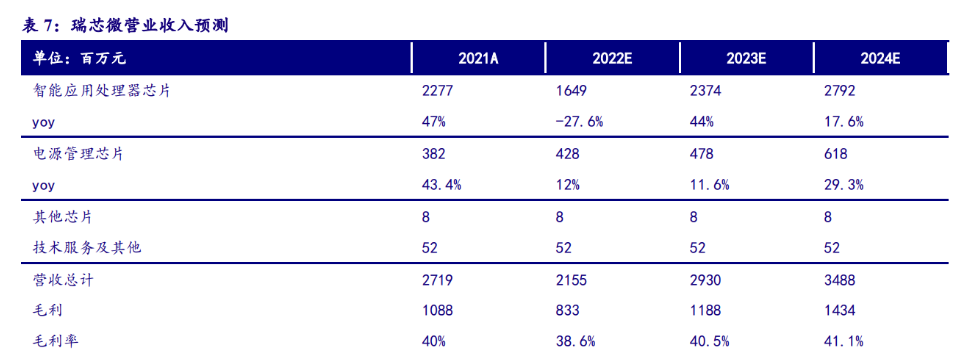

1.智能应用处理器芯片业务

公司是国内 AIoT 芯片龙头,随着社会数智化的推进,智慧商显、智能家居、汽车智能座舱、智慧安防等领域均呈现出蓬勃发展的态势,公司智能应用处理器芯片产品广泛运用在消费电子和智能物联两个领域的各个细分场景,覆盖领域内众多知名厂商。

公司研发能力强,2021 年底推出的 RK3588 是国内极少数能够替代高通、海思产品的高端芯片,2022 年在聚焦应用的八个应用领域已逐步放量,预计公司在中高端市场将进一步提升市场份额。

我们预计公司智能应用处理器芯片业务 22-24 年收入将达到 16.49、23.74、27.92 亿元,同比增长-23.5%、44%、17.6%。

2.电源管理芯片业务

公司电源管理芯片主要包括公司应用处理器芯片相配套的电源管理芯片和快充协议芯片。针对公司新一代高性能旗舰机 RK3588,公司已经成功配套开发出了与之相适配的新款高性能 电源管理芯片,随着应用处理器芯片的逐步放量,公司电源管理芯片预计也会实现稳步增长。

公司是 OPPO 快充芯片的战略合作伙伴,与 OPPO 保持着良好的长期合作关系,同时公司 2021 年新研发出的两款快充芯片 RK835、RK837 也广受市场认可,广泛应用在其他知名厂商产品中,快充芯片业务发展态势向好。我们预计公司电源管理芯片业务 22-24 年收入将达到 4.28、4.78、6.18 亿元,同比增长12%、11.6%、29.3%。

(二)估值分析

在进行估值分析时,我们选取业务相近的三家芯片设计公司作为可比公司,2022-2024 年的平均市盈率为 35.45X、27.1X、22.3X,通过对比发现,瑞芯微整体估值略高于行业平均水 平,主要原因系公司在多行业的产品布局受到整体行业需求端不足的压制,导致业绩增长不及预期,目前行业正处于主动去库到被动去库的过程中,行业呈现弱复苏态势,展望未来,VR/AR 等高算力产品推向市场,同时 RK3588 等核心产品在多领域配套落地,将实现业绩和市场地位的共同提升,提升国产高端 SoC 在国内的占比,公司未来前景较好,因此我们给与公司一定的估值溢价。

(三)报告总结

瑞芯微深耕 AIoT 市场多年,专注芯片产品设计与研发,致力于在 AIoT 多场景应用领域为客户提供多层次、多平台的专业解决方案,用技术夯实产品生态,目前已经是国内 AIoT SoC 芯片的龙头企业。

公司秉持“芯进百业”的理念全面布局 AIoT,产品矩阵丰富、可扩展性高,覆盖消费电子、智能物联两个领域内智慧商显、智能家居、汽车电子、智慧安防等多个细分应用场景,在国产化替代趋势下瑞芯微在中高端市场的渗透率有望提升。

我们预计,公司22-24年收入为21.55 亿元、29.3 亿元、34.88 亿元,同比增长-20.72%、35.95%、19.04%;实现归母净利润 3.62 亿元、5.58 亿元、6.79 亿元,对应 PE 为 84.49X/54.93X/45.12X。

五、风险提示

下游需求不确定性影响;新产品出货不及预期;市场竞争加剧风险。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号