-

泛品类跨境电商龙头,华凯易佰:数字化铸成壁垒,驱动未来增长

老范说评 / 2023-01-31 10:35 发布

1 腾笼换鸟,开启跨境电商发展新战略

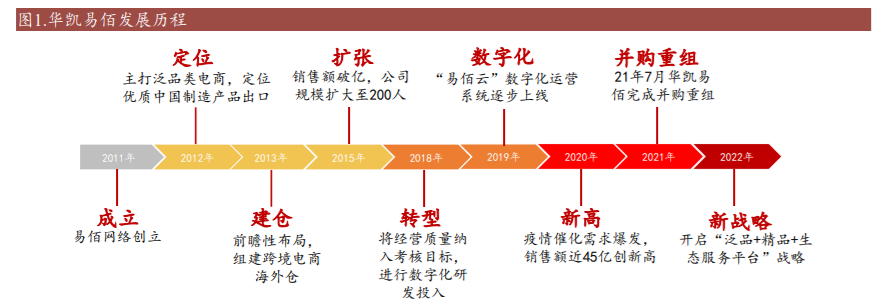

华凯易佰的前身为华凯创意股份有限公司,公司因为并购重组,于 2021 年更名为华凯易佰科技股份有限公司,目前公司的主营业务是跨境出口电商,已经形成泛品为主,精品和服务商为辅的业务结构。

1.1 泛品业务为体,精品与服务为翼

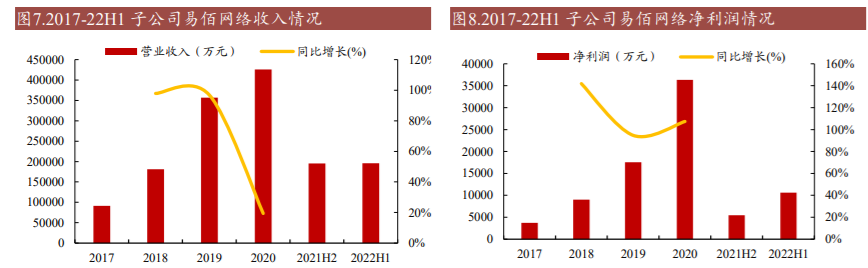

收购易佰网络,转型跨境电商公司。公司前身华凯创意为 2017 年上市的空间艺术设计公司,2021 年收购跨境电商公司易佰网络 90%股权,并于同年 7 月 1 日并表,成功实现了战略转型,更名华凯易佰。并表后公司营收实现大幅度增长,盈利能力持续得到改善。目前公司已完成第三方名义网店的整改,未来有望取得易佰网络完整股权。

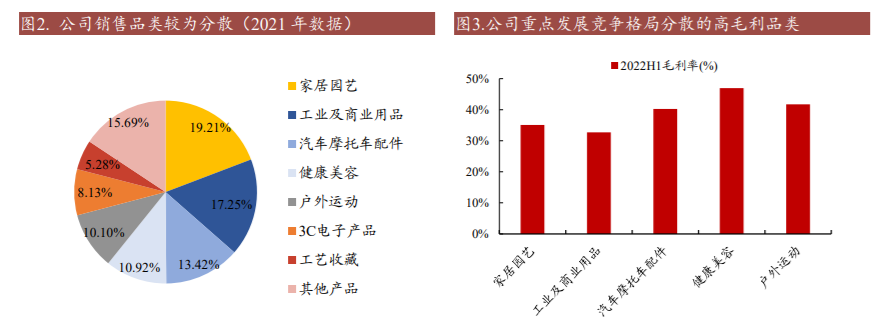

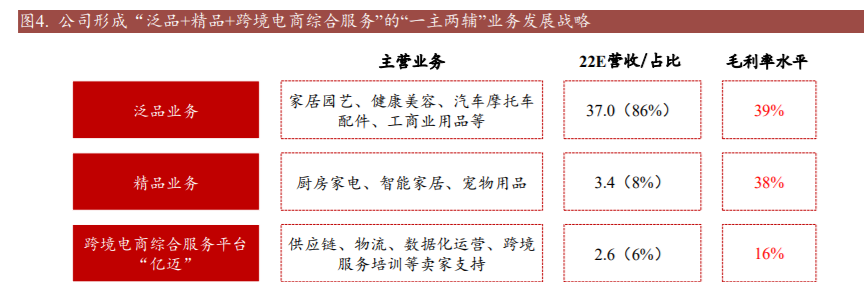

目前公司形成“泛品+精品+跨境电商综合服务”的“一主两辅”业务发展战略。

泛品为基,布局高性价比的刚需蓝海品类,借助数字化优势实现多 SKU 下的“小批量、多批次、低成本快速试错”的运营模式。

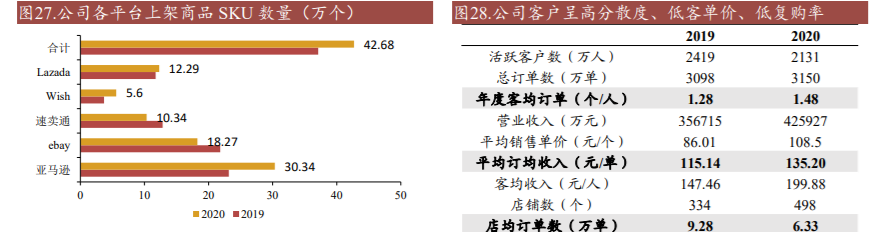

“泛品”即多品类、多 SKU 销售的跨境电商模式,2020 年华凯易佰销售的 SKU 数量达到 42.7 万 个,单个 SKU 销售订单数约 74 单。

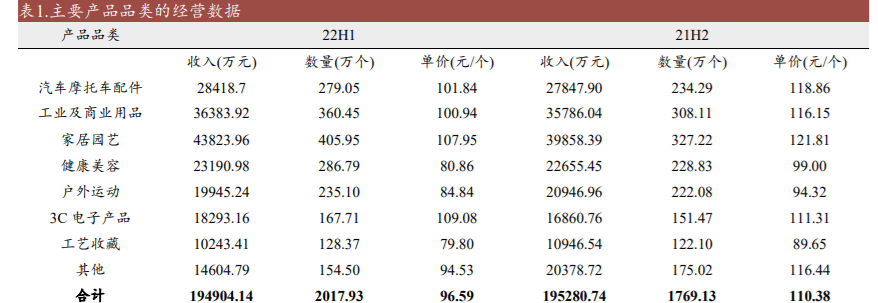

品类主要以汽车配件、工商业用品、家居园艺、健康美容、户外运动等需求稳定、竞争格局分散的蓝海商品为主,产品单价在 10-20 美元,该品类生命周期长、更新换代慢、在细分领域市场需求较大,但市场竞争程度低于 3C 电子产品、服装等品类。

泛品业务是公司业绩“压舱石”,22H1 年公司泛品类业务收入占比 90%以上,综合毛利率达 39%以上。

依托供应链及数字化系统,拓展精品+跨境电商综合服务业务,形成第二成长曲线:

1)借助泛品业务所形成的数字化能力与供应链建设,公司通过打造精品品牌拓展家电、3C 等品类销售,目前仍处于培育阶段。22H1 精品类业务收入占比 6%左右,公司预期 2023 年收入占比 10%以上;

2)公司建立“亿迈”跨境电商综合服务平台,通过轻资产模式快速实现能力变现。“亿迈”平台以服务费模式收费,非代销模式、不产生公司存货。22H1 实现收入 8051 万元,占整体跨境业务的 4.31%;22Q1-3 收入占比达 6%,发展十分迅速。

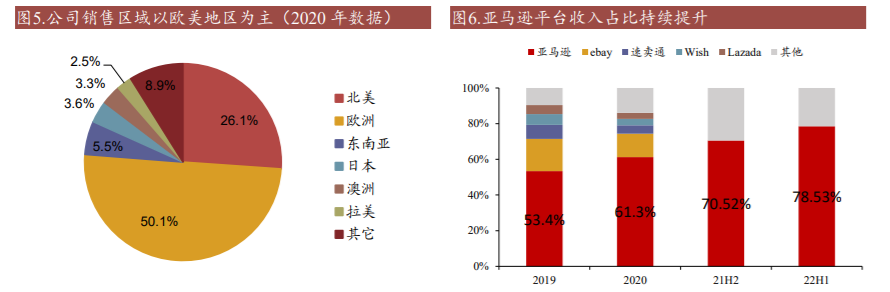

渠道方面,公司扎根亚马逊平台,市占率持续提升。公司跨境电商业务销售渠道以亚马逊平台为主,2020 年亚马逊第三方卖家交易额 2950 亿美元,华凯易佰市占率约 0.14%,若提升至 1%市占率则对应 190 亿元收入,公司业绩规模仍有较大提升空间(假设平均汇率 6.5 情况下)。

近年来公司亚马逊平台收入占比持续提升,22H1通过亚马逊平台收入占比78.5%,较 21H2 环比提升 8.0pct。同时,公司在 ebay、速卖通、Wish、Lazada 等传统电商平台,及沃尔玛新兴电商平台均有布局。

区域方面,公司主要销售地集中在欧美。2020 年欧洲各国合计约 50%,北美约 26%,其中美国 20%,东南亚国家约 5.5%;22Q1-3 欧洲各国合计收入占比约 50%,北美约 30%,其中美国约 20%,东南亚国家约 5.5%,此外公司在日本、澳大利亚等国也均有销售。

1.2 营收逆境反转,盈利能力大幅改善

受亚马逊封号风波以及海外需求回落影响,易佰网络 21Q4-22H1 营收持续承压。2020 年疫情影响下线上购物需求猛增,易佰网络业绩快速增长;21Q4 受海外需求放缓+亚马逊封号风波后市场库存倾销影响,公司营收承压。

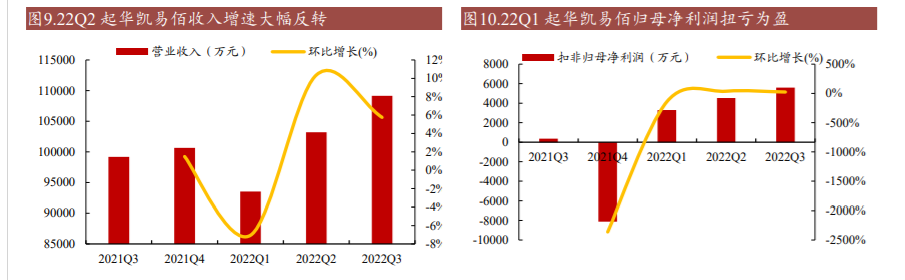

泛品类β韧性叠加竞争格局改善,22Q3 起公司业绩触底回升,收入利润并进:

收入端,华凯易佰 22Q3 收入 10.9 亿元,同比+10%。根据公司业绩预告预计易佰子公司单 Q4 营收同比达 30%,增速环比 Q3 提升明显。主要系 21Q4 营收承压造成低基数,叠加亚马逊封号商家库存倾销影响出清后,公司业绩回暖。

利润端,归母净利润从 22Q1 扭亏为盈,根据公司业绩预告 22H2 易佰网络净利润达 1.64-1.84 亿元,同增 200%-237%,净利润率达 7.0-7.9%,较 21H2 同比提升 4.2- 5.1pct。

盈利能力提升主要系:

1)21Q4 起公司积压库存快速出清,新品上市快速拉升毛利率水平;

2)海运费大幅下降,叠加 22 年 4 月份起人民币汇率进入贬值区间,释放较大利润空间。

展望后续,跨境行业阵痛影响逐步消化、供给侧出清带来公司强α,伴随海外泛品类消费韧性,看好公司利润率持续向好。

从公司外部来看,亚马逊封号事件、行业库存、增值税新规、海运费等因素导致 2021 年公司毛利率以及净利率剧烈下滑,目前这些因素对公司的负面影响减弱,利润率水平逐渐提升。

其次,海外通胀好转叠加就业景气依旧,消费韧性明显,公司作为跨境电商泛品类电商龙头,具备数字化选品能力与高经营效率,有望优先受益海外消费降级,业绩将迎来逆境反转。

主动降价提量,适应市场变化,毛利率有所承压。

22H1 公司产品销售单价环比12.5%,销售数量+14.1%,降价主要系公司海运费成本大幅下降,同时消费降级背景下消费者对于高性价比商品需求旺盛,因此公司主动降价以提高产品竞争力。

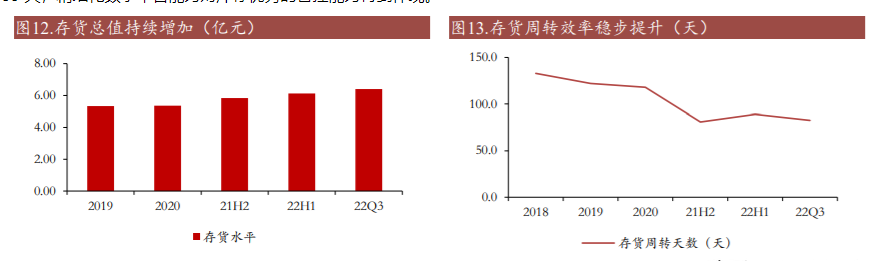

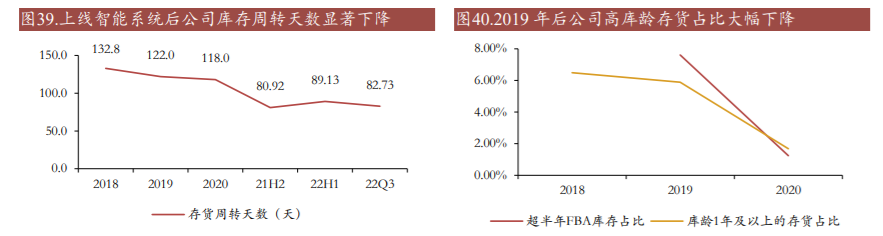

精细化数字平台带动公司存货周转效率稳步提升。

存货价值由 2019 年的 5.32 亿元上升至 2022Q3 期末的 6.4 亿元。存货周转天数有所优化,从 2019 年的 122 天下降到 2022Q3 的 83 天,精细化数字平台能力对库存优秀的管控能力得到体现。

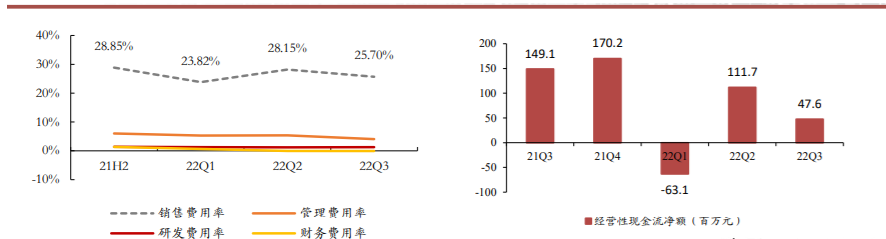

公司费用率水平基本稳定,销售费用维持较高水平。

21-22 年华凯易佰销售费用率保持在 25%左右水平,以亚马逊平台费用及宣传推广费为主;管理费用率逐渐摊薄;研发费用率小幅上升主要系系统部门和数据部门的人员费用增加。

伴随跨境业务修复,经营性现金流逐渐回复健康水平,22Q2 起单季度经营现金净额回正。公司 22Q1 经营性现金流为负,预计主要系收入承压叠加去库影响。

图14.并购后公司费用率水平基本保持稳定(%)

图15. 22Q2 后公司经营性净现金流逐步恢复

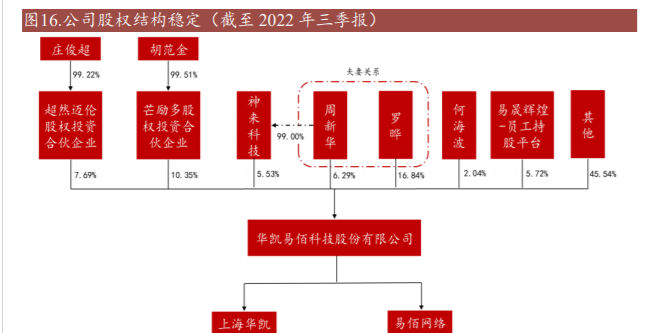

1.3 股权结构稳定,员工持股激励发展

公司实控人周新华、罗晔夫妇直接持有公司 23.13%的股份,通过神来科技间接持有公司 5.47%,合计直接及间接持股共 28.6%。

公司董事胡范金和庄俊超为公司董事及易佰网络创始人,分别通过持股平台间接持股 10.3%及 7.63%。公司被收购后跨境电商业务发展战略明确,易佰网络管理层团得到完整保留。

易佰网络创始人胡范金及庄俊超在跨境出口电商领域有着超过 10 年的工作经验,对公司运作管理及细分业务运作有丰富经验,同时对行业发展趋势以及客户潜在需求有较为深刻的理解。

发行股权激励计划,调动管理层及员工积极性。

公司员工持股计划的对象以实际控制人在内的公司高管为主,激励股份总数不超过 800 万股,占公司总股本 2.77%,来源于股份回购计划,不改变公司总股本,不稀释其他人员股权比例,同时体现了激励性与稳定性。

未来发展信心充足,股权激励上调业绩目标。22/23 年公司员工持股计划中对易佰网络的扣非归母净利润业绩指标分别为2.7/3.3亿元(剔除股权激励支付费用后),较原并购对赌业绩承诺中 22/23 年扣非归母净利润 2.51/2.9 亿元的业绩目标分别提升 0.19 和 0.4 亿元。

2 跨境电商业态升级,带来新一轮发展机会

2.1 零售线上化持续,跨境电商长坡厚雪

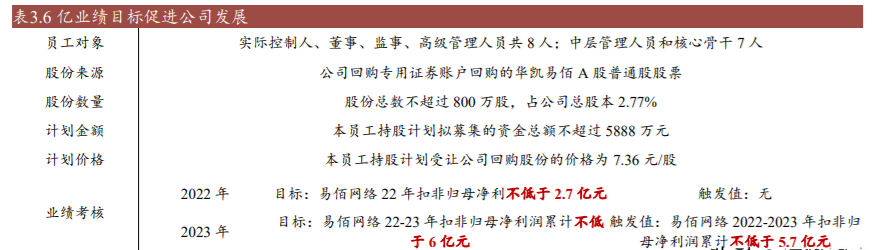

长期来看,跨境电商缩短贸易链条、本质提升跨境零售效率,赛道长坡厚雪。2013 年以来我国出口跨境电商行业高速发展。

网经社数据显示,2021 年中国跨境电商出口金额 11 万亿元,占贸易出口总额的 54%,CAGR 3 为 15.7%;其中,2018 年以来 B2C 模式增速亮眼,2021 年规模达 3.3 万亿元,占整体跨境电商的 23%,CAGR3 达 29.3%。

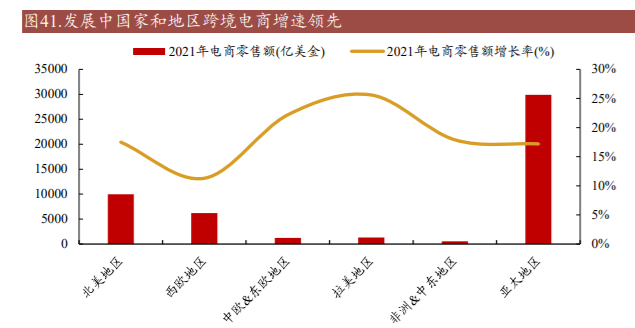

线上化渗透持续,推动全球电商零售额不断增长。

据 eMarketer,2020 年全球电商零售为 4.28 万亿美元,预测 2021-2024 年市场规模 CAGR 为 10%。

2021 年我国零售线上化率已约 25%,根据 eMarketer 数据,作为发达经济体的美国、西欧地区则不足 15%,东南亚、拉美等新兴市场国家的电商渗透率则为 10% 或更低,仍有较大提升空间;受疫情催化,2020 年全球零售线上化率冲高,21-22 年海外出行放开后有所放缓但仍高于疫情前水平,逐渐回归常态化增长轨迹。

2.2 行业精细化发展,竞争格局持续优化

亚马逊平台封号事件叠加平台费用上涨,卖家洗牌或将加剧,跨境行业竞争格局逐渐优化。

(1)封号事件长期有助于优化亚马逊竞争环境。

2021 年 4 月以来,亚马逊针对刷单刷评行为进行封号。短期被封号卖家低价甩卖影响行业竞争,长期来看随着被封号卖家洗牌完成、亚马逊平台管理趋严,亚马逊平台竞争环境或得 到优化,以往合规经营的卖家将吸纳来自其他卖家的流量,份额有望提升。

(2)受制于宏观环境扰动以及行业增速放缓,亚马逊持续调升平台费用,部分卖家将溢出。

2021 年受运输费用上升,2022 年受全球通胀影响以及行业增速放缓,亚马逊成本高企并将成本向下游转移至卖家,2021-2022 年亚马逊卖家成本持续提升。

部分卖家为了减缓亚马逊平台成本压力,逐渐开始聚焦独立站等新兴渠道,亚马逊卖家存溢出现象,短期来看将优化整体竞争环境。

2.3 流量平台多元化,场域塑造为竞争关键

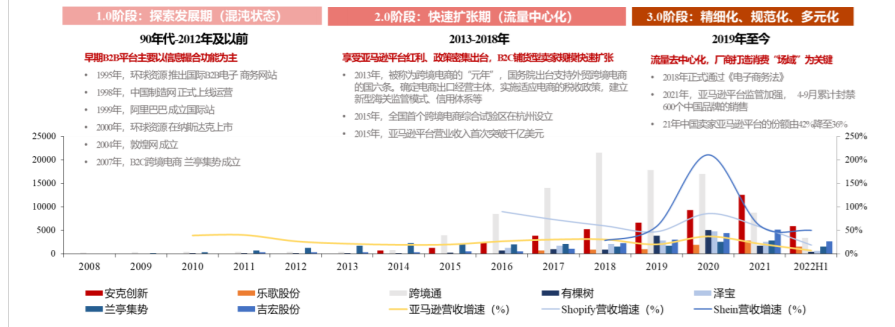

跨境电商发展历程也是流量变革的历程,伴随海外流量平台多元化,B2C 电商进入 3.0 发展阶段。

从 1.0 阶段自建平台的零散流量,到 2.0 阶段亚马逊的市占率快速提升,平台流量红利带动了“铺货型”跨境电商卖家业绩的快速爆发。

2019 年起 Facebook、Youtube、TikTok 等新一代流量平台的崛起,推动线上流量向 Shein 等自建平台、以及 Shopify 等品牌自建站等多元化平台倾斜。

流量平台的多元化推动 B2C 电商的模式多元化,对跨境电商厂商提出了新的要求。

图23.跨境电商发展历程及商业模式

流量变革背景下,跨境电商“场域”运营能力成为竞争的关键因素。

跨境电商 3.0 阶段中,平台流量去中心化与监管力度提升为主要变化。即“人、货、场”模型中的客流逐渐分散,商家流量获取难度逐渐加大,推动消费决策的“场域”塑造成为跨境电商企业竞争关键。

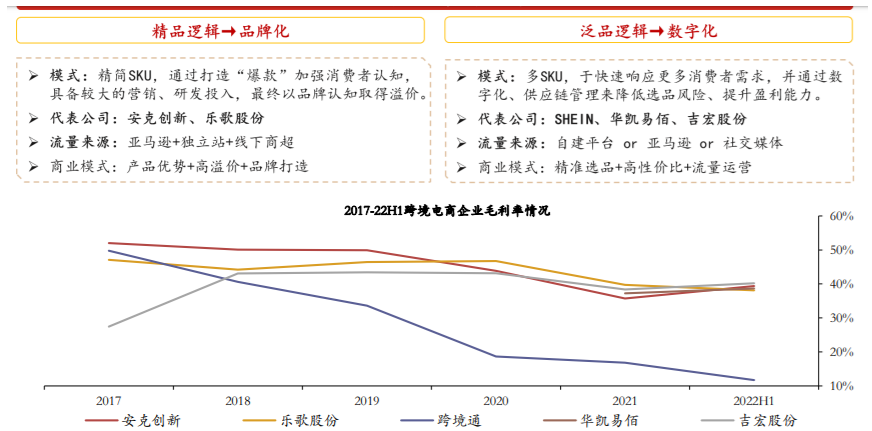

“精品”卖家品牌化,“泛品”卖家数字化,为商业模式升级的必经之路:

(1)精品模式通常采用“爆款”策略,并以品牌化为最终目标,通过品牌影响力获取自主流量,并通过高溢价缓冲运营风险、支撑较高的研发投入;

(2)泛品模式通常以多 SKU 响应更多需求,对运营周转效率的要求更高,因此泛品类电商通常采用数字化方式进行风控。通过数字化进行精准的消费“场域”构造、以及高效率的供应 链为泛品模式公司的核心能力。

图24.跨境电商公司商业模式逐渐分化,“品牌化”与“数字化”为主流发展路径

3 数字化铸成竞争壁垒,主业品类+区域拓展或超预期

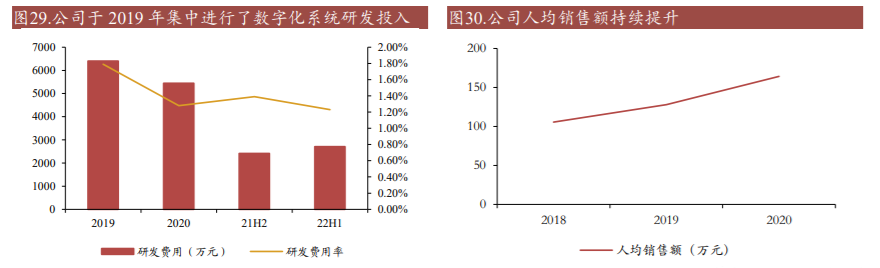

公司坚持以经营质量为导向,从 2018 年起先发投入信息化系统建设,2019 年公司“易佰云”系统上线后实现了较高运营能力,并通过数字化功能的持续迭代逐渐形成技术壁垒。

易佰网络属于泛品类电商,执行多品类、多店铺发展的经营策略,SKU 数量众多,终端客户表现出高分散度、低客单价、低复购率的特点。

2019 和 2020 年,公司平均每个客户订单量为 1.28 和 1.48 单,即绝大部分付款客户在 1 年内仅有 1-2 次订单,复购率较低。

泛品类经营要求公司能够:

1)快速识别市场需求,优化产品结构;2)高效率运营,对海量 SKU 进行精细化营销与库存管理;3)精细化供应链能力,快速匹配下游需求。

为此,公司大量投入研发信息系统,包括基础架构、系统模块、智能应用三个体系。

3.1 精修数字化内功,运营效率显著优化

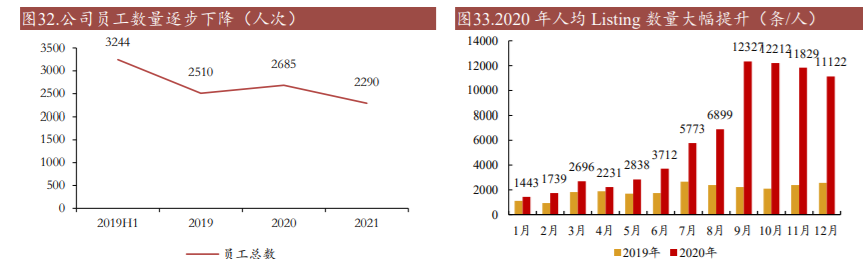

公司研发人员数量和研发投入持续增加,提高信息化建设能力。

19-20 年易佰网络对内部管理系统投入的研发费用比率达 1.54%,高于其他泛品类跨境出口电商企业约 0.9%的均值水平。

目前公司专门从事系统设计开发和数据算法研究的研发团队达约 200 人,占公司总人数的 10%。其中,数据算法研究人员约 40 人,本科及以上学历超过 90%,近 50%为硕士研究生或 985/211 院校本科毕业生。

目前,公司“易佰云”ERP系统已实现包括智能刊登、智能调价、智能广告、智能备货等功能,以数字化手段代替人为决策,大幅提升了采购备货、销售运营、库存管控等环节经营效率,显著优于市场上其它铺货模式卖家。

1)智能刊登系统:

解决了采用人工刊登的泛品类卖家编辑速度慢、批量修改慢、翻译成本高等痛点,有助于快速上线商品、抢占市场,提升商品在电商平台的曝光度和订单转化率。

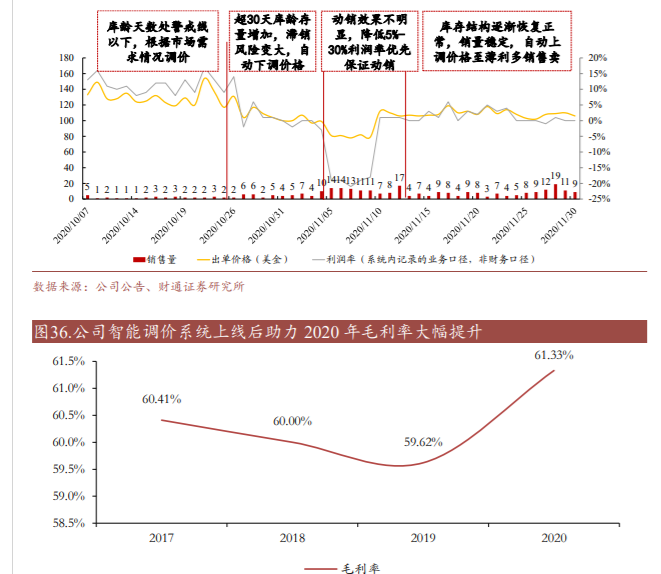

2)智能调价系统。

2018 年易佰网络开始自主研发智能调价系统,2019 年 10 月起开始与 ERP 系统实现数据交互。

该系统根据库存、库龄、日均加权销量等维度,以大数据算法为支撑,对跨平台、跨店铺的海量商品销售页面计算最优售卖价格,并实现批量、快速的价格升降调整,从而促进公司 2020 年毛利率较 2019 年度大幅提升 1.71pct。

图34.SKU 智能调价系统调价逻辑及过程案例(个)

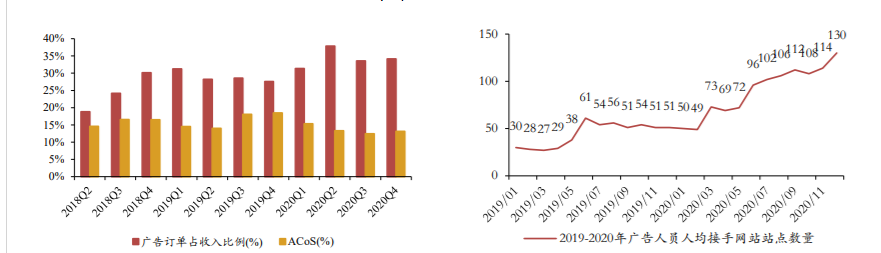

3)智能广告系统。

2018 年易佰网络开始自主研发,后突破十亿级广告数据存储和实时运算的技术壁垒,可针对不同业务场景和时间阶段的广告需求,设置差异化的投放策略,并对广告数据进行跟踪,解决泛品类跨境电商由于 SKU 规模庞大而产生的单位推广成本高、转化率低的问题。

2019 年投入使用后,公司 ACoS 值出现明显下降,(ACoS 值=广告总支出/广告总销售额),该比例降低意味着投放相同金额的推广费带来更高的销售额,即广告投放效果较好;同时,相比于传统销售人员管理广告投放,智能广告系统上线后人均作业效率提升近 300%。

图37.智能广告系统显著提升广告投放效果

图38.2020 年广告人员人均接手站点数量大幅提升(个)

4)智能备货系统。

2018 年 11 月起公司开始自主研发智能 MRP 计划系统,基于实时库存量、预计到货、供货交运周期、物流时效等影响因素,自动输出采购、调拨、发运等指令建议并传输至其他系统模块,指引人员执行指令,以实现供应链关键环节的智能化精细化管控,大幅改善公司库存周转情况。

产品开发迅速,供应链管理效果显著。新冠疫情中,易佰网络基于终端消费者需求,迅速开发并供应了消毒防护、远程办公教学、母婴玩具、厨房卫浴、园艺日用、室内健身等新产品 6000 余种,平均开发周期在 7 天以内。

3.2 以欧美为基础,拓展新兴市场

相较于欧美成熟市场,发展中地区有望将成为跨境电商新蓝海,公司计划 23 年重点布局拉美市场。

中欧&东欧地区、拉美地区、非洲&中东地区的电商业务处于刚起步阶段,疫情后线上消费习惯持续,叠加本土新兴电商平台的流量红利,新兴市场跨境电商机会显现。

公司计划以拉美地区新兴综合美客多平台(Mercado)为核心,布局拉美市场,包括墨西哥、智利、巴西等地区。

美客多目前为拉美地区覆盖区域最广、营收规模最大的电商平台,2020 年月均访问量达 6.42 亿,高于亚马逊的 1.34 亿;18-21 年平台营收 CAGR3 达 70%。

目前美客多不收取平台月租费用,卖家可免费上架商品,销售佣金根据不同品类进行收取;促销折扣可免费提报,推广费用主要用于站内外广告营销。

平台商品价格可设置为美元交易,平台回款也将以美元支付,不受小币种货币波动影响。

公司凭借成熟的数字化运营系统及供应链能力,有望充分享受拉美地区电商平台红利。

3.3 创建精品品牌,切入高价位类目

以选品为中心,拓展高溢价精品类目。精品是指客单价相对较高、品牌属性强、在研发方面有所投入的产品主要包括厨房家电、智能家居、宠物用品等类目。

2021 年受亚马逊封号事件影响,精品市场经历了行业洗牌,专业人才、供应链资源在市场上流动。

公司基于自身质量标准体系建设,以及数字化运营系统的优势,计划通过创建相对高粘性、高溢价的自有商品品牌,补齐品类短板,增强企业的盈利能力。

在产品的研发设计方面,公司主要以选品为主,以研发设计为辅。

目前精品部门拥有一支有丰富经验、独立运营的团队,选品侧重于细分类别中竞争不饱和同时市场需求必要稳定的品类。

公司计划精品客单价在 52 美元左右(约 350 元人民币),显著高于目前所经营的泛品均价 100 元左右。

公司预计 22 年精品品类营收占比达 8%,公司计划 23 年将精品销售收入占比提升至跨境电商出口业务的 10% 以上。

4 跨境电商综合服务有望成新业绩增长点

当前中小卖家仍贡献跨境电商主要市场,跨境电商综合服务成为重要配套产业。据 MarketPlaces 数据,2020 年头部 0.9%的大卖贡献亚马逊 50%的交易额,另外 50%则由 166 万个中小卖家贡献。

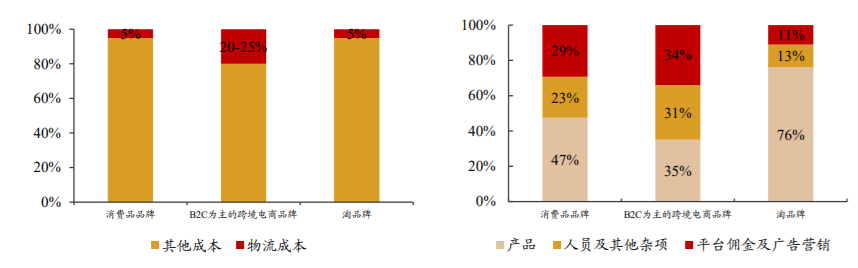

从成本结构上看,跨境电商卖家仓储物流、平台佣金、广告营销等成本来源显著较高,催化服务商需求产生。

2022 年以来海外宏观经济扰动,成本高企使得中小卖家急需提高生存能力,也使得中小卖家对优质跨境电商服务商的需求日益提升。

中小卖家可以借助专业服务商改善自身短板,补齐自身商业链条,达到降本增效的结果,相较于自主组建业务团队,可以节约成本和提高效率。

图45.与国内电商相比,跨境电商物流成本比重更大

图46.跨境电商卖家其他成本结构(剔除物流成本)

4.1 行业空间:2025 年软件、营销、合规服务行业规模达百亿

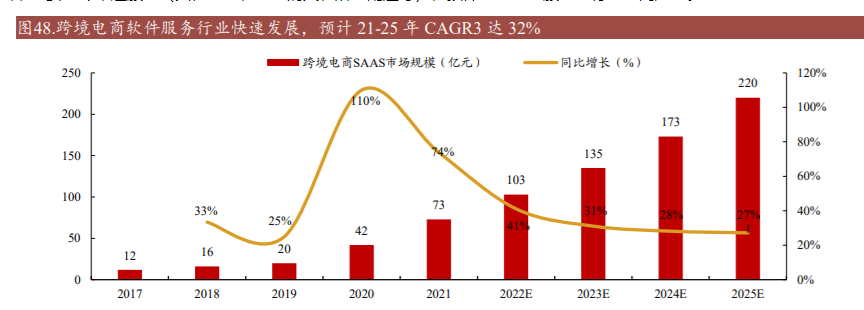

软件服务方面,跟随跨境电商行业发展实现快速增长。

2020、2021 年增速分别达 110%、74%。2022 年以来增速放缓但预期保持较高双位数增长,预计 2021-2025 年 CAGR 为 31.76%,主要考虑到跨境电商行业发展趋于精细化、专业化,对 SAAS 等专业化软件服务需求提升。

营销服务方面,据商务部统计,2021 年全国互联网营销推广服务的服务外包合同签约额和执行额分别为 60.7 亿美元和 37.7 亿美元,同比增长 31%和 25%,2021 年增速边际向上或主要系各平台流量红利减退驱使跨境企业转向营销投放效率更高的专业服务商。

合规服务方面,伴随跨境电商行业合规化进程加快,增值税政策重定等因素,合规服务的需求不断扩大,预期 2021-2026 年 CAGR5 为 25.25%。

若考虑物流/渠道服务(头程揽收、跨境清关、落地配送等),预计跨境电商服务商行业空间广阔。

4.2 竞争环境:格局分散,专业综合化服务商有望实现份额提升

细分赛道和服务商众多,市场集中度较低:

(1)跨境电商服务商细分赛道众多催生众多服务商,跨境电商服务商主要分为软件服务、营销服务、金融服务和物流/渠道服务商,其中软件服务又细分 ERP、供应链、选品等不同领域,营销服务分为营销技术和数据分析两个领域。

(2)跨境电商的快速发展吸引了大量传统企业切入跨综服领域。行业发展前期整体呈供不应求情况,因此难以形成规模化的服务商企业,市场集中度较低。

行业发展初期,综合服务商与单一服务商并存。

一方面,跨境电商服务商行业有众多细分赛道可供厂商选择。

另一方面,受限于技术、资金和人才壁垒,大部分为单一服务商,重点发展特定产品服务或兼顾少量其他协同产品服务,以期形成该领域的相对竞争优势;小部分为综合服务商,凭借自身资源,同时发展各产品服务,以期为跨境电商厂家提供全方位服务来换取竞争优势,以有赞为例,目前已有独立站、营销、ERP 等产品。

伴随行业发展趋于成熟、中小卖家成本高企背景下对优势服务商需求提升,综合化、专业化趋势将更加明显,具备一站式服务能力和某一领域服务能力突出的企业更有优势。

行业发展初期供不应求局面使得服务商良莠不齐,随着跨境卖家对成本管控的诉求提升,其对优质跨境服务商的需求也将提升,供需趋于平衡的背景下以往服务能力较低的服务商或逐步出清。

我们认为具备一站式服务能力和某一领域服务能力突出的服务商份额有望得到提升。

成本高企背景下,中小卖家更倾向于能提供一站式解决方案的综合服务商(基于更低的综合成本);单一服务商深耕一个领域,能够形成较强专业优势的公司则能够具备一定竞争力。

4.3 亿迈优势:专业综合化服务商,提供前端+后端全供应链服务

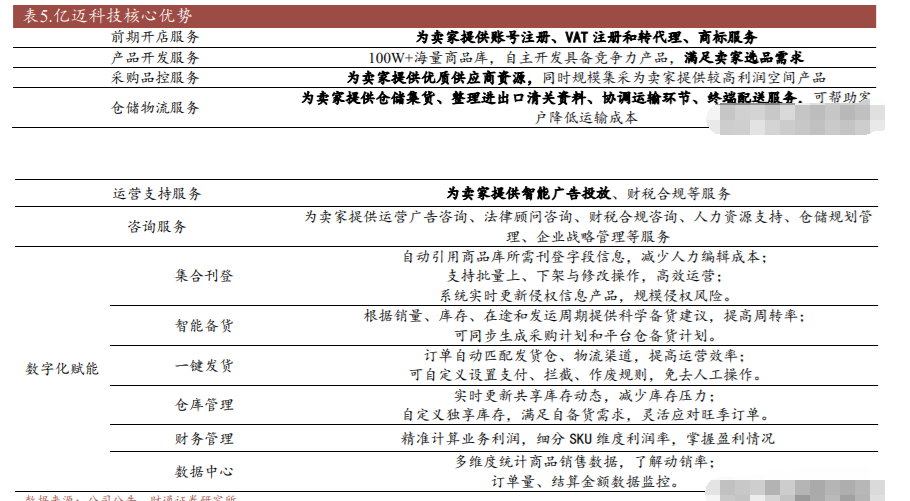

行业内少有能够提供长链条解决方案并兼备数字化能力的服务商。

亿迈能够为跨境卖家提供从后端供应链到前端开店、运营等长链条解决方案:

(1)前期开店过程中能够为卖家提供账号注册、VAT 注册和转代理、商标服务。

(2)后端产品开发服务满足卖家选品需求。

(3)后端采购品控服务为卖家提供优质供应商资源,集采降成本。

(4)后端仓储物流服务为卖家提供从前期仓储集货到后期终端配送服务。

(5)前端运营支持服务为卖家提供智能广告投放等服务。

此外,公司特有的智能备货、仓储管理等数字化能力能够提升整体运营效率。长链条解决方案能够较大程度商降低中小卖家供应链管理难度,同时提供更有竞争力的成本优势。

电商综合服务与公司主营业务存在协同效应:

(1)不同于传统服务商,公司具有跨平台和跨地区的跨境电商布局经验,可以凭借自身数字化技术能力和供应链管理优势,为卖家提供更贴合业务、更全案化的服务方案;

(2)原有业务经验也能够为电商综合服务起到较好背书作用;

(3)此外,公司向外产生的服务亦可以形成数字资源,进一步强化公司系统的智能化程度,以形成自身的竞争壁垒。

根据公司投资者关系交流纪要,至 2022 年末公司“亿迈”业务已处于盈利状态,合作商家近 120 家,伴随业务拓展有望持续为公司贡献增量利润。

5 盈利预测与估值

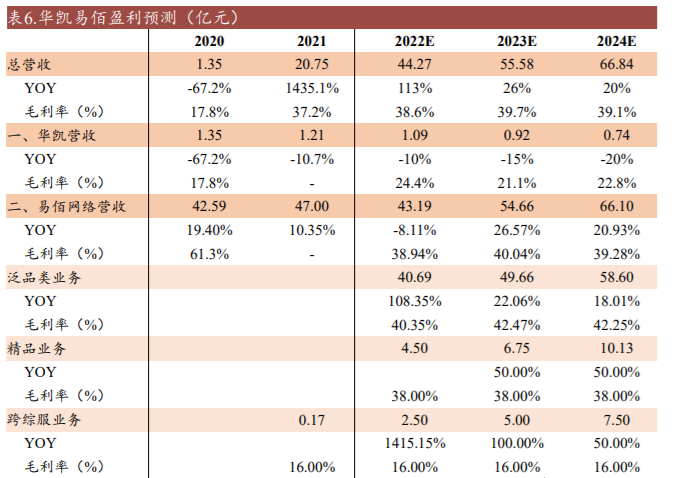

公司目前营收主要来自于易佰网络商品销售收入,收入端泛品业务有望修复以及精品业务、服务业务持续贡献增量,利润端考虑到海运成本回落,我们预计未来三年公司营业收入 CAGR 约 47.69%,净利润 CAGR 约 263.02%,分拆情况如下:

华凯分部营收:预计 2022-2024 年收入分别为 1.09/0.92/0.74 亿元,对应增速分别为-10%/-15%/-20%,营收保持同比下降主要系公司业务战略性转移。

易佰网络商品销售营收:2022 年泛品业务呈逐步修复过程,全年营收预计低于 2021 年,2023 年随着品类扩张、新兴市场拓展,泛品业务有望回归常态化增长;精品业务在低基数与市场竞争弱化背景下,2023 年有望继续保持较高增长。

整体预计 2022-2024 年营收分别为 43.19/54.66/66.10 亿元,对应增速分别为 -8.11%/26.57%/20.93%。

其中 2022-2024 商品销售收入40.69/49.66/58.6 亿元,2023-2024 对应增速分别为 22.06%/18.01%;2022-2024 年精品销售收入 4.5/6.75/10.13 亿元,2023-2024 对应增速分别为 50%/50%。

盈利能力方面,考虑到海运成本回落,预计 2023 年毛利率有望得到较大程度提升,但考虑到为保持性价比优势降低产品售价,预计 2024 年毛利率小幅下降。因此我们预计易佰网络商品销售业务22-24年毛利率分别为40.35%/42.47%/42.25%。

易佰网络跨境综合服务业务营收:亿迈平台从 2021H2 开始运营,22Q1-Q4 营收规模环比持续提升,预计 2022 全年营收 2.5 亿元。随着后续合作商家数量和交易量提升,预计保持较高双位数增长。整体预计 2022-2024 年营收分别 为 2.50/5.00/7.50 亿元,对应增速分别为 1415.15%/100%/50%。

盈利能力方面,轻资产运营带来较好盈利水平,预计服务业务 2022-2024 年毛利率分别为 16%/16%/16%。

盈利预测:

综上,预计公司 2022-2024 年营收分别为 44.3/55.6/66.8 亿元,同比增长 113%/25.5%/20.3%,归母净利润分别为2.1/3.0/3.8亿元,同比增长343.5%/43.0%/24.4%,EPS 分别为 0.74/1.05/1.31 元。

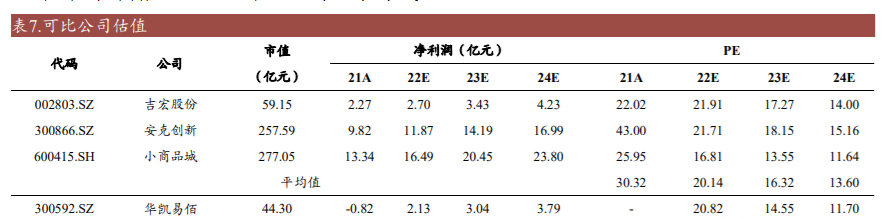

估值:当前对应 22-24 年 PE 为 21/15/12X,23-24 年 PE 略低于可比公司。

可比公司选择:

其中安克创新为跨境电商龙头,主打欧美市场与亚马逊渠道,与公司有相似之处;吉宏股份为东南亚单页电商龙头,在数字化运营与供应链组织模式方面与公司具有较强可比性;小商品城在经营品类方面与公司类似,同时其以实体商家资源为基础,拓展全链路跨境综合服务第二增长曲线,在新业务拓展战略方面具有一定相似性。

可比公司平均值来看,2022-2024 年 PE 分别为 20/16/14。

6 风险提示

电商平台规则大幅变动:公司亚马逊平台销售占比近 80%,若亚马逊平台进一步提升平台及广告推广费用,将影响公司盈利能力;此外平台流量规则的改变或将提升公司的智能系统调整成本。

海外经济大幅衰退:23 年海外经济若出现大幅衰退将挫伤居民消费信心,甚至动摇中长期消费习惯,放慢库存去化后的复苏进程,加剧公司经营压力。

人民币汇率波动:美元、欧元大幅贬值将造成跨境出口公司收入下降及汇兑损失。

行业竞争加剧:疫情后跨境电商市场格局洗牌,但行业长期成长性仍在,新进入厂商为争夺流量可能加大市场投入,促使竞争态势再次加剧,导致公司出现市占率和盈利能力下降的风险。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号