-

深耕20年,鸿远电子:特种陶瓷电容小巨人,受益航天强国增长可期

老范说评 / 2023-01-13 10:16 发布

1. 特种陶瓷电容小巨人,深耕航天领域营收业绩高增

1.1 深耕行业二十年,公司是我国特种陶瓷电容核心供应商

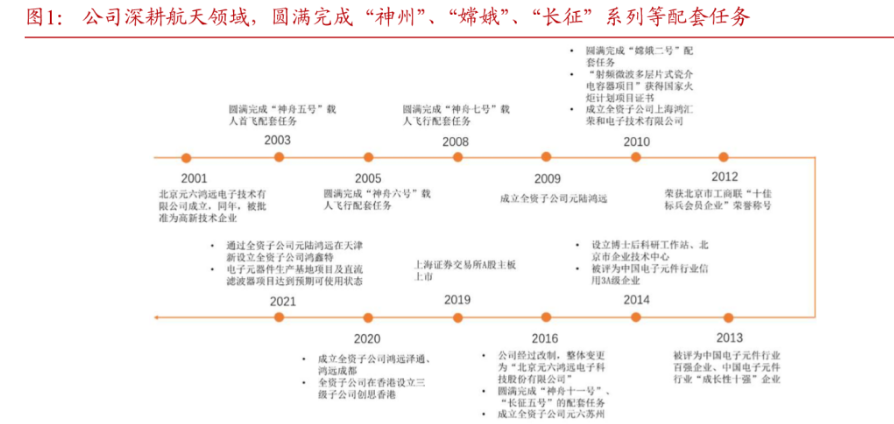

公司深耕行业二十余年,是我国特种MLCC核心供应商。鸿远电子成立于2001年,2016年改制成为股份有限公司,2019年在上交所成功上市。

公司以瓷介电容器、滤波器等电子元器件的技术研发、产品生产和销售为主营业务,连续多年入围中国电子元件企业经济指标综合排序前百家企业名单,被评为北京市专精特新“小巨人”企业。

公司深耕航天领域,圆满完成“神州”、“嫦娥”、“长征”系列等配套任务,产品广泛应用于航天、航空、电子信息、兵器、船舶等高可靠领域,以及5G通信、轨道交通、医疗电子等民用高端领域。

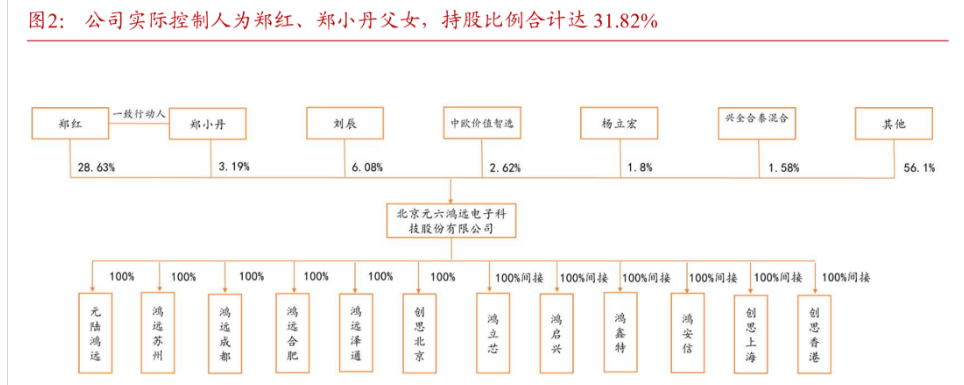

公司股权结构稳定,实际控制人为郑红、郑小丹父女,二人合计持股31.82%。

截至2022年三季报,公司董事长郑红持有公司28.63%的股份,副董事长郑小丹持有公司3.19%的股份,二人合计持有公司31.82%股份,对公司达成实际控制。

公司目前已形成以北京、苏州、成都三个产业基地为区域核心的整体布局,北京基地重点围绕瓷介电容器、陶瓷材料及产品进行布局,夯实技术基础,优化生产工艺;苏州基地重点围绕多层瓷介电容器、滤波器等产品进行布局,推进生产线产能目标的实现;成都基地围绕微波模块、微处理器等产品进行布局,向电子元器件产业链下游进行拓展,实现产品多元化。

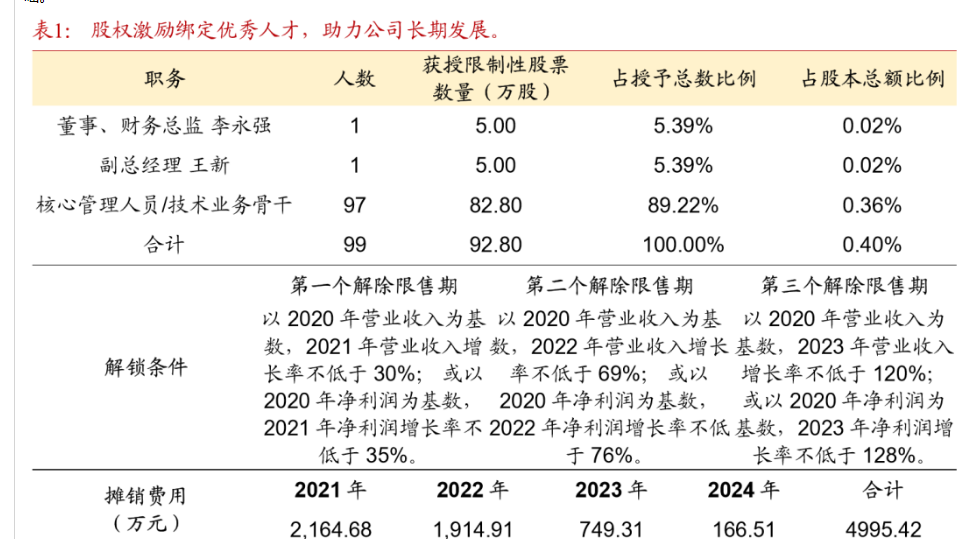

股权激励绑定优秀人才,助力公司长期发展。

2021年6月,公司对董事、高级管理人员、核心技术(业务)骨干等99人一次性授予共92.8万股限制性股票,占公告时公司总股本的0.4%,授予价格为61.34元/股。

公司市场化水平处于前列,本次股权激励计划有利于留住和吸引公司人才,充分调动员工工作的积极性,为 公司的长远发展打下基础。

1.2 聚焦陶瓷电容核心主业,自产业务占比不断提升

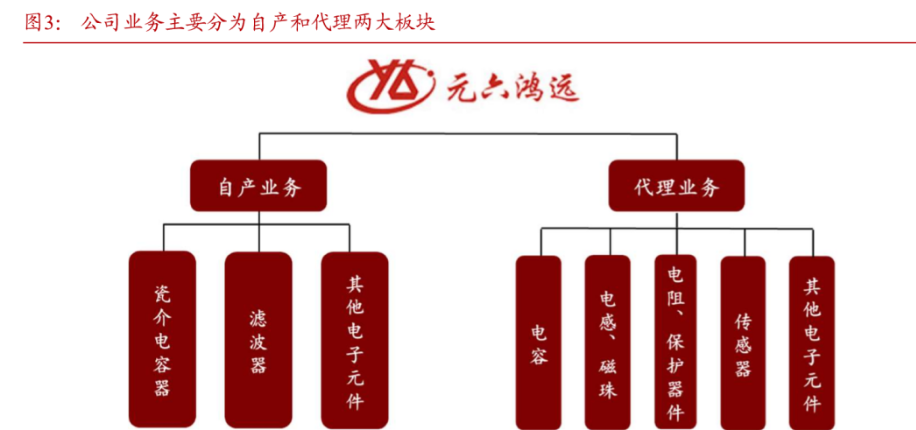

公司业务主要分为自产和代理两大板块。

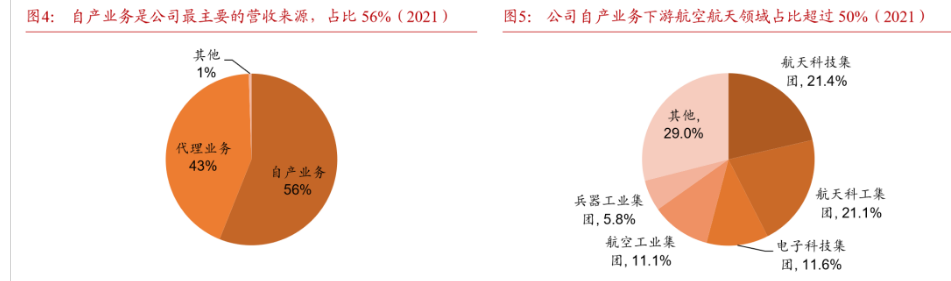

1)自产业务(2021年营收占比56%、毛利占比88%):公司自产业务包括瓷介电容器、滤波器及其他电子元器件等多系列产品,产品定位“精、专、强”,广泛应用于航天、航空、电子信息、兵器、船舶等高可靠领域,以及 5G 通信、轨道交通、医疗电子等民用高端领域。

2)代理业务(营收占比43%、毛利占比11%):公司代理国际国内知名厂商的多条产品线,产品品类主要为电容、电阻、电感、射频器件、分立器件、连接器、集成电路等多种系列的电子元器件。

主要面向工业类及消费类民用市场,覆盖了新能源、汽车电子、轨道交通、智能电网、5G 通讯、消费电子、医疗电子、工业/人工智能、 物联网等领域。

从营收端来看,公司自产业务占比不断提升,下游航空航天领域占比超过50%。

近年来公司自产业务发展迅速,规模不断扩大,营收占比从2017年的43%增长至2021年的56%。

2021年,公司自产业务前五大客户航天科技集团、航天科工集团、电子科技集团、航空工业集团、兵器工业集团营收占比达71%,其中以航空、航天为代表的高增速领域客户占比超过50%,公司所处赛道优异,有望充分受益下游相关装备批产放量。

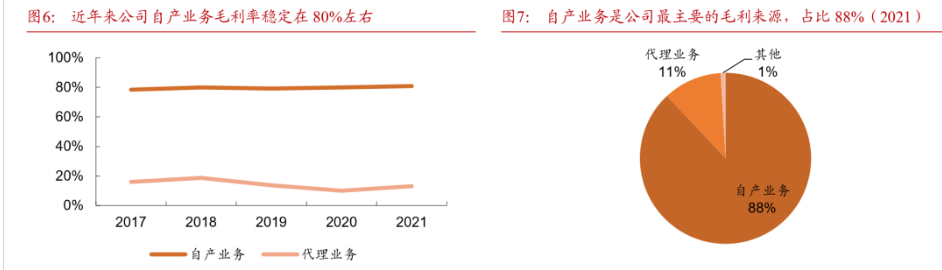

从利润端来看,毛利率较高的自产业务贡献主要利润来源。

公司自产业务下游集中在以航天、航空、电子信息、兵器等为核心的特种领域,毛利率较高,2021年达到81%,显著高于代理业务的13%。因此,公司自产业务毛利占比高于营收占比,贡献主要利润来源。

2021年公司自产业务与代理业务的毛利占比分别为88%、11%,受益于特种行业的旺盛的需求,预计未来公司自产业务毛利占比将进一步提升。

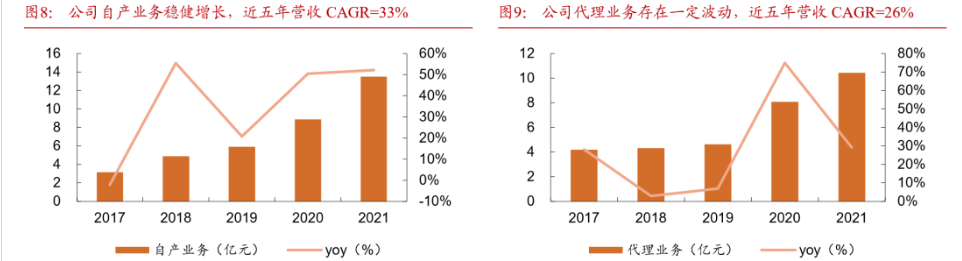

公司自产业务与代理业务齐头并进,共驱业绩高增长。

自产业务方面,公司持续加大科研投入,以MLCC产品为核心,同时向滤波器产品扩展,不断提升产品产能及扩充产品品类,充分受益下游航天、航空行业的高增长。

2021年,公司自产业务实现营收13.48亿元,同比增长52%,2017-2021年年均复合增速达到33%。

代理业务方面,公司持续增进与核心客户的合作,同时受益公司深耕的新能源光伏行业及新能源汽车行业的高景气。

2021年,公司代理业务实现营收10.43亿元,同比增长29%, 2017-2021年年均复合增速达到26%。

1.3 营收业绩快速增长,盈利水平稳步提升

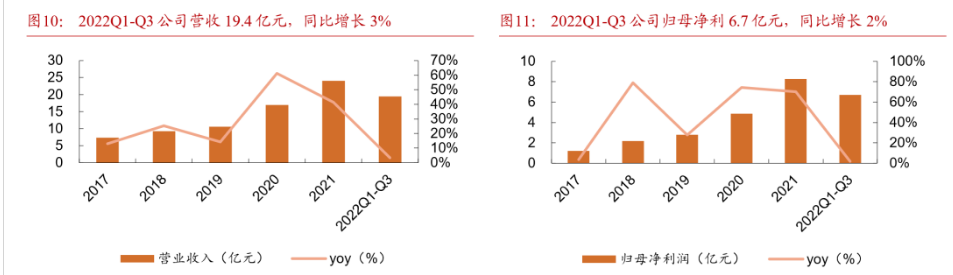

近年来,公司营收利润保持高速增长。

2018-2021年公司营收、归母净利年均复合增速分别达到38%、56%,高成长属性凸显。

2021年,受益于航天、航空等特种行业的旺盛需求以及通信、电子、汽车等民用领域贸易订单的恢复增长,公司共实现营收24亿元,同比增长41%;实现归母净利润8.27亿元,同比增长70%。

2022年前三季度公司实现营收19.4亿元,同比增长3.3%;实现归母净利润6.69亿元,同比增长1.8%,增速放缓主要因为上海疫情影响下部分客户项目延期,以及下游产能制约所致。

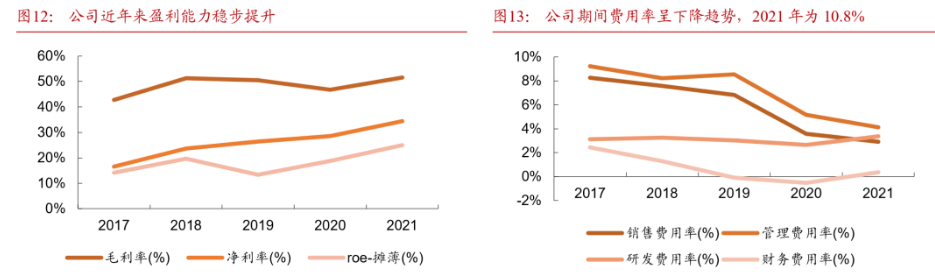

近年来公司盈利能力稳步提升,期间费用率持续下降。

受益公司业务增长带来的规模效应、以及产品结构优化下高附加值产品占比的提升,近年来公司盈利能力不断提升,2021年毛利率达到51.5%,净利率达到34.4%。

从费用端来看,近年来公司积极推进降本增效,提升管理效能,公司销售、管理费用率下降明显,2021年分别为2.9%、4.1%;公司研发费用率近年来基本保持稳定,2021年为3.4%;财务费用率近年来呈下降趋势,2021年达0.4%。2021年公司期间费用率为10.8%,同比下降0.1pct。

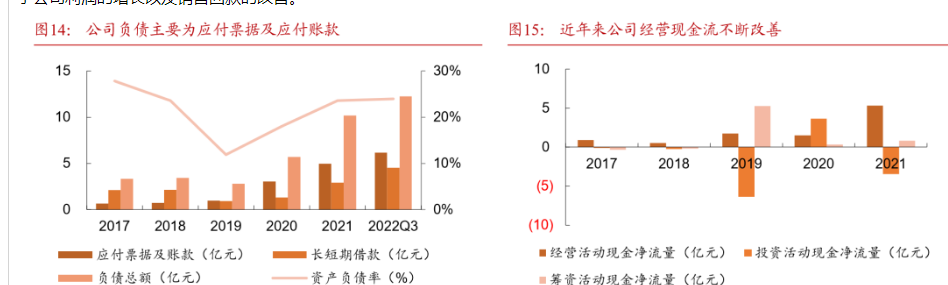

公司负债主要为应付票据及账款,经营现金流不断增长。

从资产负债端来看,自2019年上市以来公司资产负债率有上升趋势,近年来保持在24%左右。公司负债主要来自应付票据及账款,截至2022Q3,公司应付票据及账款,短期借款分别为6.17、4.52亿元。

公司近5年现金流均为正,经营现金流保持不断增长的良好势头。2021年公司经营性现金流达到5.33亿元,同比增长248%,主要是由于公司利润的增长以及销售回款的改善。

2. MLCC是被动元器件第一大细分领域,材料+工艺是核心壁垒

2.1 MLCC性能优异应用广泛,约占被动元器件市场的1/3

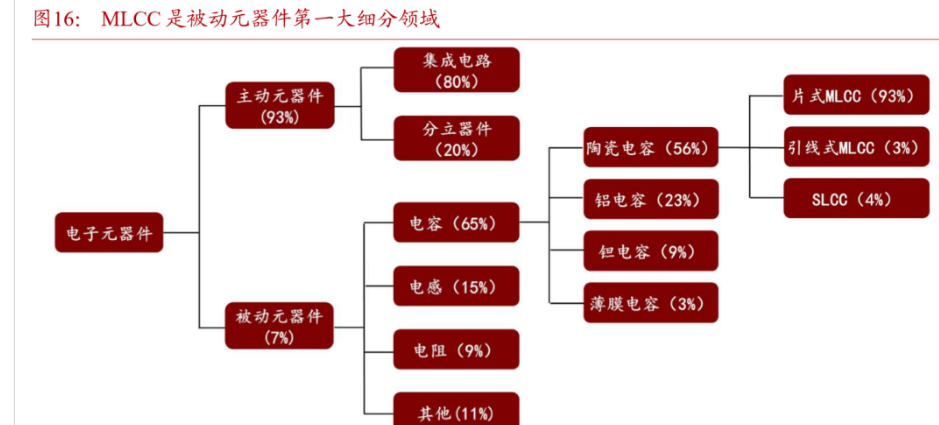

电子元器件可分为主动元器件和被动元器件两大类,其中被动元器件占比约7%。

主动元器件即有源器件,指内部有电源存在的电路元件,包括集成电路和分立器件,根据全球半导体协会SIA数据,2019年全球主动元器件市场规模约为4121亿美元。

被动元器件即无源器件,器件自身不消耗电能,只需输入信号,不需要外加电源就能正常工作,主要包括电阻、电容、电感以及射频元器件等。

根据前瞻产业研究院数据,2019年全球被动元件市场规模约为311亿美元。

电容器是储存电能的元件,2019年全球市场规模约为202亿美元,约占被动元器件市场的65%。电容器的主要作用为电荷储存、交流滤波、切断或阻止直流电压、提供调谐及振荡等,是用量最多的被动元器件。

根据 ECIA数据,2019 年全球RCL(容阻感)市场规模达 277 亿美元,约占被动元件市场的 89%,其中电容、电感、电阻占比分别为65%、15%、9%。

陶瓷电容凭借其优异的性能,成为应用最多的电容器种类。

电容器按介质种类可分为陶瓷电容器,铝电解电容器,钽电解电容器和薄膜电容器,各类电容器依照不同的特点用于不同的细分领域,其中陶瓷电容器凭借其体积小、相对价格低、高频特性好、电压范围大等优势,成为应用最多的电容器种类,占比达到56%。陶瓷电容器又可进一步分为片式多层陶瓷电容器(MLCC),片式单层陶瓷电容器(SLCC)和引线式多层陶瓷电容器。

MLCC是被动元器件第一大细分领域,2019年全球市场规模达121亿美元。

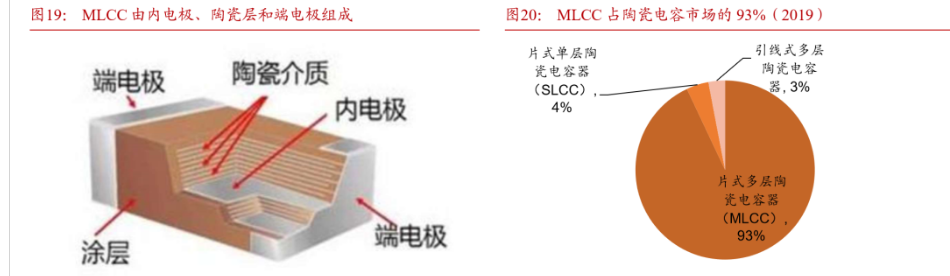

片式多层陶瓷电容器(MLCC) 由内电极、陶瓷层和端电极三部分组成:先将印好电极(内电极)的陶瓷介质膜片以错位的方式叠合起来,经过一次性高温烧结形成陶瓷芯片,再在芯片的两端封上金属层(外电极)形成。

片式MLCC适合自动化贴片生产,下游广泛应用于电子、通信、汽车、军工等领域,产值占整体陶瓷电容市场的93%。

根据 Paumanok 数据,2019 年全球 MLCC 市场规模达121 亿美元,约占整体被动元器件市场的1/3。

2.2 材料和工艺是MLCC的核心壁垒,日系企业处于领先地位

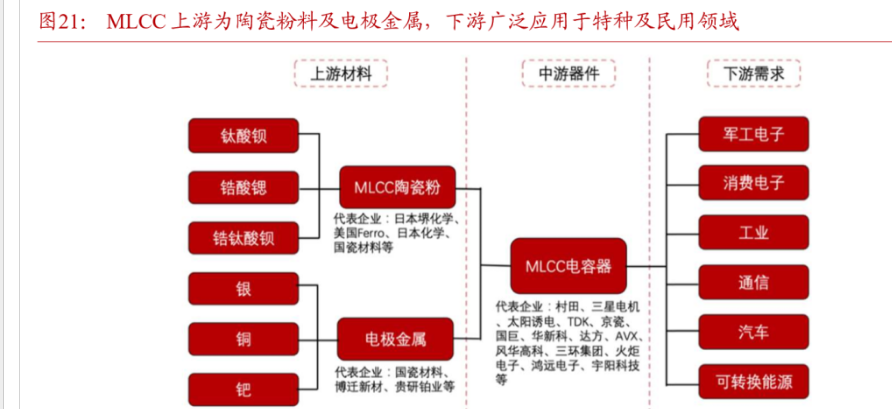

MLCC行业上游是陶瓷粉体和电极材料,下游几乎涵盖所有需要电子设备的领域 。

MLCC产业链上游为原材料供应商,主要包括钛酸钡等陶瓷粉末及银、钯、铜等电极金属;MLCC生产商处于产业链中游,主要完成对MLCC产品的研发和生产,并通过各种营销渠道对产品进行销售和提供相应的售后服务。

MLCC产业链下游主要为设备制造商,广泛应用电子、通信、汽车、军工、轨交、工业等领域。

陶瓷粉末是MLCC最主要的成本组成。

从成本端来看,MLCC 主要由原材料、包装材料、人工和设备折旧构成。

原材料在MLCC成本中的占比在50%以上,其中陶瓷粉体材料是MLCC最关键的原材料,且越是高端的产品,陶瓷粉末的价值量占比越高。

根据前瞻产业研究院数据,在低容MLCC中,陶瓷粉末成本占比在20-25%;在高容MLCC中,陶瓷粉末成本占比高达35-45%。

材料及制作工艺是MLCC行业的两大核心壁垒。

1)材料方面,陶瓷粉末的微细化程度、纯度、可靠性等决定了MLCC产品的性能,日本堺化学、日本化学等日系企业在陶瓷粉末领域较为领先,2019年整体市场份额达到65%,国瓷材料作为国内龙头,市场份额约为12%。

2)制作工艺方面,介层薄层化多层化技术和陶瓷粉料与金属电极的共烧技术是两大技术壁垒,日本厂商同样较为领先。

在一定体积下,MLCC的叠层数决定了电容量的大小,日本企业已完成在2μm的薄膜介质上叠1000层的工艺实践,生产出单层介质厚度为1μm的100μF MLCC,相比之下我国叠层印刷技术还有一定差距。

此外在解决陶瓷介质和内电极金属在高温烧成后的分层、开裂问题上,日本企业在烧结专用设备技术方面也处于领先位置,不仅有各式氮气氛窑炉(钟罩炉和隧道炉),而且在设备自动化、精度方面优势明显。

3 特种MLCC增长确定性高,竞争格局稳定公司持续受益

3.1 军队现代化与信息化建设提速拉动我国特种MLCC需求

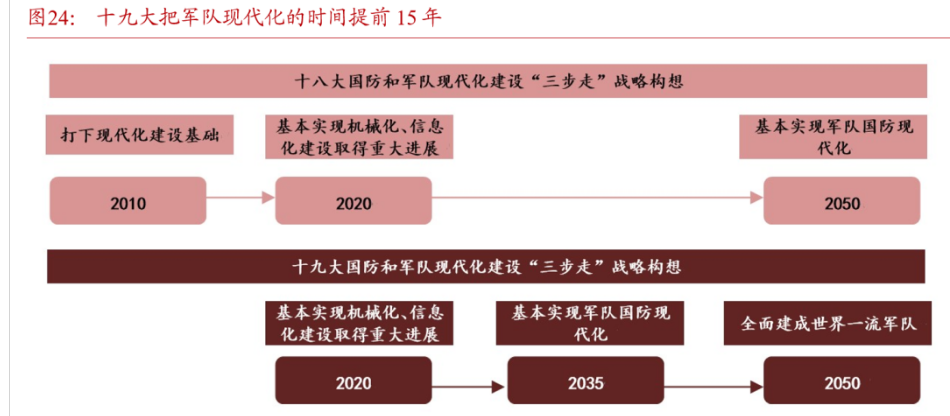

军队现代化与信息化建设提速,十四五国防军工确定高成长。2017年,党的十九大报告把基本实现军队和国防现代化的时间点从2050年提前至2035年,我国军队现代化建设开始提速。“备战”“2027”是我国国防建设第一阶段目标,“2035实现国防军队现代化”、“本世纪中叶建成世界一流军队”是保障国家长久稳定发展的前提屏障,中国GDP持续增长有望超越美国达到世界第一,国防实力也将达到相匹配的水平。

特种MLCC行业的发展与国防支出密切相关,将充分受益于我国军队现代化、信息化建设的进程。近年来我国军费保持稳步增长,2022年达到1.45万亿元,增速7.1%,彰显了国家对国防建设的重视与决心。

MLCC广泛应用于卫星、飞船、火箭、雷达、导弹等武器装备中,军队现代化建设带来武器装备放量、信息化建设促进电子设备用量提升,将共同推动我国特种MLCC需求快速增长。

根据前瞻产业研究院数据,我国特种MLCC市场规模从2016年的21亿元快速增长到2021年的36亿元,年均复合增速达11.4%,预计我国特种MLCC市场有望在2024年达到51亿元,年均复合增速12.3%。

3.2 特种MLCC市场格局三足鼎立,头部厂商有望充分受益

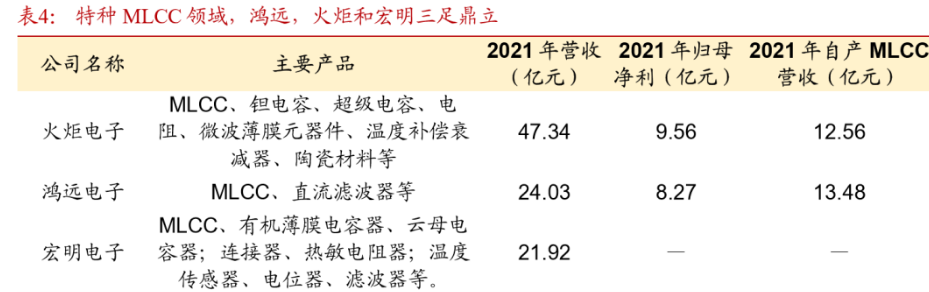

国内特种MLCC市场格局稳定,鸿远、火炬、宏明三足鼎立。

特种MLCC行业具有资质、技术双壁垒,在生产过程中对工艺和可靠性要求要求较高,供应商基本为配套历史较长的龙头企业,新进入者面临产品验证历史较短的问题,难以对老牌厂商形成挑战。

因此,特种MLCC市场较为集中,鸿远电子、火炬电子和宏明电子(未上市)三家占据了主要市场份额。

公司作为我国高可靠领域多层瓷介电容器主要生产厂家之一,先发优势明显,未来有望充分受益下游旺盛需求。

近年来鸿远、火炬营收及净利润规模保持较快增长。

火炬、鸿远作为民营企业制度灵活,更能及时响应下游需求,近年来自产MLCC业务发展相对更快。

从营收端来看,2021年鸿远、火炬自产MLCC业务营收分别达到13.48、12.56亿元,近三年复合增速均达到40%,而宏明同期复合增速仅为13%。

从利润端来看,2021年鸿远、火炬归母净利润分别为8.27、9.56亿元,近三年复合增速分别为56%、42%,两者利润规模及增速均较为接近。

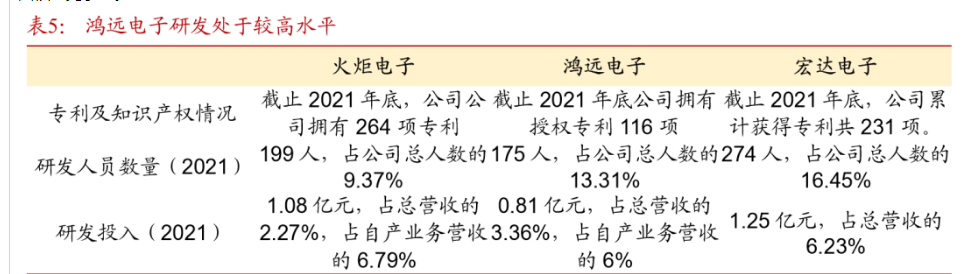

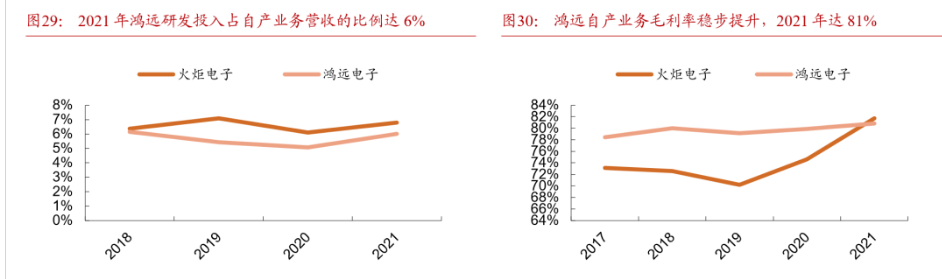

鸿远电子重视研发,持续加大研发投入。

截至2021年底,公司共有研发人员175人,占公司总人数的13.31%,2021年公司研发投入0.81亿元,同比增长80%,占自产业务收入的6%。

截至2021年年底,公司拥有授权专利 116 项、软件著作权 4 项、集成电路布图设计 5项,正在申报的专利 30 项,其中发明专利 21 项,实用新型专利 9 项。

未来,公司将继续保持对研发的高投入、扩充研发团队规模,围绕陶瓷材料、瓷介电容器、滤波器等产品进行知识产权布局,进一步巩固核心竞争力。

在持续的研发投入和技术积累下,鸿远电子自产业务毛利率不断提升。

公司坚持在瓷介电容器领域持续深耕,掌握了从瓷粉制备到瓷介电容器产品生产的全套技术,形成了从材料开发、产品设计、生产工艺到可靠性保障等一系列瓷介电容器生产的核心技术,如“纳米级粉体分散技术”、“介质膜片薄层化工艺技术”、“多层芯片电容微型化工艺技术”等,并在进行高可靠产品的生产质量控制过程中拥有大量自有专利技术和技术秘密,成为公司产品能够在航天、航空等高端领域持续稳定大批量供货的核心基础。随着公司生产工艺不断完善、效率逐渐提升,自产业务毛利率近年来保持上升趋势,2021年达到80.8%。

4. 民用MLCC需求持续增长,公司业务有望不断扩展

4.1 新能源车、5G等新需求推动民用MLCC市场快速增长

新能源车与5G的快速发展推动MLCC市场持续增长。

根据中国电子元件行业协会数据,我国MLCC市场规模从2017年310亿元快速增长至2020年的462亿元,年均复合增速达14%。随着国内新能源车以及5G等行业的快速发展,预计2023年我国MLCC市场规模有望达到533亿人民币,年均复合增速5%。

从下游应用来看,手机是目前MLCC下游最大的应用领域,占比38%;PC是MLCC下游第二大应用领域,占比19%;汽车是MLCC下游第三大应用领域,占比16%。

移动终端是MLCC第一大应用领域,在5G的推动下市场有望不断增长。

我国商用5G从2019年开始快速发展,5G手机出货量从2019年的0.14亿部快速增长至2021年的2.66亿部,而智能手机的升级将显著提升单机MLCC用量。

根据村田统计数据,2G/3G手机单机MLCC用量为100~200颗,随着通信技术的升级,高端LTE-A手机中的MLCC用量达550~900颗,5G手机中的MLCC单机用量将上升至1000 颗以上。

以iPhone为例,4G版iPhone手机的MLCC用量已经超过1200颗,到5G版用量将达到1500~2000颗。受益于5G手机出货量以及单机MLCC用量的不断提升,村田预计2025年智能手机的MLCC整体用量将达到2019年的约1.7倍,CAGR=9.2%。

作为5G通信的核心设备,5G基站建设也将推动MLCC需求不断增长。

由于5G通信采用了更高频段的频谱,单个基站传输距离和通信覆盖范围变小,因此同等信号覆盖区域所需的5G宏基站数量多于4G宏基站。根据工信部数据,目前我国累计建成开通的5G基站超过140万个,2022年我国5G基站建设将进一步加速,预计远期我国5G基站数量将达到500-600万个。

此外5G基站使用的大规模多天线技术对MLCC的整体需求也相应提升,随着国内外5G基站建设的不断推进,村田预计2024年基站的MLCC的整体用量将达到2019年的约1.4倍,CAGR=7%。

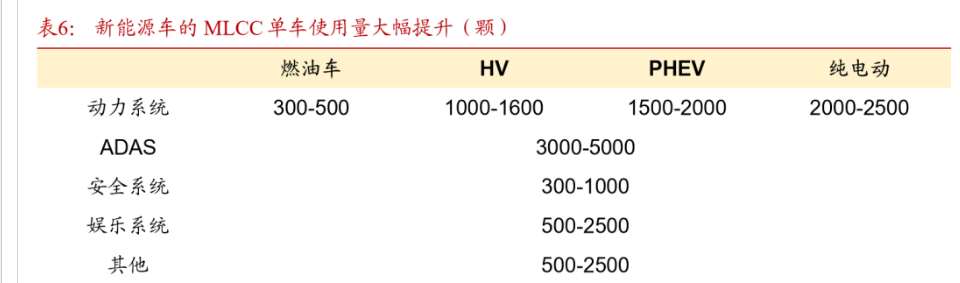

汽车电动化及智能化的发展,也将推动MLCC需求不断增长。

MLCC主要用于汽车的动力系统、安全系统、娱乐系统及ADAS中,根据村田数据,L0级传统燃油车的单车MLCC需求量约为3000颗,L2级混合动力车的单车MLCC需求量超过6000颗,L3级纯电动车的MLCC单车需求量超过10000颗。

根据中国汽车工业协会统计数据,2020年我国新能源汽车产量137万辆,渗透率为5.4%;而2021年我国新能源汽车产量迅速提升至350万辆,渗透率达到13.4%,《新能源汽车产业发展规划(2021-2035年)》中2025年渗透率20%的目标有望提前达成。

随着汽车电动化以及智能化进程的不断推进,村田预计2024年车载MLCC的整体用量将达到2019年的约1.6倍,CAGR=9.8%。

4.2 国产MLCC厂商全球份额仅为6%,国产替代空间广阔

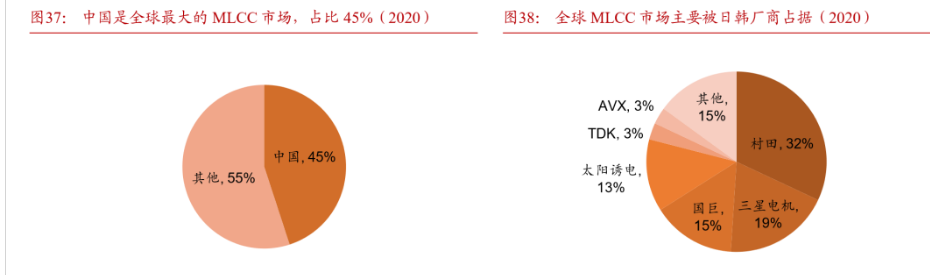

中国是全球最大的MLCC市场,日韩企业市场份额领先。

根据中国电子元件行业协会数据,2020年我国MLCC市场规模达到462亿元,占全球市场的比重达45%。从市场份额来看,日韩厂商占据主导地位,2020年村田、三星电机、太阳诱电的全球市场份额分别达到32%,19%,13%。

其中村田是全球陶瓷电容器龙头,拥有MLCC从材料到产品的全产业链生产能力,掌握多项专有技术;三星电机是全球第二大MLCC厂商,在微型、超高容量的MLCC产品领域处于领先地位;太阳诱电是全球领先的被动元件制造商,业务包括电容器、铁氧体及应用产品、集成模块和设备以及其他产品。

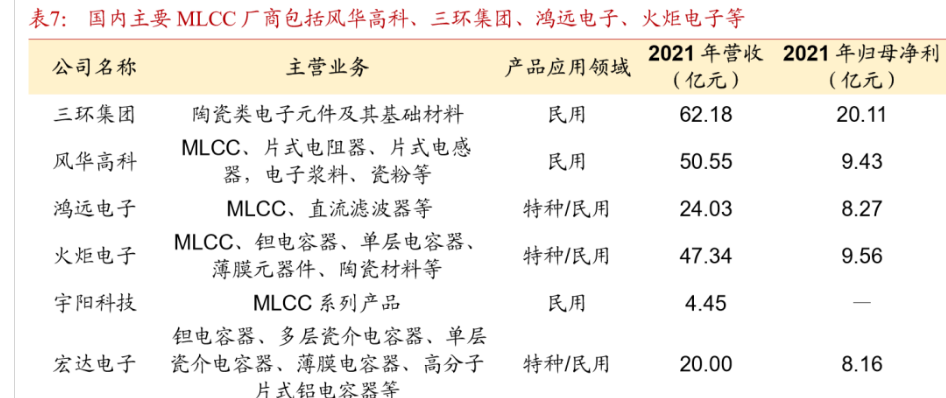

我国MLCC厂商较为集中,国产替代空间广阔。

MLCC行业由于较高的资金、技术壁垒,竞争格局比较集中,目前我国主流厂商包括风华高科、三环集团、火炬电子、鸿远电子等。

风华高科作为国内MLCC龙头,技术和产能处于国内领先地位,具有较为完整的产业链,产品主要应用于家电、通信、数码产品、汽车电子等领域,汽车电子是公司未来的重点发展领域。

三环集团是国内电子陶瓷元器件领先企业,产品主要应用于电子、通信、消费电子、工业和新能源等领域,未来重点布局5G通信领域。根据前瞻产业研究院数据,2020年我国MLCC厂商仅占全球市场份额的6%,国产替代空间广阔。

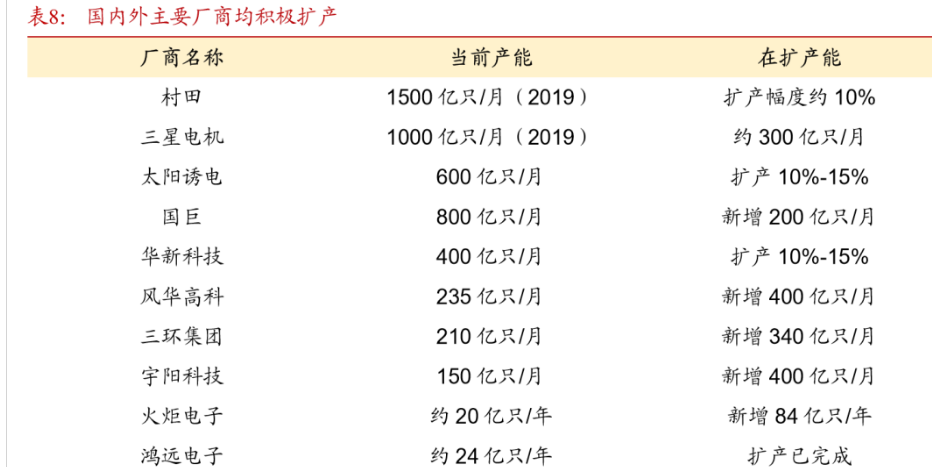

受下游需求推动,国内外厂商纷纷扩产。

受益下游新能源、5G等行业的旺盛需求,国内外MLCC厂商纷纷扩产。从产能对比来看,村田、三星电机等日韩厂商产能显著高于国内,占据小尺寸高端市场;风华高科、三环集团等国产厂商积极扩产,以中低端市场为切入点;鸿远、火炬产能显著低于其他国产民用厂商,主要因为其MLCC产品下游应用以特种产品为主、民用高端产品为辅,与民用MLCC厂商实现错位竞争。

日韩厂商产能向高端MLCC转移,国产厂商迎来市场机遇。

从2018年开始,日韩主力厂商集中进行产能调整,放弃部分通用型MLCC并向高端产品转移。

如京瓷2018年2月宣布退出市场上用量最广泛的部分规格MLCC产品;村田在3月份宣布计划在2020年前停产0603尺寸以上的低毛利产品并向车规级等高附加值MLCC产品转移;TDK也表示将退出一般型MLCC业务。

日韩厂商的产能调整导致中低端的通用型MLCC出现供给缺口,国产MLCC厂商的市场份额有望不断提升。

5. 盈利预测与估值分析

5.1 业务拆分与盈利预测

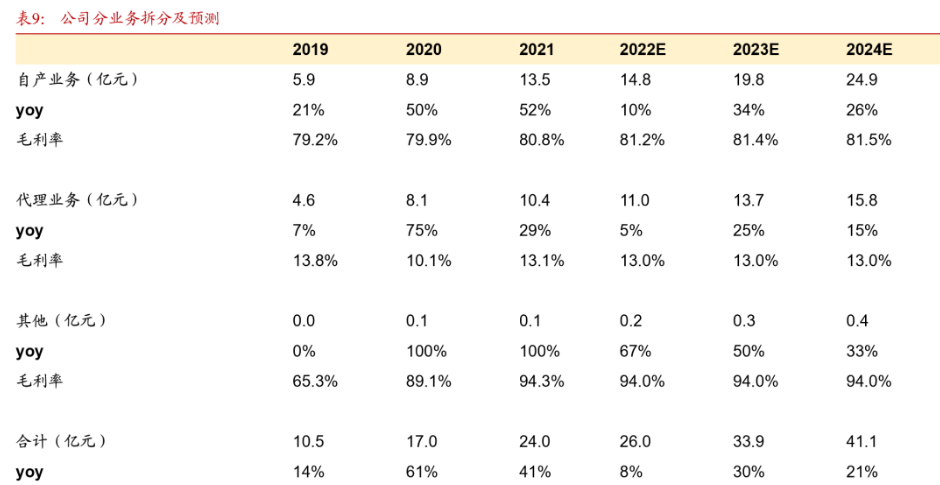

我们综合行业及公司过去几年经营情况,做出以下关键假设:

1)自产业务:根据此前我们发布的2022年年度策略报告,十四五期间我国军机行业复合增速将达到20~25%;导弹具备耗材属性、军工电子受益于信息化/体系化作战发展趋势,增速在军机增速基础上有望更高。

公司自产业务下游以航空、航天为代表的高增速领域客户占比超过50%,所处赛道优异,业务增长也将快于特种MLCC行业增速。同时公司自产元器件不断从陶瓷电容向滤波器等其他品类扩展,未来有望持续贡献新增长。

2022年公司下游客户项目批产进度有所推迟,叠加外部环境对客户的项目研制进度、需求下达时间、发货、签收等都造成一定影响,公司自产业务增速有所放缓。

随着下游新产能落地、新需求释放,2023年公司自产业务有望重回正轨。我们预计2022-2024年公司自产业务营收增速分别为10%、34%、26%,毛利率在规模效应、产品结构优化下保持小幅提升,分别为81.2%、81.4%、81.5%。

2)代理业务:公司与国际一线品牌建立了稳定的合作关系,品类上公司从容阻感等被动元件向集成电路、分立器件等主动元件扩展,产品附加值不断提高;行业上公司积极布局新兴市场,未来有望持续受益下游新能源、5G等行业的高景气,预计公司代理业务增速也将高于8%的行业整体复合增速。

2022年受疫情及宏观环境影响,下游消费类客户需求持续低迷,公司代理业务增速出现下滑;2023年宏观经济持续复苏背景下,消费需求有望转好。

我们预计公司代理业务2022-2024年营收增速分别为5%、25%、15%,下游需求没有大幅波动的情况下毛利率基本保持稳定,分别为13%、13%、13%。

综上,我们预计公司2022-2024年营业收入分别为26.0、33.9、41.1亿元,同比增长8%、30%、21%,毛利率分别为53%、54%、55%。

5.2 估值分析

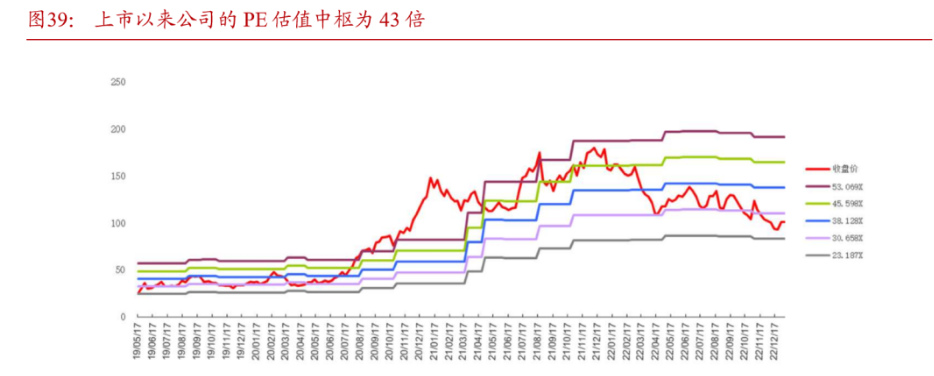

预计公司2022-2024年归母净利为9.3、12.3、15.6亿元,同比增长12%、33%、27%,CAGR=24%,对应现价PE为24、18、14倍。

采用相对估值法进行测算,我们选取国内特种电子元器件行业的火炬电子、宏达电子、振华科技作为可比公司。

公司作为我国特种多层瓷介电容器的核心供应商,先发优势明显,技术积累、客户基础坚实,有望充分受益我国国防军工行业的现代化建设。

参考同行业3家公司2022-2024年的平均PE估值20、16、13倍,以及公司上市以来PE估值中枢43倍,公司2022-2024 年 PE 估值分别为24、18、14倍,对应 PEG 仅为1.0、0.8、0.6。

6. 风险提示

1)特种产品降价超预期:

特种产品价格一般较为稳定,降价一般是因为以价换量。如果未来特种MLCC产品降价幅度超预期,将会对公司营收利润造成不利影响。

2)代理业务毛利率波动风险:

公司代理业务受MLCC市场供需、汇率等诸多因素影响,如果未来代理业务毛利率出现下滑将对公司营收利润造成不利影响。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号