-

专注高镍的正极材料龙头,容百科技:新能源景气,高镍化大势所趋

老范说评 / 2023-01-11 10:08 发布

1 公司是专注高镍的正极材料龙头

1.1 容百科技历史沿革

容百科技是专注高镍的正极材料龙头。宁波容百新能源科技股份有限公司(简称“容百科技”)是一家高科技新能源材料行业的跨国型集团公司,主要从事高能量密度锂电池正极材料及其前驱体的研发、生产和销售,核心产品为 NCM811 系列、NCA 系列、Ni90 及以上超高镍系列三元正极及前驱体材料,三元正极材料主要用于锂电池的制造,并主要应用于新能源汽车动力电池、储能设备及电子产品等领域。

公司由中韩两支均拥有二十余年锂电池正极材料行业成功创业经验的团队共同打造,前身金和锂电成立于 2014 年 9 月,2018 年公司通过股改议案并正式更名为容百科技,2019 年 7 月 22 日公司登陆上交所科创板(股票代码:688005.SH),成为科创板首批 25 家上市公司之一。

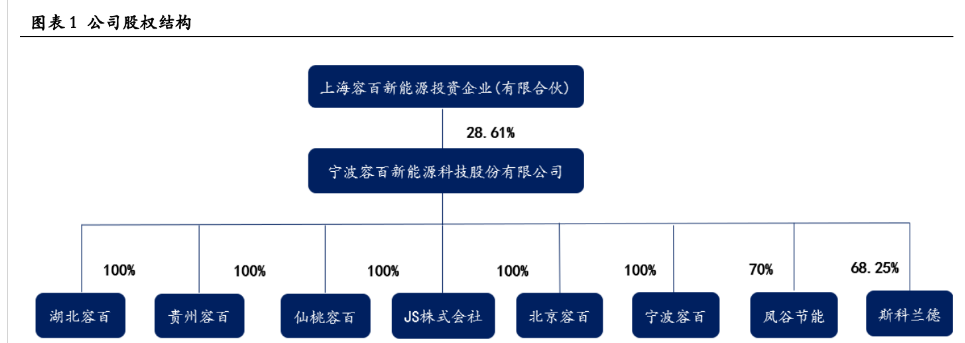

公司实际控制人为董事长白厚善。

截至 2022 年三季度末,公司前十大股东合计持有公司 51.17%的股权,其中上海容百新能源投资企业(有限合伙)直接持有公司 28.61%股权,为公司的第一大股东。

公司控股多家子公司,湖北容百锂电材料有限公司(100%)、贵州容百锂电材料有限公司(100%)、仙桃容百锂电材料有限公司(100%)、JS 株式会社(100%)主营锂电材料的制造和销售;北京容百新能源科技有限公司(100%)主要负责技术研发;宁波容百锂电贸易有限公司(100%)主营业务是原材料的采购以及锂电产品的销售;江苏凤谷节能科技有限公司(70%)主营业务为陶瓷回窑炉的制造和销售。

天津斯科兰德科技有限公司(68.25%)主营业务为 LMFP 材料的研发、生产及销售。

公司高镍正极占据先发优势。公司是国内首家实现 NCM811 高镍正极材料大批量产的企业,2020年公司成为国内高镍三元材料市占率第一的企业,2021 年公司高镍出货继续保持全国第一,全球出货位列第二。

公司积极扩产,巩固优势,2022 年 8 月,公司完成了非公开募投,募资 54.28 亿元投建仙桃、遵义、韩国忠州的正极材料项目以及余姚的前驱体项目。

2022年 7 月,公司收购斯科兰德 68.25%的股权,完成磷酸锰铁锂材料(LMFP)布局。

2022年 9 月,公司出货量超过 11000 吨,成为全球首家单月销量破万吨的三元正极材料企业。

1.2 公司正极材料出货持续增长,盈利能力不断提升

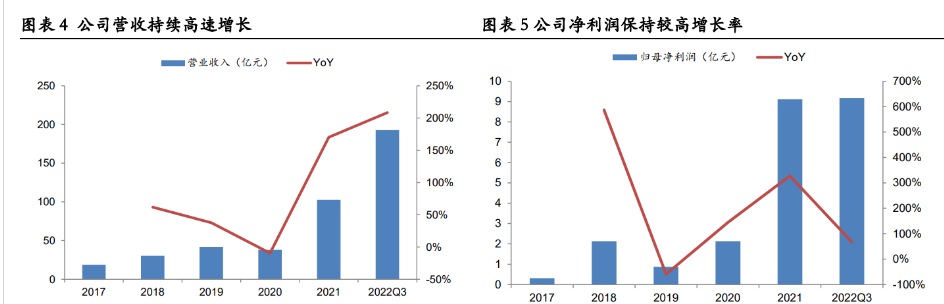

公司经营状况良好,业绩持续高增长。

2021 年开始,新能源汽车行业高度景气,动力电池装机量大幅提升,公司三元正极产销两旺,伴随着销售单价的提升,2021 年公司营业收入大幅提升为 102.59 亿元,同比增加 170.33%,同时产能释放带动了规模效应,前驱体自供率同比大幅提升显著增强了盈利能力,2021 年归母净利润为 9.11 亿元,同比提升了 327.70%。

2022 年 Q1-Q3,公司三元正极产能继续释放,营收持续提升,公司营业收入为 192.8 亿元,同比增速为 208.43%,盈利受到上游原材料镍钴锂价格影响,短暂承压,最终归母净利润为 9.18 亿元,同比增速为 67.21%。

随着高价原材料逐步消耗,同时季度出货保持景气,公司盈利有望在 2022 年 Q4 得到释 放。

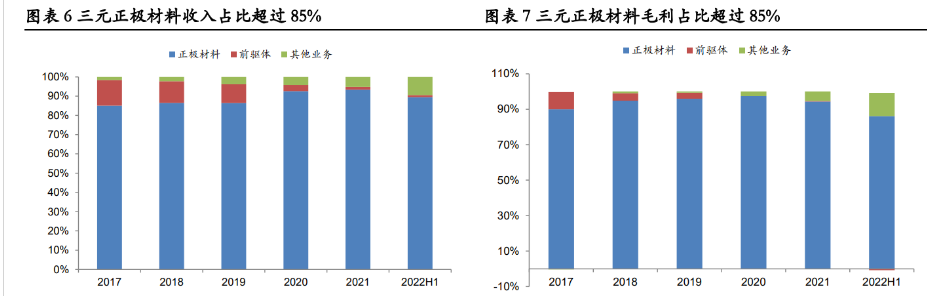

三元正极材料是公司的核心业务。

从收入占比来看,近年来公司三元正极材料业务占比保持在 85%以上;从毛利占比来看,三元正极材料业务超过 90%,公司前驱体业务占比不超过 10%,主要原因是大部分前驱体自供正极材料生产,剩余的少部分前驱体进行外售。

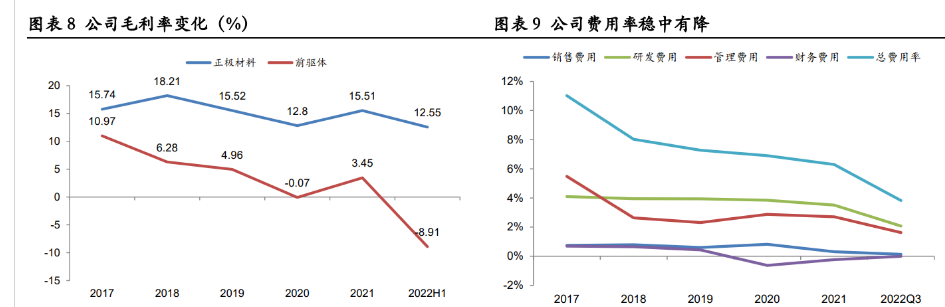

公司正极材料毛利率保持高位,费用率稳中有降。

2021 年新能源汽车行业高度景气,公司产销两旺,正极材料毛利率回升至 15.51%,2022 年 H1 原材料市场价格波动较大,正极材料毛利率有所承压。公司费用率逐年下降,降本增效成效明显,2022 年 Q1-Q3,公司总体费用率降至 3.82%,盈利能力有所提升。

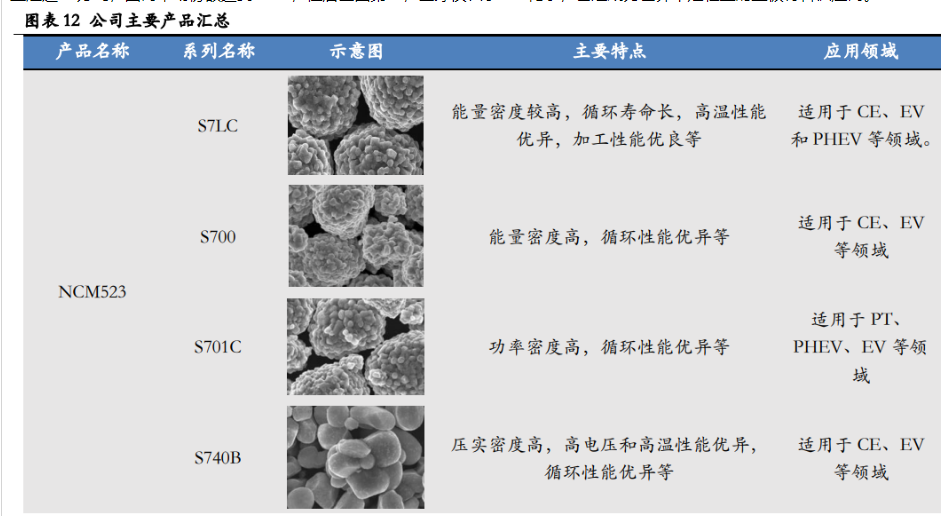

公司主营业务为三元正极材料。

公司主要从事锂电池正极材料及其前驱体的研发、生产和销售,主要产品包括 NCM523、NCM622、NCM811、NCA 等系列三元正极材料及其前驱体。

三元正极材料主要用于锂电池的制造,并主要应用于新能源汽车动力电池、储能设备及电子产品等领域。公司正极材料市场份额行业领先。

2021 年,下游新能源汽车需求景气,叠加公司产能不断扩张,公司全年出货 5.3 万吨,其中高镍 8 系、9 系及 NCA 系列产品合计销量超过 5 万吨,国内市场份额达到 14%,位居全国第一,全球仅次于 LG 化学,已经成为世界举足轻重的正极材料供应商。

2 行业分析:新能源景气仍在,高镍化大势所趋

2.1 新能源汽车市场保持高景气,三元电池技术具有确定性

2022 年新能源汽车市场虽受到疫情冲击,但景气仍在。

1)国内:新能源汽车销量增速依然保持高位,2022 年 1-10 月,国内新能源汽车销量为 528 万,同比增速为 107.67%,虽然 4 月和 5 月遭遇疫情冲击销量有明显下滑,但是下半年以后销量迅速反弹,总体销量依然保持了高增长。

与此同时,新能源汽车购置税减免延期至 2023 年 12 月 31 日,政策支持仍在,未来电动化为大势所趋。

2)国际:欧洲电动车需求稳定,美国电动车边际好转。22 年 1-10 月欧洲六国(德国、法国、挪威、英国、瑞典、意大利)电动车销量为 141 万辆,同比微增 4.7%,渗透率 23%;美国新能源乘用车销量边际好转,2022 年 10 月销售量达 8.6 万辆,同比增长 26.1%,环比增长 7.4%,渗透率 7.3%。

保守估计,我们预计 2022 年国内新能源汽车销量有望超过 650 万,全球新能源汽车销量有望达到 950 万,2025 年全球新能源汽车销量有望超过 1750 万。

全球动力电池装机量预计保持高速增长。

新能源汽车的高度景气是动力电池装机量提升的重要增量。根据 SNE Research,2021 全球动力电池装机容量为 273GWh,同比 2020 年增长 100.7%;2022 年,全球动力电池装机预计将继续保持高增长态势,装机容量将达到 480GWh,同比增速预计达到 75.82%;预计到 2025 年,全球动力电池装机容量将增至 1163kWh,2021-2025 年复合年增长率为 43.7%;预计到 2030 年,全球动力电池装机容量将增至 2963GWh,2021-2030 年复合年增长率为 30.3%。

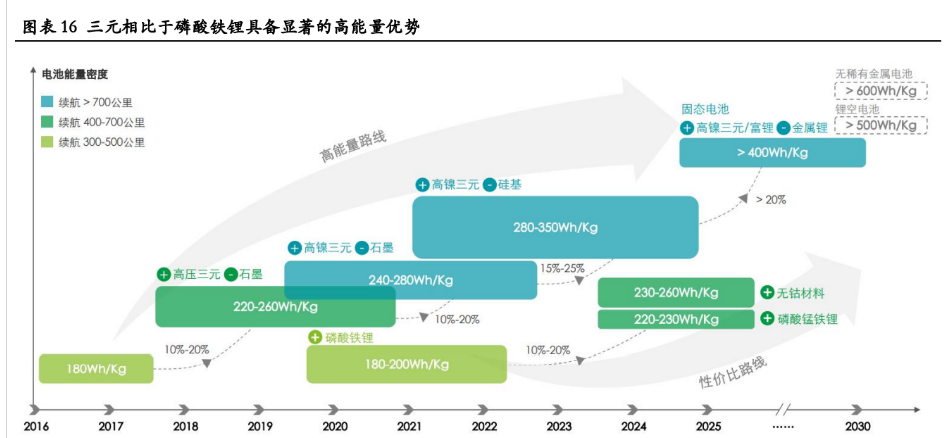

三元电池具备能量密度优势,是新能源汽车动力电池的重要路线。

尽管 2021 年以来,三元电池的主要原材料镍和钴的价格上涨幅度较大挫伤了部分需求,以及比亚迪推出的 LFP 刀片电池明显提高了电池包的能量密度而在现有条件下缩小了与三元电池的能量密度差距,但是长期来看,高镍三元的能量密度优势依然比较明显,新能源电池赛道长坡厚雪,未来 LFP 电池和三元电池会交相辉映,在各自性价比优势的领域长期占据主导地位,三元电池未来依然是高端新能源汽车领域最具发展前景的技术路线。

三元正极材料出货量预计保持高增速。

根据高工锂电数据,2021 年三元正极材料全球出货量为74万吨,我们预计2022年出货量提升至97万吨,同比增速为31.08%,2023 年三元正极出货量预计继续提升至 140 万吨,三元电池优异的能量密度给未来的产量增长带来较强的确定性。

2.2 三元正极:高镍化是重要的未来趋势

三元正极材料的一般分子式为 Li(NiaCobXc )O2,其中 a+b+c=1,具体材料的命名通常根据三种元素的相对含量而定。其中,当 X 为 Mn 时,指的是镍钴锰(NCM)三元材料;当 X 为 Al 时,指的是镍钴铝(NCA)三元材料。

三种元素的不同配比使得三元正极材料产生不同的性能,满足多样化的应用需求。

镍钴锰三元材料综合了钴酸锂、镍酸锂和锰酸锂三类材料的优点,存在明显的三元协同效应:其中 Ni 可以提高材料容量,但 Ni 含量过高会影响材料循环、安全性能;Co 可以取代部分 Ni 元素,在不降低电池容量的情况下抑制 Ni 与 Li 混排,同时 Co 有助于减少充放电过程中相变,从而提高层状结构稳定性,但当 Co 比例增大到一定范围时会降低材料容量,破坏材料的层状结构;Mn 的主要作用在于保持材料安全性与稳定性,但是 Mn 含量过高时会降低正极材料容量,同时 Mn 从正极溶解也会导致锂电池循环寿命下降。

相较于磷酸铁锂、锰酸锂等正极材料,三元材料的能量密度更高、续航里程更长。

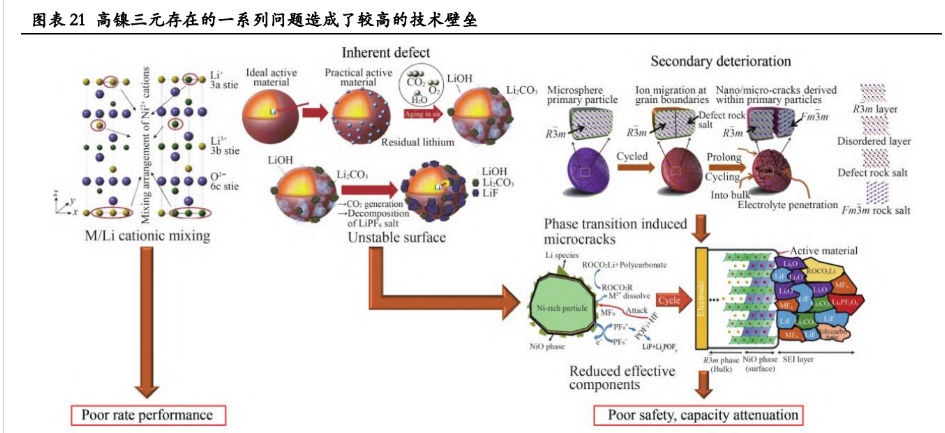

高镍三元材料在提供高比容量的同时也存在一系列问题(如 Li+/Ni2+混排、表面不稳定、相变导致的微裂纹以及有效组分溶解等),导致材料容量衰减、倍率及安全性能差,但这些问题正在逐步被攻克。

由于 Li+易与 Ni2+换位,高镍材料会发生更严重的 Li+ /Ni2+混排,此外,Li+脱嵌过程引起的晶胞体积变化也相应变大,造成了循环过程中更严重的微裂纹、相转变等结构变形,材料的安全性、循环稳定性随之降低。

高镍存在较高技术壁垒,考验厂商的研发能力。

上述问题严重制约了高镍三元正极材料的商业化进程和规模化应用,为了改善其性能,现阶段各厂商主要通过体相掺杂、表面包覆、单晶化及梯度结构 4 个方向对其进行改性研究,对于厂商的研发能力存在较高的要求。

体相掺杂:体相掺杂通过掺入其他元素使材料的层状结构得以稳定,从微观结构上增强了正极材料的相热稳定性,进而改善材料长期循环及大电流密度下的电化学性能。

选择不同的掺杂元素可在材料中起到不同的作用,掺杂方式可分为阳离子、阴离子及阴-阳离子协同掺杂 3 种类型。

表面包覆:表面包覆是在材料的表面涂覆非电化学或电化学材料涂层以稳定正极材料-电解质界面,以此减少副反应,从而改善材料循环过程中的结构稳定性。

根据涂覆方式可分为单层包覆和复合包覆。

单晶化:单晶化是针对高镍三元材料二次颗粒易破碎、粉化,易与电解液发生反应而提出的改性策略。

目前高镍三元产品是一次颗粒团聚成的二次颗粒,压实密度较小,在制作电池极片压力过大或高压工作条件下易破裂,进而增加内部一次颗粒与电解液的接触和反应,加速容量衰减并引发产气问题。

如果能通过控制反应参数,有目的地培养单晶体,不仅能提高压实密度,还能保证材料实现更好的安全性和循环性能。

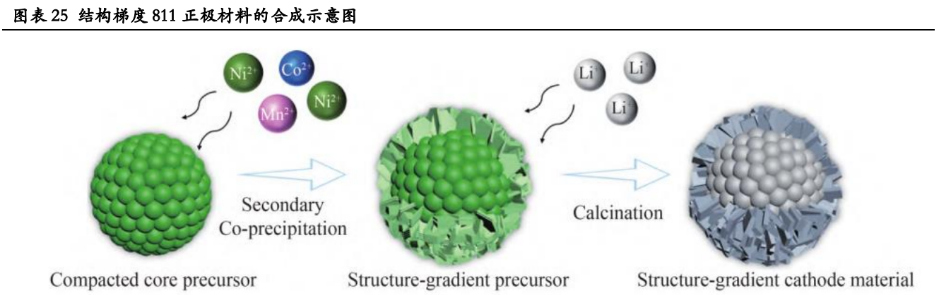

梯度结构:梯度结构是由核壳结构衍生而来。

传统核壳结构材料中,核(富 Ni) 与壳(富 Mn)分别起到提供比容量和稳定材料结构的作用,但内外成分含量跨度较大,长期循环后核壳间便出现断层,从而破坏 Li+运输通道,造成严重容量衰减。而浓度梯度结构则是在此基础上使核壳成份由内向外呈梯度变化,改善了由于内核和外壳成分差异大而产生的结构断裂。

高镍正极材料电池受到国内外车企青睐。

当前中高端电动车高镍化趋势较为明确,高镍电池渗透提速,各车厂高镍电池应用车型层出不穷,2021 年 4 月上海车展上,近 80 款新能源车亮相,其中 43 款中高端车型搭载高镍三元,占比超过 50%,其中包括奔驰、宝马、奥迪、本田等世界知名车企,特斯拉 Model Y 4680 版本目前已经在德州工厂量产,随着国内国外车企的高镍车型逐步上市,未来高镍三元正极材料需求预计保持景气。

4680 电池重塑产业格局,助力高镍渗透率提升。

特斯拉 4680 电池计划掀起大圆柱电池研发热潮,带动上游电池厂商产能布局,4680 电池正极材料选用无极耳的结构设计,去掉了电池的主要发热部件,内阻减少,让更高密度的电芯成为可能,同时也要求更高能量密度的三元材料,有望进一步推动高镍三元正极材料需求。

3 公司分析:高镍王者,积极扩产

3.1 技术领先,专注高镍

公司成立以来就专注高镍正极材料的生产和销售。公司致力于成为行业领先的新能源材料企业,设立伊始就确立了高能量密度及高安全性的产品发展方向,以产品差异化来提升竞争实力。

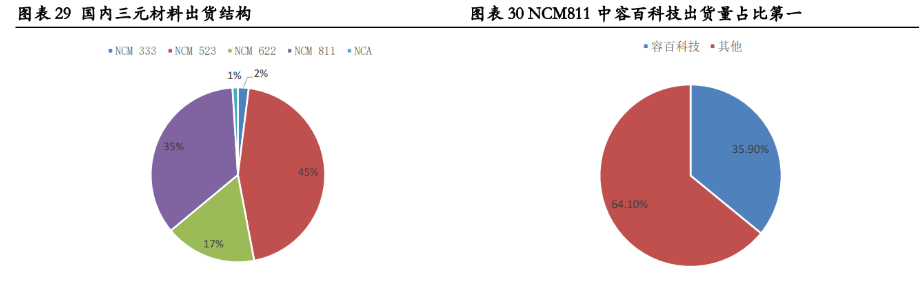

公司拥有一支国际化的管理及研发团队,成为国内首家实现高镍产品(NCM811)量产的正极材料生产企业,NCM811 产品技术与生产规模均处于全球领先,根据 SMM 统计,2021 年中国 NCM811 正极材料出货量占三元正极出货量的 35%,其中容百科技出货量在国内占比达到了 35.9%,为国内高镍三元材料产量第一名。

2022 年 9 月,公司出货量超过 11000 吨,成为全球首家单月销量破万吨的三元正极材料企业。

持续研发投入,技术工艺领先。

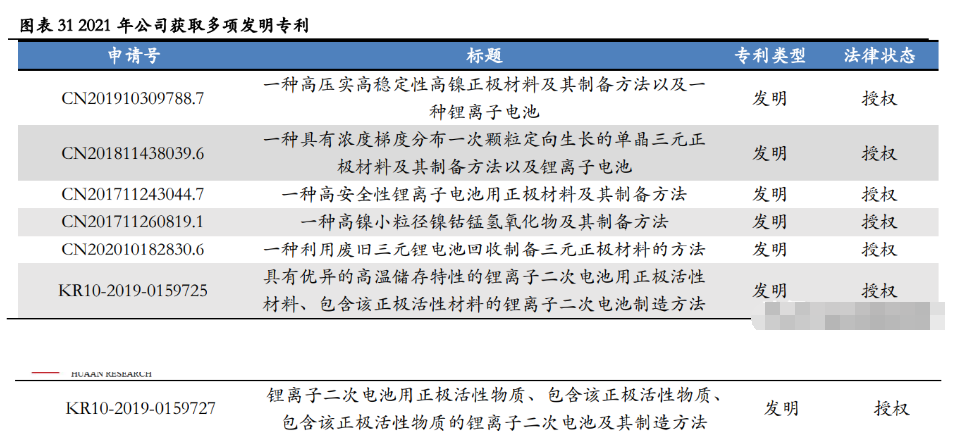

2021 年,公司研发投入为人民币 35,950.26 万元,较上年增加 21,346.16 万元,增幅 146.17%;研发人员数量同比增加 210 人,增幅 73.17%;公司新增授权专利 22 项,授权内容包括高镍 8 系、9 系三元前驱体和正极材料,废旧电池回收技术,以及材料生产设备和产线设计;其中国内发明专利 5 项,国外发明专利 2 项。

集中高镍进行突破,提前技术布局。

公司注重产品研发及科技创新,持续加大研发投入力度,积极进行新产品开发及工艺升级研究,2021 年,公司在高镍三元、固态电池关键材料、钠离子电池正极材料及尖晶石镍锰酸锂与富锂锰等新型电池材料领域取得突破进展,从体系拓展,技术水平突破与实验规模放大等方面增强了公司在新能源产业前沿技术领域的技术储备。

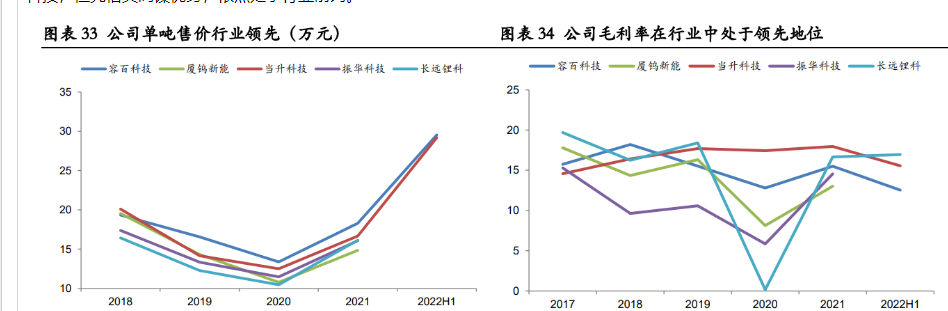

高镍化带来盈利优势,公司单吨售价行业领先。

同业对比中,公司产品单吨售价行业领先,2021 年均价为 18.29 万元/吨,大幅领先同业,2022 年 H1,由于碳酸锂和镍钴价格的上涨,均价提升至为 29.54 万元/吨,依然领先同业的当升科技。

在毛利率方面,由于公司客户结构以国内市场为主,以及公司处于依靠客户稳定性扩充产能的发展时期,三元正极材料毛利率弱于当升科技,但凭借其高镍优势,依然处于行业前列。

镍钴价格此消彼长,盈利空间暂时承压,后续改善空间大。

2022 年 H2,镍价保持高位,钴价承压下行,造成了目前 811 正极的金属成本明显高于 622 正极,最终在价差中 811 处于劣势。但预计后续高镍市场需求的提升,811 正极材料的优越性会得到体现,价差一旦逆转,公司的盈利空间将得到较大的释放。

3.2 产能加速扩张,一体化布局完善

正极材料:公司在华东、华中、西南及韩国设立多处先进生产基地,目前湖北鄂州、贵州遵义的正极材料生产基地已经先后投入生产,韩国忠州和湖北仙桃正极材料基地处于快速建设中,预计在 2023 年会逐步出货。公司预计 2022 年底建成产能为 23 万吨,2030 年之前的规划产能达到 67 万吨。

湖北鄂州基地:2015 年 8 月,容百控股与上海容百在湖北省鄂州市设立湖北容百,建立了华中区制造基地。2021 年湖北鄂州成为全球产能最大的高镍三元材料生产基地,产能突破 10 万吨/年。

贵州遵义基地:贵州容百为由公司出资设立的生产型全资子公司,总计规划产能 10 万吨,2022 年底将实现约 8 万吨产能。

韩国忠州基地:2020 年 10 月,公司正式投资韩国年产 2 万吨高镍正极生产建 设项目,截至 2022 年 8 月,公司已建成 5000 吨,剩余预计在 2022 年年底完工投产。

湖北仙桃基地:2022 年 3 月,在仙桃建成年产能 40 万吨锂电池正极材料制造基地,分三期建设完成。一期(年产能 10 万吨)计划于 2023 年 6 月底前建成,二期(年产能 10 万吨)计划于 2025 年前建成,三期(年产能 20 万吨)计划于 2030 年前建成。

前驱体:公司前驱体陆续布局了三大基地,分别是宁波小曹娥生产基地、宁波锂电材料综合基地一期(规划产能 6 万吨,预计 2022 年底建成)以及韩国 EMT 生产基地,预计 2022 年底建成产能 9.6 万吨,大幅提升前驱体材料的自供率,一体化布局显著增强了盈利能力。

3.3 上下游积极合作,全面提升竞争力

公司在上游镍钴原材料、前驱体、金属材料回收、下游客户以及工艺设备方面均存在提前规划与布局,全面提升了经营稳定性,有效提升了竞争力。

下游客户:深度绑定宁德时代,扩产具有充分订单保证。

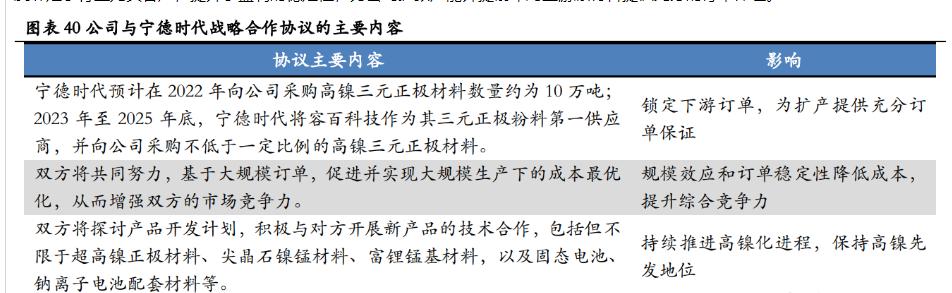

2022 年 1 月,公司与宁德时代签订战略合作协议。根据协议约定,宁德时代预计在 2022 年向公司采购高镍三元正极材料数量约为 10 万吨;2023 年至 2025 年底,宁德时代将容百科技作为其三元正极粉料第一供应商,并向公司采购不低于一定比例的高镍三元正极材料。

与此同时,双方将探讨产品开发计划,积极与对方开展新产品的技术合作,包括但不限于超高镍正极材料、尖晶石镍锰材料、富锂锰基材料,以及固态电池、钠离子电池配套材料等。

协议的签订不仅标志着宁德时代对公司的产品开发与质量管理能力、工程装备与技术能力、产品供应能力等方面的高度认可,公司也深度绑定了行业龙头客户,提升了盈利的稳定性,为公司扩张产能并提前布局上游原材料提供充分的订单保证。

上游镍钴原材料:与力勤资源和格林美积极合作,布局镍钴板块。

1)2022 年 2 月,公司将受让格林美在印尼青美邦 8%的股份。

印尼青美邦是红土镍矿湿法冶炼项目,初期目标为建成不低于 5 万吨镍金属湿法生产冶炼能力,4000 吨钴金属湿法冶炼能力,产出 5 万吨氢氧化镍中间品、15 万吨电池级硫酸镍晶体、2 万吨电池级硫酸钴晶体、3 万吨电池级硫酸锰晶体。

该项目一期工程(3 万吨镍/年,以镍中间品产出)已于 2022 年 6 月底顺利竣工,二期计划扩容至 4.3 万吨/年。

2)2022 年 11 月,认购力勤资源股份,签署长单采购协议。

容百电池三角基金作为力勤资源在香港联合交易所的首次公开发行的基石投资人,认购投资金额 5000 万美元;容百科技与力勤资源签订《长单采购协议》。

自 2022 年 11 月起至 2026 年 12 月止,力勤资源作为公司镍钴湿法中间品(MHP)、硫酸镍的核心供应商,每年稳定向容百科技供应电池镍钴产品(MHP 或硫酸镍、硫酸钴)年度总出货量的 20%,采购价格由双方根据约定的定价机制执行。

力勤资源在 20%的电池镍钴产品长单范围之外有余量情况下优先供应给容百科技。长单采购协议的履行有助于打造稳定的供应链及更具成本竞争力的高镍三元材料产业链,有利于高镍电池继续保持其在国外市场的主流地位的同时,扩充公司在国内的市场份额。

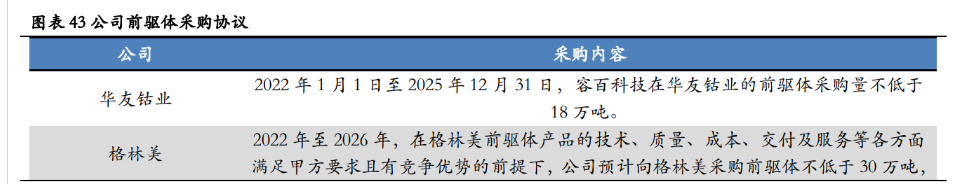

上游前驱体:绑定华友钴业、格林美两大前驱体巨头。

1)2021 年 11 月,公司与华友钴业签订战略合作协议。

2022 年 1 月 1 日至 2025 年 12 月 31 日,容百科技在华友钴业的前驱体采购量不低于 18 万吨。在华友钴业向容百科技提供有竞争优势的金属原料计价方式与前驱体加工费的条件下,双方预计前驱体采购量将达到 41.5 万吨。

具体年度采购前驱体数量,视双方产品与客户开发进展,以月度购销订单为准。2026 至 2030 年期间的合作条件由双方另行协商确认后签订补充协议进行约定。

2)2022 年 2 月,公司与格林美签订前驱体合作协议。

公司将与华友钴业在上游镍钴金属资源开发、前驱体技术开发、前驱体产品供销等领域建立长期紧密合作,协议有效期自其生效之日起至 2030 年 12 月 31 日:2022 年至 2026 年,在格林美前驱体产品的技术、质量、成本、交付及服务等各方面满足甲方要求且有竞争优势的前提下,公司预计向格林美采购前驱体不低于 30 万吨,具体供应数量及价格以双方另行签署的购销订单为准。

金属材料回收:与格林美开展合作,参股 TMR 株式会社,布局金属回收板块。

1)参与控股格林美旗下的动力再生。公司以参股方式投资格林美控股的从事动力电池回收、拆解利用、梯次利用和粉料分选业务的动力再生 18%的股权,动力再生所生产的不少于 26%的材料产品(以最终产品中金属质量的占比计算),以公允价格供应甲方。

2)参股 TMR 株式会社。公司通过 JS 株式会社间接持有 TMR 株式会社 50% 股权。TMR 株式会社主要从事锂电池再生材料的加工、废弃资源的回收利用业务,主要产品包括镍钴锰磺酸盐、钴氧化物等。

工艺设备:收购凤谷节能,提升产线设计能力。

凤谷节能拥有陶瓷回转窑的核心技术与自主知识产权,成功研制出国内首创、国际领先的首台(套)大型陶瓷回转窑并率先实现量产。收购凤谷节能 70%股权,将进一步强化公司在产线设计、装备开发等工程技术方面的优势,提高工艺和装备技术壁垒,可以有效提升生产质量、加快产能建设速度、节约生产能耗、降低综合制造成本。

4 盈利预测与估值

4.1 三元正极材料业务

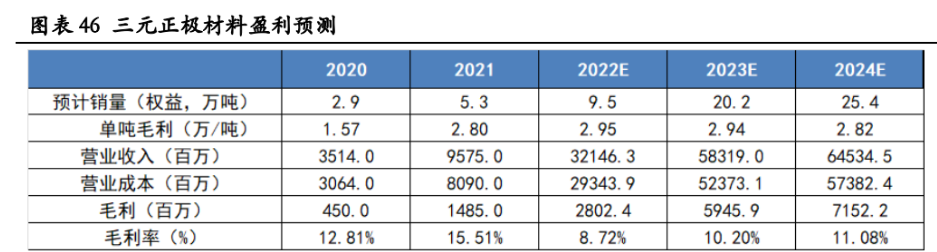

预测基于以下假设:

1)2022 年 H1,公司三元正极出货量约 3.5 万吨,随着 2022 年 H2 公司产能扩张,产量存在一定提升空间,预计全年出货量为 9.5 万吨。

按照公司的正极材料产能扩产计划,预计 2022 年末将形成约 23 万吨的产能,2023 年末形成 30 万吨的产能,我们考虑产能爬坡释放情况,预计 2022 年全年公司三元正极材料产销量为 9.5 万吨,2023 年公司三元正极材料产销量为 20 万吨,2024 年三元正极材料产销量为 25 万吨。

2)公司前驱体板块同样存在产能扩张,2022 年末锂电材料综合基地一期将完工投产,届时将会形成 6 万吨前驱体产能,公司前驱体总产能将达到 9.6 万吨。

考虑产能爬坡情况,我们预计 2022 年公司前驱体产销量为 3.1 万吨,2023 年公司前驱体产销量为 8.6 万吨,2024 年公司前驱体产销量为 9.6 万吨。

由于公司前驱体主要供给正极材料进行生产,因此我们不单独对前驱体板块进行预测,自产前驱体将会降低正极材料的原材料成本,在正极材料的成本中体现。

3)预计公司三元正极 2022 年毛利率有一定下滑。

2022 年三季度开始,由于下游需求相对不足,同时上游碳酸锂和镍价保持高位,公司毛利率承压,预计 2022 年公司毛利率降低至 8.72%,随着 2023 年市场好转,公司毛利率预计维稳,2023 年为 10.20%,2024 年为 11.08%。

4.2 报告总结

基于以上业务盈利预测,我们预计2022-2024年,公司分别实现营收332.41亿元、588.19 亿元、650.35 亿元,分别实现归母净利润 13.33 亿元、25.32 亿元和 33.46 亿元,同比增长为 46.4%、89.8%和 32.2%。

公司仙桃基地预计将在 2023 年投建完工,同时 2022 年底公司 6 万吨前驱体项目将会建设完成,前驱体自供率将有一定提升,公司盈利有望得到增厚。公司业绩有望在 2023 年和 2024 年继续保持高增长,2022-2024 年,公司对应当前市值的 PE 分别为 24.18X、12.74X 和 9.64X。

5 风险提示:

公司扩产进度不及预期风险,新能源汽车需求不及预期。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号