-

中高端酒店,亚朵:始于住宿的生活方式集团,场景零售丰富业态

老范说评 / 2023-01-11 10:01 发布

1. 公司简介:领先的生活方式品牌集团,中高端酒店龙头

1.1. 中高端酒店龙头,始于住宿的生活方式品牌集团

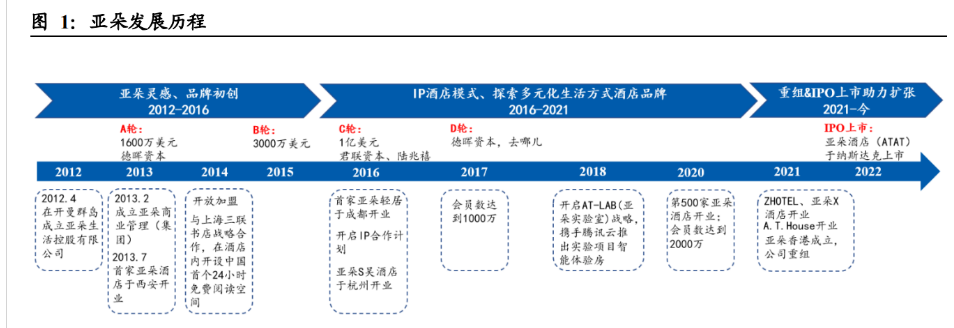

中高端酒店龙头,引领生活方式品牌新潮流。亚朵创始于 2012 年,公司创始人王海军以在中国云南亚朵村旅行期间获得的灵感为基础在开曼群岛成立亚朵生活控股有限公司,并于 2013 年实现第一家亚朵门店的开业;

根据 IT 桔子数据,2012 年和 2015 年公司分别完成 1600 万美元和 3000 万美元的 A 轮和 B 轮融资,助力公司门店网络进一步扩张;

2016 年公司开创 IP 酒店模式迅速形成极具特色的品牌标签,先后与吴晓波、知乎等头部 IP 展开合作,同年公司获得君联资本和陆兆禧个人合计 1 亿美元的 C 轮融资;

公司于 2017 年获得去哪儿和德晖资本的 D 轮融资后,于 2018 年起进一步开发酒店IP,联合网易云音乐、虎扑和连锁书店Owspace分别打造音乐、篮球和文学主题酒店,探索多元化生活方式酒店品牌;

2021 年公司完成重组,亚朵生活控股通过亚朵香港实现对旗下所有业务的运营和管理,2022 年 11 月公司成功于纳斯达克上市,募资总额 5225 万美元助力公司进一步向上发展。

多元化酒店品牌矩阵行业领先,场景零售拓宽酒店业务范围。

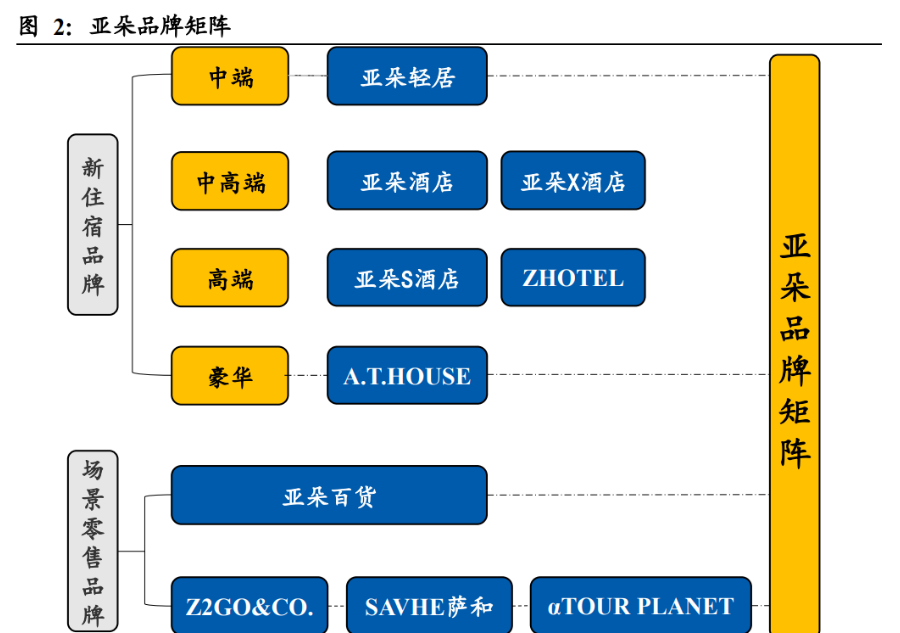

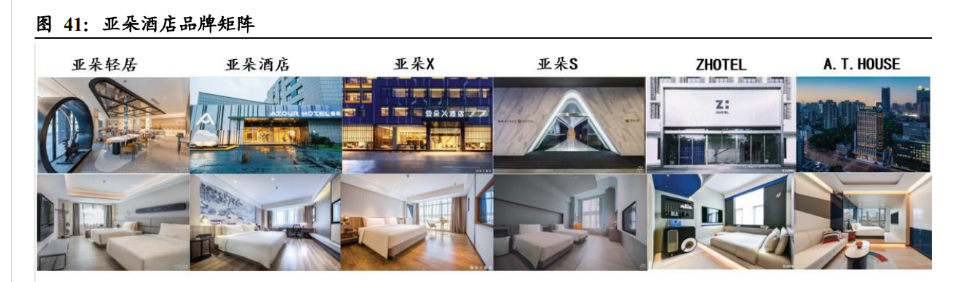

公司旗下 6 大酒店品牌涵盖中端(亚朵轻居)、中高端(亚朵、亚朵 X)、高端(亚朵 S、ZHOTEL)和豪华(A.T.HOUSE)不同档次,基于差异化定位覆盖商务旅客到高端商务人士的广泛客群,截至 2022Q3 公司旗下在营酒店数达 880 家,客房数 10.27 万间,根据弗若斯特沙利文数据,截至 2021 年底亚朵已成为中国最大的中高端酒店品牌;

创新性提出在酒店内建立场景零售业务、拓宽酒店业务范围,亚朵百货旗下拥有休眠场景品牌 αTOUR PLANET、气味美学品牌 SAVHE 和全方位在途出行品牌 Z2GO&CO.三大原创生活方式品牌,截至 2022 年 6 月 30 日,公司共有 1967 个 SKU,其中 62.8% 为公司设计的自有品牌。

1.2. 创始人掌舵,管理团队从业经验丰富

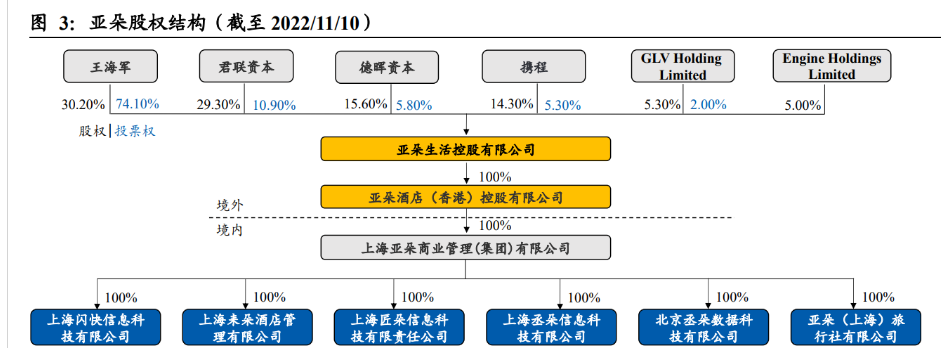

股权结构相对集中,创始人拥有决策权。

创始人王海军为公司第一大股东,持有30.20% 的股权,同股不同权机制下,每 A 类普通股拥有 1 票投票权,每 B 类普通股拥有 10 票投票权,因此王海军拥有 74.10%的投票权,对公司具有高度决策权;

此外,大股东君联资本、德晖资本、携程、GLV Holding 和 Engine Holdings 分别持有公司

29.3%/15.60%/14.30%/5.30%/5.00%的股权。

管理团队深耕酒店行业多年,从业经验丰富。

公司创始人王海军在酒店行业具有较高知名度,曾在如家酒店、锦江酒店及其他知名酒店集团任职,曾担任华住集团执行副总裁,融合多年从业经验创立“亚朵”品牌;

联席首席财务官赵睿曾在去哪儿网担任战略投资部主管,联席首席财务官赵睿上海小南国首席财务官,拥有丰富的财务经验;

联席首席运营官陈刚、张迅加入亚朵前曾分别担任南京优住酒店管理有限公司副总裁、华住集团酒店经理和区域经理,深耕酒店行业多年。

1.3. 加盟模式拓店提速,高线城市布局为主

拓店增速稳健,加盟模式为主力。

2019 年-2022Q3 公司门店规模由 420 家增至 880 家/2019-2021 年 CAGR 为 33%,其中直营店数相对稳定,加盟店为拓店主力,2019 年-2022Q3 加盟店规模由 391 家增至 847 家/2019-2021 年 CAGR 为 35%,加盟门店占比稳步提升,截至 2022Q3 已达 96%。

2019 年-2022Q3 公司客房数规模由 4.9 万 间增至 10.3 万间/2019-2021 年 CAGR 为 33%,截至 2022Q3 公司加盟客房数占比为 95%。

聚焦中高端,高线城市布局为主。

从门店结构来看,公司聚焦中高端赛道,中高端门店占比稳定在 85%以上,同时加强中端、高端和豪华品牌领域渗透,实现差异化覆盖,截至2022Q2公司旗下中端/中高端/高端/豪华品牌门店分别达68/715/50/1家;

从城市分布来看,公司门店布局以一线、新一线和二线等高线城市为主,门店高线城市占比在 79%以上,截至 2022Q2 公司在一线/新一线和二线/其他城市门店规模分别达 161/501/172 家。

1.4. 加盟酒店收入为主体,利润水平提升显著

疫后营收增速反弹明显,加盟酒店收入为主体。

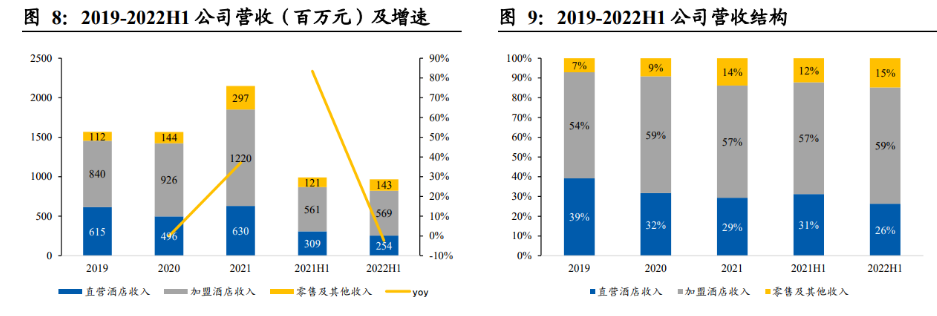

分年度来看,2019-2021 年公司营收分别为 15.67/15.67/21.48 亿元,其中 2021 年公司逐步摆脱疫情影响,营收同比增速大幅提升至 37.1%;从营收结构来看,2019-2021 年公司直营酒店收入比重持续下降,加盟酒店收入比重和零售业务收入比重呈上升趋势,其中加盟酒店收入为公司收入主体,2021 年加盟酒店收入占公司总营收的 57%。

分季度来看,2019Q1-2022Q3 公司单季营收由 3.03 亿元增至 6.70 亿元,其中零售及其他收入增速最快,2022Q3 直营酒店/加盟酒店/零售及其他收入分别达 2019 年同期的 94%/178%/297%;从营收结构来看,2019Q1-2022Q3 加盟酒店收入比重由 50%提升至 64%/+14pct,零售及其他收入比重由 7%提升至 12%/+5pct。

归母净利润大幅增长,盈利能力持续提升。

分年度来看,2019-2021 年公司经营利润由 0.91 亿元增至 1.96 亿元/CAGR 为 46%,归母净利润由 0.65 亿元增至 1.45 亿 元/CAGR 为 49%;受加盟酒店收入和零售业务收入占比提升驱动公司归母净利润率由 4.1%提升至 6.8%/+2.7pct。

分季度来看,2019Q1-2022Q3 公司单季经营利润由 0.04 亿元增至 1.48 亿元,归母净利润由 0.03 亿元增至 1.11 亿元;2020Q1 受疫情爆发影响单季归母净利润率下跌至-36.6%,随后快速回暖并超越 2019 年同期水平,截至 2022Q3 公司归母净利润率达 16.6%,创疫情以来新高。

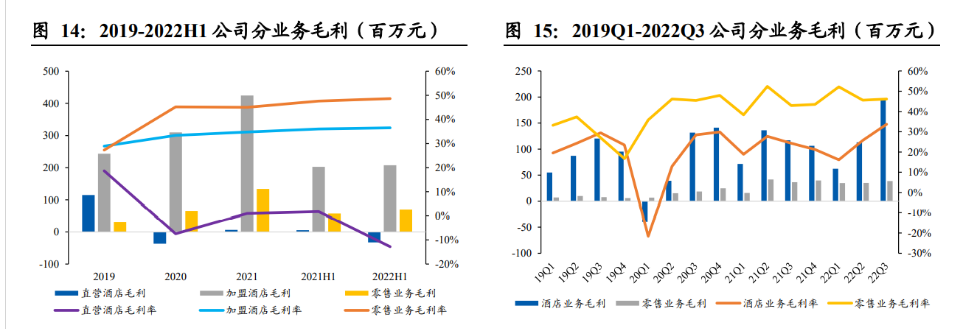

直营酒店业务毛利率受疫情扰动明显,零售业务毛利率持续提升。

分年度来看,2019-2021 年加盟酒店毛利由 2.43 亿元增至 4.25 亿元/CAGR 为 32%/毛利率由 29%提升至 35%,零售业务毛利由 0.31 亿元增至 1.34 亿元/CAGR 为 109%/毛利率由 27%提升至 45%;直营酒店毛利受疫情扰动明显,2019-2020 年直营酒店毛利由盈利 1.15 亿元下滑至亏损 0.37 亿元,2021 年恢复至盈利 0.06 亿元。

分季度来看,2019Q1- 2022Q3 公司单季酒店业务毛利由 0.55 亿元增至 1.97 亿元,零售业务毛利由 0.07 亿 元增至 0.39 亿元,酒店业务毛利率受直营酒店业务影响波动较大,零售业务毛利率由 33%增至 46%/+13pct。

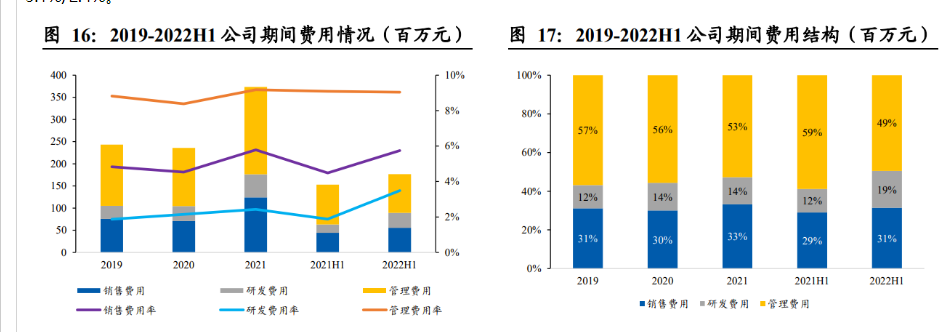

期间费用率略有增长,管理费用为主要支出。

分年度来看,2019-2021 年公司销售费用由 0.76 亿元增至 1.24 亿元/CAGR 为 28%/销售费用率由 4.8%增至 5.8%,研发费用由 0.29 亿元增至 0.52 亿元/CAGR 为 33%/销售费用率由 1.9%增至 2.4%,管理费用由 1.38 亿元增至 1.97 亿元/CAGR 为 19%/销售费用率由 8.8%增至 9.2%;期间费用结构中管理费用为主要支出,2019-2021 年管理费用占比由 57%下降至 53%。

分季度来看,管理费用率波动较大,位于 3.4%-7.0%区间内,中枢为 9.0%,销售费用率和研发费用率相对平稳,中枢分别为 5.1%/2.4%。

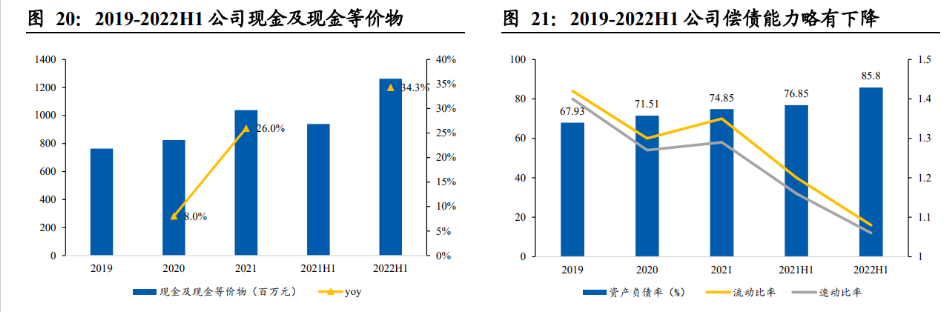

现金储备充裕,疫情扰动下公司偿债能力略有下滑。

2019-2022H1 公司现金及现金等价物由 7.6 亿元增至 12.6 亿元,充裕的账面现金有利于公司稳健经营与业务开拓;受疫情持续扰动影响,2019-2022H1 公司资产负债率由 67.93%上升至 85.80%,流动比率/速动比率分别由 1.42/1.40 下滑至 1.08/1.06,公司整体偿债能力略有下滑。

1.5. 纳斯达克上市募资,助力集团战略持续推进

纳斯达克上市募资 5225 万美元,主要用于门店网络扩张和产品与服务开发。

公司本次赴美上市,总计发行 475 万股美国存托股份(ADS),发行价为每股 ADS 11 美 元,共募集资金 5225 万美元。

本次募集资金约 30%用于门店网络的扩张与强化,约30%用于多元化酒店产品与服务的开发,约 20%用于 IT 基础设施及技术的加强,约10%用于战略交易,剩余约10%用于公司运营资金。

以中国领先的生活方式品牌和中高端酒店集团为战略目标持续推进。

1)基于亚朵的品牌声誉和运营能力,公司计划在更多的一线、新一线和二线城市优质地段以及低线城市的中心地段开设新酒店,进一步拓展酒店网络;继续采用加盟模式拓店并保持对加盟商的严格选择标准以维持品象和服务质量;

2)丰富品牌矩阵并扩大服务范围,围绕公司独特的酒店品牌矩阵、将文化内容和生活方式与旅游住宿体验相结合培育生活方式品牌产品,进一步提高公司在中高端酒店市场的品牌知名度和扩大优质客户群体,同时加强供应链管理能力以确保酒店开发运营质量;

3)拓展场景零售业务,创造更多的购物场景并无缝嵌入客人的酒店体验中,进一步开发自有零售产品并丰富 SKU,通过完善自营在线零售平台并与领先的第三方在线电子商务平台合作,实现产品分销渠道的多样化;

4)扩大会员基数,围绕酒店打造以生活方式为核心的生态系统,通过 A-Card 客户忠诚计划及数字化工具持续强化会员转化效率,通过酒店的生活方式生态与场景零售无缝结合增强会员粘性,同时与更多知名品牌合作为公司旗下主题酒店提供多样化的内容和生活方式,获取多样化受众群体和潜在客户;

5)持续投资强化数据洞察力,通过云计算、大数据和人工智能技术应用于日常酒店管理和客户管理以提高公司的数据分析能力,深入了解客户需求,从而提升运营效率和客户体验,与客户建立深层次联系。

2. 酒店行业:连锁化率持续提升,中高端赛道成长可期

2.1. 疫情加速单体酒店出清,行业连锁化率持续提升

疫情加速单体酒店出清,抱团取暖下连锁化率提升显著。疫情给酒店行业带来巨大冲击,大量中小单体酒店由于经营困难而选择退出,供给端迎来历史性出清,根据弗若斯特沙利文数据,2020 年中国单体酒店门店数/客房数分别下降 15.3%/15.1%。

后疫情时代,相对单体酒店,酒店龙头集团旗下门店往往经营数据更佳,酒店龙头依托自身品牌效应、会员体系、管理体系等优势往往能够为加盟商带来更优秀稳定的经营回报,吸引大量业主放弃“单体”拥抱“加盟”,根据弗若斯特沙利文数据,预计 2021-2026 年中国连锁酒店门店数/客房数 CAGR 分别达 9.3%/9.7%,同期单体酒店店数/客房数 CAGR 分别为 2.2%/-1.9%,推动中国酒店连锁化率持续提升,预计 2026 年中国酒店连锁化率将达 47.8%。

在全球范围对比,中国酒店连锁化率仍处于较低水平,2021 年中国/全球/美国连锁化率分别为 34.4%/42.7%/73.0%,中国酒店连锁化率提升空间依然广阔。

酒店龙头市场份额持续增长,行业集中度提升大有可为。

相较美国等发达酒店市场而言,我国酒店行业格局仍然相对分散,2020 年我国酒店行业 CR3 仅为 40.8%,同期美国酒店市场 CR3 已达 54.7%,我国酒店行业集中度提升仍然有较大空间;2020-2021 年疫情冲击推动我国酒店行业向头部聚集,我国酒店行业 CR3 提升 2.5pct 至 43.3%,酒店龙头有望受益加快提升市场份额。

2.2. 消费升级驱动中高端酒店市场扩张,收入增长空间广阔

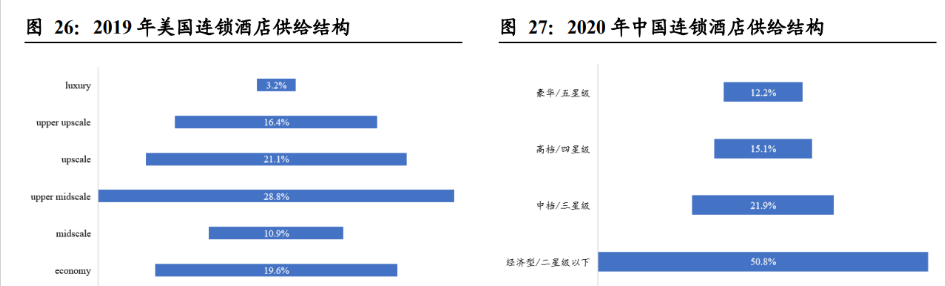

我国连锁酒店供给结构呈金字塔型,中高端拓店提速推动供给结构改善。

受制于过去我国经济发展水平相对落后、居民消费水平相对低等历史因素,我国连锁酒店形 成以经济型酒店为绝对主体的供给结构,而更加成熟的美国市场则呈现出橄榄型的连锁酒店供给结构,根据盈蝶咨询数据,2020 年我国经济型/中端/高端/奢华酒店占比分别为 50.8%/21.9%/15.1%/12.2%,中高端供给远远落后于美国成熟市场水平。

近年来门店结构升级逐渐成为行业共识,相较增长空间有限而竞争激烈的经济型酒店赛道而言,中高端酒店赛道仍是蓝海市场、有较大发展空间,2020 年经济型/中端/高端酒店数分别同比变化-1.4%/+6.3%/+43.0%,中高端拓店明显提速,推动酒店行业供给结构持续改善。

人口收入结构改善推动消费升级,中高端成为连锁酒店增速最快的细分市场。

人口 收入结构深刻影响人民消费水平与结构,根据人口收入结构理论,中等收入群体占比越高居民消费水平也越高,酒店作为可选消费重要组成部分直接受益于我国中产阶级群体的扩大,根据麦肯锡数据,2010-2018 年我国人口收入结构逐渐由金字塔型向更为合理的橄榄型转变,一二线/三四线中产阶级占比分别提升至 59%/34%;由于不同收入群体对酒店价格敏感性不同,酒店结构往往与人口收入结构具有关联性,中产阶级群体的扩大将带动中高端酒店消费需求的上升。

根据弗若斯特沙利文数据,2016-2021 年中高端酒店门店数/客房数 CAGR 分别达 35.6%/28.5%,成为连锁酒店中增速最快的细分市场。

中高端酒店收入增长空间广阔,经营指标稳步提升。

根据弗若斯特沙利文数据,2016- 2021 年我国中高端连锁酒店收入由 195 亿元增至 659 亿元/CAGR 为 27.6%,其中 2020 年疫情冲击下中高端酒店收入同比下滑 19.1%,同期连锁酒店整体收入下滑 36.8%,中高端酒店营收增速韧性明显强于行业整体;预计 2021-2026 年中高端连锁酒店收入将由 659 亿元增至 1550 亿元/CAGR 为 18.7%,增长空间仍然广阔。

经营指标方面,2016-2019 年中高端酒店 ADR 和 RevPAR 伴随中国中高端酒店品牌的稳步发展而提升,预计未来伴随 OCC 反弹至疫情前水平,ADR 伴随消费升级稳步提升,2022-2026 年 RevPAR 仍有 30%增长空间。

商务差旅需求刚性较强,差旅标准提高带动中高端酒店需求增长。

相较休闲旅游而言商务活动具备更强的必须性,疫情反复的背景下商务活动往往会相应延迟而不是取消,因此商务差旅需求更加稳定。

根据 GBTA 数据,疫情前我国商旅支出快速增长,2013-2019 年商旅支出 CAGR 达 10.2%,预计后疫情时代商旅支出将随疫情影响弱化快速上修,2020-2024 年商旅支出 CAGR 将达 14.7%。

2016 年颁布的《和国家机关工作人员赴地方差旅住宿费标准明细表》对国家公务人员差旅费用进行相应上调,一般公职人员住宿费标准集中在 350-500 元区间内,司局级官员住宿标准集中在 450-650 区间内,覆盖中高端酒店价格带;

社会企业差旅预算同样呈上升趋势,商务差旅消费者对中高端酒店偏好和需求提升,根据携程商旅数据,2021 年 62.6%的企业差旅预算增加,仅有 3.9%的企业差旅预算下降,同时 2020 年 61.1%的商务差旅人员偏好中高端酒店,一二线差旅人均标准主要集中在 300-500 元和 500-1000 元价格区间内,商务差旅需求已经逐渐由经济型酒店向中高端升级。

2.3. 酒店集团处于产业链中游,品牌&运营&技术&资金构成竞争壁垒

酒店集团位于产业链中游,承接上游资源供给赋能下游终端消费。

酒店产业链上游主要为商业地产开发商和业主、用品和设备供应公司,产业链下游为中端消费者,包括商务和旅游的个人客户以及企业客户;酒店集团处于产业链中游,以酒店运营和服务提供为基础,延伸至预订端,基于自身会员体系提升直销水平,实现对下游终端消费者黏性的培育。

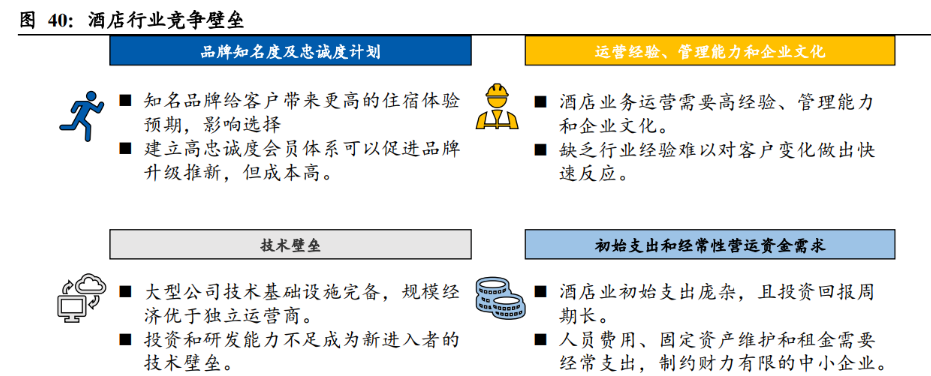

品牌&运营&技术&资金构成行业竞争壁垒:

1)品牌知名度及忠诚度:品牌知名度对于终端消费者选择酒店具有重要影响,品牌的知名度高度依赖于酒店服务和便利设施的质量、地点的吸引力、交通的可用性、营销策略和定价等;酒店品牌忠诚度同样对终端消费者选择有重要影响,通过忠诚会员产生的大量数据,酒店集团能够根据客户喜好升级品牌和推出新品牌,匹配客户需求。

2)运营经验、管理能力和企业文化:酒店业务运营较为复杂,因此需要丰富的运营经验、先进的管理能力和以客户为中心的企业文化以确保运营和服务的质量。

3)技术壁垒:酒店集团的技术基 础设施旨在确保酒店集团的运营效率和盈利能力,头部酒店集团通过开发覆盖酒店 运营各个关键缓解的技术基础设施实现降本增效,取得单体酒店难以实现的规模效 益。

4)初始资本和经常性运营资金需求:酒店投资具有较高的初始资本需求,自有或租赁物业的初始投资、装修成本、设备成本和员工招聘成本相对刚性,同时投资回报周期相对较长,因此缺乏初期支出和有限的营运资金是主要的进入壁垒之一。

3. 竞争优势:多元品牌矩阵聚焦中高端,场景零售丰富业态

3.1. 多元品牌矩阵差异化覆盖,中高端酒店规模行业领先

基于个性化酒店空间理念打造品牌,差异化覆盖中端至豪华赛道。

消费升级浪潮下消费者对于酒店的需求除基础的住宿及服务外延伸至个性化领域,亚朵基于包容和人文的统一理念差异化赋予各个子品牌以独特个性:核心品牌亚朵酒店是能够为商旅用户提供的安心产品、体验和有温度的舒心服务,以流动阅读与属地摄影为独特风格的中高端酒店品牌;

亚朵 X 是延续亚朵高品质温暖服务的中高端非标品牌,精选风格多样的新住宿空间,提供更多元、有特色的旅宿选择;亚朵 S 定位为主要服务于高端商务和休闲旅客的高端酒店品牌,拥有地理位置优势和独特艺术品味;

ZHOTEL 是为 Z 世代和创意阶层打造的高端酒店品牌,集住宿、音乐、艺术、选物、美食为一体,提供注重场景与社交的个性化住宿体验;

亚朵轻居是主要迎合寻求最佳价值和体验的年轻旅客的中端酒店品牌;A.T.HOUSE是亚朵首个豪华酒店品牌,打破传统的奢华规范,形成年轻和有创造力的氛围。

不同档次品牌加盟标准差异化,强化目标市场渗透。

目前公司已详细披露亚朵 S、亚朵、亚朵 X 和亚朵轻居四大品牌的加盟标准,从加盟物业条件来看,亚朵 S>亚朵~亚朵 X>亚朵轻居,城市及地段要求方面,亚朵 S 作为高端品牌主要布局于一线和新一线城市核心商圈和次核心商圈以及二线城市核心商圈,亚朵、亚朵 X 和亚朵轻居标准相对较低,利于向下沉市场进行渗透;

建筑及各功能区面积方面,亚朵 S 建筑面积、套内客房面积、公共区域面积和独立大堂面积标准下限明显高于其他三 个品牌,亚朵轻居作为中端品牌则要求相对较低。

从收费标准来看,亚朵 S 收费标准明显更高,体系加入服务费按实际房间数收取 8,000 元/间,其他三个品牌则为 5,000 元/间;加盟管理费方面,亚朵 S 以营业总收入的 8%(品牌使用费 2%+管理费 6%)抽取,其他三个品牌加盟管理费则以营业总收入的 6%抽取。

中高端酒店规模行业领先,生活方式酒店品牌龙头。

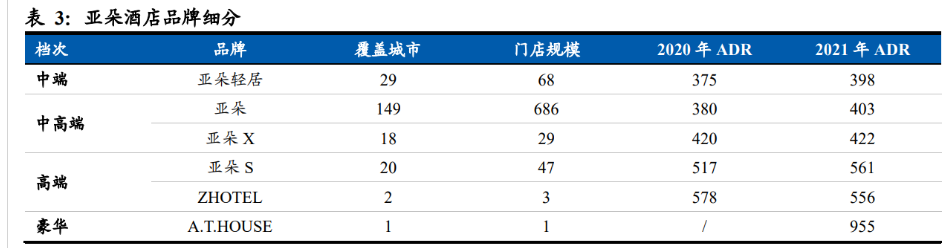

截至 2022Q2,亚朵旗下六大酒店品牌亚朵轻居/亚朵/亚朵X/亚朵 S/ZHOTEL/A.T.HOUSE 门店规模分别为 68/686/29/47/3/1 家,其中核心品牌亚朵酒店已实现对 149 个城市的覆盖;

根据弗若斯特沙利文数据,截至 2021 年底亚朵酒店是中国最大的中高端酒店品牌,市占率达 10.1%;在生活方式酒店品牌领域,公司同样是行业龙头,市占率达 45.5%,大幅领先行业其他竞争者,规模壁垒显著。

3.2. 高品质&高溢价&高效率构筑核心竞争力

高品质为基础,客户满意度行业领先。亚朵始终将高品质作为酒店竞争力的基础,在产品硬件上基于年轻一代的需求进行升级,房间装修更符合年轻化、简洁的特征,同时通过手机投屏、无线充电等智能设备提升住宿体验;

以“看得见”的优质贴身产品提升顾客睡眠体验,通过可翻转具有双面硬度的普兰特记忆棉床垫、支撑力较强的慢回弹记忆枕、透气性强且高卫生标准的四件套等床品保障顾客的睡眠质量;

以个性化内容赋能产品,通过流通图书馆等具有内容的空间设计赋能产品,同时针对顾客需求推出健身大床房、冥想大床房等个性化产品;启动安心工程,在安全和卫生角度全方位做到让客户安心入住。

基于亚朵对高品质的极致追求,客户对亚朵产品力形成了较高认可度,根据慧评网消费者调研数据,亚朵的整体客户满意度位居可比中高端酒店品牌首位。

个性化服务&标准化方法提升用户体验,进一步提升酒店服务品质。

亚朵凭借先进的服务数字化技术和强大的产品服务开发能力在每个关键的客户服务接触点提供个性化服务,将线下场景与数字化技术相结合,追踪客户需求,向 A-Card 会员提供定制化住宿服务;

基于标准化的供应链管理系统,根据客户和服务人员反馈设计和改进枕头、牙刷、耐热纸杯等酒店产品,提升客户体验;

将以客户为中心的文化融入酒店运营和管理政策中,采用精简有效的程序给予一线员工适当的自由裁量权以识别和满足客户的个性化需求,同时由酒店经理负责确保酒店服务符合公司的标准和流程,实现个性化和标准化的统一。

基于优质的客户体验和满意度,亚朵形成较强的客户黏性,2021年二次预订的会员比例达 52.8%。

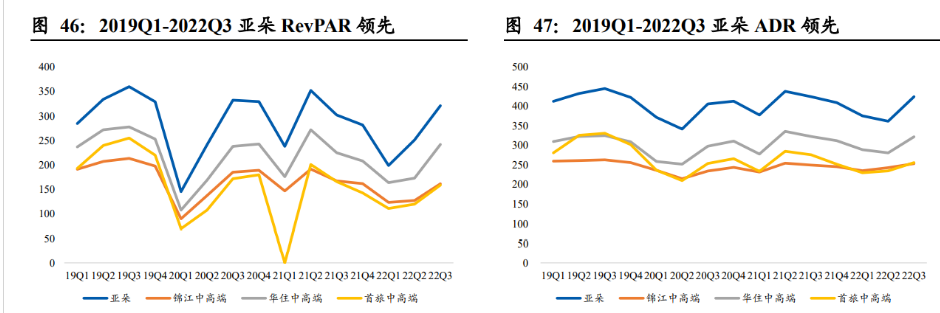

高举高打卡位中高端形成品牌溢价,疫后复苏领先同行。

不同于国内其他酒店集团以经济型酒店起家形成规模优势、自下而上向中高端升级的路径,亚朵自成立以来即聚焦中高端赛道,形成优秀的品象和溢价能力。

2019Q1-2022Q3 亚朵/锦江中 高端/华住中高端/首旅中高端平均 ADR 分别为 404/246/302/265 元,亚朵房价端领 先竞争对手同类型均值近 50%;2019Q1-2022Q3 亚朵优质产品力逐步为消费者所认 可,推动 OCC 反超竞争对手;因此,亚朵 RevPAR 水平持续领先竞争对手,经营表 现亮眼。

疫情以来亚朵表现出极强的经营韧性,RevPAR 较 2019 年同期恢复率始终领先同行,截至 2022Q3 亚朵 RevPAR 已恢复至 2019 年同期的 89%。

全面的技术基础设施&客户数据支撑运营效率提升。

亚朵是中国首批采用云端数字化管理系统的酒店集团之一,以互联网思维为指导、采用云端大数据开发和完善数字化管理系统,从客房预订、客房管理、定价和会员权益等方面提升客户体验和运营效率,通过专有数据技术识别市场趋势为酒店管理决策提供信息,同时无缝集成到客房和酒店的其他消费场景中,使得酒店服务和零售产品更贴近客户。

基于收入管理系统 (RMS) 亚朵能够根据历史数据、同一地理区域竞争对手的房价、季节性 趋势和其他因素预测未来 30 天旗下所有酒店的入住率,同时自动优化 ADR 从而最大限度地提高收入;

预订系统 (CRS)与亚朵所有的预订渠道完全集成(包括亚朵移动应用程序、/小程序、第三方平台和在线预订合作伙伴等),帮助亚朵实现跨渠道地即时管理酒店库存、价格和预订,大幅提升运营效率;

基于物业管理系统(PMS)帮助亚朵旗下每家酒店准确且经济高效地实时管理客房库存和预订,从而优化每家酒店经营指标。以服务作为单点突破,独特服务方法论推动服务效率提升。

亚朵坚持“去快捷化”,将突破服务作为打造本土中高端酒店品牌的重点,在独特服务方法论支撑下亚朵将品牌文化和理念细化为流程、制度和体系,同时通过反馈和监督构筑服务闭环,有效提升服务效率。

亚朵服务方法论的构筑以文化和理念为基础,将用户第一的理念深入贯彻到集团各部门和门店网络;

其次根据客户需求将文化和理念内化为流程、制度和体系,在流程规范上形成培训机制,通过双店长管理模式保障亚朵服务品质,在各门店派遣店长和 HR 负责人,其中店长负责日常运营及管理,HR 负责人负责招聘、培训和组织能力打造,通过组织体系的培育形成长期的服务竞争力;

此外,针对内部和外部用户形成行为反馈和监督的闭环,在外部通过丰富的工具、手段和渠道广泛收集用户意见反馈,在内部员工成为服务体验监督的重要组成部分,基于行为反馈和监督的闭环发现服务不足,从而迭代文化理念、流程制度体系和服务飞轮。

3.3. 培育私域流量蓄水池,强化直销能力

A-Card 会员基数快速增长,会员留存率&复购率齐升。

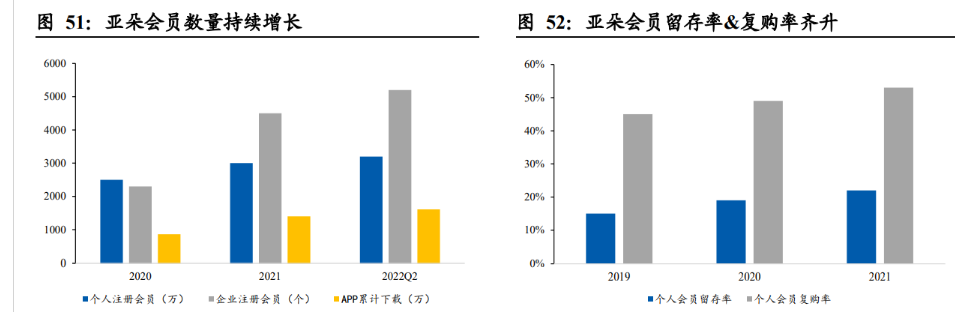

亚朵客户群体相对年轻化,2021 年亚朵 30 岁以下/30-40 岁客户占比分别为 23.6%/45.5%,30 岁以下客户交易额占比达 33.9%;亚朵通过 A-Card 会员计划培养客户忠诚度和粘性,会员基数快速增长,2016-2021 年个人会员复合增速为 48.7%,30 岁以下注册会员复合增速为 83.9%,截至 2022Q2 公司注册个人会员数达 3200 万。

2019-2021 年公司会员留存率分别为 14.8%/19.4%/21.7%,复购率分别为 44.6%/48.7%/52.8%,会员黏性持续提升,打造私域流量蓄水池。

多方预订渠道集成,强化直销能力。

亚朵基于云端全渠道预订系统(CRS)实现对自身移动端 APP、/小程序、第三方预订平台和其他预订合作伙伴的完全集成,有效管理酒店库存和价格,提升预订效率和客户满意度,2021 年公司 CRS 直销比例达 77.4%,直销能力位居国内酒店集团前列。

3.4. 创新性场景零售丰富业态,SKU&GMV 持续增长

创新性开拓场景零售业务,原创生活方式品牌差异化布局。根据弗若斯特沙利文数据,亚朵是中国首家开发场景零售业务的连锁酒店,通过将精心设计、品质优秀的酒店产品放置于客房内,使得每间客房成为身临其境的购物目的地。

基于数字化的购买流程,客户入住酒店期间通过手机扫描客房相关产品即可直接进入电子商城购买,极大提升了客户消费体验。

目前公司旗下拥有三大产品线:休眠场景品牌α TOUR PLANET 涵盖床垫、枕头等与睡眠相关产品,气味美学品牌 SAVHE 涵盖洗发水、洗手液等个人护理和香水产品,全方位在途出行品牌 Z2GO&CO.涵盖旅行箱、吹风机等旅行产品。

场景零售 SKU 持续丰富,GMV 高速增长。

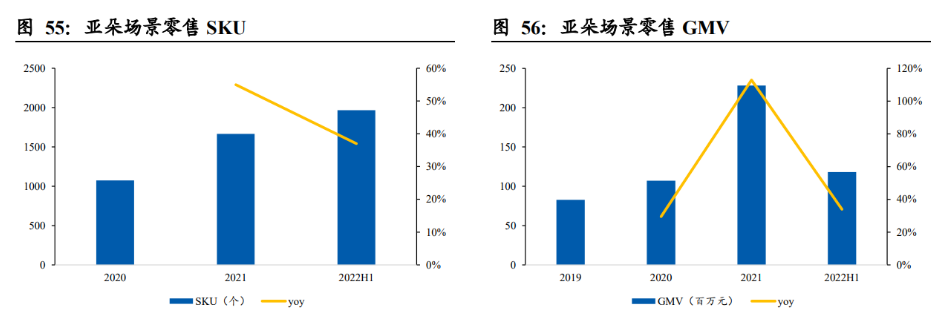

基于亚朵强大的市场研究、产品开发和供应链管理能力,旗下场景零售产品持续丰富,2020 年至 2022H1 亚朵场景零售 SKU 由 1074 个增至 1967 个/+83%,其中 62.8%由亚朵自主设计。

优质的产品力加持下,亚朵零售业务 GMV 保持高速增长,2019-2021 年 GMV 由 8280 万元增至 2.282 亿元/CAGR 为 66%,其中 2021 年零售业务订单平均交易金额达 403 元;2022 年亚朵零售业务维持高增,2022H1零售业务GMV达1.181亿元/+34%,同时亚朵的品牌影响力持续扩大,公司开设的天猫旗舰店在 2022 年“618”期间 65.8%的场景零售 GMV 由从未入住亚朵酒店的客户消费产生。

4. 风险提示

1)疫情反复风险:疫情反弹阻碍后续商务出行及旅游度假需求复苏,影响酒店经营的正常恢复。

2)拓店不及预期:若公司后续拓店规划无法落地,拓店进程或不及预期,影响公司未来盈利预测。

3)竞争加剧风险:国内中高端酒店行业格局尚不稳定,后续国内外酒店龙头加强该赛道布局或将挤压公司盈利空间。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号