-

自主品牌龙头,比亚迪:以新能源路径,笃行致远,变革于浪潮之巅

老范说评 / 2023-01-09 11:01 发布

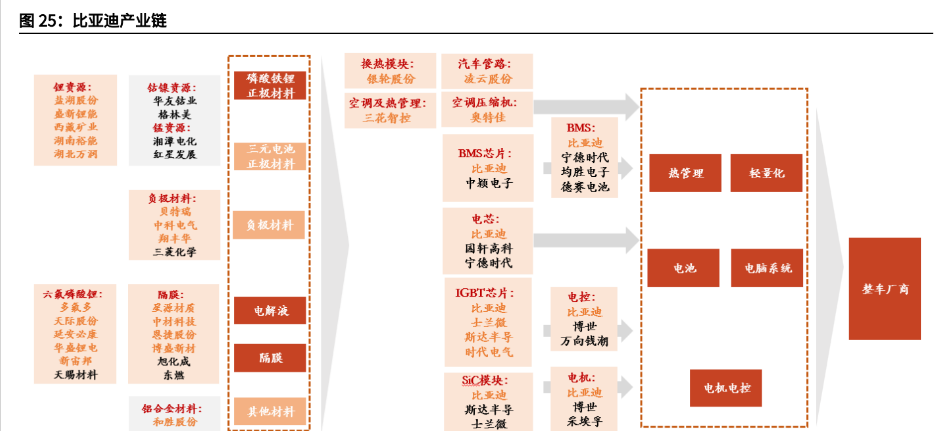

3、优势二:全产业链布局,成本严控

比亚迪实现上游原材料以及核心零部件自产自研。

1)刀片电池:比亚迪深度整合锂矿资源保证核心电池原材料供应稳定性,并深度自研电池实现刀片电池规模化量产搭载,产品具备安全稳定以及产能充足优势;

2)功率半导体模块:比亚迪 IGBT 采用 IDM 模式,实现旗下车型大规模搭载。提早布局碳化硅模块,并实现汉品牌搭载自研自产碳化硅模块。我们预计,随着产能持续扩张,比亚迪后续核心零部件将开启大规模外供为企业进一步提升盈利空间。

3.1、刀片电池:安全稳定与工艺是核心优势

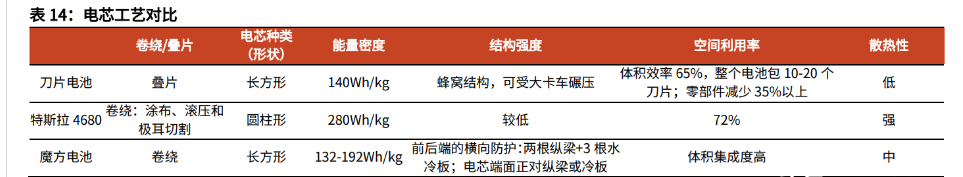

刀片电池的核心在于磷酸铁锂的稳定性与叠片工艺。

1)安全稳定:比亚迪选择安全稳定性高但是能量密度相对较低的磷酸铁锂作为电池正极,通过提升电池包的空间利用率来增加电芯的堆积,将续航里程提升至与三元锂电池车型相近水平。且磷酸铁锂稳定性高电池寿命长,乘用车保值率相对提升。

2)叠片技术:相对于卷绕工艺,叠片技术减少电池内阻保证电能传输效率,放电平台和体积比容量都高于卷绕工艺锂离子电池,所以能量密度也相应较高。

3)结构性:刀片电池电芯可以作为车身结构支撑提高车身强度,优化车身设计。

层层降本,提升方案性价比。

磷酸铁锂电池通过安全性优势降低冷却端的技术投入。特斯拉 4680 电池散热技术领先,电芯热管理通过,

1)侧面蛇形水冷板增大接触面积,起到了结构件和导热作用。

2)全极耳技术将产生的电流分散通过极耳导到外电路降低电池热量。

宁德麒麟电池当电芯为三元锂电时,同样需要立式水冷板放置于电芯之间提高电芯与水冷板之间的接触面积。

受益于磷酸铁锂电池的稳定性以及叠片工艺降低内阻,比亚迪简化散热路径,水冷板放置于刀片电池侧端保证电芯方案的高性价比。

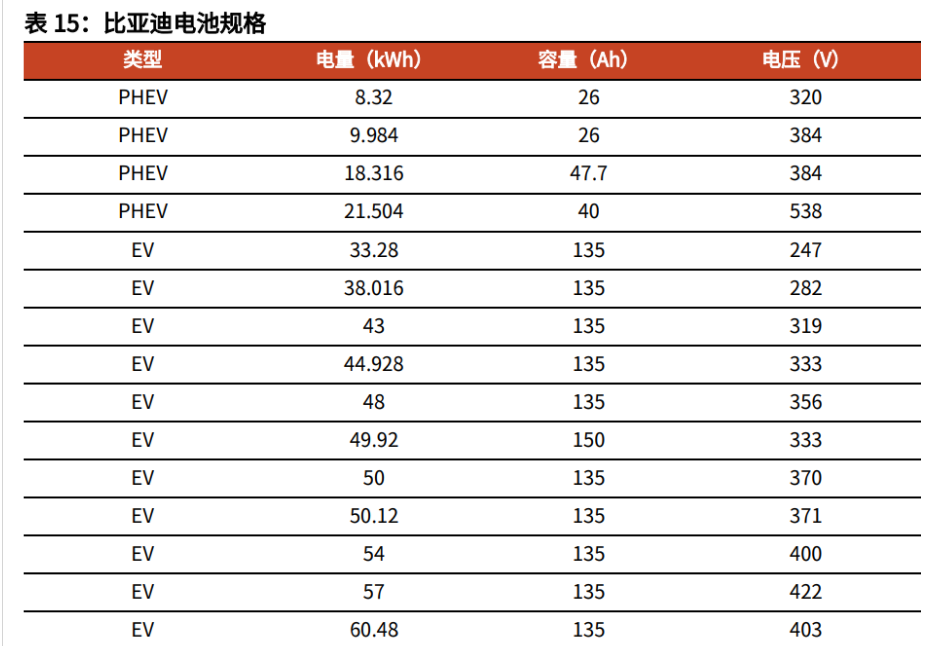

电芯多种组合形成带电量不同的电池包。由于带电量需求不同,比亚迪 BEV 电芯与 PHEV 电芯采取多种方案。

1)BEV 方案包括 135Ah 和 150Ah;2)PHEV 方案包括 26Ah、40Ah、47.7Ah。

比亚迪通过不同的电压配置组合出不同的电芯能量,降低电池包组合的复杂性。

3.1.1、电池开启结构化与集成化创新

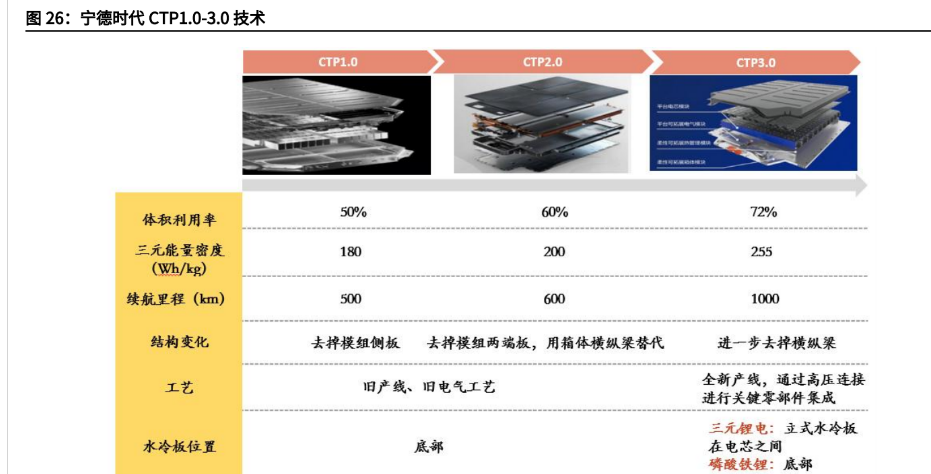

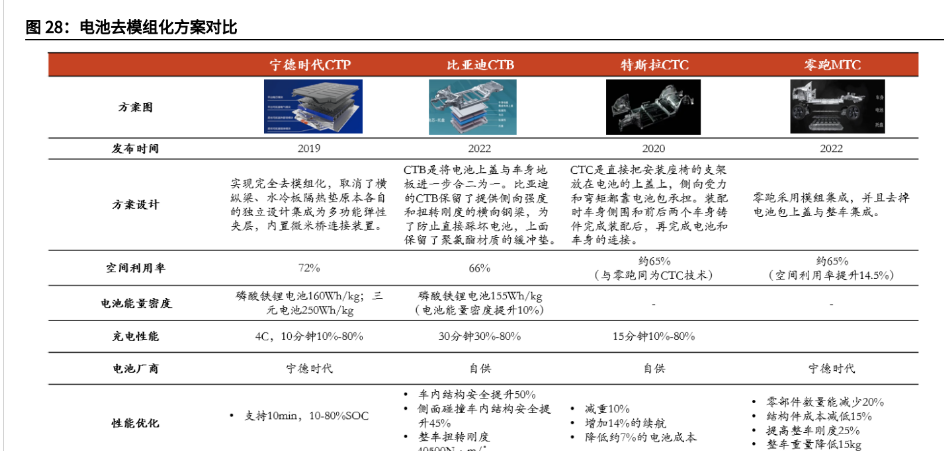

电池厂去模组化方案逐步升级,空间利用率提升。2019 年宁德时代开启电池去模组化方案 CTP1.0 并逐步迭代至麒麟电池 CTP3.0 技术(CTP,cell to pack)。

相较于传统电芯-模组-电池包的方案,CTP1.0/2.0 分别去掉模组的侧板与端板,并在 3.0 技术完全取消模组形态,降低电池包结构件成本,提升电芯的空间利用率以提升电池能量密度至峰值 255Wh/kg。

车身电池一体化成为主机厂偏好方案。

2020 年特斯拉于电池日发布 CTC 方案 (CTC,cell to chasis)将电芯直接整合到车辆底盘结构内,从而提升车身的空间利用率/车身扭转刚度。2022/5/20 比亚迪发布 CTB 方案(CTB,cell to body)搭载于海豹,成为国内首家真正实现电池车身一体化的主机厂。

通过搭载 CTB 技术,1)车身刚度与安全性提升:将车身与电池整合后海豹整车强度会大幅提高,整车扭转刚度提升 70%,整车扭转刚度可达到 40500N·m/°。

2)保证内部空间性:作为轿跑车型海豹采用低趴车型降低风阻,但 CTB 技术车身深度融合 后提升车内垂直空间 10mm,保证乘坐舒适性。

3)有效降本:根据特斯拉电池日资料,车身底盘一体化约可以降低约 7%-10%的电池成本,比亚迪 CTB 技术与特斯拉 CTC 技术接近。

以电池成本占整车 35%成本推算,我们估计均价 20 万元的纯电汽车通过 CTC 技术可以降低约 5000-7000 元电池成本。

为提升整车续航里程,除选择能量密度更高的电解质方法以外,还可以进行电池与车身之间的结构创新,实现降低电池成本+提升空间利用率,因此电池由模组转变为去模组化并逐步融合至车身底盘是大势所趋。

CTP 技术普遍由电池厂提供标准化方案,且主机厂仍存在电池研发量产壁垒,因此车身电池搭载主流方案仍为 CTP 技术。

国内部分主机厂已加快电池研发量产以提升主机厂电池环节成本控制能力,预计 CTB/CTC 技术或更为具备量产电池能力的主机厂偏好方案。

3.1.2、产能扩张提高外供比例

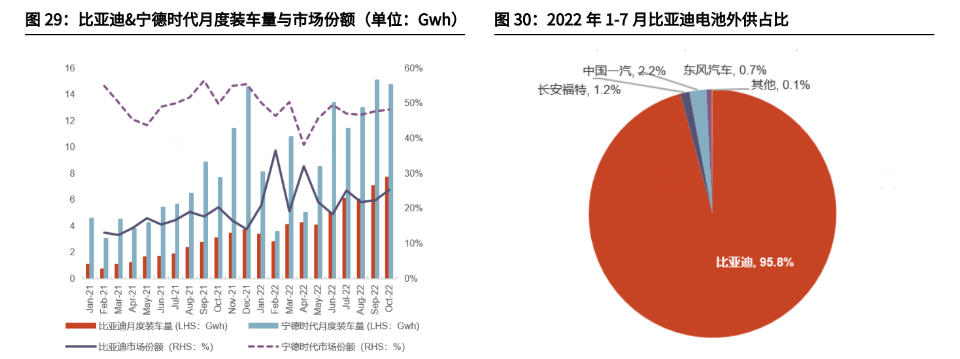

比亚迪电池市场份额保持上行趋势,产能扩张外供比例有望提升。

受益于电池自供/品牌销量稳步抬升,比亚迪电池装机量与市场份额均呈现上行趋势。截止 2022/7 比亚迪实现外供比例约 4%+,主要客户包括长安、东风、一汽。

鉴于比亚迪磷酸铁锂电池市场认同度较高,且比亚迪电池产能可充分保证自供,公司或将逐年提高电池外供比例。

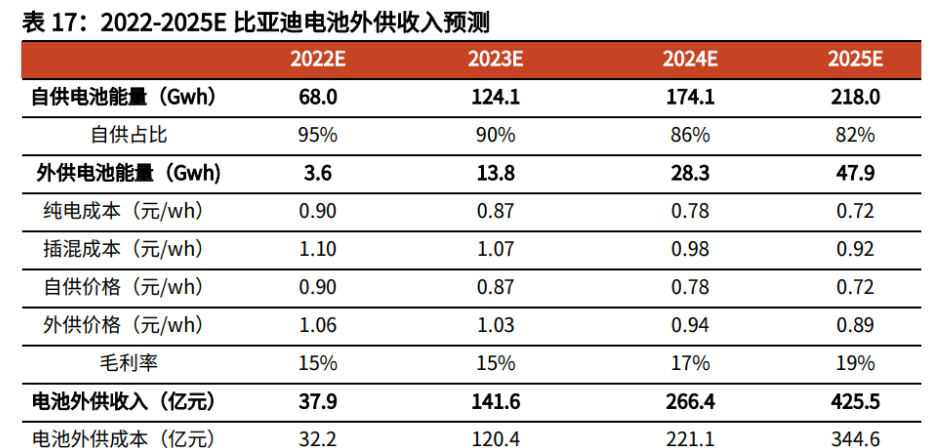

我们对比亚迪外供收入进行测算,包括以下假设:

1)自供电池能量根据单车带电量与对应车型销量预测的乘积计算,预计至 2025E 自供电池约 218.0Gwh;

2)随比亚迪电池产能扩张,电池外供比例预计逐步抬升至 2025E 约 18%,对应外供电池约 47.9Gwh;

3)考虑规模效应、以及电池原材料价格下降,我们预测电池包成本同步下降;

4)自供价格为电池包成本价格,外供价格以 15%+毛利率测算。

我们预计,比亚迪 2022-2025E 电池收入为 37.9/141.6/266.4/425.5 亿元,CAGR 为 123.9%。

3.2、功率半导体:车身关键半导体器件

新能源汽车渗透率提升带动车规级半导体的单车价值量提升。

车规级半导体作为汽车电子的核心元器件,可广泛应用于车内相关控制与检测装置,主要分布于车身控制模块、车载信息娱乐系统、动力传动综合控制系统、主动安全以及高级辅助驾驶系统,其应用广泛程度高于燃油车。

车规半导体对产品稳定性与安全性有极高的要求,因此准入门槛较高,测试周期长。根据功能差异性,车规半导体可以划分为 IGBT 功率半导体、SiC、智能控制 IC(MCU、电源 IC)、传感芯片等。

功率半导体在电动车的车规半导体中成本最高。

功率半导体在新能源汽车的电机驱动控制器中发挥核心作用,进行直交流电的转换,同时对交流电机进行变频控制,通过决定驱动系统的扭矩和最大输出功率来直接影响新能源汽车的加速能力和最高时速。

相较于传统燃油车,电动车由于新增电驱电控、OBC、DCDC 等模块,因此对于功率半导体的需求量提升,其中需求端主要产品为 IGBT 模块、IGBT 单管,并且随着高压快充布局对于 SiC MOSFET 以及 SiC 单管的需求逐步释放。

3.2.1、IGBT:国产替代格局已打开

比亚迪深耕功率半导体业务,具备技术与产能优势。比亚迪自 2005 年搭建 IGBT 研发团队,经过十余年的发展具备 IGBT 相关产品的 IDM 能力。

公司 IGBT 产品具备以下优势,

1)产品已通过认证:车载 IGBT 因为涉及车身安全性问题,认证周期长,通常需要 1-2 年的导入期,特殊车型则更长。车企对半导体供应商的要求是产品已批量搭载,比亚迪 IGBT 具备先发优势,产能释放后可较快通过认证进行产品外供。

2)IDM 模式:产品交付能力与成本控制能力都强于 Fabless 模式,可以有明确的交付期保障。公司现有宁波、济南工厂产能快速爬坡,其长 沙工厂在建中,预计 2022-2023E 产能可配套旗下汽车产能的半数以上电控。

3)技术迭代周期长,海外厂商与国内厂商技术差异有限:比亚迪 IGBT 技术迭代至英飞凌 5 代,相较于英飞凌 7 代导通压有 0.05V-0.1V 的差距,整车最大输出功率少 10-20kw,但 5 代技术已基本可以满足车载性能。

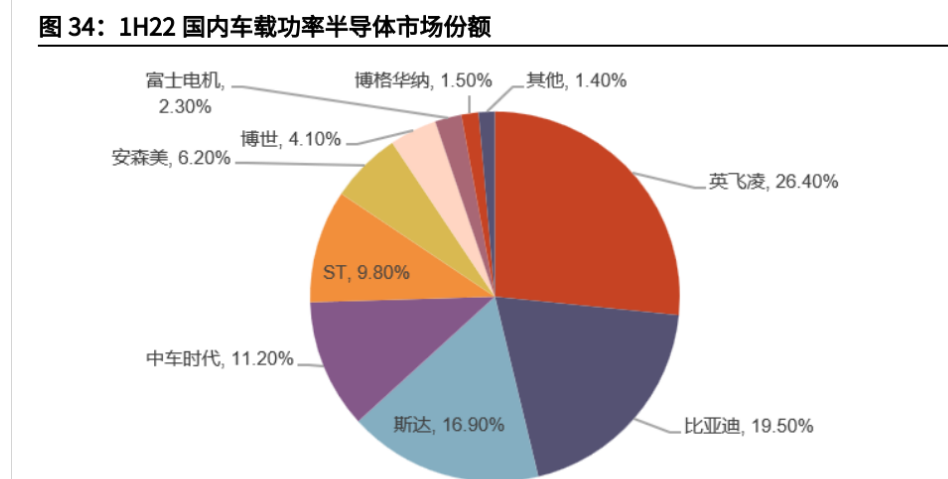

国产替代格局打开,比亚迪市场份额有望保持领先。

公司 IGBT 产品已经达到 规级高可靠性、高耐流、高效率的性能要求,抓住国产替代机遇集中对车规级功率半导体进行产能扩张,2022 年上半年比亚迪在国内厂商中车规级功率半导体市场份额居首位占比约 19.5%。

当前国内厂商车载功率半导体市场份额已达到 40%+,比亚迪与斯达半导、中车时代保持市场出货量领先地位。随着以上三家厂商产能爬坡提速、以及士兰微功率半导体开启大规模车规功率半导体量产,我们预计 2023-2024E 国内出货的车规级功率半导体占全国市场份额将至 50%+。

4、优势三:广渠道,全线省市开拓

门店布局遍布全国,截至 2022/11 累计经销门店超过 2200 家。

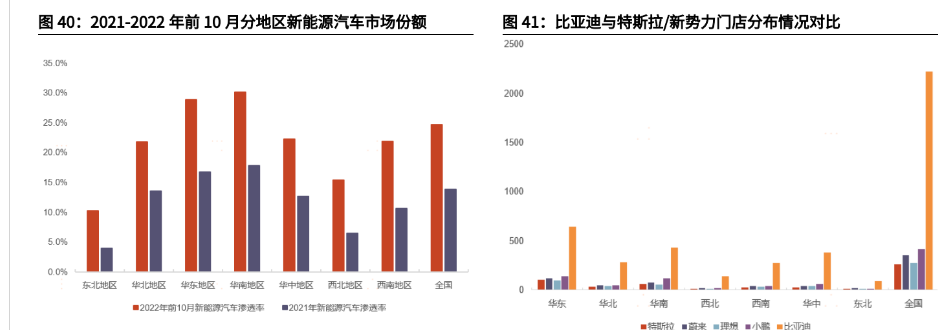

1)国内新能源车渗透率呈区域分化的特征(2022 年前 10 月,华东/华南渗透率约 28.8%/30.1% vs. 华北/西北/东北约 21.8%/15.4%/10.2%)。

2)鉴于消费理念转变的前后差异性、地理位置的不同(寒冷环境的纯电续航里程下降)、以及基础设施完善程度的不同,比亚迪通过 a)插混布局偏冷/下沉地区(西北/东北纯电与插混车型结构约 1:1)b)纯电车型偏向一二线城市布局思路更清晰。

3)与其他自主+合资/外资车企转型新能源车相比,比亚迪全线布局新能源车型(vs. 其他燃油车品牌存在同价格带+同门店的燃油车蚕食影响)。

4)与初创类新能源车企相比,比亚迪门店区域布局全面(vs. 截至 2022/11 特斯拉、新势力门店均<450 家)。

5、盈利预测

5.1、预计公司业绩持续兑现

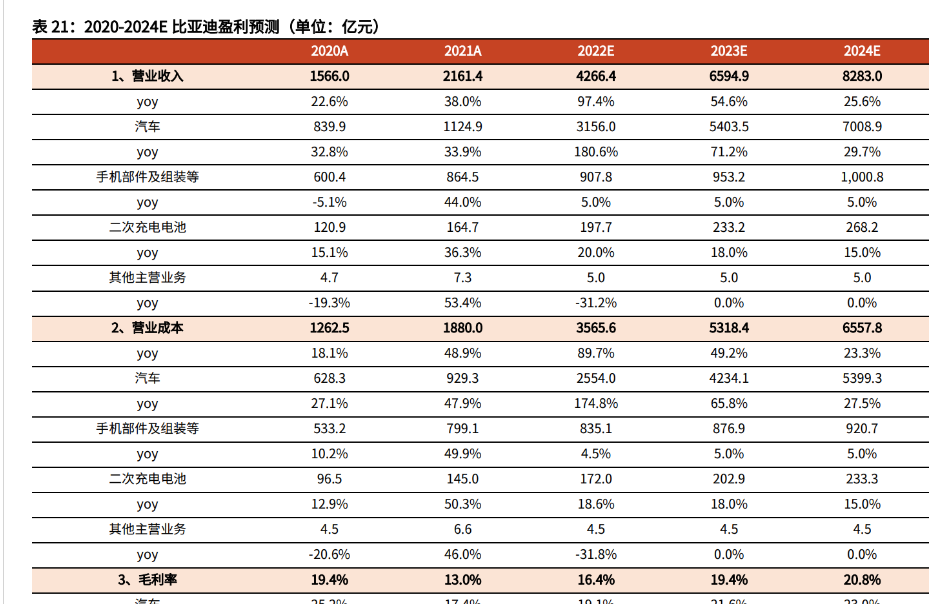

公司业务广泛,汽车业务仍为公司收入核心增量。我们预计 2022-2024E 公司汽车收入分别为 3156.0/5403.5/7008.9 亿元(对应同比增速分别为 181%/71%/30%),毛利率分别为 19.1%/21.6%/23.0%。

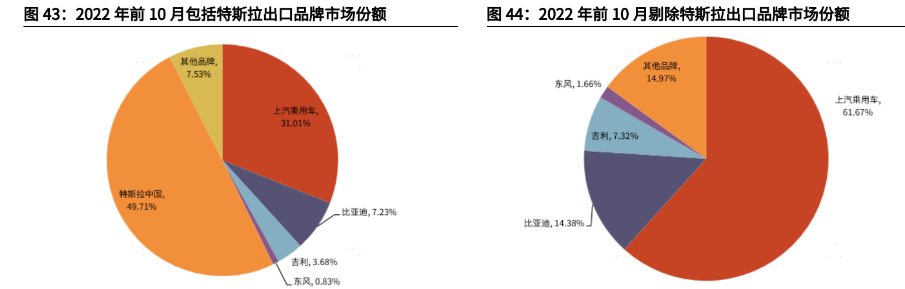

我们分拆公司汽车业务收入包括:

a)国内汽车销售收入(预计汽车收入占比约 83%-95%);b)海外汽车销售收入(预计汽车收入占比约 4%-14%);c)电池+功率半导体外供收入(约个位数的汽车收入占比,仍并入汽车收入)。

量:整车产销加速向上

我们预计 2023 年行业需求+产能爬坡、以及出口将成为驱动新能源乘用车销量抬升的关键。

1)国内:鉴于比亚迪在插混具备产品力+品牌力领先优势,预计比亚迪 2023E 国内销量有望接近 290 万辆。

2)出口:海外经销布局/上市车型完善布局将驱动 2023E 比亚迪出海进程提速,其中元 PLUS(ATTO 3)将成为带动海外销量的关键车型。

3)我们预计 2022-2024E 比亚迪销量 186.5/315.1/417.5 万辆;其中,出口销量分别为 5.0/25.2/28.9 万辆。

价:量与业绩之间,或给予量更高权重

2022/11/24 公司公告 2023 年全系车型指导价将上调 2000-6000 元,年末下定的用户将不受本轮调价影响。鉴于国补或取消+行业竞争加剧、以及留存订单逐步消化+冲量,我们预计2022-2024E比亚迪国内单车ASP分别约16.3/15.5/15.0 万元(对应增速 2%/-5%/-3%)。由于市场不同,海外单车 ASP 或显著高于国内。

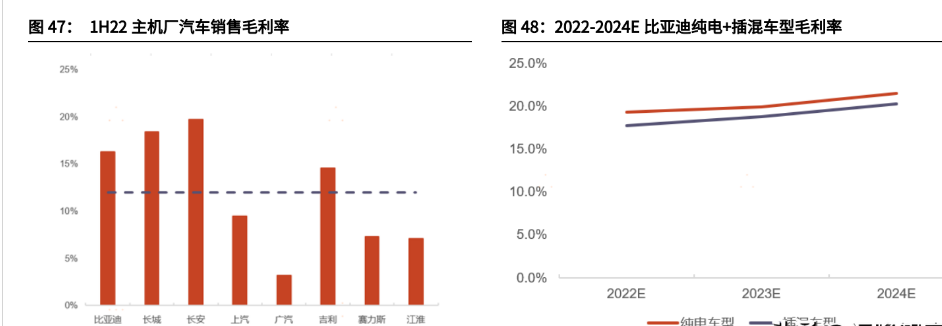

毛利率:年降消化+规模将本+产品结构改善,毛利率有望稳中向好

我们判断,1)上游原材料价格(尤其碳酸锂价格)的波动仍为决定新能源汽车毛利率的关键;我们预计 2023E 年碳酸锂价格同比持平,2024E 有望同比大幅回落。

2)汽车产业链承压背景下,公司或为需求+盈利最稳健的头部新能源车企,有望通过供应商年降+规模降本/成本控制+技术迭代对冲调价/电池原材料价格高位风险。

3)鉴于成本结构差异性+产业链自研量产,我们预计比亚迪的纯电车型毛利率高于插混车型。

4)我们预计公司 2022-2024E 汽车业务销售毛利率分别为 19.1%/21.6%/23.0%。

配套业务垂直整合新能源产业链

手机部件及组装业务:公司手机结构件与组装件市场龙头地位稳固,汽车电子业务高速发展以及北美大客户结构优化将助力公司收入回暖,预计 2022-2024E 手机部件及组装业务收入为 907.8/953.2/1000.8 亿元,对应增速为 5%/5%/5%。考虑汽车电子配套母公司+消费电子业务增速放缓,预计毛利率约 8%/8%/8%。

二次充电电池业务:主要包括公司消费电子电池,客户主要来自于消费电子海外龙头厂商,终端需求稳健。储能端公司利用刀片电池产品经验积极布局海外客户。

我们预计 2022-2024E 二次充电电池业务收入为 197.7/233.2/268.2 亿元,对应增速为 20%/18%/15%。

综合考虑原材料影响,毛利率分别为 13%/13%/13%。

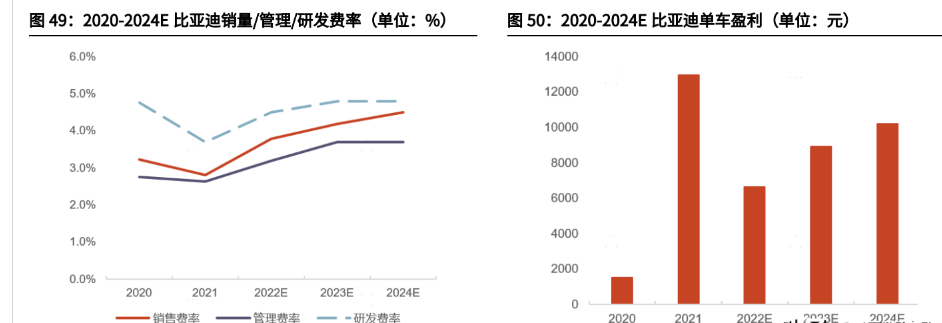

5.2、业务拓展带动费率抬升,单车盈利向好

在销管研等经营成本方面,我们预计 1)销售/管理费用率抬升或受海外业务拓展涉及的广宣、经销、门店管理等相关费用影响;2)公司或将持续高研发投入进行产品+技术迭代,预计 2023E 研发费用率抬升至 4.5%+。

我们预计公司将通过 1)高 ASP 车型+出口带动产品结构优化;2)规模降本;3)供应商年降带动毛利率稳中有升,单车盈利有望稳中向好。

我们预计 2022-2024E 公司单车盈利约 0.7/0.9/1.0 万元。

5.3、盈利预测

我们预测 2022-2024E 营业收入分别约人民币 4266.4/6594.9/8283.0 亿元(同比增速 97.4%/54.6%/25.6%),归母净利润分别约人民币 136.6/300.8/452.6 亿元(同比增速 348.7%/120.2%/50.5%)。

6、估值水平与总结

从比亚迪估值水平来看,2016 年至今 A/H 股 PE-TTM 估值中枢分别为 78x/82x,但 2020 年至今 A/H 股 PE-TTM 估值中枢已经分别抬升至 114x/120x。

我们判断,估值中枢上移主要由于 2020 年至今新能源产业政策扶植下,国产新能源汽车渗 透率抬升的确定性趋势。

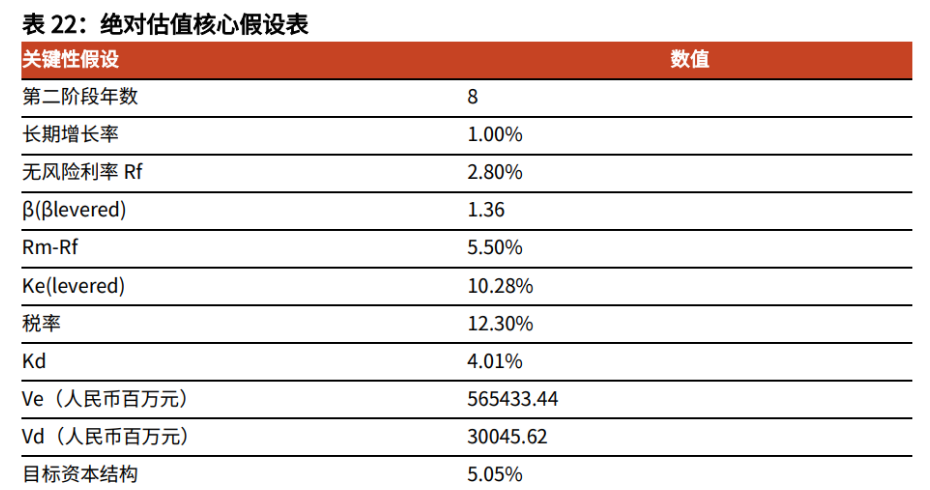

6.1、绝对估值

我们运用 FCFF 定价模型对比亚迪 A 股进行估值,其中预计长期增长率约为 1%,无风险利率约为 2.8%,WACC 约为 9.97%(β约为 1.36,风险溢价约为 5.5%,债务占资产的比例约为 5.0%)。

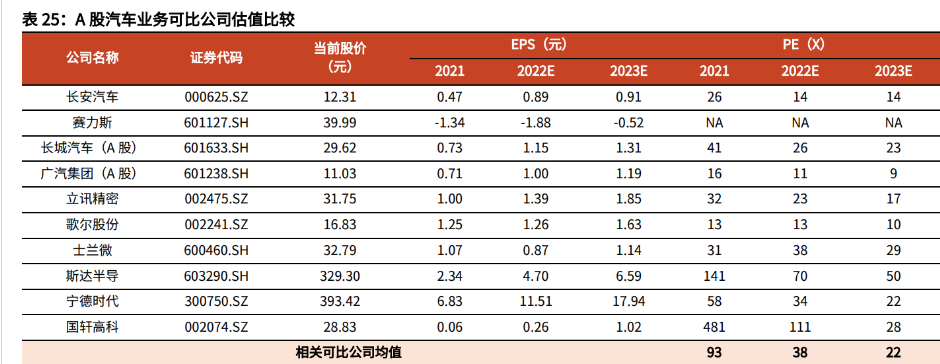

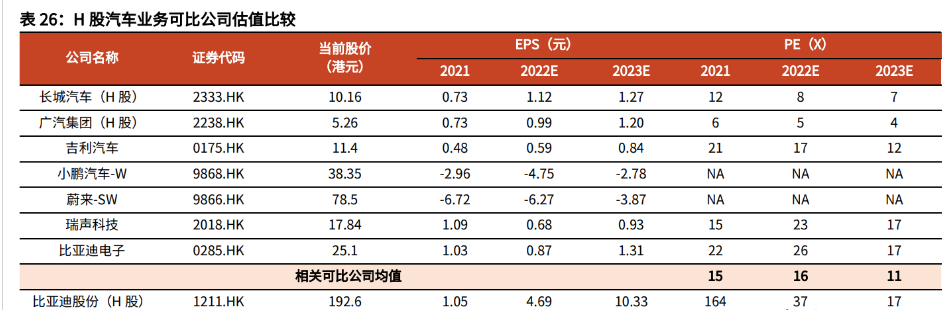

6.2、相对估值

比亚迪布局业务涉及汽车、电子部件及组装部分、电池以及车规半导体,后续主要增长点来源于汽车、电子部件等产品的放量以及电池、车载半导体产能释放后驱动外销收入占比抬升。

由此我们选定了涉及整车、电池、电子组装部件以及车规半导体的可比公司:其中 A 股相对估值选择 A 股上市企业包括,长安汽车(整车)、长城汽车(整车)、广汽集团(整车)、赛力斯(整车)、立讯精密(电子部件及组装部分)、歌尔股份(电子部件及组装部分)、宁德时代(电池)、国轩高科(电池)、士兰微(车规半导体)、斯达半导(车规半导体)。当前 A 股可比公司估值均值约为 22x 2023E PE。

H 股相对估值选择 H 股上市企业包括,长城汽车(整车)、广汽集团(整车)、吉利汽车(整车)、小鹏汽车(整车)、蔚来汽车(整车)、瑞声科技(电子部件及组装部分)、比亚迪电子(电子部件及组装部分)。当前 H 股可比公司估值均值约为 11x 2023E PE。

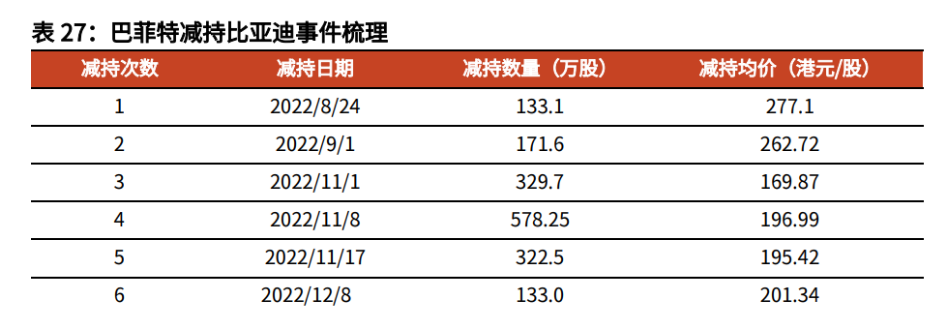

近期巴菲特多次减持比亚迪,截至 2022/12/30 巴菲特仍持股 14.95%,不排除继续减持可能,比亚迪仍存在交易层面风险。

我们认为,与汽车行业的可比公司相比,比亚迪 1)市场份额/销量领先;2)实现行业领先的规模化盈利;3)具备成熟的整车平台+核心零部件自研能力。我们认为比亚迪基本面持续向好,A/H 股均相较于可比公司存在估值溢价。

6.3、估值结论与总结

我们预测公司 2022-2024E 归母净利润分别约人民币 136.6/300.8/452.6 亿元(同比增速 348.7%/120.2%/50.5%)。

基于 2020 年起智能电动化渗透率抬升驱动公司 PE 估值中枢上移(2016 年至今 A/H 股 PE 估值中枢分别约为 78x/82x vs. 2020 年至今 A/H 股 PE 估值中枢已经分别抬升至 114x/120x)、以及公司与可比公司的横向比较,综合考虑公司 1)国内市占率领先;

2)海外布局顺利推进;

3)成熟整车平台/核心零部件技术;

4)领先行业的盈利能力;

以及 5)高端品象树立,我们结合相对估值以及绝对 估值两种方法,给予比亚迪 A 股目标价人民币 356.26 元(对应 34x 2023E PE);给予比亚迪股份 H 股目标价 296.93 港币(对应 26x 2023E PE)。

7、风险分析

插混市场渗透率不及预期。

插混牌照额度取消或影响消费者购买倾向进而影响插混车型渗透率。公司插混市场份额为行业首位,当前插混销量与纯电销量占比接近,若插混渗透不及预期将对公司经营造成负面影响。

产能爬坡不及预期。

针对公司盈利预测基于公司产能充分释放进行假设。若公司产能爬坡不及预期,交付周期延长将直接影响月度销量以及后续订单数据。

行业增速不及预期。

存在 2022E 年末补贴退坡前消费透支风险,2023E 汽车消费持续低迷将影响新能源汽车行业增速。公司作为新能源汽车产业链龙头,将直接受到行业景气度不佳的影响。

疫情扰动。

1H22 汽车行业均受到疫情封控影响。2023E 若持续存在疫情反复的情况,需求端影响到 2C 消费信心以及汽车线下交付,供给端产业链短缺,物流封控。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号