-

海上风电迈入黄金十年,东方电缆:乘东风之势,海缆龙头剑指全球

老范说评 / 2023-01-05 13:23 发布

一、海缆龙头技术实力领先,业绩实现高质量增长

(一)深耕海缆多年,产品和技术实力领先

深耕海陆缆领域多年,多项技术位于行业前列。

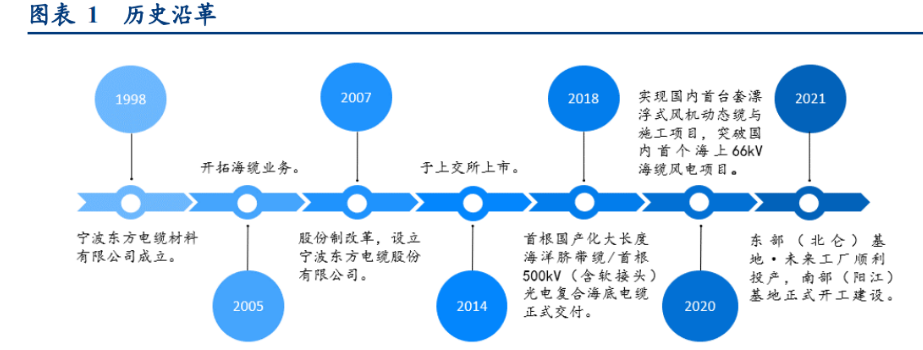

宁波东方电缆股份有限公司(简称“东方电缆”)成立于1998年,公司前身为东方电缆材料有限公司,从事陆缆相关业务。

2005年,公司开发 35kV 光电复合海底电缆和海底交联电缆,成功开拓海缆业务。

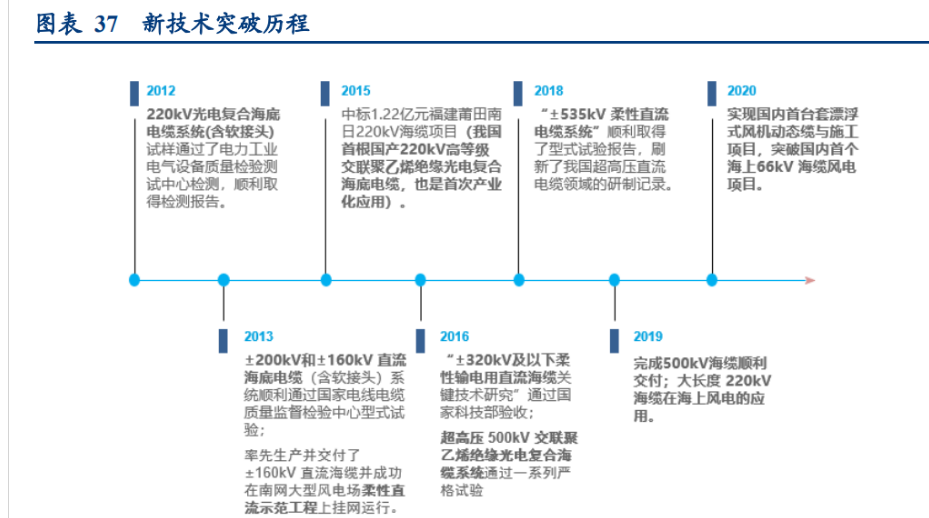

2014年,公司于上交所上市,此后积极研发高电压等级产品并步入新技术领域,如2018年实现首根国产化大长度海洋脐带缆及首根500kV光电复合海底电缆的交付;2020年完成国内首台漂浮式风机动态缆与施工项目,公司在多项技术领域走在行业前列。

产品种类丰富,高端海陆缆产品矩阵和服务水平全面领先。

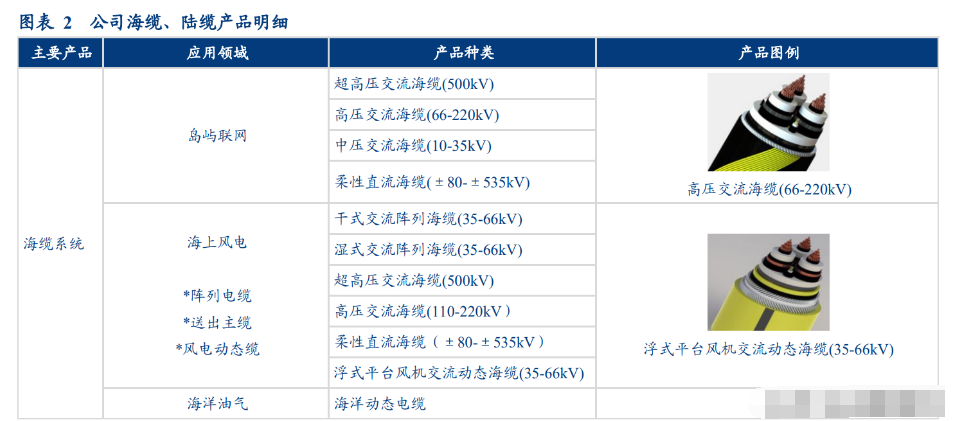

公司作为国内陆地电缆、海底电缆系统核心供应商之一,现拥有陆缆系统、海缆系统、海洋工程三大产品领域。

海缆及陆缆产品方面,公司拥有 500kV 及以下交流海缆、陆缆,±535kV 及以下直流海缆、 陆缆的系统研发生产能力,产品可广泛应用于电力、建筑、通信、石化、轨道交通、风力发电、核能、海洋油气勘采、海洋军事等领域;海洋工程服务方面,公司可提供敷设施工、运行维护、抢修服务及竣工验收服务。

总体来看,公司已全面覆盖了从陆地到海洋、从产品到服务的相关业务。

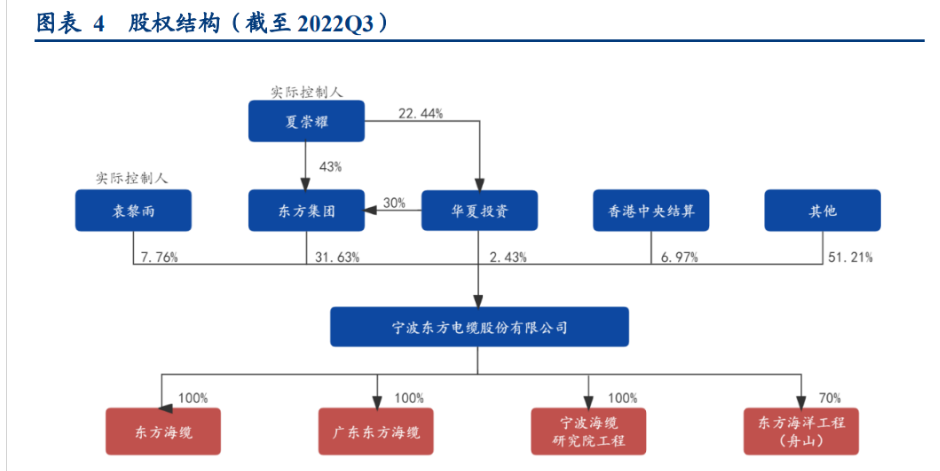

股权结构清晰,份额较集中。

公司实际控制人为夏崇耀和袁黎雨夫妇,夏崇耀先生为公司董事长。截至 2022Q3,夏崇耀先生通过参股东方集团及华夏投资间接持有东方电缆 16.3%股份;袁黎雨女士直接持有公司 7.8%股份,二者合计持股 24.1%。

东方集团直接持股 31.6%,为公司第一大股东。其余股东包括香港结算有限公司、宁波华夏科技投资有限公司等,前十大股东持股比例为 54.8%,股权结构较为集中。

公司下设 3 家全资子公司、1 家控股子公司,子公司职能明确。

截至 2022Q3,公司拥有东方海缆、广东东方海缆、宁波海缆研究院工程三家全资子公司及东方海洋工程(舟山)一家控股子公司,其中东方海缆、广东东方海缆主要从事海缆制造业务,另外两家公司主要从事海洋工程施工业务。

此外,2021 年公司通过参股上海福缆海洋工程 42%股份积极开拓海外海缆业务;2022年公司参股宁波广缆智慧能源公司 49%股份,该公司从事发、输、供(配)电业务。

(二)海风由补贴到平价,公司业绩高质量增长

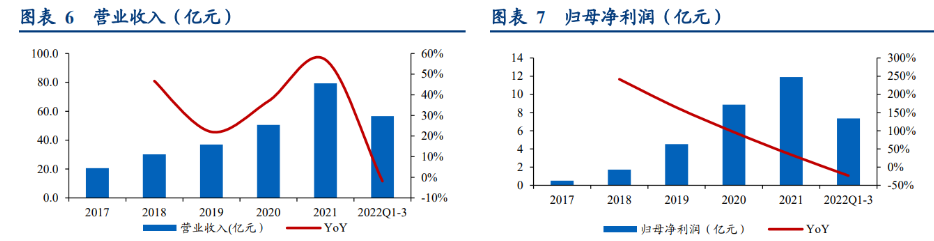

近五年营收和利润高速增长。2017 年至 2021 年,公司营收从 20.6 亿元增长至 79.3 亿元, CAGR 为 40%;归母净利润从 0.5 亿元增长至 12 亿元,CAGR 为 120.6%。

受益于海风市场“抢装”且公司积极围绕京津冀、长三角、粤港澳及高端和国际的“3+2”市场格局进行拓展,公司 2021 年营收同比增长 57%,归母净利润同比增长 34%。

短期内受疫情影响部分海风项目延迟开工,2022 年前三季度公司实现营收 56.6 亿元,同比下降 1.9%;归母净利润 7.4 亿元,同比下降 23.4%。

高附加值海缆业务引领增长。

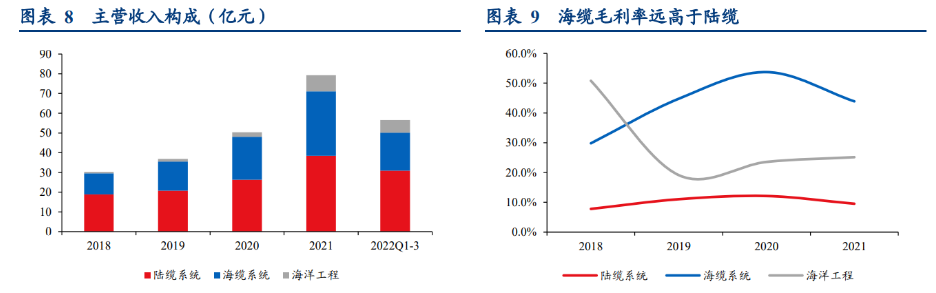

公司营收由陆缆/海缆/海洋工程三个板块构成。公司通过对海缆产品的持续研发和国内外海洋工程业务市场的不断开拓,海洋产业板块营收实现快速增长。

2018-2021 年,海缆系统产品营收占比由 35.5%增长至 41.3%;海洋工程业务营收占比由 2.3%增长至 10.2%。

到 2021 年,公司海洋产业板块营收占比已达 51.5%。

海缆毛利率远高于陆缆。

2018-2021 年,海缆毛利率维持在 30%-50%之间,陆缆毛利率稳定 在 10%左右。高毛利率的海缆业务持续增长带动公司近年净利率持续提升。

公司费用端管控良好。2017-2021 年,公司销售费用率及财务费用率均呈总体下降趋势。

2019-2020 年受《OIMS 奖励基金管理办法》计提奖励基金、人员增加及业绩奖金增加使整体工资分别增长 2729/3198 万元影响,公司管理费用率分别同比上升 1pct/0.6pct,随后下降。

2022 年前三季度,公司销售费用率/管理费用率/财务费用率分别为2.1%/4.7%/0.2%,同比+0.4pct/-0.6pct/+0.03pct,其中销售费用率增长系公司加大市场开拓力度与资源投入力度所致。

二、海风平价步入黄金成长期,深远海开发海缆持续受益

(一)碳中和全球目标共振,海风经济性推动海内外需求高增

海上风电是未来全球范围内度电成本最低的清洁能源之一。

据 IRENA 统计,2021 年陆 风 LOCE 已降至 0.033USD/kwh,为可再生能源中最低值;2016-2021 年光伏/陆风/海风 LOCE 均呈明显下降趋势,分别降低 54.7%/48.4%/35.3%。

虽然海风降本仍需时日,但考虑到能源成本最终是电源+输配电双技术成本的竞争,而全球主要的发达城市、用电负荷集中在沿海地区,全球海上风电发展潜力巨大。

海风开发主要集中在中国和欧洲地区。受益于能源清洁化诉求和风资源禀赋,欧洲一直是海上风电开发的引领者。

中国受益于国家补贴政策支持和社会用电量需求上升,自“十三五”起大力推动海上风电发展,到 2021 年已成为全球最大海上风电装机国。

据 GWEC 统计,2016-2021 年,中国及欧洲地区新增海风装机占比始终超 95%,且中国逐渐成为新增市场的主导力量。截至 2021 年底,全球海风累计装机量达 55.9GW,中国、英国、德国位居前三,占比分别为 47%、22%、14%。

未来全球海风核心引擎仍为中国市场。

根据各省十四五可再生能源发展相关规划,2022-2025 年沿海省份有望实现 52GW 新增海风装机,其中广东、山东两地为海风大省,分别新增装机 12、8GW。

结合具体项目开发节奏,预计海风招标量分别为 16/22/30/25GW;新增海风装机分别为 5/10/15/20GW,CAGR 达 58.7%。

海外市场方兴未艾,到 2030 年规划超 200GW。

据 GWEC,2021 年海外海上风电新增 4.2GW,累计装机 29.6GW。据统计,目前已有 14 个海外国家发布 2030 年海风装机目标,规划装机总量达 226.2GW,即 2022-2030 年海外市场有望新增 196.6GW 海风,年均新增 21.8GW。

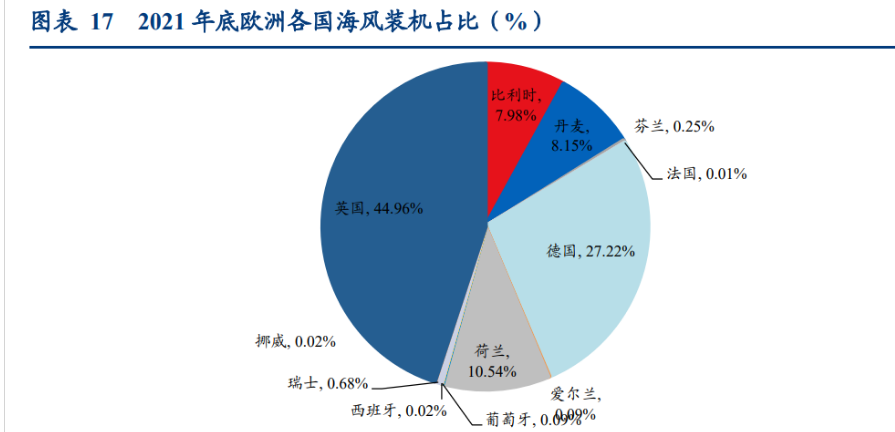

欧洲海风市场有望迎来爆发。据 GWEC 统计,截至 2021 年底,欧洲海风累计装机量达 28.3GW,其中英国、德国、荷兰、丹麦、比利时位居前五,总占比达 98.8%。

根据欧洲各国装机规划,到 2030 年,英国等八国规划实现海风装机 135.6GW;从更远期装机目标来看,法国、挪威、波兰为新兴市场,到 2040 年挪威、波兰将分别新增海风装机 30、8-11GW;到 2050 年法国将新增海风装机 40GW。

日韩、美国有望在海风市场实现较大突破。

据 GWEC 统计,截至 2021 年底,除中国、欧洲市场外,其余地区海风累计装机量仅 1.7GW,占比 3%。

近几年,该类型国家逐渐开始重视海风布局,韩国、日本等国家先后设定 2030 年海风装机目标,据统计,美国、日本、韩国等六国规划总量达 90.6-91.8GW,有望实现显著增长。

全球海风装机有望实现高增长。

受益于多国海风规划布局,GWEC 预测 2022-2030 年海外海风新增装机将由5.1GW增长至37.6GW,CAGR 28.5%;中国海风市场经历2021年“抢装潮”后短暂回调,随后呈现逐年增长趋势,2022-2030 年海风新增装机将由 5GW 增长至 41.5GW,CAGR 30.3%。

总体来看,2022-2030 年全球海风新增装机量达 378.4GW,CAGR 为 29.4%,其中中国、欧洲市场为主要增量市场,占比分别为 54.7%、29.4%。

(二)海缆可靠性要求高,深远海引领新技术发展

海缆产品性能、运输安装等环节要求均高于陆缆。海缆和陆缆同属于电力电缆行业,但二者在应用环境、性能要求、生产长度等方面存在一定差异。

海缆敷设于水下环境,广泛用于岛屿联网、海洋油气开采、海底观测勘探、海上风电等领域,对阻水性、防腐蚀性等要求较高,且更长、更重,运输、敷设均较困难,需专用船舶;陆缆敷设于陆地环境,主要应用于陆上电力系统的输配电网建设,对防火性、阻燃性等要求较高,但由于长度及重量级别均较低,因此方便运输。

制造环节多,结构较复杂。

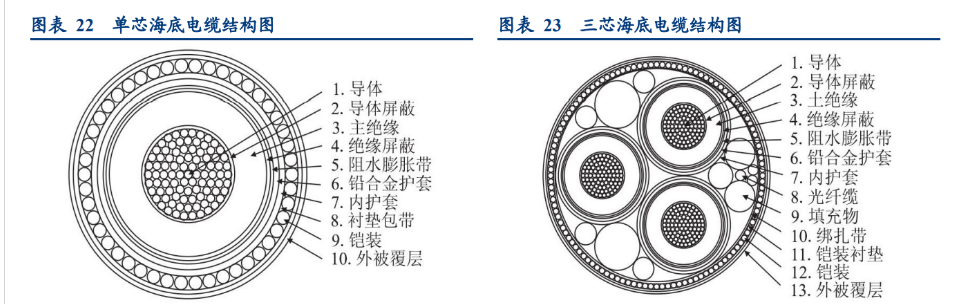

海缆根据导电芯的数量可分为三芯海缆和单芯海缆,目前基本所有产品均采用三芯的型式。

从海缆截面图可见,海缆由阻水导体、导体屏蔽、绝缘、绝缘屏蔽等 12-14 个环节构成,与陆缆相比,海缆需阻水导体和半导电阻水带满足阻水性能,需护套抵御海水腐蚀和强大的水压,需铠装层满足对机械强度和张力的要求,因此往往较陆缆多 2-7 个环节,制造技术难度更高。

海上风电场所用海缆可分为阵列海缆和送出主缆,阵列缆用于连接风机及升压站/换流站, 常用电压等级为 35kV;主缆用于连接升压站/换流站到陆上集控中心,常用电压等级为 220kV。海风开发规模化以及深远海趋势对海缆提出了更高的技术要求,主要包括高电压等级海缆、动态缆、柔性直流海缆等。

风机大型化及深远海趋势推动海缆产品电压等级提升。

随着风机单机功率上升,同样电压等级的单回路阵列缆可连接的风机数量减少,所需阵列缆总数量增多;通过升高单回路电压等级,提高单回路输送容量,可以减少线路回路,获得更好的输送效率。如单回路 33kV 阵列缆仅可连接 7 台 5MW 风机,而 66kV 电压下可连接 10 台 7MW 风机。

目前我国粤电阳江青洲一、二海上风电场,三峡青洲五、六、七海上风电场等都将采用 66kV 阵列缆。随着海风开发步入深远海领域,更远距离输电成了必然趋势,而高压输电在同等输电功率的情况下,电流较小,可有效减少热损耗并降低材料成本,因此送出主缆也将呈现向高压等级发展的趋势,目前广东部分大规模海风项目已采用 330/500kV 交流电缆。

随着深远海漂浮式风电技术发展,动态海缆新技术有望规模化应用。

漂浮式风机由于支撑平台运动具有一定范围,海底电缆近端需采用动态海缆技术,并运用浮力单元将海缆悬挂,呈现“S”形态,使得海缆在一定的摆动范围内可随平台运动,起到缓冲的作用。

动态海缆不仅要承担传输电力的作用、还要抵御各种环境载荷耦合所产生破坏的能力,因此在设计动态海缆结构时,要考虑各种载荷对海缆结构的影响,技术要求更高。

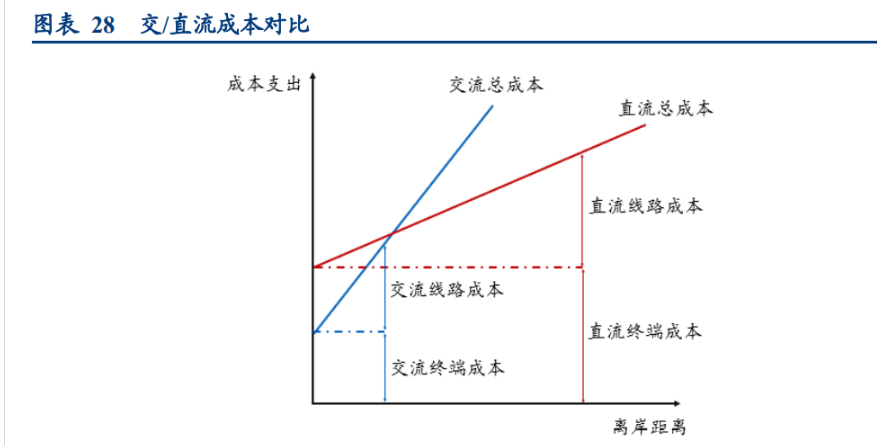

柔直技术在深远海开发中经济性、低损耗等优势突显。

据中国电建,随着离岸距离的不断增大,直流送出的经济优势将超出交流送出,且柔性直流技术具备损耗低、隔离故障、节省 80%海底走廊占用空间等优势,因此成为了深远海开发的优选技术方案。

目前我国并网投产的海风柔直项目仅有如东海上柔直工程,从工程图中可以发现,该工程与传统交流工程不同之处为新增一个海上直流换流站,并在此之后需要一段直流海缆及直流陆 缆与陆上直流换流站连接,该项目直流海缆长度为 99km,电压等级为 400kV,是国内单回长度最长的直流海缆。

(三)全球海缆市场规模有望超千亿,高壁垒提升产业集中度

预计全球海缆市场规模超 1500 亿元,中国/欧洲占比分别为 58%/23%。

2022-2025 年,国内海缆市场规模将从 64.5 亿元增长至 386.3 亿元,CAGR 为 81.6%,且增量市场主要来源于送出主缆,占比由 65%增长至 76.6%;海外海缆市场规模将从 96 亿元增长至 291.8 亿元,CAGR 为 44.9%,其中北美、亚洲其他地区作为新兴市场海缆规模逐步提升,但欧洲地区仍为主要增量市场,占比始终在 48%以上。

高质量高可靠性要求,构筑海缆行业进入壁垒。

由于海缆需敷设在海底,一旦出现问题,维修及更换成本高、难度大,因此要求海缆产品应具备高质量、高可靠性,并对进入者设置较多壁垒。

资质认证方面,海缆企业需获得《全国工业产品生产许可证》,并通过产品 CCC 强制认证,针对特定类型产品还应取得其他相应的资质、鉴定或通过客户认证,真正投用前时间周期较长。

业绩要求方面,海缆产品招标书中往往要求企业有过往业绩,新进入者难以拿到订单。

资金要求方面,海缆属于资金密集型行业,前期需投入大量资金建设生产基地,且可产出 220kV 及以上高电压等级产品的 VCV 产线核心设备仍依赖进口,因此要求企业流动资金储备充足。

生产技术方面,海缆所处环境复杂,在材料选择、结构设计、生产工艺、敷设安装、运行维护等多方面要求较高,未来随着产品电压等级更高、长度更长,新技术要求也将相继出现。

市场格局集中,龙头企业优势突出。全球海上风场用海缆均由少数几家龙头企业垄断。

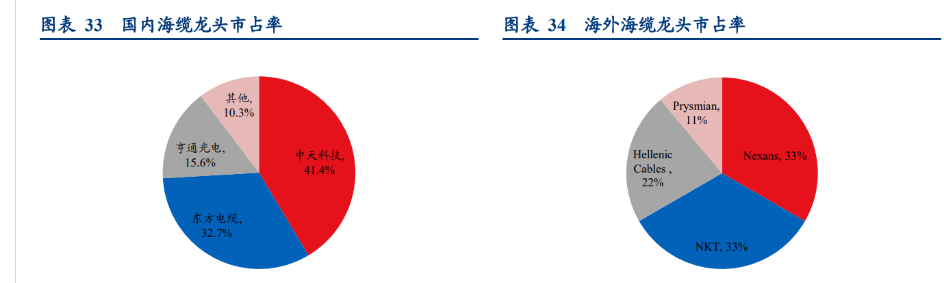

国内市场,经统计 2021 年并网项目的海缆中标金额占比,中天科技、东方电缆、亨通光电三家龙头企业市占率分别为 41%/33%/16%,合计达 90%;海外市场,据 Statista,2020 年 Nexans、NKT、Hellenic Cables、Prysmian 四家欧洲企业送出缆市占率分别为 33%/33%/22%/11%。

技术溢价加持,高压缆动态缆价值量高。在固定式海风项目中,海缆成本占比约为 15%, 若以 12000 元/kw 项目成本计算,单位 GW 风场中海缆价值量达 18 亿元;在漂浮式海风项目中,由于新增浮体、系泊系统等产品,海缆成本占比下降至 6%,若以 35000 元/kw 项目成本计算,受益于动态缆技术要求高,单 GW 风场中海缆价值量达 21 亿元,高于固定式海风项目海缆价值量。

三、进击的海缆巨头,海内外市场拓展夯实订单

(一)新技术斩获实质业绩,为订单增长奠定基础

新技术斩获实质业绩,打破海外公司垄断局面。公司海缆制造技术在国内处于领先地位,其中大截面、大长度、光电复合海底电缆和海缆软接头的设计生产技术处于世界先进水平。

核心技术领域,公司率先生产并交付了 110kV、220kV、500kV 交流海底电缆、±160kV 和±200kV 柔性直流海缆、国内首根漂浮式动态缆,又开发了±320kV/±535kV 柔性直流输电用海陆缆。公司通过在高电压海缆、柔直海缆、动态缆方面的技术攻关,逐步打破核心水下装备被国外长期垄断的现状,成功实现了海缆的国产化。

高电压等级海缆:公司可生产 500kV 及以下交流海缆、陆缆。

2018 年 11 月公司正式交付国家电网浙江舟山 500kV 联网输变电工程用国际首根单芯 500kV(含软接头)光电复合海底电缆,标志着公司成为业内唯一具有 500kV 海底电缆本体和 500kV 软接头工程应用的企业。

2022 年 3 月,公司中标粤电阳江青洲一、二海上风电场项目 500kV 海缆及敷设工程(A、B 标段),该项目是首个 500kV 三芯海底电缆(含软软头)项目,总金额 17 亿元,单公里价值达 1417 万元。

柔性直流海缆:公司可生产±535kV 及以下直流海缆、陆缆。

目前,±160kV 交联聚乙烯挤包绝缘直流海缆已在国内首个多端柔性直流输电示范工程——南澳±160kV 多端柔性直流输电示范工程上应用、±200kV 柔性直流海缆已在世界上端数最多的柔性直流工程——浙江舟山±200kV 多端柔性直流输电示范工程上应用,±535kV 柔性直流陆缆在张北柔性直流电网工程中应用。

动态缆:公司风电动态缆应用于国内首个漂浮式项目,“三峡引领号”动态海缆长 1180 米,外径 13.28 厘米,重量超过 35 吨。

该项目动态缆系统采用 EPCI 模式,由东方电缆和东方海工承担,包括动态缆及相关附件的设计、制造、安装和测试等。

与传统海缆不同,为满足南海海域恶劣环境的要求,该动态海缆在设计上不仅提高了抗拉、抗弯曲和抗疲劳能力,还通过分布式浮力块和配重块的配合,达到了相对稳定的线型,较好地保持了浅水大偏移条件下动态海缆的顺应性。

(二)产能稳步扩充,拓展区位优势

截至 2022 年底,公司拥有 4 条悬链式、2 条立塔式海缆产线,产能达 864km。2017 年初随着 IPO 募投项目的建成投产,公司共有一条悬链式和两条立式交联生产线,按完全生产三芯 220kV 电压等级产品折算,三条线产能合计为 432km。2019 年 6 月新增一条悬链式海缆生产线。

截至 2020 年底,公司共有四条产线,其中 2 条悬链式、2 条立塔式,海缆总产能达 576km。2021 年,随着高端海洋能源装备系统应用示范项目 2 条悬链式产线的投产,海缆产品产能进一步提升,参考债券评级报告,假设单条产线产能为 144km,截至 2022 年底,海缆产能达 864km。

3 条 VCV 产线待投产,为高电压产品应用储备产能。

随着海缆市场及公司订单规模的逐步扩大,为牢抓市场机遇,公司积极布局新产线,近期新建产线包括高端海洋能源装备项目和超高压海缆南方产业基地项目。

高端海洋能源装备项目位于宁波北仑郭巨基地,2019 年开工建设,于 2021 年顺利投产 2 条悬链式产线,另有 2 条立塔式产线待投产,全部投产后将新增陆缆产能 92450km,海缆产能 1390km(海洋新能源装备用电缆 630km、海洋电力装备用电缆 250km、海洋油气装备用电缆 510km);超高压海缆南方产业基地项目位于广东阳江基地,于 2021 年开工建设,包括 1 条立塔式产线及 1 条悬链式产线,全部投产后将新增海缆产能 300km。

积极进行产能布局,发挥属地资源优势。

公司现有三个生产基地,分别位于浙江宁波北仑戚家山、浙江宁波北仑郭巨及广东阳江,2022 年底产值为 50 亿元,预计全部达产后可达 100 亿元。

属地资源优势为海缆企业核心竞争力之一,新建南部(阳江)基地预计于 2023 年投产,将助力公司正式切入海风规划量最大的广东市场,公司依靠已有海缆项目经验,目前已获得多个广东地区海缆订单,如明阳青洲四、三峡青洲六、粤电阳江青洲一、二海上风电项目。

据统计,目前仅公司在阳江具备海缆产业基地,而上述项目均位于广东阳江,因此公司具备天然区位优势,有望获得更多订单落地。

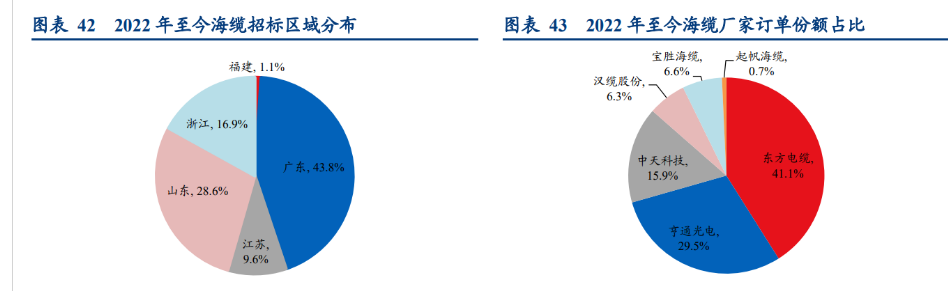

受益于广东市场订单,公司新增中标量市占率第一。

经统计,2022 年至今海缆招标规模达 10.5GW,其中广东省占比领先,为 43.8%,其次为山东及浙江省,分别为 28.6%/16.9%。

各海缆厂商中标订单金额中,公司受益于广东阳江多个海风项目启动海缆设备招标,市占率位列第一,为 41.4%,其次为亨通光电、中天科技,占比分别为 29.5%/15.9%。

(三)欧洲市场获重大突破,贡献远期业绩增长点

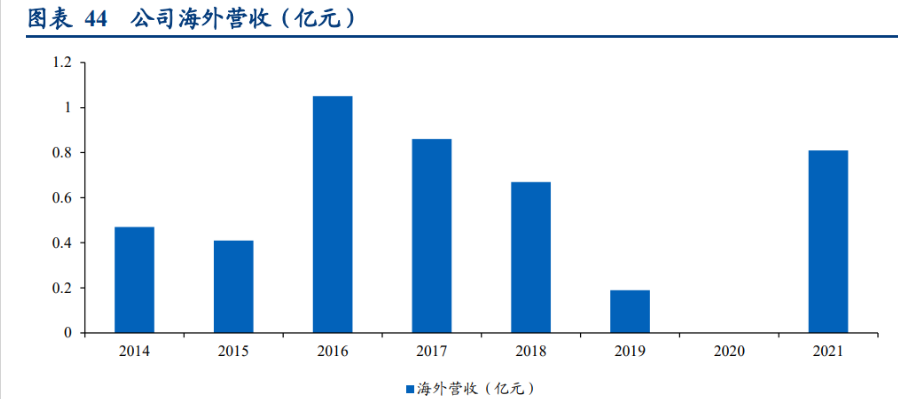

公司海外过往项目以油气缆为主,海风业务进展缓慢。

上市至今,公司海外营收均处于较低水平,年均仅 0.6 亿元。过往项目以海洋油气领域的 EPC 业务为主,逐步扩展至伊朗、印尼等国家。

海上风电领域,公司于 2020 年承包了首个海风项目——越南 Binh Dai 310MW 工程项目,该项目是国内海缆企业首个东南亚海上风电总包项目。

同年,公司中标欧洲南苏格兰电网公司(SSEN)Skye-Harris 岛屿连接项目,中标金额约 8000 万元人民币,为公司在欧洲中标的首个海底电缆项目。

欧洲市场获突破,中标 6.3 亿元海缆订单。

2022年 3 月,东方电缆联合欧洲 Boskalis 工程公司,以 5.3 亿元的中标金额获得荷兰国家电网的海上风电项目,该项目为公司首次中标的大金额欧洲海风订单。

2022年 11 月,公司中标欧洲海上施工公司 Jan De Nul 的苏格兰 Pentland Firth East 项目,中标金额约 1 亿元。

从订单金额来看,今年公司在欧洲市场获得重大进展,且目前已在荷兰成立子公司,叠加南部产业基地所处粤港澳大湾区可辐射国际市场及欧洲海风需求高增等因素,公司有望持续进行海外拓展,考虑到海外市场一般提前 2-3 年进行招标,近期中标项目有望为 2025 年以后的业绩增长提供新动力。

四、盈利预测与总结

(一)关键假设与盈利预测

盈利预测:预计 2022-2024E 年营业收入分别为 75.35/103.6/139.73 亿元,同比-5%/+37.5%/+34.9%,归母净利润分别为9.71/17.25/25.58亿元,同比增长-18.3%/+77.7%/+48.3%。

业绩拆分:公司未来利润增长主要由海缆产品贡献。根据公司目前在手订单中未交付部分金额及明年中标明年交付量,预计 2023 年海缆产品收入为 47 亿元;根据单 GW 产值 18 亿元,海缆交付量 15GW 及公司市占率 31%,预计 2024 年海缆产品收入为 74 亿元,即 2022-2024E 年海缆系统营收分别为 24/47/74 亿元,同比+96.7%/+56%。考虑到需求侧快速增长且高压海缆环节壁垒较高,预计毛利率仅小幅下降至 42%/41%/40%。

(二)相对估值与总结

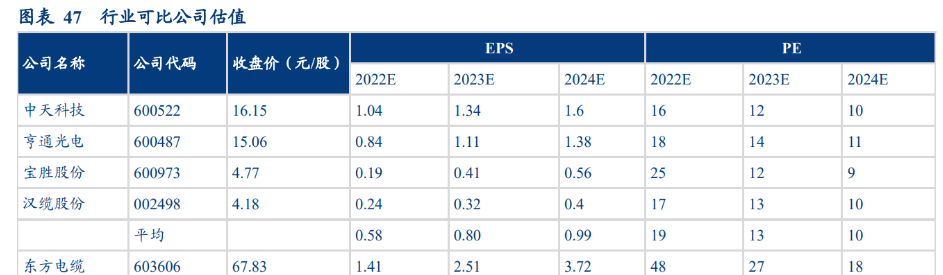

东方电缆是海缆龙头公司,我们选取中天科技、亨通光电、汉缆股份、宝胜股份作为可比公司,以 2022 年 12 月 30 日为基点,可得 2022-2024 年可比公司平均估值分别为 19x/13x/10x。

公司海缆业务受益于海风行业景气上行、订单需求量高增,公司凭借领先的技术研发实力及突出的产能布局优势,利润有望在 2023-2024 年保持高速增长。

我们预计 2022-2024 年公司 EPS 为 1.41/2.51/3.72元/股,对应 PE 48x/27x/18x,给予公司 23 年 30 倍估值,目标价 75.3 元/股。

五、风险提示

海风装机不及预期:受疫情影响、核准开工手续流程的进展多重扰动,海风新增装机可能不及预期,从而使得公司存在业绩波动。

产能扩充不及预期:公司仍有广东阳江基地在建,若延期投运,将影响公司海缆产品产值及执行订单总量的能力,公司业绩存波动风险。

原材料价格波动:公司产品原材料铜占比较高,若铜价上涨,公司盈利能力存在波动的风险。

竞争格局恶化:竞争对手扩产导致竞争加剧,将给公司带来产品价格波动的风险。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号