-

成长属性不断增强,紫金矿业:国际龙头矿企,持续全球化战略扩张

老范说评 / 2022-12-29 10:17 发布

1、优质龙头矿企的全球化布局

紫金矿业集团股份有限公司(简称“公司”)是一家在全球范围内从事铜、金、锌、锂等金属矿产资源勘查、开发及工程设计、技术应用研究的大型跨国矿业集团。

核心业务是矿山开发与运营,形成应用自主的“矿石流五环归一”矿业工程管理模式,全面提升铜、金等主力金属矿产资源建设与运营能力,兼顾锌、银、铁等高增长金属和能源矿种资源,同时进军锂、钴、镍等新能源材料关联金属矿产资源。

公司在中国15个省(区)和海外13个国家拥有重要矿业投资项目,包括境内的西藏巨龙铜矿、黑龙江多宝山铜矿、福建紫金山铜金矿、新疆阿舍勒铜矿、山西紫金、贵州紫金、陇南紫金等,境外的塞尔维亚丘卡卢-佩吉铜金矿、塞尔维亚博尔铜矿、刚果(金)卡莫阿铜矿、刚果(金)科卢韦齐铜矿、哥伦比亚武里蒂卡金矿等。

截至2021年底,公司铜资源量达6,277万吨,其中储量2,033万吨;黄金资源量达2,373吨,其中储量792吨;锌资源量达961.8万吨,其中储量455.4万吨。

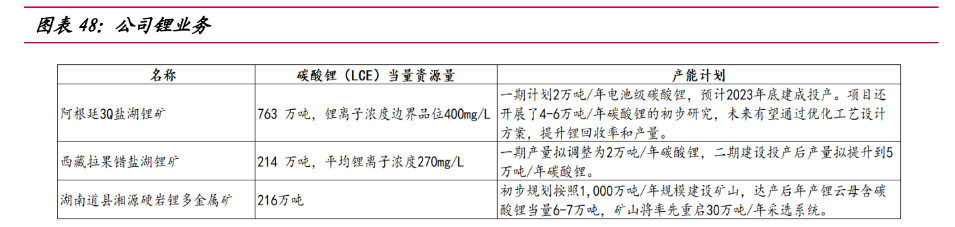

公司正加速进军新能源新材料领域,拥有阿根廷3Q盐湖锂矿、西藏拉果错盐湖锂矿、湖南道县湘源硬岩锂多金属矿等项目,整体碳酸锂当量资源量超过1,000万吨,约居全球主要锂企资源量前10位,远景规划碳酸锂当量年产能15万吨以上,为公司成为全球重要锂生产商奠定基础。

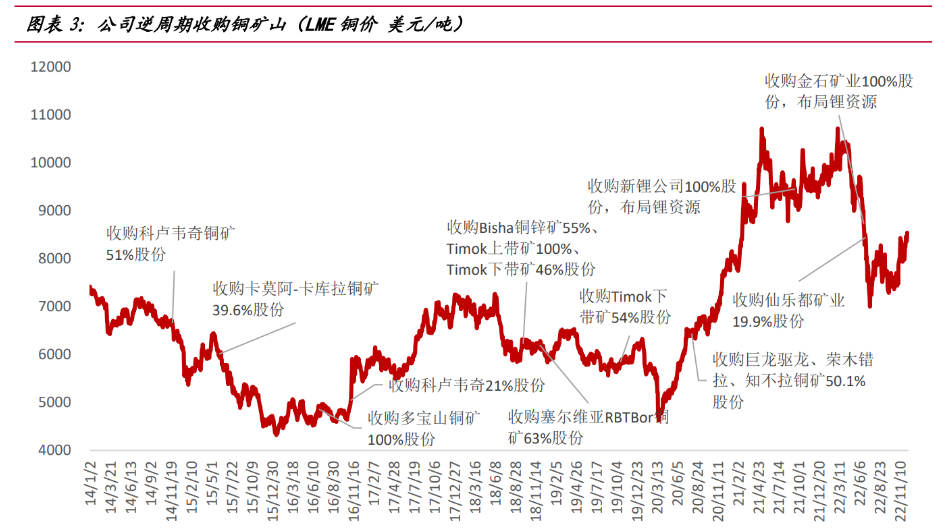

公司前身为上杭县矿产公司,历经多年蛰伏、苦心经营,于2008年改组登陆A股上市,自此开启全球化布局战略。

上市至今,公司审时度势、逆周期完成多笔重大收购,一举奠定中国境内龙头矿企地位,在铜、金、铅锌、白银、锂资源、钼等金属品种资源储量名列国内前茅:

2015年,收购巴里克(新几内亚)有限公司50%股权+50%债权,收购刚果(金)卡莫阿控股公司49.5%股权;

2016年,增持科卢韦奇铜矿权益至72%;2018年,收购塞尔维亚BOR铜业公司63%股权,收购塞尔维亚Timok铜(金)矿上带矿100%权益、下带矿60.4%权益;

2019年,全面收购塞尔维亚Timok铜(金)矿上、下带矿100%权益;

2020年,收购武里蒂卡金矿、西藏巨龙铜业50.1%权益、圭亚那奥罗拉金矿100%权益;

2022年,收购招金矿业20%股权及海域金矿30%权益(合计持有海域金矿44%权益)、收购湖南道县湘源硬岩锂矿66%权益、收购西藏拉果错盐湖锂矿70%权益、收购阿根廷3Q锂盐湖100%权益、收购龙净环保15.02%权益。

2、龙头矿企打开成长空间

2.1 铜:全球一流、中国最大的矿产铜企业

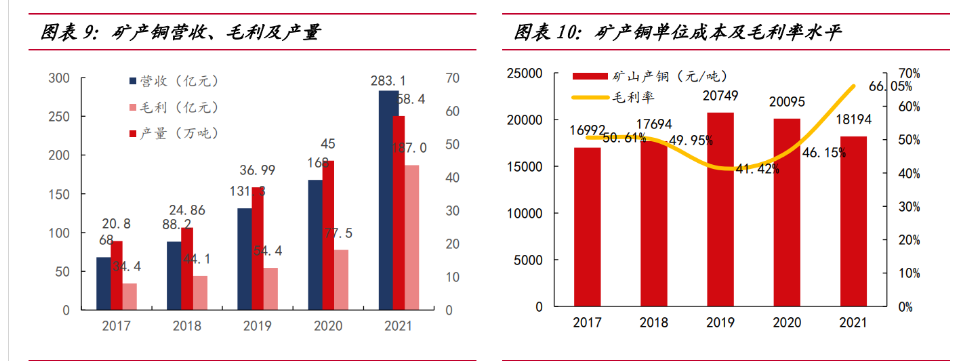

公司是目前中国境内最大的矿产铜生产企业,在产量和资源储量方面均为国内第一,铜业务亦是公司利润的第一大来源。

根据自然资源部披露的《中国矿产资源报告2021》,国内铜矿储量2,701.30 万吨,公司铜矿储量2,032.83 万吨,相当于国内总量的75.25%;根据中国有色金属工业协会数据,2021 年全国矿产铜产量185.47 万吨,公司矿产铜58.4 万吨,相当于国内总量的31.49%。

据2021年报显示,公司产铜120.55万吨,同比增长17.14%。

其中矿产铜58.42万吨,同比增长28.83%;冶炼铜62.13万吨,同比增长7.94%。铜业务销售收入占报告期内营业收入的24.28%(抵销后),毛利占集团毛利的52.63%。公司矿产铜成本优势显著,报告期内铜单位销售成本18194元/吨,同比下降9.46%。

往前看,我们认为铜业务仍将持续为公司贡献较大盈利空间,为全球主要铜企矿产铜增长最快最多的公司,多个世界级重大项目批量建成投产达产。

资源雄厚成为铜业务高增长直接动力,依托后续并购及自主勘探,资源量/储量有望持续提升。随着塞尔维亚佩吉铜金矿上带矿、卡莫阿-卡库拉铜矿、西藏巨龙铜矿等重点项目的顺利投产,2022年1-9月矿产铜产量同比增加54.98%,达到63.25万吨,持续增厚公司盈利。

我们梳理了公司重点铜矿山,发现公司在矿产铜领域的增长潜力大,尤其是三大铜产业集群的超预期建设——刚果(金)卡莫阿铜矿、塞尔维亚佩吉铜金矿及中国最大斑岩型铜矿西藏巨龙铜矿,有望实现2022年矿产铜86万吨,远期2025年矿产铜100-110万吨的战略目标。

巨龙铜矿位于西藏拉萨市,公司持有权益50.1%,铜资源量1377万吨、品位0.38%。

西藏巨龙铜业持有驱龙铜多金属矿、荣木错拉铜矿和知不拉铜多金属矿三个矿权。巨龙铜业矿区存在大量低品位铜矿资源,远景资源量可望突破2000万吨。一期工程于2021年12月建成投产;拟分阶段实施二、三期工程,最终可望实现每年采选矿石量约2亿吨、年产铜60万吨。2022年计划矿产铜12.7万吨。

刚果(金)卡莫阿-卡库拉铜矿为全球高品位铜矿,目前卡莫阿北富矿脉和卡莫阿远北区正在继续钻探,增储潜力大。

项目一期选厂于2021年5月建成投产,二期选厂于2022年3月建成投产,同时通过一年技改实现年产铜达45万吨以上,将成为全球第四大产铜矿山;三期扩建及配套50万吨/年铜冶炼厂前期工作加快推进,三期预计2024年第四季度建成投产。当项目产能提升至矿石处理量1,900万吨/年,将成为全球第二大产铜矿山,年产80多万吨铜。2022年,计划矿产铜29-34万吨(100%权益)。

丘卡卢-佩吉铜金矿为超大型铜金矿,分上部矿带和下部矿带。

其中,上部矿带于2021年10月正式投产,上部有超高品位铜矿,达产后预计年均产铜9.14万吨、产金2.5吨,年产量峰值预计产铜13.5 万吨、产金6.1 吨;下部矿带采用崩落法大规模开发,目前已完成预可研设计,正在推进前期征地、竖井工勘、矿山井巷工程等工作。2022年,计划矿产铜10.3万吨、金5.3吨。

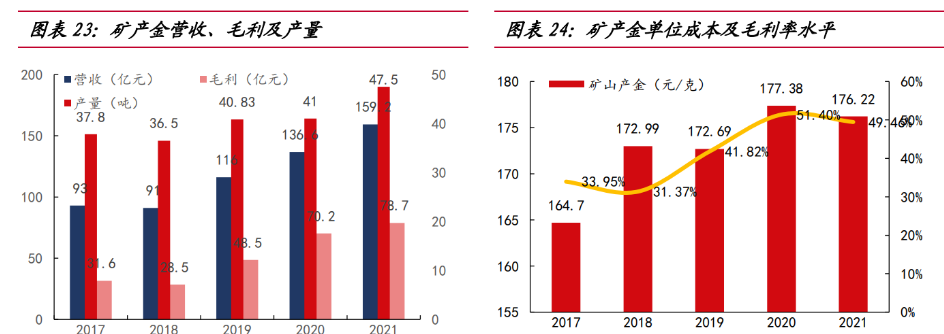

2.2 金:中国最大的矿产金上市公司

中国最大的矿产金上市公司。

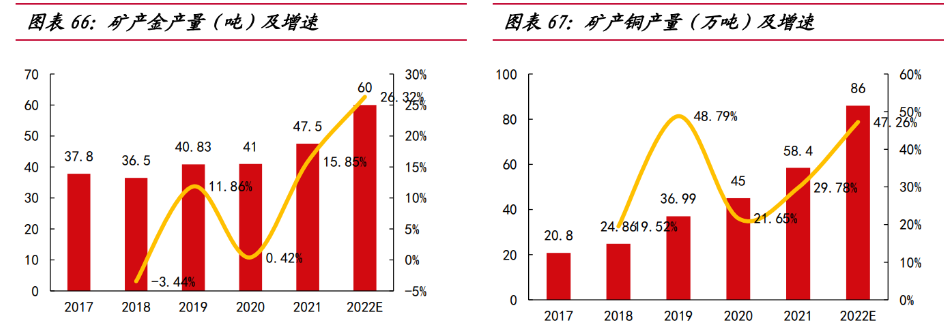

据公司2021年报显示,公司金矿储量792.15 吨,同期国内金矿储量1,927.37 吨,即公司金矿储量占国内总量41.10%;2021年公司矿产金量47.5吨,同期国内矿产金总量258.09吨,公司产量占国内总产量18.40%,无论是储量抑或产量而言,公司都是全球黄金市场的重要参与者。

2021年黄金业务销售收入占总营收45.12%(抵销后),毛利占集团毛利的21.31%;截至2022Q3,公司矿产金产量同比增加18.94%达到40.98吨,据此前生产规划,2022年公司矿产金量有望达到60吨产量,牢牢占据全球黄金矿企前十。

我们认为在当前黄金价格上行周期,公司黄金业务有望量价齐升、增厚公司利润。

资源收购持续推进、成长属性不断增强。

两轮叠加、中国最大单体金矿权益增至44%,公司在黄金业务板块持续扩张。2022年11月6日,公司发布公告称旗下金山香港或其全资子公司拟收购复星系持有的招金矿业654,078,741股无限售流通H股股份(占招金矿业总股本20%),交易完成后,紫金矿业将成为招金矿业第二大股东。招金矿业拥有符合JORC国际标准的权益黄金资源量942吨,其中储量为391吨,正常年份矿产黄金保持在20吨左右,居国内第四。

本次交易完成后,按20%权益计算,紫金矿业将新增权益黄金资源量188吨,黄金资源总量将达到约3000吨;权益黄金年产量方面,将新增约4吨,海域金矿投产达产后将再增加6.6-8.8吨(按44%权益)。

此外,公司抓住黄金资产被低估机遇,近两年实现四川平武中金银厂金矿、新疆萨瓦亚尔顿金矿70%权益、南美苏里南金矿95%权益,权益黄金资源量大幅增厚。

产量大、增速高、克金成本低,优质黄金矿企充分受益黄金景气上行。

通过持续资源并购及已有产能降本增效,公司规划2025年实现黄金产量80-90吨,据此推算(按中值85吨测算),公司在2021-2025年黄金产量CAGR15.7%,增速较高。

就成本而言,公司整体克金成本较低、总体波动稳定,截至2022Q3单位销售成本182.1元/克,2021、2020年分别为176.22元/克、177.38元/克;2022Q3矿产金毛利率48.81%,2021、2020年分别为49.46%、51.4%,总体来看,公司黄金业务盈利水平、质量以及弹性出色。展望2023年,我们认为黄金价格中枢上行,公司有望充分受益、量价齐升。

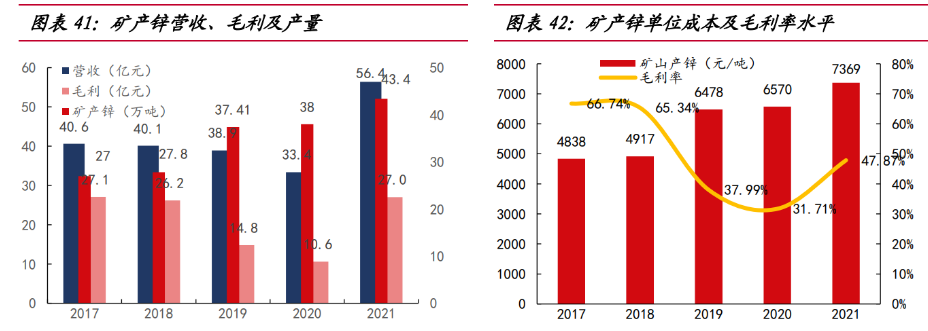

2.3 锌:中国最大的矿产锌企业

根据自然资源部披露的《中国矿产资源报告2021》,国内锌矿储量3,094.83 万吨,公司锌矿储量455.40 万吨,相当于国内总量的14.71%;根据中国有色金属工业协会数据,2021 年全国矿产锌产量315.95 万吨,公司矿产锌39.6 万吨,相当于国内总量的12.53%。

据2021年报,紫金锌业四期浮选系统投料试产,巴彦淖尔紫金5 万吨/年锌合金技改项目建成。

公司锌(铅)业务具备显著的低品位开发盈利能力,主要经济指标领先国内锌企。

2021年公司矿山产锌单位销售成本7,369 元/吨,同比上升12.16%(上年同期6,570 元/吨)。2022年1-9月,矿产锌产量同比增加4.83%,达到29.92万吨,毛利率较上年同期上升近5个百分点,为52.09%。

2.4 锂:“两湖一矿”布局完成

新能源新材料领域是公司拓展增量空间的战略性发展方向。2021年公司完成阿根廷世界级高品位3Q 锂盐湖项目并购,同时在刚果(金)Manono 锂矿外围拥有PE12453 和PE13427 绿地勘探和开采权项目。公司进一步发挥新能源材料研究所重要作用,加快推进磷酸铁锂、电解铜箔、高性能合金材料项目。

新能源矿种布局创“紫金速度”,形成“两湖一矿”格局,整体碳酸锂当量资源量超过1 000万吨,跃居全球主要锂企资源量前10位,远景规划碳酸锂当量年产能15 万吨以上,为公司成为全球重要锂生产商奠定基础。阿根廷3Q盐湖锂矿加快建设并实现第一阶段采卤晒卤试产,计划2023年底前建成投产。西藏拉果错盐湖锂矿 、 湖南道县湘源锂多金属矿正加快实施建设开发工作。

根据公司2022半年报最新指引,阿根廷3Q锂盐湖项目一期计划2万吨/年电池级碳酸锂,预计2023年底建成投产。项目还开展了4-6万吨/年碳酸锂的初步研究,未来有望通过优化工艺设计方案,提升锂回收率和产量。西藏拉果错盐湖锂矿一期产量拟调整为2万吨/年碳酸锂,二期建设投产后产量拟提升到5万吨/年碳酸锂。湖南道县湘源硬岩锂多金属矿初步规划按照1,000万吨/年规模建设矿山,达产后年产锂云母含碳酸锂当量6-7万吨,矿山将率先重启30万吨/年采选系统。

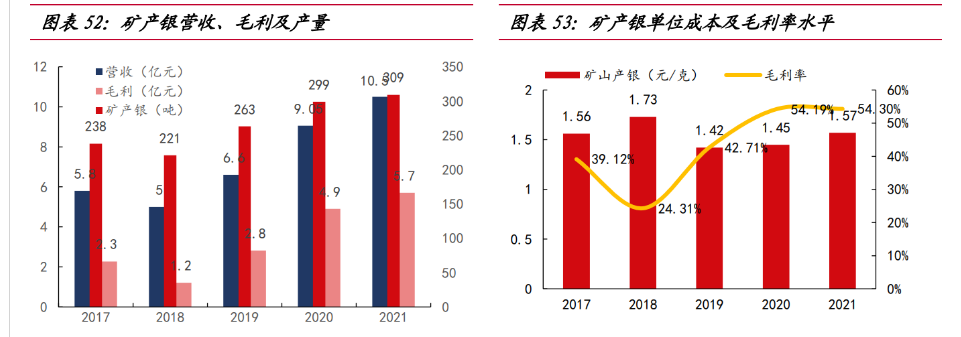

2.5 其它业务:国内最大的白银生产企业

据2021年报显示,银矿资源量(含伴生)11,535.76 吨,居国内前列;铁业务拥有显著增长潜力,拥有铁矿资源量1.79 亿吨。2022前三季度矿产银28.23吨,铁精矿201.08万吨。

3、经营业绩持续优化

3.1 营收净利持续增长

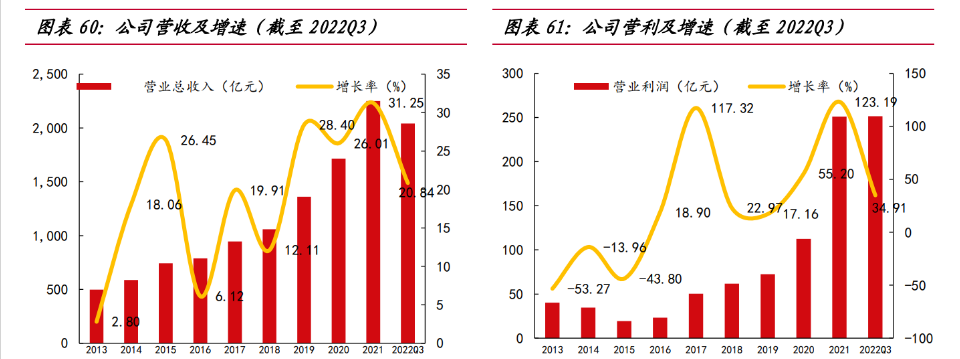

随着塞尔维亚佩吉铜金矿上带矿、卡莫阿-卡库拉铜矿、西藏巨龙铜矿等重点项目的顺利投产,2022年1-9月矿产金产量同比增加18.94%,矿产铜产量同比增加54.98%,矿产锌产量同比增加4.83%;实现营业收入2,041.91亿元,同比增长20.84%,实现归母净利润166.67亿元,同比增长47.47%,矿山企业毛利率为56.38%,同比下降2.85个百分点,综合毛利率为15.60%,同比上升0.82个百分点。

公司营业收入持续增长,2013-2021年年均复合增长率20.76%,同期营业利润、归母净利CAGR分别为25.74%、28.32%,铜价、金价以及冶炼产能的释放是公司增收增利的核心要素。

就投资回报率而言,2013至2021年公司净资产收益率由7.62%升至24.57%、总资产收益率由4.26%升至10.03%、投入资本回报率由4.11%升至10.91%,分红总额由13亿元升至2021年52亿元,我们认为长期来看公司持续稳健经营不仅创造了优异的业绩水平,同时给投资者予以丰厚的回报。

3.2 公司毛利率高位向上

随着公司前期收购的矿山产能逐步释放,以及2020-2022年大宗商品价格牛市,量价齐升、公司业绩大幅增长。

具体来看,2017-2022年矿产铜产量由20.8万吨增至86万吨(公司预计),年均复合增长率32.8%;同期矿产金产量由37.8吨增至60吨(公司预计),年均复合增长率9.7%;矿产锌产量由27万吨增至48万吨(公司预计),年均复合增长率12.2%;矿产银产量由238吨增至310吨(公司预计),年均复合增长率5.4%;铁精矿产量由295万吨增至320万吨(公司预计),年均复合增长率1.6%。

公司毛利率总体呈上升趋势,保持高位。2017-2021年公司综合毛利率分别为13.94%、12.59%、11.40%、11.91%、15.44%;如剔除冶炼端,公司综合毛利率即体现了矿山段实际盈利情况,2017-2021年分别为47.24%、46.31%、42.63%、47.71%、58.98%。

4、盈利预测、估值与总结

4.1 铜:看好价格中枢上行

回顾2022年,在供给受限、需求回落的背景下,宏观层面因素成为工业金属定价核心,美联储大幅加息引发全球经济衰退担忧、冲突促使能源成本持续上行以及中国疫情反复干扰等因素影响,工业金属(除镍外)集体回落,铜、铝、铅、锌、锡价格较年初分别下跌-13.04%、-12.24%、-3.16%、-12.09%、-37.23%。

展望2023年,在强预期(货币政策边际宽松)与弱现实(海外衰退风险不减)双重节奏演绎下,我们认为工业金属先抑后扬、价格中枢上行,核心逻辑如下:

(1)我们认为当前美联储货币政策正处在紧缩向边际宽松的拐点附近,加息空间有限、宽松预期渐强、全球流动性有望改善,金融属性偏强的工业金属(铜铝)价格得以支撑;

(2)2023年全球经济复苏步伐不一致,总体将呈现国内强、海外弱的态势,中国需求仍是工业金属消费的第一大拉动力量,我们看好疫情放开后中国经济增长前景、以及“三支箭”政策引导下房地产行业困境反转等对工业金属需求拉动。

具体来看,受冲突影响欧洲能源成本飙升、通胀居高不下,致使欧洲经济动能放缓,欧元区制造业PMI指数自2022年7月起已经连续5个月低于50%荣枯分界线,前景不容乐观;近期美国制造业PMI降至50以下以及长短期国债收益率倒挂等,指向经济已现颓势,考虑到大幅加息的迟滞效应我们预计2023年H1美国衰退风险将进一步提升。

总体而言,我们看好中国需求回升对冲部分海外需求回落,工业金属价格中枢上行;

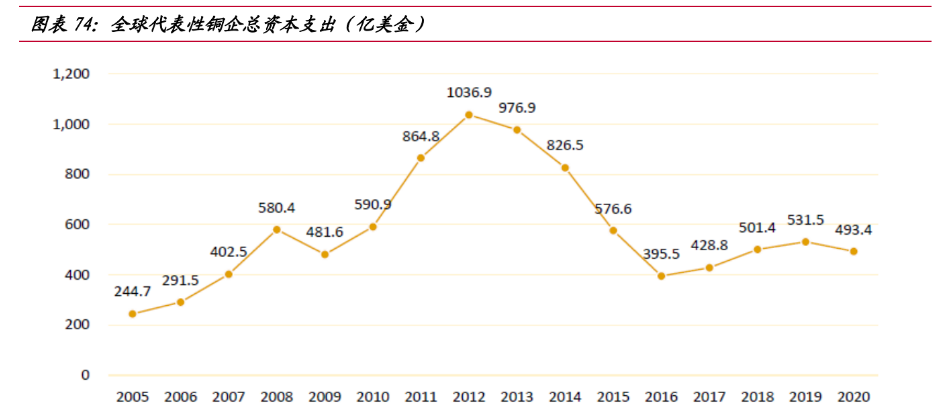

(3)过去十年全球新发现金属资源日益稀少,资源民族主义抬头,矿业开发环境趋于恶化,资源供应刚性化制约了中长期供应释放空间。根据伍德麦肯兹的数据显示,到2026 年,金属与矿业的总资本支出将下降70% 以上。如果没有锂,未来五年的降幅将超过80%。如果不包括锂,2026年的资本支出将仅占2012 年总额的6%。

4.2 黄金:实际利率趋势下行提振金价

从实际利率角度分析,名义利率与通胀水平的相对变化决定黄金价格走势。在大幅加息后,我们认为,二者都倾向于下行,因此,速度相对快慢是关键。

存在两种可能的情景:第一种是名义利率下行速度更快,则实际利率向下修正,黄金价格延续上涨;第二种是通胀水平下行速度更快,则实际利率可能维持相对高位,黄金价格继续承压。我们认为,第一种情景概率更高。

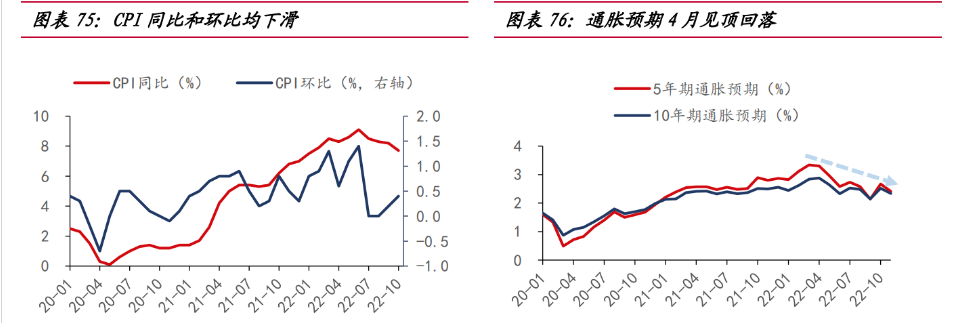

通胀以及通胀预期有所回落。从指标看,名义CPI同比增速6月份回落,基于通胀保值债券(TIPS)计算的、反映通胀预期的盈亏平衡通胀率在4月下旬见顶,政策继续大幅紧缩的必要性下降。

紧缩货币政策进入第二阶段。在2022年6次加息,其中4次连续加息75个基点后,鹰派政策立场出现些许松动。11月议息会议上,鲍威尔称,现在讨论何时暂停加息还为时过早,但同时暗示,这轮40年来步伐最快的政策紧缩行动可能正接近拐点。我们将本轮货币政策周期划分为四个阶段:(1)大幅加息阶段;(2)常规加息阶段;(3)暂停加息阶段;(4)重启宽松阶段。11月议息会议后,我们认为,紧缩政策实质上进入第二阶段。

美国经济短期有韧性,但中期衰退风险累积。由于就业市场强劲,居民部门资产负债表健康,杠杆率并未明显上升,美国经济短期仍具备韧性。

今年前两个季度,GDP环比增速均为负,符合技术性衰退的定义。但第三季度,在强劲的出口支撑下,环比重新转正。此外,尽管大幅加息,金融条件指数依然宽松,服务业持续景气,短期并无明显衰退压力。

中期可能面临衰退压力。

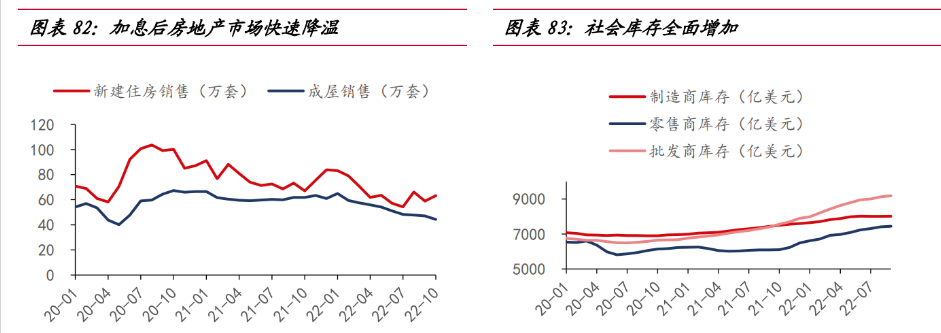

首先,作为对利率最为敏感的行业,房地产市场已快速降温。其次,高通胀侵蚀居民购买力,消费信心不足,社会库存全面上升。最后,从衡量经济景气程度的制造业PMI看,11月该指数跌破50,进入收缩区间。

市场正在交易美国经济衰退。

当前通胀压力尽管有所缓解,但绝对水平仍处在历史高位。我们认为美联储仍将继续加息,并随后保持一段时间,以对经济及通胀状况进行评估。作为预测经济衰退预期的领先指标,2022年来,十年期与三个月期美债利差逐渐进入倒挂区间且幅度不断加大。

从历史规律来看,1980年以来二者之间共经历四次倒挂,随后美国经济都进入了衰退期,领先8-11个月。从绝对水平看,当前该指标反映的美国经济衰退概率仅次于互联网泡沫破灭、国际金融危机与疫情之后。

4.3 盈利预测

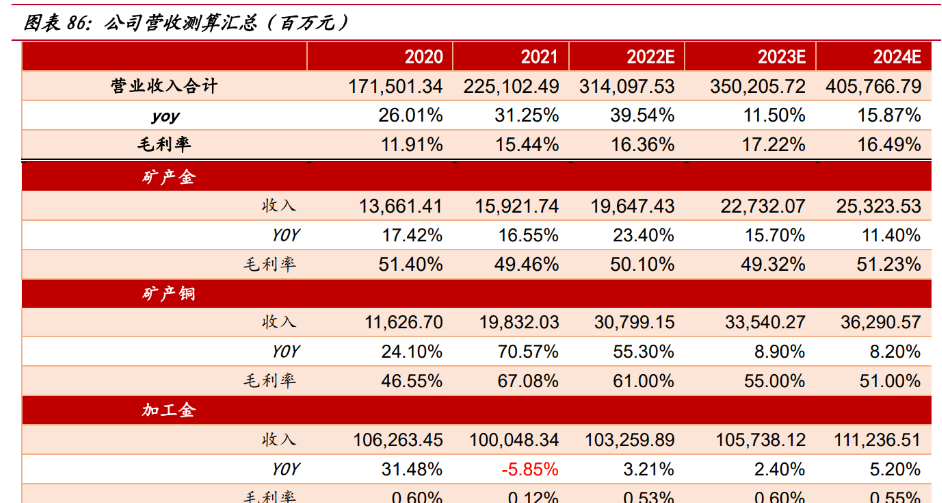

根据公司此前规划,2022年矿产铜产量86万吨、矿产金产量60吨,2025年矿产铜产量100-110万吨、矿产金产量80-90万吨,据此折算我们简单预计2023、2024年矿产铜产量95万吨、100万吨,增长率分别为10.46%、5.26%,2023、2024年矿产金产量68吨、75吨,增长率分别为13.33%、10.29%;2023、2024年矿产铜营收分别为335.4、362.9亿元,增速分别为8.90%、8.20%,对应毛利率55%、51%;矿产金营收227.3、253.2亿元,增速分别为15.70%、11.40%,对应毛利率49.32%、51.23%。

4.4 估值与总结

因公司主要营收盈利板块聚焦在铜、金业务,据2021年报显示矿产铜毛利占公司毛利52.63%,矿产金毛利占公司毛利21.31%,我们按照二者占比给予铜业务权重70%、金业务权重30%。

根据iFinD可比公司,选取铜业务板块对比公司、金业务板块对比公司进行分部估值,最终我们给予公司2023年14.7倍估值,对应目标价14.17元。

5、风险提示

(1)需求不及预期:对有色金属而言,需求决定方向,受加息影响海外衰退风险持续累积,经济前景走弱将打压工业金属需求预期从而影响相关商品价格,或导致毛利率波动的风险;

(2)货币政策持续紧缩:海外主要经济体通胀水平仍在高位,加息仍未到终点,超预期加息将打击有色金属价格;

(3)公司投产项目不及预期:公司在海外的铜矿、金矿等项目由于外部因素或有无法顺利投产达产风险,公司盐湖提锂项目进展不及预期。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号