-

传统业务加速恢复,川宁生物:领跑合成生物学赛道,未来高增长

老范说评 / 2022-12-28 10:42 发布

1. 抗生素传统业务格局稳定,后疫情时代需求恢复在即

川宁生物于2010年成立,2020年整体变更为股份公司,主要从事发酵技术的研发和产业化,属医药中间体制造企业。

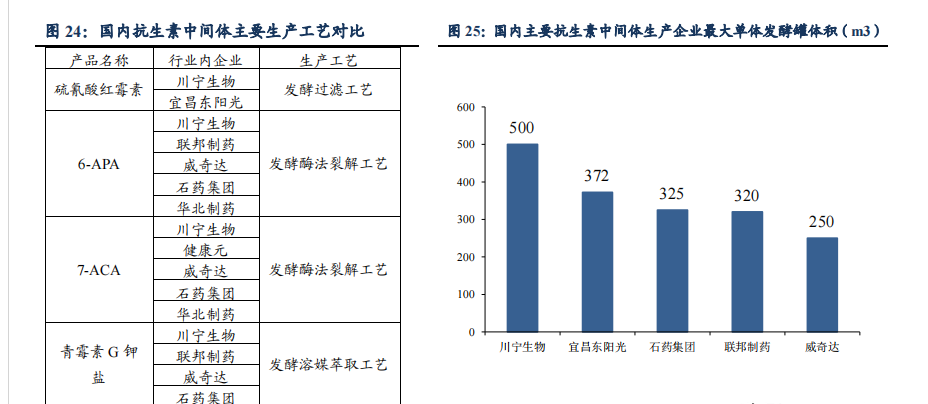

公司是抗生素中间体领域规模领先、产品类型齐全、生产工艺较为先进的企业之一,牵头制定抗生素菌渣无害资源化及抗生素残留检测系列国家、团体标准,承担或参与了8项国家及省部级重大科技项目。川宁生物已经发展为国内生物发酵技术产业化应用规模较大的企业之一。

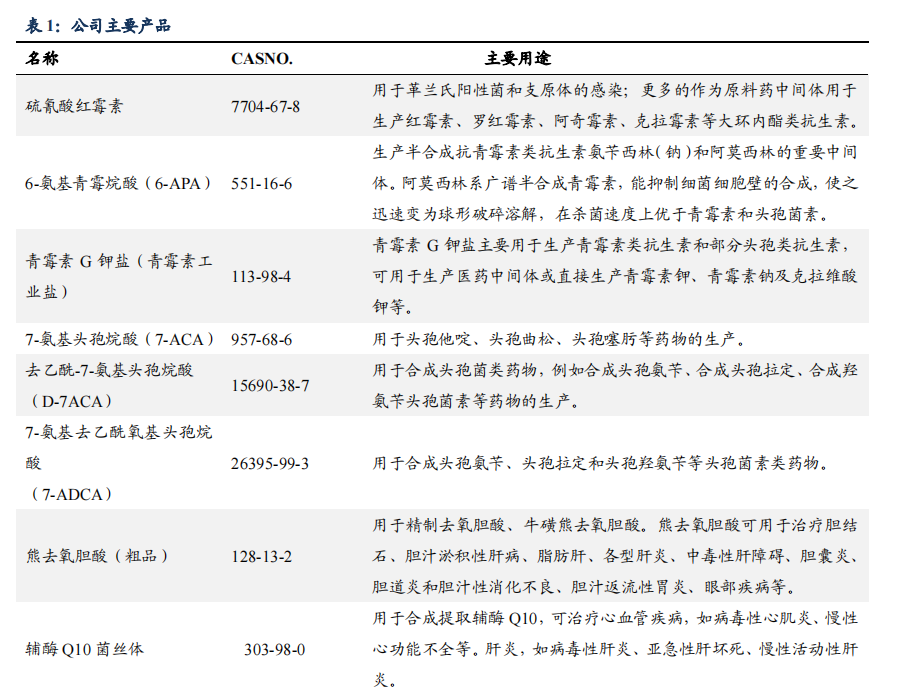

1.1. 抗生素中间体产品种类齐全

公司产品涵盖大环内酯类、广谱类抗生素的主要中间体。产品主要分五类:1)硫氰酸红霉素:可用于生产红霉素、罗红霉素;2)青霉素类中间体(6-APA、青霉素 G 钾盐):可用于生产氨苄西林(钠)和阿莫西林;3)头孢类中间体:(7-ACA、D-7-ACA、7-ADCA):可用于生产头孢菌类药物;4)熊去氧胆酸(粗品);5)辅酶 Q10 菌丝体。

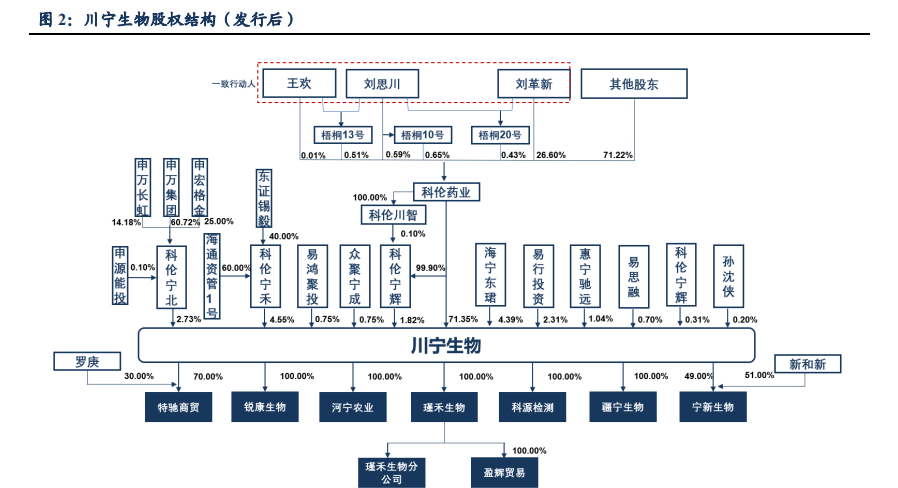

1.2. 股权结构稳定,管理团队背景强

公司实际控制人为刘革新先生与一致行动人,其通过控制科伦药业进而控制川宁生物,公司的控股股东为科伦药业。川宁生物拟公开发行股票22280万股,占此次发行后公司股份总数的比例为10.02%。全部为新股发行,原股东不公开发售股份,对股权结构影响不大。

公司管理层背景强,总经理邓旭衡先生为发酵学硕士,加入公司10余年,带领公司解决包括三废整治、技术改造等多个改造和研发项目。

总工程师胡晓非、副总经理沈云鹏、副总经理段胜国等管理层均在发交流中间体或环保行业经历丰富,且管理层均通过易行投资、惠宁驰远等持股平台持有公司股票,彰显管理层对公司前景的信心。

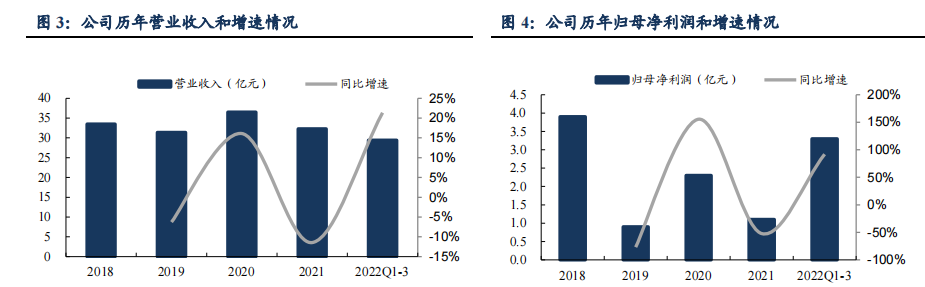

1.3. 经营稳步向好,有望从疫情中恢复

营收趋势整体向好,有望从疫情中恢复。2019年抗生素中间体价格普遍同比有所下滑;2020年川宁生物进一步积极扩展市场,销售量和产品市场价格回升;2021年由于生产经营所在地疫情防控政策影响,川宁生物10月基本处于停工状态;2022年抗生素中间体产品价格有所上涨并维持高位;2022Q1-3营收与归母净利润均保持良好恢复,同比增速分别为15.8%和336%。

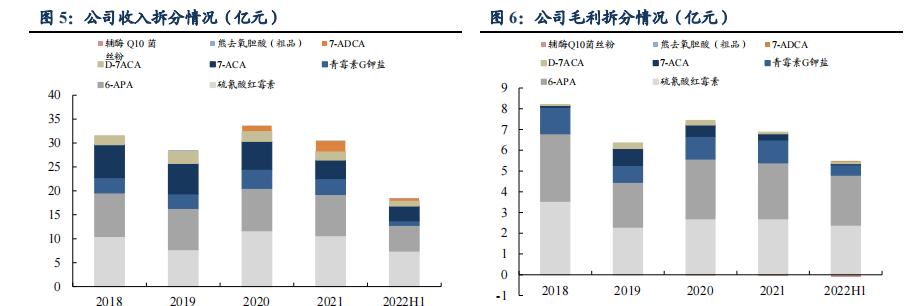

收入结构稳定,优势产品稳步提升。

从结构来看,硫氰酸红霉素、青霉素类与头孢类中间体在收入结构中占比相对稳定,硫氰酸红霉素占比第一。

细分来看,硫氰酸红霉素销售收入呈波动上升趋势,该产品市场产品市场需求略大于供给,公司作为国内硫氰酸红霉素主要供应商之一,具有重要的地位。在2019-2022Q2,川宁生物硫氰酸红霉素销售收入与产品市场平均价格变动趋势基本保持一致。

青霉素类6-APA的产品销量下降,但是市场价格呈现上涨趋势,业绩总体稳定。青霉素G钾盐的收入呈现先高后低的趋势,主要是由市场供求关系以及疫情停工停产影响。

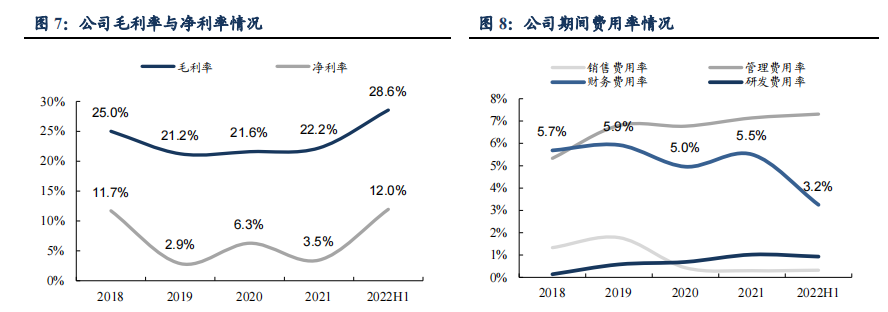

盈利能力加强,毛利率与净利率整体呈现上升趋势。

公司2019年毛利率有所下滑,主要因为生产负荷增加使得设备维修费增加;2020和2021年低毛利率因为中间体价格较低且疫情影响。随着2022年疫情的恢复和中间体价格回升,公司毛利率快速修复,2022上半年毛利率达到28.6%。

费用率方面,随着公司业务的恢复,财务费用率稳步下降;公司研发费用率较低,主要因为中间体业务体量大,研发费用主要用在川宁上海合成生物学研究所,总体研发能力强,未来将加大研发支出。综合来看,随着公司费用率的控制和毛利率的恢复,净利率有望维持高水平。

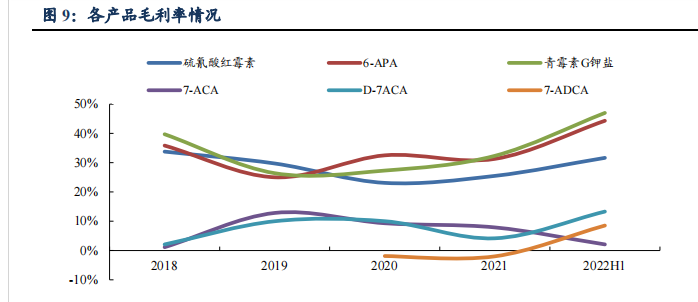

核心产品毛利高,优势大。

公司主要的三类产品中,硫氰酸红霉素、6-APA和青霉素G钾盐的毛利较高,且毛利占比较大,而头孢类中间体的毛利相对较低。由于头孢类抗生素中间体下游产品主要用于注射,受到疫情影响,头孢类中间体呈现总体供大于求的供需关系,因此毛利表现相对较差。

2. 国内外抗生素领域均保持稳定增长

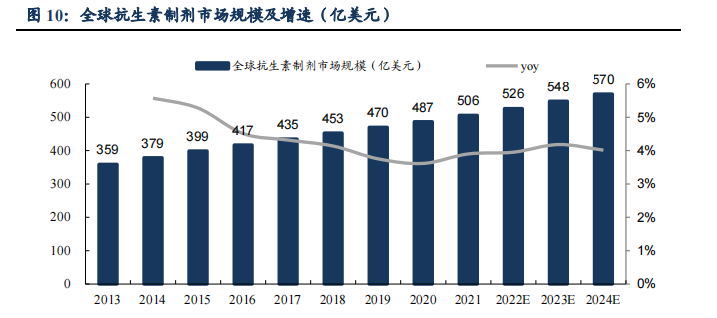

抗生素全球市场整体处于低增长区间。随着全球经济逐渐复苏,人口总量持续增长以及社会老龄化程度的提高,全球医药市场规模保持平稳增长。

从终端市场来看,2021年全球抗生素制剂的市场规模在500亿美元左右。抗生素产品和市场相对成熟,但由于临床治疗对抗生素存在刚性需求,行业仍呈现低增长趋势。

随着我国经济发展,人们对自身健康的重视程度不断提高,对相关医药产品的需求逐步扩大。医药产业作为国民经济的重要组成部分,长期以来一直保持较快增速。

国内抗生素市场仍在稳定扩展。

随着政府对抗生素药物分级管理等限抗措施的推行,我国抗生素市场增速在2017年出现明显下滑,但仍保持增长趋势。2020年抗生素行业市场规模达到1780亿元,同比增速约4%。随着我国人口老龄化进程的加快以及全国医保投入的扩大,我国未来几年抗生素行业整体仍将维持较大需求,且随着疫情管控的放开,2023年院端抗生素有望保持恢复态势。

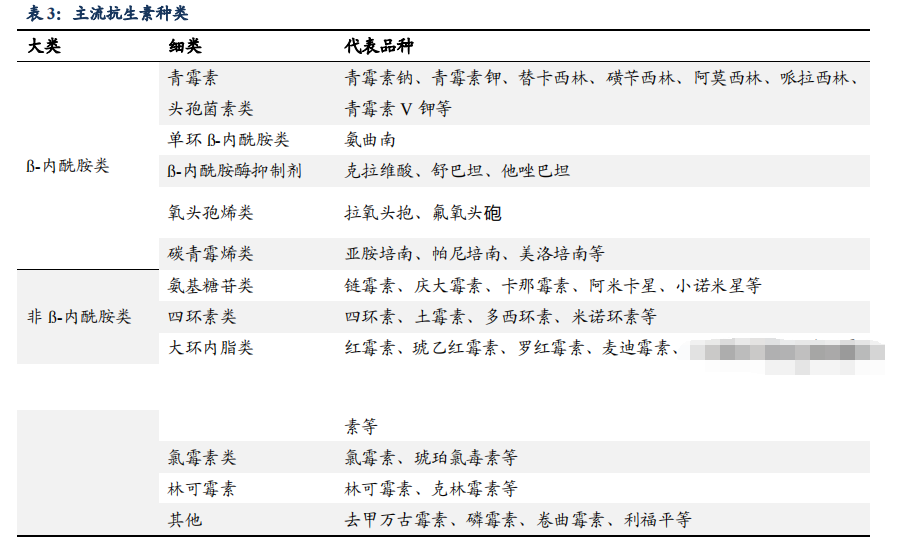

公司产品处于核心赛道。

抗生素中,头孢菌素类、青霉素类抗生素为最重要品种,占到抗生素市场的70%以上。公司主要产品 7-ACA、6-APA、青霉素 G 钾盐为 ß-内酰胺类中的头孢菌素类、青霉素类抗生素的重要中间体,硫氰酸红霉素为大环内酯类抗生素的主要中间体。

3. 公司抗生素中间体龙头地位稳固,需求恢复在即

抗生素是由微生物(包括细菌、真菌、放线菌属)或高等动植物在生活过程中所产生的具有抗病原体或其它活性的一类次级代谢产物,能干扰其他生活细胞发育功能的化学物质。

现临床常用的抗生素有微生物培养液中提取物以及用化学方法合成或半合成的化合物,已知天然抗生素不下万种。

抗生素品种繁多,主要分为两大类:ß-内酰胺类和非 ß-内酰胺类,其中,ß-内酰胺类品种最多,临床应用最多、最广的一类。

公司已形成稳固的市场格局优势。

建立起国内规模较大、种类较全的抗生素中间体生产体系,其中硫氰酸红霉素、 7-ACA、 6-APA 产量均占据国内市场主要位置,是国内乃至全球抗生素中间体市场的主要供应企业。

3.1. 硫氰酸红霉素:格局改善,价格维持合理高位

硫氰酸红霉素属大环内酯类抗生素,是红霉素的硫氰酸盐,常用于革兰氏阳性菌和支原体的感染;更多的作为原料药中间体用于生产红霉素、罗红霉素、阿奇霉素、克拉霉素等大环内酯类抗生素。硫氰酸红霉素可作兽药,用于革兰氏阳性菌和支原体感染,国外广泛用作“动物生长促进剂”。

另外,本类药物一般只抑菌,不杀菌,但对于β-内酰胺类抗生素无法控制的支原体、衣原体和弯曲菌等有特效,是治疗军团菌病的首选药,还可以治疗艾滋病患者的弓形虫感染。除抗菌作用外,还发现了许多具有新活性的大环内酯,如抗寄生虫、抗病毒、抗肿瘤和酶抑制剂等作用。

硫氰酸红霉素市场刚性需求大,短期内波动较小,一直保持着稳定高速的增长。

2020年全球硫氰酸红霉素需求约为9000吨/年,短期内市场依然需求略大于供给。从90年以来国内生产的硫氰酸红霉素约60%用于出口,在主要的出口国家中,印度市场占比70%,份额最高。

近几年来,随着国内需求旺盛一部分转为内销,我国在2011年硫氰酸红霉素的产能已经突破万吨,但受环保等政策的影响,近年来多家厂商退出生产,生产端进一步出清。

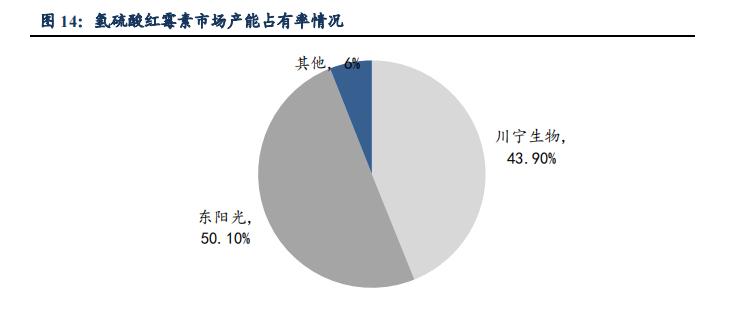

硫氰酸红霉素市场川宁生物占据优势。硫氰酸红霉素为纯发酵提取得到的产品,无法人工合成,新进入企业需面临较高的准入门槛。公司产能3000余吨/年,产能市占率约为44%,产能略低于东阳光。

由于近年来硫氰酸红霉素需求大于供给,其市价稳步攀升。

硫氰酸红霉素市场价格自2017年开始上升,2018年底达到顶点之后,2019年价格下降为300元/kg。而自从2019年底以来,受到新冠疫情和带量采购政策的影响,硫氰酸红霉素价格不断攀升,且价格有望维持高位。

3.2. 头孢菌素中间体:供需平衡,需求端有望疫后加速恢复

头孢类医药中间体分为头孢母核中间体和头孢侧链中间体。由不同的侧链中间体与母核中间体的C3位及C7位结合形成不同的头孢抗生素。

根据产品问世年代与药理性能的不同,头孢菌素可划分为五代产品。现阶段我国市场中,第二代与第三代产品是市场中的主流。

我国头孢注射剂基本均在医疗机构使用,其整体规模占到市场份额的80%以上,口服头孢药品市场占比不足20%。

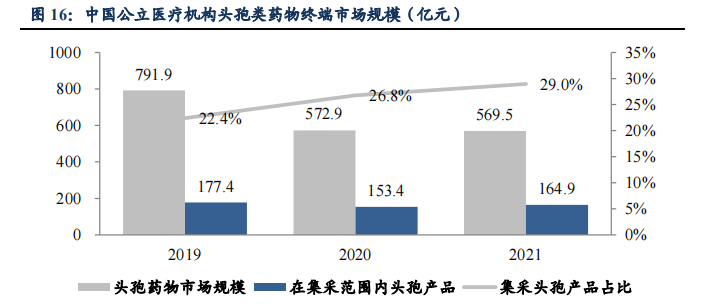

我国公立医疗机构是头孢药品的最主要市场,2019年度我国公里医疗机构头孢类药物市场规模为791.88亿元,2020年为572.88亿元,2021年为569.46亿元。

2020年头孢药物市场规模大幅下滑主要是受到疫情的影响,2021年疫情常态化防控后,头孢市场规模降幅收窄,与2020年度市场规模基本相当。

当前全球头孢类医药中间体的大部分生产已转移至国内,川宁生物是行业内头孢母核中间体7-ACA的重要生产厂家之一,受到2022年底疫情放开政策的影响,预计终端头孢需求有望提升,市场空间稳步提高。

3.2.1. 上游中间体市场格局稳定

头孢霉素上游中间体主要分为:7-ACA、D-7ACA和7-ADCA。其中7-ACA和D-7ACA是以临床注射类为主的抗生素中间体终端产品,7-ADCA是以临床口服类为主的抗生素中间体终端产品。

7-ACA和D-7ACA:7-ACA是头孢菌素关键性中间体,已成为当今国际抗生素市场的主角。而头孢菌素品种几乎均为半合成产品,故7-ACA是合成头孢菌素的关键性中间体。而D-7ACA则是7-ACA的下一步产品。7-ACA和D-7ACA最终产品主要包括临床注射使用的注射用头孢曲松钠、头孢他啶钠、头孢呋辛钠以及头孢唑林钠等。

7-ADCA:7-ADCA是一种重要的头孢类抗生素中间体,是传统的合成头孢菌素三大母核之一,其下游的系列产品主要有头孢氨苄、头孢拉啶、头孢羟氨苄等抗生素的中间体。

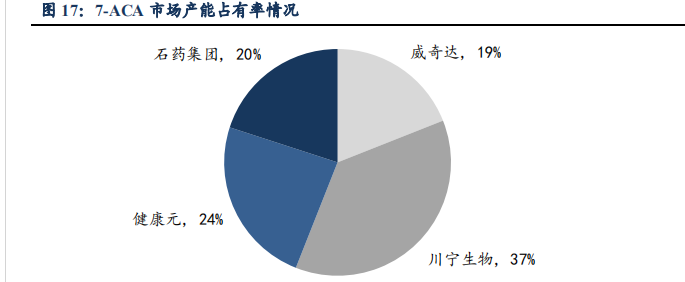

公司产能为全国最大:2018年全球7-ACA等中间体行业需求量为6000多吨,国内产能接近8200吨,公司7-ACA、D-7ACA和7-ADCA合计拥有3000余吨/年的产能,市场占有率为37%,为行业龙头。公司具有规模和成本优势,但值得注意的是,7-ACA市场总体供大于求的现状在短期内难以改变。

7-ACA行业总体供大于求,格局稳定。

新一轮扩产使7-ACA价格在2017年以前阶梯式下跌,至2017年处于历史低谷期,2020年价格逐步回升。环保政策不断收紧,对行业中小产能的企业形成打击,公司具备完善的环保处理设施和处理能力,且具备规模和成本优势,长期来看能维持较为稳定的市场占有率。

7-ADCA国内货源紧缺,市场需求量大,后续价格有望保持稳定:以7-ADCA为原料合成的头孢类药物较7-ACA为原料合成的头孢药物销量高,最近十年我国7-ADCA行业开始逐步发展,逐渐形成替代进口7-ADCA的趋势。

我国以青霉素工业盐为起始原料采用化学法生产7-ADCA,该工艺环保处理成本高。2019年响水爆炸事故后,行业内厂家停产安全检查,国内7-ADCA货源紧缺,国内厂家停止报价,7-ADCA后续价格有望保持稳定。

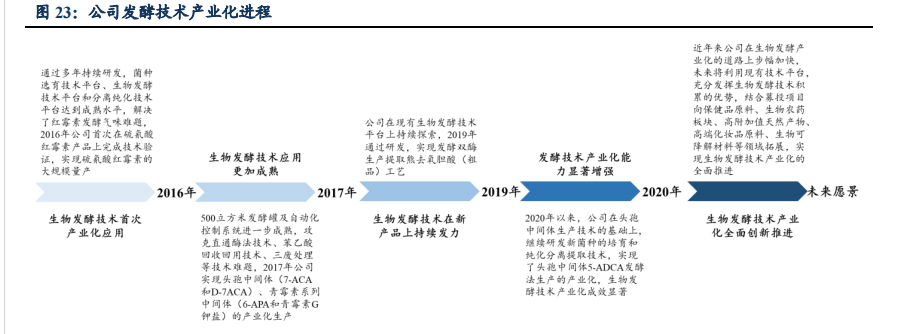

川宁生物此间通过持续技术研发,攻克了全流程发酵酶法生产7-ADCA生产技术,并于2020年实现了7-ADCA的量产。

3.3. 青霉素中间体:6-APA价格持续改善,下游阿莫西林疫后需求有望修复

青霉素是抗生素的一种,是指从青霉菌培养液中提制的分子中含有青霉烷、能破坏细菌的细胞壁并在细菌细胞的繁殖期起杀菌作用的一类抗生素。青霉素是世界上第一个应用于临床的抗感染类药物,已成为全球广泛应用的一线抗菌药物。

近年来青霉素市场相对萎缩,但其作用是不可替代的,随着新医改和新社区合作医疗等惠民政策的实施,青霉素凭借价格优势或将成为基层临床用抗生素的首选,青霉素类化学原料药规模或将会进一步扩大,其市场前景被看好。

6-APA行业壁垒高:6-APA是生产半合成青霉素类阿莫西林和抗生素氨苄西林(钠)的重要中间体,是重要的出口品种。它一般采用生物发酵法一体化生产,生产环节投资大,污水处理量大,环保要求高,同时当前产能过剩,国家《产业结构调整指导目录》限制新企业进入该行业,因此6-APA行业具有较高壁垒。

6-APA行业供需:6-APA市场需求约为30000吨/年,国内企业中产能较大的是联邦制药,产能约为24000吨/年,威奇达产能约为7000吨/年,但尚未满产,川宁生物产量约为6700吨/年,市场产能占有率为18%,实际产量高于威奇达,为行业内的主要生产厂商。

6-APA行业价格长期市场价格处于波动态势:6-APA 下游最主要的终端产品阿莫西林在 2020 年度受疫情影响有所下滑,2021 年销售额超过疫情前销售水平,市场份额占比达到 60.15%。长期来看,6-APA 市场供大于需的基本面尚未得到明显改善,产 品市场价格存在波动的风险。

4. 公司成本、技术、环保等优势领先,是长期发展有力支撑

公司依托在抗生素等产品生产过程中的技术优势,已成为国内生物发酵技术产业化应用规模较大的企业之一。

公司通过自主创新在生物发酵领域的菌种优选、基因改良、生物发酵、提取、酶解、控制和节能环保等领域都具有核心技术,掌握了高产量菌种制备技术、500立方发酵罐制备与优化设计、生产线高度自动控制、陶瓷膜过滤技术、纳滤膜浓缩技术、丙酮重结晶工艺、复合溶媒回收工艺技术等。

4.1. 公司发酵、回收、再利用技术优势领先,规模效应明显

公司通过多年发展,在微生物发酵抗生素中间体整体生产制备技术已经达到成熟水平,拥有30余项具有自主知识产权的生物发酵领域的关键核心技术,在发酵、回收、再利用技术优势领先。

1)发酵法生产抗生素中间体国内企业差异不大,公司单体发酵生产技术国内领先。

公司具备高产量菌种制备技术、生产线高度自动控制、陶瓷膜过滤技术等生产技术,且采用独创的500立方发酵罐优化设计,为生物发酵生产抗生素中间体领域领先的发酵罐,解决了超大发酵罐的设计建造、发酵液溶氧供给、无菌控制、营养传质和相关配套设施的瓶颈难题,大幅度提高了单批产量和效率。

2)在回收上,提取回收技术链保证设备高效和高寿命生产,且降低后期三废处理费用。

3)在菌渣处理上,公司将菌渣处理为有机肥料,且解决了废料烧苗、碱金属超标等一系列问题,降低三废费用的同时实现创收。

4.2. 公司所在地具备多项成本优势,生产成本低于内地

公司地处新疆伊犁,在成本端拥有天然优势:

1)原料方面:发酵原材料为玉米,公司所在地靠近玉米产区,且光照充足,玉米蛋白含量较高,整体生产成本相对低于内地生产企业。

2)人工方面:新疆地区的平均用工成本低于全国平均水平;

3)能源方面:公司建有火力发电厂并且靠近煤炭产地,且整个新疆地区煤炭、能源成本相对较低,电力成本具有明显优势;

4)地理方面:伊犁具有适合生物发酵的温度、湿度等气候条件,适宜的气候条件能够提高发酵水平。

5)技术优势:公司发酵技术领先,且采用独创的500 立方米发酵罐,收率和规模效应出众。

6)自产自销优势:伊犁政府计划与公司合作经营20万亩玉米田项目,将使用公司菌渣生产的有机肥,有望实现年产20万吨玉米。项目落地在即,完成后将进一步降低公司原材料玉米的成本,实现毛利率提升。

4.3. 环保优势是发酵类企业基石,公司是其中佼佼者

近年国家环保政策日益趋严,尤其是对重污染的发酵类企业管控明显加强。在环保管控收紧的大背景下,公司从2015年开始进行环保改造,通过研发试验、升级优化、创新合作、引进国内外先进技术设备等形式,并进行大量环保上的自主创新,解决了抗生素尾气异味治理等行业公认的环保难题。

在环保政策不断收紧的趋势下,公司竞争力凸显。生物发酵行业对废水、废气、废渣等的排放要求一直相对严格,公司先后引进集成国内外先进分子筛/疏水性活性炭、MVR、特种膜、喷雾干燥等关键技术装备,具有先进的环保处理工艺技术。公司环保系统占地面积300余亩,占厂区总面积的25%以上。公司凭借在超大单体发酵罐和环保技术上的优势,放大生产技术有望为后续产品持续赋能。

自环保处理技术全面研发升级以来,公司发酵尾气异味治理系统各项指标正常稳定,去除率保持在95%以上,净化尾气出口VOCs在1ppm以下;45000吨/天废水经处理后达到回用标准,可回用于热电原水、各车间循环冷却水等;菌渣中抗生素残留值降低到未检出水平(中国药典液相色谱法),同时菌渣经无害化处理后作为生产有机肥的原料,实现了资源化循环利用。

5. 领跑合成生物学赛道,未来可期

5.1. 合成生物学市场前景广阔,孕育无限生机

合成生物学通过构建生物功能元件、装置和系统,对细胞或生命体进行遗传学设计、改造,使其拥有满足人类需求的生物功能,甚至创造新的生物系统。

A、G、C、T四种碱基构成了蕴含无限可能性的DNA,而合成生物学借助A、G、C、T的编码形式,通过整合系统生物学、基因工程、机械工程、机电工程、信息论、物理学、纳米技术及电脑模拟等,构建具有生命活性的生物元件、系统以及人造细胞或生物体。

合成生物学这几年的发展,主要受益于基因编辑技术的长足进步和基因测序成本的大幅下降,这也使得合成生物学成为了一颗冉冉升起的新星。

合成生物学凭借其明显的成本、环保、技术壁垒优势,正获得资本的青睐,并逐步应用于生活的各个方面。

碳达峰、碳中和背景下合成生物学优势凸显,合成生物学底物原料通常为淀粉及其他含糖物质,这有助于减少化石能源的使用,根据中科院天津工业生物技术研究所统计,生物制造产品平均节能减排30%~50%,未来潜力将达到50%~70%,因此收到了广泛的关注。

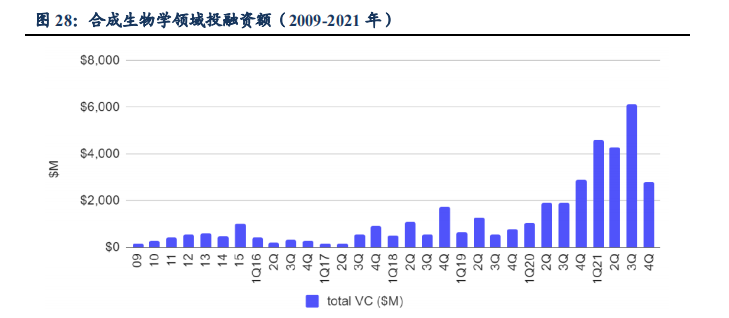

2021年合成生物学获得了资本市场的关注,合成生物学领域2021年全年投融资总额约180亿美元,差不多是2009-2020年所有年份的投融资总额。

根据BCG报告,合成生物学可能会很快颠覆传统行业,生物制药等行业正受到影响,未来还会有更多的行业受到影响,主要取决于合成生物学在该领域中的规模化生产和成本优势。

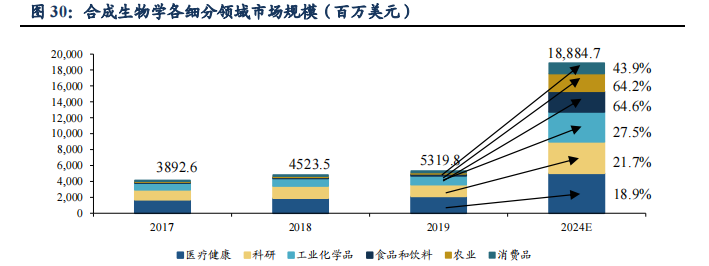

合成生物学行业快速扩容,预计到2024年全球市场规模将达到189亿美元。

根据CB Insights数据,2019年全球合成生物学市场规模约为53亿美元,主要集中于医疗健康、科研和工业化学品方向,其合计占比约88%,与2019年相比,2024年合成生物学市场规模预计将达到189亿美元,2019-2024年CAGR约为28.8%。

5.2. 依托成熟的发酵平台、领先的环保控制技术和先进的放大工艺平台,川宁生物抢先登陆合成生物学赛道

选品、研发与放大生产是合成生物学破题关键,选品决定了未来市场空间,研发体现的是团队科技硬实力,放大生产是产品走向市场的通行证。

合成生物学往复杂了讲,是将生物系统定向改造成高效细胞系统,通过“设计——构建——测试——学习”的模式不断改进、迭代生物元件,从而达到利用改造的生物系统合成目标产物的目的。往简单了讲,就是“选品——研发——放大生产”的投资路线。

公司出了已进行放大生产的抗生素中间体等项目外,还储备了多款重磅产品。

公司利用合成生物学技术平台、酶催化技术平台持续围绕保健品原料、生物农药、高附加值天然产物、高端化妆品原料、生物可降解材料等领域的上游菌种和中试生产工艺的研发,不断拓宽业务边界。

公司的多杀菌素、辅酶Q10、红没药醇和麦角甾醇等4个产品已进入小时阶段,神经酰胺处于研究阶段。

6. 募投项目及募集资金情况

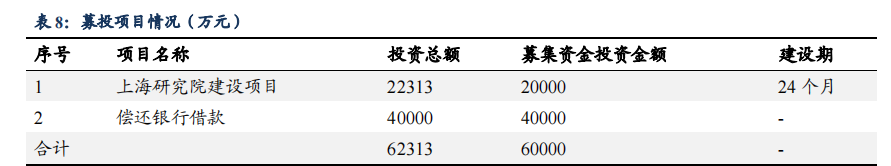

公司此次拟公开发行不超过22280万股A股普通股股票,占发行后总股本的比例不低于10.00%。本次募集资金中,1)2亿元将用于上海研究院建设项目,增加公司在合成生物学方面的研发能力;2)4亿元将用于偿还银行贷款。

公司依托募投的上海研究院项目,重点打造合成生物学技术平台和酶催化技术平台。

本次公司募投项目上海研究院的建设将为合成生物学和酶催化技术平台提供实体依托,公司上海研究院的研究创新性和先进性在于计算生物学、自动化智能化的高通量工业菌种构建、高通量筛选、多尺度大数据指导下的生物过程优化等来实现工业菌种和酶的数字化、自动化、智能化、快速高效研发。

上海研究院作为公司的高端研发创新平台主要从事高端生物制品新菌种的构建和小、中试工艺的开发,所开发的新菌种和小试工艺包将对接公司的技术转化中心进行更大中试和大规模放大。结合公司本部和未来疆宁生物拥有的产业化平台和训练有素的多年发酵经验的产业工人优势,从而迅速完成研究院技术的承接转化和规模生产。

7. 盈利预测与估值

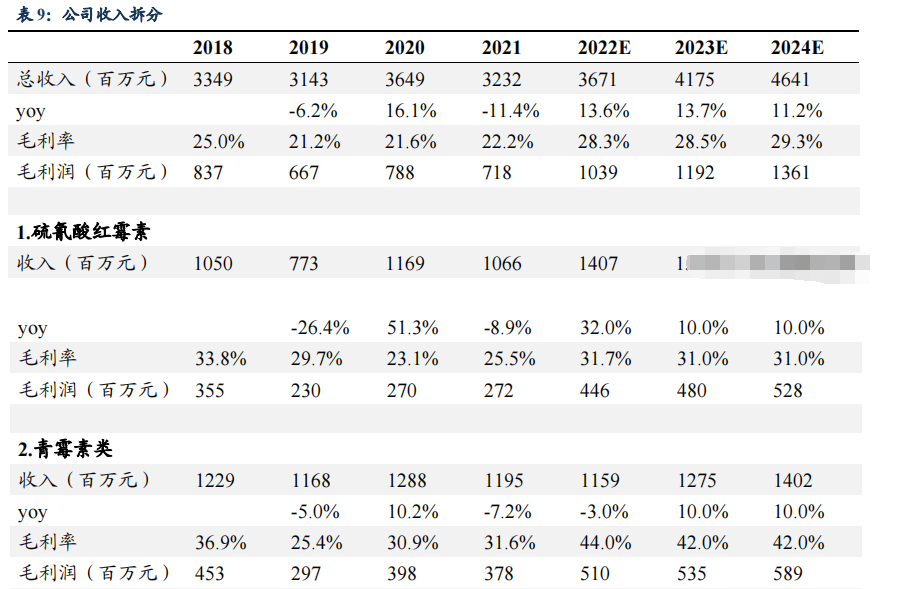

7.1. 关键假设和收入拆分

1. 硫氰酸红霉素:随着硫红价格走高,公司硫氰酸红霉素业务收入在2022年快速修复,且价格有望维持。预计2022-2024年收入增速为32%、10%、10%。

2. 青霉素类:青霉素类产品市场格局稳定,2022年受到疫情影响大,2023-2024年预计稳定恢复。预计2022-2024年收入增速为-3%、10%、10%。

3. 头孢类:头孢类受到疫情影响大,随着疫情防控打开,预计2023年终端需求有所恢复。预计2022-2024年收入增速为5%、15%、8%。

4.合成生物学:公司红没药醇等合成生物学项目落地在即,2023年有望提供8000万收入,2024年提供1.4亿收入。

5.其他业务:辅酶Q10菌丝粉、熊去氧胆酸、及其他业务在2022年有所反弹,2023-2024年预期保持稳定增长。

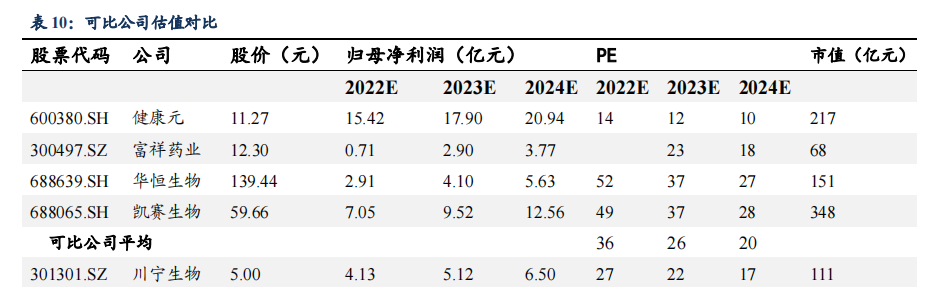

7.2. 可比公司估值

抗生素中间体方面,我们选取了2家与公司业务相同的企业作为可比公司:

1)健康元拥有7-ACA(含 D-7ACA)业务;

2)富祥药业拥有β-内酰胺酶抑制剂、碳青霉烯类抗菌药物中间体业务。

合成生物学方面,我们选取了2家合成生物学领域上市公司华恒生物和凯赛生物作为可比公司。公司2022年PE估值预计为27倍,低于行业平均水平。

7.3. 盈利预测

我们预计2022-2024年总营收分别为36.7/41.8/46.4亿元,同比增速分别14%/14%/11%;归母净利润分别为4.1/5.1 /6.5亿元,同比增速分别270%/25%/27%;

基于公司1)抗生物业务价格触底有望反弹,且随着放开需求快速恢复;2)红没药醇等合成生物学项目落地在即;3)合成生物学依托4大底盘平台,后续管线丰富;4)估值低于行业均值。

8. 风险提示

上游原材料涨价风险:公司上游原材料存在涨价风险。

合成生物学项目研发风险:公司合成生物学项目研发存在失败风险。

合成生物学项目销售不及预期风险:公司合成生物学项目落地后,存在销售和放量不及预期的风险。

市场竞争风险:7-ACA、6-APA等中间体产品壁垒相对较低,存在价格波动和竞争加剧风险。

核心技术人员流失风险:公司合成生物学项目研发高度依赖技术团队,存在核心技术人员流失风险。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号