-

透明质酸原料龙头,华熙生物:四轮驱动发展,护肤品盈利有望提升

老范说评 / 2022-12-27 10:37 发布

1.公司简介:全球透明质酸原料龙头,四轮驱动业务模式促发展

1.1.透明质酸原料业务起家,逐步拓展下游应用领域

华熙生物是全球知名的生物科技公司和生物活性材料公司,是集研发、生产和销售于一体的透明质酸全产业链平台企业。

2000年公司前身山东福瑞达生物化工有限公司成立,开始用微生物发酵法量产透明质酸,2007年公司成为全球规模最大的透明质酸生产商。

2011年公司国际首创酶切法大规模制备低分子及寡聚透明质酸,进一步实现技术突破。

2012年公司开始拓展医疗终端业务,凭借国内首个获批上市的国产交联透明质酸真皮填充剂“润百颜”拓展医美领域,2013 和 2014 年凭借海视健透明质酸钠凝胶和海力达玻璃酸钠注射液拓展眼科、骨科等领域。

2016年公司拓展功能性护肤品业务,第一款含透明质酸的润百颜玻尿酸舒润水感保湿喷雾上市。

此后又陆续推出夸迪、BM 肌活、米蓓尔等护肤品牌。

2021年公司拓展功能性食品业务,推零、水肌泉等品牌,形成了原料业务、医疗终端产品业务、功能性护肤品业务、功能性食品业务四轮驱动的发展格局。

1.2.股权结构集中,管理层专业背景深厚,股权激励彰

显发展信心公司股权结构集中且稳定。

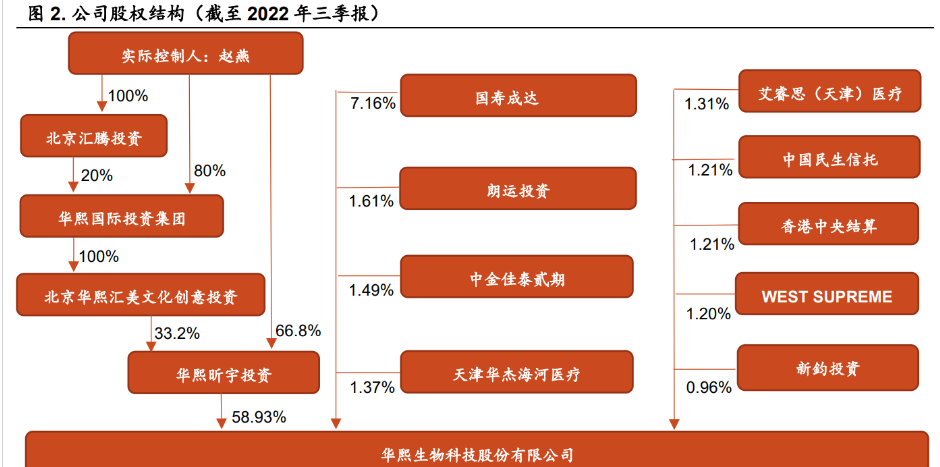

截至 2022Q3,公司前五大股东为华熙昕宇投资、国寿成达、朗运投资、中金佳泰贰期、天津华杰海河医疗,持股比例分别为 58.93%、7.16%、1.61%、1.49%、1.37%。公司实际控制人为董事长赵燕女士,通过华熙昕宇投资有限公司间接持有华熙生物 58.93%股份。

公司管理层具有技术、管理等专业背景,经验丰富。

董事长兼总经理赵燕女士为生物专业学士、美国福坦莫大学工商管理硕士,拥有生物和管理复合专业背景,在华熙有多年的管理经验,具有较高的行业敏感性。公司研发团队具有较强的技术实力。郭学平博士担任首席科学家,其为国家科技进步二等奖获得者,是享受特殊政府津贴的专家。

其他核心技术人员包括刘爱华、栾贻宏等,均有医药相关专业背景和研发经历。另外,公司也积极聘请了专业管理人员进行运营和战略管理。

股权激励目标彰显长期发展信心。

公司于 2021 年推出限制性股票激励计划,合计授予 480 万股,占总股本的 1%,分为首次授予和预留授予。其中,首次授予 384 万股,占总股本的 0.80%,激励人数 206 人,授予价格 77.59 元/股(调整后);预留授予 96 万股,占总股本的 0.20%,激励人数 133 名,授予价格 116 元/股。

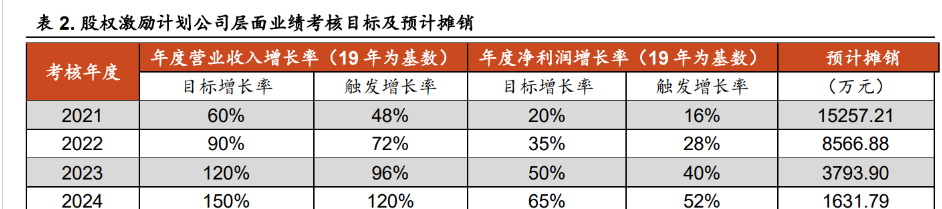

从公司层面业绩考核目标看,激励计划考核年度为 2021-2024 四个会计年度,以 2019 年营业收入或净利润为基数,设置以下考核目标:

1)2021-2024 营业收入增长率触发值为 48%、72%、96%、120%,目标值为 60%、90%、120%、150%;

2)或 2021-2024 净利润增长率触发值为 16%、28%、40%、52%,目标值为 20%、35%、50%、65%。

2021 年度公司实现营业收入增长率 162.40%(以 2019 年营业收入为基准),净利润增长率 48.15%(以 2019 年净利润为基准),满足公司层面业绩考核要求。公司通过股权激励计划有望绑定核心人才,激发企业活力。

1.3.营收持续高增,盈利能力边际改善

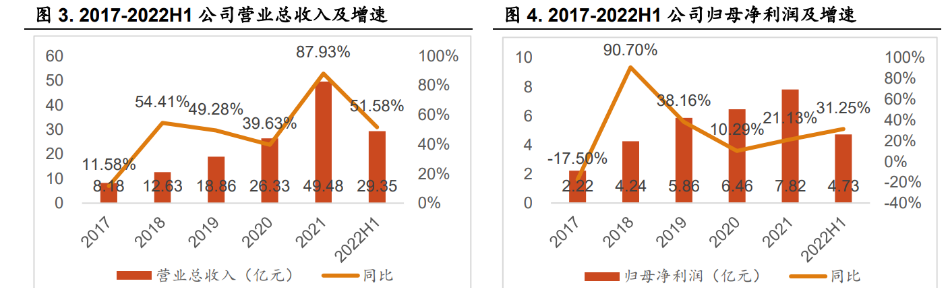

公司营收和归母净利润增长稳健。2017-2021年,公司营业总收入由8.18 亿元增长至 49.48 亿元,CAGR 为 56.83%。2022H1 公司实现营业总收入 29.35 亿元,同比增长 51.58%。

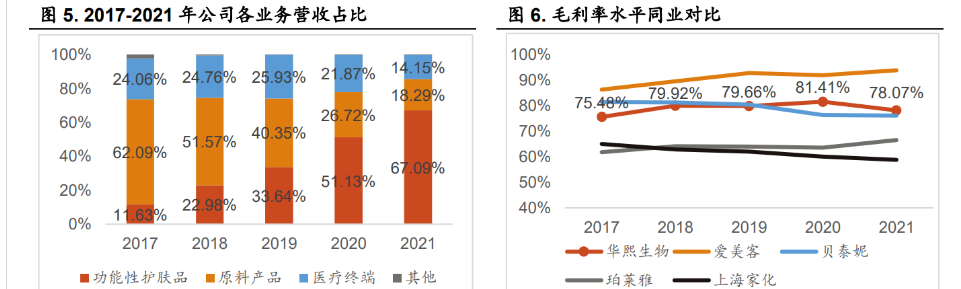

公司营收增速较高主要系功能性护肤品业务表现亮眼,2017-2021 年,功能性护肤品业务营收占比由 11.63%提升至 67.09%,已成为公司第一大收入来源。

2022H1 在疫情反复致行业承压的背景下,公司护肤品销售收入仍同比增长超过 75%,显示出一定韧性。

2017- 2021 年,公司归母净利润由 2.22 亿元增长至 7.82 亿元,CAGR 为 37.00%。2022H1 实现归母净利润 4.73 亿元,同比增长 31.25%。近年来公司归母净利润增速小于营收增速主要系发力 C 端业务导致费用投入较多。

从毛利率看,公司毛利率较为稳定,整体保持在 80%左右的较高水平。同业对比看,2021 年公司毛利率处于行业上等水平,仅低于爱美客。

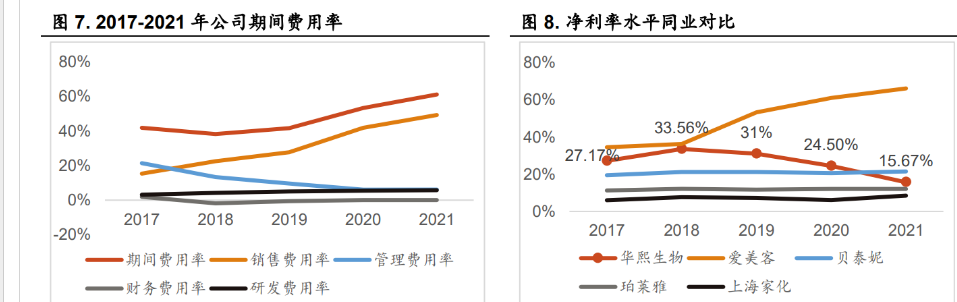

从费用率看,公司期间费用率的提升主要来源于销售费用率的提升。

2017-2021 年,公司销售费用率由 15.34%提升至 49.24%,主要系 2C 模式的功能性护肤品业务占比提升。

为提升品牌影响力,化妆品在品牌建设初期通常需要较高的销售费用投放,护肤品业务收入占比的提升拉高了渠道宣传推广和营销投入费用。公司较为注重研发,2017-2021 年,研发费用率由 3.14%提升至 5.75%。

从净利率看,销售费用率的提升压缩了净利率,2017-2021 年,公司净利率由 27.17%下降至 15.67%。

同业对比看,2021 年公司净利率处于行业中等水平,但考虑到公司毛利率处于行业较高水平,以及护肤品牌逐步度过初始成长期开始进入精细化运营阶段,公司费用率有望下降,净 利率有提升空间。

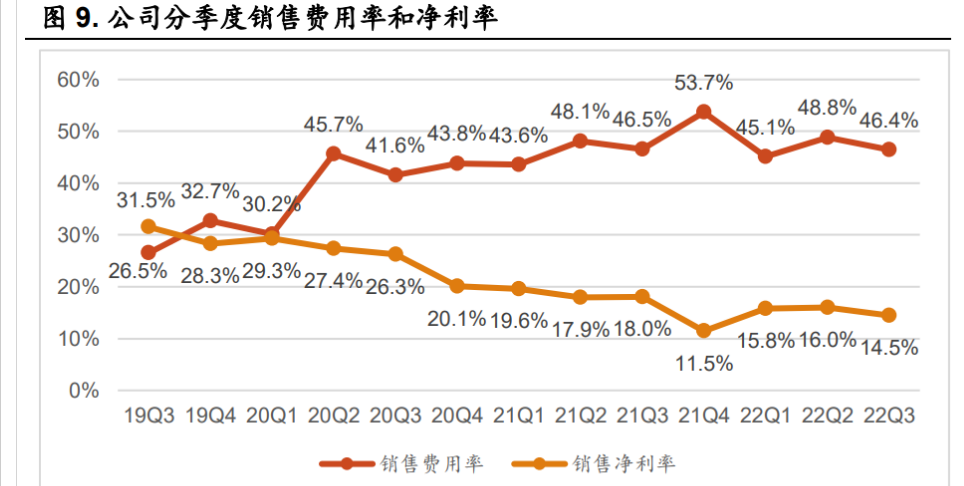

盈利能力逐季改善,提质增效成果初显。

从分季度销售费用率和净利率的图表可以看出,二者基本呈现反向走势。2019Q3-2021Q4 销售费用率整体呈波动增长趋势,同期销售净利率整体在波动中持续下降,2021Q4 达到低 位。2022Q1 销售费用率环比下降明显,表明公司已逐步开始优化费用投放,在降低超头占比、践行大单品战略等措施下,净利率迎来改善拐点。

公司 2021Q4/2022Q1/2022Q2 净利率分别为 11.5%/15.8%/16.0%,环比逐季提升。2022Q3 净利率环比下滑主要系报告期内来源于政府补助的非经常性损益金额减少。

另外,对比营业利润与营业收入增速,公司 2022Q2 实现营业收入 16.81 亿元,同比增长 44.9%,2022Q2 实现营业利润 3.38 亿元,同比增长 46.9%,2022Q2 营业利润增速已快于营业收入增速。

2.原料产品业务:透明质酸原料增长稳健,其他生物活性物蓄势待发

2.1.全球透明质酸原料龙头,产能进一步扩张

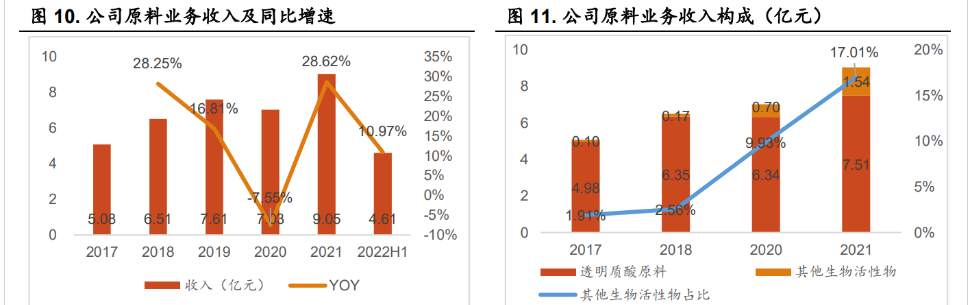

2017-2021年,公司原料业务收入增长稳健,除 2020 年因疫情影响同比增速为负外,其余年份均为两位数同比增长。2021年/2022H1原料业务收入为9.05/4.61亿元,同比+28.62%/+10.97%。

从原料业务构成看,公司主要经营透明质酸原料和其他生物活性物,2021年透明质酸原料收入为7.51亿元,同比增长18.52%,其他生物活性物收入为1.54 亿元,同比增长120.33%。

透明质酸原料业务收入占比高,但其他生物活性物收入增速快,在公司原料业务中的收入占比已由2017年的 1.91%提升至 2021 年的 17.01%。

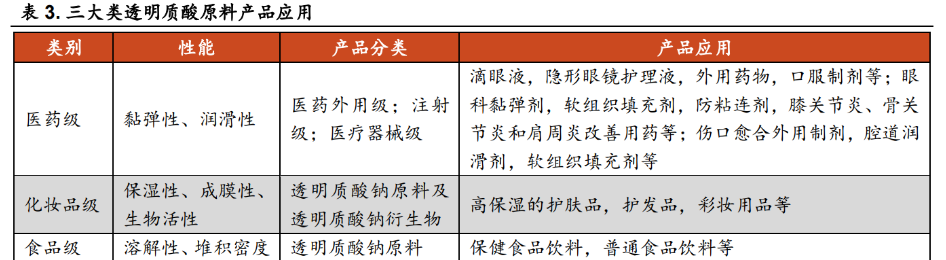

透明质酸又名玻尿酸,是存在于人体和动物组织中的一种天然直链多糖,作为细胞外基质的主要成分,分布于眼玻璃体、关节、皮肤等部位,随着年龄增长体内含量逐渐减少。

良好的保水性、润滑性、黏弹性、生物相容性等理化性能和生物功能特点决定了其具备极高的应用价值。按用途划分,透明质酸原料可分为医药级、化妆品级、食品级。

从量的角度看,全球透明质酸原料分品类市场规模(按销量计)食品级>化妆品级>医药级,分品类规模增速(按销量计)食品级>医药级>化妆品级。

2017-2021 年,全球透明质酸原料销量由 420 吨增长至 720 吨,CAGR 为 14.42%,其中,食品级/化妆品级/医药级透明质酸原料市场规模分别由 191.7/211.9/16.4 吨增长至 381.6/309.6/28.8 吨,CAGR 为 18.78%/9.94%/15.12%。

沙利文预计 2026 年,全球透明质酸原料市场规模将达 1285.2 吨,食品级/化妆品级/医药级将分别达 809.7/424.1/51.4 吨。

从价的角度看,医药级>化妆品级>食品级。

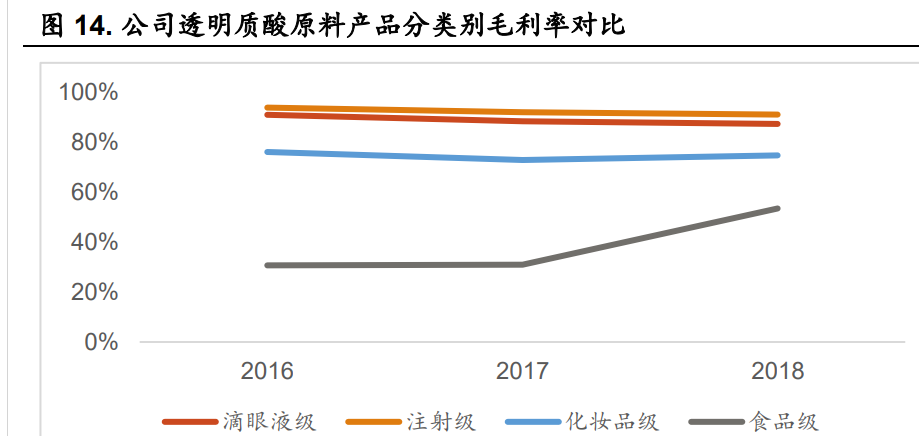

根据招股说明书,2018 年度 公司注射级 / 滴眼液级 / 化妆品级 / 食品级原料产品平均售价分别为

113831.19/18798.96/2440.81/1258.36 元/KG。从毛利率的角度看,医药级> 化妆品级>食品级。2018年,滴眼液级/注射级透明质酸原料毛利率为 87%/91%,化妆品级透明质酸原料毛利率稳定在 75%左右,食品级透明质酸原料毛利率为 53%。

医药级原料对生产技术、质量控制、注册的要求较高,且各国对医药级原料市场准入均有严格的标准,售价远高于化妆品级和食品级原料,附加值最高,2022H1 公司医药级 HA 毛利率为 87.06%。

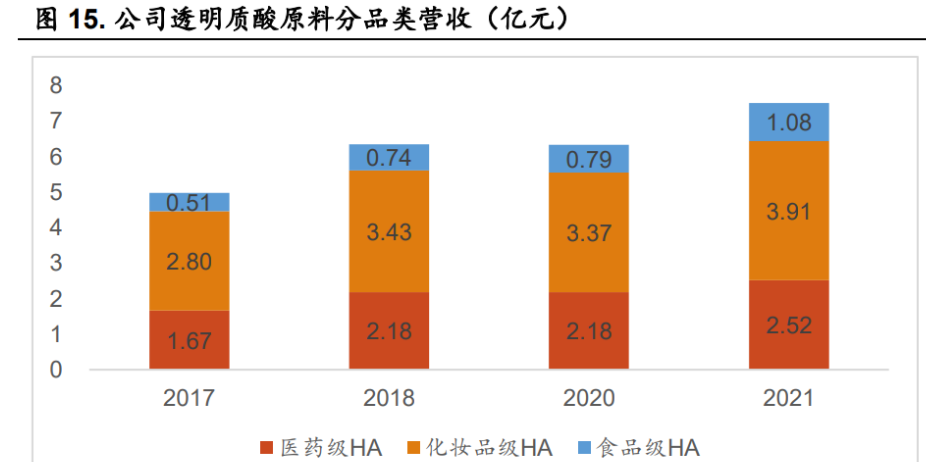

2021年,公司化妆品级 HA/医药级 HA/食品级 HA营收为 3.91/2.52/1.08 亿元,同比+15.98%/+15.82%/+36.85%。

医药级 HA 营收增长主要系海外市场资生堂透明质酸钠原料逐渐退出,公司国际市场份额进一步提升,以及国内市场滴眼液级 HA 需求增加。

食品级 HA 营收增速较高主要系国内市场食品级 HA 政策的放开。公司申报扩大透明质酸钠在普通食品中的应用(2008 年 5 月透明质酸钠被国家卫生部批准为新资源食品,可应用于保健食品中),2021 年 1 月 7 日国家卫健委发布公告,批准透明质酸钠为新食品原料,可应用于乳及乳制品、饮料类、酒类、可可制品、巧克力和巧克力制品(包括代可可脂巧克力及制品)以及糖果、冷冻饮品中。

公司原料业务的竞争优势为:

1)技术和产业化优势:

公司凭借全球领先的低分子和寡聚透明质酸的酶切技术,及高、中、低多种分子量的分段控制发酵和纯化精准控制技术,实现产品分子量范围低至 2kDa 高至 4,000kDa 的产业化技术突破。

公司是世界上最大的透明质酸原料供应商,开发出超过 200 个规格的医药级、化妆品级和食品级透明质酸原料产品,并实现在低成本基础上的大规模量产,产品广泛应用于药品、医疗器械、化妆品、功能性食品及普通食品领域,并涉及宠物、生殖健康、口腔、织物、纸品等新领域。目前公司透明质酸发酵产率可达 12-14g/L,产能为 770 吨,产业化规模位居国际前列。

2)认证壁垒:

公司在国内外市场上拥有全面的全球注册资质,仅医药级透明质酸原料方面,公司已获得注册备案资质超过 30 项。

3)客户资源优势:

公司在全球 60 多个国家和地区拥有稳定的经销渠道和用户,是多家国际性医药、化妆品、保健食品公司的战略合作伙伴,全球客户超过 2,000 家,在某些国家和地区与客户合作已超过 20 年,关系稳固,客户粘性高。

公司逐步从原料产品的供应商升级为解决方案的提供商,通过华熙生物研究院为客户提供专利授权、数据分析,赋能客户发展,增加客户粘性。

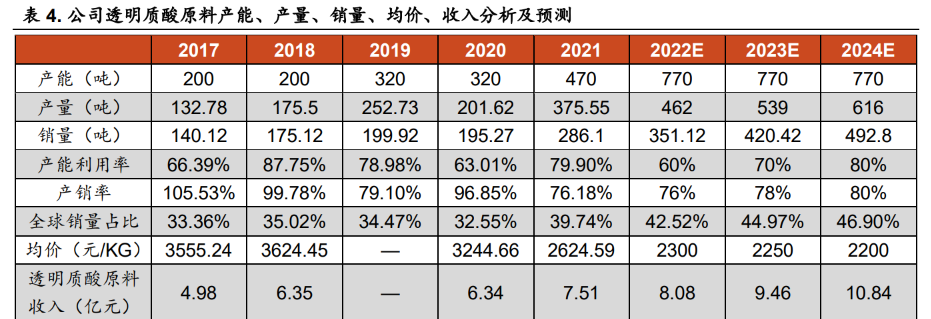

下面我们从产能、产销量、均价等角度对公司的透明质酸原料业务收入进行分析与测算:产能方面,2021 年公司全资收购东营佛思特,新增 150 吨透明质酸产能,2022 年天津工厂生产线正式投产,新增 300 吨透明质酸产能。

另外,目前公司已掌握无菌产品生产技术,正在东营厂区开工建设无菌 HA 产线,布局高端透明质酸产品,进一步提升公司原料产品科技力和市场竞争力。

假设2022-2024 年透明质酸原料产能保持 770 吨(济南工厂 320 吨、天津工厂 300 吨、东营工厂 150 吨),我们预计天津工厂投产初期产品销售规模与设计产能差异较大,产能利用率较低。随着产线爬坡和客户逐步开拓,产能利用率和产销率将逐步提升。

市场份额方面,公司作为全球透明质酸原料龙头,2021 年全球市占率(以销量计)为 39.74%(通过公司 HA 销量/弗若斯特沙利文口径的全球销量计算得到),同比+7.19pct。预计随着产能扩张,以及资生堂等公司逐步退出医药级 HA 市场,公司全球销量占比有望进一步提升。

价格方面,2017-2021 年公司透明质酸原料均价整体呈下降趋势,我们认为这或与行业竞争加剧以及价格更低的食品级 HA 销售占比提升有关。

2021 年为国内透明质酸钠应用于普通食品的“元年”,食品级 HA 销售增长提速,预计 2022-2024 年食品级 HA 销量占比缓慢提升,透明质酸原料均价 微降。根据以上假设,我们预计 2022/2023/2024 年,公司透明质酸原料收入 为 8.08/9.46/10.84 亿元。

2.2.合成生物技术聚焦六大类生物活性物,“HA+胶原蛋白+其他生物活性物”架构初显

以合成生物为驱动,利用创新细胞工厂研发创制六大类生物活性物质。秉承着“让每个生命都是鲜活的”企业使命,公司主要聚焦在 6 大类有助于生命健康的生物活性物开发和产业化应用:

1)功能糖类:如透明质酸、硫酸软骨素、肝素等。

2)蛋白类:如胶原蛋白等。

3)氨基酸及衍生物:如γ-氨基丁酸、依克多因、麦角硫因等。

4)多肽类:介于氨基酸和蛋白质之间,在护肤品、功能性食品里发挥作用的是多肽和氨基酸。

5)核苷酸及衍生物:如 PDRN 等核苷酸类。

6)植物天然产物。坚持“科学→技术→产品→品牌”的发展逻辑,集研发、制造、产品开发于一体,贯穿上下游全产业链。

公司的生命树以科学和技术支撑为树根,通过基础研发平台创制研发六大类生物活性物质,实现-0-1 物质的突破;以制造和产业转化为树干,利用中试转化平台实现物质的测试和转化验证,实验结果利用基于工业 4.0 为基础的数字化制造平台来将物质产品化、产业化;以各市场转化为树冠,利用终端的市场推广能力形成四轮驱动的业务模式。

公司坚持对基础研究和应用基础研究不断投入,目前已建成合成生物学研发平台、微生物发酵平台、应用机理研发平台、中试转化平台、交联技术平台、配方工艺研发平台在内的六大研发平台,同外部科研院所积极展开合作,大力推动“产学研”一体化,加快科研成果的产业转化和市场转化。

继透明质酸后,公司重点战略打造胶原蛋白。

作为人体中含量最多的蛋白质,胶原蛋白是一种皮肤护理的理想成分,可用于专业皮肤护理(一般护肤、功能性护肤、医用敷料)和肌肤焕活应用。由于胶原蛋白的止血和细胞再生作用,胶原蛋白也是理想的生物医用材料,例如植入型医疗器械。

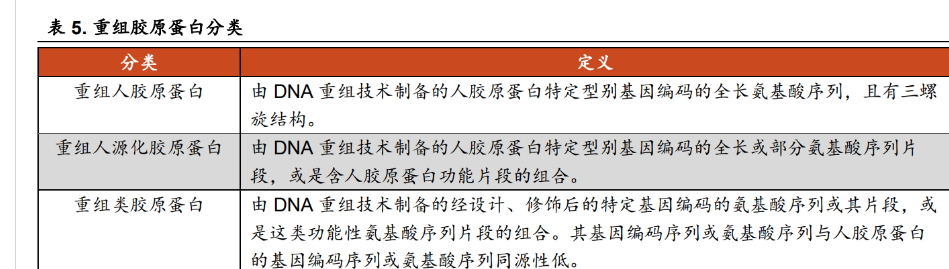

此外,胶原蛋白还可用于保健食品等用途。胶原蛋白可分为重组胶原蛋白和动物源性胶原蛋白,重组胶原蛋白由基因工程合成,动物源性胶原蛋白从动物组织中提取。根据国家药监局《重组胶原蛋白生物材料命名指导原则》的规定,重组胶原蛋白又可分为重组人胶原蛋白、重组人源化胶原蛋白、重组类胶原蛋白三类。

6.盈利预测、估值与总结

盈利预测:

预计 2022/2023/2024 年,公司实现营业收入 69.3/92.07 /120.01 亿元,归母净利润 10.27/13.73/18.07 亿元,对应 EPS2.14/2.85/3.76 元。

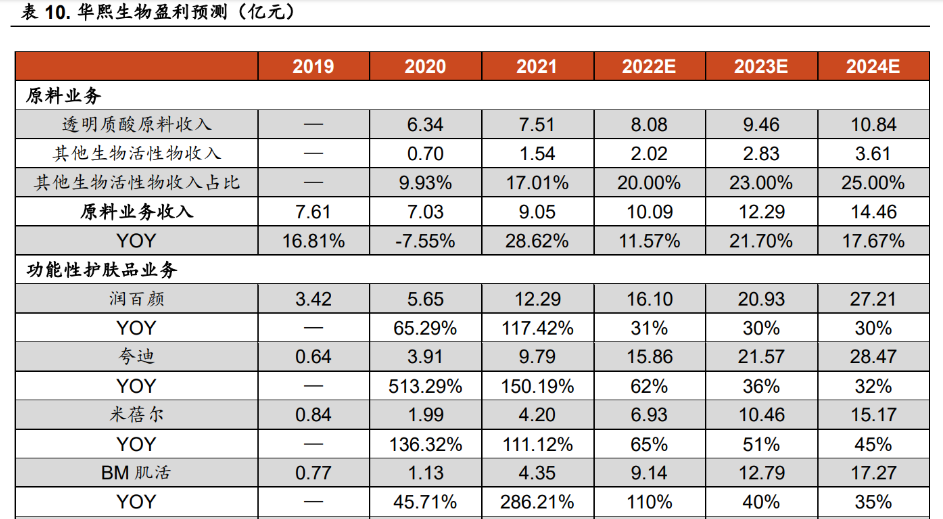

分业务看,假设透明质酸原料收入采用前文表 4 的预测结果,其他生物活性物收入占原料业务收入的比重分别提升至 20%/23%/25%,预计原料业务实现营收 10.09/12.29/14.46 亿元;

预计功能性护肤品业务实现营收 51.22/69.75/93.12 亿元,主要系所处行业赛道(皮肤学级护肤品和强功效护肤品)的高增速以及公司多品牌、多品类的持续高增长;

预计医疗终端业务实现营收 7/8.54/10.25 亿元,主要系终端的疫后修复以及娃娃针、双子针等大单品的持续放量;预计功能性食品业务实现收入 0.88/1.41/2.11 亿元,低基数下有望实现高增长。

鉴于公司采用“四轮驱动”的业务格局,我们采用分部估值法对其进行估值:

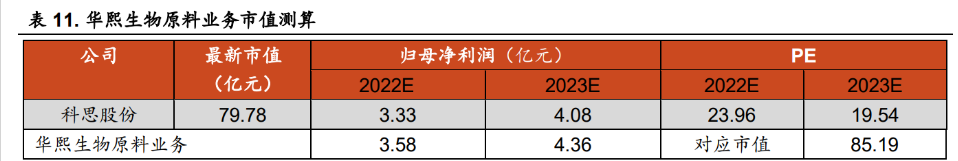

原料业务:该业务板块发展已较为成熟,故采用 PE 估值。

2022H1,公司原料业务毛利率为 72.39%,研发费用率约为 13.45%(原料研发投入/原料 营业收入*100%=62/461*100%=13.45%,研发投入全部费用化),根据公司公告,原料业务销售额费用率维持在10%左右。

假设管理费用率取公司整体水平 5.96%,营业税金及附加占收入比率取公司整体水平 1.27%,采用 15%的所得税率,估算 2022H1 公司原料业务净利率约为 35.45%。

假设 2022 年全年及 2023 年净利率维持这一水平,则净利润分别为 3.58 亿元和 4.36 亿 元。

公司作为全球玻尿酸原料龙头企业,可选取全球化学防晒剂龙头企业科思股份作为可比公司,给予公司 2023 年 19.54 倍 PE,对应市值 85.19 亿元。

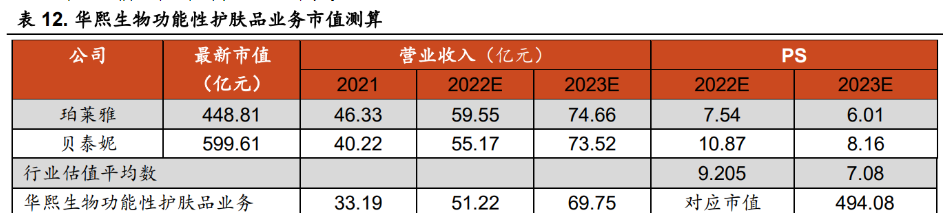

功能性护肤品业务:该业务板块仍处于高速成长期,且净利率波动较大,故采用 PS 估值。选取珀莱雅、贝泰妮作为可比公司,给予公司 2023 年 7.08 倍 PS,对应市值 494.08 亿元。

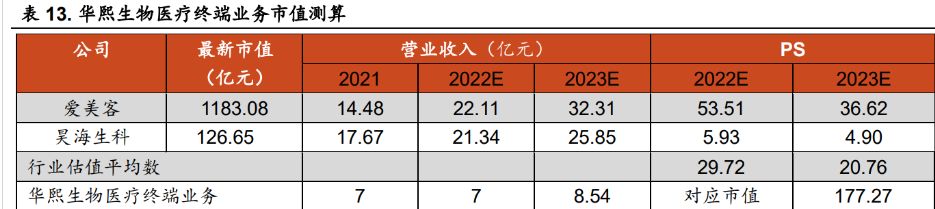

医疗终端业务:该业务板块受两票制影响销售费用率波动较大,且医美业务处于战略调整阶段,故采用 PS 估值。

选取爱美客、昊海生科作为可比公司,给予公司 2023 年 20.76 倍 PS,对应市值 177.27 亿元。

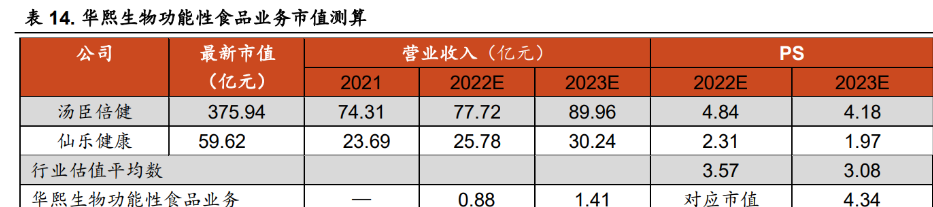

功能性食品业务:该业务板块处于发展初期阶段,故采用 PS 估值。选取汤臣倍健、仙乐健康作为科比公司,给予公司 2023 年 3.08 倍 PS,对应市值 4.34 亿元。

将上述分析结果进行加总,分部估值法下给予公司 2023 年 760.88 亿元的目标市值空间。

7.风险提示

新原料或新产品研发不及预期的风险:在研发过程中,可能存在因研发技术路线出现偏差、研发投入成本过高、研发进程缓慢而导致研发失败的风险。

新品推广不及预期的风险:原料、医疗终端、功能性护肤品、功能性食品产品均需要适应市场需求,采取适当的市场推广策略,有效维护渠道。如果市场推广不利,可能对公司的产品销量和盈利能力产生不利影响。

行业竞争加剧:护肤品及医美行业竞争加剧,若公司未能及时应对,可能面临毛利率下降的风险。

医美行业监管趋严:虽然长期来看,医美行业严监管有利于加速不合规产品和机构的出清,提升合规企业的市场份额,但短期内对行业不规范行为的整顿可能对产业链上的公司均产生冲击。

政府补助政策变化的风险:2021年公司计入当期损益的政府补助金额为 13234.84 万元,占公司利润总额的比重为 14.87%,若未来政府补助政策发生变动或公司不能满足补助政策的要求,可能对公司的经营业绩产生一定的影响。

2022年 11 月限售股解禁可能带来短期减持风险。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号