-

洪灝:2023,经济或跃在渊,股市飞龙在天

价值投机小学生

/ 2022-12-17 21:42 发布

/ 2022-12-17 21:42 发布1

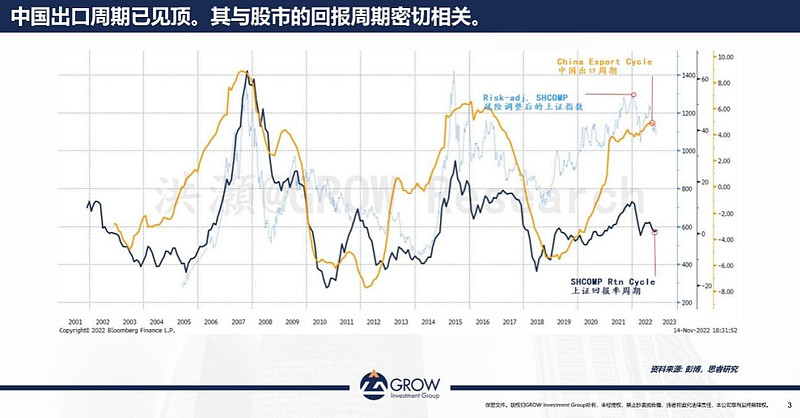

出口周期和股市回报率周期关系密切

我们对中国出口周期进行一个周期性的调整

, , 。

从图上来看

, 。 第一个高峰出现在

, , ; 第二个高峰出现在

, ; 第三个出现在

, 。 我们同时把中国的出口周期经过大概50天周期性调整之后

, 。 , , , , 。 在经过风险调整后

, 。 2

市场已经反弹很多

, 出口周期在过去的两年为中国的经济增长做出了巨大的贡献

, 。 当前

, 。 , , 、 , , 。 市场最近也涨了很多

, 《 “ Mai!Mai!Mai!” 》 , , 。 上证指数也有一个非常强的修复

, 、 、 。 一根阳线能改变情绪

, 。 , 。 但其实大家共识的

、 、 , 。 所以我们更可能是在一个短周期的底部

, 。 3

内外需走势下

, 去年

, , , 。 因为股票走势领先于出口周期

, , 。 , , 。 到了10月份

, , 。 当前

, , , 。 在此背景下

, 。 4

出口走弱导致股市下跌

出口是中国经济增长的一个重要因子

, 、 、 。 通过出口创汇

, 。 , , , 。 只要流动性一起来

, 。 。 2022年

, , , , 。 宏观流动性的释放并不能够特别强地去支持市场的定价

, 。 美联储在抗疫的时候印了很多钱

, , 。 但与此同时

, 。 , 。 , 。 。 5

中国股票回报率处于中长周期高点

到了10月

, , , 。 这个时候

, , , , 。 新冠病毒毒株正好经过几轮变异之后

, , 。 所以无论是从宏观经济运行的逻辑和数据

, , , 、 。 中国出口周期处于一个中周期的高点

, , , 。 6

中国的经济周期开始触底

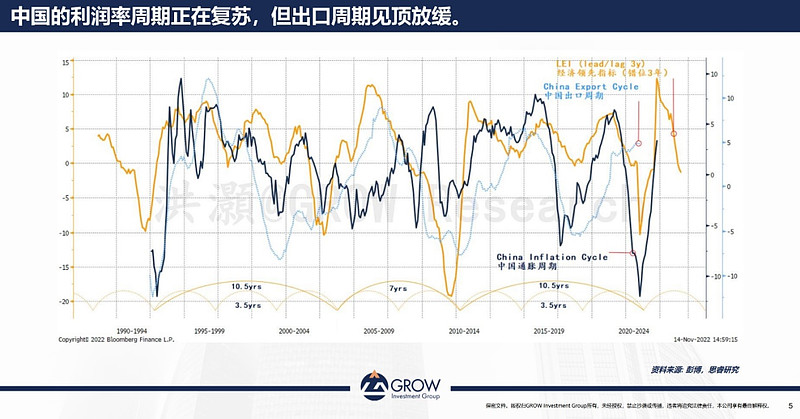

这个图比较了中国的出口周期

、 。 , , 。

上图中

, , , 。 , 。 由于防疫上领先的优势

, , 。 我们可以得两个结论

: 1

) 。 2

) 。 , , 。 现在看一下中国本身的数据

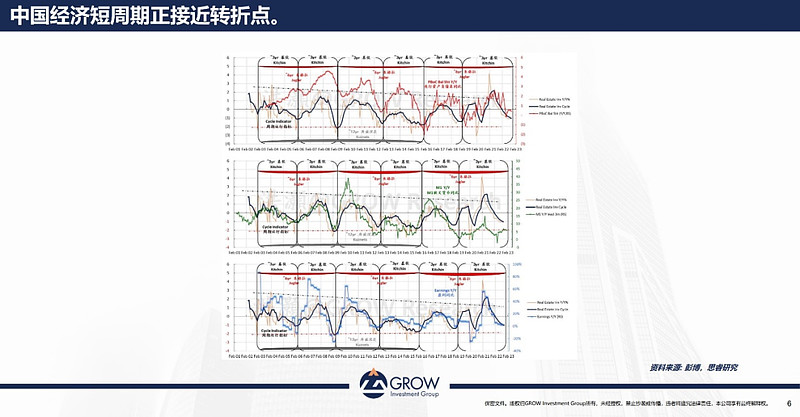

, , , 。 上图是经济周期指标跟央行资产负债表同比变化

, ; 中间的图把经济周期指标跟狭义货币M1的同比增长进行比较

, ; 下图把经济周期指标与我们独有的中国经济周期指标

、 , , 。

中国经济周期触底的信号非常明显

, 。 现在

, 。 7

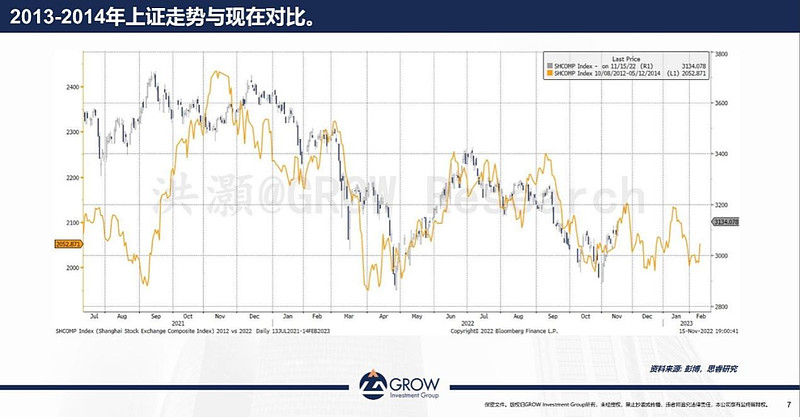

现在的市场类似2013-2014年

资本市场周期领先实体经济周期大概1-2个季度

。 , , , 。 。 实际市场的运行是一波三折的

。 , 。 不仅仅有国内宏观的变化

、 , 、 、 , 。 所以在周期见底后

, ? 我们把中国的股市大概30年的数据拉出来

, , , , 。

2013年年底

、 , , , , , , 。 把2013年

、 , , 。 市场开始反弹了

, , 。 , , , , 。 8

防疫开放大方向已定

, 今年

, , —— 。 房地产经历了2022年非常差的一年

, 。 , , 。 今年的行情跟2014年的行情有很多类似的地方

, 。 , 。 , , 。 随后

, , 。 这个走势是非常明显的

, 。 由于股市提前反映经济

, , 。 , 。 今年遇到了一次房地产市场更大的挑战

, , , , 。 现在

, , , , 。 9

未来4-6个月里

, 周期性板块和成长型板块的表现相对较好

2020年

, 、 , 、 , 。 从这张图来看

, , 、 , 。 , 。

到了2022年

, , 。 , 。 所以未来的4-6个月

, , 。 这个趋势已经开始发生

, 。 , 。 在经济周期底部修复的同时

, 。 我有一个专有的EYBY模型

, 。 、 。

可以看到

, , 。 。 在这一波行情上来的时候

, , , 。 , 。 也可以用EYBY模型去解释美国的经济周期变化的规律

, , , 。 10

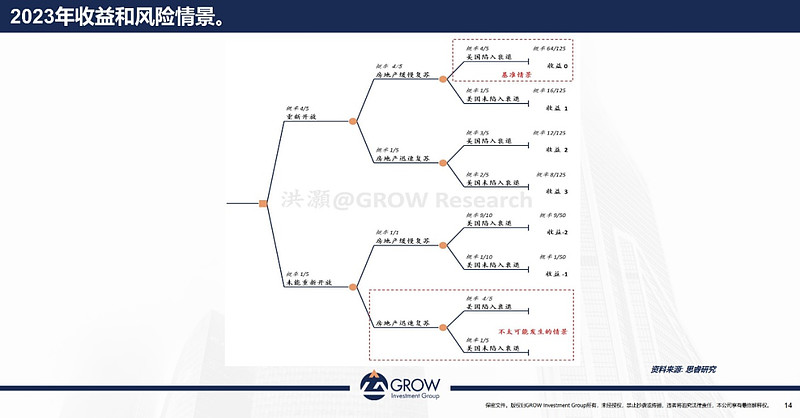

2023年预测的底线

展望2023年

, , 1

) , ? 2

) ?

第一个问题

, 。 , , 。 第二个问题

, 。 、 、 , 。 重新开放

、 、 , , , 。 如果以上任何一个问题能得到更好的答案

, 。 比如重新开放

, , , 。 如果重新开放

, , , , , 。 如果两个不确定性都得到了非常好的答案

, 。 所以现在看到的基准情形是对于2023年的预测的一个底线

。 简单的说

, 。 , 《 “ Mai!Mai!Mai!” 》 , , 。 这个就是一个非常不理性的点位了

, 。 。 最后总结一下

, 《 》 , 《 》 。 , , , , 。 或跃在渊的意思就是

, , 。 , 。 ,

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号