-

多业态百货零售龙头,王府井:免税项目落地在即,期待重启成长

老范说评 / 2022-12-16 11:03 发布

1、多业态百货零售龙头,逆势经营韧性凸显

历程:首旅旗下核心资产,规模体量稳健增长

王府井集团为目前全国规模最大、业态最全的商业零售集团之一,经过67年发展,逐步形成了综合百货、购物中心、奥莱、超市多业态协同发展,线上线下融合的模式;截至1H22末,公司在全国7大经济区域38个城市共运营77家大型综合零售门店,总经营建筑面积达到445万平方米。

公司的发展历程可以分为四个阶段:

1) 门店创立,成功上市(1955~1995):

公司创立于1955年,为新中国公私合营后成立的第一家百货商店,被誉为“新中国第一店”;1984年公司开始实施“政企分开、简政放权”等一系列改革;1993年公司进一步进行股份制改造,成立北京王府井百货(集团)股份有限公司;1994年在上交所挂牌上市,是我国最早的商业上市企业之一。

2) 连锁化推进,快速扩张(1996~2013):

上个世纪90年代开始,随着百盛、新世界等为代表的新锐百货商场纷纷入驻北京抢占份额,公司在竞争中加快连锁化推进。

1996年王府井广州店顺利开业,标志着公司迈开从传统单店发展向跨区域连锁经营的第一步,随后又陆续进入武汉、成都、长沙、西宁等城市,公司进入快速扩张阶段。

2000年,公司于北京东安集团实施战略性重组;2013年公司又进一步收购中国春天百货,稳健扩张中完成在中国7大经济区域门店布局。

3) 宏观挑战加剧,多业态模式发展(2014~2019):

伴随着淘宝、京东等电商平台的快速发展,网络零售对传统百货造成冲击,而综合购物中心、奥特莱斯等业态快速发展,传统百货聚客效应减弱。竞争加剧背景下,公司积极转型,逐渐形成线上线下并举、多业态共同发展模式。

1)线上:一方面王府井网上商城作为独立运营的线上平台,开通端、天猫旗舰店等多个入口,另一方面及时搭建小程序、及微博等流量入口,以提供线上线下联动营销和及时服务。

2)线下:逐步形成集百货、奥莱、购物中心和超市四大业态协同发展格局,实现从线性到树状发散。

4) 获免税牌照,开启第二增长极(2020年至今):

2020年6月公司获得免税品经营资质,并全面推进口岸免税、市内免税、离岛免税和岛内免税项目落地。

财务:疫情下短暂承压,经营韧性行业领先

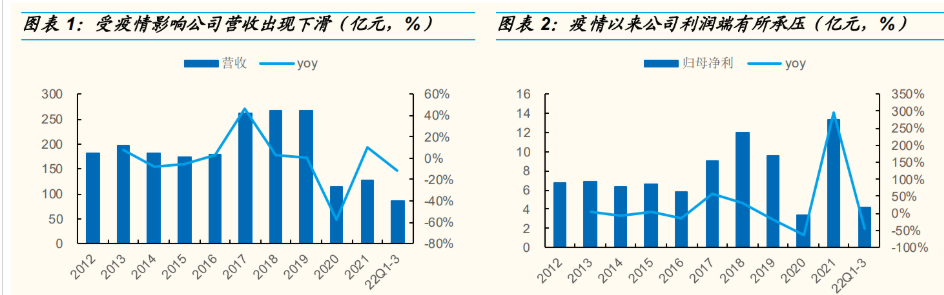

2020年公司实现营收82.2亿元,同比下滑69.3%主要系疫情叠加收入准则调整影响(可比口径下同比下滑5.9%);实现归母净利3.87亿元,同比下滑59.8%。

2021年伴随着疫情好转公司紧抓恢复窗口期,大力扩销增效,叠加公司吸收合并首商股份,公司实现营收127.5亿元,可比口径下同增10.6%,实现归母净利13.4亿元,可比口径下同比增长295.6%。

22年Q1-3公司实现营收84.66亿元、同比下滑11.7%,实现归母净利4.15亿元、同比下滑45.5%,业绩承压主要受到年初至今多地疫情散发、各地门店经历不同程度停业或缩短营业时间影响。

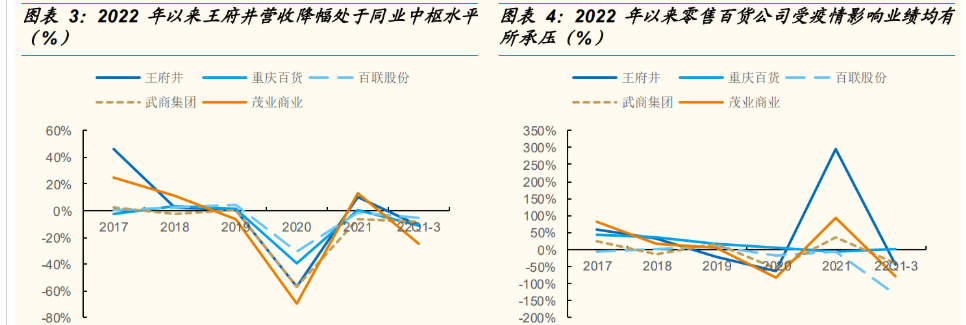

疫情背景下龙头韧性突出,业绩增长在行业中领先。相较于行业中其他连锁百货公司,王府井2021/22Q1-3营收分别同比+11%/-12%,归母净利分别同比+295%/-45.5%,疫情反复背景下业绩韧性凸显。

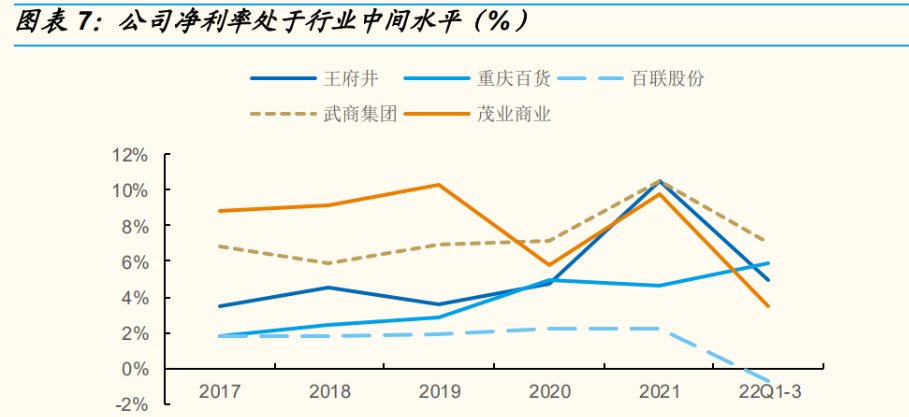

2020年以来受到新收入准则影响,联营收入由总额法变为净额法,导致零售百货企业毛利率均有所提升。其中王府井2020年毛利率提升至35%(+14 Pct),2021/22Q1-3毛利率进一步提升至42%/39%,在行业中处于中间水平。分业务来看,购物中心、奥莱盈利能力领先, 22Q1-3对应毛利率分别为49.1%/63.4%,其次百货渠道22Q1-3毛利率为32.5%;超市、专业店业态相对毛利率较低。

净利率方面,由于渠道结构调整、叠加公司换股合并首商股份,2021/22Q1-3公司净利率分别为11%/4.9%,较往年有所提升。横向来看,疫情发生以来公司净利率处于行业中间水平。

新业态贡献提升,多地区稳步开拓

截至1H22,公司于全国七大经济区域36个城市共运营75家大型综合零售门店,涉及百货、奥莱、购物中心业态,且随着公司合并首商、并逐步调整业务结构,当前多业态模式协同发展,形成以“大店为基础,强店为支撑,新店为补充”的良好发展形式。

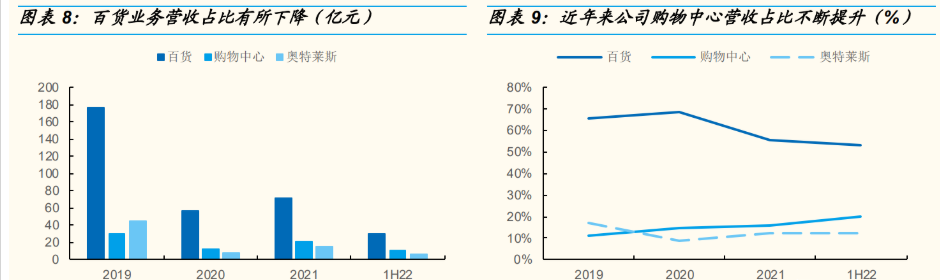

2021年百货/购物中心/奥莱分别实现营收71.1/20.6/16.1亿元,分别同增26%/72%/115%,分别占总营收比重的55.8%/16.2%/12.6%,其中传统百货占比同比下滑12.7 Pct。

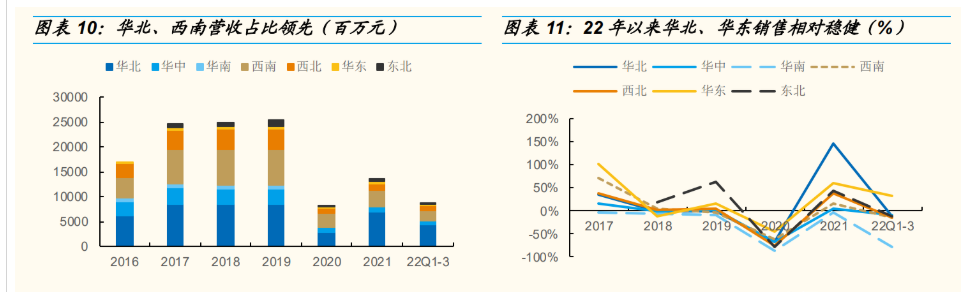

分地区来看,2021年华北/西南/西北区域分别实现营收69.32/31.06/14.87亿元,分别同增146.1%/15.5%/39.3%,占总营收的51%/23%/11%,其中华北地区占比提升17 Pct主要系公司吸收首商股份提升华北地区市占率(2020年首商北京地区占比83%)。

22Q1-3华北/西南/西北/华中分别实现营收45.39/20.0/9.78/7.47亿元,分别同比下滑11.52%/14.75%/13.2%/8.45%,占比分别达到51%/22%/11%/8%,其中北京地区1Q22受疫情影响较小叠加冬奥商品热销带动销售较好,Q2受疫情影响较大,西南地区上半年营收同比降幅较小,其中贵州、昆明地区经营韧性较强,Q3成都疫情封控拖累整体表现,华东地区营收同比上升主要受收购购物中心股权后合并报表影响,华南地区营收受广州店闭店影响同比有所下降。

2、存量业务积极转型,消费升级+回流利好规模提升

2.1、百货零售步入成熟期,体验式线下消费成为新主流

我国百货行业大致可以分为3个发展阶段:

1)最早国内百货店为政府经营,1992年开始大型百货陆续完成股份制改革,受到资本红利与市场扩张驱动,马太效应开始显现;

2)随着批准发布《外商投资商业企业试点办法》,并逐步向外资开放零售及分销,进入2000年后我国百货行业在外资涌入下步入飞速发展阶段,据国家经贸委统计,2008年百货店纳税占零售行业纳税总额的75%;

3)2010年后电商平台崛起为传统零售带来冲击,百货也逐步从跑马圈地步入成熟期,转化为多渠道竞争与规范化管理,追求运营效益与利润提升。

据欧睿数据,步入成熟阶段后百货零售业增长较缓,2015-2019年行业规模复合增长1.04%至1.05万亿元;2020年疫情冲击导致百货商场客流锐减,规模有所收缩,为对冲疫情影响,众多百货企业通过小程序、入驻天猫等方式发力线上平台,实现实体零售与电商的双线融合;2021-22年百货行业规模恢复至1.22万亿元左右,同比于19年增长约16%。

从行业格局来看,2019年以前王府井百货市场份额领先、市占率接近2%,进入2020年以后宏观变动加剧行业内部洗牌,北京华联、金鹰商贸市场份额有所提升,王府井因为线下业务占比较高拖累营收表现,2021年市占率达1.4%,位居行业第三。

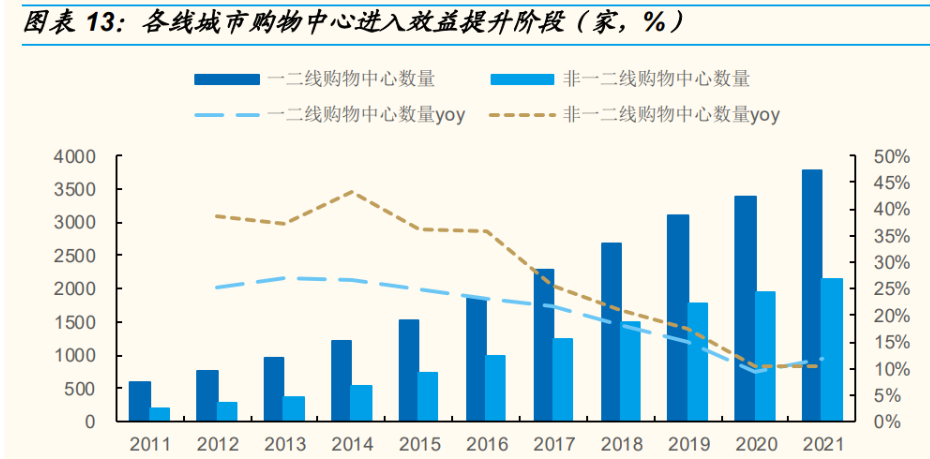

2021-17年我国购物中心数量年复合增速接近30%,2018年以后出现逐年放缓趋势,至2021年购物中心达到5936家;其中一二线城市开店放缓幅度快于低线城市,至2021年一二线/非一二线城市购物中心数量分别达到3778/2158家。

我国购物中心体量增速同步出现放缓,至2021年总体量为48832万平方米,同比增长11%,增速较2012年下降近17 Pct。

与此同时,我国购物中心平均面积在2014年达到8.59万平方米峰值后逐年下降,至2021年平均面积仅为8.23万平方米,体现零售业逐步从快速扩张过渡到注重效益提升阶段。

2021-17年我国购物中心数量年复合增速接近30%,2018年以后出现逐年放缓趋势,至2021年购物中心达到5936家;其中一二线城市开店放缓幅度快于低线城市,至2021年一二线/非一二线城市购物中心数量分别达到3778/2158家。

我国购物中心体量增速同步出现放缓,至2021年总体量为48832万平方米,同比增长11%,增速较2012年下降近17 Pct。

与此同时,我国购物中心平均面积在2014年达到8.59万平方米峰值后逐年下降,至2021年平均面积仅为8.23万平方米,体现零售业逐步从快速扩张过渡到注重效益提升阶段。

实物线上消费规模增长疲软,占社消零售总额稳步提升。

从实物商品销售规模来看,2022年1-10月我国实物线上消费规模累计达到9.45万亿元,占社零总额的26.2%;增速方面,2015年以来商品线上销售额累计同比逐渐下滑,其中2020/21全年线上累计销售额分别同比增长14%/11%,2022年1-10月累计销售额同比增长7.2%。

网络购物用户规模增长放缓,主要电商平台月活用户提升进入瓶颈期。

截至1H22末我国网购消费者人数达到8.4亿人,同比增长仅4%,增速较1H12下滑21 Pct。从主流电商平台月活用户数来看,截至2015年末淘宝/天猫/京东MAU分别达到1.64/0.37/0.32亿人,分别同增32.62%/96.82%/119.18%;2018年以后月活用户增速出现明显放缓,线上获客成本增加抬高流量边际成本,至2022年4月三个平台MAU分别仅同增4.09%/8.05%/9.55%。线上红利期收尾,线下消费相较于线上提供不可取代的体验感,叠加疫情好转促进客流回流线下,百货及购物中心客流及销售额有望逐步提升。

2.2、多业态有序扩张,体验化转型推进

2.2.1、业态多元化,渠道优势显著

公司主营业务收入主要来自于各门店的商品销售收入和功能商户的租金收入,主要经营业态中,百货公司以联营方式为主,即由品牌供应商通过专柜向顾客销售商品,百货再根据分成比例与供应商结算;购物中心分为主力店、次主力店、零售类、餐饮类、生活娱乐类等,品类不集中且场馆按照比例控制分布,购物中心侧重于引流进场,再由商户自主实现流量转化。

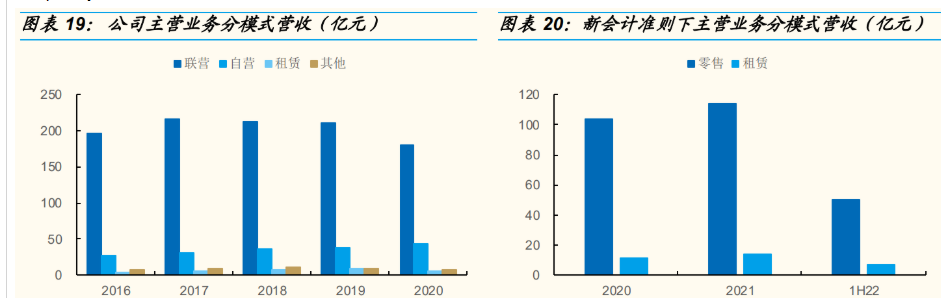

从业务模式结构来看,2020年以前,联营、自营为主要经营方式,其中2019年联营/自营分别实现营收210.58/38.72亿元,近3年复合增长2.4%/13.0%,占比79%/14%(较2016年分别-5Pct/+3Pct),自营占比提升主要系超市、专业店等业态逐步发展。2020年以后在新会计准则影响下公司调整模式披露方式,1H22零售/租赁模式分别实现营收50.0/7.4亿元,分别同比-15.2%/+9.9%,占比分别为90%/10%。

多元化渠道稳步拓进,创新扩销持续演绎。

近年来我国大型综合零售门店稳步扩张至77家,其中传统百货数量在疫情大范围反弹影响下积极调整,门店数量达到38家(其中北京11家);购物中心成为近年来发展的零售业态,6年内购物中心新增14家至38家,主要位于北京(3家)、贵阳(7家)、成都(2家)等城市。常规经营方面,公司通过热点活动积极聚客引流,开展“王府井年货节”、“人民甄选·王府井聚国潮”、“全民运动季”等活动,另一方面持续做好商品资源优化、促进经营质量提升。

卡位城市核心地段,客流基础优质。

公司背靠国资渠道资源丰富,有望充分受益于优质客流集聚效应。以王府井北京门店为例,当前11家位于北京的王府井门店大多数位于东城区、西城区优势地段,游客及当地消费者保证客流及销售额;叠加门店中集聚众多海内外知名品牌,满足一站式购物选择。

2.2.2、消费升级+回流趋势延续,优质体验带动增长

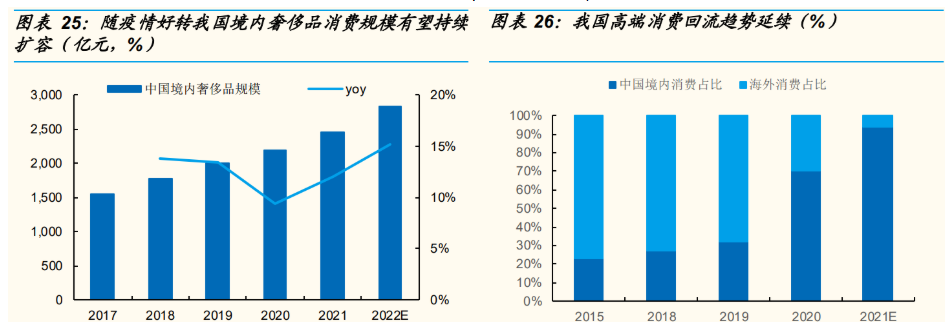

疫情后奢侈品境内销售额增长略提速,疫情消费回流叠加中长期消费升级为中高端百货及购物中心创下较好外部条件。

根据Euromonitor,2021年我国奢侈品境内消费规模达2467亿元,近4年复合增长12.15%,增长快于服装行业整体,国内仍处于消费升级阶段,其中2020-21年疫情导致出入境受限,奢侈品消费回流部分冲淡封控对线下门店冲击;预计随着2023年疫情防控放松、客流回暖,奢侈品较依赖于线下场景,将快速迎来复苏。

另外,据贝恩数据,2020年奢侈品境内消费占比大幅提升至70%(较19年+38 Pct),高端消费回流趋势较为显著。

公司旗下百货及购物中心高端品牌聚集,受益于升级趋势。据公司官网,公司旗下零售业态丰富、且入驻品牌具有差异性:百货主要包括海内外香化品牌及轻奢高端服饰及户外品牌,奥莱渠道主要为国际奢侈品牌销售过季产品,入驻品牌包括Prada、Burberry、MaxMara等,定位高端购物人群。

传统百货困境中升级,全方位增强体验感与娱乐性。2019年北京百货大楼进行整改,创新性在B2层与局气共同打造复古网红打卡点“和平菓局”,重塑老北京街区风貌、市井胡同、风味小吃等各种体验场景,并布局了“风雪山神庙”、文化消费体验区以及影像体验区,以集中体现老北京特色。

整改后辐射效应显著,开业首月日最高流量即突破16000人,周末日均流量11000人,月客流量同比、环比分别提升26%、41%;客流带动当月销售额同比增长8%,其中餐饮收入同比增长45%。

3、离岛免税业务即将启动,协同赋能打造第二成长极

3.1、牌照稀缺性提升准入门槛,政策助推免税行业发展

我国免税业务诞生于80年代,早期主要经营以机场为主的出入境口岸免税门店,随着2010年海南离岛免税兴起,免税行业政策逐渐走向宽松。

一方面政策多次上调离岛购物限额至每人每年10万元,并取消单件8000元免税限额规定;此外,王府井于20年6月被授予免税品经营资质,允许公司经营免税品零售业务,行业竞争格局逐步形成。

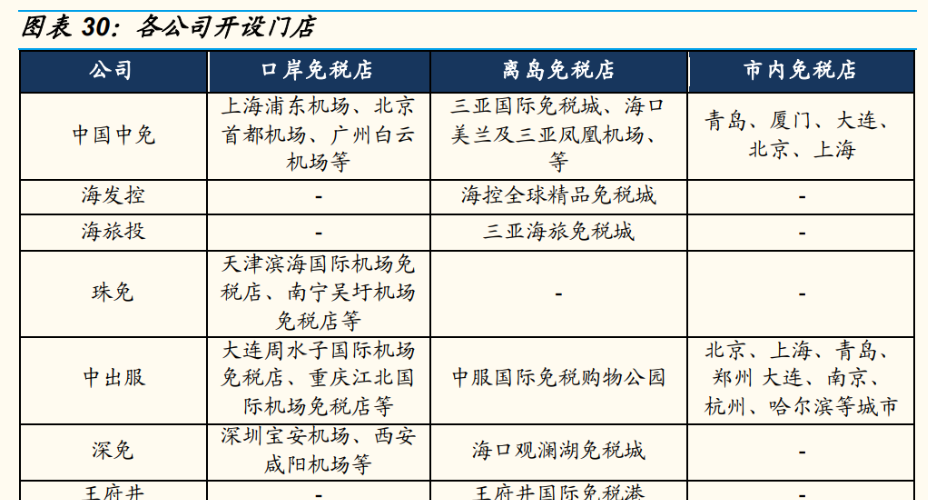

当前我国共有中免(包括海免、日上中国、日上上海)、深免、珠免、中出服、中侨、王府井、海发控及海旅投8家企业获得免税经营资质,其中中免是当前唯一获得全牌照且旗下各类免税项目完备的运营商,而海发控和海旅投主要布局离岛免税市场,王府井自20年获得免税牌照后,其首个免税项目逐步推进,22年10月王府井发布公告,获准在海南万宁经营离岛免税业务,王府井国际免税港项目预计于2023年初开业。

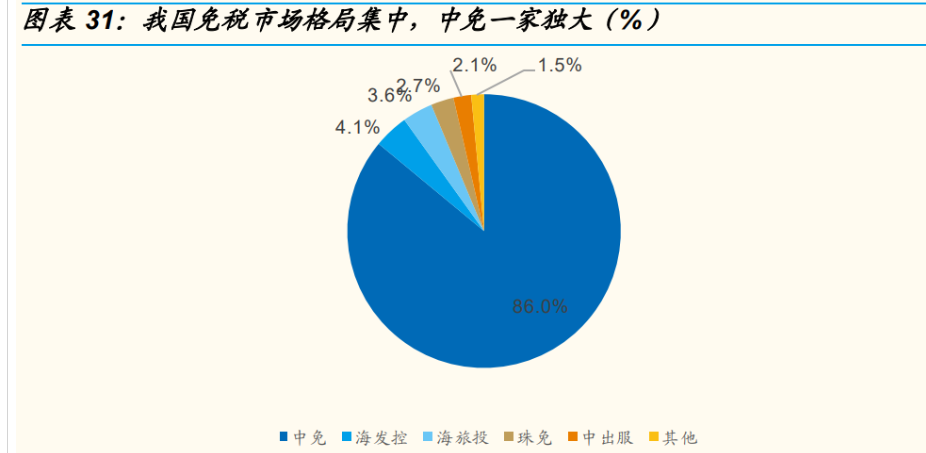

牌照资源叠加先发优势,中免市占率遥遥领先。

由于我国免税经营准入壁垒较高,当前行业高度集中,CR5高达98.5%。而中免较早开始免税经营业务,是我国目前唯一在全渠道经营免税商业体的公司,且近年来通过精准把握政策完成布局,自身规模优势不断巩固,当前市场份额达到86%,远超其他竞争对手。

3.2、万宁免税港启动在即,享离岛政策红利

离岛免税政策主要为离开海南本岛但不离境的国内外旅客提供税收优惠,免去商品关税、进口环节增值税以及消费税。

2020年离岛免税政策进一步放开,主要包括:

1)离岛旅客每年购物额度上升至10万元,且取消次数限制;

2)离岛免税商品品种由38种增至45种,手机等电子消费类产品纳入其中;且

3)购物对象覆盖所有离岛方式旅客,增加了“邮寄送达、返岛提取”等便利化提货方式。

政策不断“松绑”利好离岛免税快速发展,在疫情反复、近两年客流复合增长34%的背景下,2021年海南离岛免税购物金额达到495亿元、近2年复合增长91.5%,客单价、人均购物件数均有提升。

首个免税项目即将落地万宁,错位竞争下成长可期。

2022年10月10日王府井发布公告,万宁离岛免税项目审批通过,王府井国际免税港拟于2023年1月开业,此项目为公司2020年获得免税牌照后首个即将落地的项目。

万宁国际港位置现为王府井万宁悦舞小镇,总建筑面积10.25万平米,目前正在经营有税业务;该项目物业为公司自有,相关业务于今年7月1日被公司收购。我们认为该项目在位置、管理方面优势较为突出:

1)位置上:

当前海南免税商聚焦海口、三亚两大城市,而王府井国际免税港位于万宁市,主要对标本地客群及万宁游客,有望通过提升购物便捷性及品牌丰富度形成购物生态,提高销售转化。

其次,虽然万宁旅游热度不及三亚,但近年来依托于“小众”、“冲浪”、“露营”等标签以及音乐节等活动,关注度快速提升,22年一季度累计接待游客总数207.67万人、同增6.44%,累计增速排名全省第一,且旅游总收入达18.13亿元,同比增长12%。

2)管理上:

万宁首创奥莱位于万宁兴隆旅游度假村,是海南首家开业且单体面积最大的名品折扣店,自2014年开业以来营业额逐年上涨,目前已进入成熟运营期,2019年销售额超20亿元。

当前该项目已引入Gucci、Armani、Coach等中高端品牌及Nike、Adidas等国际运动品牌,本身知名度较高、客流圈层优质,且运营体系完善,为后续免税升级打下基础。

3.3、集团协同赋能,助推多业态免税发展

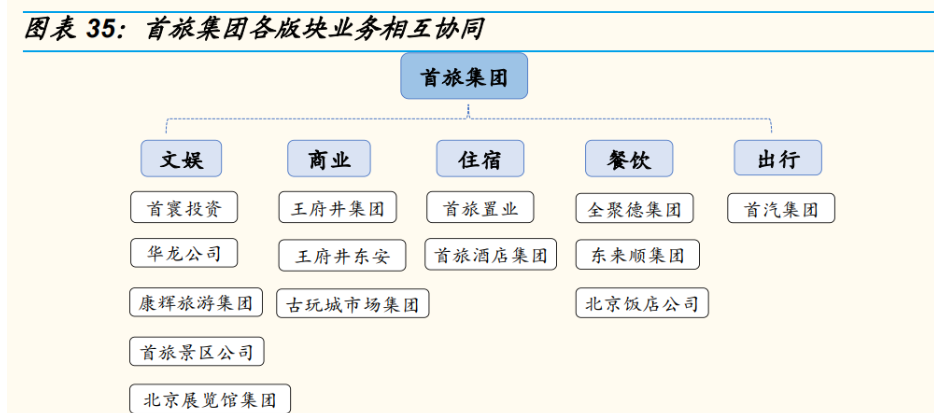

首旅集团多产业链布局,发展免税有望补充旅游出行版块,促进流量闭环形成。当前王府井控股股东首旅集团在餐饮、住宿、商业、旅游出行、文娱领域均有布局,在免税业务的突破为公司商业版块带来有效补充,并有望与旅游出行版块业务形成协同效应,提升消费者购物体验与多样化选择,而旅游版块为免税引流,形成有效流量闭环。

成熟项目为市内免税提供发展契机。

截至1H22,公司在全国范围运营77家大型零售门店,其中百货业态主要位于高线城市中心地段,客流量较大且客户购买力较强;入驻香化品牌包括兰蔻、雅诗兰黛、资生堂、Sisley等,与品牌合作关系深厚,免税供应链方面未来有望产生协同。

另外,首旅集团旗下首寰文化出资北京环球度假村项目总投入的70%,因此间接持有北京环球度假区项目35%的股份。

当前北京环球度假区凭借强大的吸引力及影响力,对区域酒店、餐饮、休闲服务等辐射带动作用逐渐显现,王府井作为集团内唯一具有免税运营资格的百货零售,未来有望以市内免税的方式进入环球度假区,而环球生态的辐射效应有望充分调动进店消费客流,促进销售提升。

4、盈利预测与估值

4.1、盈利预测

预计2022~24年公司共实现营收117.01/142.67/172.87亿元,同比分别-8.2%/+21.9%/+21.2%;毛利率分别为38.2%/39.1%/40%。

存量业务方面,作为国内连锁百货零售龙头,公司从最初百货起家逐步发展为百货、购物中心、奥莱、超市、专卖店等多业态并存模式,在线上渠道叠加疫情影响下,公司一方面从渠道及品牌管理方面积极调整传统百货,并逐步加大购物中心、超市等业态占比,另一方面积极推动电商及自营业务发展。预计2022~24年共实现有税营收117.01/132.54/142.96亿元,同比-8.2%/+21.9%/+21.2%;毛利率分别为38.2%/ 40.1%/ 41%。其中:

1) 百货:预计疫情背景下保持渠道数量动态平衡,2022年受疫情影响开店收入同比-17%,2023/24年营收分别同比+12%/4%至66.1/68.7亿元。盈利方面,预计毛利率分别实现35%/37%/38%逐年修复。

2) 购物中心:百货向购物中心转型趋势下预计稳健成长,22~24E收入分别实现21.81/24.99/27.55亿元、同比+6%/+15%/10%,其中门店数分别达24/25/26家,单店店效分别同比-3%/+10%/+6%,拓店及单店共同贡献增长。盈利方面,预计22~24年毛利率从50%逐渐提升至53%。

3) 奥特莱斯:随着疫情好转营收贡献有望加速,预计22~24E收入分别同比-4%/+12.5%/+8.8%至15.43/17.35/18.88亿元,其中门店数14/15/16家,单店店效随着客流恢复略有所提升,同比-4%/+5%/+2%。毛利率逐渐提升至68%。

另外,今年10月公司公告将依托于已收购的万宁奥莱布局免税业务,拟23年开业;此项目即将成为2020年公司获免税牌照后的首个落地项目,公司前瞻性布局万宁开展离岛免税,有望充分受益于当地游客增长与差异化竞争优势。

王府井经营面积约10.8万平方米,其奥莱项目规划分3年实施,2023.1/2024/2025年免税部分约占25%/60%/100%,假设有税部分2023/24年营收同比+15%,参考海棠湾爬坡前两年坪效约5.9万元/平方米、6.5万元/平方米,按照客流水平、位置环境等因素折价调整后,我们预估2023~24年免税业务分别贡献10.1亿元、29.9亿元营收;参考中免2015年免税业务毛利率大概在27.6%,预计2023/24年公司免税部分毛利率分别达27%/35%。

4.2、估值

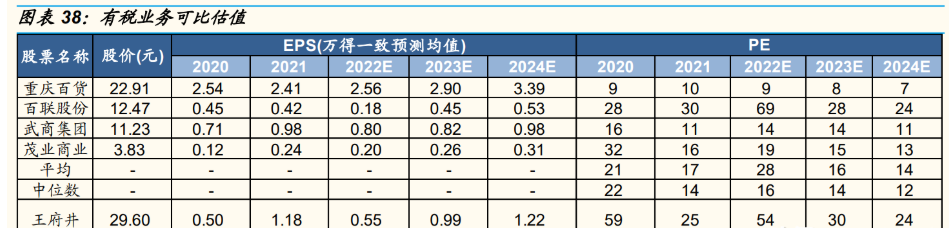

我们预测2022~24年公司分别实现归母净利6.20 /9.91/13.75亿元,分别同比-54%/+59.8 %/+38.8%。参考中免海棠湾营业初期费用投放情况,我们预计公司2023免税业务亏损1.36亿元,至2024年基本达到盈亏平衡;有税业务归母净利分别实现6.2/11.27/13.87亿元。由于存量连锁零售业务与免税业务相差较大,我们采取分部估值法对公司进行估值。其中,

1)有税部分:我们选取4家A股百货零售连锁企业对公司进行PE估值,可比公司22~24E平均PE为28/16/14倍,中位数为16/14/12。考虑到公司作为传统百货龙头、多年来把握中高线城市核心地带、渠道优势领先;且近年来发力购物中心及奥莱、盈利能力及业绩稳定性凸显。综合来看,我们给予公司有税业务部分23年31倍PE,对应市值349.24亿元。

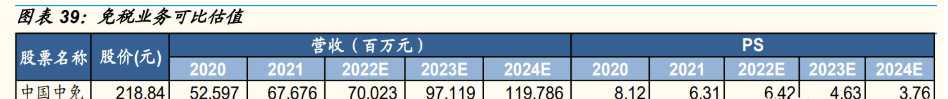

2)免税部分:考虑到23年王府井免税城开业后早期仍处于爬坡阶段,利润端可能出现亏损,我们将免税龙头中国中免作为可比公司对王府井免税业务进行PS估值。根据我们预计,23~24E预计王府井免税城分别实现10/30亿元,参考中免海棠湾项目爬坡期费用,预计2023年亏损1.36亿元,至2024年基本达到盈亏平衡。给予免税部分业务23年4倍PS,对应市值40.5亿元。

综上,我们预计公司23年合计市值达到389.8亿元,对应当前市值涨幅16%左右。

5、风险提示

疫情反复影响销售:由于公司主营以百货、购物中心等为主的连锁零售业务,非常依赖线下场景;若国内疫情反复导致客流承压,可能会对公司销售带来较大影响。

免税业务开展不及预期:万宁免税城为公司首个免税业务,在产品供应链管理、营运管理等工作开展可能不及预期,叠加国内疫情反复可能影响赴岛客流,从而对免税业务带来较大影响。

股权质押:公司第二大股东三胞集团于2022年7月5日将6543.62万流通股质押,占其持有股份的86.62%,占公司总股本的5.77%。

大股东减持:公司第二大股东三胞集团2022年以来多轮累计减持共2188.97万股,占总股本的1.93%;截至12.1在最新一轮减持中三胞集团共减持公司674.15万股,占其持股比重的9.34%,占公司总股本的0.594%。

限售股解禁:2022年6月17日公司有1.14亿股解禁流通上市,本次解禁股数占解禁前流通股的11.64%,占总股本的10.04%。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号