-

央企保驾护航,中国金茂:推动双曲线发展,多业务支撑地产赛道

老范说评 / 2022-12-15 14:30 发布

1 央企血统纯正,稳定管理助成长

1.1 母公司中化万亿航母再起航,金茂协同开发板块新征程

1.1.1 两化重组促进多项业务整合

2021 年 3 月对中国中化与中国化工实施联合重组,同年 5 月由中国中化集团有限公司与中国化工集团有限公司联合重组而成的中国中化控股有限责任公司(以下简称“中国中化”)正式揭牌成立。

联合重组后的中国中化,全球员工数量达22万人,业务范围覆盖生命科学、材料科学、基础化工、环境科学、橡胶轮胎、机械装备、城市运营、产业金融等八大领域,拥有扬农化工、安道麦、安迪苏、中化国际、鲁西化工、昊华科技、埃肯、倍耐力、中国金茂等16家境内外上市公司,为国资委监管的国有重要骨干企业。

2022 年《财富》杂志发布 2022 年“世界 500 强”榜单,中国中化排名 31 位。

上一年度,中化集团、中国化工排名分别为第 151 位和第 161 位,合并后成为中国最大的化工企业、中国最大的农业科技公司、中国最大的进出口贸易公司,2021 年度中国中化实现营业总收入 635.44 亿美元,并在企业业绩考核中获评 A 级。

1.1.2 中国金茂协同“新中化“资源,整合两化房开业务

背靠母公司中国中化,中国金茂的资源协同优势进一步强化,在城市运营项目获取、产业资源落地、物业业务协同等方面落地多项成果:

(1)贵阳水晶智慧新城:协同化工新材料公司实现项目落地;

(2)湖州南太湖项目:获得 2400 亩农地经营权,与先正达打造智慧农业示范区标杆;

(3)三亚南繁科技成:引入中种总部、中化化肥区域总部;

(4)青岛西海岸科技城:联合中化实业共同打造;

(5)中化蓝天园区服务:协同中化蓝天,签署物业服务协议。

1.2 战略引入险资股东,管理层长期稳定

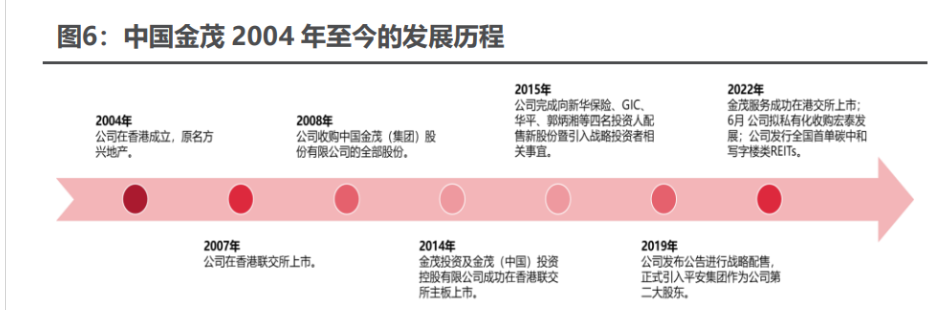

1.2.1 中国金茂的发展历程

中国金茂以“释放城市未来生命力”为己任,始终坚持高端定位和精品路线,在以品质领先为核心的“双轮两翼”战略基础上,聚焦“两驱动、两升级”的城市运营模式,致力于成为中国领先的城市运营商。

2004 年公司前身方兴地产于香港成立,至今公司竞拍采用的项目公司仍保留“方兴置业“字样;2005 年经国有资产和监督管理委员会正式批准,房地产业成为中国中化集团公司的主营业务;2006 年中国中化集团公司正式批复了公司在香港上市的计划;2007 年 8 月 17 日公司在香港联交所主板上市,同年 12 月完成了对凯晨置业、王府井大饭店及中化物业的收购。

2008年公司收购中国金茂(集团)股份有限公司的全部股份,并于同年获取“北外滩航运服务集聚区“项目,这也为后期向”城市运营“转型埋下伏笔;2009 年公司以 40.6 亿总价、1.6 万元/平楼面价竞得广渠门 15 号地块,成为北京当时总价和楼面价的“双料地王”,也造就了全国第一座“府系”产品——广渠金茂府,这也为中国金茂的“豪宅“路线打下了基础;2011 年中国金茂获取了长沙梅溪湖一级开发权,这也是公司第一个城市运营项目,至今仍是城市运营项目的标杆。

2009年-2014年,公司在酒店板块发力,2014 年子公司金茂酒店于香港联交所上市,酒店管理分布于北京、上海、三亚、丽江等多个一二线城市,在此期间公司着重打造“品质住宅”理念,将广渠金茂府的成功经验复制到了上海大宁金茂府、苏州姑苏金茂府、成都武侯金茂府等多个城市,至今已有全国已有 58 座“府系”产品。

2015年至今,公司发力“城市运营”板块,引入新华保险等战投,公司更名为“中国金茂”,确立了“双轮两翼”的战略。

在此期间公司获取了宁波奉化生命科学城、三亚南繁科技城、贵阳水晶智慧新城等多个城市运营项目,至今全国范围内已有 34 个城市运营项目,仍在不断为公司提供营收。

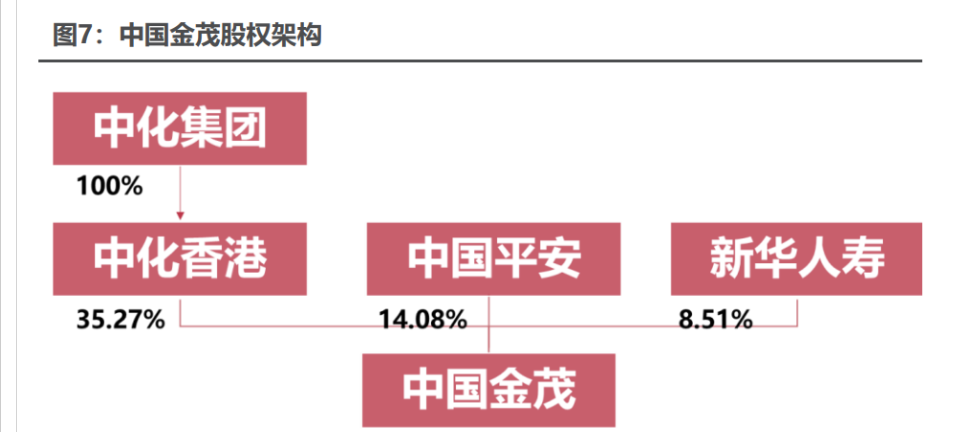

1.2.2 中国金茂引入险资股东,持股比例逐渐稳定

2015 年 6 月,中国金茂引入新华保险为第二大股东,中化集团持股比例由此前的 63.5%降至 53.98%;2019 年 7 月中国金茂与中国平安、新华人寿分别订立股份配售协议和签订股份认购协议,交易完成后中化集团持股占比 35.1%,平安占比 15.2%,新华人寿占比 9.18%。

根据公司公告,截至 2022 年 H1,公司前三大股东仍为中化集团(持股比例 35.27%)、平安(持股比例 14.08%)和新华人寿(8.51%)。

1.2.3 管理层多数中化背景,长期稳定供职公司

中国金茂管理层大多中化出身,自公司成立以来一直供职于此,且多次增持公司股票。

董事会李凡荣从 2022 年 8 月起,出任中国中化控股有限责任公司董事长;执行董事、CEO 李从瑞于 1997 年加入中国中化集团有限公司,先后任上海东方储罐有限公司及中化国际实业公司多个高级管理职务、舟山国家石油储备基地有限责任公司董事兼总经理;执行董事、CFO 江南于 1995 年 8 月加入中国中化集团有限公司,并于 1995 年至 2002 年期间任职于中国中化集团有限公司财务部;副总裁张辉、宋镠毅及陶天海均于 2010-2013 年前后加入公司。

2 主营业务双曲线发展,创新业务持续赋能

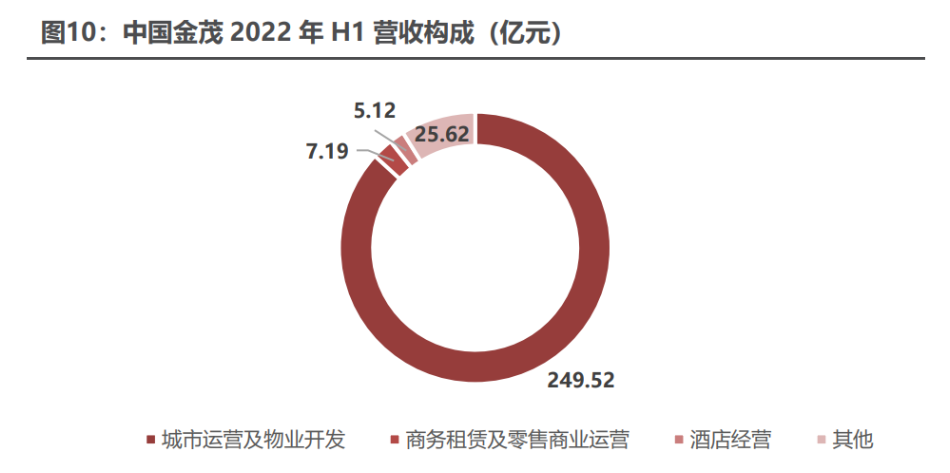

2016-2021 年公司营收水平保持高速增长,年复合增长率达到 25%以上,2022 年 H1 营收达 287.45 亿元,同比提升 1%。

2016-2019 年归母净利稳步增长,2020 年首次出现负增长,主因房地产市场调控,项目售价不及预期,发展中物业及持有待出售物业减值所致,21 年归母净利重回正向增长。

2022 年上半年 公司实现归母净利 25.7 亿元,我们预测 2022 年将与去年基本持平。

2022 年 H1,城市运营及物业开发营收 249.52 亿元,占总营收 87%,同比持平;商务租赁及零售商业运营收入 7.19 亿元,占总营收 2%,同比减少 5%;受疫情影响,酒店经营收入 5.12 亿元,占总营收 2%,同比减少 41%;其他合计 25.62 亿元,占总营收 9%,同比提升 32%,主要是物业等收入提升。

2022 年金茂服务上市后进一步实现对首置物业 100%股权的收购,未来有望持续提高营收 贡献。

2.1 标杆项目助力政企合作,“城市运营”获取低价土储

2.1.1 城市运营项目遍地开花,一级土储稳定增加

城市运营,是中国金茂早在 2015 年即确立的公司“第二增长曲线”。

此后,中国金茂不断对城市运营战略进行迭代升级,逐渐形成了一套清晰的城市运营战略执行体系、建立了城市运营业务生态、释放了资源协同的活力。

通过优化业务组合和提升运营效率,不断夯实开发和持有两大业务基础;围绕资产盘活、私募平台搭建持续推动金融创新,聚焦绿建服务及多维服务体系,加速服务创新。

中国金茂在全国范围内拓展城市运营项目,成功打造了长沙梅溪湖、上海金茂北外滩、青岛中欧国际城、宁波生命科学城等 34 个项目,大多处于一二线城市的近郊及新城板块。

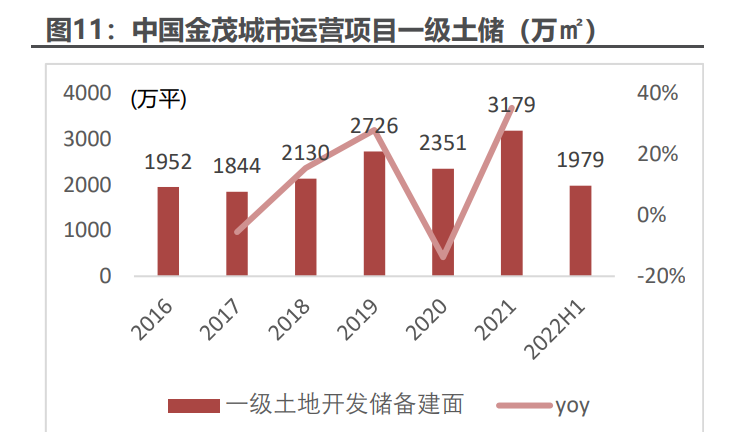

2021 年公司一级土储 3179 万㎡,同比提升 35%,主要新增上海横沔古镇、湖州金茂南太湖未来之窗、长沙雨花金茂智慧科学城等 6 个城市运营项目;2022 年截至目前,由于土地市场回暖乏力,公司减缓了一级项目获取的步伐,仅获取了衢州高铁新城 1 个城市运营项目。

2.1.2 标杆城市运营项目——长沙梅溪湖

在长沙,2010 年,中国金茂一举拿下梅溪湖一级开发权,进行整体精准规划。

从昔日葡萄园,到如今的长沙城市副中心,梅溪湖经历了脱胎换骨的变化,成为了长沙唯一集商业、商务、科研、艺术、山水、人文于一身的大规模地标建筑群。

2019 年 11 月 19 日,武汉京铁房地产开发有限公司(中国铁建)摘得长沙市 098 号地,宣告梅溪湖国际新城一期的土地开发渐入尾声。

至今长沙梅溪湖项目仍然堪称金茂城市运营项目及政企合作开发的标杆。

梅溪湖的成功也是中国金茂“城市运营”转型的成功,这个项目大部分的成功经验也为后续的城市运营项目拓展奠定了坚实的基础:

1)高起点的规划:与管委会共同编制总体规划方案。

依据“榜样中国、比肩世界”的规划理念,梅溪湖国际新城将打造为具有国际水准规划设计、山水景观、创新运营管理的国际新城,汇聚企业精英、塑造新城增长引擎的科技创新新城,传递低碳理念、打造低碳环保科技建筑的绿色生态宜居之城,融入产业导入、产业培养和复合功能、具备内生活力的可持续发展之城。

2)高标准的建设:打造办公、酒店、商业和教育等生活配套设施。

一个 200 余万平米的商业商务中心,一个大型、高端、代表长沙未来高水平的国际 CBD,也惊艳亮相,势撼中国。

3)高频率的产业导入:导入科技、文化和医疗等资源。

梅溪湖国际科技研发中心本着高举高打的理念,着力发展新材料、新能源、信息产业、生物医药、先进制造等符合湖南优势产业和国家重点发展产业的产业,其零碳展示中心、科学家中心、院士工作站和研发中心样板区即将启动。

2.1.3 城市运营项目营收模式分析

截至 2022 年 6 月底,中国金茂新增二级项目中,城市运营贡献率达到了 48%;同时公司的拿地均价在 2016-2020 年间不断降低,但由于 2021 年上半年土地市场火热,公司获取楼面价同比上升 3.80%;2022 年获取的项目 100%分布在一二线城市,因此楼面价同比上升 113.87%。基于与政府良好的合作关系,金茂在二级招拍挂市场能拿到较为便宜的土地,从而提升项目利润。

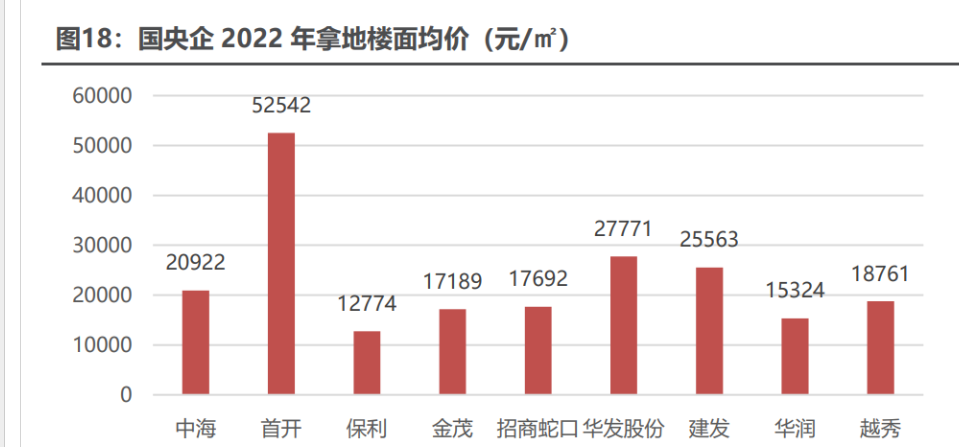

截至 2022 年 11 月 30 日,中国金茂拿地楼面均价为 17189 元./㎡,仅高于保利发展的 12774 元/㎡和华润置地的 15324 元/㎡,在一众国央企中拿地价格保持优势。

中国金茂的城市运营项目有两种营收模式:

1)设条件勾地项目(代表项目:福州滨海新城):

与平台公司合作在一级项目上合作,但前期无需投入过多的一级土地整理成本。在二级土地出让时,以较低的土地成本拿地。

中国金茂在 2019 年 12 月和 2020 年 1 月以 4283 元/㎡和 4856 元/㎡的楼面价拿下了滨海新城的近 200 万方土地,远比 2020 年 10 月保利的 9031 元/㎡及 2020 年 12 月绿城的 9505 元/ ㎡低得多。

2)一二级联动开发(代表项目:宁波生命科学城):

与平台公司成立合资平台,金茂占大股,参与一级土地整理工作中,获取土地整理收益,并优先资格在二级土拍市场上获取开发收益。

根据 2019 年年报,宁波生命科学城总建面 428 万方,宁波甬茂建设开发有限公司正是金茂和政府来共同开发一级土地的项目公司,金茂权益占比 80%,另外 20%权益为奉化区政府。

2018 年 9 月金茂与奉化区政府签约,同年 12 月公司就以 5210 元/㎡的楼面价获取 9.4 万方总建面的住宅用地;2019 年 10 月项目首开 4000 人摇号抢 528 套房源,销售价格 1.61 万/㎡,利润相当丰厚。

2019 年 12 月片区又先后出让两块土地,楼面价已涨到 9370 元/㎡和 9810 元 /㎡,最终被绿城获取。

2.2 招拍挂项目拓展重回一二线,销售排名再创新高

2.2.1 公司稳健拿地,二级土储快速提升

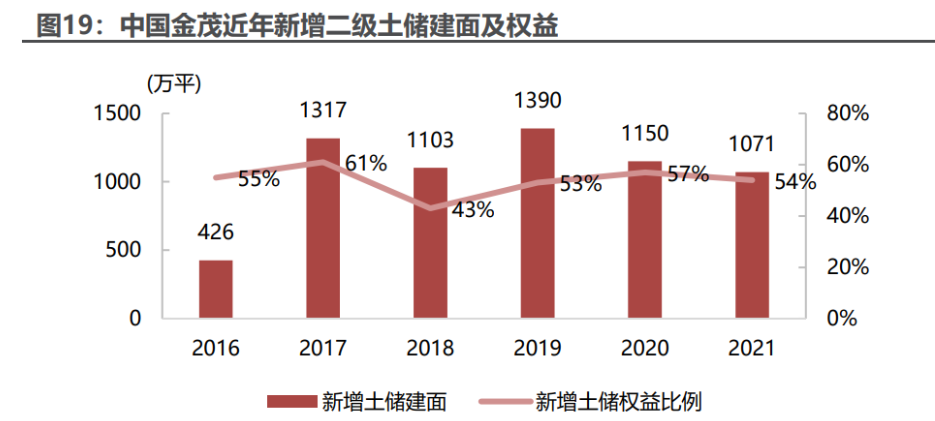

自 2017 年以来公司每年新增二级土储建面保持在 1000 万平以上,权益比例基本在 50%以上,总土储由 2017 年的 4475 万平增至 2021 年的 9323 万平。

公司拿地策略合理,2022 年共拿地 10 宗,总规划建面 126 万平米,拿地金额共 182 亿元,均布局在一二线城市。

2.2.2 销售金额逐年上升,销售排名逼近 TOP10

公司合约销售金额自 2018 年以来持续提升,保障了营业收入的稳步增长,2021 年全年录得销售金额 2356.03 亿元,同比增长 1.9%。

尽管公司 2022 年 1- 11 月合约销售金额仅达 1374.8 亿元,同比下降 35.7%,其销售排名同比去年上 半年提升 4 个名次至第 11 位,处于行业上游水平。

公司销售金额的下降,主要受到宏观经济环境、房地产行业景气度整体下行承压、疫情反复等多因素的影响。

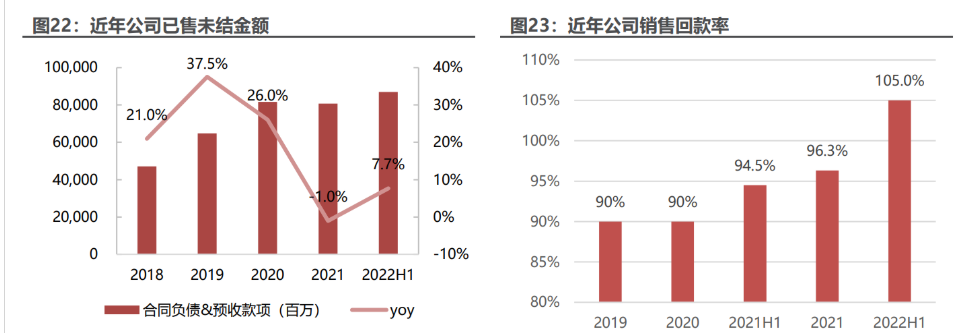

公司 2022H1 的合同负债及预收款项为 869.65 亿元,是当期营收 3.0 倍,公 司已售未结项目仍有较大体量,具备业绩的增长空间。

自 2019 年起,公司销售回款率持续保持在 90%以上,2022H1 创历史新高,回款率 105%,现金回流能力处于业内领先水平。

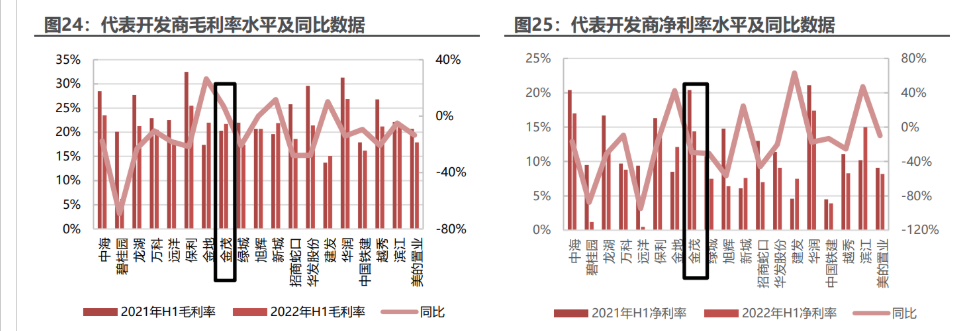

近年来新房限价、优质项目竞争激烈及销售市场乏力持续压缩行业利润空间,公司 2022H1 毛利率 21.7%,同比略升 6.9pct,处于行业较高水平;21 年净利率 14.4%,处于行业前列,同比下降 29.4pct,主要是去年因收购宏泰产生其他收益 16.7 亿元,基数过高,我们认为公司净利率有望随着费用管控的优化持续提升。

2.3 物业管理业务高速增长,多项其他业务全面开花

2.3.1 物业在管面积增速居首,未来发展空间广阔

中国金茂旗下的物业管理公司金茂服务营收快速增长,截至 2022H1,金茂物业在管面积为 4550 万平,对应营收约 10.97 亿元。

尽管金茂服务在管规模与其他物业管理公司相比较小,但增速高,位居行业首列,未来增长潜力巨大。

2.3.2 酒店管理经验丰富,明年或将受益消费回暖

金茂正在经营中的有金茂北京威斯汀大饭店、上海金茂君悦大酒店、金茂三亚丽思卡尔顿酒店、金茂三亚希尔顿大酒店以及金茂深圳 JW 万豪酒店、金茂丽江酒店等多家超豪华酒店。

通过一系列五星级高端酒店的开发和成功运营,公司已拥有成熟完善的高端酒店设计、开发和投资经营能力。

受疫情影响,2022H1 公司实现酒店经营收入 5.1 亿元,较去年同期下降了 41%,由于此部分收入占比不大,所以未对公司整体收益造成较大冲击。明年如果销售回暖,该板块将收益较大。

2.3.3 商写出租率保持高位,营收受冲击较小

2022H1 公司实现商务租赁及零售商业运营收入 7.5 亿元,同比下滑 5%。金茂在全国打造了优秀的商务办公物业,包括北京凯晨世茂中心、上海金茂大厦、南京绿地金茂国际金融中心、长沙金茂 ICC 等,持有的写字楼普遍坐落在城市的核心地段或都市新城内,地理区位佳,租户资质优异,租金、出租率仍保持高位。

金茂商业成立于 2013 年 6 月,至今已布局上海、重庆、天津、南京、长沙、青岛等 13 座城市,在营项目 14 座。公司拥有以“览秀城”、“J·LIFE”、“金茂汇” 为代表的知名零售商业品牌。

2.3.4 创新发展业务持续发力,多触角探索地产业务

在产业整合方面,中国金茂积极推动“双轮两翼”战略,“双轮”即以开发和持有业务为驱动,“两翼”则聚焦“科技+服务”。金茂已孵化形成金茂绿建、金茂资本、金茂教育、金茂服务、金茂装饰、金茂云服等创新业务单元。

科技方面,金茂绿建专注于提供优质的“城市能源服务”和“建筑科技服务”,并通过投资、设计、建造、运营全过程专业化服务,提升城市能源使用效率,不断优化升级城市智慧能源综合服务。

金茂云服以大数据、人工智能、物联网等技术为基础,以智能化、精准化的产品和平台工具为手段,以数字营销和智慧物联为起步业务,不断挖掘和发挥数字价值。

金茂资本依托平台多项核心发展优势,充分发挥和整合资源,在住宅开发、城市更新和产业投资三个领域开展核心业务。金茂装饰积极推动创新业务发展,提升产品标准化水平,增加市场竞争力。

3 负债结构不断优化,融资成本逐年降低

3.1 三道红线保持全率,短期有息负债占比较少

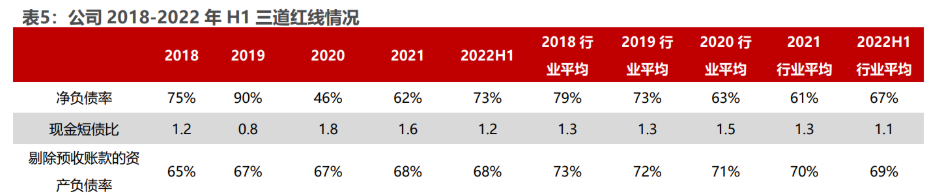

2022H1,公司剔除预收账款后资产负债率为 68%,净负债率为 73%,现金短债比为1.2,保持“三道红线”全绿。

中国金茂持续优化债务结构,一年内到期债务占比仅 24.6%,处于行业上游水平。公司短期无偿债压力,信用债、海外债大部分于 2025 年后偿还。

3.2 融资渠道畅通,融资成本逐年降低

近年金茂发债规模逐渐扩大,2022 年获取了多笔低息融资,包括利率 4.4% 的 3 年期美元境外高级债、利率 3.60%的 5 年期 20 亿公司债、利率 3.25%的 3 年期普通中票等。

融资成本自 2018 年持续降低,2022H1 平均融资成本仅 3.8%,创历史新低,处于行业较低水平。

3.3 公司持续分红,股息率基本维持 5%以上

中国金茂一直保持着高分红的股利政策,5年来分红持续在利润的40%左右,2021 年中期分红 0.12 港元,略低于往期水平,但考虑到 22 年 3 月金茂服务上市后公司以实物分派金茂服务股份的方式派发特别股息,约合每股 0.12 港元左右,合计全年分红 0.24 港元。

公司股息率基本保持在 5%以上,长期投资的年化收益稳定,在主流开发商中一直处于较高水平。

4 盈利预测与估值

4.1 盈利预测假设与业务拆分

我们对公司经营的主要指标做出以下假设,并给予盈利预测:

公司营业收入:

1)城市及物业开发:

均价:2022 年将结算 2020 和 2021 年获取的项目,这两年公司主攻城市运营,结算价格或将低于 2021 年,假设为 14500 元/㎡;2023 年结算 2021-2022 的项目,由于获取项目城市能级较高,因此假设 17500 元/㎡的结算均价;2024 年假设结算均价为 16500 元/㎡;

销售面积:公司 2022 年 1-11 月累计签约面积 664.73 万平,11 月政府融资端政策放松及因城施策继续接档,假设 2022 年全年实现 850 万平的销售面积;在行业出清及低基数的背景下,2023-2024 年假设实现 15% 的年增幅;

销售金额:公司 2022 年 1-11 月累计签约金额 1374.亿元,在政策利好的背景下,公司或将加快销售回流,假设 2022 年全年实现 1600 亿元销售金额;2023-2024 年预计在行业出清、同比低基数及优质高一二线项目上市,假设实现 20%的年增幅。

结算面积:2020 年由于结算 2018-2019 获取的高价地,因此结算率有所下调;2022 年由于市场销售下滑及“保交付”压力的加大,预测公司将减缓项目结算速度以减少现金流压力,假设 2022 年“结算面积/上年销售面积”为 0.44,使得部分项目延至 2023 年结算;在 2022 下半年利 好政策不断释放的情况下,假设 2023 及 2024 年结算预计恢复至 0.53 和 0.50。

综上,我们预测公司 2022 年-2024 年的城市及物业开发营收分别为 785.02 亿 元 /788.38 亿 元/806.44亿元,同比增速分别为-5.01%/0.43%/2.29%。

2)商务租赁及零售商业运营:2022H1商务租赁及零售商业运营收入 7.19 亿元,假设 2022 全年实现 15.63 亿元营收;在疫情好转及消费回暖的背景下,2023-2024设置 10%涨幅。

3)酒店:2022 年H1 酒店经营收入出现40%的同比降幅,假设全年维持40% 的同比降幅为 9.83 亿元;2023-2024 年随着消费旅游好转,假设实现 30% 的增幅。

4)其他:其他营业收入主要是金茂服务的营收,近年来均能实现 25%以上的同比增幅,假设 2022-2024 年同比涨幅均为 30%。

5)其他收入小计主要是公司的投资收益,截至 2022 年 6 月取得 0.9660 亿 元,假设 2022 年全年取得 1.38 亿收入,2023 年-2024 年保持 1.38 亿元不变。

公司费用:

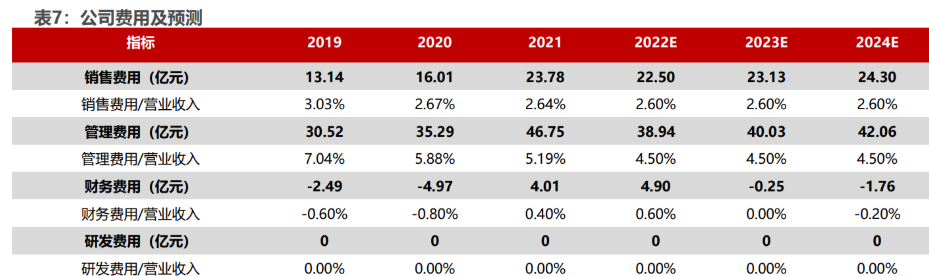

6)2019-2021 年销售费用与营收比例逐年下降,主要原因可能是这三年土地市场竞争激烈,拿地价格偏贵,公司通过减少销售费用比例实现减支,假设 2022-2024 年销售费用占营收比例均为 2.60%;

7)2019-2021 年管理费用与营收比例逐年降低,假设 2022-2024 年管理费用占营收比例均为 4.50%;

8)2019-2021 年财务费用有一定波动,总体变化较小,在疫情回暖和消费好转的背景下,假设 2023 年及 2024 年财务费用减少;

9)2019-2021 年研发费用均为 0,在此基础上假设 2022 年-2024 年研发费用仍为 0;

4.2 估值分析

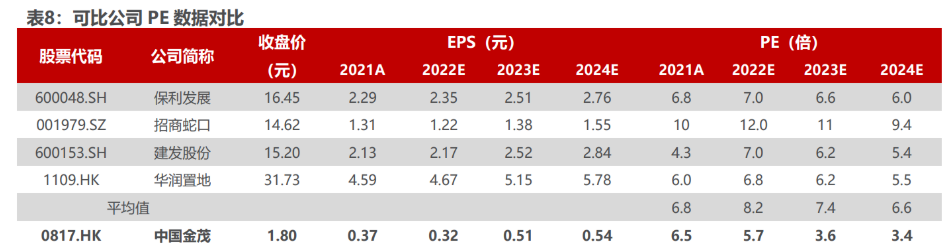

我们选择传统国央企业保利发展、华润置地、招商蛇口、建发股份进行估值比较,这四家公司与中国金茂相同,均是市场化的央国企,无论从土地拓展模式还是从融资成本来看,都具有可比性。中国金茂对应 2022 年盈利预测的 PE 估值为 5.7 倍,低于可比公司均值水平。

4.3 报告总结

母公司端:公司作为“两化合并”后集团唯一上市的房地产开发公司,拥有丰富的产业资源及商业资源;

融资端:融资政策“三支箭”在 11 月相继发出,公司将受益于宽松的融资环境,叠加央企优势将获取更低成本的融资;

销售端:客户对 央企产品交付信心较为充足;投资端:目前土拍市场拿地成本普遍较低。

预测公司2022-2024年营业收入达866.68亿元/890.99 亿元/935.99 亿元,2022-2024 年 PE 倍数为 5.7/3.6/3.4。

随着融资政策宽松、需求端逐渐修复,我们认为公司无论在开发能力还是拓展能力方面均具备较大优势。

5 风险提示

1)市场恢复速度不及预期:由于购房者观望情绪较浓,因此销售回暖速度或将不及预期;

2)城市运营项目拓展不及预期:由于土地市场的持续冷淡,公司城市运营项目出地减缓,叠加销售回暖较慢,或造成公司现金回流不及时,导致城市运营项目拓展不及预期;

3)政策兑现不及预期:央行、财政部及地方政府虽然出台了放松政策,但由于时间较短,政策效果或不及预期;

4)销管费控制不及预期:公司可能在行业趋冷的情况下,为了实现现金流回流增加销售管理费费用,导致销管费率控制不及预期。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号