-

光伏焊带龙头供应商,宇邦新材:加速迭代,能否实现量利双增?

老范说评 / 2022-12-15 14:10 发布

1 深耕光伏焊带十余载,核心业务稳定增长

公司是行业领先的光伏焊带供应商。

公司主营业务为光伏焊带的研发、生产与销售,经过十多年的努力,现已发展成为国内光伏焊带产品最主要的供应商之一。

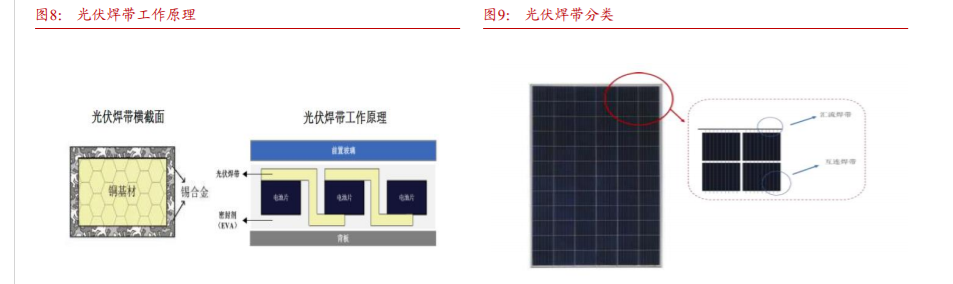

光伏焊带是光伏组件的重要组成部分,应用于光伏电池片的串联或并联,发挥不同电池片之间的导电功能,以提升光伏组件的输出电压和功率。终端需求爆发带动业务增长,公司规模持续高增。

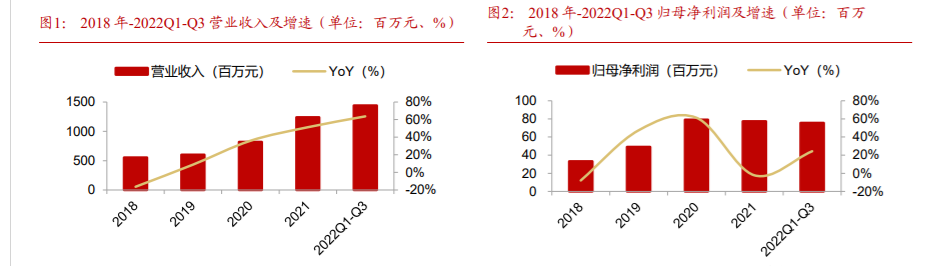

2019-2021 年,公司分别实现营业总收入 6.02 亿元、8.19 亿元、12.39 亿元,分别实现归母净利润 0.49 亿元、0.79 亿元、0.77 亿元。2022Q1-Q3,公司实现营业总收入 14.42 亿元,同比增长 63.72%,实现归母净利润 0.76 亿元,同比增长 24.33%。

公司营业总收入与归母净利润高速增长,主要原因系光伏新增装机量保持在较高水平,光伏焊带作为组件封装必备辅材,市场需求增加。

互连焊带贡献核心业绩,汇流:互连焊带比例约为 1:3。

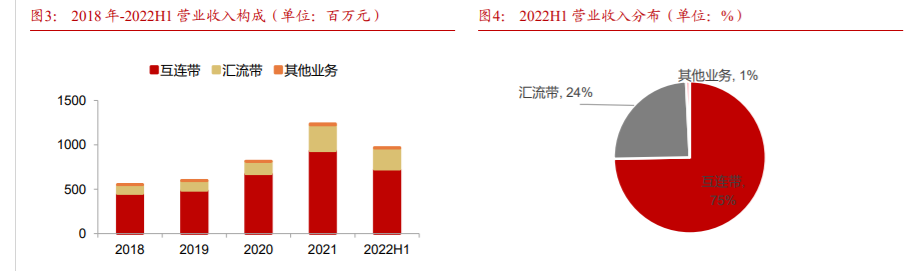

公司收入由互连焊带和汇流焊带两大业务板块组成,互连焊带业务是公司的业绩支撑。2019-2021 年,公司互连焊带业务收入分别为 4.87、6.72、9.33 亿元;汇流焊带业务收入分别为 1.07、1.41、2.90 亿元。2022H1,公司互连焊带业务收入 7.25 亿元,占比 74.71%,汇流焊带收入 2.38 亿元,占比 24.52%,由于组件封装所需互连、汇流焊带比例较为固定,汇流:互连焊带比例约为 1:3。

原材料价格上涨导致盈利能力短期承压。

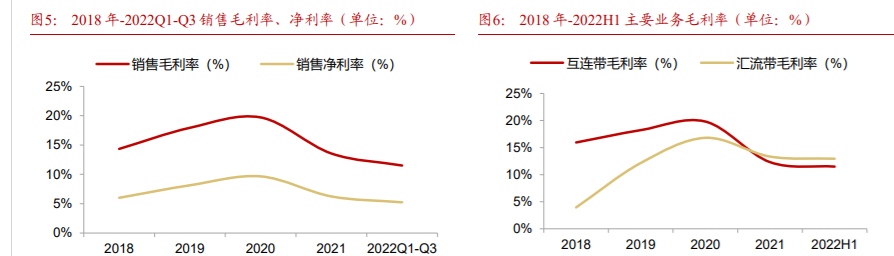

2019-2021 年,公司销售毛利率分别为 17.94%、19.71%、13.56%,销售净利率分别为 8.14%、9.66%、6.24%。

2021 年公司毛利率与净利率均有所下降,主要原因系原材料价格上涨和公司研发投入增加,互连焊带业务和汇流焊带业务毛利率都有不同程度下滑,分别为 12.31%和 13.34%。

2022Q1-Q3,公司毛利率 11.51%,同比下降 2.61pcts,净利率 5.24%,同比下降 1.66pcts,主要因为下游组件厂盈利压力大,向上游传导;同时铜价、锡价格上涨,原材料成本上升导致。

公司股权结构稳定,实际控制人为肖峰、林敏为一致行动人。

截至 2022 年 10 月 25 日,公司实际控制人为肖峰、林敏,直接持股比例分别为 3.97%和 3.25%,并通过苏州聚信源间接 54.33%,实际控制人合计持有公司投票权 64.55%,股权结构稳定,实际控制人对公司有显著影响力。

其他三位机构股东分别为浙创好雨、无锡中元、天合智慧能源是公司 2020 年 6 月通过增资扩股方式引入机构股东。

2 光伏高景气拉动焊带需求,技术迭代铸造龙头壁垒

2.1 组件封装核心耗材,成本端主要由铜和锡构成

光伏焊带适配多样组件,提升光伏组件电流收集效率。

光伏焊带从产品应用方向可分为两个类别:互连焊带,负责焊接光伏电池片,将相邻电池片形成串联电路;以及汇流焊带,负责连接光伏电池串及接线盒,实现完整电路。

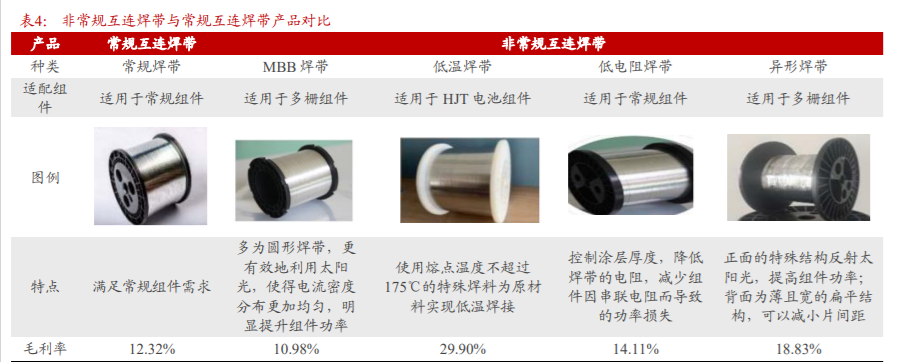

互连焊带产品包括低电阻焊带、MBB 焊带、低温焊带和异形焊带,分别适配常规组件、多栅组件、HJT 电池组件和多栅组件;汇流焊带产品包括折弯焊带、冲孔焊带、黑色焊带和叠瓦焊带,分别适配常规组件、叠瓦组件、全黑组件和叠瓦组件。

光伏焊带属于光伏核心辅材。

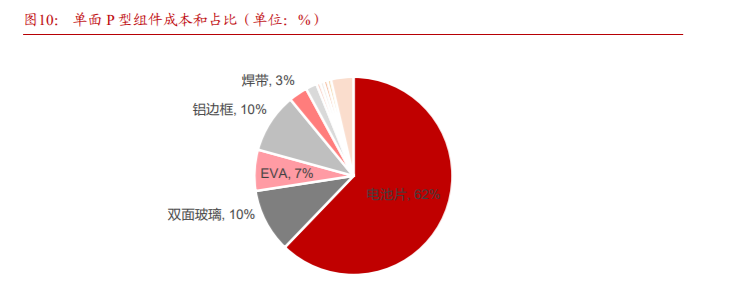

光伏焊带成本占双玻组件总成本约 2.2%,占非硅成本约 6-7%,属于光伏组件核心辅材。光伏焊带技术相对成熟,是当前电池片最主要的互连方式,2021 年,约 93.7%的光伏组件使用光伏焊带作为互连方式。根据 CPIA 预测,到 2030 年使用光伏焊带互连技术的光伏组件仍将会是市场主流。

多主栅技术催化焊带在组件封装上的需求与应用。

近年来,光伏组件以提高发电效率为目标不断进行技术升级,5BB及以下组件向 MBB组件转变是主要的技术路线。多主栅技术由 SCHMID 集团研发,在不影响电池遮光面积及串联工艺的前提下,多主栅电池片有着更好的应力分布均匀性,使得碎片率更低,利用互联电池串降低总电阻,同时可以减少电池正极银材料的消耗,同时具有更好的导电性能与更高的功率。

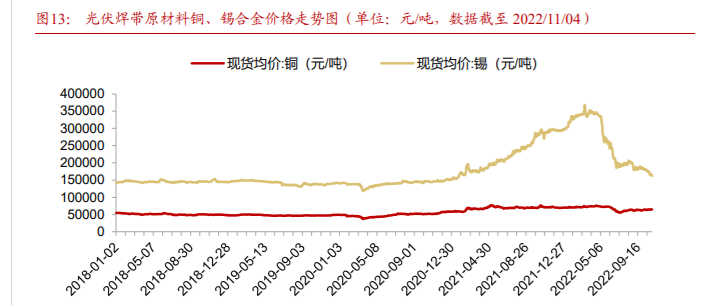

原材料成本波动会对焊带行业成本构成比例造成显著影响。

常规光伏焊带直接原材料占比高,铜与锡合金在直接成本中占比约 90%。2021 年初,锡矿价格开始上行,年末达到 29.93 万元/吨水平,相比年初涨幅达 95.59%,锡材原材料占比从 27.01%提升至 28.91%,铜材+锡材直接材料成本占比进一步上升至 94.00%,由于原材料成本占比较高,铜、锡的价格波动会对焊带生产商的成本构成产生显著影响。

2.2 光伏高景气拉动焊带需求,多主栅渗透进一步打开市场空间

受益于平价上网时代的正式来临,全球光伏装机需求爆发。

近年来,随着行业降本增效持续推进,光伏发电的经济性日益凸显,全球光伏装机规模处于快速增长态势,2017 年2021 年,全球光伏新增装机量快速上升,CAGR 为 15.68%。

预计 2022-2025 年全球光伏新增装机需求量分别约 250GW、350GW、420GW、500GW,同比增速 66.67%、40.00%、20.00%、19.05%,CAGR 为 35.12%。

多主栅电池片占比逐年提升,有铅焊带在未来十年是主流互联方式。

根据 CPIA 数据,2021 年,9 主栅及以上电池片占比从 2020 年上升 22.8pcts 至 89%,已替代 5 主栅电池片成为市场主流。预计到 2030 年,9 主栅及以上电池片占比将持续增加,成为市场主流。

2021 年,电池片互连技术仍然以含铅焊带为主,市场占比达 93.7%,导电胶、背接触、无 铅焊带技术仍处于早期阶段。根据 CPIA 数据,预计到 2030 年,由于成本等原因,导电胶 及其他新型互联技术应用范围较小,含铅焊带技术仍将成为市场主流。

光伏焊带市场空间广阔,预计 2022 年光伏焊带市场规模有望达到 116 亿。

光伏需求景气度高,预计 2022-2024 年全球新增装机有望达到 250、350、420、500GW。假设组件容配比为 1.2;单 GW 组件平均所需焊带约 450 吨,则 2022 年光伏焊带总需求量约 13.5 万吨。

组件互连焊带、汇流焊带的耗用量配比为 3:1,对应 2022 年需求分别为 10.1 万吨、3.4 万 吨,预计 2022 年光伏焊带市场规模有望达到 116 亿,增速 67%。得益于光伏焊带整体需求 量提升且技术迭代加速,预计 2025年光伏焊带市场规模增长至 233亿,2021-2025年 CAGR 为 35.12%。

2.3 格局从分散走向集中,技术优势的重要性逐步凸显

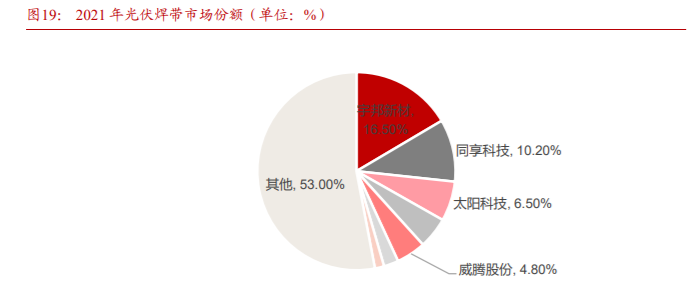

市场份额较为分散,宇邦新材和同享科技规模领先。

2021 年,宇邦新材市占率达 16.50%稳居行业第一,同享科技市占率 10.20%,太阳科技、泰力松、威腾股份、易通科技、爱迪新能市占率均不超过 10%,CR5 为 43.10%。此前光伏焊带加工费较高对于良品率包容空间大,并且常规焊带产品同质化严重、技术壁垒较低,导致光伏焊带行业准入门槛低,市场竞争格局较分散。

下游组件集中度提升趋势显著,2021 年组件 CR5 达到 61.3%。

下游光伏组件市场头部企业集中趋势明显,据 CPIA 数据,2018 年-2021 年,光伏组件 CR5 分别为 38.4%、42.8%、55.1%、63.4%,预计 2022 年光伏组件 CR5 将进一步提升。

由于光伏焊带大厂商与下游组件头部厂商拥有稳定的合作关系,产品通过下游厂商认证,下游光伏组件市场集中度提升趋势有望向上游传导,光伏焊带行业集中度有望进一步提升。

上市募资助力资本开支,焊带双龙头积极扩产。

由于龙头焊带公司对和下游一体化组件龙头深度合作,组件集中趋势有望向上游传导,龙头厂商为满足市场需求,纷纷计划建设产能。宇邦新材计划扩产年产光伏焊带 13500 吨,预计 2024 年全部达产,届时产能可达 25500 吨。同享科技拟使用募集资金建设年产涂锡铜带(丝)15000 吨项目,项目建设期为三年,预计于 2023 年达产。

技术研发打开非常规焊带利润空间,产品同质化现象逐步缓解。

对于生产工艺要求较低的常规焊带,由于行业内供给方较多,竞争较为激烈,利润空间压缩,利润率较低;对于 MBB 焊带、异形焊带、黑色焊带、叠瓦焊带、低温焊带等生产工艺复杂、品质要求较高的新产品,行业内供给方较少,议价能力相对较强,利润率普遍高于普通焊带。面对下游组件厂商对光伏焊带的要求提升,大厂商拥有资金体量和技术研发优势,抢先布局利润率更高的非常规焊带,有望提升光伏焊带行业集中度。

MBB/SMBB焊带具备性能增益。

对应多栅组件渗透率的提升,光伏焊带厂商成功研发 MBB 圆形焊带,推动 5 主栅组件向多主栅组件的转变。MBB 圆形焊带光学利用率更高,MBB组件+圆形焊带的组合比传统 5BB+矩形焊带的组合减少了 30%以上的直接遮光面积。

由于焊带的反射效应,间接光学利用率可提升至 50%以上,提升 MBB 组件光学性能 2%以 上,组件功率可增益 7.5-10W。未来技术迭代将促进 MBB/SMBB 焊带渗透率逐步提升。由 于技术研发成本较高,行业内供给 MBB/SMBB 焊带厂商较少,议价能力较强。

非常规焊带适用于定制化组件,有望受益下游新技术组件渗透率提升。

面对下游对非常规组件装机定制化需求,光伏焊带厂商研发适配拼片技术的三角焊带、适配叠瓦组件的叠瓦焊带、适配 TOPCon 电池的 SMBB 焊带、适配 HJT 电池的低温焊带等,非常规焊带占比进一步提升。

目前非常规焊带行业内供给较少,毛利率水平高。2021 年,叠瓦组件市场占比为 3.9%,据 CPIA 估计,2030 年,叠瓦组件市场占比可达 6.1%,随着叠瓦组件、HJT 电池等新技术渗透率进一步增加,非常规焊带比例有望提升,市场空间有望通过单位产值的增加而增长。

3 焊带龙头技术优势领先,持续扩产深化规模优势

3.1 坚持技术研发创新,奠定焊带技术领先基础

公司坚持立足于技术研发,研发费用率长期保持在 3%以上。

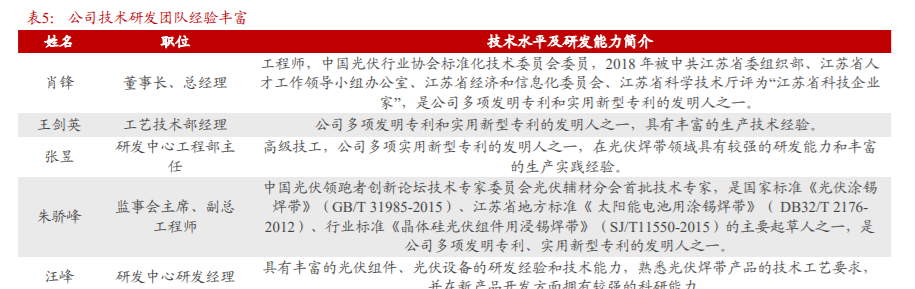

传统焊带同质化严重,但是非常规焊带存在较高技术壁垒,需要持续的研发投入。2019-2021 年,公司研发费用率分别为 3.06%、3.13%、3.07%,稳定在 3%以上。2022Q1-Q3 公司研发费用为 4516.55 万元,同比增长 68.32%,研发费用率为 3.13%。2021 年公司研发人员平均工资较同享科技高 1.54 万元/年。

自主研发多项核心技术,核心技术相关营收占比超 98%。

截至 2021 年末,公司通过自主研发已取得了 16 项发明专利和 67 项实用新型专利,并掌握了 6 项生产光伏焊带产品的核心技术,有利于提升光伏焊带产品的工艺性能及生产效率。

2018-2021 年,公司核心技术相关收入为 5.49 亿元、5.94 亿元、8.13 亿元、12.23 亿元,占公司营业收入的比例均超过 98.5%。

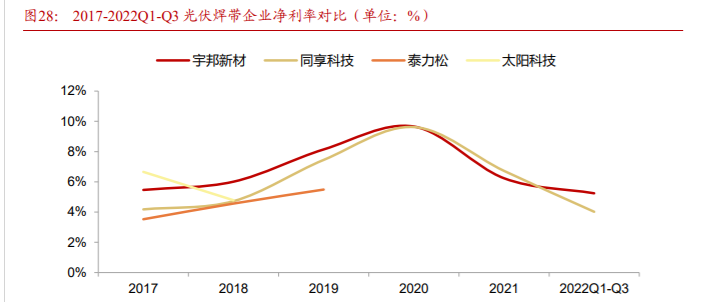

核心技术带来利润增益,公司净利率长期处于行业领先。

公司的核心技术使得公司产品具有更好的屈服强度和可焊性,带来利润增益;公司的技术研发优势帮助公司提早布局高利润溢价的非常规焊带市场,打开利润空间。

2019年,公司已经实现黑色焊带、叠瓦焊带、冲孔焊带等非常规汇流焊带的生产销售,而行业其他公司仍处于早期研发或小试阶段。

2019-2021年,公司在 MBB 焊带与非常规汇流焊带的抢先布局使得公司净利率始终处于行 业领先位置,分别为 8.14%、9.66%、6.24%。

重点布局 MBB 焊带业务,产品技术优势领先。

由于 MBB 焊带存在技术壁垒,市场供应相对较少,公司于2018年重点布局MBB焊带业务,掌握了光伏焊带多方面的核心技术,使得公司的 MBB 焊带产品与行业标准相比,拥有更好的屈服强度、延伸率和抗拉强度,能够有效减少组件隐裂的风险。同时,公司使用独特的焊料配方,使得公司产品具备更好的可焊性。

3.2 下游客户多为龙头组件厂商,公司直接受益于组件市占提升

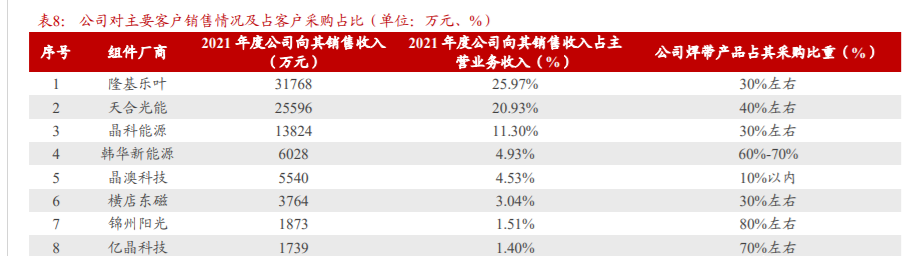

绑定龙头组件公司,公司已经成为下游一体化企业核心供应商。公司产品已经通过下游龙头客户认证,成为多家龙头企业的核心供应商。

2018-2021 年,公司前五大客户销售额占比分别为 66.16%、57.63%、61.97%、67.66%,其中向隆基乐叶销售额占比分别为 27.32%、14.27%、25.66%、25.97%,向天合光能销售额占比分别为 8.78%、14.87%、13.02%、20.93%。与下游一体化组件公司深度合作,保证公司订单确定性,市场份额有望随着下游组件的集中趋势传导得到进一步提高。

公司不断加强与光伏行业领先企业的合作,优化客户结构。下游头部组件厂商隆基乐叶、天合光能、晶科能源等均实行科学供应链管理,与多家供应商建立合作关系以保障供应链安全。公司与下游多方厂商建立稳定合作关系,减小单一客户依赖。

2018-2021 年,公司的销售前五大客户占比稳定在 60%-70%,客户资源的分散给公司带来更强的产品议价能力。

3.3 募投项目打开产能天花板,新型焊带增厚单位利润

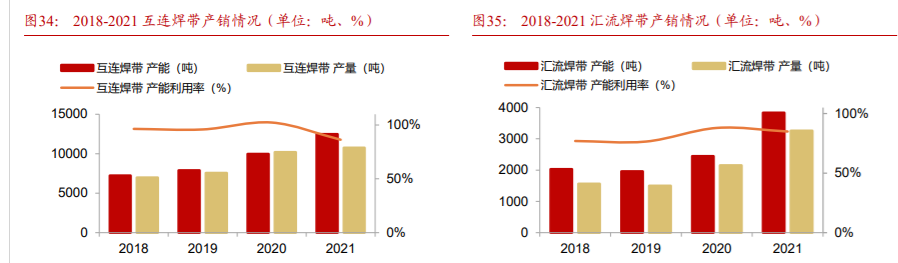

光伏装机需求旺盛,公司产能利用率维持高位。

2018-2021 年,公司互连焊带产能利用率为 96.41%、95.88%、102.31%、86.33%,汇流焊带产能利用率为 76.94%、76.48%、87.93%、84.90%。

产能利用率维持高位,随着下游光伏装机市场需求维持高景气度,公司新投放产能有望打开产能天花板。

扩产计划稳步推进,募投项目扩量增利。

公司年产光伏焊带 13500 吨建设项目将在未来几年逐步达产,预计 2021 年达产 25%,之后每年达产 25%,至 2024 年全部达产。2024 年募投项目全部达产后,公司产能将达到 25500 吨。公司新增 13500 吨光伏焊带产能中有 9100 吨 MBB 焊带产能,市场占比将进一步提升,公司将继续发挥 MBB 焊带技术优势,有望量价齐升。

4 盈利预测与估值

4.1 盈利预测

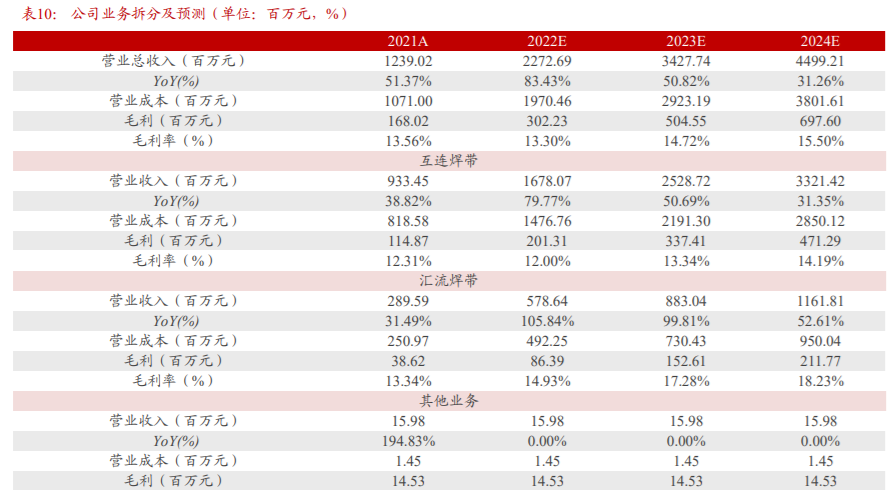

1、焊带业务:

(1)销量:

焊带为组件封装环节必备耗材,随着下游需求提升、多主栅渗透率提高,预计焊带市场空间有望快速增长。公司是光伏焊带行业龙头企业,深耕行业多年,客户资源领先,市占率有望稳步提升。

而焊带市场为具备 轻资产属性,投资金额低,扩产周期快,因此焊带企业销量主要受到下游 需求驱动,公司作为光伏焊带龙头公司,有望凭借规模、资金、客户优势 在行业需求旺盛之际扩大市场规模,预计 2022-2024 年公司焊带销量约为 2.57、4.01、5.47 万吨;

(2) 互连/汇流焊带销量占比:

互连、汇流焊带为光伏焊带的主要产品,分别起到导出电池片电流、汇聚电池片电流的作用,通常以 3:1 的比例构成光伏焊带公司销量,我们参考 3:1 的比例假设公司焊带出货量,预计 2022-2024 年公司互连焊带销量为 1.93、3.01、4.10 万吨;汇流焊带的销量为 0.64、1.00、1.37 万吨。

(3)单位售价:

1)互连焊带:互连焊带具备技术迭代较快的特点,未来随着 N 型电池、多主栅渗透率提升,互连焊带厂需要根据下游客户需求开发 SMBB 焊带、低温焊带、异形焊带等新产品。

宇邦新材作为行业龙头,与下游客户深度绑定,技术研发维持高强度,新产品放量有望深化公司技术壁垒,改善互连焊带单位盈利水平,考虑到 2022 年上游铜、锡价格快速上涨影响,公司产品售价预计稳中有降,但盈利能力维持高位,预计 2022-2024 年公司互连焊带单位售价分别为 8.7、8.4、8.1 万元/吨;

2)汇流焊带:汇流焊带技术迭代速度相对较慢,售价受到一定成本波动影响,但是单位盈利能力水平稳定,预计 2022-2024 年单位售价分别为 9.0、8.8、8.5 万元/吨。

(4)单位成本:

焊带成本中铜材料占比高,2021 年受到上游大宗涨价影响单位成本显著增加,2019-2021 年,公司铜材料单位成本分别为 3.8、3.8、5.0 万元/吨,截止 2022 年 11 月 5 日,有色市场报价约为 6.8 万元/吨,预计后市高位震荡后逐步回落,预计 2022-2024 年公司铜材料成本 5.2、5.0、4.7 万元/吨,锡材料成本 20.0、19.0、18.1 万元/吨,对应单吨成本 7.7、7.3、7.0 万元/吨。

4.2 公司估值

公司是光伏焊带行业龙头公司,受益于光伏需求高景气而快速增长。我们预计公司 2022-2024 年归母净利润为 1.36、2.42、3.56 亿元,对应 EPS 分别为 1.31、2.33、3.42 元/股,对应 PE 分别为 55、31、21 倍。

我们选取光伏耗材板块的欧晶科技、通灵股份、中信博、赛伍技术作为同行业可比公司,可比公司 2022-2024 年平均 PE 为 95、32、22 倍。

公司作为焊带行业龙头公司,有望受到下游组件龙头集中趋势影响,凭借规模、客户优势扩大市场份额,随着新产品放量增厚单位利润。

5 风险提示

全球光伏装机不达预期:2022年由于硅料价格较高,光伏产业链中下游整体承压,光伏装机需求不及预期。同时,2022年新冠疫情、电力紧缺等事件也对光伏行业的生产运输带来一定影响。如果未来硅料价格居高不下,或者疫情、电力等突发情况频发,光伏需求将持续承压,公司光伏焊带作为组件封装核心耗材,需求将被显著抑制。

原材料价格持续上涨的风险:光伏焊带业务直接材料成本占主营业务成本比例超 90%,盈利能力受上游原材料价格波动影响较大。随着原材料锡矿成本上升,今年光伏焊带行业整体利润率集体下滑,公司框架协议仅能对冲部分原材料价格上涨风险,若未来原材料价格持续上涨,将对公司造成较大成本压力,压缩盈利空间。

技术研发开拓进展不及预期:公司今年增大研发投入,布局异型焊带、黑色焊带领域,现仍处于前期技术研发阶段。若技术研发效果不及预期,或行业壁垒阻碍公司开拓新市场进程,将对公司整体业绩形成负面影响。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号