-

光伏+半导体真空泵、压缩机龙头,汉钟精机:有望实现二次腾飞!

老范说评 / 2022-12-15 13:59 发布

1. 汉钟精机:压缩机龙头,向真空泵龙头二次腾飞

1.1. 螺杆压缩机龙头;光伏+半导体真空泵业务打开第二成长曲线

公司成立于1994年、2007年上市,为国内螺杆式压缩机龙头。

2010起公司向真空泵业务延伸发力,下游覆盖光伏+半导体领域,客户覆盖隆基、晶科、晶澳、晶盛、捷佳、力积电、联电、日月光、华虹、中微等知名厂家,打开第二成长曲线。

按行业业务分类

1)真空泵业务:主要应用于光伏和半导体行业,其他行业包括锂电和医药化工等。2016-2021年CAGR达51%,为公司近年来收入增长的主要动力。

光伏板块:应用于拉晶和电池片环节。拉晶领域已获得晶盛、隆基等头部客户认可,行业市占率超70%。TOPCon、HJT电池领域已开始推广使用,受益N型电池片技术迭代。

半导体板块:公司为国产半导体真空泵龙头,2013年起成为联电台湾供货商,已通过部分国内大厂认可。目前半导体真空泵国产化率不足5%,未来进口替代空间可期。

2)压缩机业务:包含制冷压缩机(商用空调压缩机、冷冻冷藏压缩机、热泵压缩机及机组)、空气压缩机等。

商用空调压缩机:专为制冷空调系统的应用所开发,可满足空调、冰蓄冷、热泵系统等各种应用工况的RC2系列压缩机。

冷冻冷藏压缩机:包括螺杆压缩机和离心式压缩机,广泛用于商用空调,冷链运输,冷藏冷冻等领域。主要客户包括美的、海尔、约克等国内主流空调厂商。

热泵压缩机:下游覆盖热水、蒸汽、烘干等领域。多用于像集中供暖、工业锅炉替代等大型工业项目。

空压产品:包括螺杆式空压机和无油空压机,主要应用于工业自动化等气源动力行业。

3)零件及维修:主要为公司真空泵、压缩机客户提供维保服务

1.2. 业绩增长稳健,预计未来订单有望提速

业绩表现:受益光伏真空泵需求高景气,公司业绩持续提升。

1)2018-2021年:公司营收从17.3亿元增长至29.8亿元,CAGR=20%;实现归母净利润从2亿元增长至4.9亿元,CAGR=34%。核心受益于公司光伏真空泵业务的放量、及更高的盈利能力。

2)2022前三季度:实现营收23.4亿元,同比增长6.5%;归母净利润4.7亿元,同比增长30%。毛利率、净利率分别为35.9%、20.3%,同比提升0.7pct、3.7pct。

收入结构(按行业分):下游核心覆盖压缩机+“光伏/半导体”真空泵行业

1) 压缩机(占比57%):为公司传统业务、稳步增长,2021年实现营收17亿元,同比增长17.4%;毛利率30.1%,同比-3.50pct。

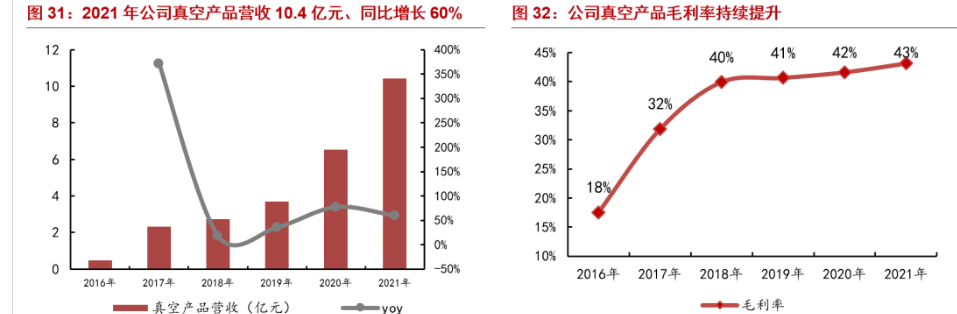

2) 真空产品(占比35%):得益于下游光伏(硅片扩产为主)+半导体行业高景气,2021年真空泵产品营收10.4亿元,同比增长60%,毛利率43.1%,维持高水平。

3) 零件及维修(占比6%):2021年实现营收1.8亿元,同比增长34%;毛利率40.8%。

铸件产品(占比2%):2021年实现营收0.6亿元,同比增长50%,毛利率3.3%。

盈利能力:2022年前三季度公司毛利率35.9%、净利率20.3%,盈利能力维持高水平。预计随着公司真空泵设备业务未来占比提升,盈利能力有望再提升。

研发投入:2022年前三季度研发费用达1.2亿元,占营收比达5.1%。持续向光伏+半导体真空泵领域加码研发。

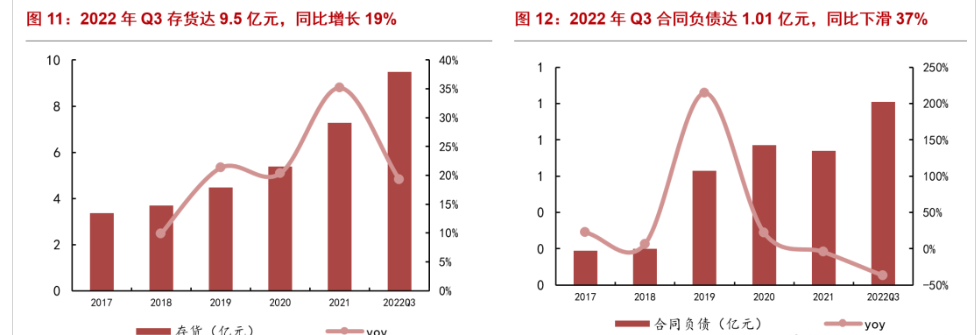

存货:截至2022年三季度末存货达9.5亿元,同比增长19%。主要系随销售收入增加、业务发展加大了物资储备所致。

合同负债:2022年三季度末合同负债达1亿元,同比下滑37%,预计随着公司真空泵新增产能的投产、及下游领域拓展,未来订单有望提速。

1.3.股权结构稳定,台湾团队行业经历丰富

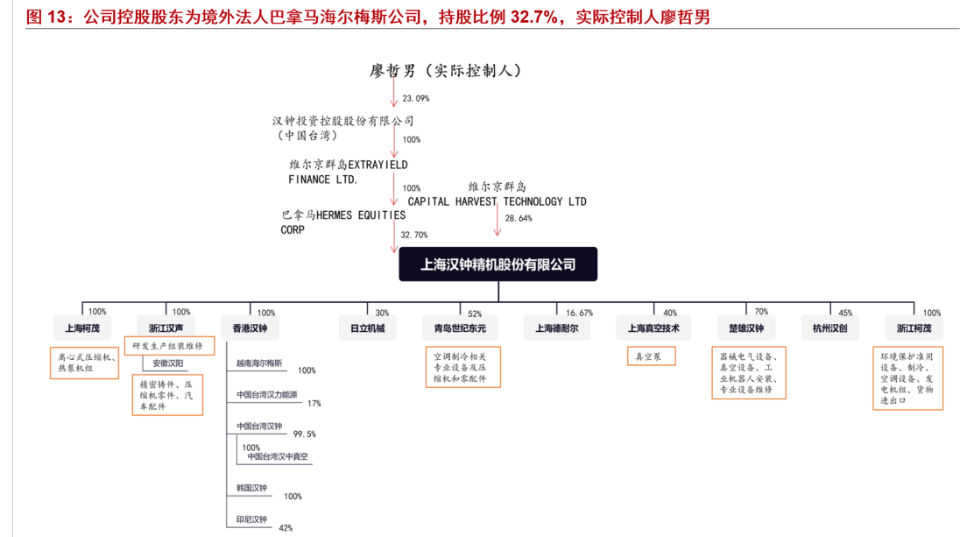

公司实际控制人:公司第一大股东为巴拿马海尔梅斯公司(HERMES EQUITIES CORP.),合计持有公司32.7%的股份,廖哲男为实际控制人,间接持有汉钟精机7.6%股份。高管团队主要为中国台湾籍,2018年股权激励已覆盖。

2.真空泵:受益光伏+半导体高景气;公司为国内龙头充分受益

2.1. 真空泵:受益光伏+半导体高景气;公司为国内龙头充分受益

光伏迈入“平价时代”:2010年至2020期间,全球太阳能光伏发电的LCOE降幅达85%,从0.381美元/kWh降至0.057美元/kWh,十年间光伏度电成本下降了77%-88%,成本的下降主要归因于技术革新、安装成本下调。据IRENA预测2022年将降至0.04美元/kWh。

未来10年:伴随光伏度电成本持续下降,光伏装机需求有望迎10年10倍增长。我们测算了2030年全球光伏新增装机需求,预计2030年全球新增装机需求达1189-1472GW(平均1330GW),2021-2030年CAGR达24%-27%(参考往期报告:【光伏行业】深度:光伏未来10年10倍大赛道!-浙商大制造-20210905)。光伏装机需求未来将迎大幅增长,拥有巨大的市场空间,需重视光伏赛道带来的巨大增长机会。

2.1.1硅片真空泵:迎“大尺寸”扩产潮,2022-2025年市场空间合计达41亿

大尺寸技术:为光伏行业大势所趋,具有“降本增效”的优势,催生硅片设备迭代需求:大尺寸硅片能够摊薄非硅成本、生产成本,具有“降本增效”的优势。硅片的大尺寸化符合光伏行业降低度电成本的需求,是长期发展的趋势。

预计2022年182/210大尺寸硅片成为市场主流,催生硅片产能持续扩张。

受益于光伏需求增长+大尺寸技术迭代,硅片行业迎扩产潮,真空泵作为光伏长晶炉的关键部件之一,应用于拉晶环节、将充分受益。

我们对硅片真空泵设备需求进行测算:

1)硅片设备(长晶炉):参考行业情况,假设2022-2025年行业扩产数量分别为156GW、160GW、120GW、120GW,真空泵设备价值量为500-600万元/GW。

2)维保市场:假设真空泵一般2年需要维保一次,一次费用约新机的20%。

市场空间测算:预计2022-2025年硅片真空泵市场空间(新增+维保)分别达:11.2亿、11.4亿、8.9亿、9.6亿元,合计4年市场空间达41亿元。

2.1.2. 电池真空泵:迎“HJT、TOPCon”技术迭代,2022-2025年合计市场空间74亿元、CAGR=40%

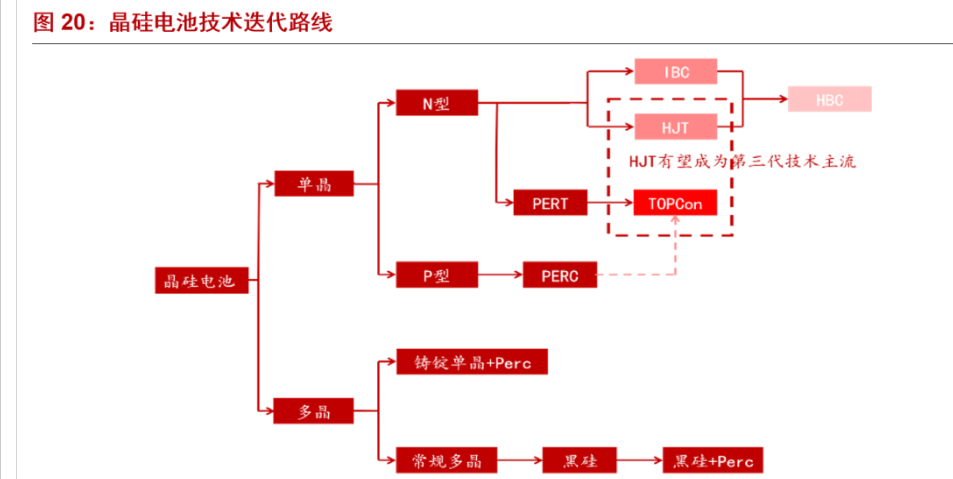

技术发展史:铝背场BSF 电池(1 代, 2017年以前)→PERC 电池(2代,2017年至今)→PERC+/TOPCon(2.5 代)→HJT电池(3 代)→HBC 电池(4 代,可能潜在方向)→钙钛矿叠层电池(5代,可能潜在方向)。

光伏行业的核心是“降本+升效”、降低度电成本。单晶电池技术的不断迭代,带来转换效率从2014年的19%上升至2020年的23%-24%,预计未来有望迈向30%。

TOPCON将为PERC打开天花板。从未来2-3年的维度来看,因存量PERC电池体量较大(2021年底PERC产能超300GW)、且绝大多为近2年新上产能,有较强的升级需求,叠加HJT设备投资短期不具备性价比等因素。TOPCon电池将成为大多数电池厂的优选方案,来提升电池的转换效率。

HJT“降本增效”潜力巨大,有望取代PERC电池成为市场主流。异质结(HJT)电池是在晶体硅上沉积非晶硅薄膜,它综合了晶体硅电池与薄膜电池的优势,具有转换效率高、工艺温度低、稳定性高、衰减率低、双面发电等优点,技术具有颠覆性。据不完全统计,目前HJT国内规划产能超100GW,新老电池片厂商均有开始布局。预计2022年将迎来25-30GW扩产潮,2023-2025年产线建设进入加速期。

受益于电池环节“TOPCon、HJT”双重技术迭代,电池片行业有望迎潜在扩产潮,真空泵作为电池片制程的重要零部件、将充分受益。我们对市场空间进行测算:

1)HJT、TOPCon渗透率:基于我们对于2种电池技术路径生命周期的未来判断,假设HJT、TOPCon渗透率从2022年的4%、15%提升至2025年的28%、65%。

2)真空泵设备:假设2022-2025年,随着国产替代、成本降低,TOPCon真空泵设备价值量从700万元/GW下降至600万元/GW,HJT真空泵设备价值量从800万元/GW下降至700万元/GW。

3)维保市场:真空泵一般1年需要维保一次,一次费用约新机的20%。

市场空间测算:预计2022-2025年电池(TOPCon+HJT)真空泵市场规模(新增+维保)有望从8.9亿元提升至24.4亿元,4年合计市场需求达73.7亿元,2022-2025年CAGR=40%。

2.2. 半导体需求:核心零部件将成国产替代重要一环,真空泵市场空间大

2.2.1半导体真空泵:半导体设备真空系统的核心之一,国产替代空间广阔

近年来我国半导体行业发展迅猛。据SEMI数据,2021年全球半导体设备销售额达到1026亿美元,其中中国半导体设备销售额达296美元,占比达29%,已成为全球最大市场。

从国产替代的角度:随着中国半导体设备公司进口替代加速,核心零部件的国产替代将成为国产设备商必须考虑的下一环。

半导体设备的关键子系统主要分为8大类:气液流量控制系统、真空系统、制程诊断系统、光学系统、电源及气体反应系统、热管理系统、晶圆传送系统、其他集成系统及关键组件,每个子系统亦由数量庞大的零部件组合而成。

半导体工艺必须在极度受控的真空环境中运行。真空泵为集成电路制造前道工序的四大核心工艺设备中的三大工艺设备——薄膜、刻蚀、离子注入(约占主要工艺过程的70%)提供制造工艺所必需的超洁净真空环境,价值量占同期半导体设备销售额的3%~4%左右。并且因多数真空泵用于超清洁环境,后期维保的需求较大。

国产替代空间广阔:据华经产业研究院数据,目前半导体真空泵市场,海外厂商占据95%的市场份额,主要由Atlas、Pfeiffer占据,国内厂商市场份额不到5%,目前国产厂家汉钟精机、中科仪已在客户端取得突破,未来国产替代空间大。

2.2.2市场空间:预计中国大陆+台湾半导体真空泵市场规模达56亿元,市场空间

我们核心对国内半导体真空泵市场空间进行测算。

1)我们对行业8寸+12寸晶圆厂产能进行统计。中国大陆:预计2025年国内8寸晶圆厂产能规模有望达140万片/月、12英寸晶圆厂产能有望达191万片/月。中国台湾:截至2021年中国台湾半导体晶圆厂产能(8寸等效)为453.6万片/月,暂未考虑未来新增产能(预计短期国产厂家进入难度较大,更多可能从存量产能更新端开始渗透)。

2)真空泵价值量:假设每3.5万片/月产能需要真空泵约1000个(以12英寸晶圆生产线为例),12万元/个。且平均每年需存量更新20%。

测算结果:预计2023-2025年中国大陆(新增+存量更新)+中国台湾(存量更新)真空泵设备市场空间年均达56亿元。

2.3. 竞争格局:海外龙头垄断,国内厂家有望突破

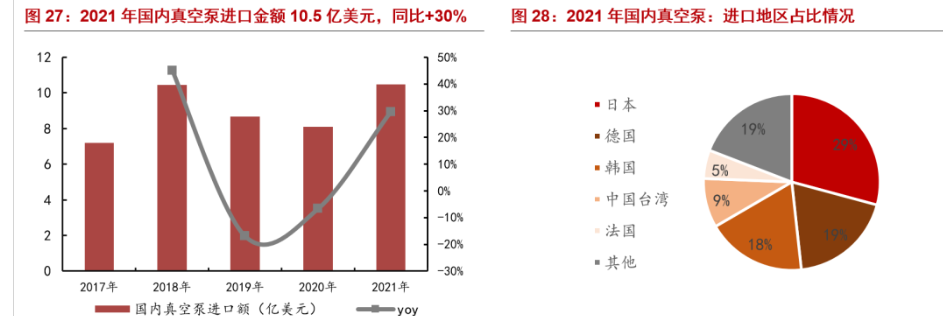

真空泵进口市场规模:2021年我国真空泵进口数量为282.8万台,同比增长25%;进口金额为10.5亿美元,同比增长30%。其中从日本、德国、韩国3地进口为主,金额占比分别为29.2%、19.1%、18.3%。

竞争格局:目前真空泵主要市场由欧洲、日本企业主导,分别是Edward(被Atlas收购,英国)、Ebara(荏原,日本)、Pfeiffer Vacuum(普发,德国)、Kashiyama(坚山工业,日本)。国内公司主要中科仪、汉钟精机等。2019年全球真空市场三大公司占据全球市场份额88%,行业集中度较高。

从细分行业来看:目前光伏硅片真空泵已基本国产,2021年汉钟精机占据74%的市场份额。半导体真空泵仍依赖进口为主,国产厂商市占率不足5%。

2.4.汉钟精机:光伏真空泵龙头,半导体真空泵国产替代可期

光伏硅片领域:公司2000年前开始研发真空泵,2010年切入光伏产业。2021年公司在全球光伏真空泵市占率达74%(据华经产业研究院统计),在拉晶市占率绝对领先(预计80%左右),下游核心绑定光伏长晶设备厂(晶盛机电等)、及下游硅片企业(隆基、中环等),其行业竞争对手主要包括鲍斯股份等。

光伏电池领域:公司真空泵目前泵主要应用于PERC工艺环节(预计市占率仍有较大提升空间)。在TOPCon工艺的真空泵出货量有所增加。在HJT工艺技术环节,目前在配合客户测试阶段。下游核心客户包括:捷佳、晶科、晶澳等。

半导体领域:公司为国产半导体真空泵龙头,2013年起成为力积电台湾供货商,已通过部分国内大厂认可。公司半导体真空泵在清洁、中度严苛、严苛制程都有在推广使用,具体运用于LL、去胶、刻蚀、PVD、CVD等制程。目前国产真空泵在半导体市占率不到5%,公司已有一定小批量出货,国产替代可期。下游客户包括:联电、力积电、日月光、大成、华虹、芯恩、和舰、华虹、中微、盛美等晶圆厂+设备商。竞争对手主要包括:Atlas、Ebara、LOT、Kashiyama、中科仪等。

营收端:2021年公司真空产品营收达10.4亿元(预计大部分来自光伏硅片行业真空泵)、同比增长60%、毛利率43%,预计将成为公司未来业绩增长的主要来源。公司是国内少数能横跨布局光伏+半导体多环节设备的真空泵制造商,主要竞争对手包括:Atlas、Ebara、Preiffor、Kashiyama等。

产能端:目前公司上海厂三期工厂预计2023年第一季度可初步投入使用。同时台中厂三期扩建产能2022年一季度已初步投入使用,为未来光伏+半导体真空泵市场拓展提供保障。

3.压缩机:顺周期行业,随经济复苏、有望稳健增长

3.1 商用空调压缩机:顺经济复苏、行业有望回暖

2021年中国空调内销市场规模为1120.1亿元,同比增长27.0%,2016-2021年CAGR=11.1%。地产景气度是影响空调行业景气度的主要因素之一,行业需求主要受工业生产+商业地产+居民地产3块需求决定。其上游主要由金属材料+压缩机+风机等组成。我们预计随着未来疫情逐步消除、经济加速复苏,行业趋势向上。

公司商用空调压缩机产品包括:专为制冷空调系统的应用所开发,可满足空调、冰蓄冷、热泵系统等各种应用工况的RC2系列压缩机;专门针对R134a等低GWP环保冷媒而设计的,具有良好的性价比的RC2-E系列压缩机;采用新一代的齿型结构设计,针对R134a等低GWP环保冷媒开发的高效RE系列缩机,满足GB19577-2015中1级能效COP要求;采用高效变频电机、可变内容积比等高效先进技术的RE-VI系列变频压缩机,可满足GB19577以及ASHRAE90.1的一级能效要求。

此外,公司还布局了RT系列离心压缩机、RTM系列磁悬浮离心压缩机、RTA系列气悬浮离心压缩机。

目前公司已占有一定市场分,每年行业市场变动相对平稳。随着公司有油及无油离心制冷压缩机的系列化不断完善,离心式制冷压缩机的份额将逐步成长。

3.2 冷冻冷藏压缩机:顺消费复苏、冷链市场发展空间大

行业趋势:随着人们生活水平的日益提高,中国居民消费能力持续增强,以及社会对食品安全的关注加强,对冷冻冷藏食品的需求越来越大;而在冷链物流的所有环节中,冷库是最核心的设施。

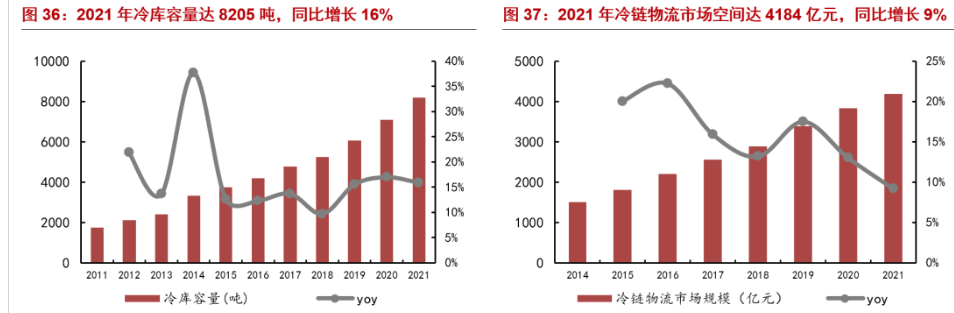

市场情况:2021年冷库容量达8205吨,同比增长16%,2011-2021年CAGR=17%。2021年冷链物流市场空间达4184亿元,同比增长9%,2014-2021年CAGR=16%。我们预计随着未来疫情逐步消除、消费行业复苏,行业趋势向上。

2021年冷冻冷藏市场,随着市场的扩容、电商物流头部企业积极布局,整个冷冻冷藏市场保持两位数的稳定增长。近年来公司冷冻冷藏产品在品质、能效、应用领域等多方面皆得到市场的认可,2021年公司半封闭螺杆压缩机有30%以上的增长。

3.3 热泵压缩机:受益“双碳”政策趋势的清洁能源产品

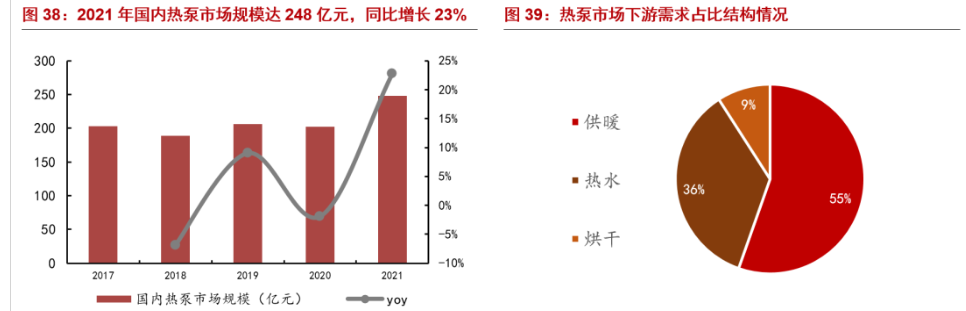

2021年国内热泵市场规模达248亿元,同比增长23%,2017-2021年CAGR=5%,下游主要应用于供暖(55%)、热水(36%)、烘干(9%)。多年的“煤改电”政策的引导,让民众对热泵更多的认知,同时大宗商品价格的增长也拉动了部分地区民用煤炭价格的飙升,推动了热泵采暖零售市场的发展。未来“双碳”政策推动,热泵作为清洁能源,将承担起更多降低碳排放的责任,行业趋势向上。

公司热泵产品包括高温热泵、ORCORC螺杆/涡轮膨胀机等。与上海交通大学合作成立 “工业节能新技术联合研究中心”,合作研究水蒸气压缩机及替代锅炉系统;2019年完成了首型客户应用案例测试,结果达到预期。2021年公司超低温空气源热泵在西北高寒及高海拔地区(如青海/新疆/西藏)树立了样板工程。同年公司成功研发推出超高温蒸汽热泵机组,利用制程工艺水的废热或烘干所产生的废热汽进行源热回收,可以产生120度饱和蒸汽,应用在厨余烘干/煤泥烘干以及制药等行业,减少锅炉的能源消耗和碳排放。

目前公司热泵产品以国内市场为主,由于地缘政治的原因影响能源供给、预计在未来在欧洲市场会有一定的成长空间。

3.4 空气压缩机:顺周期行业、稳定增长

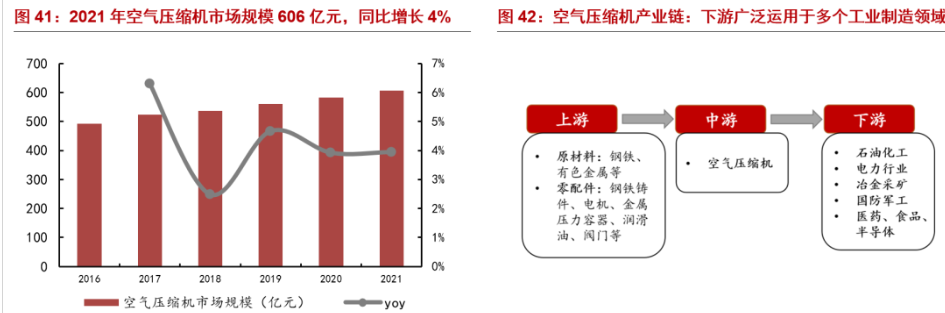

空气压缩机是一种重要的动力提供设备,广泛应用于装备制造、汽车、冶金、电力、电子、医疗、纺织等工业领域。2021年空气压缩机市场规模达606亿元,同比增长4%,2016-2021年CAGR=4%。行业增长核心受益于:工业自动化产业趋势(人口红利减弱)+节能替换需求(高能效空压机)+无油螺杆机市场需求增长(半导体、医疗、食品等行业需求)。

永磁变频双段空压机:公司从2018年开始推出,且研发出不同压力的两级压缩永磁变频机组,以此类节能产品逐步替代高耗能产品,推出合同能源管理政策,达到节能环保的效果。

高压力产品:用于压力较高的设备配套,利用公司差异化的产品逐步展开在配套行业的销售,如玻璃、纺织、水泥、激光切割机等等行业,满足不同用户的需求。

高电压产品:适用于煤矿/化工等行业,以高性价比来取代国际品牌产品。

无油空压机:公司与国际品牌合资多年,在电子半导体、医药生物、化工、汽车、食品、纺织等产业深入应用。同时推出自制品牌的无油螺杆空压机,逐步取代进口品牌。目前公司在无油空压市场占比还较低,未来有较大的替代进口市场的空间。

4 盈利预测及估值

4.1 盈利预测

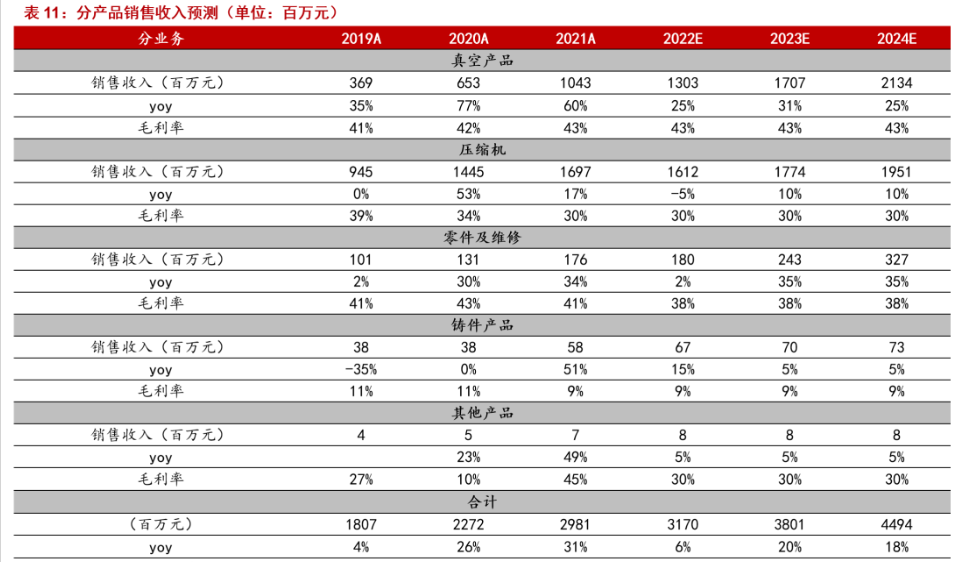

公司作为国内真空泵+压缩机设备龙头,其中真空泵业务下游覆盖光伏设备、半导体设备等板块,未来业绩有望接力放量。基于以下判断,我们预计,2022-2024年,公司真空泵收入同比增长25%/31%/25%;压缩机收入同比增长-5%/10%/10%;零件及维修收入同比增长2%/35%/35%;铸件业务收入同比增长15%/5%/5%。

1)真空泵:光伏硅片真空泵:预计2022-2025年硅片真空泵市场空间(新增+维保)分别达:11.2亿、8.8亿、6亿、6亿元,合计4年市场空间达41亿元。公司处龙头领先地位。

光伏电池真空泵:预计2022-2025年电池(TOPCon+HJT)真空泵市场规模(新增+维保)有望从8.9亿元提升至24.4亿元,4年合计市场需求达73.7亿元,2022-2025年CAGR=40%。预计公司市占率未来有望持续提升。

半导体真空泵:预计2023-2025年中国大陆(新增+存量更新)+中国台湾(存量更新)真空泵设备市场空间平均达62亿元,公司国产替代可期。随着公司上海厂三期2023年Q1投入使用,公司将充分受益行业需求,预计公司真空泵板块2022-2024年收入同比增长25%/31%/25%。

2)压缩机:公司为国内压缩机设备龙头,下游覆盖商用空调压缩机、冷冻冷藏压缩机、热泵压缩机、空气压缩机等,市场以顺周期行业特性为主,预计随未来疫情消除、经济复苏,业务将稳健增长。预计该板块2022-2024年收入同比增长-5%/10%/10%。

3)零件及维修:主要为公司真空泵、压缩机客户提供维保服务,2022年受制于产能原因、预计增速有限(同比+2%),预计随着新增产能落地、2023-2024年保持35%的稳定增长。

4)铸件产品、其他产品:非公司核心业务板块,假设保持稳定增长。

4.2 估值分析

PE估值分析

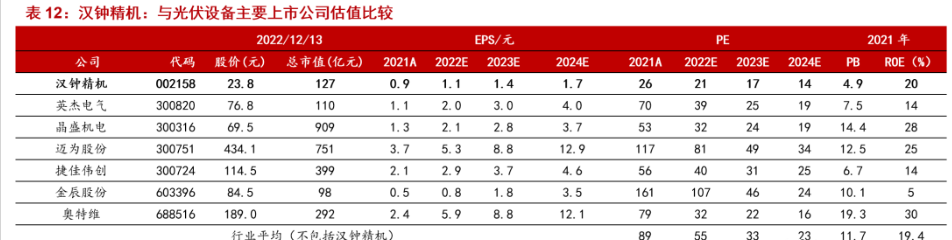

光伏设备:A股中以英杰电气、晶盛机电、迈为股份、捷佳伟创、金辰股份、奥特维做为可比公司(均为光伏设备+半导体设备、及核心零部件公司)。可比公司2022-2024年PE平均值为55X/33X/23X。

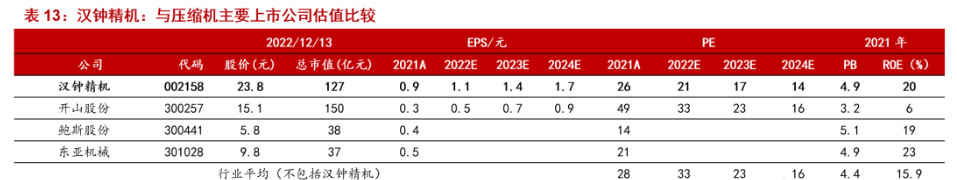

压缩机:A股中以开山股份、鲍斯股份、东亚机械做为可比公司(均为压缩机领域相关公司)。可比公司2022-2024年PE平均值为33X/23X/16X。

1)公司为真空泵设备龙头,受益下游光伏(硅片+电池片)+半导体需求放量,未来5年成长性可期。压缩机业务处顺周期行业,有望伴随疫情消除、经济复苏稳健增长。

2)预计2022-2024年营收31.7/38/45亿元,同比增长6%/20%/18%;归母净利润为6/7.4/9亿元,同比增长23%/24%/21%,年复合增速23%,对应PE 21/17/14倍。

6. 风险提示

原材料价格波动风险:公司产品所需主要原材料为钢材、生铁等大宗原材料,其价格受国际金融形势、铁矿石价格、国际汇率、燃料运价等多方面因素影响。加之近年来国际经济环境变动剧烈,战争的影响,新冠疫情的反复,导致原材料价格波动幅度较大且价格走势难以预测,由此带来的生产制造成本的波动将会给公司的生产经营和盈利情况带来不确定性。

产品研发推广不及预期:公司真空泵产品处于技术密集型行业,对研发创新要求高。竞争对手为国际一流企业,科研实力较大,对公司持续保持核心技术先进性构成压力,导致新产品、新技术在市场开拓受限等不确定因素带来风险。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号