-

“以塑代钢”迎新机遇,骏创科技:T客户有望推动进入发展快通道

老范说评 / 2022-12-15 13:31 发布

一、深耕汽车塑料零部件,新能源业务打开成长空间

1.1 聚焦汽车塑料零部件,T 公司业务贡献增量

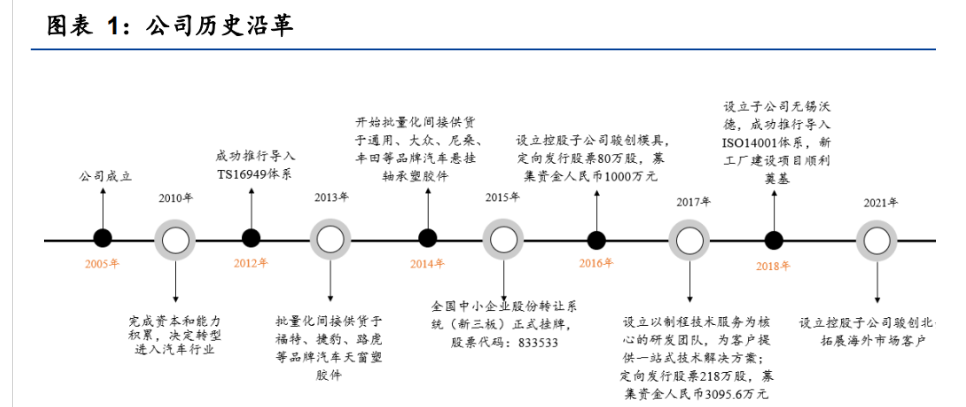

公司是研产装配为一体的高新技术企业。公司成立于2005年,前身为苏州骏创塑胶模具有限公司,2010年正式转型聚焦汽车行业领域。

2015年,公司正式挂牌新三板,次年通过高新技术企业认定,并持续深耕于汽车零部件的研发、生产和销售,2019年公司进入 T 公司供应链,2021年公司设立子公司骏创北美,拓展海外客户。

公司聚焦轻量化,打造汽车塑料零部件、模具、汽车金属三大业务。

目前,公司紧跟汽车产业“新四化”发展趋势,打造汽车塑料件,模具,汽车金属三大业务。

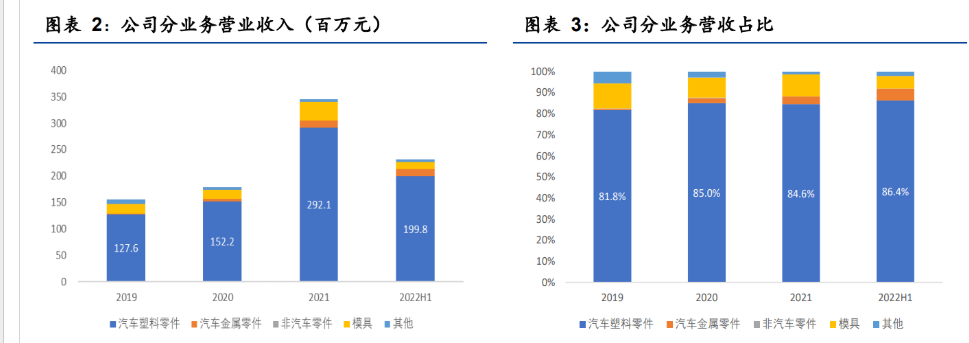

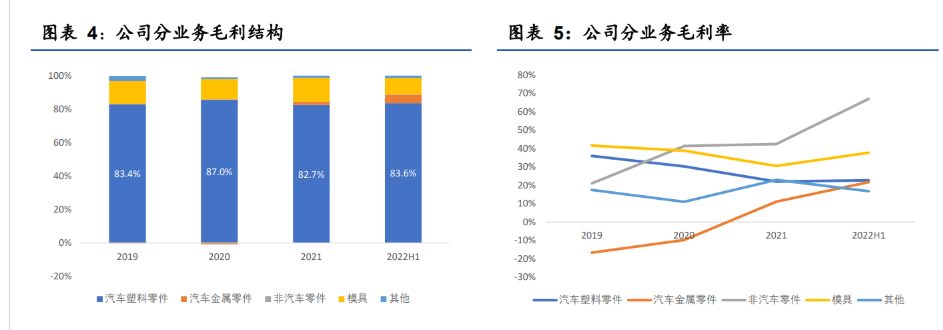

其中,汽车塑料件是传统强势板块,收入由 2019 年 1.3 亿元增长至 2021 年 2.9 亿元,收 入占比由 81.8%提升至 84.6%,2021 年毛利贡献为 82.7%。模具业务占比逐年降低,收入占比至 2021 年的 10.5%,毛利贡献小幅提升至 2021 年 14.2%;金属件业务从 0-1,收入占比提升至 21 年的 3.6%,业务扭亏为盈,21 年毛利贡献为 1.8%。

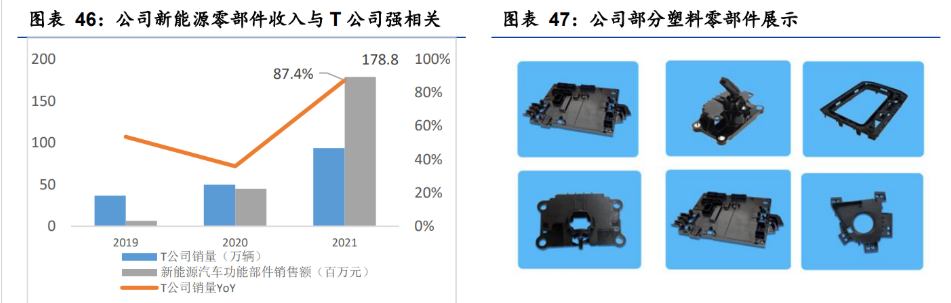

新能源汽车结构件批量供应 T 公司,拉动汽车塑料件业绩高增。

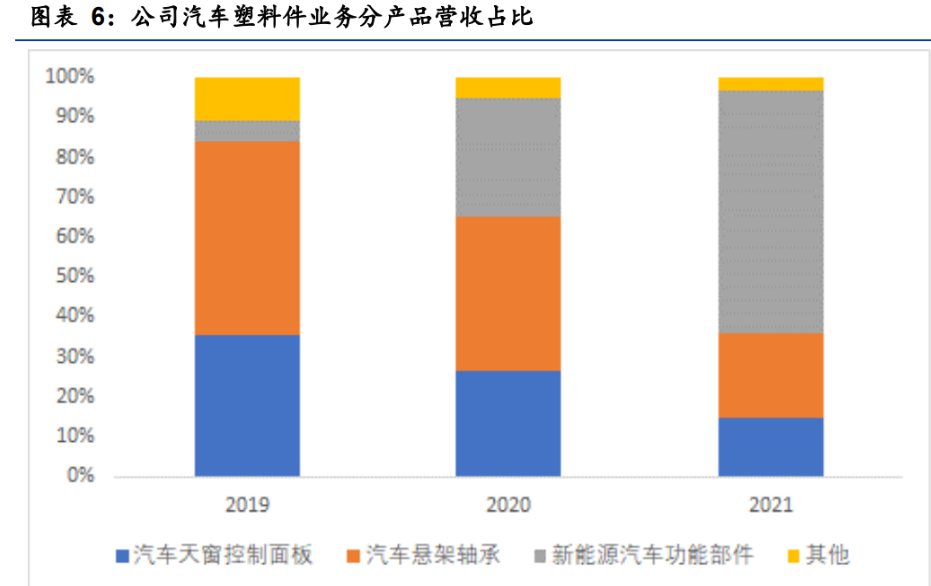

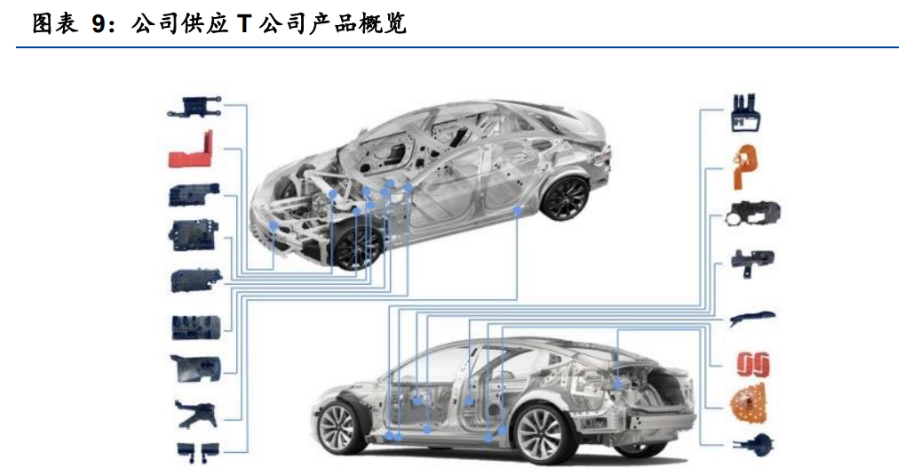

近年来公司持续拓展业务,并抓住新能源汽车电动化发展趋势,已经实现产品在新能源汽车领域应用,并批量供应 T 公司。

产品主要用于新能源汽车三电系统,以及底盘模块,该板块已成长为公司汽车塑料件中最大子业务,2021 年实现营收 1.8 亿元,占汽车塑料件营收比例为 61.2%,近三年 CAGR 达 428.1%,拉动整体业绩加速上行。

细分看:

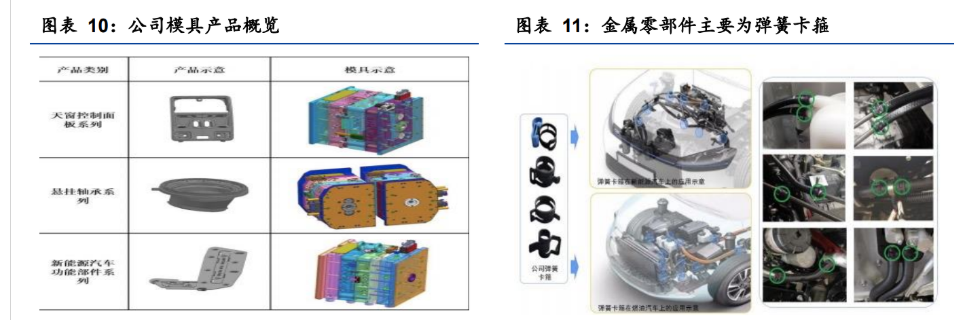

(1)汽车悬架轴承业务

公司汽车悬架轴承系列用于麦弗逊汽车悬架结构.安装于汽车前轮上方,主要功能是实现悬架模块转向时的平稳旋转和释放弹簧的压紧力矩,坚固、可靠的轴承和密封件有助于麦弗逊悬架系统保持良好的性能。

目前,公司悬架轴承部件供给汽车轴承供应商斯凯孚,再由其进行装配总成为完整的悬架轴承,在通用、大众、丰田、日产、福特等品牌车型中广泛应用。

(2)汽车天窗控制面板系列

汽车天窗控制面板通常由 PCBA、PCBA 保护盖、面板框等部件构成。其中公司主要生产面板所需的上述塑料部件,并将上述部件交付给全球汽车零部件百强企业安通林,由其集成 PCBA、连接器等其他部件形成总成产品后最终交付给汽车制造商使用。

目前,公司该系列产品主要应用于福特、捷豹路虎等品牌的各类车型。

(3)新能源汽车零部件

新能源汽车功能部件主要用于 T 公司的配套。

公司新能源汽车功能部件系列主要用于新能源汽车三电系统,实现定位、支撑、密封、防尘、防震以及为其他功能部件提供安装接口条件等功能的精密塑料结构部件,包括各类 PCBA 保护罩、支架及带金属嵌件的塑料零部件等。

公司新能源汽车功能部件除了用于三电系统外,还用于底盘系统、前门、尾门等,实现支撑、保护等功能。

目前,公司新能源汽车功能部件主要用于 T 公司的配套,公司以一级供应商、二级供应商的身份向其提供产品,产品广泛应用于 T 公司全系在产车型。

(4)模具产品&金属零部件

公司拥有品类丰富的模具库和模具研发设计能力、可持续、高效满足大客户一体化注塑件新品研发需求。

公司可承接客户多样化、定制化需求。目前公司模具主要以生产性模具为主,即根据下游客户需求进行模具定制,再用以生产客户所需的注塑件。

此外,公司的金属零部件业务主要为弹簧卡箍,在传统燃油车与新能源车都有应用,目前主要作为客户拓展,或满足客户配套需求的延展,未来随着新能源车对冷却系统的需求愈发广泛,弹簧卡箍的应用场景也会更加多样。

1.2 公司营收高增长,盈利端迎拐点

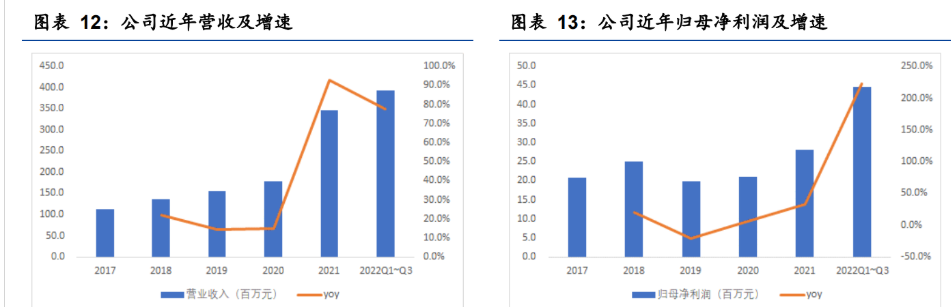

2021年营收增速显著,2022 年全年业绩放量可期。

2017-2021年,公司营业收入从 1.1 亿元增长至 3.5 亿元,4 年 CAGR 达 32.5%;2021年公司成功导入新能源汽车大客户 T 公司一级供应商体系,当年营收增速达 92.9%。

净利润压制因素缓解。

2017 年-2021 年公司归母净利润从 0.21 亿元增长至 0.28 亿元,4 年的 CAGR 达到 7.8%。2020 年公司主要受到原材料上涨、新业务开拓摊销高、汇兑因素等成本费用影响利润端表现。

总体看,2022 前三季度公司实现营业收入 3.9 亿元,YOY 为+77.7%,归母净利润 0.45 亿元,YOY 为+222.6%,远超去年同期水准,主要系新能源业务收入的大幅度增长,以及外销业务部分外币汇率波动的影响。预计随着下游客户订单放量,公司营收、利润端将维持双高增长。

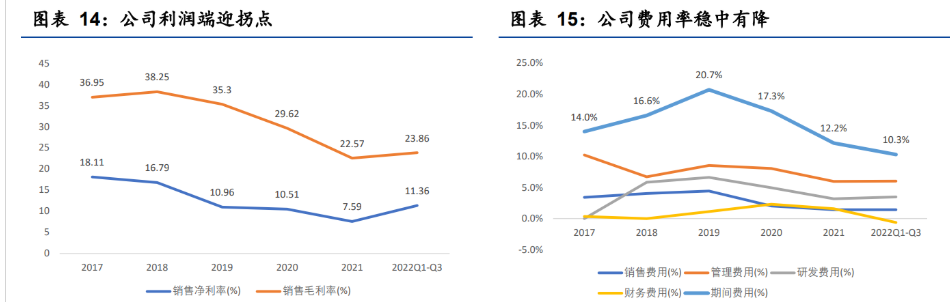

盈利端迎拐点,费用端保持平稳。

2017-2020 年由于传统汽车注塑件产品降价和原料小幅涨价,毛利率处于下行通道。2021 年公司综合毛利率/净利率分别为 22.6%/7.6%,较上年同期下降 7.1/2.9pct。

主要系由于:

1)原材料价格自 2020 年开始大幅上涨导致盈利端承压;

2)2021 年公司新能源功能件业务大幅增长;

3)汇兑损失;

4)金属业务进入试生产阶段,摊销较大。

随着原材料价格回落,今年毛利率有望较去年回升,2022Q3 拐点初现。公司期间费用率端较稳定,整体呈现稳中有降的趋势。

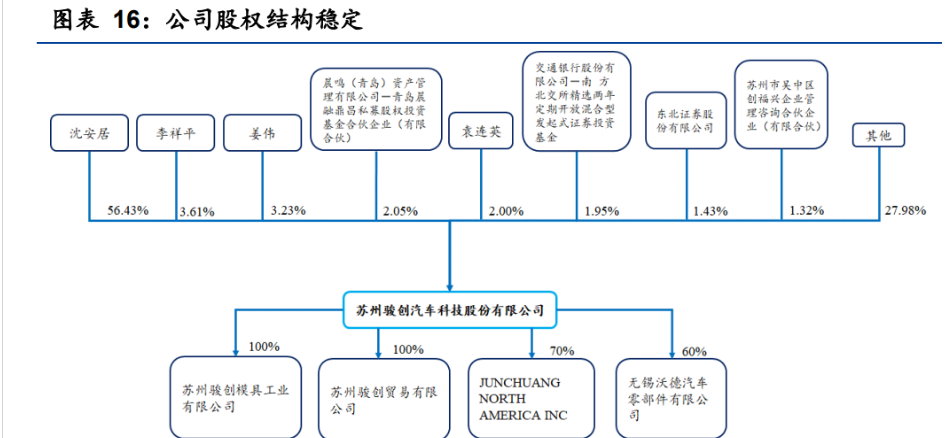

1.3 股权结构稳定,股权激励彰显经营决心

公司股权结构稳定。截至 2022 年 9 月 30 日,沈安居直接持有公司 3114.7 万股股份,持股比例为 56.4%,李祥平直接持有公司股份数量为 199.2 万股,持股比例为 3.6%;沈安居、李祥平夫妇合计控制公司 3,313.9 万股,控股比例合计 60.04%,为公司实际控制人。

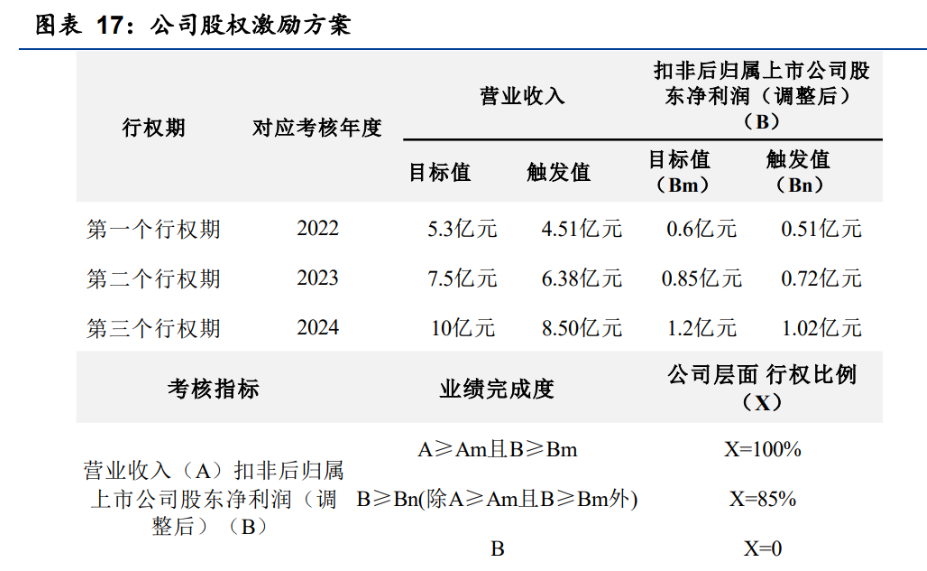

股权激励彰显公司发展决心。

公司拟向激励对象授予股票期权合计 230 万份,约占激励计划公告时公司股本总额 5,520 万股的 4.2%,其中首次授予 196 万份,占本激励计划公告时公司股本总额 5,520 万股的 3.6%。

本次股权激励覆盖包含董事长沈安居在内的 90 名管理层核心成员,业绩要求较高,以 2021 年为基数,2022-2024 年收入和归母净利润 CAGR 分别为 42.5%、62.3%,充分展示了公司发展信心。

二、顺应新能源车轻量化发展,“以塑代钢”未来可期

2.1 政策驱动,新能源汽车赛道如火如荼

2.1.1 “双积分”政策趋严叠加新能源车促销费举措多点开花

“双积分”考核再趋紧,有望长效推动新能源汽车发展。2017 年颁布“双积分”政策,在对主机厂实施燃油消耗量积分考核的基础上,增加新能源汽车积分的考核,以促进主机厂生产新能源汽车。

政策发布之后几经修改,2022 年 7 月工信部发布“双积分”政策新版修改意见,对标准车型积分、能量密度调整系数、电耗调整系数以及积分交易方式等核心指标进行了调整,总体上看考核标准进一步趋严,旨在提升积分比例要求推动整车厂进一步加大新能源汽车生产比例。

国家与地方新能源促销费举措多重发力,有望持续提振销量。

1)国家层面:2020 年 5 月商务部等四部门发布《四部门关于开展 2022 年新能源汽车下乡活动的通知》,在山西、河南、湖北等省份选择三四线城市组织开展新一轮新能源汽车下乡活动;2022 年 7 月,国常会明确提出延续免征新能源汽车购置税。

2)地方层面:自 2022 年 5 月开始,北京、上海等各省份和地区密集发布新能源汽车补贴、优惠券等促销费举措,补贴力度在 3000 元~10000 万元区间。我们认为随着国家层面新能源汽车促销费政策的出台、地方省市相关举措的实施落地,有望持续提振新能源车销量。

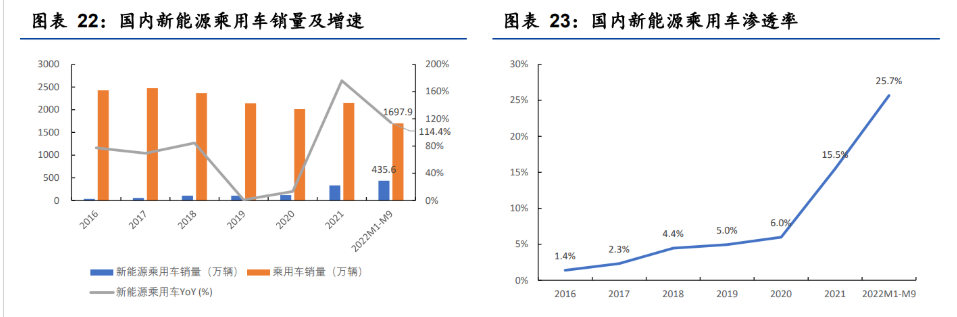

2.1.2 新能源汽车销量持续高增,汽车电动化加速渗透

2017-2021 年新能源汽车销量 CAGR 为 55.3%,高景气度有望持续。2017 年我国乘用车销售 2474.4 万辆,其中新能源汽车销售 57.1 万辆;2022 年前九个月我国乘用车销售 1697.9 万辆,其中新能源汽车销售 435.6 万辆;新能源汽车渗透率从 2.3%提升至 25.7%。

2022 前九个月新能源汽车销量同比增长 114.4%,同时,2020 与 2021 年新能源汽车同比增速均保持在 1 倍以上,我们认为,当前新能源汽车已由政策驱动扭转为市场驱动的局面,未来随着政策托底、续航和补能焦虑缓解、车企新能源车型不断推出,预计新能源汽车赛道将维持高景气度。

2.2 电动化高景气加速汽车轻量化趋势,“以塑代钢”优势明显

2.2.1 汽车轻量化大势所趋,电动化加速趋势进展

汽车行业轻量化趋势明显,汽车电动化将加速发展趋势。

近年来,随着环保和能源问题日益凸显,全球各国汽车节能减排标准日趋提高,汽车行业呈现轻量化发展趋势。

研究表明,汽车燃料消耗与车身重量呈相关关系:传统燃油车重量每减少 100kg,百公里耗油量将降低0.3~0.6L,二氧化碳减少量5-8g;纯电动汽车重量每减少100kg,续航里程增长 10%,节约电池成本 15%~20%。

当前新能源汽车赛道方兴未艾,在确保汽车安全性的基础上减轻车身整备质量提升续航水平及节约电池成本成为当前新能源车企解决瓶颈的关键,新能源渗透率持续提升将加速汽车轻量化发展趋势。

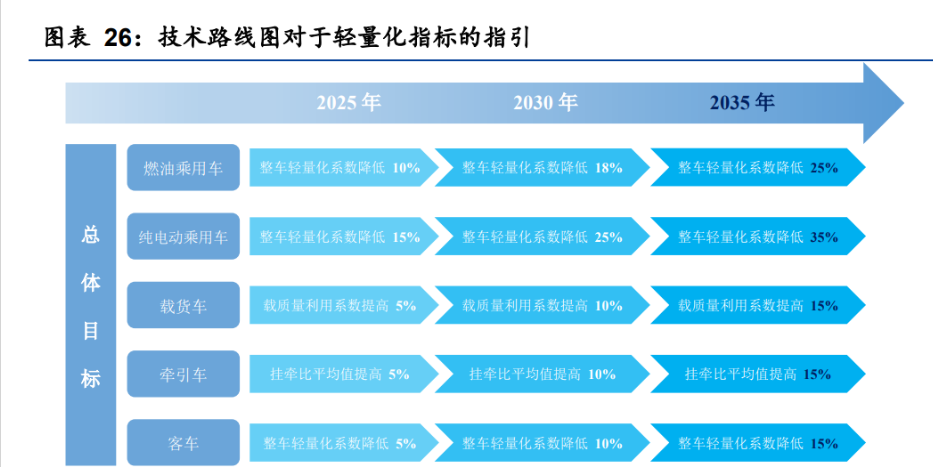

行业白皮书方向性指引,汽车轻量化重要性突出。

2020 年由工信部指导、中国汽车工程学会修订编制的《节能与新能源汽车技术路线图 2.0》发布,围绕产业主体 与 9 大技术发展方向指定了技术路线。

根据技术路线图,对于整体轻量化系数目标,要求2025/2030/2035年,燃油车与纯电动汽车整车轻量化系数分别降低10%/18%/25%、15%/25%/35%。

节能减排驱动,汽车轻量化需求进一步提振。

2021 年我国乘用车平均油耗 5.1L/100km,根据技术路线图指引,要求2025/2030/2035 年,我国乘用车新车平均油耗标准每百公里分别为 4.6L/3.2L/2.0L,轻量化技术减轻了整车装备质量,使得燃油车与新能源车燃料消耗量显著下降、汽车加速性能提升。

同时,由于汽车碰撞时产生的冲击力与汽车质量成正比,质量越轻碰撞时产生的冲击力越小、乘客受到的冲击加速度越小,因此整车质量减轻也有助于提升安全性能。

汽车轻量化路线凭借其有效降低汽车燃料消耗、提升安全性能等优势,正成为汽车行业的重要发展方向。

2.2.2 改性塑料性能优异,有望成为汽车轻量化重要应用体系

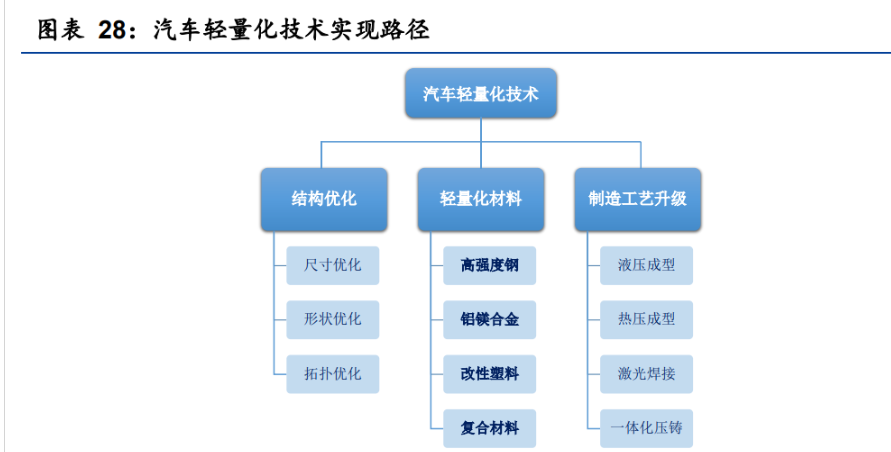

材料轻量化是汽车轻量化最直接且有效的路径。汽车轻量化是汽车制造过程中集设计、制造、材料技术等一起的系统性工程。目前汽车轻量化技术主要分为 3 个方面:结构优化设计、轻量化材料应用和采用先进制造工艺。

1)结构优化设计:包括尺寸优化、形状优化、拓扑优化等方式;

2)轻量化材料:主要有金属材料(高强度钢、铝镁合金)与非金属材料(改性塑料、复合材料);

3)先进制造工艺:包括液压成型、热压成型、激光拼焊、一体化压铸等方式。采用轻量化的替代性材料是主机厂普遍认同且前景最为可观的轻量化实现技术路径。

“以塑代钢”是汽车轻量化技术的未来趋势。

从成本、减重潜力、制造工艺 3 个角度综合对比,改性塑料作为轻量化材料优势明显。

具体来看:

1)成本角度:改性塑料价格与高强度钢持平、铝合金次之。改性塑料是指在通用塑料、工程塑料的基础上加入合适的改性剂,经过共混、填充、增强、共聚等方式,提高其韧性、强度、阻燃性、抗冲击性等性能;其材料成本低于高强度钢,约为铝合金、镁合金的 1/2~1/3,约为碳纤维复合材料的 1/16。

2)减重潜力:改性塑料减重程度与铝合金相近、高强度钢最低。改性塑料与铝合金减重程度约为 30%,低于镁合金及碳纤维复合材料的减重潜力;高强度钢密度最大,其减重程度最低。

3)制造工艺:改性塑料工艺较为简单、铝、镁合金工艺难度稍高。改性塑料可通过注塑等多种工艺实现不同的形状、可一次成型且良品率较高,具备一定的经济性;高强度钢制造工艺成熟;随着一体化压铸技术的应用,铝合金板材应用也逐渐体现出高生产效率,成型工艺成本适中;镁合金与碳纤维复合材料成型工艺成本较高,并且镁合金易氧化。

改性塑料未来有望成为汽车轻量化的重要材料。

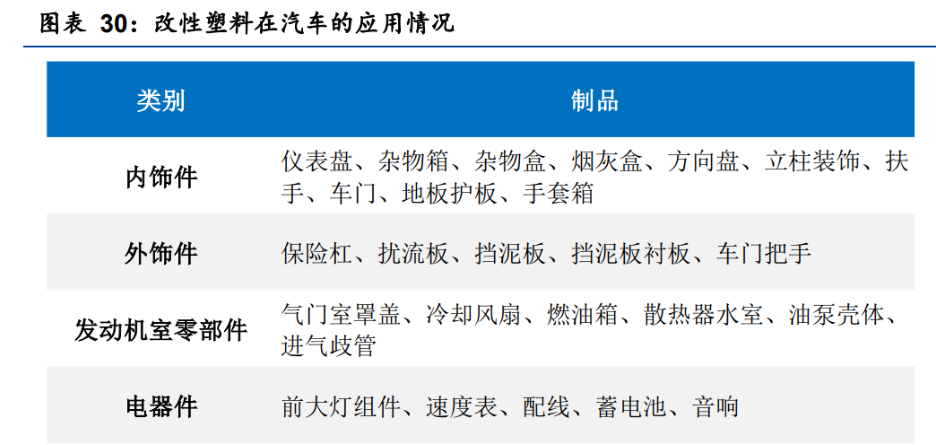

改性塑料相较于高强度钢密度较轻,减重程度明显,相比于铝合金、镁合金,成本较低且成型工艺较为简化;同时改性塑料具备耐腐蚀性、阻燃性、耐磨抗震等优点;然而改性塑料比强度相比金属材料及碳纤维复合材料处于劣势,当前汽车塑料件主要体现在汽车内饰件、外饰件、电器件以及发动机结构件等汽车部位,未来有望替代金属材料更广泛的应用在对强度要求不高的零部件。

“以塑代钢”有望成为汽车零部件行业转型升级方向,未来将释放巨大市场空间。

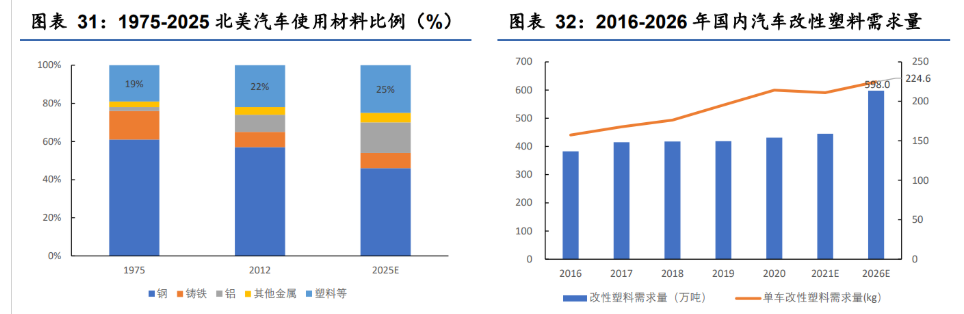

2018 年,欧美国家汽车平均塑料用量达到 250-310 公斤/辆,而国产汽车的平均单车塑料用量约为 160 公斤。

我们假设 2022-2026 国内乘用车年复合增速 4.8%,预计 2026 年国内汽车改性塑料需求到达到 683.4 万吨、2021-2026CAGR 为 9.0%,单车改性塑料需求量约为 256.7kg。

当前汽车轻量化材料主要是以高强度钢、铝合金为主,未来随着以塑料零部件为代表的轻量化零部件以其低的密度和优质的性能特征,有望逐渐替代传统的金属零部件,我国汽车塑料用量和汽车塑料零部件有望释放巨大的空间。

2.3 公司塑料件起家,有望充分受益“以塑代钢”趋势

塑料件起家,产品涉及传统乘用车业务和新能源乘用车业务。公司以塑料零部件制造起家,产品涵盖汽车天窗控制面板、汽车悬架轴承系列以及新能源汽车功能部件。

1)传统燃油车业务:公司生产汽车天窗控制面板所需的 PCBA 保护盖、面板框、眼镜盒等塑料零部件同时也涉及汽车悬架轴承部件,并分别交付安通林与斯凯孚全球 Tier1 零部件供应商,配套客户包括通用、大众、丰田、本田、福特等全球知名车企。

2)新能源汽车业务:产品主要用于新能源汽车三电系统功能结构件、车身、底盘系统功能结构件,通过直接和间接的方式配套全球新能源汽车标杆车企。

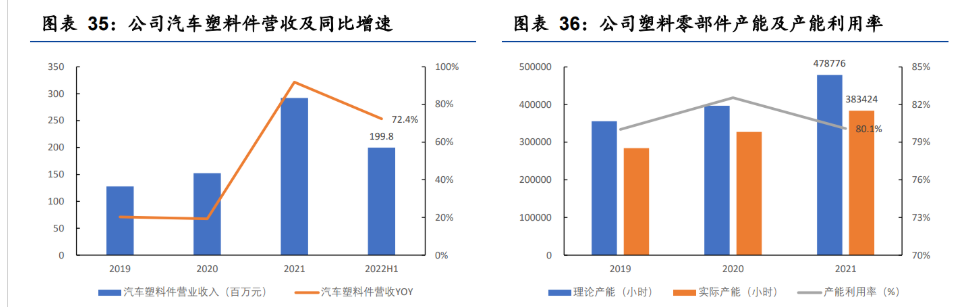

塑料零部件业务营收增速较快,未来有望充分受益新能源汽车“以塑代钢”轻量化发展。

2019 年公司顺应汽车行业发展趋势,切入新能源乘用车塑料零部件业务,2020 年公司获得了全球新能源汽车标杆车企塑料件项目定点。

公司汽车塑料营收保持快速增长趋势,2019-2021 年复合增长率达到 51.3%,其中 2022 上半年在上海公共卫生事件冲击下,公司汽车塑料零部件营收依然保持快速增长趋势,营收同比增长达 72.4%。

我们认为,未来新能源汽车赛道持续高景气加速汽车轻量化趋势,随着塑料件渗透率提升,公司业务有望保持高速增长。

三、一体化业务模式获 T 公司认可,募资扩产助力公司加速发展

3.1 丰富积累保障公司一体化业务模式

多年塑料零部件生产经验形成深厚技术积累。

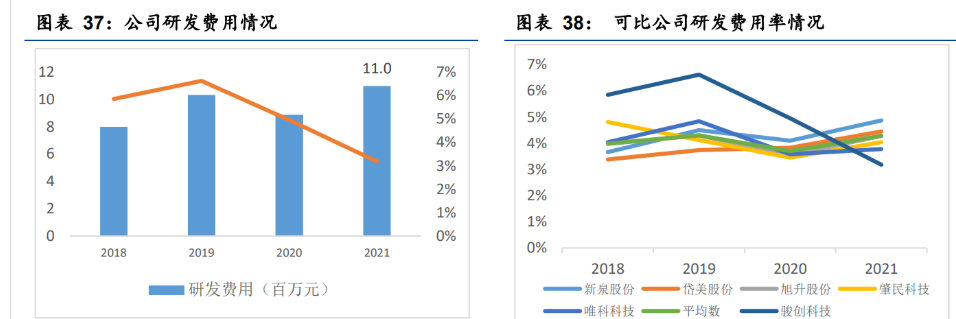

公司高度重视技术研发,2019-2021 年公司研发费用稳定增长,自 799 万元增长至 1098 万元,研发费用率在同行业可比公司中也处于较高位置,2021 年研发费用率下滑主要系公司同年营收大幅增长导致。

目前公司已在产品同步设计、工艺制程开发、模具研发制造、精密注塑成型、金属部件加工、产品装配集成等方面拥有一系列专利技术及研发技术人员,截至 2022 年 IPO 上市,公司拥有专利 158 项,其中发明专利 16 项。

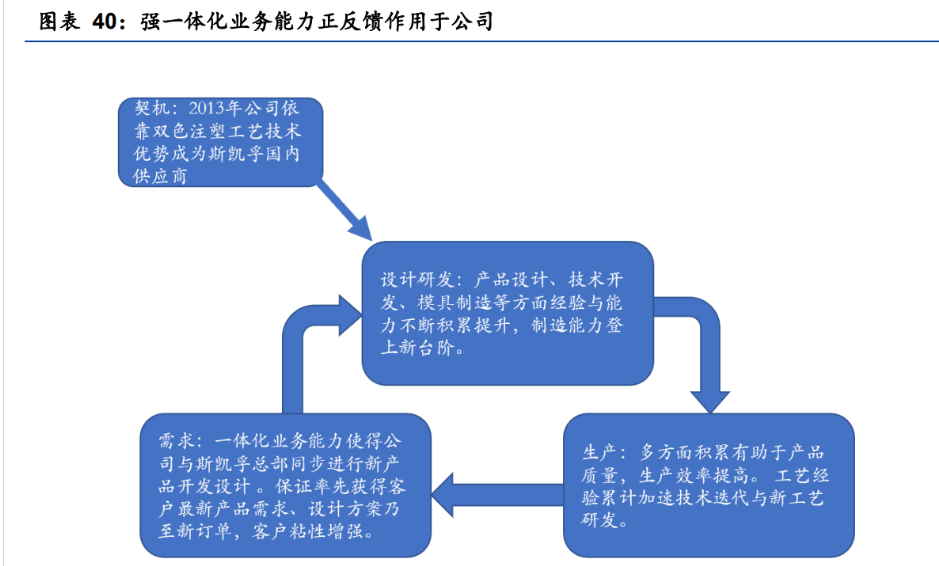

一体化业务模式保障公司竞争优势。

汽车塑料零部件制造涉及多个方面,公司已形成集产品设计、工艺开发、模具制造、部件加工成型装配集成于一体的综合制造与服务能力。

1)设计方面,依靠多年累计,公司已形成了与汽车制造商的产品同步开发能力,同时利用 CAE 技术对产品性能进行可靠性模拟,提升良率降低成本。

2)工艺方面,目前已积累多项核心关键技术与人才储备。

3)模具方面,公司拥有成熟模具研发体系和大量应用数据库,配备独立模具生产车间,能够快速响应支持客户前期多元化研发需求并快速量产模具。

4)产品制造方面,公司配备有国际先进的注塑成型、金属冲压等多种设备以及检测实验室,加之多年技术经验积累,产品外观、性能及其他物理特性能满足客户多样化需求。

以上能力最终帮助公司对客户需求快速响应,共同构建从研发端到制造端的一体化业务技术能力,从而在业务流程中的各个环节实现效率提升和成本降低,为公司新业务拓展带来积极贡献。

3.2 优质产品获一流厂商肯定,新进 T 客户带动公司营收再上一层

合作客户均为国际知名厂商,新大客户 T 公司为公司带来亮眼业绩。

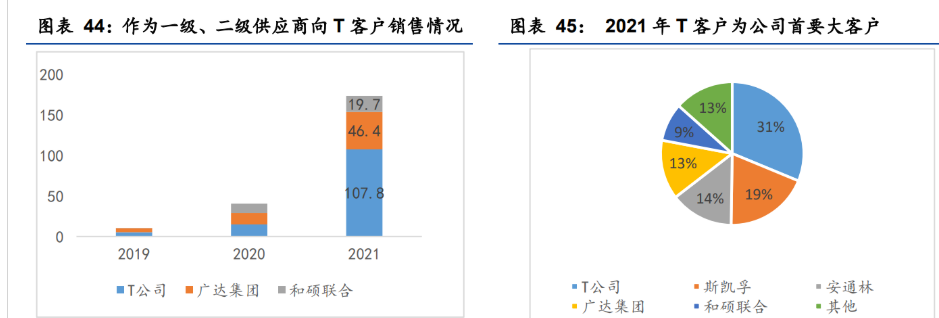

公司目前主要客户有全球新能源汽车引领者 T 公司,瑞典轴承大厂斯凯孚(SKF),全球汽车零部件 TOP100 企业安通林、安波福,世界 500 强公司广达集团、和硕联合,2021年公司前五大客户营收占比达 86.6%。

此外公司于 2021 年新开发 Jabil(捷普)、Lear (李尔)、爱杰姆等国际知名汽车制造商新客户资源,有望为公司带来新利润增长点。

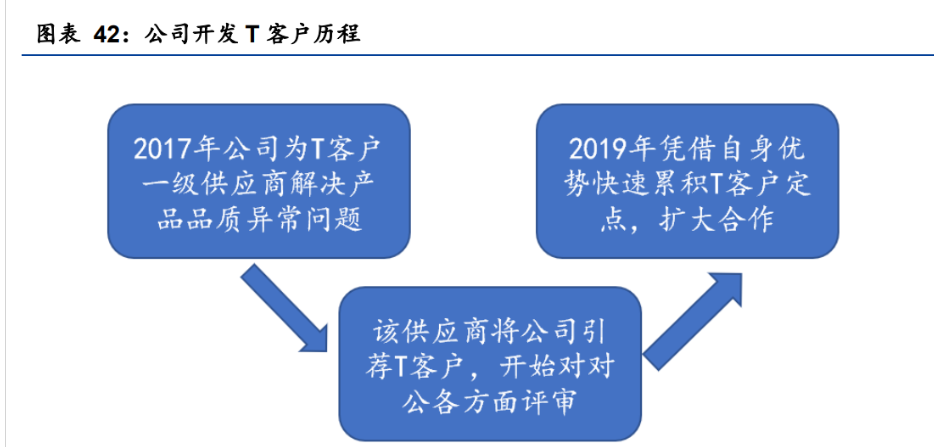

扎实技术获 T 客户认可,合作不断深入。

2017 年公司凭借多年汽车塑料零部件研发生产经验,结合下游客户方案诉求,成功为 T 客户的一级供应商解决了产品品质异常问题,因此该一级供应商将公司推荐给 T 客户,经过 T 客户团队对公司技术、工艺、体系、价格等方面的评审,公司最早成为 T 客户的直接合格供应商。

2019 年开始,凭借公司自身综合竞争优势,公司开始逐步取得 T 客户定点项目,扩大之前合作,通过框架协议,T 客户根据其预期需求向公司下达订单,目前其全系在产车型均广泛采用公司汽车塑料零部件中的新能源汽车功能部件。

自 19 年起 T 客户逐渐为公司带来业绩。

T 客户作为行业领先的整车制造厂商,对供应商具有极高要求,公司 T 客户的营收从 2019 年的五百万,占比不足 4%到了 2021 年的 1.1 亿元,占比达到 31.2%,彰显了大客户对公司技术、产品、供应能力 的肯定。

公司向 T 客户供应产品以新能源汽车功能部件为主。

目前公司主要以一级,二级供应商(中途通过广大集团与和硕联合)的身份向 T 客户供应新能源汽车功能部件,受新进 T 客户大订单影响,公司新能源汽车功能零部件带动塑料汽车零部件业务营收大幅增长,2019、2020、2021 年营收分别为 1.3 亿元、1.5 亿元、2.9 亿元。

T 客户作为行业开拓者曾率先引入一体化压铸技术生产汽车零部件,其对塑料功能件的使用有望引领业内另外一波浪潮。

目前公司主要为 T 客户提供的新能源汽车塑料功能件产品按照功能可大致分为:

1.电路板保护类塑料零部件,主要应用于三电系统,实现定位、支撑、密封、防尘、防震以及为其他功能部件提供安装接口条件等功能的精密塑料结构部件,包括各类 PCBA 保护罩、支架及带金属嵌件的塑料零部件等。

2.非电路板保护类塑料零部件,主要应用于车身、底盘系统,负责集成零件的承载、支撑、强化等功能,包括底盘系统、前门、尾门系统等部位的塑料零部件。

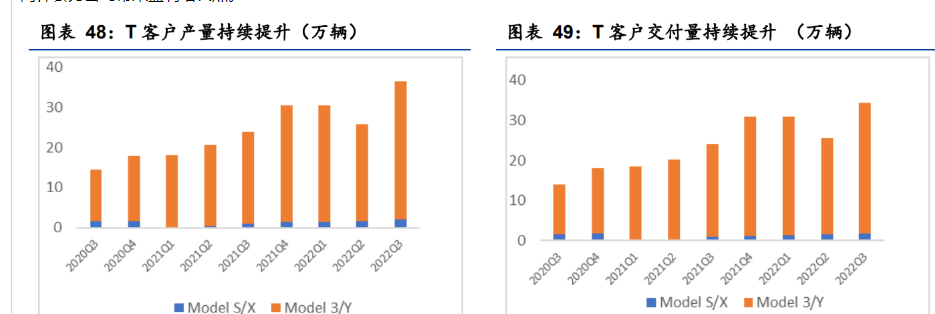

大客户快速发展未来有望带动公司业绩更上一层。

T 客户作为行业内全球领先的新能源汽车制造厂,乘新能源汽车之风全球产销两旺,产能不断提升,尤其是 2020 年 Model Y 车款交付以来,产销提升更加明显,2022 上半年 T 公司全球范围汽车产量同比提升 45.8%,2023 年其计划推出新款电动皮卡,产销有望维持高速增长。

公司未来有望随 T 客户汽车销量的持续提高而受益,另一方面新能源汽车产销两旺,新能源汽车塑料零部件渗透率提升及新客户开发同样会为公司带来盈利增长点。

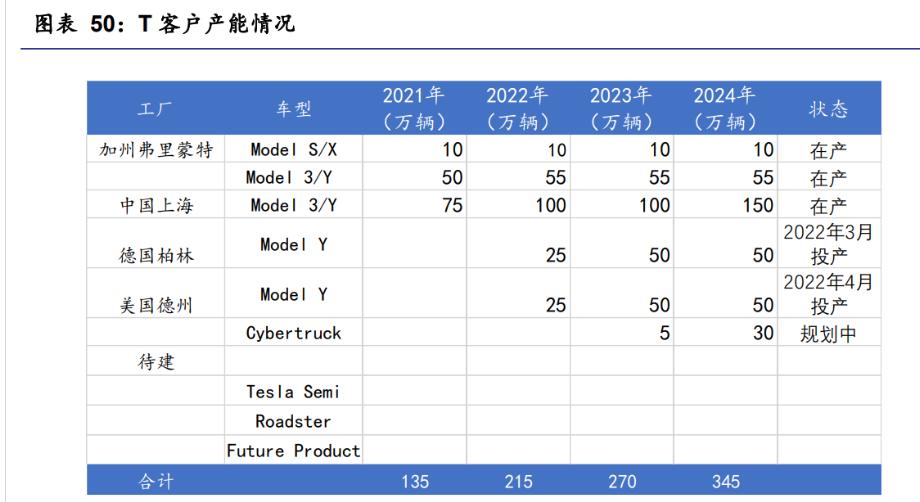

T 客户产能持续提升,新车型+新工厂带动业绩有望进一步提升。

T 客户目前拥有在产工厂四个,主要生产 Model S/X、Model 3/Y 等 4 款车型,Cybertruck 预计于 2023 年下半年量产;其中,上海工厂产能最高,年产能突破 100 万辆。我们预计截 至 2022 年年底、2023 年底、2024 年底,四个工厂合计年产能约为 215 万辆、270 万辆、345 万辆,同比 59%、28%、25%。

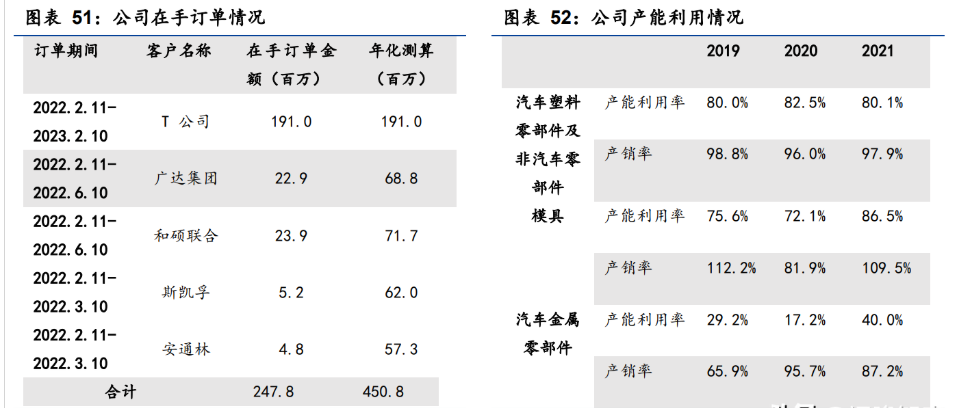

3.3 在手订单充足,募投扩产保障供应能力

公司在手订单充足,T 客户订单年化金额超 1.9 亿元,产能利用率接近极限。

公司产能利用率近年来保持在 80%以上,处于较高水平,加之公司大客户订单不断,产品产销两旺,需要扩充产能以更好满足客户需求。

目前公司年化测算订单金额达 4.5 亿元,单 T 客户一家年化金额就达 1.9 亿元,未来随着新能源塑料汽车功能件渗透提升以及新客户开发,产品销量有望进一步提升。

转变供应模式,募资保障生产加速转型。

公司目前生产的部分品类零部件,在一级供应商总成类产品所需零部件数量中占比较高,公司需要研发设计其他未涉及的部件,以实现一级供应商产品零部件的全覆盖,进而向一级供应商转型。

募投研发中心建设项目将着重对总成类产品进行相关技术研究,力争在“汽车门板总成”、“汽车电器连接器总成”等产品系列上率先实现供应模式的转变,实现公司从二级供应商向一级转变的战略发展规划。

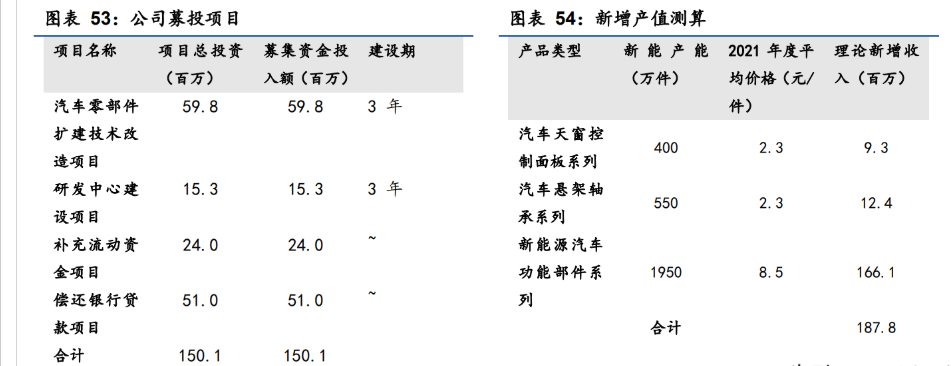

产能方面,公司拟发行不超过 989 万股,募资金额总计约 1.5 亿元,对汽车天窗控制面板系列、汽车悬架轴承系列、新能源汽车功能结构三大类产品进行产能扩充,计划产能分别为 400 万件、550 万件和 1950 万件,共 2900 万件,在确保现有大客户充裕产品供给的同时,为其他潜在客户开发新产能,该项目理论预计能为公司新增收入 1.9 亿元。

四、盈利预测及估值

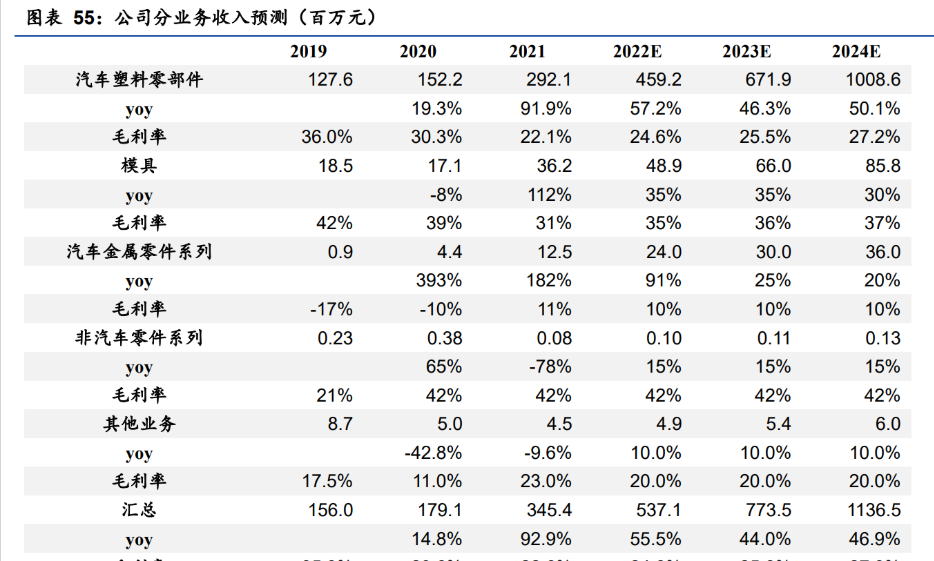

汽车塑料零部件:

公司汽车天窗控制面板、汽车悬架轴承业务维持平稳增长态势;进入 T 客户之后,新能源汽车功能部件收入快速增长,考虑到 T 客户 2022-2024 年交付量维持高速增长,单车价值量提升,预计 2022-2024 年收入 YoY 分别为 57%、46%、50%;考虑到塑料粒子成本降低、规模效应下单位收入塑料粒子用量降低,我们预测 2022-2024 年毛利率分别为 24.6%、25.5%、27.2%。

模具:

模具是公司生产汽车塑料零部件的重要工具,随着新能源汽车功能部件业务快速扩张,模具亦将保持高速成长,预计 2022-2024 年收入 YoY 分别为 35%、35%、30%;公司 2021 年开始导入 T 客户,但毛利率偏低,随着来自 T 客户收入增长,供应逐步成熟,预计毛利率稳步提升,2022-2024 年分别为 35%、36%、 37%。

综上所述,我们预计 2022-2024 年公司收入分别为 5.4 亿元、7.7 亿元、11.4 亿元,YoY 分别为 55.5%、44.0%、46.9%;归属净利润分别为 0.62 亿元、0.88 亿元、1.38 亿元,YoY 分别为 123.1%、40.5%、56.9%,2022-2024 年 CAGR 为 70.2%。

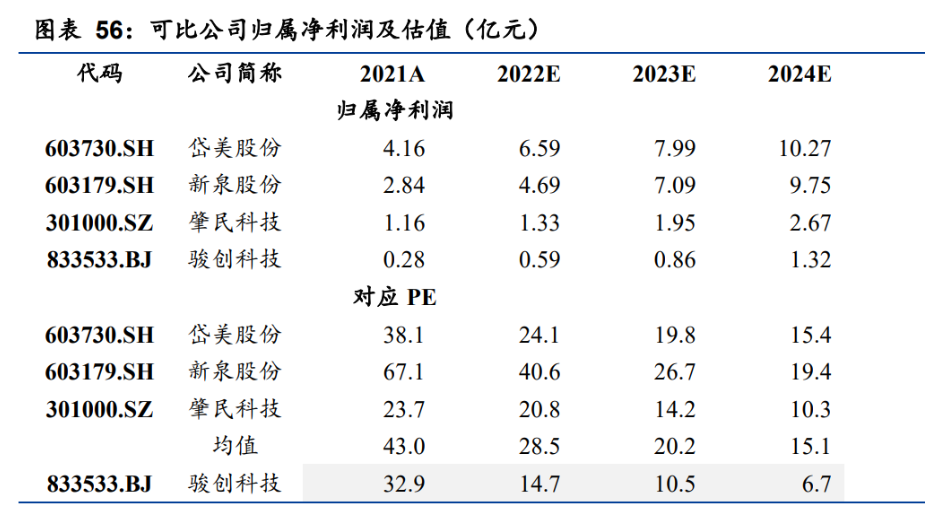

我们选取岱美股份、新泉股份、肇民科技为可比公司,三者对应 2023 年业绩的 PE 均值为 20.2 倍;考虑到北交所流动性较主板弱,给予 2023 年 15 倍 PE,目标价为 23.91 元。

五、风险提示

(1)主要客户集中 公司的主要客户为国内外知名整车制造商及其一级供应商。2019 年度、 2020 年度和 2021 年度,公司向前五名客户销售额占当期营业收入的比例分别 为 91.3%、85.9%和 86.6%,客户集中度较高。

(2)原材料价格波动公司主要原材料为改性塑料粒子(PP、PC、TPE、PA66 等)、各类钢材等。2019-2021 年度,公司直接材料占当期主营业务成本的比例分别为 67.3%、67.8%和 66.2%,如上游原材料价格上涨而公司的产品销售价格未能及时进行调整则会对公司的经营业绩产生不利影响。

(3)汇率变动公司出口产品主要采用美元进行结算,2019-2021 年汇兑损益分别为 4.2 万元、170.4 万元、-74.1 万元,汇率波动引起的汇兑损益对公司业绩产生一定影响。如果未来汇率波动导致汇兑损失扩大,将对公司产品的经营成果造成一定程度的不利影响。

(4)T 公司交付量不达预期如果下游大客户 T 公司交付量不及预期,会导致对公司塑料件需求减弱,从而导致公司来自 T 客户业务收入递减,影响公司总收入。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号