-

电影行业的龙头,中国电影:肩负国企担当,电影科技自立自强

老范说评 / 2022-12-14 10:45 发布

一、国企担当:推动中国电影行业技术进步

从电影大国走向电影强国,技术与市场并重。

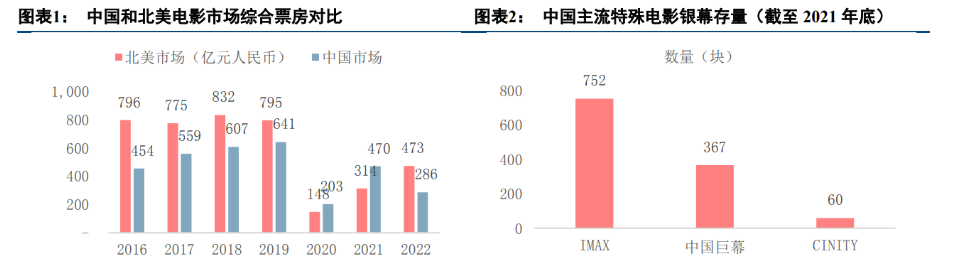

在疫情以前,2019年中国市场综合票房达641.48亿元,同比增长5.68%,尽管增速略有放缓,但仍保持增长趋势。同期北美市场为113.63亿美元,约795亿元人民币,同比减少4.46%,在过去几年保持小范围波动。因此从市场角度看,中国电影市场已逐渐接近全球最大市场,成为电影大国之一。

技术方面,中国正从跟随型走向引领型。

11月9日国家电影局发布的《“十四五”中国电影发展规划》指出,锚定2035年建成文化强国的目标,走高质量发展道路,健全电影产业体系,增强电影科技实力,扩大电影国际影响力,助力电影强国建设。

据中国电影董事长在中国电影频道专访中表示,中国电影市场在行业发展的历史上是跟随型发展,20年前进入数字化时代后,才开始出现自有品牌和技术。未来中国电影市场的目标是起到行业引领作用,因此要在艺术、技术等方面有所创新,从而吸引更多观众。

目前国内主流特殊电影看以海外品牌为主。

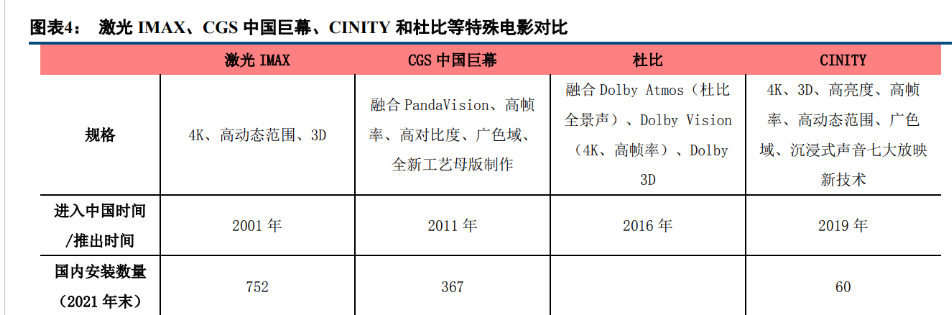

特殊电影品牌主要包括IMAX、中国巨幕、CINITY、杜比Cinema等。据拓普数据,截至2021年底,国内特殊电影银幕数量为1,245块,占全国银幕总数的1.51%。IMAX的数量最多,共752块,占特殊电影银幕总数的60.40%。

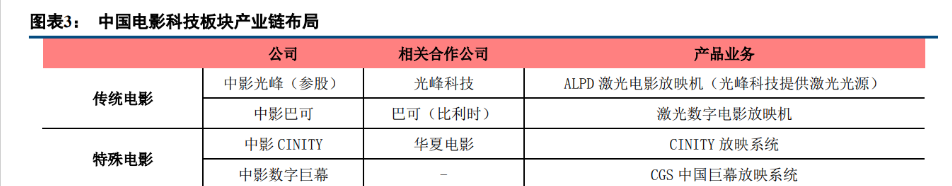

中国电影旗下有CGS中国巨幕和CINITY两款特殊电影品牌。

CINITY是四种主流特殊电影中最新的品牌,由华夏电影在2019年推出,中国电影在2021年成为其运营公司的控股股东。CINITY放映系统融合七大放映新技术,因更好的视听效果又被称为高格式电影,区别于其他品牌。截至2021年底,CGS中国巨幕和CINITY的市占率分别为29.48%和4.82%,较IMAX仍有较大差距。

为什么发展特殊电影,尤其是高格式电影,是实现电影强国的必要方式?

1)对于行业而言,面对流媒体竞争,高技术能力是凸显电影价值的关键因素。

据中国电影报,高格式电影是指在电影放映端通过新型显示成像技术实现包括3D、高分辨率、高帧率、高亮度、高动态范围、广色域、沉浸式声音等技术格式的全新电影工艺和技术的电影,这也是CINITY区别于其他品牌的特点。因此在技术层面,高格式电影能形成与短视频、电视剧的显著差异,从而构成竞争优势。

从情绪传递角度,高格式电影能让情绪传递效率变高,观众更易融入电影节奏。电影院与短视频、流媒体等娱乐形式在呈现形式上的不同,就是通过专业导演、演员及制作团队,配合灯光音效、视觉特效,在1-2小时的时间里,能让观众在影院沉浸式感受有情绪调动的完整故事。

2)对于制作团队而言,优秀商业片与技术能力相辅相成。

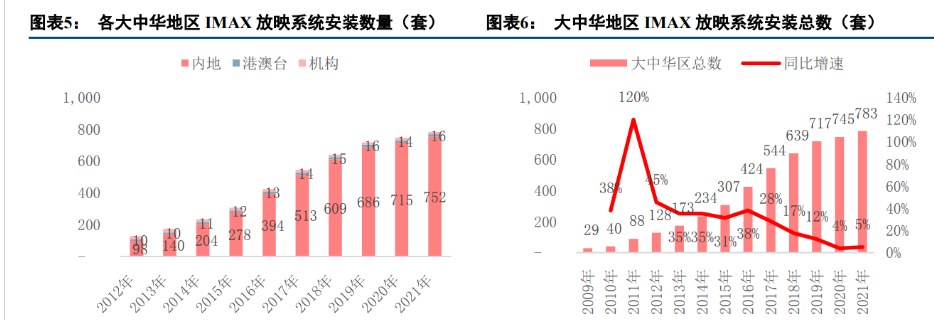

2010年上映的《阿凡达》就是技术发展帮助创作想法落地,进而再实现技术推广的案例。据新浪等多个媒体,詹姆斯·卡梅隆构思《阿凡达》超过10年,但由于技术有限并不能呈现导演的想法,因此直至2010年才得以上映第一部。该片在拍摄时运用了表演捕捉、协同工作摄像机等当时创新的技术,并在影院端,用3D为观众呈现了科幻的外星世界。技术创新和观影体验优化有效调动了观影热情,《阿凡达》在全球获得27.55亿美元票房,成为当时全球票房冠军。商业热度进而也催化了特殊电影在国内的安装量。2011年,当时主流的特殊电影影厅IMAX在国内的数量同比增长120%。

3)对于影院经营方而言,特殊电影影厅平均票房产出更高。

据拓普数据,2021年国内1,245间特殊电影影厅的票房产出为20.95亿元,占全年综合票房的4.43%,显著高于特殊电影影厅的数量占比1.51%。以此计算,2021年,国内单个普通影厅的平均年票房产出为57.36万元,特殊电影影厅为168.27万元,约为普通影厅的三倍。由此可见,特殊电影影厅可以有效提高影院坪效,是影院安装升级放映系统的主要原因之一。

中国电影肩负国企担当,打造完整高新技术格式电影产业链。

据中影CINITY董事长王蓓的专访,中国电影的科技板块最重要的一项工作是高新技术格式电影产业链的研发和推广,建立与完善国产数字影视设备产业链及其自主知识产权体系。据2022年年报,公司已形成集生产、研发、销售、服务于一体的电影科技产业链。其中,科技板块的高格式电影业务是在电影实现数字化的基础上,对七大电影工艺和技术进行创新升级,产品主要为CINITY放映系统及相关技术产品;电影器材业务主要为影视设备生产、进出口、咨询和建设服务等,产品包括中影巴可放映机、中国巨幕放映系统等。

在传统电影领域,成立中影光峰布局放映关键技术,下游中影巴可放映机市占率稳定第一。

中国电影与全球领先的激光光源供应商光峰科技在2014年成立中影光峰,通过合资公司布局电影放映机的关键技术,目前的主要产品为ALPD激光电影放映机。光峰科技也是中影巴可的激光光源供应商之一。中影巴可放映机目前在全市场新增影院的市占率稳定第一,约50%。

公司布局CGS中国巨幕和CINITY等特殊放映系统。

公司于2011年推出的CGS中国巨幕是目前市占率排名第二的特殊电影系统,2021年底的在特殊电影影院的市占率为29.48%。公司于2021年从华夏电影等公司收购部分CINITY相关公司股权,完成对其控股,主要产品和服务目前是公司主推的特殊电影系统之一。据1905电影网和证券时报,近期横店影视和万达电影先后与公司达成采购协议,将分别建设20+间和100间CINITY影厅。

CINITY相关公司具有高格式电影系统的关键知识产权。

据中国日报,在知识产权投入方面,曾主导CINITY放映系统研发的华夏电影,在包括解码、存储、回放等4K/3D/120帧播放关键技术的核心节点,研发出可编码和放映120帧影片的服务器GDC SR-6400,专供CINITY电影系统使用,放映机部分也由华夏电影为CINITY专门量身定制开发,均具有自主知识产权。据中国电影2022年半年报,CINITY的解码播放核心技术专利申请已收到中国国家知识产权局、美国专利商标局的发明专利授权。

CINITY技术能力获李安导演、迪士尼影业认可。

据中国电影报,2019年9月李安导演的《双子杀手》在美国举行全球首映式时,为了能展现其制作的4K/3D/120帧高技术格式影片内容,李安要求用全球唯一能满足其需求的CINITY放映系统放映。此外据观察者网,2022年8月,迪士尼影业和中影集团在CINITY技术演示研讨会表示,中影CINITY放映系统将成为《阿凡达》全新重制版及《阿凡达:水之道》国内大型庆典活动的独家放映技术合作伙伴。

综合看,技术已就位,关注需求催化。近期电影行业复苏在即,《阿凡达:水之道》《流浪地球2》等采用CINITY高新技术格式的影片已确定档期,因此我们认为CINITY有望复制IMAX在2010年后的增长能力。具体分析见以下章节。

1.1 回顾:《阿凡达》上映带动IMAX国内安装量快速提升

在国内主要的特殊电影中,IMAX的银幕数量保持领先。据IMAX CHINA公告,截至2021年末,内地共有752块银幕,在特殊电影银幕中的市占率为60.40%,包括香港、澳门和台湾等地区,及安装于博物馆、水族馆等机构在内,大中华地区共有783块。截至2022年6月末,内地共有757块银幕,较去年底增加5块,包括港澳台及机构在内共有788块。

IMAX自2001年进入内地,在上海设立了办事处,并在上海科技馆安装了首块IMAX银幕。

2006年,第一家商业IMAX影院和平影都在上海开业。据新浪娱乐引述IMAX和华纳兄弟消息,2006年6月30日上映的《超人归来》是第一部转制成IMAX 3D的真人演出电影。据IMAX CHINA公告,2021年大中华地区共有50部IMAX特制影片上映,其中内地上映34部,包括当年票房冠军和季军《长津湖》和《唐人街探案3》,其余16部仅限港澳台地区上映。2022年上半年共有20部IMAX影片,其中好莱坞影片16部,华语影片4部,其中有8部好莱坞仅限港澳台地区上映。

《阿凡达》助力IMAX在国内快速提升安装数量。尽管IMAX在2001年就进入了内地市场,但安装量的快速提升主要系2010年1月4日在国内部分地区上映的科幻电影《阿凡达》。该影片使用了面部捕捉、协同工作摄像机等当时较为新奇的创新技术,并结合优秀的视觉特效处理,获得了较高的市场反响。据猫眼,《阿凡达》在内地获得2.61亿美元票房,仅次于北美的7.85亿美元。

一方面,由于IMAX是当时较为主流的特殊放映系统,可以更好呈现《阿凡达》制作良好的视觉特效。另一方面,科幻电影结合IMAX影厅使得电影票价创新高。

据新浪娱乐,《阿凡达》在2010年上映时打破了多地的票价记录,上海和平影都IMAX 3D版最高票价为150元,部分2D版票价也曾超过100元。因此,观众追求更好观影体验的需求,叠加影院追求更高坪效,推动IMAX的安装量快速增长。大中华地区的安装量在上映前的2009年为29块,2010-2011年达到40块和88块,同比增长37.93%和120.00%。此后至2016年,基本保持30%以上的增速。

1.2 CINITY:中国自主产权放映系统有望复制IMAX早期增长能力

公司已完成控股中国自主产权的CINITY放映系统。据公司2021年10月29日公告,公司与华夏电影和环球数码创意科技(香港)有限公司达成协议,以3.35亿元自有资金收购CINITY相关公司股权,包含中影CINTIY的80%股权,中影寰宇51%股权。据2021年年报,中影CINITY、中影寰宇已纳入公司的合并报表范围。

CINITY放映系统的技术进一步升级,是中国电影旗下、中国自主产权的高格式放映系统。据公告,CINITY融合了4K、3D、高亮度、高帧率(HFR)、高动态范围(HDR)、广色域(WCG)、沉浸式声音(IS)等电影放映领域新技术,从而实现更好的视听体验,也因此区别与其他品牌,被称为高格式电影。该系统是目前唯一支持4K/3D/120帧1250Mbps内容解码播放的放映系统,2D、3D放映亮度分别达36fL和20-28fL,为行业目前最高技术标准。解码播放核心技术专利申请已收到中国国家知识产权局、美国专利商标局的发明专利授权。

CINITY正积极拓展商业和机构场景业务。

1)商业场景:截至2022年上半年,国内共有CINITY影厅70个,已完成安装待开业影厅2个。中国电影为影片制作方研发了CINITY AMR人工智能母版重制工艺,已应用于《长津湖》《明日之战》等多部中外影片。截至2022年6月末,已累计制作CINITY版影片127部,为《长津湖之水门桥》《奇迹·笨小孩》《月球陨落》等影片制作AMR高帧版。

2)机构场景:公司为科教场馆打造科普放映品牌CINITY science,兼具科学教育与电影观赏功能。据2021年年报,公司已中标中国科技馆、河南科技馆的建设项目。

公司下半年已与万达电影、横店影视等头部院线公司达成采购协议。据1905电影网,2022年10月,公司与横店影视达成战略合作,将在全国17个省市新建超20个CINITY影厅。此外据证券时报,12月7日,中影CINITY与万达电影宣布达成战略合作,万达电影将增建100个CINITY影厅。

CINITY今年频繁与迪士尼影业和《阿凡达》合作。具体时间表如下:

2022年6月:据中国电影报和中国电影中报,举办的欧洲电影博览会(CineEurope)中,CINITY独家放映了《阿凡达:水之道》片段,并荣获博览会主办方授予的“特别技术成就奖”。

2022年8月:据每日经济新闻和迪士尼影业,迪士尼影业和中影集团在研讨会后,确定CINITY放映系统将成为《阿凡达》全新重制版及《阿凡达:水之道》国内大型庆典活动的独家放映技术合作伙伴。

2022年9月22日:据迪士尼影业,迪士尼中国与20世纪影业携手上海迪士尼度假区举办了“阿凡达中国庆典”,会上重映了4K高帧率重制CINITY版《阿凡达》。庆典也宣传了沉浸式主题展《阿凡达:探索潘多拉》,活动时间为2022年9月至2023年3月。

CINITY放映系统有望复制IMAX早期增长能力。

我们认为《阿凡达:水之道》上映有望改善近期因影片类型单一对观影需求的压制,催化行业恢复。另一方面,CINITY与《阿凡达》密切合作也有望借续集上映,推动市场对CINITY的认知,从而带动CINITY放映系统的安装量。2010-2012年,IMAX的增速曾达37.93%、120.00%和45.45%。CINITY此次有望复制IMAX在2010年《阿凡达》上映后的安装量高增速。

此外,特殊电影影厅仍有较大增长空间。据拓普数据,2021年国内特殊电影影厅银幕数量为1,245块,仅占银幕总数的1.51%,增长空间较大。据猫眼,在全国影院和银幕数量已知的情况下,2016-2021年,平均每家影院的银幕数量由5块小幅增加至6块,基本保持稳定。我们假设未来每家影院银幕数量未来保持6块,并通过调整影院数量增速,预测未来三年银幕数量。

在银幕数量低增速下,影院仍有较大将普通银幕替换成特殊电影银幕的需求。

假设即使疫情防控放松后,影院数量增速仍然维持较低水平,即每年3%的增长率。在此情况下,影院营收如要实现较快增长,有效方式就是将普通影厅改造成特殊电影影厅,从而增加影院坪效。

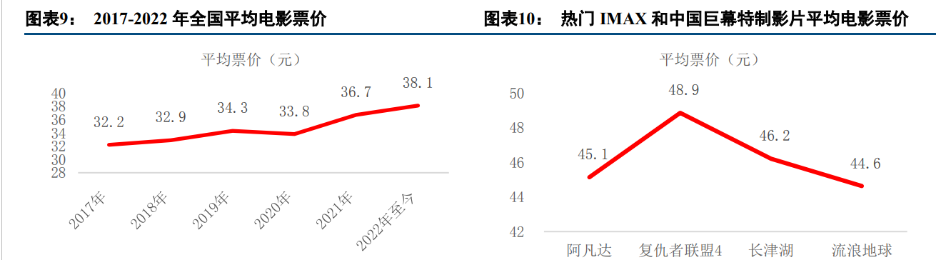

据猫眼和我们的计算,在《复仇者联盟4》《流浪地球》《长津湖》等有IMAX、CGS中国巨幕等特制版本的情况下,平均票价显著高于当年平均票价。2019年上映的《复仇者联盟4》《流浪地球》的平均票价为48.9元和44.6元,高于当年平均票价34.3元;2021年上映的《长津湖》的平均票价为46.2元,高于当年平均票价36.7元。

因此,我们认为即使未来影院数量增速放缓,影院仍要较大替换普通影厅为特殊电影影厅的需求,从而实现较高的营收增速。

1.3 CINITY的市场空间有多大?

我们预计全国影院和银幕数量未来将保持每年1%的低增速。根据2018-2021年历史数据,全国平均每间影院的银幕数量保持6块,因此我们认为这将是未来的稳态水平。

在此情况下,我们通过两种方法分别估算CINITY的1)中短期增量:估算未来五年2023-2027年CINITY通过“新增影院+旧影院改造”能带来的增量空间;2)稳态市场空间:根据特殊银幕市占率的趋势和IMAX作为龙头品牌的市占率测算CINITY在稳态下的增量。具体测算情况如下:

1、中短期增量:估算未来五年2023-2027年“新增影院+旧影院改造”能带来的增量空间

1)新增影院:由于预计未来影院和银幕数量将保持缓慢增长,且未来5年,特殊电影影厅和CINITY影厅的市占率仍在爬升阶段,因此来自新建影院的CINITY增减较少。

根据测算,预计2023-2025年新建CINITY放映系统的增量为17套、18套和21套。

2)旧影院改造:我们认为CINITY放映系统未来增量来源的另一部分是旧影院改造,预计是也是构成未来增量的主要部分。

根据中国电影招股书中对影院设备的折旧确认方式,传统影厅普遍需要在5年后进行一次维护,因此该时点也是影院选择将传统影厅升级为CINITY影厅的合适时间。据公司历年年报及艺恩、人民网等渠道,2017年中国存量影院数量为9,340间,存量银幕数量为50,776块,预计多数银幕将在2023年进入改造维护阶段。

基于5年的使用周期,我们假设自2023年开始,2017年的传统影院将可以选择改造升级,假设每1家、每3家、每5家影院会选择将1间影厅升级为CINITY,则2023-2025年改造CINITY放映系统增量为172套、193套和228套。

综合看,根据测算,预计2023-2025年,通过“新增影院+旧影院改造”CINITY放映系统的增量可以达到188套、211套和249套。

2、稳态市场空间:CINITY放映系统在稳态下的市场空间

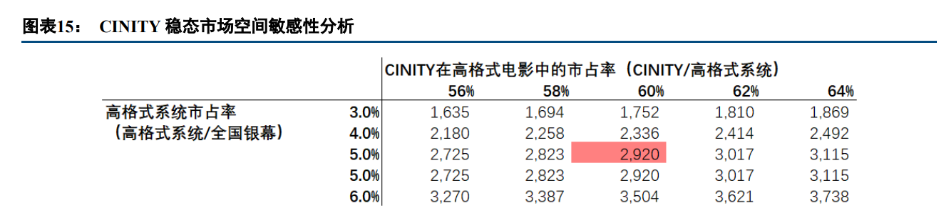

特殊电影系统在全行业的渗透率:据拓普数据,截至2021年底,国内特殊电影银幕数量1,245块,占全国银幕总数的1.51%。我们预计在中国电影的推广下,特殊电影银幕数量仍有一定上升空间。因此在敏感性分析中,特殊电影的渗透率区间为3%-7%。

CINITY在特殊电影中的稳态市占率:IMAX于2001年进入中国,并在2010年借《阿凡达》顺势在中国开启快速扩张。据拓普数据,2021年,全国共1,245块特殊银幕中,IMAX的存量为752块,占特殊电影银幕总数的60.40%。因此我们认为60%就是在经过超10年的发展下,头部特殊电影银幕的稳态渗透率,也是CINITY所能获得的稳态市占率。

我们以IMAX自2010年至现在已超10年的发展为参照,估算10年后CINITY的市场空间。如未来影院数量的增速保持1%,10年后,影院数量将超16,000家,银幕数量将超90,000块。综合以上两个变量,我们进行敏感性分析,预计稳态下CINITY的市场空间可达2,920套,在超90,000块银幕中的市占率可达约3%。

CINITY的销售模式包括一次性销售和与影投公司合作分成等模式,如按每套收入150-300万元计算,预计CINITY的市场空间可达43.80-87.60亿元。相比我们预计2022年CINITY放映系统100套的存量,约32套的增量,约4,800-9,600万元的收入,收入增长空间较大。相比2023年预计188套的存量,市场还有约15倍的增长空间。

1.4 中影巴可:放映机在传统放映机领域市占率稳定第一

在普通电影放映机方面,公司主力产品中影巴可放映机市占率稳定保持50%+。据公司年报和半年报,2021年,中影巴可放映机销售量为售2,776套,在报告期内全国新增银幕的市场占比为50.8%;2022年上半年,销售量为332套,在报告期内全国新增银幕的市场占比小幅增加至51.72%。此外公司也在不断改进技术,巩固产品市占率第一的位置,据公司2022年半年报,中影巴可在小型第四代激光数字电影放映机产品研发上取得阶段性成果。

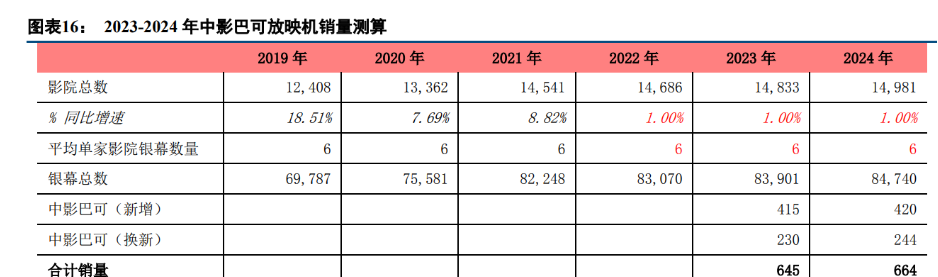

中影巴可放映机销售量估算分为两个部分:1)新增销售量;2)十年老机换新。具体估算情况如下:

1)新增销售量:假设2023-2024年影院数量增速在疫情后保持1%的小幅增长,则新增影院数量分别为147家和148家,按每间影院平均6块银幕计算,可新增放映机销量831套和839套。如中影巴可放映机销量维持50%,则2023-2024年销售量为415套和420套。

2)十年老机换新:据中国电影招股书中对的数字放映系统的折旧方式,即均按5年计提折旧,在设备使用5年后平均每套设备投入设备采购金额的25%进行更新维护,之后继续使用5年,因此预计数字放映系统至少可使用10年。

2013-2014年全国分别新增5,077家和5,397家影院,如十年后有10%的银幕需要更新至新放映系统,考虑到每年1%的停业率和中影巴可50%的市占率,则2023-2024年中影巴可可新增销量230套和244套。

1.5 其他业务:通过中影光峰布局放映机核心技术,中国巨幕近年扩张放缓

中国电影与市场头部技术公司保持合作,探索技术升级。中影光峰由中国电影和光峰科技于2014年成立,据企查查和公司公告,光峰科技直接和间接持有63.20%的股份,中国电影持有32.20%的股份。光峰科技是全球领先的激光显示科技企业,创新的ALPD技术完成显示效果的优化,实现降本增效并解决了“蓝激光+荧光”技术产业化难的问题。

据光峰科技的招股书,中影巴可与光峰科技、中影光峰合作推出ALPD激光电影放映机,中影光峰向影院提供旧机改造(将氙灯光源等原装光源替换为ALPD激光光源)、新机购置等2种服务模式,但中影光峰保留激光光源所有权,计费模式按照激光光源使用时长计价,或按期以光源使用费计价。

预计CGS中国巨幕业务未来将有所收缩。据公司2022年半年报,截至6月末,国内已开业中国巨幕影厅共363个,海外已安装CGS影厅共33个,国内较2021年底减少4家,海外增加3家,存量影院已有下降趋势。中国巨幕模板制作数量在2019年及以后同样有下降趋势,2022年上半年新增母版制作23部,累计达782部。

1.6 营收情况:22H1毛利改善,预计系硬件销售减少致收入结构变化

2022年上半年科技板块毛利率小幅增长。

公司在2021年首次单独披露科技板块,2021年实现收入14.05亿元,同比增长41.31%,预计主要系收购CINITY相关公司并纳入合并报表范围的影响,毛利率同比减少3.96pct至23.26%,预计同样受报表合并的影响。

2022年上半年,科技板块实现收入2.34亿元,同比减少60.59%,预计主要系新增影院受上半年疫情影响而减少,中影巴可放映机仅销售322套,显著低于去年同期的1,252套,但预计收入结构变化导致毛利率较去年同期上升13.64pct至34.39%。

二、传统业务:进口片恢复叠加疫后复苏,业绩反弹可期

2.1 发行板块:进口片历经3年低迷,《阿凡达2》引进将带动恢复

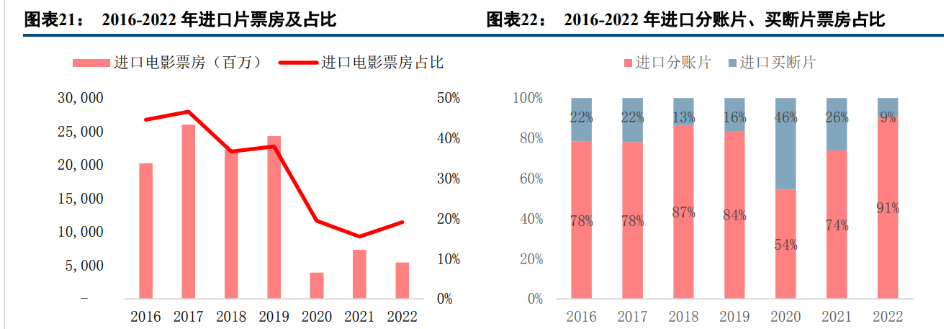

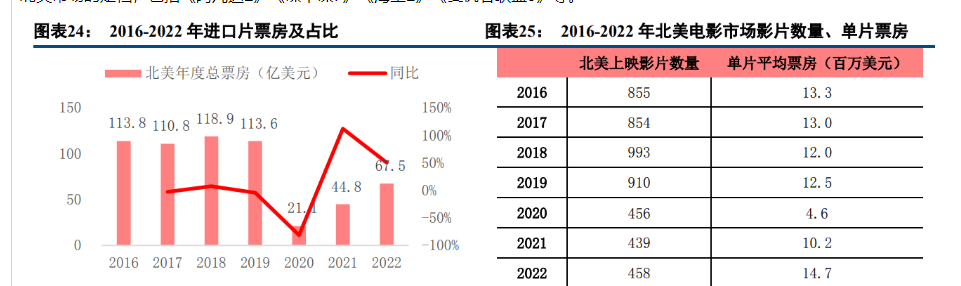

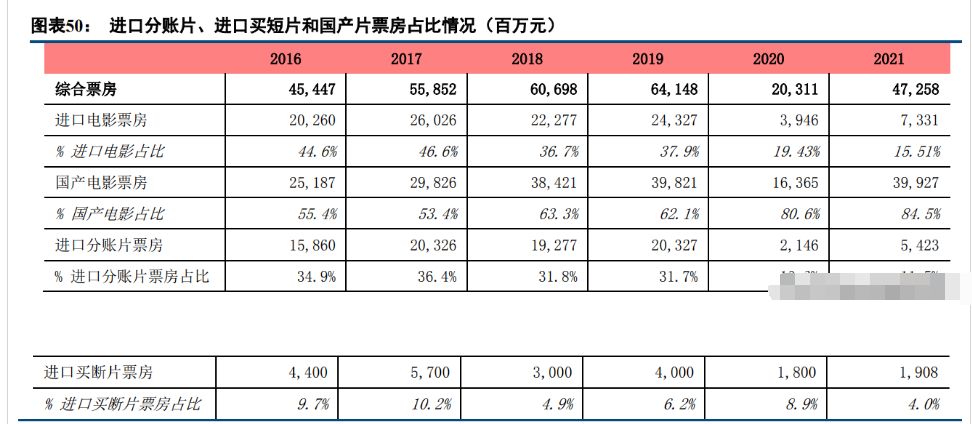

19年前进口片票房表现较好,疫情后进口片票房大幅回落。疫情之前2016-2019年进口片票房均超过200元,分别为202.6亿、260.3亿、222.8亿、243.3亿,占内地总票房的比重也在40%左右(17年达到47%)。

一方面是国内电影行业需求端景气度向上,另一方面以美国好莱坞为代表的进口片,在国内的上映数量、票房成绩逐年提升。进口片按照票房分账模式可进一步划分为进口分账片、进口买断片。

1)进口分账片:以迪士尼、二十世纪福克斯、环球和派拉蒙等美国好莱坞六大公司为主的影片,基本与北美同步上映的商业大片,北美片方参与内地总票房的分成。从疫情前来看,进口分账片每年约34部配额,中影和华夏采用“均衡原则”确认份额。进口分账片票房占总体进口片票房的80%左右(2020年较为特殊,当年进口分账片表现整体低迷,导致进口分账片占比降低)。

2)进口买断片:业内也称“批片”,由国内发行公司以固定价格买断影片在国内的发行权,海外片方不参与内地总票房的分成,大多不是好莱坞公司,通常是多国别、多题材,单片质量、票房表现不一。从疫情前来看,进口买断片票房占总体进口片票房的20%左右。

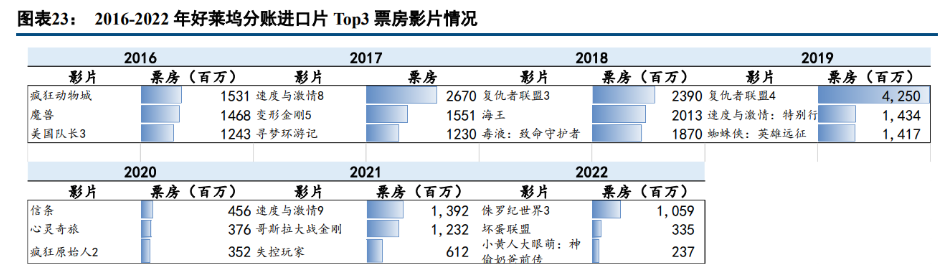

2017-2019年为好莱坞进口片大年,但自2020年疫情以来,进口片表现低迷。2017-2019年好莱坞进口片票房亮眼,从当年国内Top3票房的进口片来看,2017年的《速度与激情8》获得26.7亿票房,2018年《复仇者联盟3》票房23.9亿,2019年《复仇者联盟》票房进一步提升至42.5亿,为目前内地进口片票房最高。

2020年以来由于国内疫情管控、好莱坞片方延期定档、国内内容审核等多方面因素,导致好莱坞影片在内地票房低迷,2020年票房第一的进口片《信条》仅获得不足5亿票房,21年的《速度与激情9》与22年《侏罗纪世界3》票房均未超过15亿。

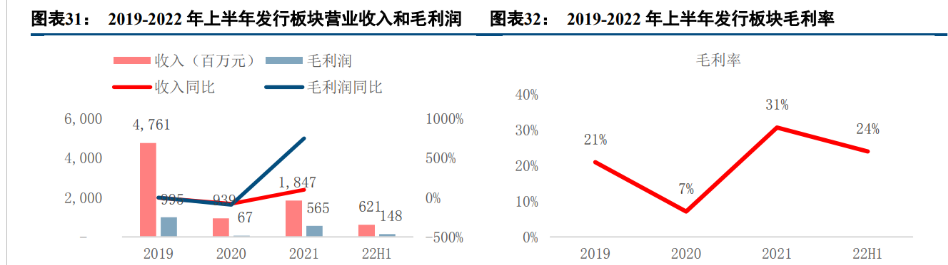

进口分账片的票房分账是中影发行板块的核心收入与利润。以疫情前的2019年为例,当年公司发行收入、毛利润为47.6亿、10.0亿,占总体收入、毛利润的52.5%、50.8%,是公司核心、进口片供给端:北美市场逐步恢复,好莱坞大片存货多,2022年单片表现亮眼。

2020年北美电影市场票房21亿美元,同比下滑81%,2021-2022年逐步恢复至44.8亿和67.5亿,2022年将恢复至19年的60%以上。

从单片供给来看,虽然近年上映影片数量从疫情前的900部左右下降至450部左右,但单片票房表现更好,2022年平均1470万美元,2022年也诞生如《壮志凌云2:独行侠》等高票房影片(超7亿美元,位列北美票房影史第5名)。

随着海外疫情的复苏,好莱坞影片的立项、拍摄与定档进度恢复常态化,存货较多。据统计,目前有约15部左右的好莱坞大片已经宣布北美市场的定档,包括《阿凡达2》《碟中谍7》《海王2》《复仇者联盟5》等。

进口片政策、需求端:《阿凡达2》正式引进,疫情管控放松,进口片票房恢复可期。

《阿凡达2》近期正式宣布定档12.16(与北美同步),我们认为是近年进口片引入的标志性事件,《阿凡达》第一部2010年上映在内地即获得票房13.4亿,单片票房占当年内地总票房的比重超过13%,在国内观影群体中有极强的影响力,第二部的正式引入也代表好莱坞大片的引进节奏逐渐进入常态;

此外,进口买断片的引入也在11月迎来恢复,包括动画电影《名侦探柯南:万圣节的新娘》、《航海王:红发歌姬》,惊悚片《沼泽深处的女孩》、《杀掉那个魔术师》等。此外,近期广州、上海等主要城市放松了对影院等娱乐场所的管控,影院营业率将进一步提升,也有望间接带动观众的观影需求。

我们认为,随着《阿凡达2》定档上映,与其他好莱坞影片的逐步引进,明年进口片票房有望恢复到100亿以上体量。

中性来看,《阿凡达2》有望实现50亿票房体量,对应中影约2亿利润体量。

从观影人次来看,国内票房最高的进口片与国产片分别为8700万、1.25亿人次,假设《阿凡达2》观影人次为8000万-1.2亿。从平均票价来看,《复仇者联盟4》为49元,《长津湖》为46元,预计《阿凡达2》因拍摄制式、强烈的视觉特效,有更多Cinity、iMAX影厅排片,预计平均票价更高(12年前上映的《阿凡达1》平均票价已达45元),我们预计《阿凡达2》平均票价在45-55元。综上,我们预计《阿凡达2》国内票房在36-66亿,中性为50亿票房体量,而对应的毛利润在1.3-2.4亿,中性约为1.8亿。

营收情况:贡献主要收入的进口片减少致营收出现较大下滑,关注后续引进恢复情况

由于2020年后进口片供给收缩明显,叠加疫情因素,导致发行板块收入下滑较大。2020年,公司发行板块实现收入9.39亿元,同比减少80.28%,毛利率减少13.80pct至7.10%,主要系进口片供给和疫情因素。

2022年上半年,公司发行板块实现收入6.21亿元,同比减少43.58%,毛利率减少10.79pct至23.90%。

2.2 创作板块:主旋律和商业片并重,主参投影片有高票房市占率

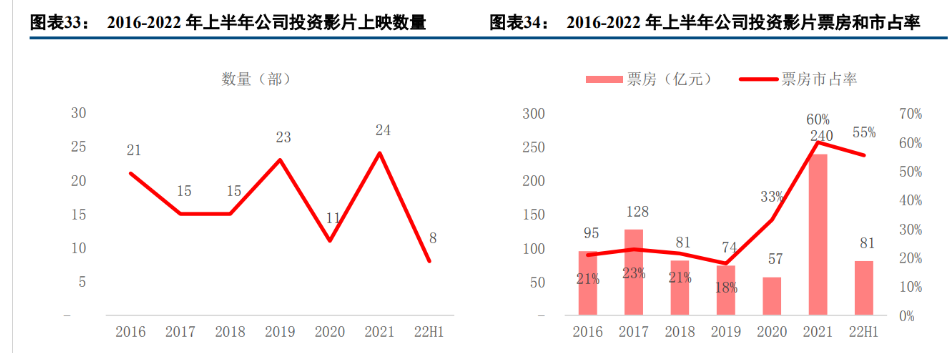

公司投资影片在供给压制下,市占率显著提升。看市场占比,公司每年主投和参投的影片数量维持10部以上,票房市占率保持较高水平。在2020年供给压制因素出现前,票房市占率基本保持20%左右。2020年后,一方面由于行业总供给量下降,但公司投资影片上映数量仍相对稳定;另一方面公司主旋律和商业片并重的投资逻辑,使公司票房市占率大幅增长,2021年和2022年上半年票房市占率分别达60.01%和55.49%。

看单片,公司有较好的商业片和主旋律影片的投资履历。从单片票房表现看,在中国电影票房榜排名前20的影片中,公司参与投资的影片有10部,其中有2部为公司主投,分别是《流浪地球》和《美人鱼》,实现票房46.86亿元和33.91亿元。《流浪地球》是2019年票房亚军,而《美人鱼》是2016年票房冠军,且登顶中国电影票房榜,直至次年公司参投的《战狼2》上映。

看商业片,公司有较好的市场化运作经验。2016-2017年,公司曾主投多部当年票房排名前十的商业片,且多由香港导演和团队参与,或与海外电影公司合作。

如公司主投的2016年票房冠军《美人鱼》是由周星驰执导,创造33.86亿元票房,打破当时由《捉妖记》在2015年创造的24.36亿元票房纪录,目前仍位列中国电影票房榜第11位。

其他电影还包括2016年与美国环球影片、传奇影业和国内乐视影业联合出品的《长城》,在2016年位列票房榜第10位,以及2017年主投成龙主演的《功夫瑜伽》,徐克执导的《西游伏魔篇》,均在2017年位列票房榜前十。

尽管近年来主投影片以主旋律为主,但仍在以参投形式积极参与。

2018年至今,公司主投影片中,除《流浪地球》外,多数进入当年票房榜前20的为主旋律影片。但是在《唐人街探案》系列,以及《你好,李焕英》《独行月球》等当年高票房商业片中仍可见到公司位列出品方名单,因此仍以参透方式积极布局商业片。

看主旋律影片,根据市场喜好调整策略,观影人次较早期显著提升。

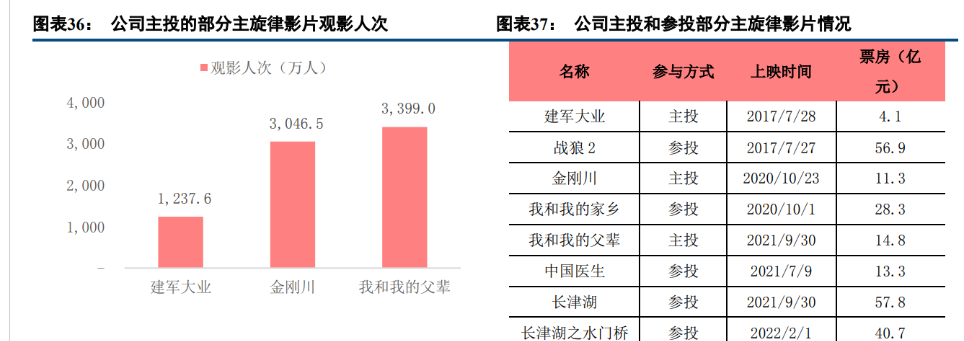

公司在早期主投过多部主旋律影片,但较为传统的拍摄手法、内容并未获得广泛的市场关注。如公司在2017年主投了《建军大业》,尽管由香港导演刘伟强执导,且有群星助阵,但相对纪实的拍摄手法还原历史真实事件,对观众的吸引力有限,因此观影人次仅1237.6万人,票房4.07亿元。

与此同时,主旋律市场开始发生变化。

在2017年同期的《战狼2》(参投)和2018年《红海行动》等影片的带动下,主旋律影片开始运用商业片的形式,如结合激烈的场景和吸引眼球的视觉特效,从而获得了较好的市场表现。公司也开始逐渐调整主旋律影片策略。

如2020年主投的《金刚川》利用视觉特效,还原了抗美援朝战争的激烈场景;2021年的《我和我的父辈》将视角聚焦在中国快速发展下的普通人,从而使观众更有代入感。策略优化使得两部影片较此前均有较大观影人次的提升,《金刚川》《我和我的父辈》的观影人次分别达3,046.5万人和3,399.0万人,票房达11.26亿元和14.77亿元。

此外,公司也以参投的方式积极布局全市场主旋律影片,获得主旋律市场快速增长的红利。

2019年后,主旋律商业片爆发,票房市占率有此前10%以内,提升至2019-2021年的14.67%、43.87%和24.83%。

公司在此期间参投了多部获得高票房的主旋律影片,包括《长津湖》系列,以及《我和我的家乡》《中国医生》等,均在当年进入票房榜前十。结合主投的商业片和主旋律影片,公司票房市占率得以在2020年后的供给压制下,实现较大提升。

公司未来主旋律影片和商业片储备丰富。

据公司2022年半年报,正在拍摄制作中或等待上映的电影约 30 部,在筹备开发中的电影24部。主投影片包括主旋律影片《伟大的战争·抗美援朝》《群星闪耀时》,以及商业片《流浪地球2》《天才翻译家》。此外还包括参投影片《长空之王》《中国乒乓》等。

2.3 放映板块:市占率小幅下滑,有望受益疫情后大盘复苏

公司放映板块主要包含两个部分:1)自营影院业务;2)院线业务。具体情况如下:

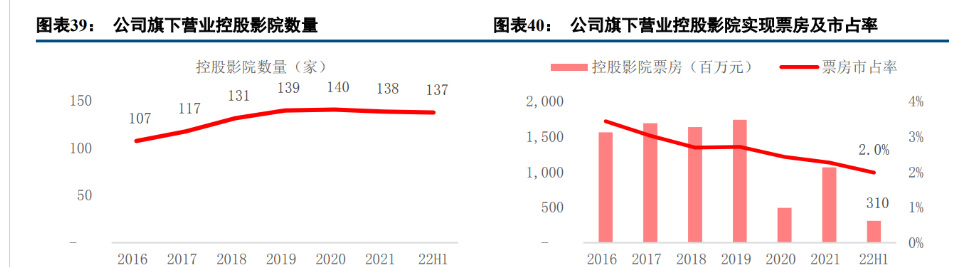

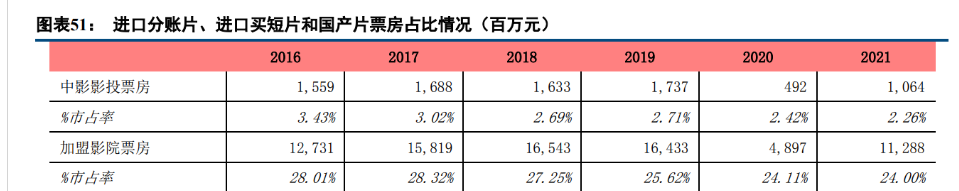

1、自营影院业务:影院数量疫情期间有所下滑,票房市占率约2.5%

自2020年疫情后,影院数量有下滑趋势。截至2022年6月底,公司旗下共有营业控股影院137家,银幕1,042块,较2021年底没有新开影院,并关停1家影院。营业控股影院数量在2020年最多,为140家,此后公司逐步优化门店区位。从城市布局看,公司过半影院位于一二线城市。北上广深等一项城市共21家,二线城市53家,合计74家,占总数的54.01%。

因扩张速度放缓,市占率小幅下滑。据年报,2021年,公司营业控股影院合计实现总票房9.63亿元,占全国当期票房总额的2.25%。按公司2021年共1,048块银幕计算,公司控股影院单银幕产出为91.92万元,显著高于艺恩报告中的全国平均单银幕产出62.3万元。

据半年报,2022年上半年,市占率有所下滑,公司营业控股影院实现票房3.1亿元,占全国当期票房总额的1.98%,单银幕产出为29.75万元。市盈率下滑预计主要系上半年深圳、北京、上海等一线城市出现封控措施有关。但2022年11月底及12月初,以广州为首的全国各大城市均出现防控措施放松迹象,因此预计公司市占率下滑问题将有所恢复。

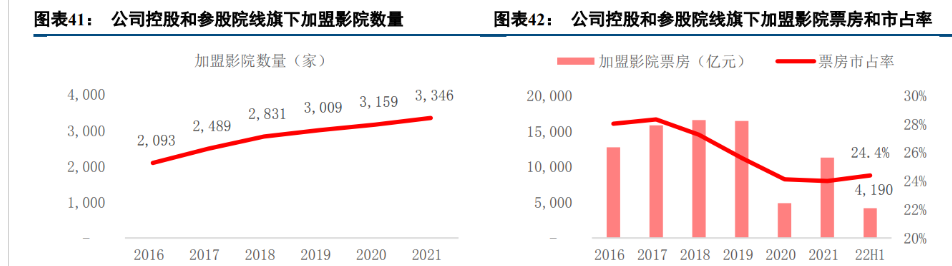

2、院线业务:扩张速度放缓同样致票房市占率下滑

公司共有7家控股和参股院线公司。4家控股院线公司分别为为中数院线、中影南方新干线、中影星美和辽宁中影北方,3家参股院线公司分别为新影联、四川太平洋和江苏东方。

据猫眼,2022年截至12月6日按票房计,中数院线、中影南方新干线和中影星美位列院线公司前十,分别为底3、5和9位,实现票房23.14亿元、20.27亿元和10.52亿元,票房市占率为8.12%、7.11%和3.69%。

综合看,市占率有所下滑。据猫眼,2022年截至12月6日按票房计,公司旗下控股和参股院线公司实现的票房合计为66.05亿元,市占率为23.17%,较2021年底的24.00%进一步下滑。公司院线票房市占率从2016年上市后,除2017年小幅上涨至28.32%以外,保持下滑趋势,我们预计主要系加盟影院数量增速不及全国影院数量增速。

2019-2021年,公司加盟影院数量增速分别为6.29%、4.99%和5.92%,全国影院数量增速分别为18.51%、7.69%和8.82%。

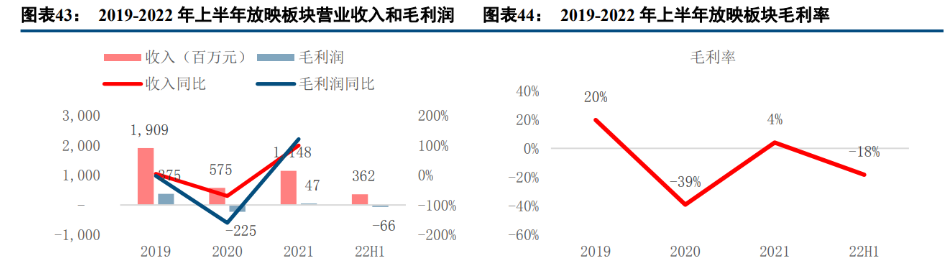

3、营收情况:大票仓出现封控措施致上半年亏损,关注疫情后随大盘的修复情况

重点布局的一二线城市封控措施致亏损。2022年上半年,公司实现收入3.62亿元,同比减少47.14%,主要系上海、北京等城市出现封控致影院暂停营业,毛利率转负至-18.30%。

但2022年12月初,广州、北京等本轮受疫情影响较大的一线城市出现管控放松迹象,关注后续影院营业率恢复情况,进口片《阿凡达2》和公司主投的《流浪地球2》等影片上映预计将带动观影需求复苏,公司放映板块预计受益。

三、盈利预测

2019年以前贡献公司主要收入的发行板块,在进口片减少的影响下营收有所收缩。

2019年,公司的发行、放映、创作板块为公司主要收入来源,合计占比超80%,其中发行约占55%。但2020年后,由于进口片票房贡献减少,由2019年及以前的40%左右,下滑至2020年的19.43%,2021年进一步下滑至15.51%。因此,公司发行板块来自进口片的分成减少,营收贡献在2020年和2021年下滑至31.83%和31.77%。

2021年,公司将科技板块从服务板块中独立出来,预计为未来增长重点。

2021年科技板块实现收入14.05亿元,由2020年的9.94亿元同比增长41.3%,我们预计增长主要系收购CINITY相关公司中影CINITY、中影寰宇的股权并纳入合并报表范围的影响。新口径下,服务板块收入由2020年的1.34亿元提升63.8%至2.20亿元。

1、创作板块:主要采用单片测算的方式,公司储备的主投影片包括《流浪地球2》《伟大的战争·抗美援朝》《天才翻译家》等,参投影片包括《长空之王》《中国乒乓》等。

以《流浪地球2》为例,可比影片为《流浪地球》《复仇者联盟4》《长津湖》,分别为前部作品、进口片票房冠军和国产片票房冠军。

三部影片的平均票价分别为44.6元、48.9元和46.2元,观影人次分别为1.05亿人、0.87亿人和1.25亿人。

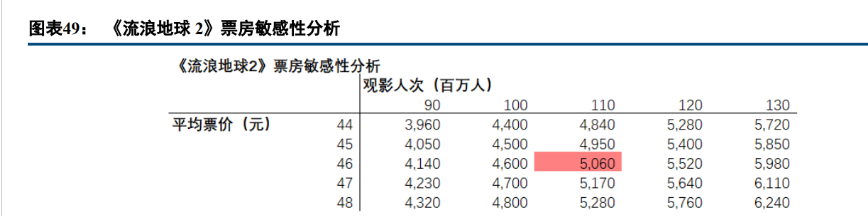

因此,根据可比影片的两个关键变量,我们进行敏感性分析,见下表。如《流浪地球2》的观影人次为1.1亿人,平均票价46元,则预计将实现票房50.60亿元。

我们以此方法估算公司各储备影片票房。

通过扣除8.3%的专项基金和税费,43%影院和院线的分成,再考虑公司的投资比例,从而获得单片收入。我们预计2022-2024年公司创作板块的收入分别为3.14亿元、7.50亿元和7.36亿元,同比-72.9%、138.9%和-1.8%。

2、发行板块:该板块的收入来自3个部分:进口分账片、进口买断片和国产片。

测算结果如下:

1)进口分账片和买断片:两类业务的收入确认和预测方式相似。据艺恩,进口分账片在综合票房中的占比在2020年前均超过30%,此后由于进口片供给数量下降,致影片票房和占比出现较大下滑。从近期进口片恢复引进,及重磅科幻片《阿凡达:水之声》确认定档,预计未来进口片供给将有所恢复,2024年重回30%以上的市占率。据艺恩,买断片的票房市占率相对稳定,我们预计未来也将保持10%以下的水平。

2)国产片:通过差额法估算历年国产片发行收入,并根据国产电影票房计算变现率,以此推算未来国产影片的发行收入。

在考虑8.3%的专项基金费用,及影院院线和华夏电影等参与方的分成后,我们预计2022-2024年公司发行板块的收入分别为17.30亿元、33.10亿元和49.88亿元,同比-6.3%、91.3%和50.7%。

3、放映板块:该板块分为自营影院业务和院线业务。

从历年票房表现看,由于扩张速度放缓,票房市占率均略有下降。2021年,自营影院实现票房10.64亿元,票房市占率为2.26%。

我们以此为基准,预计随着一二线城市在疫情放开后线下活动恢复,公司受到的影响减小,市占率将小幅上涨。同期,院线旗下加盟影院实现票房112.88亿元,票房市占率为24.00%,同样有下降趋势。公司未来如加速扩张的规划,预计市占率将保持相对稳定水平。

通过票房市占率,以及预测的大盘情况,从而估算放映板块的收入。我们预计2022-2024年公司发行板块的收入分别为7.62亿元、13.16亿元和17.71亿元,同比-33.58%、72.68%和34.53%。

4、科技板块:主要包括中影巴可放映机、CINITY放映系统和CGS中国巨幕。

基于相应章节的测算,同时考虑到疫情防控放开初期,不确定性较高,我们保守估计2023-2024年中影巴可放映机的销量分别为645套和664套,CINITY放映系统的销量为100套和200套。

考虑到中国巨幕预计将有所收缩,以及咨询服务收入等,我们预计2022-2024年公司科技板块的收入分别为7.13亿元、9.15亿元和14.33亿元,同比-49.24%、28.37%和56.50%。

随着近期疫情影响开始减退,行业复苏在即,预计公司各业务均将受益。

1)科技板块:《阿凡达2》《流浪地球2》等影片有望带动CINITY影厅建设;

2)发行板块:近期进口片恢复引进,明年可引进好莱坞储备大片丰富;

3)创作板块:公司商业片和主旋律影片并重,主投参投布局全行业影片;

4)放映板块:有望受益大盘恢复。

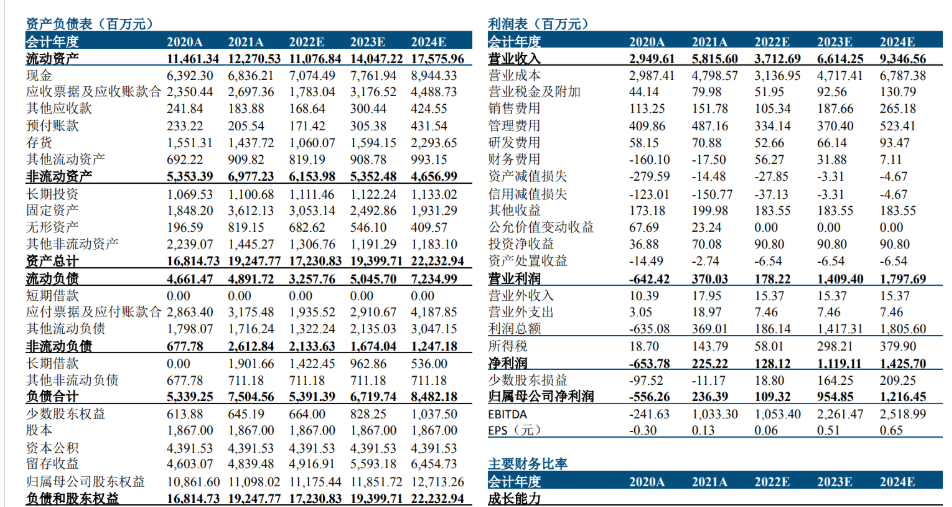

报表预测:

风险分析

CINITY 系统敏感性分析中的条件考虑不全面的风险、中影巴可放映机销量预测条件考虑不全面的风险、CINITY 系统安装量不及预期的风险、进口片恢复引进不及预期的风险、重要档期观影人次下降、观众对票价敏感度提升的风险、影院和院线的票房市占率持续下滑的风险、新冠肺炎疫情对公司经营业绩产生不利影响的风险、影视作品不被市场认可风险、作品内容审查或审核不通过风险、盗版侵害风险、面临短视频及线下剧本杀等新娱乐消费的冲击的风险、行业竞争加剧风险。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号