-

成功已证明,博纳影业:主旋律赛道领军,产业链纵深布局牢筑优势

老范说评 / 2022-12-12 14:05 发布

1. 电影全产业链布局,主旋律商业化领军

1.1 产业链垂直衍生,主旋律商业化成功已有证明

电影产业全环节覆盖,主旋律赛道龙头。博纳影业集团成立于 2003 年,是国内首家从事电影发行业务的民营企业,深耕影视行业多年,不断向产业链上下游延伸。

目前公司主营业务为电影的投资、发行、院线及影院业务,覆盖电影行业全产业链,有利于充分发挥不同业务间的协同效应,打造公司核心竞争优势。

目前,公司已累计出品影片超 250 部,累计总票房超 600 亿元。

近几年公司主投的《长津湖》、《长津湖之水门桥》、《红海行动》等影片成为了国内主旋律题材电影商业化运作的成功典范;其中,于 2021 年十一档上映的以抗美援朝战争中长津湖战役为创作背景的《长津湖》共累计获得 57.75 亿票房,位居中国影史票房冠军。

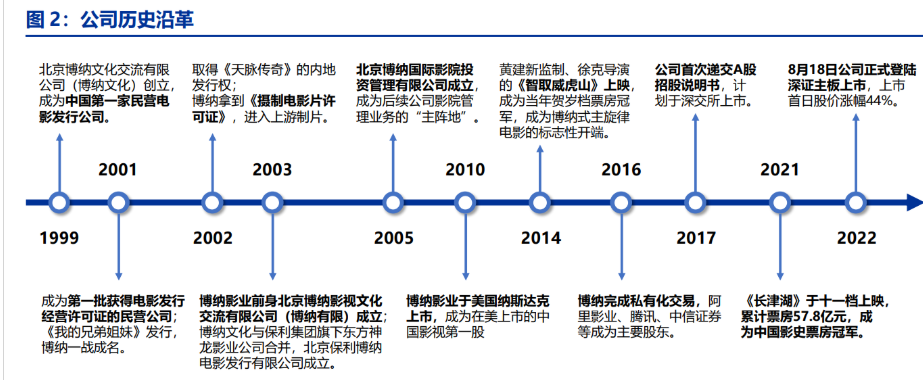

发展历程:发行起家,能力逐步破圈至全产业链闭环。

1)公司早期阶段致力于引进优质港片。

1999 年,于冬创立博纳文化交流有限公司,此时电影发行属于特许经营行业,民营公司仅有代理发行资格。2001 年,博纳成为首批获得电影发行经营许可证的 7 家民营企业之一,同年因发行小制作电影《我的兄弟姐妹》而一战成名,并于 2002 年取得《天脉传奇》的内地发行权,随后又陆续引进《无间道 3》(2003 年)、《新警察故事》(2004 年)、《神话》(2005 年)、《头文字 D》(2005 年)等 优质影片。

2)博纳影业成立,业务版图全面扩张。

2002 年新《电影管理条例》颁布,首次以法律条文的形式肯定了民营制片,随后博纳拿到摄制电影片许可证,正式进入上游制片。2003 年 8 月 1 日,北京博纳影视文化交流有限公司成立。2005 年,北京博纳国际影院投资管理有限公司成立,后续开展影院投资管理业务。2010 年,博纳影业于美国纳斯达克上市,成为在美上市的中国影视第一股。

3)主旋律影片商业模式摸索成功,公司回归 A 股市场。

公司将徐克、林超贤、刘伟强、陈国辉等中国香港电影人与黄建新、陈凯歌等内地知名导演组合搭配,成功探索出一条以真实事件改编主旋律题材电影的成熟商业化之路。以 2014 年上映的《智取威虎山》为开端,并于 2021 年上映的《长津湖》达到高潮。资本运作方面,2016 年博纳影业完成私有化交易,从美股退市。

2017 年公司谋求 A 股上市,中间经历波折,直至 2022 年 7 月获 得证监会正式批复,并于 8 月正式登陆深证主板。

1.2 股东背景多元,管理层掌握行业 Know-How

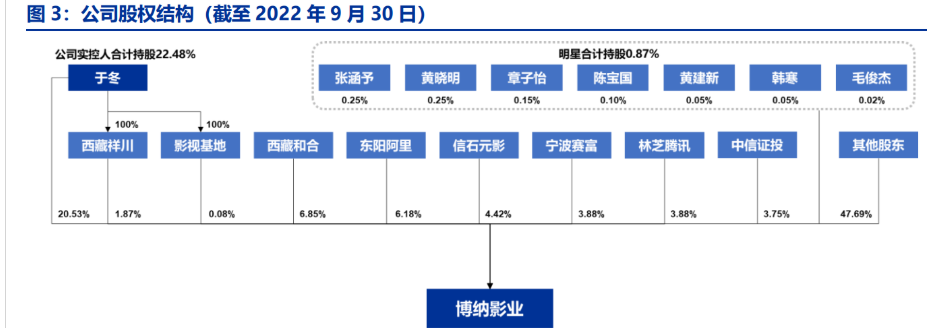

阿里腾讯同为主要股东,明星参股助力经营。

根据 2022 年三季报及招股书,公司控股股东和实际控制人于冬合计持有博纳影业 22.48%股权;阿里巴巴四位高管共同设立的浙江东阳阿里巴巴影业有限公司持有 6.18%股权;宁波兴证赛富股权投资合伙企业持股 3.88%;林芝腾讯科技有限公司、中信证券投资有限公司和万达电影则分别持股 3.88%、3.75%和 1.50%。

此外,张涵予、黄晓明、章子怡等知名影星均参股公司,有望延续深度合作关系。

高管大多科班出身,从业经验丰富。

公司创始人、董事长兼总经理于冬毕业于北京电影学院,系科班出身的专业电影人,现任中国电影家协会副、中国电影制片人协会副理事长。于冬在 2014-2018 年出品发行了以《智取威虎山》、《湄公河行动》和《红海行动》为代表的“山、河、海”系列电影,开创了博纳式主旋律商业大片的成功模式。

公司行政总裁蒋德富曾先后任职于北京电影制片厂、中影集团和万达影视,2018 年加入博纳影业前已拥有二十余年业界经验。公司董事、常务副总裁陈永雄从业经历包括亚洲电视、电讯盈科和寰亚控股,2008 年入职博纳影业后主导了公司对《火星救援》等多部好莱坞影片的投资,并积极策划、参与了好莱坞对中国电影的改编,如《无间道》等。

1.3 财务分析:收入复苏强劲,利润短期承压

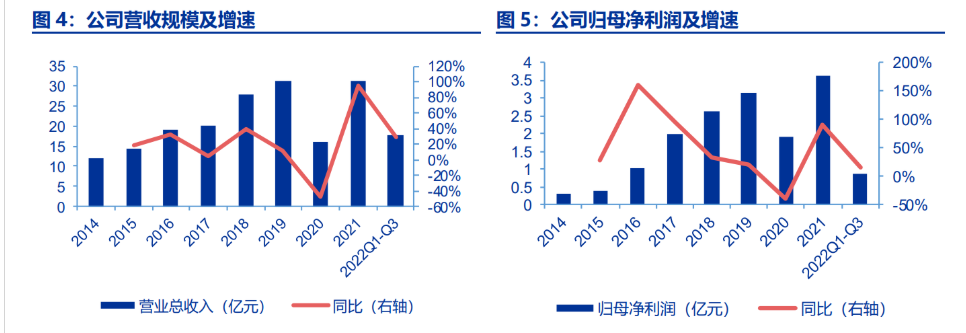

21 年业绩创历史新高。收入端:2014-2019 年,公司营业收入总体保持稳健增长,部分年份由于爆款影片拉动,收入增速较高,如 2016 年的《湄公河行动》、2018 年的《红海行动》和《无双》;2019 年公司实现营收 31.16 亿元,2014-2019 CAGR 为 20.8%。

2020年疫情冲击下公司收入下滑,进入2021年,公司业绩反弹强劲,当年营业收入为31.24 亿元,同比增长 94.1%,营收水平已与 2019 年持平。2022 年前三季度公司实现营收 17.76 亿元,同比增长 29.0%,主要系今年春节档上映的《长津湖之水门桥》驱动。

利润端:2014-2019 年公司归母净利润亦保持快速增长,2019 年为 3.15 亿元, 2014-2019 CAGR 为 59.5%,显著高于营收增速。

2020 年起,电影行业承压时,博纳业绩韧性彰显,20 年及 21 年均取得盈利,同时 21 年归母净利润 3.63 亿元相较 19 年增长了 15.2%。2022 年前三季度公司实现归母净利润 0.85 亿元,同比增长 16%。

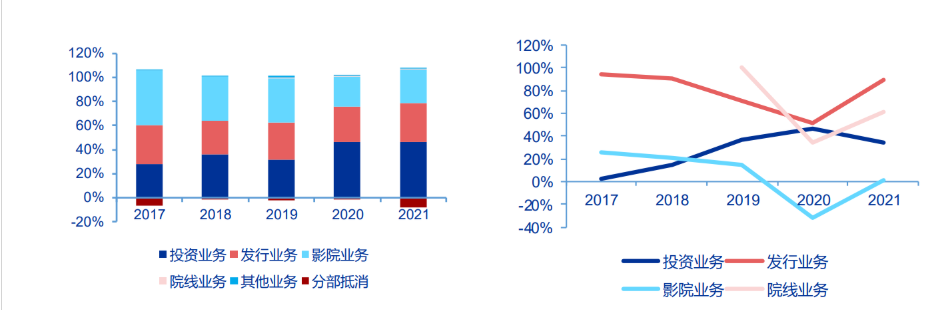

公司以投资+发行业务为核心,影院业务拐点初现。

伴随着近几年《长津湖》、《中国机长》、《红海行动》等主旋律影片的接连发力,投资和发行业务成为公司营收增长的主要驱动力,19-21 年营收占比逐年提升。

公司影院业务受疫情影响,20-22 年均承压,考虑到当前疫情防控更加精准和科学化,我们对 23 年影院线下经营的展望乐观。

图 8:公司主要业务收入占比 图 9:公司主要业务毛利率情况

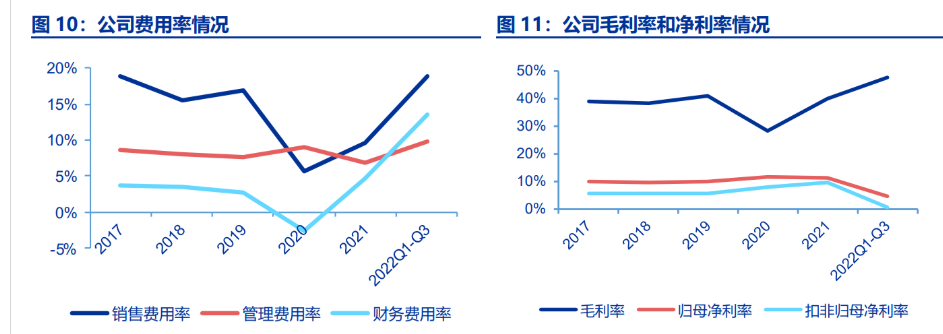

业务重启拉升费用比率,净利率短期承压。

公司 20/21/22Q1-Q3 销售费用率分别为 5.7%/9.5%/18.8%,伴随业务回归正轨,销售费用率也回升至 2020 年前水平。

公司毛利率在今年前三季度持续好转,达到 47.6%,相较 19 年提升 6.6pct;但由于期间费用比率上行,净利润端短期承压,净利率为 4.6%。

后续展望,随着公司储备的电影后续定档上线,我们预计公司 23 年的净利润率会有所提升。

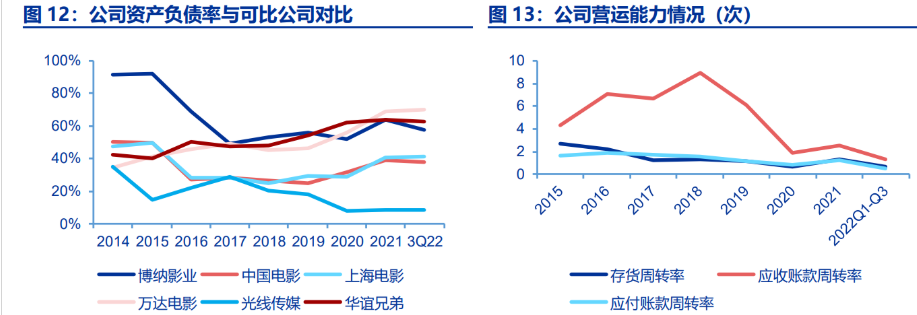

资产负债率小幅上行,营运能力暂时性下降。

公司 2019-2021 年资产负债率分别为 56.0%/52.0%/64.0%,其中 2021 年上升较多主要系新增 27.8 亿影院物业相关租赁负债, 3Q22 期末则降至 57.4%。

营运能力方面,受疫情影响、公司经营受阻,2020 年营业收入及相关营业成本均下滑明显,导致当年各项资产/负债周转率下行较多;2021 年,《长津湖》票房大卖,年末应收账款中院线票房分账款由上年 2.0 亿元增长至 8.1 亿元,整体应收账款由上年 10.8 亿元增长至 16.0 亿元,故尽管公司营收回暖,但周转率仅小幅回升。

近几年,公司经营性现金流表现良好,2019-2021 年分别为 7.30/-3.56/14.35 亿元,2022 年前三季度则为 9.45 亿元,除 2020 外,其余年份经营性现金流均显著高于同期净利润。

2. 电影行业困境反转,国产影片崛起正当时

2.1 行业恢复进行时,影院建设节奏趋缓

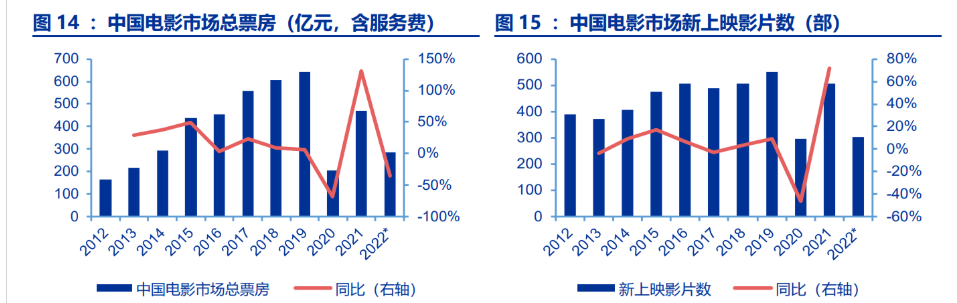

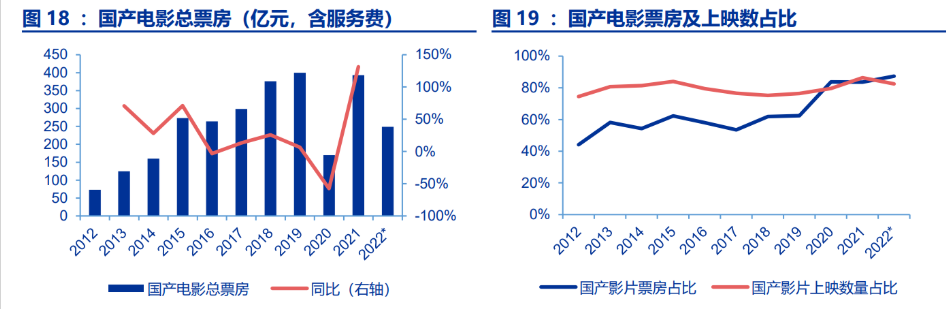

21 年后电影票房逐步回暖,22 年同比下滑主要系新片上映数量减少所致。

根据艺恩数据,我国电影票房在疫情前增长稳健,于 2019 年达到 641.6 亿元,2012-2019 CAGR 为 21.3%。

进入 2020 年,疫情冲击下电影票房出现明显滑落。2021 电影行业有所回暖,全年票房收入 470.4 亿元,同比增长 132%,达到 2019 年水平的 73%。

国内电影市场新上映影片数亦保持相同变动趋势,2021 年行业回暖,全年新上映 506 部影片,同比增长 72%,恢复至 2019 年的 92%。 2022 年由于新片上映数量的减少,国内票房市场同比下滑幅度较大。

关键档期票房表现亮眼但亦有分化。

1)春节档:根据猫眼数据,2021 年春节档在爆 款 IP 系列《唐人街探案 3》和口碑之作《你好,李焕英》的带动下,档期实现票房收入 78.42 亿元,较 2019 年增长 32.8%;2022 年,博纳影业主投的主旋律影片《长津湖之水门桥》成为春节档票房冠军,档内整体票房 60.39 亿元,同样超越 2019 年。

2)国庆档:2019 年国庆档正值建国七十周年,在《我和我的祖国》等三部主旋律影片带动下,七天内实现 44.66 亿元票房,同比增长 134%。2021 年《长津湖》横空出世,档内票房 32.06 亿元,国庆档总票房43.88亿元。2022年国庆档受国内多地疫情反复、头部影片供给减少等影响,档内总票房 15.0 亿元。

我们认为近两年春节档票房的出色表现说明我国电影市场仍有增长潜力,但疫情扰动及头部影片供给不足等因素阶段性压制了观影需求释放,如 2022 年国庆档。

22 年 11 月,联防联控机制综合组发布《关于进一步优化新冠肺炎疫情防控措施科学精准做好防控工作的通知》,公布进一步优化防控工作的二十条措施;随着疫情防控优化,电影行业有望逐步走出行业低谷。

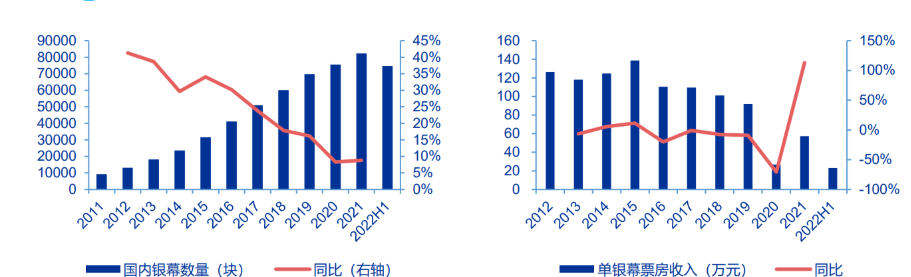

影院扩张节奏放缓,单银幕产出效率有望提升。

近几年,国内影院增速有所放缓,2020/2021 年影院数量分别为 12,057/12,387 家,同比增长 5.3%/2.7%;相对应的银幕数量在 2021 年达到 82,248 块,较上年增长 8.8%。单银幕产出方面,2019-2021 年分别为 91.9/26.9/57.2 万元,考虑到 2022 年 12 月起,多部重磅新品定档,内容供给改善后,行业经营效率有望提升。

图 16 :国内影院银幕数量及增长情况 图 17 :国内影院单银幕票房收入情况

竞争格局:影投口径下,CR10 份额基本稳定,博纳份额稳中有升。根据艺恩数据,截至 2022 年 11 月 28 日,博纳影投市场份额为 1.79%,相较 21 年提升 0.2pct。若后续电影院线行业进一步整合出清,头部公司有望享受超额受益。

2.2 国产影片崛起正当时

根据艺恩数据,我国国产影片票房从 2012 年的 73.06 亿元增长至2019年399.98亿元,占票房总市场的比例升至62.3%,2012-2019 CAGR为27.5%,高于市场整体水平。

进入 2020 年,海外影片供应锐减,国产影片则趁势而起;7 月国内线下影院陆续开张,8 月上映的《八佰》、以及十一档的《我和我的家乡》和《姜子牙》等国产影片均对电影市场起到较好的提振作用,也使得当年国产影片票房占比大幅提升至 83.7%。

2021 年,在《长津湖》、《你好,李焕英》等优质影片的拉动下,全年国产片票房达到 393.33 亿元,已恢复至 2019 年水平。

主旋律完美融合商业化。

我国主旋律影片发展已久,从建国初期的红色影片,到 1987 年正式提出“主旋律”后的相关影片。2007 年上映的《集结号》和 2009 年上映的《建国大业》较有代表性,前者用微观视角讲述了普通战士的伟大事迹,后者则启用大批影星、利用明星效应拉动票房。

由此也奠定了主旋律影片“主旋律内核+商业化手法”的创作基调:

1)人物塑造上,以特定历史背景或重大社会事件中的普通人物为主视角,以小见大,见微 知著,侧面突出祖国的宏伟巨变及核心价值观;

2)情感表达上,着重对个体人物的情感进行细腻描绘,从而使人物形象更为立体饱满,引发观众共鸣;

3)视听呈现上,积极采用 3D、IMAX 等电影拍摄技术,以及三维动画、数字合成等特效技术,强化视听觉冲击力;

4)市场推广上,演员阵容采用中生代实力派影星+新生代流量艺人的搭配,迎合各年龄段观影偏好,并在各社交媒体上营造热议氛围。

中国故事彰显文化自信,票房表现反映市场认可。

新时代的主旋律影片把镜头对准普通个体,将主流价值观与国家情怀依托于平凡人物的伟大形象来进行表达,不仅可以增强国民文化自信,还可在世界舞台上传播中国故事、全面立体地展现中国形象。

从市场反馈来看,主旋律电影已扛起国内电影市场票房大旗,《长津湖》和《战狼 2》分列中国影史票房排名一二位;而在票房前 20 名榜单中,国产电影共占据 18 席,包含 8 部主旋律电影,其中 4 部由博纳主投,剩余 4 部中除《八佰》外、博纳也均有参投。

3. 业务多成长极共振,协同效应突出

博纳致力于全产业链布局,协同效应显著。博纳早期所从事的发行业务是衔接上下游 的中间环节,后续积极拓展电影制作、以及影院投资业务。

目前,公司业务覆盖电影的投资、发行、院线及影院各个环节,打通产业链上下游;全方位的布局可以使公司有效控制营业成本、降低业务风险;同时实现各项业务之间的优势互补,从而充分发挥协同效应:

上游:投资与发行互相促进。

一方面,借由对影片的投资(包括主投和参投),公司可优先获取影片发行权,进一步扩大发行业务市场份额;另一方面,发行业务使得公司对观众观影喜好和市场趋势拥有深入理解,可提升影片投资决策效率。

中游:院线业务赋能其他环节。

一方面,公司可利用院线排片资源优势获得对优秀电影项目的投资机会和话语权;另一方面,院线的统一管理可以提高下游影院业务管理水平,增强公司品牌影响力,也可发挥规模效应优势,提升影院的议价能力,从而降低运营成本。

下游:影院提供现金流+营销支持。

影院业务作为电影产业链中最为核心的收入入口,可为其他业务提供稳定的现金流动性,缩短公司整体回款周期。此外,影院业务还可通过对电影排片及阵地宣传等支持公司的发行业务,并能及时获得市场反馈信息,协助发行业务优化营销策略。

3.1 投资:主投主控佳片频出,主旋律标签深入人心

3.1.1 业务构成:主投业务为业绩核心动能

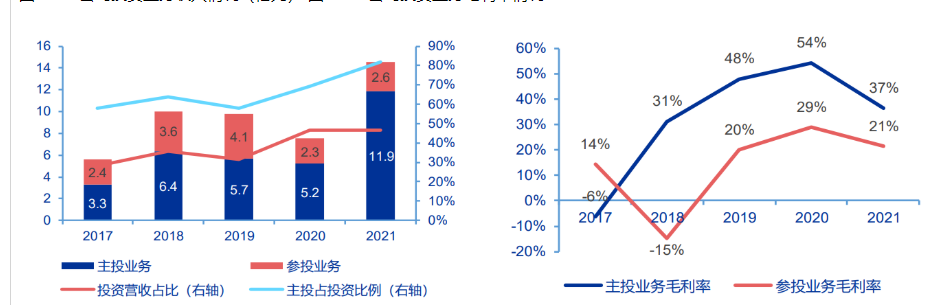

公司投资业务分为主投和参投,主投业务地位提升,盈利能力更优。

2021 年公司投资业务实现营收 14.54 亿元,占总收入的 46.5%,保持营收占比第一的地位。其中,在《长津湖》强势票房表现的推动下,2021 年主投业务营收 11.89 亿元,同比高增 128%,占投资业务收入的比例达到 82%,相较 17-19 年的 60%左右有明显提升。

毛利率方面,除 2017 年因《追龙》、《三少爷的剑》等影片出现亏损、当年毛利率为负,近几年公司主投业务毛利率均保持在 30%以上,而 2020 年毛利率较高主要系当年出售《追龙》等影片版权产生收入、而相关成本在此之前已结转完毕。

参投业务毛利率整体保持在 20%附近,与主投业务存在一定差距。

图 21 :公司投资业务收入情况(亿元) 图 22 :公司投资业务毛利率情况

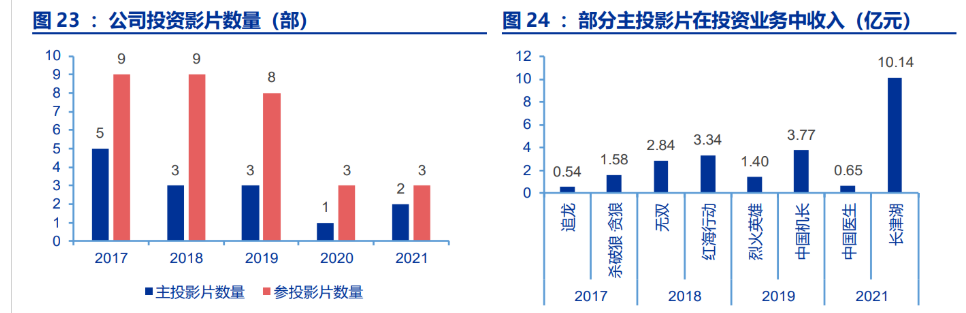

践行精品化战略,爆款单片拉升业绩。

18/19 年公司主投上映的影片均为 3 部,20/21 年分别为 1/2 部,总体上保持“少而精”的投资策略;同时单片在公司投资业务上产生的营收呈现上升趋势,尤其是近几年《红海行动》、《中国机长》、《长津湖》等主旋律电影取得亮眼成绩,其中《长津湖》在 2021 年为公司投资业务贡献 10.14 亿元收入,占比达到 70%。

参投业务方面,单部影片平均所产生的营收由 2017 年的 0.26 亿元增长至 2021 年的 0.88 亿元,体现出公司投资业务效率持续提高。

3.1.2 核心抓手:成功且可复制的主旋律模式

横向挖掘题材广度,纵向深耕核心 IP。

公司取材于历史事件及社会热点,将宣传主流价值观与观影需求进行融合统一,采用商业化类型片创作方式,辅以现代化拍摄手段及工业化制作模式,打造出一系列经典的主旋律题材电影,包括山河海三部曲、中国骄傲三部曲、中国胜利三部曲等;此外,公司也积极参投其他优质主旋律影片,包括《我和我的 xx》系列三部影片、《战狼 2》等。

题材广度方面,公司目前影片系列中既有描绘宏大历史战争场面的《长津湖》等,又有展现当代中国军人风采《红海行动》等,还有刻画“平民英雄” 形象的《中国机长》等。而在题材深度方面,公司针对部分爆款 IP 开发续集影片,如 22年春节档的《长津湖之水门桥》已取得 40.7 亿元票房、还有正在筹备的《红海行动 2》、《智取威虎山前传》等。

主旋律影片票房口碑双丰收。

总体来看,基于出色的票房收入,公司投资的主旋律影片普遍可以获得较好的毛利表现,除首次上映的票房分账外,公司还可通过后续的版权售卖等进一步提高盈利。

与此同时,公司主旋律影片在社会上也取得良好口碑:一方面,影片在平台上所获评分较高,其中豆瓣评分大都高于 7 分,《红海行动》和《湄公河行动》更是分别达到 8.2 和 8.0 分;另一方面,公司主旋律影片于各大电影节上屡获殊荣,《红海行动》共获得第 17 届中国电影华表奖优秀故事片等 38 个奖项,《中国机长》获得第 32 届东京国际电影节中国电影周最佳作品等奖项。

3.1.3 未来发展:绑定电影人资源+影片储备丰富

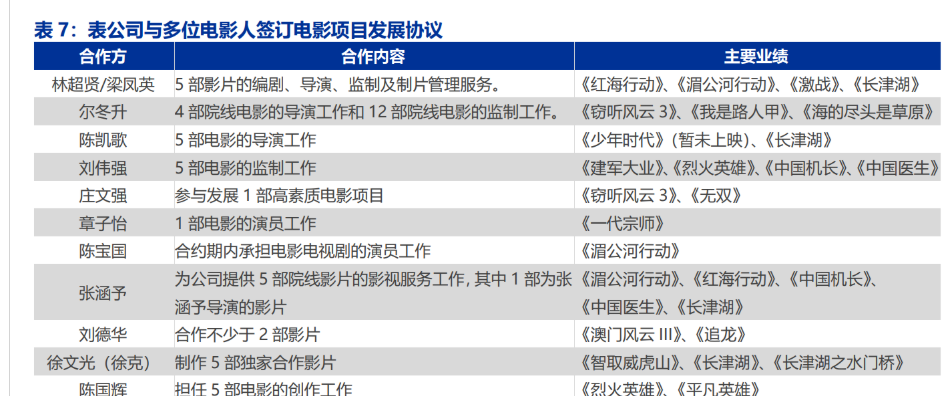

两地电影人携手打造主旋律影片“帝国”,如早期山河海三部曲中的《智取威虎山》和《湄公河行动》,分别由知名导演徐克和林超贤指导,而两部影片的监制黄建新此前已执导过历史片《建国大业》和《建党伟业》。

主旋律价值观+商业化元素的融合搭配成为博纳的关键特色之一,而取得中国影史票房桂冠的《长津湖》亦是由多位导演联合指导,商业模式打磨的愈发成熟。

锁定优秀电影人资源,确保影片质量连续性。基于早期在中国香港从事发行业务奠定的地位、以及后续于内地影坛的持续发力,公司与两地众多优秀的导演、监制、演员、编剧等行业核心人员建立并保持着长期的良好合作关系,并通过电影项目发展协议等方式进一步加强彼此间的合作关系,由此形成的电影人才资源优势将为公司未来持续产出高质量影片提供坚实保障。此外,公司亦通过明星参股实现双方利益绑定。

影片储备丰富,业绩增长可期。根据招股书披露,公司此番上市后拟于“博纳电影项目”和“博纳电影院项目”投入募集资金共 12.43 亿元,其中电影项目继续聚焦主旋律赛道,包含 10 部影片,总投资规模 16.8 亿元,其中使用募集资金 10.34 亿元,占募资总额的 83%。影片涉及题材持续拓宽,既有爆款电影的系列作品(《红海行动 2》、《智取威虎山前传》、《血战上甘岭》),又有《无名》、《少年时代》等潜在爆款。

积极扩展海外投资业务。在进口影片投资方面,公司于 2015 年在美国好莱坞设立电影投资公司,与好莱坞娱乐金融公司 TSG 及美国六大电影公司之一的 20th Century Fox 合作,参与好莱坞的电影业务,获取更多优质海外影片资源,公司参与投资的好莱坞影片包括《比利·林恩的中场战事》《X 战警:天启》《猩球崛起 3:终极之战》《独立日:卷土重来》《佩小姐的奇幻城堡》《异形:契约》及《马戏之王》等。

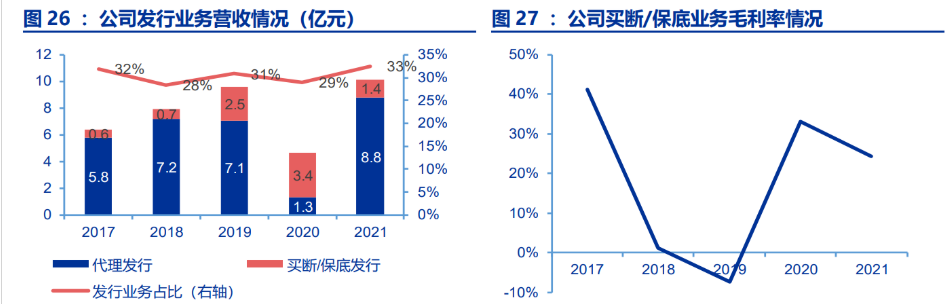

3.2 发行:老牌业务历久弥新,长期稳定贡献业绩

发行业务可分为代理发行和买断/保底发行。代理发行业务是指公司从电影投资方或其授权方取得影片的代理发行权,进行影片的宣传推广及销售等工作,并按影片票房收入的约定比例取得代理发行佣金。

买断发行业务是指公司向电影制片方或其授权方一次性支付固定价款,以取得电影的发行权与收益权,并不再与电影制片方或授权方分享收益或由其承担亏损,风险水平和收益上限都会更高。

自成立以来,公司已发行影片超过 250 部,成为了累计票房率先突破 400 亿元的民营电影发行公司;2017 至 2021 年公司发行影片的票房占比始终位列国内民营发行公司前三名。

代理发行占据主导。作为公司的起家业务,发行业务 2021 年实现营收 10.17 亿元,占营收比例在 2017-2021 年维持在 30%附近。其中受《长津湖》带动,代理发行业务 2021 年收入 8.78 亿元,占到发行业务整体的 86.4%。

毛利率方面,代理发行业务按照净额法确认收入,影片产生的宣发费用计入销售费用,代理发行业务无营业成本,故仅有买断/保底发行业务存在毛利率指标,2021 年毛利率为 24.4%;买断/保底业务易受单部影片放映收入情况影响,因此业务毛利率波动较大。

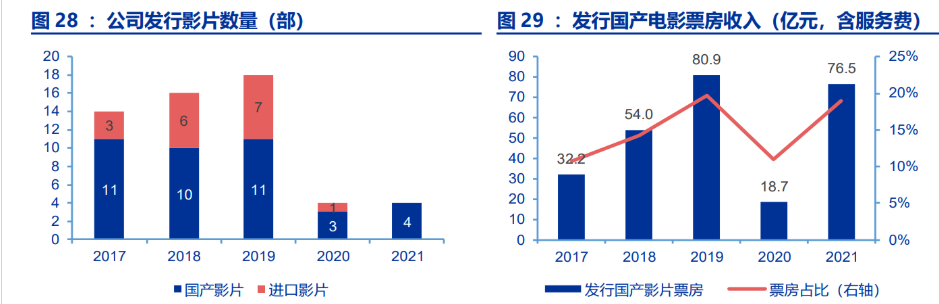

聚焦国产影片发行,市场份额回升。在现行发行体制下,我国电影发行业务分为国产影片发行与进口影片发行。目前,根据相关规定,电影进口业务由中影集团经营,同时中影集团及华夏电影两家公司具有进口影片的全国发行权,其他电影发行公司可以发行国产影片及协助推广进口影片。

从构成来看,国产影片以代理发行为主,进口影片以买断/保底发行为主,并由公司协助中影集团或华夏电影推广发行。

受疫情影响,海外影片供给减少,公司 20 及 21 年共仅参与 1 部进口影片发行。公司 2021 年所发行的国产影片票房合计 76.52 亿元,占当年国产电影票房比重为 18.9%,恢复至 2019 年高点水平。

海外发行取得不俗成绩。

在国产影片出口方面,公司自 2008 年投资控股了海外发行公司,开展海外发行业务:《龙门飞甲》创下了 2011 年中国影片海外销售最高记录、《激战》的海外发行成绩位列 2013 年前三甲、《湄公河行动》《红海行动》等多部影片在中国香港、新加坡、马来西亚,澳大利亚、美国、加拿大、英国等多个国家和地区上映。

3.3 院线/影院:院线业务初获资质,影院业务厚积薄发

19 年获得院线牌照,暂以自有影院为主。根据院线与旗下影院的关系,我国现有城市院线的经营模式可以分为三种:纯资产联结、纯签约加盟、以及二者并存。2019 年 2 月,博纳影业子公司博纳电影院线取得电影院线经营资质,自此正式进入院线业务。

截至 2021 年 12 月末,博纳院线旗下共有加盟影院 108 家,银幕 905 块;其中,资产联结型的自有影院共有 92 家,外部签约加盟影院共有 16 家。根据拓普电影数据库,在 2021 年票房收入前 500 名的影院中,博纳院线旗下影院占 16 家。

院线业务目前体量较小。

2019 年公司新增院线业务收入,主要为院线管理费收入,当年营收 2,400 万元,而因当年加盟影院主要为自有影院,院线业务的拓展及服务工作由影院业务人员兼职,相关日常费用直接计入管理费用,故无对应的营业成本,毛利率为 100%。

2020 年起,公司需向加盟影院支付广告资源采购成本和在线选座接入费成本,开始产生营 业成本。2021 年公司院线业务收入 2,164 万元,占总营收 0.7%。

博纳影院市场份额稳中有升。

影院是电影产业链中的终端环节,主要为观众提供影片放映服务,同时还从事餐饮、卖品、衍生品销售等增值服务以及贴片广告、场地广告等影院广告经营业务。

公司旗下影院数量在疫情期间仍保持增长,截至 2021 年末,共拥有自有已开业影院 101 家(包括位于马来西亚的影院 1 家),银幕共 841 块,较 2017 年的 49 家/408 块均已实现翻倍。根据灯塔数据,公司近几年影院市场份额稳中有升。

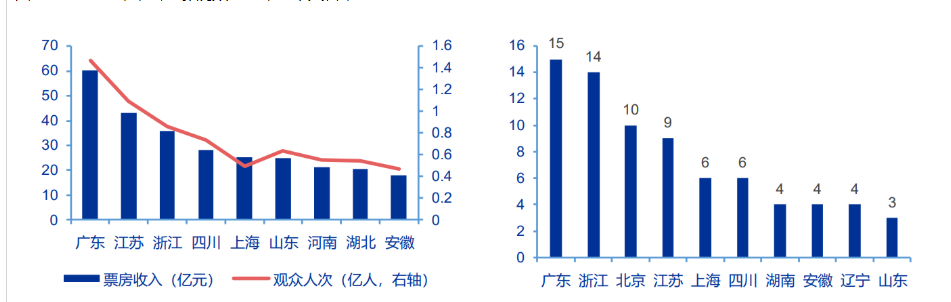

集中布局“票仓”省市,主打高端路线,上座率行业领先。

公司旗下影院多位于中东部经济发达地区。在截至 2021 年末,公司旗下影院布局数量居于前列的省市中,广东(15 家)、浙江(14 家)、江苏(9 家)、上海/四川(6 家)等均为 2021 年国内电影票房前十大省市。

影院运营方面,公司主打:

1)硬件/环境高端化:公司采购先进的进口数字放映设备、音响系统和银幕,并打造采用环保材料的高端化观影厅,致力于为观众提供高品质观影体验;公司还与世界放映技术领先的 IMAX 公司达成战略合作,截至 2021 年末,公司影院拥有 25 张中国巨幕、28 张 IMAX 巨幕以及 15 个由博纳自主研发的 BONAONE 影厅、2 个 CINITY 高帧率影厅和 10 个 SCREENX 厅。

2)品牌/服务高端化:一方面,注重“博纳影城”品牌建设,依托升级化技术、系统化管理、精细化运营等,不断提升放映技术及服务质量,从而保持在终端放映市场的竞争力;另一方面,打造升级影院品牌“博悦汇”,目前已成功进驻上海外滩金融中心、重庆长嘉汇、天津凯德 MALL 等高端地段,之后将持续坚守高端化战略,为影院观众提供更多定制及差异化服务。

上座率领先于行业平均。公司旗下影院上座率在过去几年呈现下行趋势,一方面是因为行业整体上观影人数增长慢于影院增长,市场上座率下降;另一方面,在截至 2021 年末公司所拥有的 101 家影院中,有超过一半(52 家)为 2018 年及之后开业,该部分影院尚未进入运营成熟期便受到来自疫情的负面影响,拖累公司整体上座率。

但在 2021 年,公司上座率(9.4%)仍高于行业上座率(8.1%)1.3pct,我们预计随着行业需求恢复,公司旗下影院的位置优势以及高端化/精细化运营优势将继续凸显,带动公司上座率水平持续优于行业平均。

图 35 :2021 年全国电影票房前十大省市(含服务费)

图 36 :2021 年末公司影院数量分布前十大省市

募资投入新项目建设。

根据招股书披露,公司此次募集资金中 2.10 亿元拟投入“博纳电影院项目”,项目实施主体为公司全资子公司北京国际影投,主要涉及 10 家影院的装修、银幕、座椅、还音设备、放映设备、集成系统、办公设备及辅助设施等。

项目自 2022 年起开始实施,总体建设周期 3 年,而其中北京亦庄天街店、重庆高新天街店、宁波明楼天街店、长沙芙蓉天街店四家店预计将于 2022 年内建设完毕并开业。

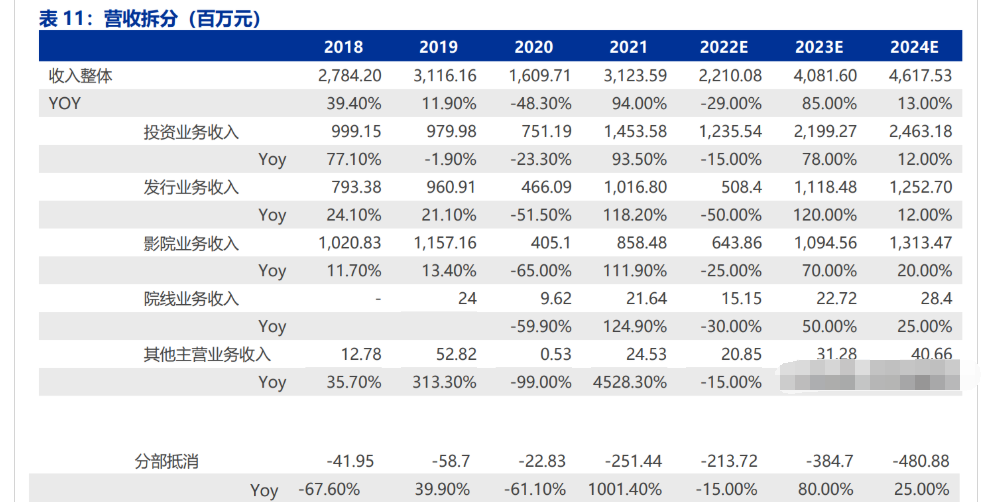

4. 盈利预测和估值

4.1 营收拆分

考虑到公司拥有丰富的新片储备以及部分口碑续作将陆续定档上线,我们预计公司营收在 2022 年同比下降后将于 2023 及 2024 年重回正向增长。我们预计公司 22-24 年营收分别为 22.1/40.8/46.2 亿元,对应增速分别为-29%/85%/13%。

核心假设:

收入端:

1)公司成功上市后,现金流得到补充,随着线下场景逐步恢复,电影内容制作生产恢复常态,根据公司后续产品投资的规划,预计公司 22-24 年投资业务收入同比分别为-15%/78%/12%;

2)考虑到公司投资与发行业务的协同效应,以及电影行业 23 年有望困境反转,预计公司 22-24 年发行业务收入增速分别为-50%/120%/12%;

3)考虑到电影行业正逐步回暖,且公司旗下影院份额稳中有升,预计 22-24 年影院业务收入增速为-25%/70%/20%;

4)公司拥有院线牌照,随着电影行业困境反转,预计 22-24 年院线业务收入增速为-30%/50%/25%。

毛利率方面:由于电影行业有着较明显的经营杠杆,随着行业的逐步回暖,以及公司储备的高质量大片定档上线,预计公司各业务毛利率有望恢复到 19 年前水平区间。

因此,预计公司 22-24 年投资业务毛利率分别为 45%/40%/40%;发行业务毛利率分别为 85%/86%/86%;影院业务毛利率分别为 1%/20%/20%;院线业务毛利率分别为 50%/50%/50%。

费用率方面:考虑到公司业务的规模效应以及电影行业 23 年有望困境反转,预计公司 22-24 年的销售费用率分别为 10%/8%/8%;管理费用率分别为 7%/6%/6%。

4.2 估值分析

公司 2022 年下半年成功 A 股上市,当前新品储备及投资项目较多,现金流情况具备较大的不确定性,绝对估值适配度相对较差,故我们采用相对估值法对公司进行估值分析。

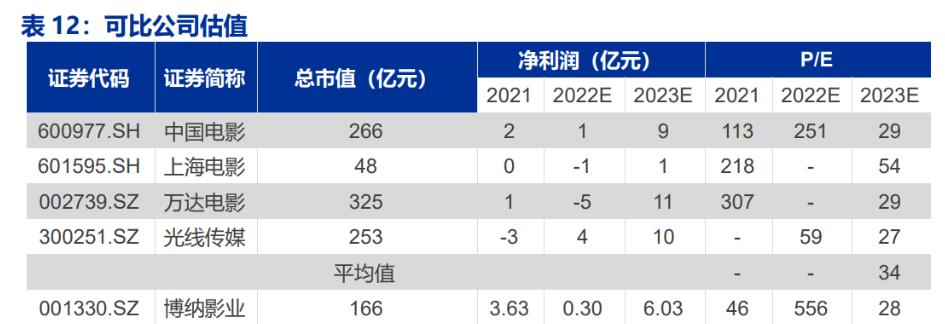

公司业务覆盖了投资、发行、院线和影院环节,综合行业内电影公司票房收入和产业链覆盖情况,博纳招股书中将中影股份、上海电影、万达电影、和光线传媒等作为可比公司。

其中中影股份、上海电影是国有企业,万达电影、光线传媒属民营企业。因疫情影响放大可比公司业绩波动,故采用 2023 年盈利预测进行估值,可比公司 23 年平均 PE 为 34 倍。

考虑到博纳影业作为主旋律影片赛道龙头,积极发力全产业链布局,新品储备丰富,给予公司 2023 年 34 倍 PE,目标市值 205 亿元。

4.3 风险提示

1)竞争加剧导致公司影片票房不及预期;

2)公司主投影片拍摄/审批进度不及预期;

3)公司旗下影院建设/经营情况不及预期。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号